ТМК сократила долг и утвердила рекордные дивиденды

Трубная металлургическая компания — один из крупнейших производителей стальных труб в мире и лидер по объему продаж трубной продукции в России. 2020 год оказался для холдинга насыщенным событиями, связанными с продажей активов, делистингом и добровольным выкупом акций.

Напомню основную хронологию:

- В самом начале года ТМК завершила сделку по продаже своего американского дивизиона за 1,067 млрд долларов еще одной крупной трубной компании Tenaris.

- В апреле совет директоров ТМК одобрил делистинг — исключение ценных бумаг из котировального списка компаний на Лондонской бирже. Акционерам направили предложение о добровольном выкупе до 358,8 млн акций — всех акций, находящихся на тот момент в свободном обращении, — по цене 61 ₽ за штуку. Акции эмитента на Московской бирже, которые торговались в районе 42 ₽, взлетели благодаря этой новости на 35% — до 57,2 ₽.

- 23 апреля ЦБ сообщил о несоответствии добровольного предложения о выкупе акций ТМК, отклонил заявку и направил предписание исправить оферту. От этой новости котировки упали на 6%. Но речь шла всего лишь о технических исправлениях. Компания сделала их, и ЦБ утвердил повторную заявку.

- В августе компания сообщила о завершении программы добровольного выкупа акций. В результате ТМК получила заявки на продажу 64% акций, находящихся в свободном обращении. Акции приобретались на 100%-но дочернюю компанию «ВТЗ». В середине сентября совет директоров ТМК утвердил еще одну программу добровольного выкупа — и снова по цене 61 ₽ за одну обыкновенную акцию.

- 17 сентября ТМК объявила о делистинге своих глобальных депозитарных расписок с Лондонской биржи.

- В ноябре завершили повторную программу добровольного приобретения акций ТМК, в рамках которой ВТЗ приобрел еще 2,89% от общего количества размещенных обыкновенных акций холдинга.

Риск принудительного выкупа

Есть большая вероятность, что ТМК принудительно выкупит оставшиеся акции и уйдет с Московской биржи. Контролирующий акционер холдинга — кипрская компания TMK Steel Holding Limited, которой владеет председатель совета директоров ТМК Дмитрий Александрович Пумпянский.

В декабре 2020 года на сайте Центра раскрытия корпоративной информации опубликовали сообщение об изменении в структуре акционеров. Доля TMK Steel Holding Limited выросла с 65,058 до 95,637%, а ВТЗ, на который покупались акции в рамках добровольной программы, полностью вышел из капитала группы «ТМК».

Контролирующий акционер Дмитрий Пумпянский собрал более 95% акций и может, согласно федеральному закону № 208-ФЗ «Об акционерных обществах», объявить принудительный выкуп акций ТМК. Остальные акционеры должны будут продать свои акции по цене оферты, даже если они не хотят избавляться от ценных бумаг компании.

Цена принудительного выкупа определяется независимым оценщиком, но не может быть ниже цены добровольного выкупа, которое позволило контролирующему акционеру собрать более 95% акций. То есть если случится принудительный выкуп, то его цена не может быть ниже 61 ₽ за акцию.

Принудительный выкуп и консолидация 100% акций в одних руках предполагает, что компания уйдет с Московской биржи и потеряет публичный статус. Решение о делистинге принимается на собрании акционеров, и для этого совсем не обязательно, чтобы контролирующий акционер собрал все 100% акций в ходе принудительного выкупа. В этом случае владельцы маленьких долей компании останутся в структуре акционерного капитала, но им будет гораздо сложнее продать свой пакет акций после делистинга, поскольку совершать сделку придется на внебиржевом рынке.

Если принудительный выкуп акций ТМК все-таки объявят, то операционные и финансовые результаты компании уже вряд ли будут оказывать серьезное влияние на котировки, а главным фактором будет цена выкупа. Тем не менее предлагаю посмотреть, как изменились показатели бизнеса по итогам 9 месяцев 2020 года после продажи Американского дивизиона.

Объем реализации

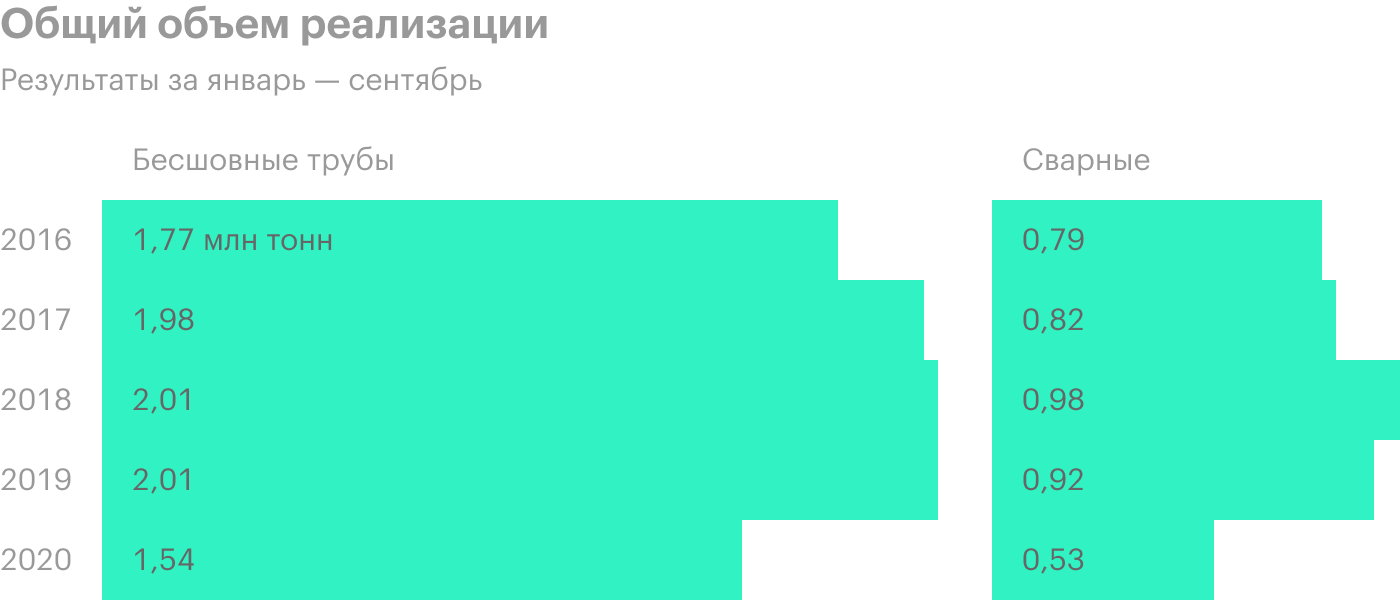

ТМК в основном производит и продает бесшовные и сварные трубы различного диаметра. Продукция продается в более чем 80 стран по всему миру.

Нефтегазовая отрасль, один из ключевых потребителей трубной продукции, пострадала от коронакризиса. Из-за падения спроса и цен на углеводороды в 1 полугодии 2020 года многие нефтегазовые компании значительно сократили инвестиции в бизнес. Вместе с продажей американского дивизиона объемы реализации ТМК упали на 29% год к году — до 2,1 млн тонн.

Объем продаж бесшовных труб снизился на 23% год к году, а сварных труб — на 42% год к году на фоне слабого спроса со стороны российских и европейских потребителей, а также сокращения производственных мощностей после продажи американских активов.

Финансовые показатели

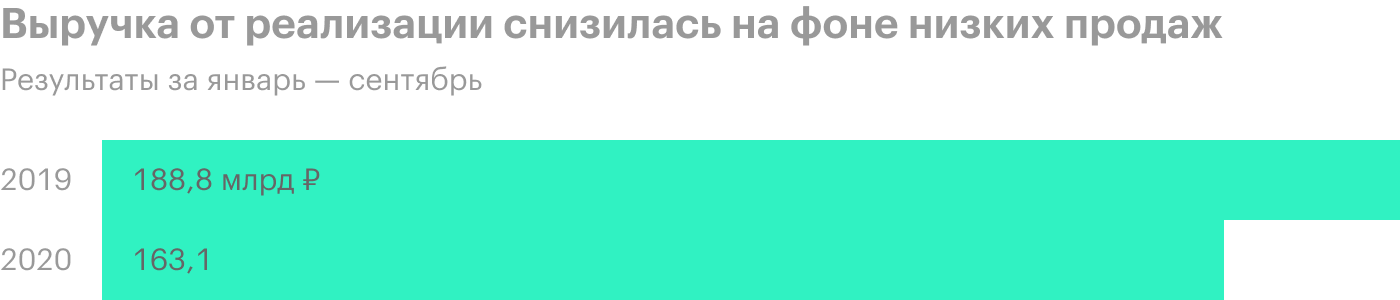

Ранее компания публиковала финансовые показатели за 9 месяцев 2020 года в долларах США, но после делистинга акций с Лондонской биржи впервые представила отчетность в российских рублях.

Продажа американского дивизиона сильно искажает финансовые показатели, поэтому я буду сравнивать результаты за 9 месяцев 2020 и 2019 годов без учета выбывших активов, чтобы оценить, как текущий кризис повлиял на финансовые результаты холдинга.

За 9 месяцев 2020 года выручка ТМК снизилась на 14% год к году — до 163,1 млрд рублей, что связано со слабым спросом на трубную продукцию со стороны основных стран-потребителей.

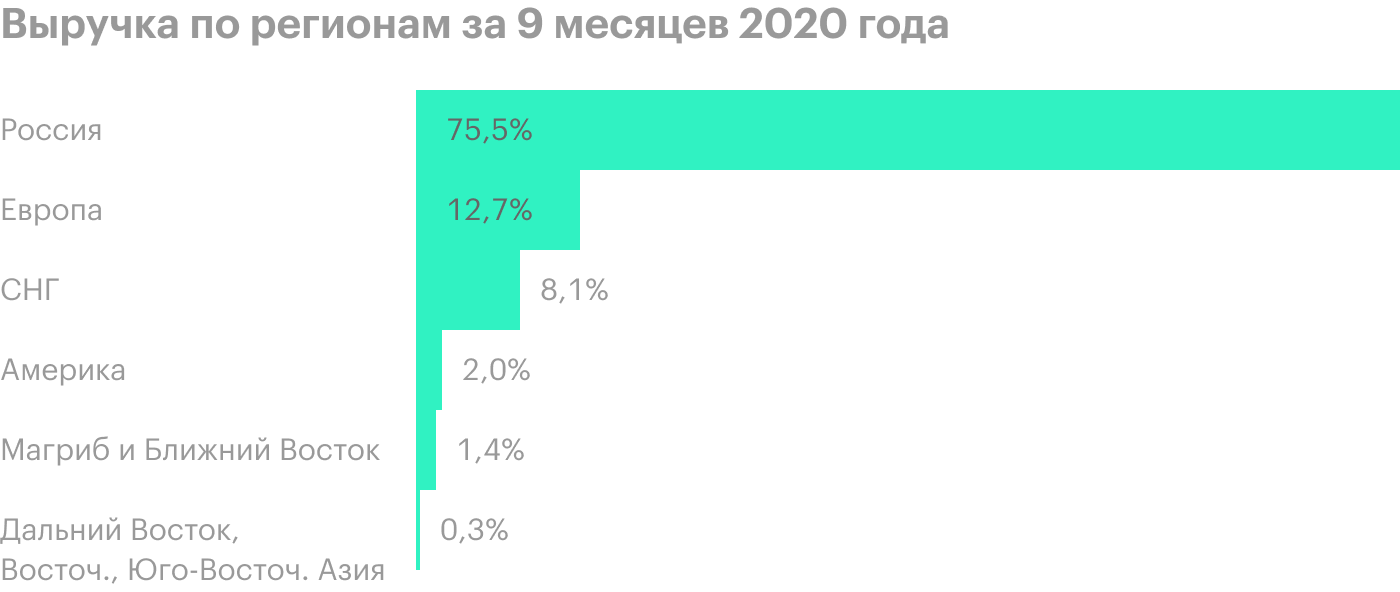

На Россию приходится около 75,5% выручки.

За 9 месяцев 2020 года себестоимость реализации снизилась на 14% год к году — до 126,9 млрд рублей, что связано с сокращением расходов на сырье и материалы на фоне снижения объемов производства трубной продукции.

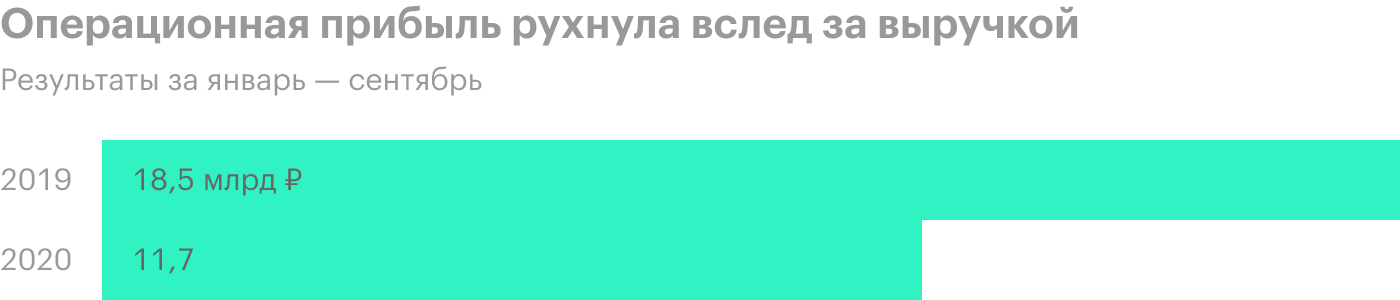

Общехозяйственные и административные расходы сократились на 9% год к году — до 10 млрд рублей — из-за снижения расходов на персонал. При этом коммерческие расходы холдинга выросли на 21% год к году — до 13,1 млрд рублей. Это связано с тем, что компания обесценила и списала 2,9 млрд рублей дебиторской задолженности. В результате операционная прибыль ТМК упала на 37% год к году — до 11,7 млрд рублей.

Из-за ухудшения экономической ситуации менеджмент компании переоценил активы европейского дивизиона и российского металлургического предприятия «Тагмет» и отразил убыток от обесценения машин и оборудования в размере 4,3 млрд рублей. Также компания получила неденежную прибыль из-за переоценки курсовых разниц в размере 9,5 млрд рублей на фоне девальвации национальной валюты.

В результате чистая прибыль ТМК по итогам 9 месяцев 2020 года без учета эффекта от выбытия дочерних организаций снизилась на 32% год к году — до 4,6 млрд рублей.

Что с долгом

С начала 2020 года общий долг ТМК вырос на 13% и на 30 сентября 2020 года составил 205,9 млрд рублей. Одной из причин такой динамики стала переоценка валютной части долговых обязательств из-за девальвации рубля.

Чистый долг ТМК с 1 января по 30 сентября 2020 года сократился на 30% — до 108,7 млрд рублей — после продажи американского дивизиона. С начала года объем денег и их эквивалентов на счетах холдинга вырос почти в 3 раза — до 60,8 млрд рублей.

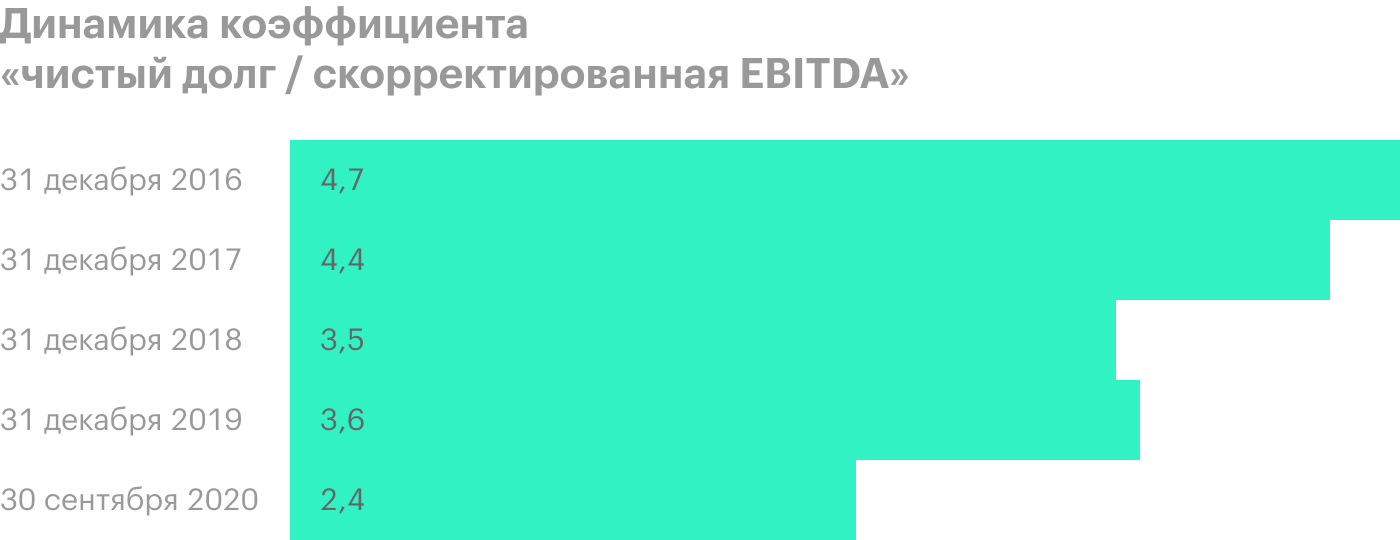

Компания оценивает свой уровень долговой нагрузки по мультипликатору «чистый долг / скорректированная EBITDA», который в последние годы не снижался ниже 3,5. Но на 30 сентября уровень долговой нагрузки снизился до 2,4, чему способствовала продажа американских активов.

Положительным образом на мультипликатор повлияло также изменение методики расчета скорректированной EBITDA. Как указывается в финансовой отчетности, теперь показатель не корректируется с учетом эффекта от курсовых разниц по дебиторской и кредиторской задолженности, что положительно отразилось на результатах отчетного периода.

Значительное снижение уровня долговой нагрузки — до многолетних минимумов — это позитивный фактор. У ТМК всегда был высокий уровень долговой нагрузки после того, как она купила американские активы в кризисном 2008 году. В какой-то момент менеджменту холдинга даже приходилось прибегать к дополнительному выпуску акций и реструктуризации своих долговых обязательств, чтобы рассчитаться с кредиторами.

После продажи американского дивизиона уровень долговой нагрузки возвращается к нормальным значениям, а значит, финансовое положение ТМК становится более устойчивым.

Что с дивидендами

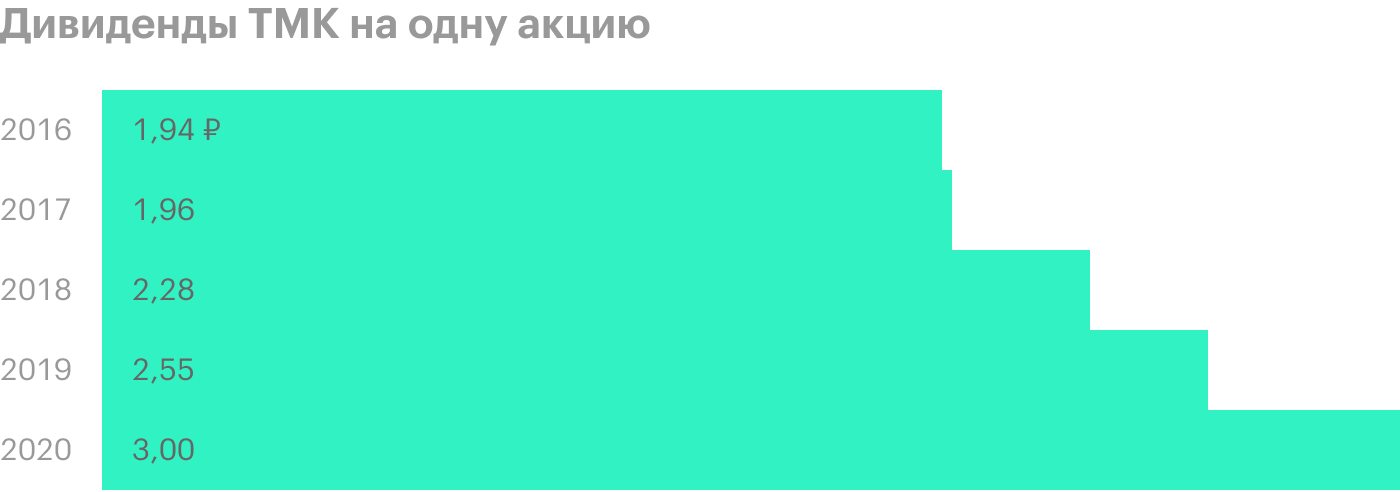

Дивидендная политика ТМК предполагает, что на выплату дивидендов будет направляться не менее 25% от чистой прибыли по МСФО при учете ряда факторов: уровня долговой нагрузки, размера нераспределенной прибыли прошлых лет, капитальных затрат, доступности привлечения денег из внешних источников и прочих.

Обычно компания выплачивает дивиденды раз в год либо по итогам года, либо по итогам полугодия. В прошлом году компания выплатила промежуточные дивиденды по итогам 1 половины 2019 года, но отказалась от выплат финальных дивидендов за 2019 год, направив средства на выкуп своих акций в рамках добровольного предложения.

В конце ноября после рекомендации совета директоров собрание акционеров утвердило дивиденды по итогам 1 половины 2020 года в размере 3 ₽ на обыкновенную акцию, что стало рекордным размером выплат с 2007 года.

Что в итоге

Хочется отметить, что компания достаточно удачно выбрала время для продажи своего американского дивизиона — прямо накануне кризиса. Вероятно, сегодня цена этих активов была бы значительно ниже с учетом падения спроса на трубную продукцию и неясных перспектив нефтегазовой отрасли.

Операционные и финансовые показатели ТМК, даже без учета выбывших активов, ощутимо снизились на фоне сокращения инвестиционных программ крупнейшими нефтегазовыми компаниями. Зато ТМК снизила уровень долговой нагрузки до минимума последних лет.

На мой взгляд, уровень котировок эмитента на фондовом рынке сейчас гораздо сильнее зависит не от фундаментальных показателей, а от того, осуществят ли принудительный выкуп акций и/или делистинг компании с Московской биржи. И решение этого вопроса полностью зависит от желания контролирующего акционера Дмитрия Пумпянского.