Инвесторы не верят в рынок недвижимости США. Возможно, зря

Компания Toll Brothers строит и продает элитную недвижимость в США. С начала года акции компании упали на 49%.

Сейчас акцию Toll Brothers можно купить за 20—21 $, тогда как материальный балансовый капитал компании в 1 квартале 2020 года составлял 35,87 $ на акцию. Нужно разобраться, правы ли инвесторы или компания стала недооцененной.

На чем зарабатывают

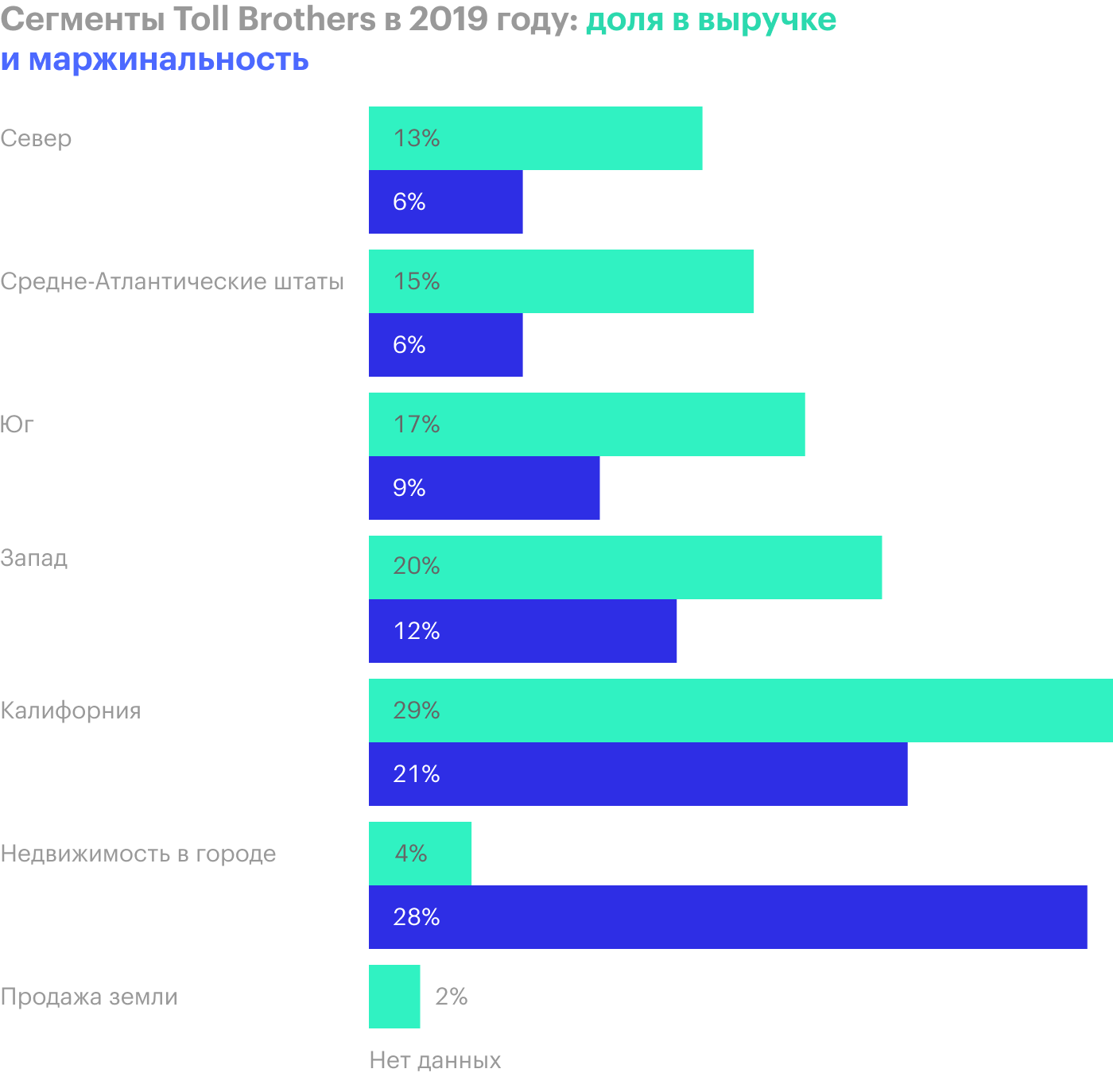

Toll Brothers выручает 97% денег на продаже недвижимости, еще 3% — на продаже земли. До 2019 года компания выделяла 6 бизнес-регионов по продаже недвижимости, но с 2020 года руководство сократило их количество до 5, частично изменив список городов внутри регионов.

Я взял данные за 2019 год, потому что они дают информацию о прибыли до налогов у каждого сегмента. Почти половину выручки приносят штаты Западного побережья: Калифорния, Невада, Колорадо и другие. Ко всему прочему, западные штаты дают большую маржинальность — у компании остается больше денег с выручки после всех расходов, кроме налогов.

Руководство рассматривает возможность расширения бизнеса на юго-востоке Америки. Темпы роста экономики местных штатов чуть выше среднего по США.

Toll Brothers в основном продает недвижимость за пределами городов, но также развивает и продажи в черте города. Пока это незначительный сегмент.

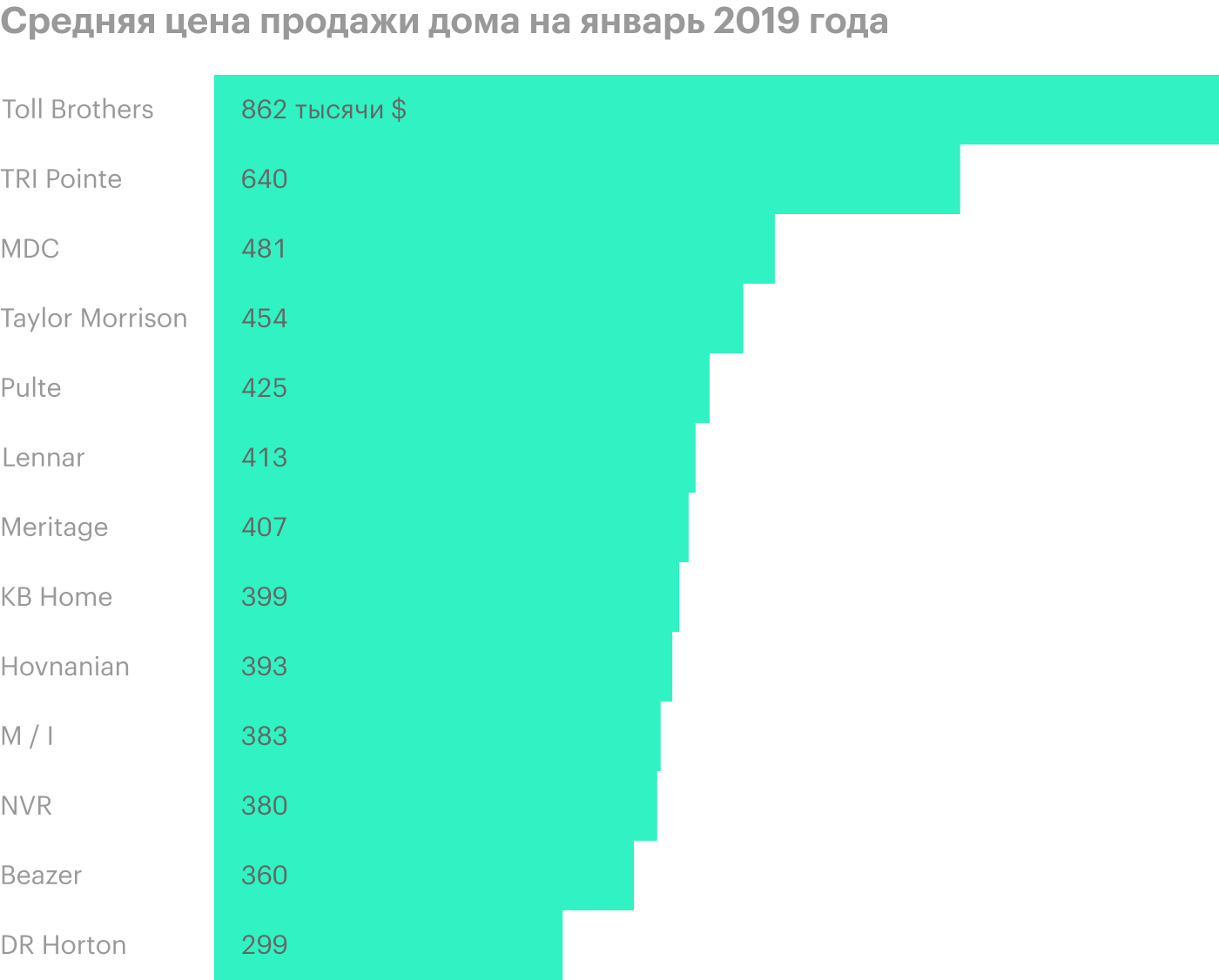

На начало 2019 года компания продавала 44% объектов недвижимости за 750 тысяч долларов и более. Это высокий ценовой сегмент, другие компании предлагают более дешевую недвижимость.

Финансовый год компании заканчивается 31 октября. Поэтому отчет за 1 квартал 2020 года содержит результаты работы с ноября 2019 по январь 2020 года.

В 1 квартале 2020 года компания недосчиталась 0,07 млрд долларов выручки из-за задержек при передаче части домов в Калифорнии. Эти результаты учтут уже во 2 квартале 2020 года.

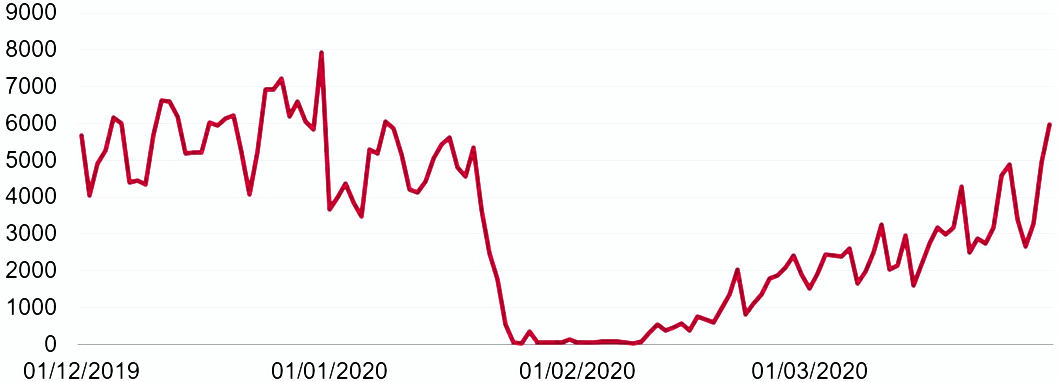

В феврале 2020 года продажи домов в США выросли на 7,2% относительно февраля 2019 года, а средняя цена выросла на 8%. Тем не менее из-за введенного карантина результаты за март и апрель 2020 года будут хуже, чем год назад.

Но данные по продажам в 30 крупнейших городах Китая говорят о том, что спрос на недвижимость за месяц практически вернулся к докризисным значениям. Вероятно, когда в США закончится карантин, спрос на жилье восстановится.

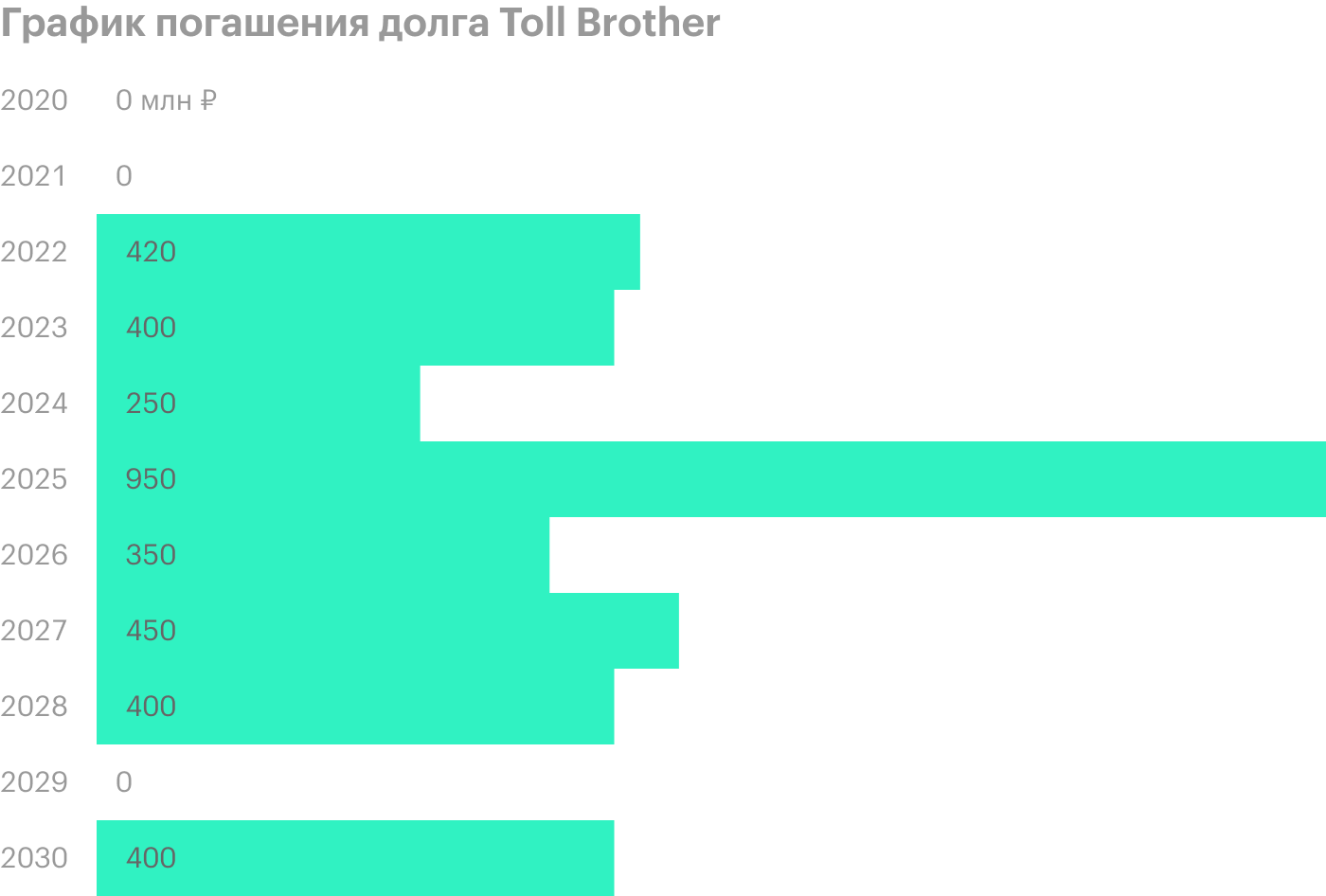

Что с долгом

У компании 4,05 млрд долларов финансовых обязательств при операционной прибыли 0,64 млрд долларов за последние 12 месяцев. Ближайший срок выплаты тела долга — только в 2022 году, так что серьезных проблем с долгом у Toll Brothers возникнуть не должно. При этом у компании есть 0,52 млрд долларов плюс открытая кредитная линия.

Что может пойти не так

У Toll Brothers довольно большие товарные запасы в виде строящейся и готовой недвижимости в 8,2 млрд долларов. Если экономические проблемы продолжатся, а спрос на недвижимость в Америке будет снижаться в течение долгого времени, то запасы компании подешевеют. Недооцененность компании по мультипликатору «цена / материальный балансовый капитал» исчезнет, потому что капитал уменьшается из-за переоценки недвижимости.

Toll Brothers тратит больше денег на приобретение земли и строительство готового жилья, чем другие строители в США. Компания доделывает часть недвижимости под предпочтения более богатых покупателей, и земля составляет большую часть баланса по сравнению с конкурентами.

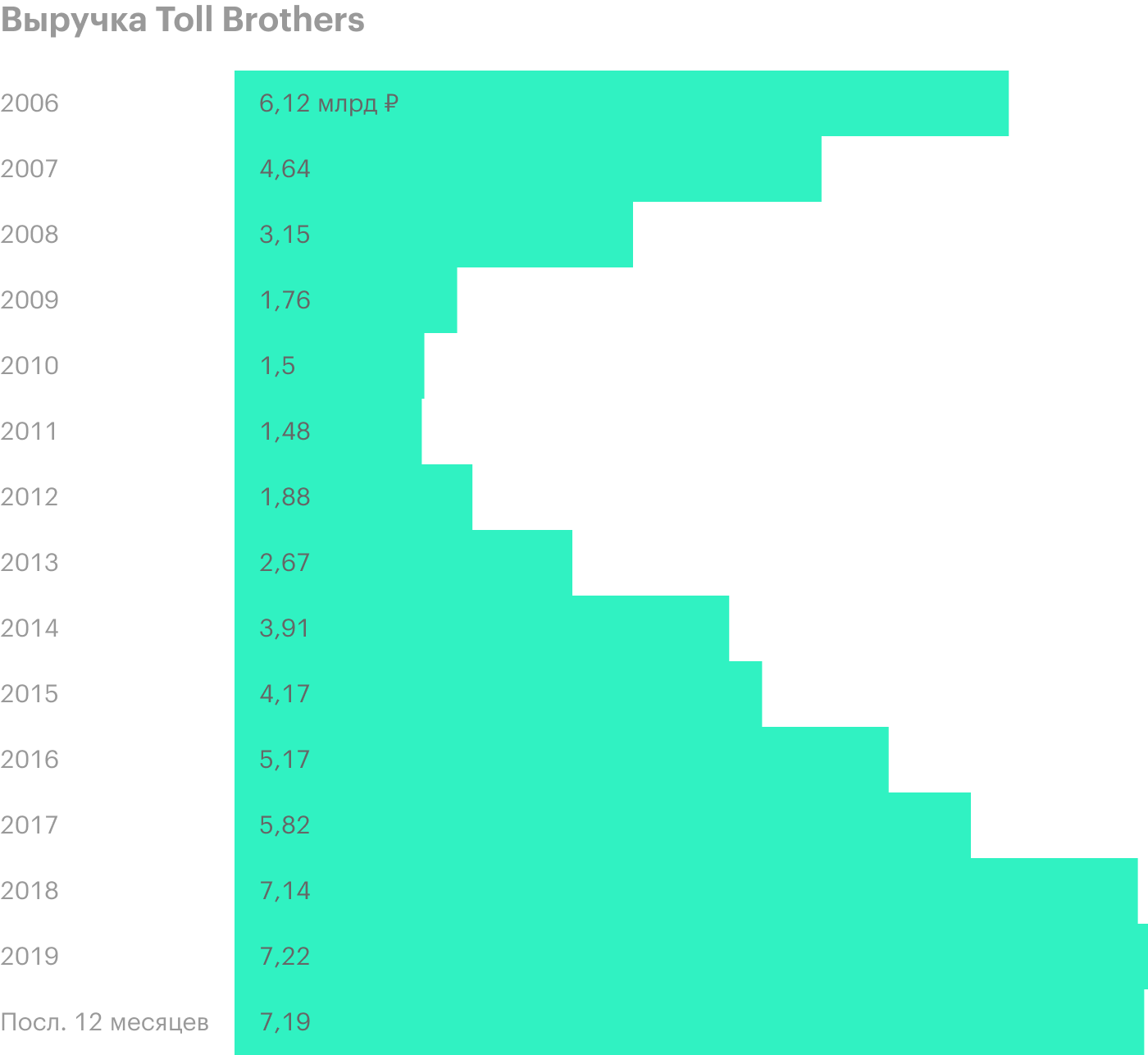

Из-за ипотечного кризиса в США в 2007—2009 годах компании пришлось уменьшить стоимость товарных запасов на 2 млрд долларов, в которые входит оценка готовой и строящейся недвижимости.

Судя по резкому падению акций на 53%, инвесторы оценивают текущую ситуацию аналогично прошлому кризису. Но тогда ипотеку давали неблагонадежным покупателям, которые были неспособны расплатиться, а запасы оценивались по перегретым ценам, что и привело к спаду спроса и серьезной переоценке. Но теперь отрасль регулируется куда жестче, и сейчас нет пузыря цен на недвижимость.

Что дальше

С одной стороны, если текущий кризис не затянется и не сильно ударит по спросу на недвижимость в ближайшие несколько лет, то акции Toll Brothers могут подорожать почти в два раза.

С другой стороны, если кризис затянется, то цены на часть недвижимости придется снижать и часть домов будут продавать в убыток. Тогда у компании не будет лишних средств на обратный выкуп акций и выплату дивидендов, что еще сильнее уменьшит привлекательность ее акций.

Нужно учитывать, что последние несколько кварталов компания не справлялась с растущими расходами, из-за чего падала ее чистая прибыль.