Как поставить финансовую цель с учетом инфляции?

Например, хочу поставить себе цель — через год иметь прибыль 200 000 ₽. Но через год эта сумма уже не будет соответствовать моим ожиданиям, так как цены вырастут и поддерживать желаемый уровень жизни на эти деньги я не смогу.

Скорректировать цель с учетом инфляции тоже не представляется возможным, так как реальную инфляцию никто не знает, а официальная не имеет ничего общего с реальностью.

Хорошо бы измерять в чем-то стабильном-стабильном и не имеющем ценового диапазона. Например, хочу иметь прибыль в два ноутбука. Но разбег цен на ноутбуки огромен.

В чем можно измерять свою цель? В золоте определенной пробы, конкретной марке бензина? Это биржевые продукты, и цены на них скачут. В продуктовых корзинах — тоже очень аморфно.

Финансовую цель действительно лучше ставить с учетом роста цен и ослабления покупательной силы денег.

При этом чем длиннее горизонт планирования, тем сложнее делать поправку на инфляцию. Тем более что для каждой семьи она своя и может заметно отличаться от официальной, которую считают по потребительской корзине Росстата. Сами цели со временем тоже могут меняться, но это отдельная тема.

Рассмотрю подробнее, как лучше учитывать инфляцию, когда ставите финансовые цели.

О чем вы узнаете

Как учесть возможный рост цен

Будущее неопределенно, а исторические данные не гарантируют повторения тенденции в перспективе. Но они служат опорой для прогнозирования возможной инфляции.

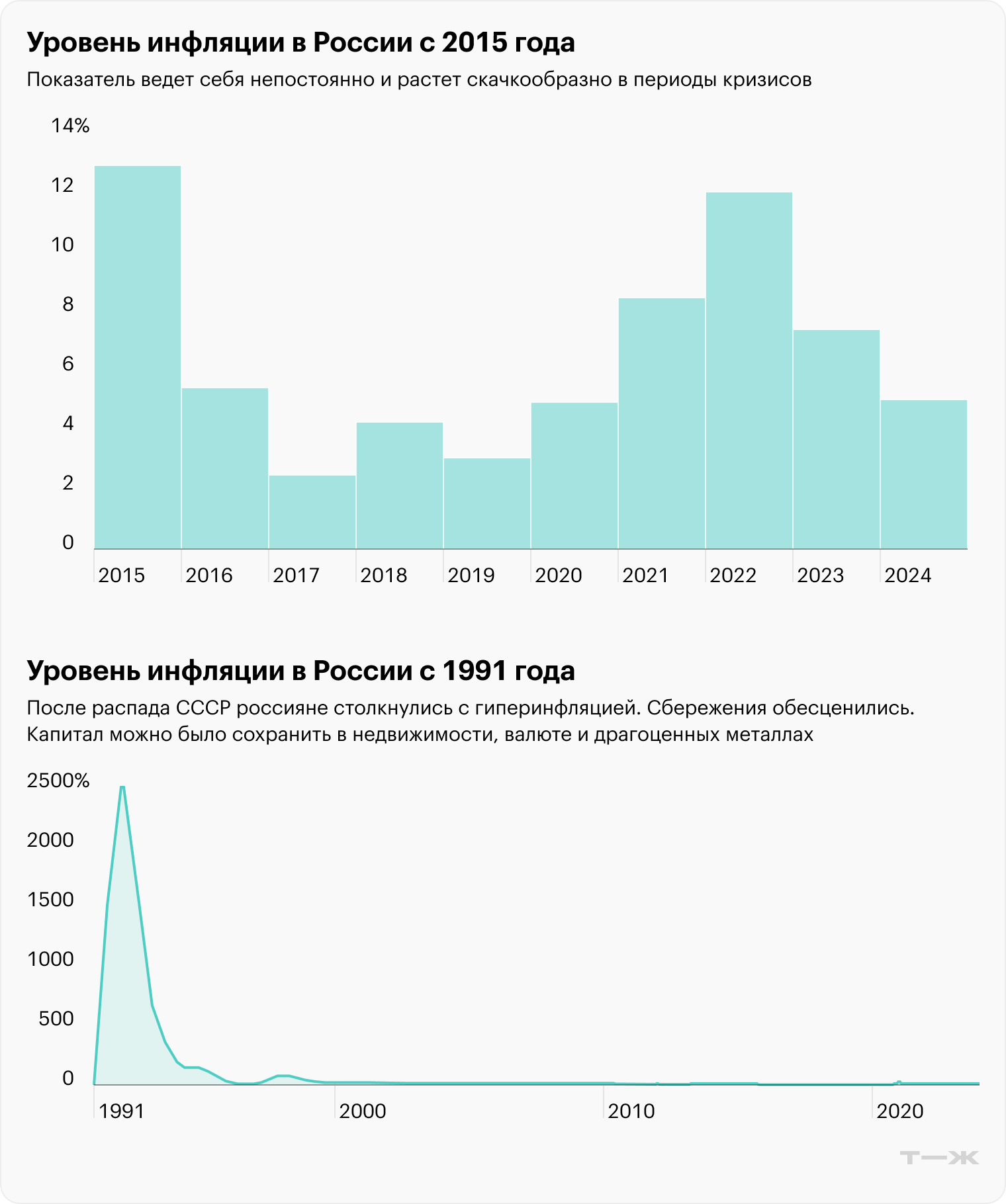

При этом год на год не приходится: инфляция может быть скачкообразной и во многом зависит от состояния экономики. Так, в 2023 году официальная инфляция в России составила 7,42%, в 2022 — 11,92%.

Полезнее посмотреть среднее значение инфляции на длинных отрезках — от 10 лет. Это позволяет не делать поправку на фазу экономического цикла, который обычно укладывается в такой срок.

Например, за двадцать лет, с 2004 по 2023 год, инфляция составила в среднем 8,23% ежегодно. За это время экономика пережила несколько подъемов и рецессий, что позволяет взять это среднее историческое знание инфляции за основу.

Опираясь на него, можно выбрать инвестиционную стратегию и активы, которые исторически обгоняют инфляцию. Например, за те же 20 лет индекс Мосбиржи с учетом дивидендов приносил в среднем 13,94% в год, золото — 14,52%, а недвижимость на вторичном рынке дорожала на 10,2% .

На горизонте планирования в несколько лет картина более ясная. Помимо исторической инфляции можно использовать прогнозы аналитиков. Последние учитывают текущую ситуацию, фазы экономического и товарного циклов, поэтому могут быть более точными. Так, многие аналитики считают, что в 2026—2027 годах ЦБ сможет устаканить ситуацию и таргетировать инфляцию до целевых 4%.

Если же брать цель вроде накопления пенсионного капитала через 20—30 лет, фактор неопределенности высок. В том числе на таком горизонте возможны аномальные сценарии и геополитические потрясения, которые, например, могут спровоцировать гиперинфляцию.

Так, в 1992 году рубль обесценился на 2500%, в 1993 — на 840%. Подобные сценарии не получится заложить в базовый прогноз, потому что такие события редки и непредсказуемы. Поэтому при постановке финансовой цели имеет смысл составить разные сценарии.

Базовый. Предполагает, что экономика будет планомерно развиваться. В нем можно использовать средние исторические данные по доходности активов и инфляции.

Негативный. Нужен на случай катаклизмов. Тогда мы предполагаем, что деньги в целом или как минимум рубли могут стремительно обесцениваться. Имеет смысл увеличить долю физических активов в портфеле, например вложить деньги в недвижимость и золотые слитки или инвестиционные монеты.

Также можно считать, что доходность разных активов будет ниже средней. Поэтому по возможности стоит откладывать и инвестировать больше денег, чем при базовом сценарии, чтобы повысить шанс достичь цели в нужный срок.

В чем плюсы и минусы цели в твердой валюте

Нет универсальной единицы, которая позволила бы вести расчеты и не колебалась в цене. Ведь в капиталистической модели экономики почти все подвержено рыночным отношениям, где цена определяется балансом спроса и предложения, а еще есть спекулятивная составляющая. Даже время, знания и талант подвержены рыночным отношениям и продаются за разную цену.

В итоге получаем, что сами деньги и есть та удобная и более-менее универсальная единица, которая позволяет вести расчеты. Нужно только выбрать стабильную валюту.

Деньги развивающихся стран имеют тенденцию ослабевать к валютам развитых экономик. Кроме того, страны с высокой сырьевой и экспортной составляющей в экономике часто заинтересованы в ослаблении национальных денег, чтобы сделать свои товары более конкурентоспособными.

Девальвация национальной валюты — один из драйверов инфляции. В твердых валютах, таких как доллар, евро или швейцарский франк, тоже присутствует инфляция, но она ниже.

Инфляция в США в 2023 году была вдвое ниже рублевой — 3,4% . Правда, в 2022 году она была 8%. В среднем за последние двадцать лет — 2,58%, а в следующие 20 лет ожидается 2,34% .

Поэтому ставить финансовую цель, учитывать свои доходы и их динамику можно в твердой валюте. Для этого обычно берут доллар США. Также это позволяет брать среднее значение на действительно длинных горизонтах — в полстолетия или больше.

Минус постановки целей и расчетов в иностранной валюте в том, что рост курса может отстать от инфляции в России. Тогда в долларах у вас будет сумма, которую вы запланировали, но ее может не хватить на покупку. Так, если в 2004—2023 годах официальная инфляция в среднем была 8,23% в год, доллар рос всего на 5,73% в год.

Кроме того, может быть сложно увеличивать доходы или сумму ежемесячных накоплений с поправкой на рост курса, если вы зарабатываете в рублях и ваш доход не растет так же быстро, как курс валюты.

Например, если вы посчитали, что должны каждый месяц откладывать 500 $, в августе 2024 года это примерно 45 000 ₽ при 90 ₽ за доллар. Если курс станет 120 ₽ за доллар, придется откладывать по 60 000 ₽ в месяц — не факт, что это будет реально.

Пример постановки долгосрочной цели с учетом инфляции

Посчитаем капитал в долларах, который нужен человеку, чтобы выйти на пенсию и жить на 1200 $ в месяц, то есть на 14 400 $ в год. Накоплений ему должно хватить минимум на 30 лет пенсии.

В таком случае по правилу 4% размер пенсионного портфеля к моменту выхода на пенсию должен быть не менее 360 000 $: 14 400 $ × 100% / 4%. Здесь учтено, что пенсионер выплачивает себе 14 400 $ в год, которые ежегодно индексируются на инфляцию, таким образом, уровень жизни на пенсии не падает.

Допустим, человек планирует отправиться на покой через 15 лет. Значит, нужно скорректировать целевую сумму на ожидаемую инфляцию за это время. Ведь 360 000 $ в 2024 и 2039 году — разные суммы по покупательной способности.

Ориентируемся на среднегодовой размер долларовой инфляции 2,39%. Напомню, столько прогнозируют на следующие 20 лет.

Финальную сумму поможет рассчитать любой калькулятор сложного процента. Она составит 515 000 $. То есть не менее этой суммы должно быть в пенсионном портфеле через 15 лет.

Что в итоге

Финансовую цель удобно ставить в деньгах, а не в единицах товара или биржевых продуктах. Деньги — универсальный эквивалент стоимости товаров и услуг.

Со временем деньги обесцениваются и на ту же сумму можно купить все меньше благ. Поэтому, ставя цель, стоит учитывать инфляцию. За последние 20 лет инфляция в России была 8,23% в год, а в США — 2,58% в год. В отдельные годы инфляция может быть заметно выше средней. Кроме того, некоторые товары и услуги дорожают быстрее среднего.

Можно составить базовый и негативный сценарии достижения финансовой цели. В первом случае можно исходить из исторических данных об инфляции и доходности разных активов, а также учесть прогнозы аналитиков. Во втором — считать, что инфляция будет выше средней, а доходность — ниже средней. В идеале откладывать деньги с запасом, чтобы их хватило на достижение цели даже с учетом большого роста цены. Если ждете каких-то потрясений, можно подумать о вложениях в недвижимость и драгметаллы.

Еще один вариант — ставить цели не в рублях, а в более стабильной валюте, например в долларах. Инфляция доллара ниже, а цена многих товаров зависит от курса валют. Но минус в том, что рост курса может отставать от российской инфляции, а еще не получится откладывать столько валюты, сколько запланировано, если курс сильно вырастет, а ваш рублевый доход — нет.