Как устроена инфляция и что делать инвестору?

Сейчас все бьют тревогу из-за растущей инфляции. Хотелось бы подробной информации для новичков, откуда она берется, как устроена и что делать частным инвесторам?

У денег есть тенденция ослабевать. Со временем цены на товары растут, и на ту же сумму уже не купить столько всего, сколько пять или десять лет назад.

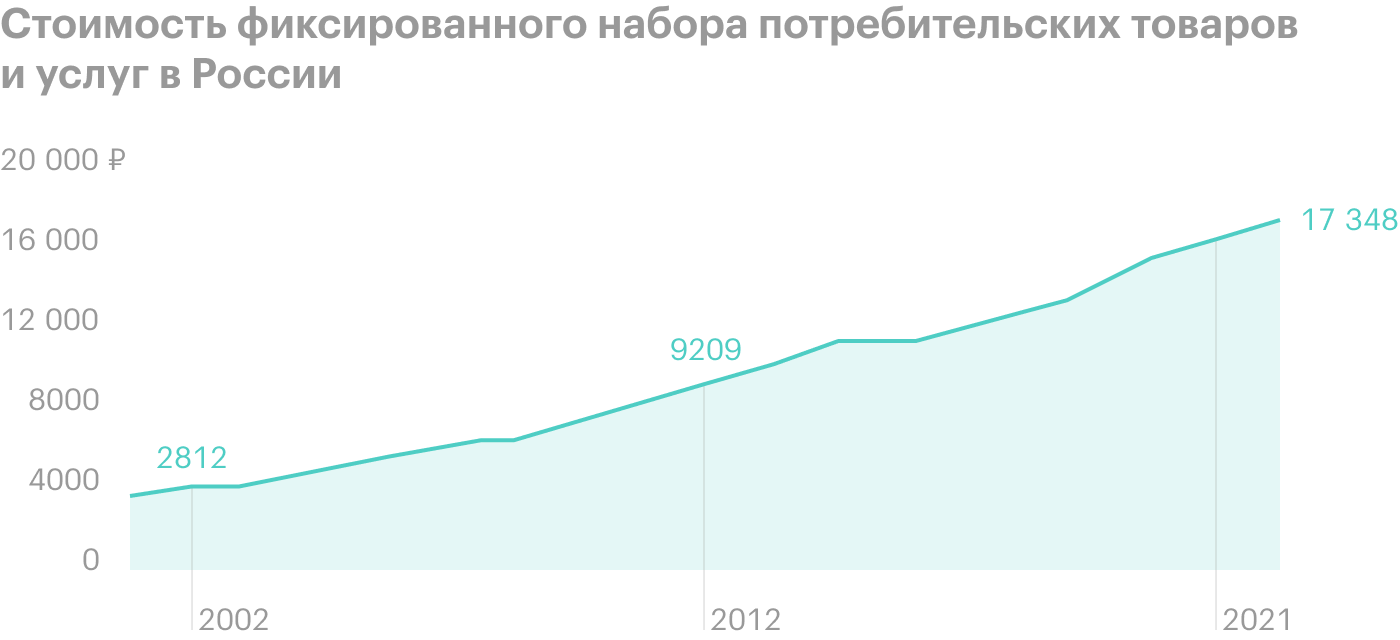

Так, 1000 ₽ в феврале 2012 года по покупательной силе эквивалентны 1892 ₽ в феврале 2022 года. То есть за последние 10 лет инфляция составила 89,2%.

Другой пример: средняя зарплата россиянина в 2011 году была 20 880 ₽, а в 2021 — уже 54 687 ₽. Но это не значит, что благосостояние людей выросло в 2,6 раза, ведь сильно выросли цены.

В долларах же зарплата снизилась, так как за эти годы рубль ослаб к доллару. То есть в долларовом выражении россияне стали жить хуже. Подробнее про это можно почитать в нашей статье про девальвацию.

В статье подробно расскажу о природе инфляции и методах борьбы с ней.

Что такое инфляция

Инфляция — это рост цен с течением времени и уменьшение покупательной способности денег. Темпы инфляции для разных стран и валют отличаются.

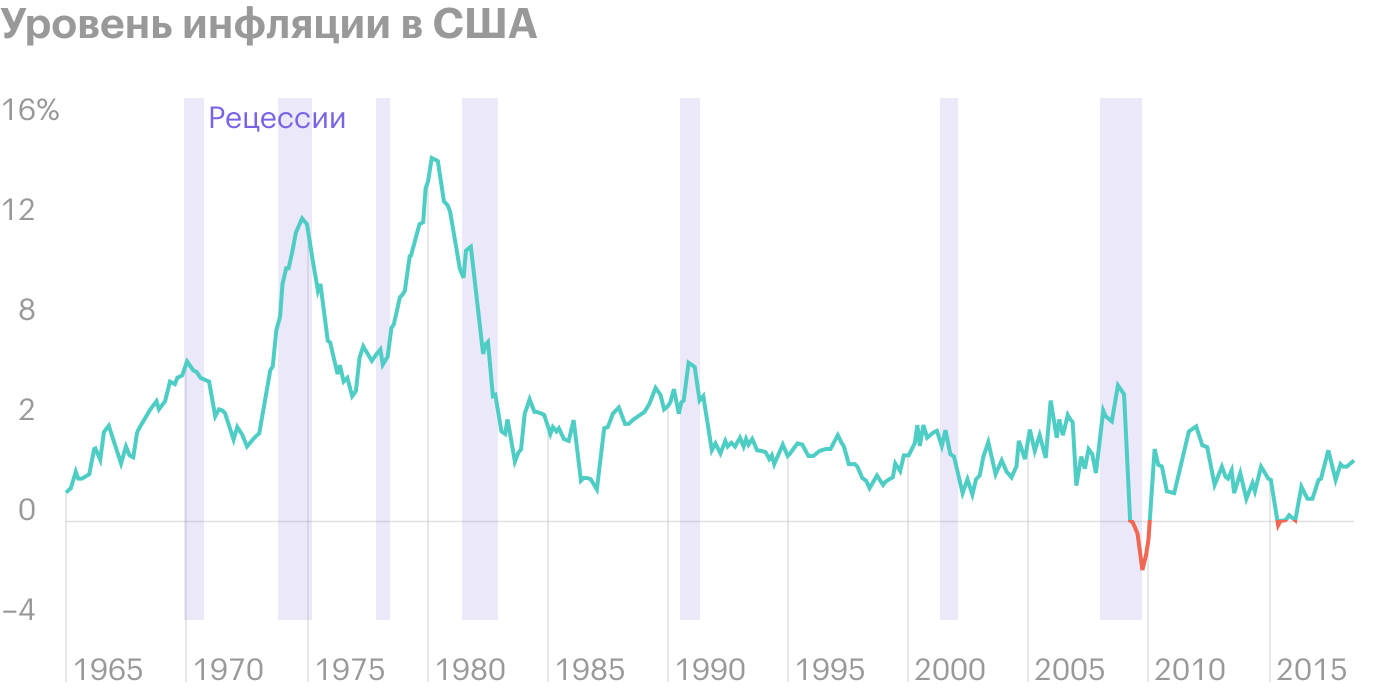

Например, доллар за последние 10 лет ослаб только на 22,96%. То есть 1 $ 2011 года в начале 2022 года эквивалентен 1,25 $. В среднем долларовая инфляция составляла 2,05% годовых, но год к году она варьировалась. Так, в 2011 году инфляция была 3,16%, а в январе 2022 достигла 7,5% в годовом выражении. В России инфляция за тот же период была в разы выше: рубль обесценивался быстрее.

Бывает и так, что цены падают, а покупательная способность денег растет. В этом случае говорят о дефляции. С этим в последние десятилетия сталкивалась японская экономика. Если смотреть с 2011 года, среднегодовая инфляция в Японии была 0,56%, но в некоторые годы — отрицательная. В 2011 году она была −0,27%, а в 2021 году — −0,02%.

Инфляция нужна для экономического развития, но, конечно, если цены растут умеренно, а не галопирующими темпами. Для России оптимальный уровень инфляции — 4%, во всяком случае Центральный банк ориентируется на эту цифру. В США же ФРС стремится к инфляции 2%.

Таким образом, если в народе инфляция считается заведомо негативным фактором, то специалисты сходятся на том, что умеренный рост цен необходим для развития экономики. Но это становится проблемой, когда инфляция выходит из-под контроля и резко растет, как это происходит в 2021 и 2022 годах в России и США.

Какая бывает инфляция. Инфляцию можно классифицировать так:

- Дефляция — отрицательная инфляция. То есть цены не растут, а снижаются. Дефляция тормозит развитие экономики. Потребители перестают покупать товары в надежде, что они подешевеют еще сильнее, а компании из-за этого сворачивают производство.

- Низкая инфляция. Для рубля это до 6% в год, в идеале — 4%. Такая инфляция позволяет экономике развиваться и при этом комфортна как для потребителей, так и для предпринимателей.

- Умеренная — от 6 до 10% в год. Опасна тем, что может выйти из-под контроля и перейти в галопирующую, когда цены растут на десятки процентов в год. Такая инфляция создает нестабильность на рынке.

- Гиперинфляция — цены растут на сотни и тысячи процентов, в особо тяжелых случаях люди отказываются от денег и переходят на бартер.

Гиперинфляция. Бывают случаи стремительного обесценивания денег, обычно в период тяжелых кризисов и вооруженных конфликтов.

Например, в 1992 году годовая инфляция в России достигала 2500% — и накопления многих россиян обесценились. В 1993 году инфляция составила 840%.

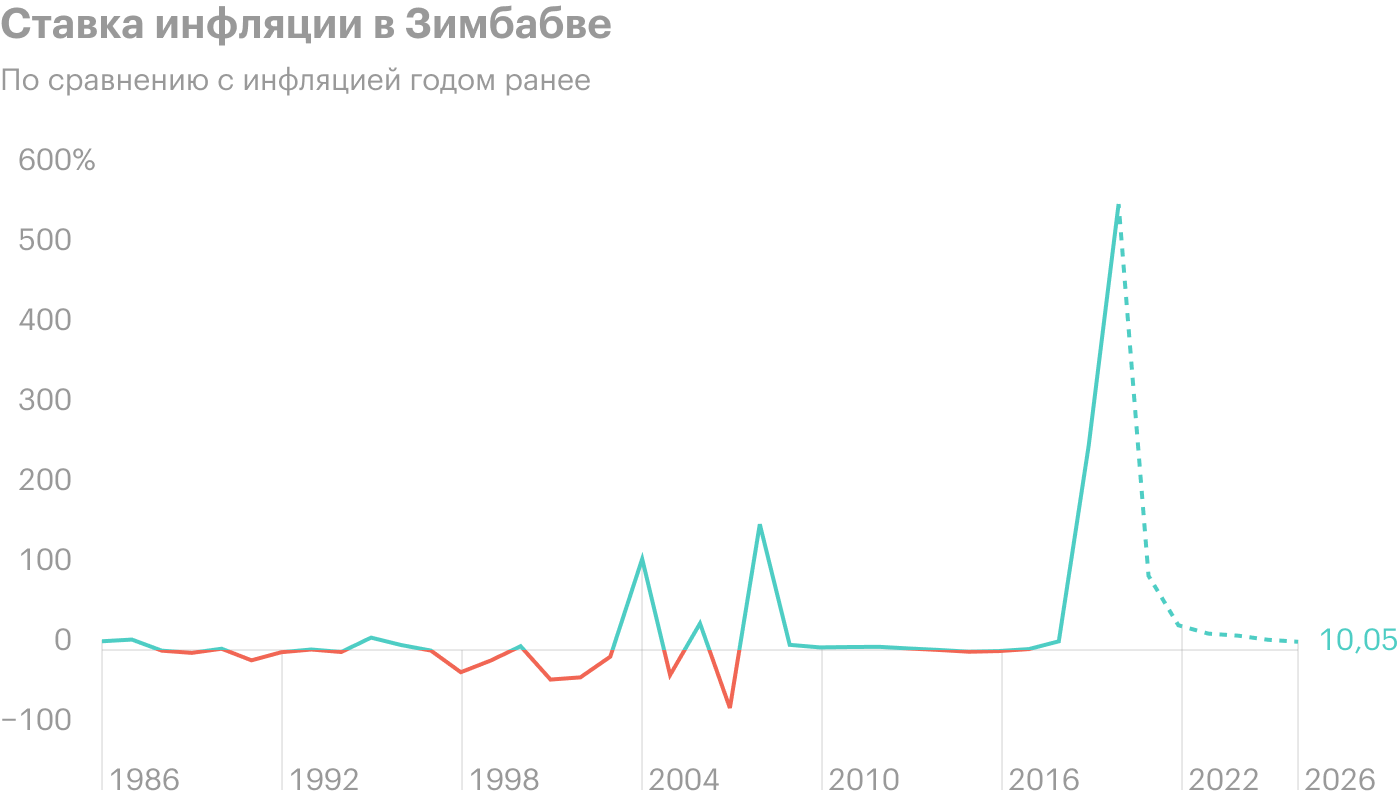

Более свежие примеры гиперинфляции — Венесуэла и Зимбабве: в 2020 году рост цен там составил 2355 и 557,2% соответственно. Причем для Зимбабве это хроническая проблема: еще в 2000 году массовый отток рабочей силы привел к краху финансовой системы страны.

Чтобы поддержать расходы на государственные проекты, правительство принялось активно печатать зимбабвийские доллары. А деньги, как и любой другой товар, теряют свою ценность, когда они в избытке. Это запустило процесс гиперинфляции.

В ноябре 2008 года месячная инфляция достигла 79 600 000 000%, цены удваивались каждые 25 часов. Это было чуть ниже рекорда Венгрии 1946 года: тогда ежемесячная инфляция в пике достигла 41 900 000 000 000 000%, а купюра самого высокого достоинства составляла 100 000 000 000 000 000 000 — сто квинтиллионов пенго.

Правительство Зимбабве продолжило выпускать еще больше денег, только уже с более высокими номиналами. Появились банкноты номиналом 100 триллионов, обменный курс которых в январе 2009 года составлял 30 $, к 2011 году — 5 $, к 2015 году — всего 40 центов.

После правительство отказалось от родной валюты, перейдя на американский доллар и южноафриканский ранд. В 2019 году в Зимбабве повторно ввели собственную валюту, но страна по-прежнему борется с высокими темпами инфляции.

Чем вызвано обесценивание денег

Вот основные факторы денежной эрозии.

Рост спроса. Наиболее распространенное объяснение инфляции основано на принципе спроса и предложения.

На свободном рынке, если спрос на какой-либо товар превышает предложение, его цена имеет тенденцию к росту. Если, наоборот, предложение превышает спрос, цены снижаются. Проще говоря, когда на рынке переизбыток товара, он теряет ценность.

Этот принцип справедлив и для денег. Если в обращении находится слишком много денег — как наличных, так и кредитных, — их стоимость падает. Количество денег в системе регулируют центральные банки стран.

Другое объяснение причины инфляции — рост стоимости сырья и рабочей силы. Например, нефть влияет на ценообразование товаров и услуг, так как в себестоимости большинства из них есть транспортная составляющая.

Но большинство экономистов сходятся на том, что именно спрос на конечный продукт провоцирует рост котировок сырья и, как следствие, конечного продукта.

- Допустим, спрос на хлеб растет. Пекарь истощает свои запасы муки, и если спрос на его продукцию продолжает расти, то он закупит больше муки у своего поставщика. Тот, в свою очередь, будет покупать больше пшеницы у фермера.

- Представим, что другие пекари также испытывают повышенный спрос на хлеб. В результате поставщики муки получат больше заказов. Они начнут предлагать фермеру больше денег за его пшеницу, что приведет к росту цен на пшеницу, муку и хлеб.

- Таким образом, хотя кажется, что более высокая стоимость сырья отвечает за повышение цены конечного продукта, на самом деле именно совокупный спрос на конечный продукт стал причиной роста цен.

Изменения относительных цен на отдельные продукты не означают, что инфляция прогрессирует. Она обычно определяется как планомерный рост общего уровня цен на все товары и услуги.

Ограничение предложения. Сейчас глобальная экономика столкнулась с перебоями в цепочках поставок. Это создает дефицит в условиях повышенного спроса.

Ограничения предложения могут также иметь искусственный характер. Например, регулируя уровень добычи нефти, картель ОПЕК+ может влиять на ее котировки.

Также дефицит может случиться из-за катаклизмов, военных конфликтов или неурожая.

Девальвация национальной валюты. Когда курс иностранных валют растет, импортные товары автоматически становятся дороже. Данный фактор служит одним из драйверов инфляции в России. Как только рубль ослабевает, зарубежные товары и российские продукты с импортной составляющей автоматически растут в цене.

С другой стороны, слишком укреплять национальную валюту центральный банк тоже не может. В этом случае импортные товары станут дешевыми, наводнят рынок и подавят местное производство.

Как измеряется инфляция

В России это прерогатива Росстата. Чтобы замерить инфляцию, берут так называемую потребительскую корзину — набор продуктов, товаров и услуг, которые регулярно покупает среднестатистический человек или семья. Все товары и услуги взвешены в определенных пропорциях и отражают среднее потребление жителей страны. Потребительская корзина устанавливается не реже чем раз в 5 лет.

Потребительская корзина, которую использует Росстат, разбита на три категории. С 2022 года в потребительской корзине 558 позиций:

- Продовольственные товары — 129 позиций.

- Непродовольственные — 292 позиции. Например, разная одежда, бензин и так далее.

- Услуги — 137 позиций. Например, ЖКХ, транспорт, медицинские услуги и прочее.

По итогам 2021 года инфляция в России составила 8,39%, при этом продуктовая инфляция — 10,62%. Это максимальные значения инфляции с 2015 года — тогда она была 12,9%.

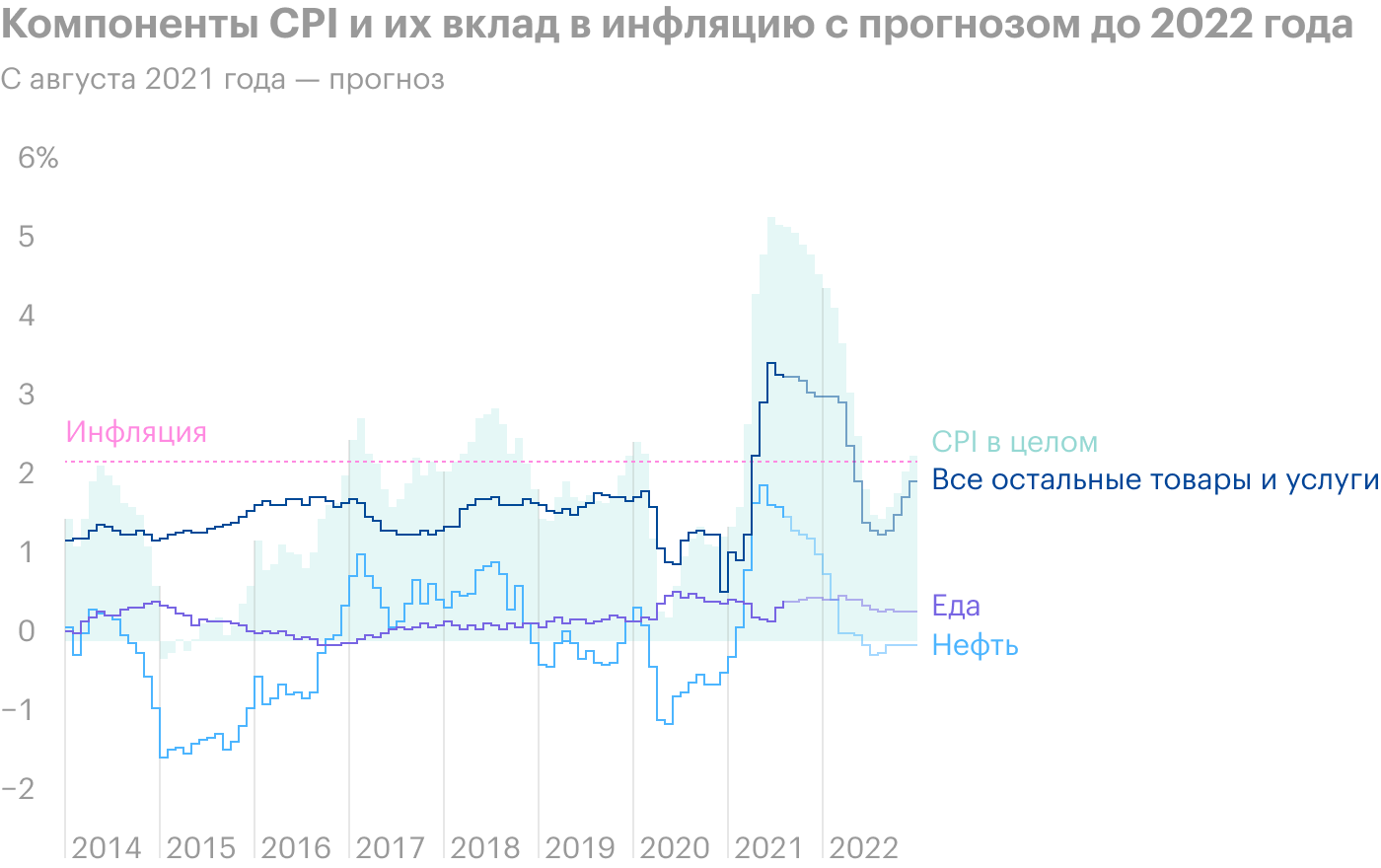

В США подсчетом инфляции занимается Bureau of Labor Statistics — Бюро статистики труда. Результат их подсчетов выражается в индексе потребительских цен — CPI.

Корзина индекса включает более 300 потребительских товаров или услуг: продукты питания, жилье, одежду, транспорт, медицинское обслуживание, отдых, образование, связь и так далее. Это восемь категорий, как показано ниже.

Состав CPI на декабрь 2020 года<

| Подкатегория | Вес |

|---|---|

| Еда и напитки | 15,157% |

| Жилье | 42,385% |

| Одежда | 2,663% |

| Транспорт | 15,738% |

| Медицина | 8,87% |

| Отдых | 5,797% |

| Образование и общение | 6,81% |

| Другие товары и сервисы | 3,159% |

Состав CPI на декабрь 2020 года<

| Подкатегория | Вес |

| Еда и напитки | 15,157% |

| Жилье | 42,385% |

| Одежда | 2,663% |

| Транспорт | 15,738% |

| Медицина | 8,87% |

| Отдых | 5,797% |

| Образование и общение | 6,81% |

| Другие товары и сервисы | 3,159% |

Процент увеличения CPI обычно и принимается за долларовую инфляцию, но это не единственный показатель. Так, часто берется Core Inflation — базовая инфляция, то есть CPI за вычетом волатильных категорий товаров. Также рассчитываются индекс цен производителей — PPI, который измеряет инфляцию на ранних этапах производственного цикла, и Employment Cost Index — индекс стоимости рабочей силы на рынке труда.

Но не стоит слепо доверять официальным данным по инфляции. Они могут не отражать всей картины и зачастую отстают от реального роста цен. Кроме того, структура индекса потребительских цен неоднородна: разные товары и услуги распределены в разных пропорциях и растут разными темпами.

Как правило, качественные товары и квалифицированные услуги, которые тяжело автоматизировать или заменить, дорожают быстрее CPI. Например, это касается медицинских услуг.

Также у каждого человека или семьи по факту своя потребительская корзина из-за разного соотношения постоянно используемых товаров и услуг. На практике она часто дорожает быстрее CPI, и люди чувствуют это на своих карманах.

Какой вред от инфляции

Инфляция в целом наносит вред людям и экономике.

Вложения теряют ценность, снижается реальная доходность. Например, вы держали деньги на банковском депозите по ставке 5% годовых при уровне инфляции 4%. Реальная доходность этих инвестиций, то есть за вычетом инфляции, в годовом выражении была около 1%.

Если инфляция поднимется до 6%, а ключевую ставку не повысят, доходность по безрисковым инструментам, таким как депозиты и гособлигации, не сможет покрыть инфляционную эрозию денег.

То же касается фиксированных поступлений вроде социальных выплат или дохода от сдачи квартиры. При росте инфляции их размер упадет в реальном выражении, и не всегда он вырастает вслед за инфляцией. Например, стоимость аренды квартиры может не вырасти, так как в сегменте недвижимости переизбыток предложений.

Кредиторы повышают процентные ставки. Если банк ожидает роста инфляции или же регулятор поднимает ключевую ставку, кредиты для граждан и предприятий будут дороже. Долги будет сложнее обслуживать.

Бизнесу сложно планировать будущее. Когда уровень инфляции неизвестен, производителям и розничным торговцам трудно определить будущую стоимость материалов и рабочей силы. Это препятствует инвестициям и экономическому росту.

Чтобы обуздать инфляцию, нужно сокращать разницу между денежной и товарной массой в экономике. Для этого могут применяться разные меры: ценовое, валютное и кредитное регулирование.

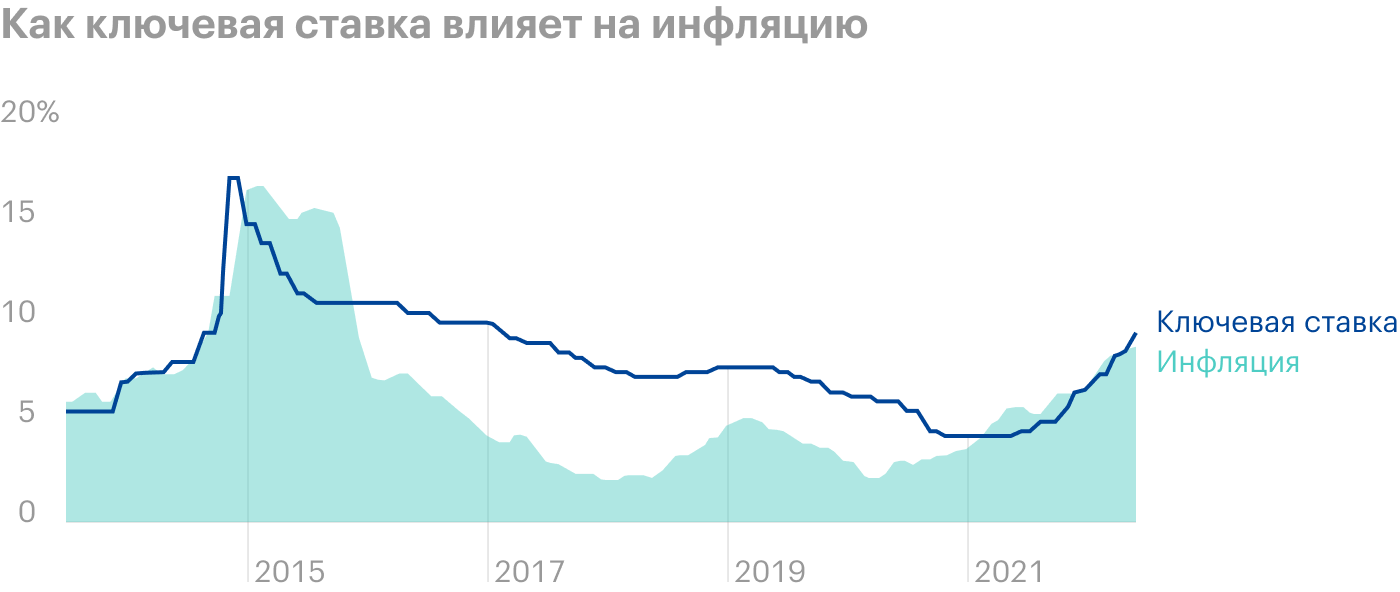

Стандартный способ борьбы с высокой инфляцией — повышение ключевой ставки. Это процент, под который центральный банк выдает кредиты коммерческим банкам. Те, в свою очередь, повышают ставку по депозитам и кредитам для своих клиентов.

Так, в декабре 2014 года ЦБ увеличил ставку сразу с 10,5 до 17%. Это позволило обуздать рост цен и стабилизировать курс рубля. Сейчас ЦБ действует так же: если в марте 2021 года ставка была 4,5% годовых, то к середине февраля 2022 года достигла 9,5%. А 28 февраля 2022 года ЦБ поднял ставку до рекордных 20%.

Что делать инвестору

Даже когда инфляция умеренная, на горизонте многих лет она может изрядно потрепать капитал. Таким образом, инвестору нужно, чтобы его активы приносили доходность не меньше инфляции. Другими словами, их реальная доходность должна быть положительная.

Также, чтобы защититься от девальвации национальной валюты, как минимум 50% портфеля рекомендуется держать в активах, выраженных в твердых валютах: долларах, евро, иенах, швейцарских франках. В этом случае, куда бы ни двигалась валютная пара, капитал будет сохранять покупательную силу.

В условиях прогрессирующей инфляции некоторые виды активов могут хорошо проявлять себя.

Физические активы, такие как недвижимость, авто и предметы роскоши. Например, в США цены на подержанные машины за год выросли на 25% и таким образом подстегивают общую инфляцию.

Конкретный объект недвижимости может дорожать быстрее, чем инфляция обесценивает деньги, а может и медленнее — зависит от вида объекта, его расположения и других факторов. Плата за съем или аренду тоже не всегда растет пропорционально инфляции.

Облигации с переменным купоном. В США это TIPS — казначейские облигации с защитой от инфляции, в России — ОФЗ-ИН. При повышении инфляции купонные выплаты по таким облигациям будут расти, а сами долговые бумаги не упадут в цене.

Инвестировать в TIPS на Московской бирже позволяют ETF от FinEx — FXTP и FXIP. Оба инструмента следуют за индексом Solactive US 5-20 Year Treasury Inflation-Linked Bond и позволяют инвестировать в портфель из 18 казначейских облигаций со сроком погашения от 5 до 20 лет. Ежегодная комиссия составляет 0,25% для FXTP и 0,35% для FXIP. Она автоматически учитывается в котировках ETF.

Фонд FXIP отличается тем, что в нем используется рублевое хеджирование. Из-за него фонд имеет дополнительную рублевую доходность, а рублевая цена не зависит от курса доллара.

В ОФЗ-ИН можно инвестировать, покупая отдельные выпуски облигаций на Московской бирже или через биржевой фонд INFL.

Коммодити — это сырьевые товары, такие как нефть, газ, алюминий, пшеница. Инвестировать на российских биржах в коммодити можно, например, через акции сырьевых и аграрных компаний.

Опытные инвесторы и трейдеры могут использовать фьючерсы и опционы на сырьевые товары, но это более сложные и рискованные инструменты.

Золото часто растет в цене вместе с инфляцией, а также при падении фондового рынка, но не гарантированно. Кроме того, это сам по себе волатильный инструмент и не приносит никакого пассивного дохода.

Инвестировать на Московской бирже можно через фонды, например FXGD или TGLD. Также можно инвестировать в золото через покупку акций компаний, которые его добывают, например «Полюса» или «Полиметалла». В этом случае можно будет получать дивиденды, но у акций есть свои риски. Для тех, кто предпочитает физический металл, хорошим выбором могут стать инвестиционные монеты.

Плюс золота в том, что у него слабая взаимосвязь с акциями и облигациями, то есть это хороший диверсификатор. Его добавление в инвестиционный портфель обычно снижает волатильность последнего и улучшает его соотношение доходности к риску.

Акции компаний из защитных секторов. Это телекомы, коммунальные предприятия, производители и продавцы товаров первой необходимости: еды, гигиенических средств, лекарств. Цены на продукцию таких компаний будут расти вместе с общей инфляцией.

Но в случае с коммунальными предприятиями нужно быть осторожным: обычно у таких компаний большие долги на балансе, а маржинальность бизнеса слабая. Если повысятся ставки, их издержки на обслуживание долга возрастут.

От повышения ставок может также выиграть финансовый сектор, ведь проценты по выдаваемым кредитам будут выше.

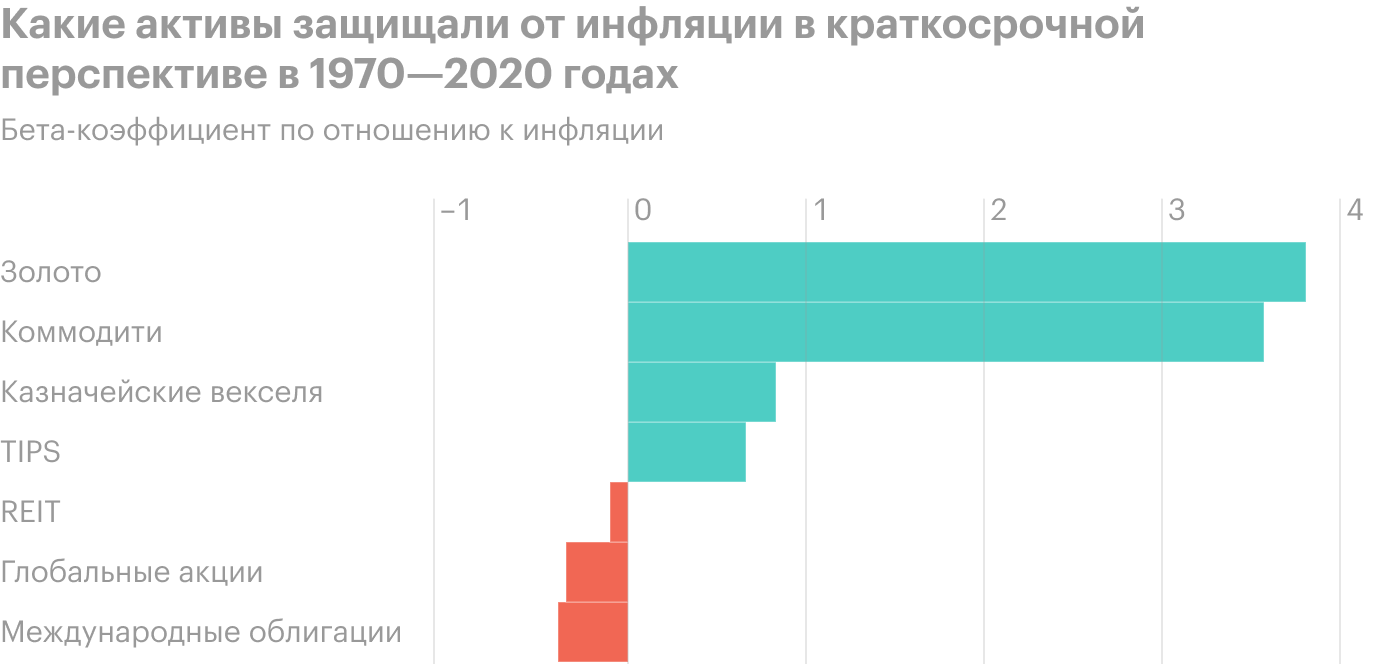

Что касается сектора недвижимости, данные о его защитном характере при инфляции противоречивы, по крайней мере в США. NAREIT утверждает, что рост дивидендов фондов REIT обогнал рост потребительских цен в США за последние 20 лет, а Vanguard рассчитал, что за последние 50 лет REIT в этом смысле сработали хуже золота, сырья и облигаций с привязкой к инфляции.

Что в итоге

Инфляция — это рост цен и обесценивание денег. Умеренная инфляция необходима для здорового развития экономики.

Подсчетом уровня инфляции в России занимается Росстат, в США — Бюро статистики труда. Для этого они рассчитывают динамику стоимости стандартной потребительской корзины.

Центральные банки стараются держать инфляцию под контролем и таргетируют ее уровень к оптимальному значению: для России — 4%, для США — 2%. Для этого они применяют разные меры: ценовое, товарное, валютное и кредитное регулирование. Российский ЦБ за последний год повысил ключевую ставку с 4,25 до 20% годовых, чтобы сдержать рост цен.

Если инфляция прогрессирующая, то исторически лучше всего держать деньги в материальных активах, золоте и сырьевых товарах. Облигации TIPS тоже обеспечивают защиту от инфляции, но в данный момент их реальная доходность отрицательная.