Как рассчитать и задекларировать доход от торговли иностранной валютой

Если вы купили валюту, а потом продали ее подороже, надо платить налог.

В соответствии со ст. 141 ГК РФ иностранная валюта признается имуществом. А согласно подп. 2 п. 1 ст. 228 НК РФ обязанность по исчислению и уплате налога на доход от ее продажи возлагается на физическое лицо. Другими словами, подавать декларацию придется самостоятельно. Делать это следует даже в том случае, если вы продали валюту дешевле, чем купили: так налога не будет, но подавать декларацию все равно нужно.

Декларацию за прошедший год необходимо представить в налоговую инспекцию до 30 апреля текущего года. Из этого правила есть исключение: если валюта была у вас в собственности более трех лет, доходы от ее продажи не облагаются налогом и подавать декларацию не нужно.

Фактически декларация и налог касаются всех, кто покупает и продает валюту, — даже тех, кто пользуется услугами обменников. Но в большинстве случаев это актуально именно для инвесторов — поэтому на примере биржи разберемся подробнее, где найти нужную информацию о сделках с иностранной валютой, как ее обработать и куда все это отправлять.

Где брать отчеты

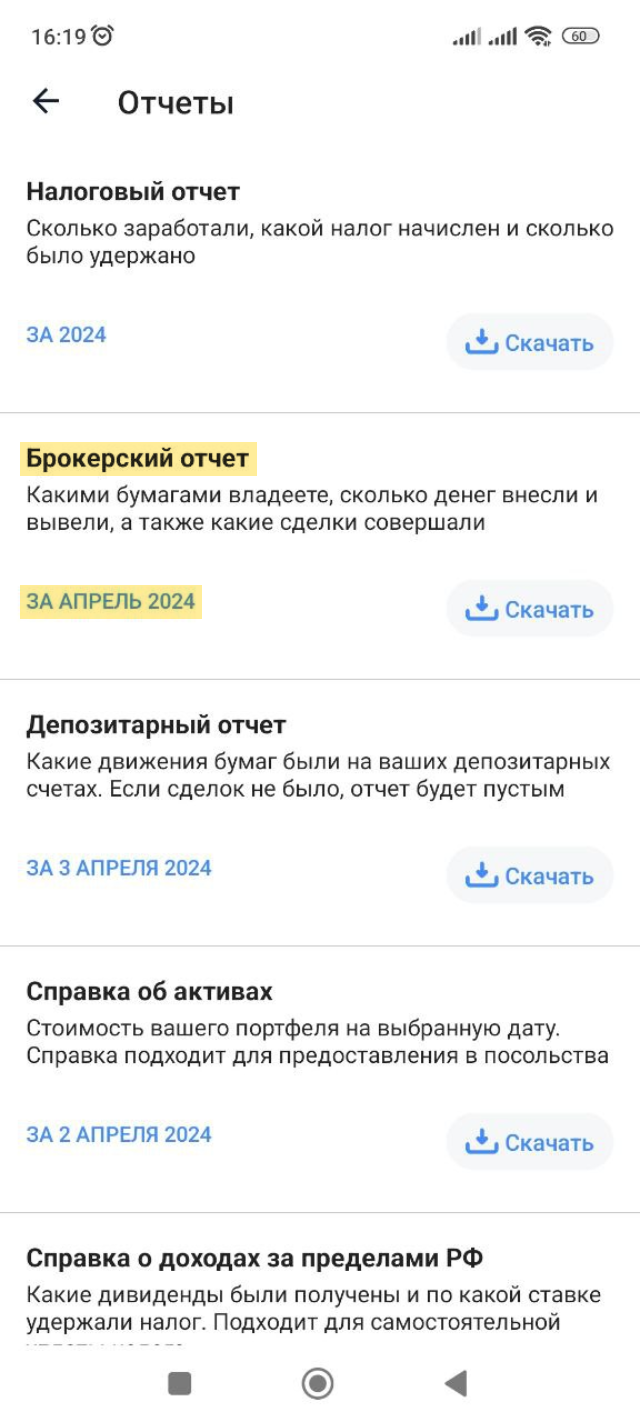

Чтобы заполнить декларацию, нам нужно знать, когда и по какой цене мы покупали и продавали валюту. Все необходимые сведения есть у брокера. В частности, нам нужен документ, который так и называется — «Брокерский отчет». В приложении Т-Инвестиций путь до этого отчета будет выглядеть следующим образом:

- Выбираем конкретный брокерский счет.

- Нажимаем на шестеренку в правом верхнем углу приложения.

- Выбираем раздел «Отчеты».

- Находим строку «Брокерский отчет».

- Выставляем период — истекший год, а затем месяц, за который необходимо получить отчет. Нам нужны отчеты за все месяцы прошедшего года, когда были совершены операции с валютой.

- Скачиваем документы.

Работа с отчетами

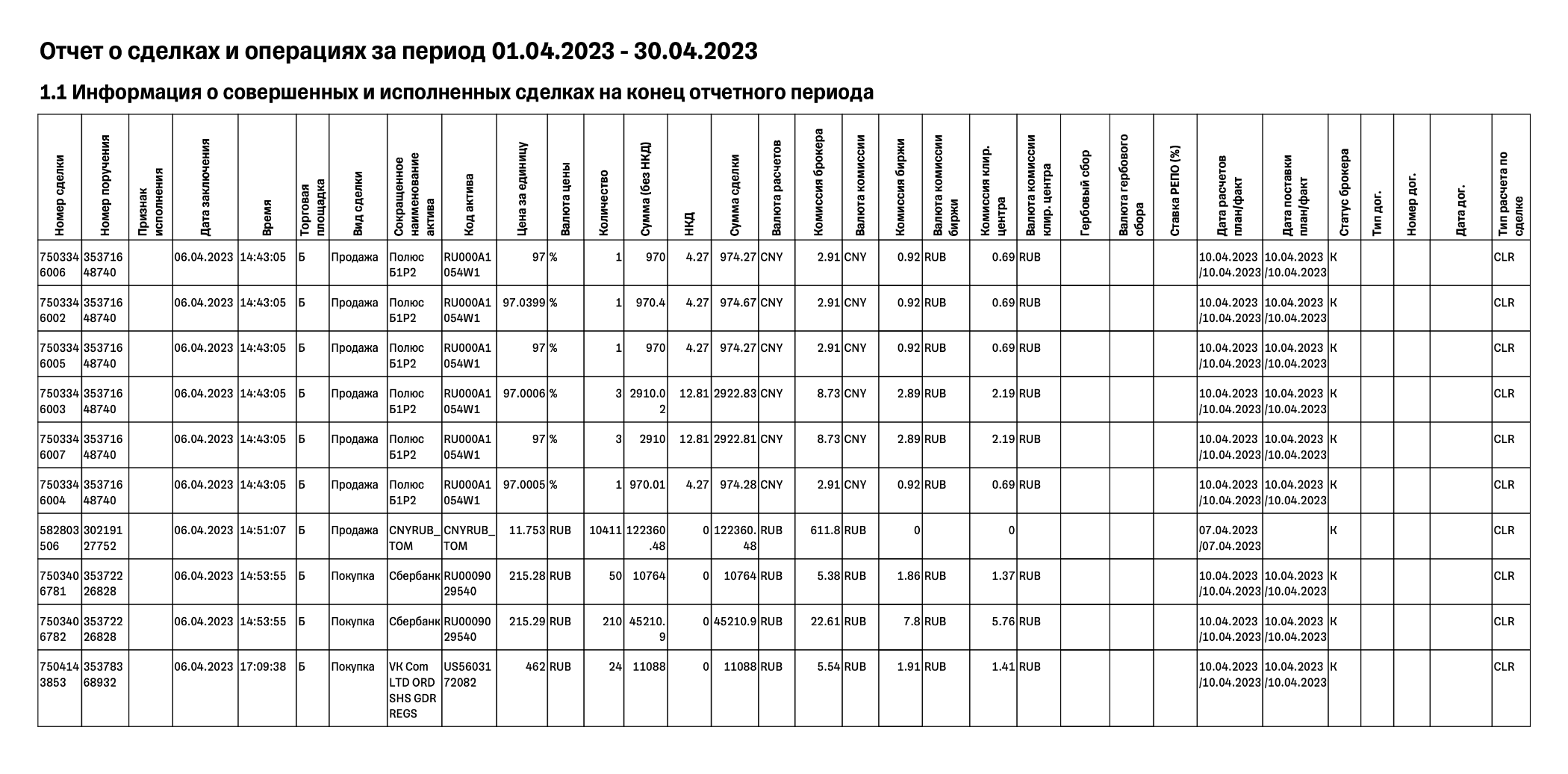

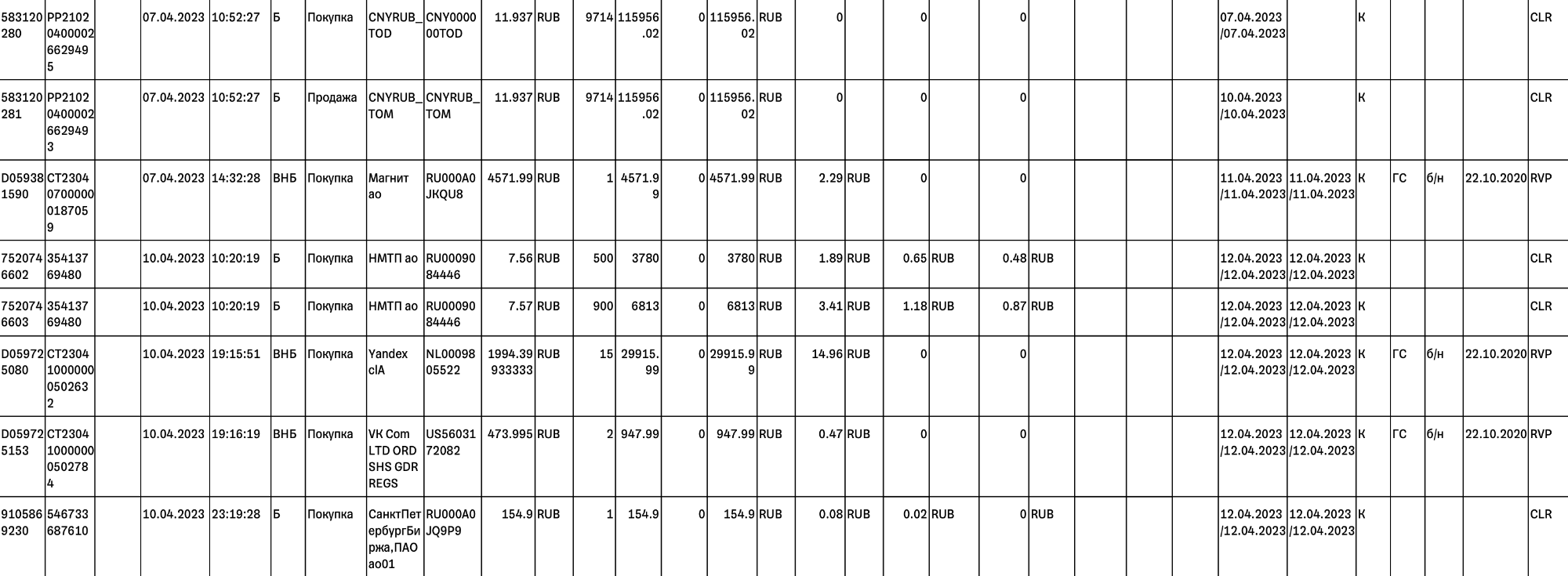

Открываем первый отчет за истекший год и находим в нем пункт 1.1: «Информация о совершенных и исполненных сделках на конец отчетного периода». Чем больше операций на фондовом рынке вы совершили, тем больнее будет сейчас. Из таблицы необходимо выписать все сделки с иностранной валютой — покупки и продажи. Для этих целей прекрасно подойдут «Гугл-таблицы» или «Эксель».

Ориентироваться следует по графе «Сокращенное наименование актива»: ищем в ней обозначения наподобие USDRUB_TOM и USDRUB_TOD — для операций с долларами, CNYRUB_TOM и CNYRUB_TOD — для операций с юанем. Нашли — зафиксировали содержание соответствующей строки. Нам понадобится следующая информация: вид сделки, цена за единицу, количество и сумма сделки.

Еще в отчете могут встречаться две идущие подряд операции с одинаковым количеством валюты на одну и ту же сумму: покупка и продажа или продажа и покупка. У таких операций не бывает комиссии брокера. Это сделки РЕПО — технический момент, необходимый для обеспечения непрерывности торгов. К вам они не имеют никакого отношения, учитывать их при расчете дохода от торговли иностранной валютой не нужно. Такие строки не выписываем.

Аналогичным образом нужно обработать брокерские отчеты за все остальные месяцы истекшего года. Если операции с валютой были в каждом месяце, нужно обработать 12 отчетов.

Определяем доходы

На этом месте начинается самое интересное: перейдем к конкретным примерам. Допустим, что по брокерским отчетам мы зафиксировали следующую информацию.

Операции с валютой за 2023 год

| Сокращенное наименование актива | Вид сделки | Цена за единицу | Количество | Сумма сделки |

|---|---|---|---|---|

| USDRUB_TOM | покупка | 73,5 ₽ | 1000 | 73 500 ₽ |

| USDRUB_TOM | покупка | 74,2 ₽ | 2250 | 166 950 ₽ |

| USDRUB_TOD | покупка | 73,75 ₽ | 550 | 40 562,5 ₽ |

| USDRUB_TOD | продажа | 76,15 ₽ | 200 | 15 230 ₽ |

| USDRUB_TOM | покупка | 74,1 ₽ | 350 | 25 935 ₽ |

| USDRUB_TOD | продажа | 75,2 ₽ | 1850 | 139 120 ₽ |

| USDRUB_TOD | продажа | 73,8 ₽ | 330 | 24 354 ₽ |

| USDRUB_TOM | продажа | 77,15 ₽ | 1500 | 115 725 ₽ |

Операции с валютой за 2023 год

| USDRUB_TOM | |

| Вид сделки | Покупка |

| Цена за единицу | 73,5 ₽ |

| Количество | 1000 |

| Сумма сделки | 73 500 ₽ |

| USDRUB_TOM | |

| Вид сделки | Покупка |

| Цена за единицу | 74,2 ₽ |

| Количество | 2250 |

| Сумма сделки | 166 950 ₽ |

| USDRUB_TOD | |

| Вид сделки | Покупка |

| Цена за единицу | 73,75 ₽ |

| Количество | 550 |

| Сумма сделки | 40 562,5 ₽ |

| USDRUB_TOD | |

| Вид сделки | Продажа |

| Цена за единицу | 76,15 ₽ |

| Количество | 200 |

| Сумма сделки | 15 230 ₽ |

| USDRUB_TOM | |

| Вид сделки | Покупка |

| Цена за единицу | 74,1 ₽ |

| Количество | 350 |

| Сумма сделки | 25 935 ₽ |

| USDRUB_TOD | |

| Вид сделки | Продажа |

| Цена за единицу | 75,2 ₽ |

| Количество | 1850 |

| Сумма сделки | 139 120 ₽ |

| USDRUB_TOD | |

| Вид сделки | Продажа |

| Цена за единицу | 73,8 ₽ |

| Количество | 330 |

| Сумма сделки | 24 354 ₽ |

| USDRUB_TOM | |

| Вид сделки | Продажа |

| Цена за единицу | 77,15 ₽ |

| Количество | 1500 |

| Сумма сделки | 115 725 ₽ |

Теперь нужно рассчитать налоговую базу — это сумма всех доходов от продажи валюты. Расходы на покупку валюты пока не учитываем — но учтем позже.

Итак, в нашем примере получаем:

15 230 + 139 120 + 24 354 + 115 725 = 294 429 ₽;

294 429 ₽ — это наш доход от торговли иностранной валютой, который мы обязаны задекларировать. Но сразу успокою: платить налог прямо со всей этой суммы не придется.

Как учесть расходы на покупку валюты

Расходы на покупку иностранной валюты играют ключевую роль в вопросе, сколько налога придется заплатить: эти расходы указываются как размер вычета, который уменьшает налоговую базу. Поэтому к их подсчету необходимо отнестись скрупулезно.

Если в течение года вы купили столько же валюты, сколько продали, определить расходы нетрудно: нужно сложить суммы сделок по покупке и вычесть результат из налоговой базы.

На практике чаще бывает другая ситуация — как и в нашем примере: за год куплено 4150 $ на сумму 306 947,5 ₽, а продано лишь 3880 $ на сумму 294 429 ₽. То есть на счете осталось еще 270 $. На первый взгляд кажется, что раз мы потратили на покупку валюты больше, чем получили за ее продажу, то никакого налога не будет. Но это не так.

В качестве расходов в декларации указывают сумму, потраченную на покупку того количества валюты, что было продано до конца года. Если за год мы продали 3880 $, то учесть мы сможем только расходы на покупку тех же 3880 $. То есть нам нужно посчитать, во сколько нам обошлась покупка именно 3880 $.

На этом этапе возникают трудности, связанные с определением изначальной стоимости проданной валюты. Мы купили 4150 $, а учесть можем только 3880 $ — как понять, какие именно 270 купленных долларов не нужно учитывать в декларации? Если мы покупали доллары по разной цене, метод подсчета будет напрямую влиять на то, какую сумму мы заявим как вычет. Проблема решается с помощью методов бухгалтерского учета — FIFO и LIFO, то есть First In First Out и Last In First Out.

Применение этих методов в отношении расчета дохода от торговли иностранной валютой в НК РФ не регламентируется. Физическому лицу приходится самостоятельно применять налоговое законодательство по аналогии, что противоречит одному из основных его принципов — каждый должен точно знать, какие налоги (сборы), когда и в каком порядке он должен платить. То есть теоретически законодатель должен установить конкретный порядок расчета и уплаты указанного вида налога, а фактически — такого порядка до сих пор не существует.

При этом обязанность уплаты налога никуда не делась, так что продолжим.

По методу FIFO считается, что сначала мы продаем иностранную валюту, которую купили раньше всего, а по LIFO — наоборот, первой продаем валюту, купленную в последнюю очередь. Метод FIFO особенно удобен для инвесторов, которые пользуются возможностью получить освобождение от НДФЛ от продажи имущества со сроком владения не менее 3 лет. Какой из методов применять — дело ваше: налоговый кодекс не регламентирует этот вопрос. Но метод FIFO обычно выгоднее, его мы и применим.

Таким образом, для подсчета расходов мы возьмем те 3880 $, что купили раньше всего. В таблице с примером я кругами выделил строки покупки долларов, которые мы посчитаем как расход.

Какие операции покупки мы учтем как расход

| Сокращенное наименование актива | Вид сделки | Цена за единицу | Количество | Сумма сделки |

|---|---|---|---|---|

| 🟢 USDRUB_TOM | покупка | 73,5 ₽ | 1000 | 73 500 ₽ |

| 🟢 USDRUB_TOM | покупка | 74,2 ₽ | 2250 | 166 950 ₽ |

| 🟢 USDRUB_TOD | покупка | 73,75 ₽ | 550 | 40 562,5 ₽ |

| USDRUB_TOD | продажа | 76,15 ₽ | 200 | 15 230 ₽ |

| 🟡 USDRUB_TOM | покупка | 74,1 ₽ | 350 | 25 935 ₽ |

| USDRUB_TOD | продажа | 75,2 ₽ | 1850 | 139 120 ₽ |

| USDRUB_TOD | продажа | 73,8 ₽ | 330 | 24 354 ₽ |

| USDRUB_TOM | продажа | 77,15 ₽ | 1500 | 115 725 ₽ |

Какие операции покупки мы учтем как расход

| 🟢 USDRUB_TOM | |

| Вид сделки | Покупка |

| Цена за единицу | 73,5 ₽ |

| Количество | 1000 |

| Сумма сделки | 73 500 ₽ |

| 🟢 USDRUB_TOM | |

| Вид сделки | Покупка |

| Цена за единицу | 74,2 ₽ |

| Количество | 2250 |

| Сумма сделки | 166 950 ₽ |

| 🟢 USDRUB_TOD | |

| Вид сделки | Покупка |

| Цена за единицу | 73,75 ₽ |

| Количество | 550 |

| Сумма сделки | 40 562,5 ₽ |

| USDRUB_TOD | |

| Вид сделки | Продажа |

| Цена за единицу | 76,15 ₽ |

| Количество | 200 |

| Сумма сделки | 15 230 ₽ |

| 🟡 USDRUB_TOM | |

| Вид сделки | Покупка |

| Цена за единицу | 74,1 ₽ |

| Количество | 350 |

| Сумма сделки | 25 935 ₽ |

| USDRUB_TOD | |

| Вид сделки | Продажа |

| Цена за единицу | 75,2 ₽ |

| Количество | 1850 |

| Сумма сделки | 139 120 ₽ |

| USDRUB_TOD | |

| Вид сделки | Продажа |

| Цена за единицу | 73,8 ₽ |

| Количество | 330 |

| Сумма сделки | 24 354 ₽ |

| USDRUB_TOM | |

| Вид сделки | Продажа |

| Цена за единицу | 77,15 ₽ |

| Количество | 1500 |

| Сумма сделки | 115 725 ₽ |

Зеленым отмечены строки, расходы в которых мы учтем целиком, желтым — ту, где частично.

В зеленых строках мы купили 3800 $, сумма расходов такая:

73 500 + 166 950 + 40 562,5 = 281 012,5

А продали мы за год 3880 $ — получается, из желтой строчки мы можем учесть покупку еще 80 $:

74,1 × 80 = 5928 ₽

Складываем получившиеся суммы:

281 012,5 + 5928 = 286 940,5 ₽

Это сумма, которую мы потратили на покупку 3880 $, — ее мы и заявим как вычет. И у нас остались неучтенными расходы на покупку 270 $ по 74,1 ₽.

Теперь у нас есть значения доходов и расходов по операциям с иностранной валютой — можно переходить к следующему шагу.

Есть и второй способ получить вычет

Мы рассмотрели вариант, когда в качестве вычета мы заявляем документально подтвержденные расходы на покупку иностранной валюты.

Но если у вас нет документов, подтверждающих расходы на покупку валюты, в качестве имущественного вычета можно заявить фиксированную сумму — 250 000 ₽. Еще этот вариант подойдет, когда объем сделок с иностранной валютой и другими видами имущества, за исключением жилья, в течение года не превысил указанной величины — 250 000 ₽.

На сумму выбранного вычета будет уменьшена налогооблагаемая база.

Декларируем

Удобнее всего подавать декларацию через сайт nalog.ru. Правда, для этого понадобится получить неквалифицированную электронную подпись. Это бесплатная процедура, которую можно пройти без похода в налоговую инспекцию. Если по каким-то причинам вы против электронного документооборота, можете подать заполненную декларацию в ИФНС по месту жительства лично или отправить заказным письмом.

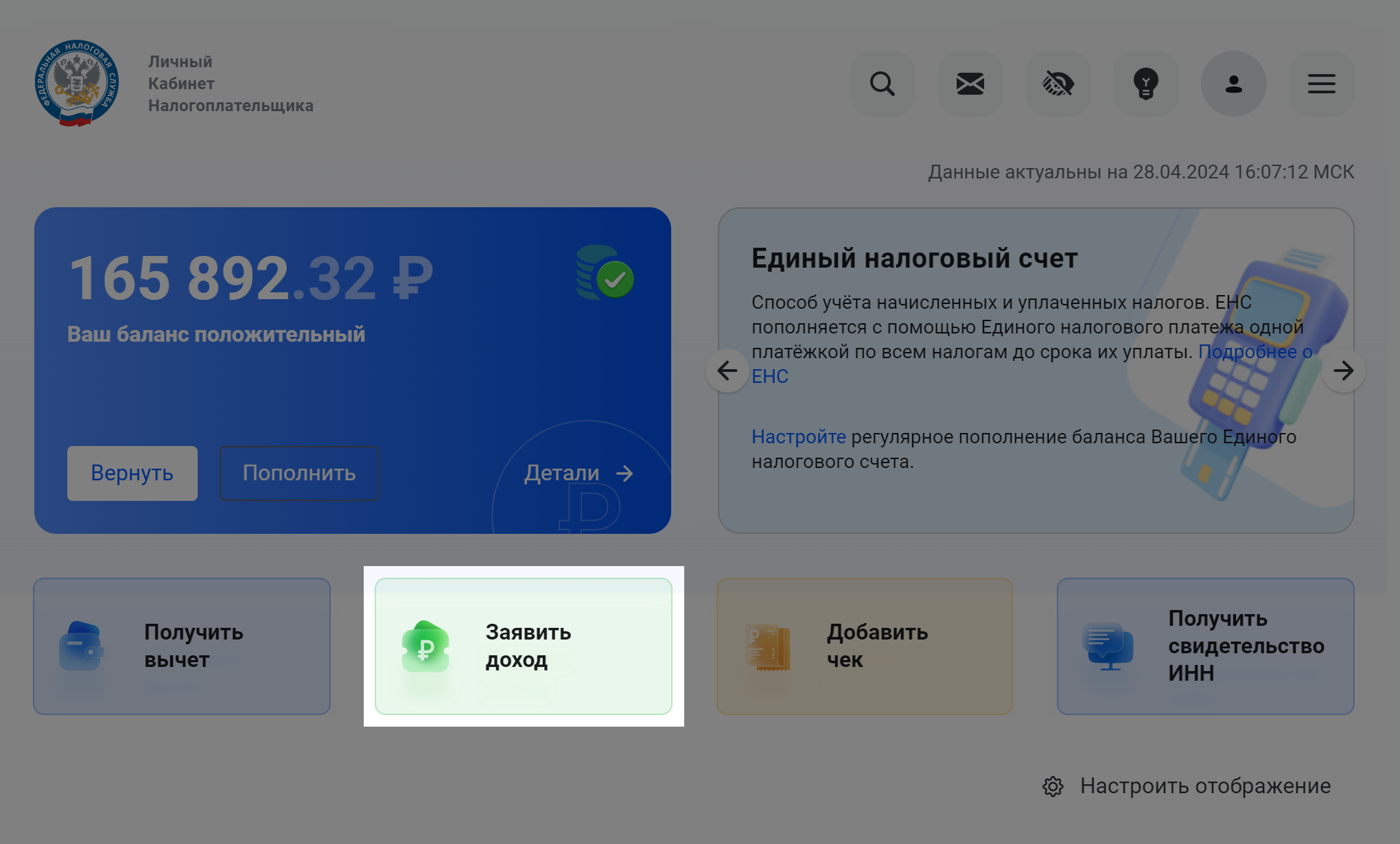

Для примера мы будем заполнять декларацию за 2023 год на сайте налоговой. Итак, порядок действий следующий.

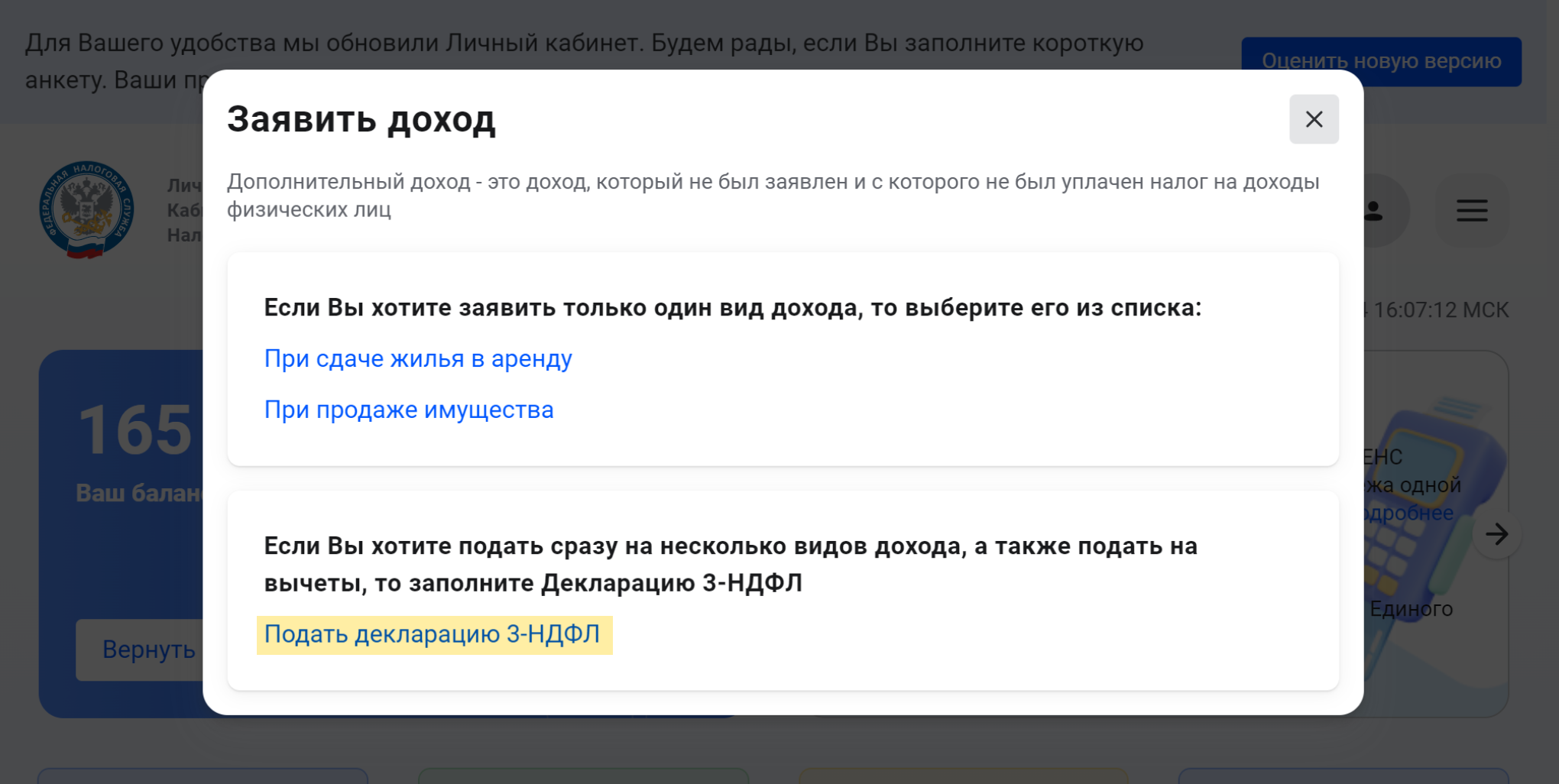

Заходим в личный кабинет налогоплательщика, выбираем раздел «Заявить доход», затем — «Подать декларацию 3-НДФЛ».

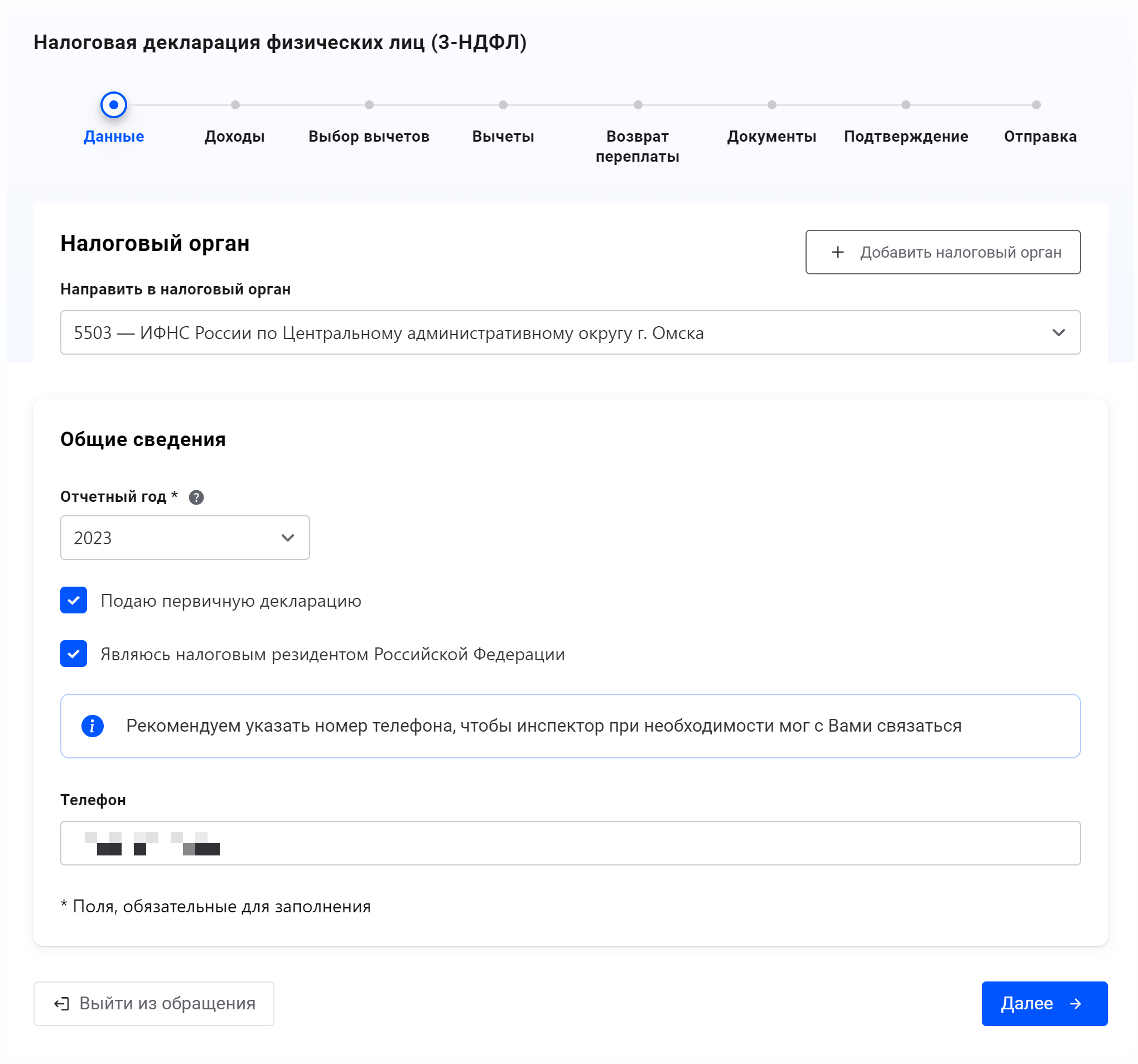

В разделе «Данные» заполняем поля: за какой год подается декларация, подавалась ли декларация за этот год ранее, являетесь ли вы налоговым резидентом РФ. И указываем номер телефона, чтобы инспектор налоговой при необходимости мог связаться с вами. Нажимаем «Далее».

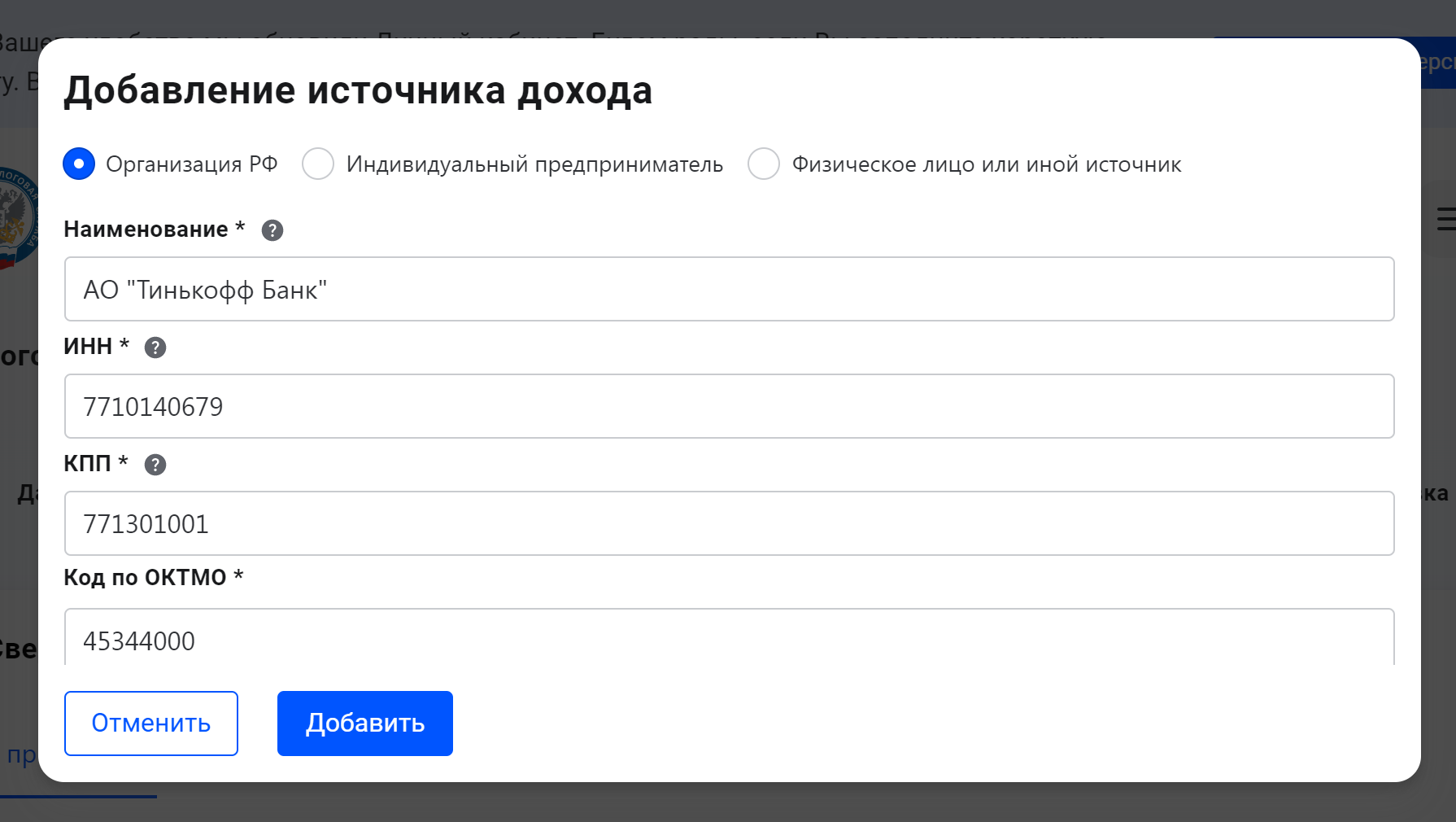

В разделе «Доходы» добавляем новый источник дохода. И снова заполняем поля. Реквизиты организации берем из брокерского отчета, кроме ОКТМО, который там обычно не указывается. Его можно найти в сервисе ФИАС по юридическому адресу организации или спросить в технической поддержке вашего брокера. Нажимаем «Добавить».

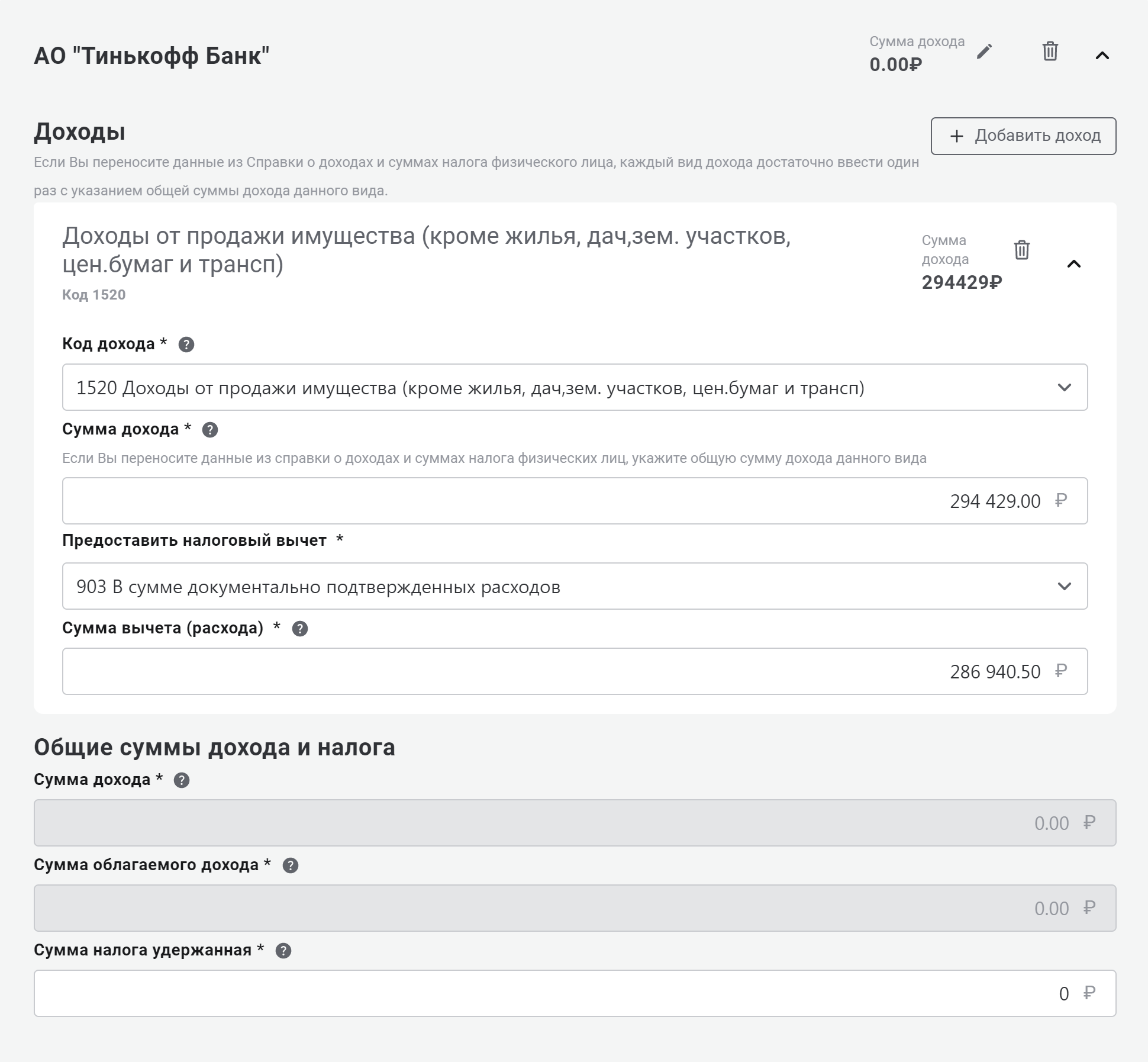

Выбираем добавленный источник дохода. Нажимаем «Добавить доход». Казалось бы, вид дохода должен иметь код 2900 — «Доходы, полученные от операций с иностранной валютой». Но это не так! Этот код не предусматривает применение имущественного вычета, о котором мы говорили выше. В ФНС мне пояснили, что в этой ситуации следует указывать вид дохода 1520 — «Доходы от продажи имущества, кроме жилья, дачных и земельных участков, ценных бумаг и транспорта». Тогда нам будет доступен выбор налогового вычета: 903 — в сумме документально подтвержденных расходов, 906 — при продаже имущества, находящегося в собственности менее 3 лет, в пределах 250 000 ₽. В нашем случае выгоднее использовать вычет 903.

В качестве суммы дохода указываем рассчитанную нами налоговую базу — 294 429 ₽. Сумму расходов мы тоже посчитали, она составила 286 940,5 ₽. Сумма облагаемого дохода будет рассчитана автоматически. В нашем примере это 7488,50 ₽.

В графе «Сумма налога удержанная» указываем 0. Жмем «Далее».

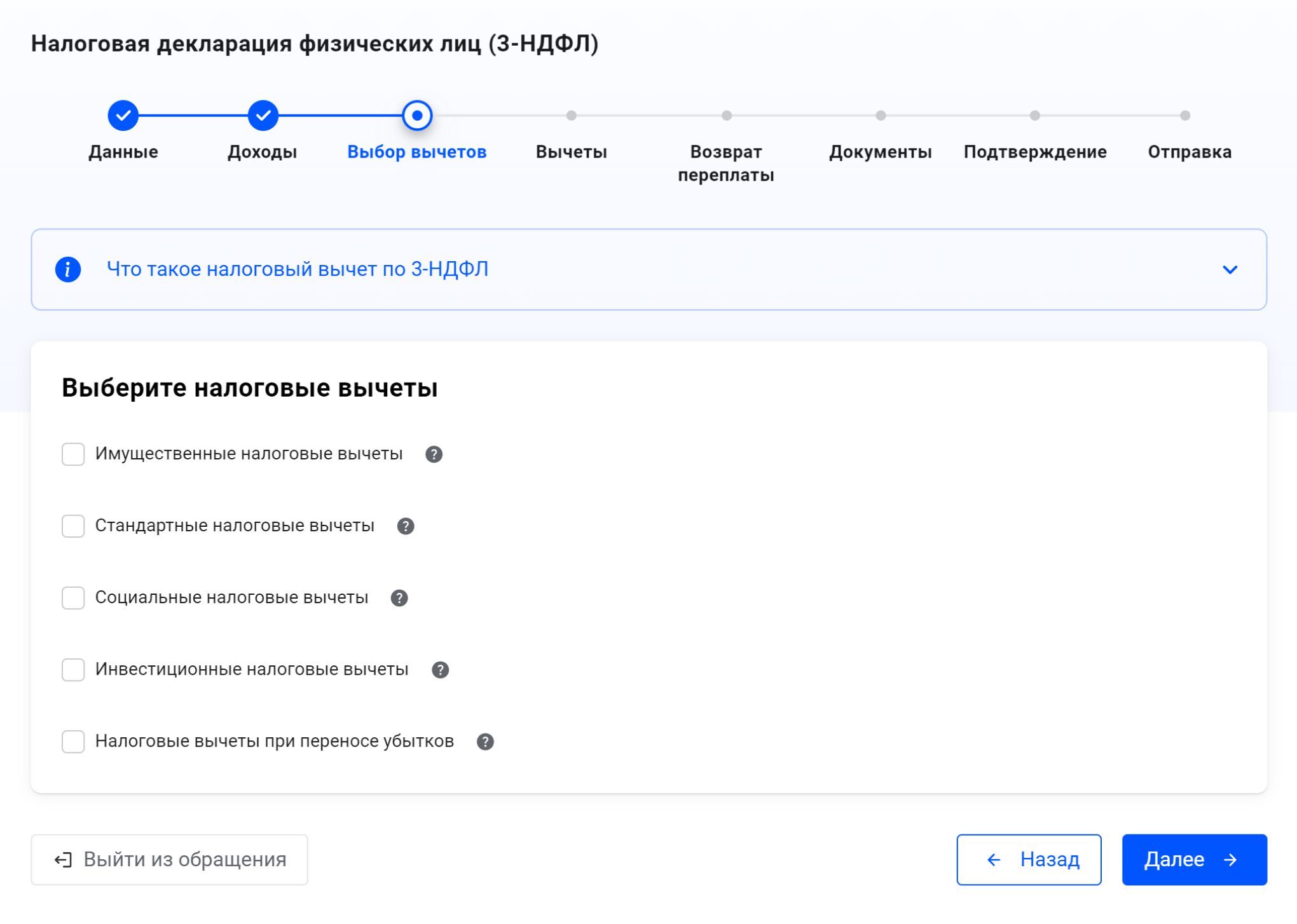

Выбор вычетов пропускаем: вычет мы уже выбрали на этапе заполнения раздела «Доходы». А в этом разделе предлагаются вычеты, не связанные с торговлей иностранной валютой. Жмем «Далее».

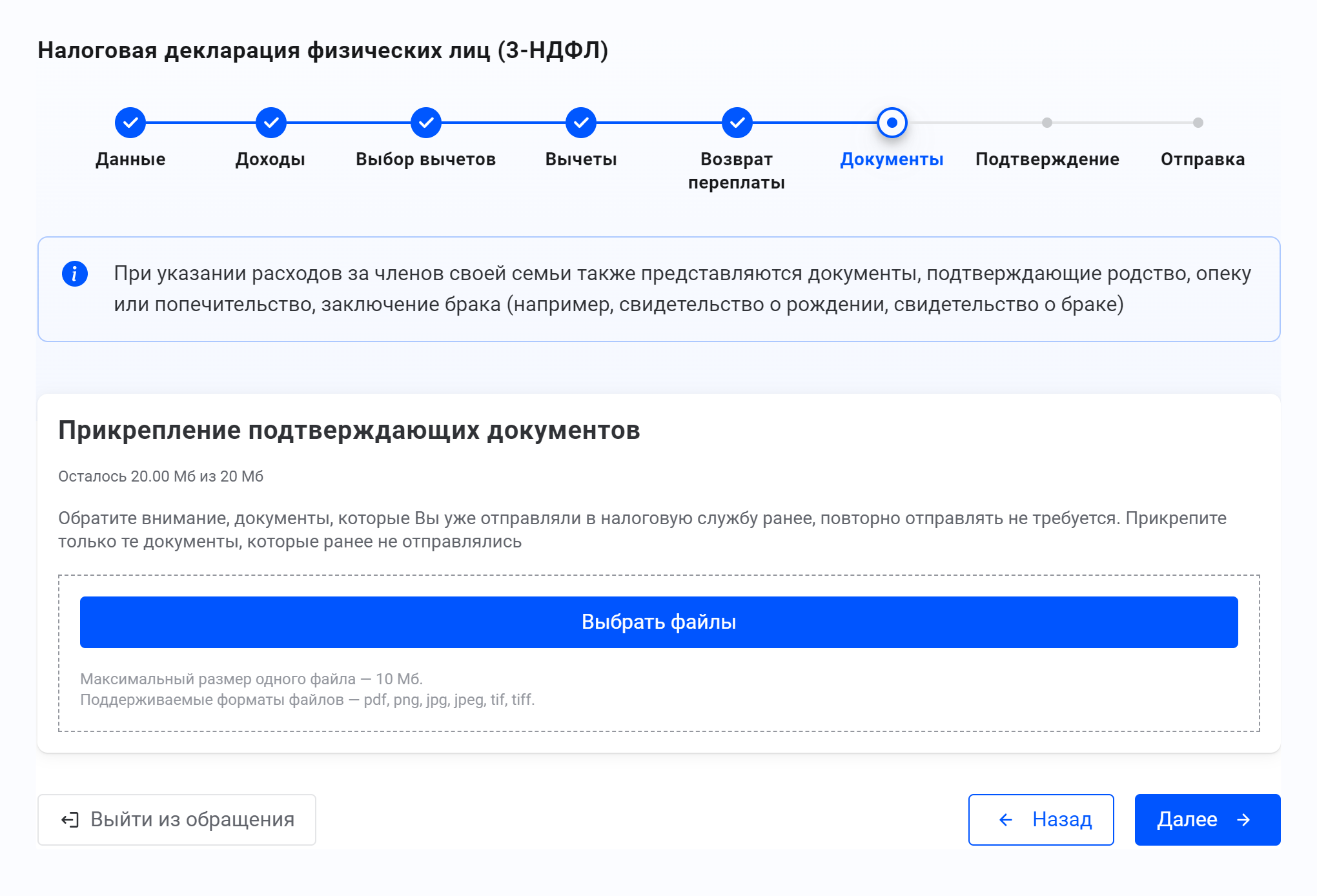

«Возврат переплаты» — тоже не для нас. Жмем «Далее». В разделе «Документы» с помощью кнопки «Выбрать файлы» прикрепляем все брокерские отчеты, в которых отражены ваши операции с валютой за год.

В разделе «Подтверждение» проверяем, все ли верно. Если да, то вводим пароль к сертификату электронной подписи, подтверждаем и отправляем декларацию. Ждем, пока ее проверят в ИФНС.

Готово. Осталось лишь уплатить исчисленную сумму налога до 15 июля текущего года — и наша совесть чиста. Сделать это можно из того же личного кабинета на сайте налоговой. На главной странице кабинета появится ссылка, как только налоговая примет нашу декларацию.

Что будет, если не подавать декларацию

Если налоговая узнает, что вы владели валютой менее 3 лет и не задекларировали доход от ее продажи, штрафы такие:

- За непредоставление декларации — 5% от неуплаченной по этой декларации суммы налога, минимум 1000 рублей — п. 1 ст. 119 НК РФ.

- За неуплату налога — 20 или 40% от неуплаченной суммы в зависимости от умысла — п. 1 и 3 ст. 122 НК РФ.

Ну и сам налог, конечно, тоже придется заплатить.

Советы на будущее

Заполнять декларацию о доходах от торговли иностранной валютой — дело тонкое. В большинстве случаев налогоплательщик сталкивается с космическим количеством чисел, в которых поначалу сложно разобраться. Но этот процесс можно значительно облегчить.

Ведите собственный учет всех сделок. В записях стоит фиксировать наименование актива, вид сделки, цену за единицу, количество и сумму сделки. Этот шаг позволит не тратить время на изучение брокерских отчетов.

В пределах отчетного периода продавайте иностранную валюту в тех же количествах, что и покупали. Купили в течение года 250 000 $ — столько и продайте до 31 декабря. Этот лайфхак позволит вам обойтись без кропотливых расчетов по методу FIFO.

Не продавайте иностранную валюту как минимум в течение трех лет. Тогда платить налог с дохода вообще не придется.

Еще нужно декларировать доходы от других иностранных инструментов, например дивидендов по иностранным акциям. Об этом мы писали в другой статье.