Приставы списали долг с кредитного счета. Это законно?

20 апреля 2022 года я внесла 1700 ₽ за товар, купленный в кредит. Платеж нужно было сделать до 25 апреля.

Через два дня, 22 апреля, я зашла на госуслуги и увидела задолженность за коммуналку — 3000 ₽. Сразу погасила ее онлайн. Спустя некоторое время заметила, что у меня просрочен платеж по кредиту. Сотрудник банка сказал, что приставы сняли мои деньги с кредитного счета. Через неделю деньги вернулись в банк, но на счет кредитной карты.

Я пенсионерка, поэтому у меня не было возможности внести платеж повторно. Теперь я смогу это сделать со следующей пенсии, а на мне висит долг перед банком — просрочка платежа по кредиту.

Вправе ли банк давать приставам разрешение снимать деньги с кредитных счетов и кредитных карт? Ведь я выполнила свои обязательства перед банком вовремя.

Я часто сталкиваюсь с такими ситуациями в работе и понимаю ваше возмущение. Сразу скажу: приставы не могут списывать деньги с кредитного счета. Но есть нюансы. Расскажу, почему так произошло в вашем случае и что можно сделать.

Как приставы взыскивают долги по судебным решениям

Пристав начинает работу по взысканию задолженности, когда получает вступившее в законную силу решение суда. Об этом он обязан уведомить и должника, и взыскателя: в личном кабинете на госуслугах отобразится постановление о возбуждении исполнительного производства, на электронную почту придет уведомление, а в банке данных исполнительных производств на сайте ФССП появится информация о задолженности.

Т—Ж уже рассказывал, что могут сделать судебные приставы, поэтому остановлюсь на основных моментах.

Один из самых простых и действенных методов взыскания — найти банковские счета должника и арестовать их.

Это может быть обычный сберегательный счет или тот, куда приходит зарплата. Если счет зарплатный, взыскивать могут не более 50%. Работодатель должен контролировать размер максимального списания после того, как получит исполнительный лист от кредитора или постановление пристава.

То же самое касается пенсии: с нее по общему правилу могут удерживать до 50%, а в некоторых ситуациях и до 70% — например, при взыскании задолженности по алиментам на несовершенных детей или при возмещении вреда здоровью.

При этом с 1 февраля 2022 года должник может написать заявление на сохранение прожиточного минимума — подробнее об этом Т—Ж рассказывал в другой статье.

Вот какие еще запросы приставы делают в отношении должника:

- в Росреестр, чтобы выяснить, есть ли в собственности недвижимое имущество, и наложить на него запрет регистрационных действий. Тогда без погашения задолженности нельзя будет провести никакие сделки с этой недвижимостью;

- в ГИБДД, чтобы узнать, владеет ли должник каким-либо транспортом, и тоже запретить регистрационные действия с ним;

- в ПФР или налоговую, чтобы узнать, работает должник официально или нет. Если работает — обратиться к работодателю для взыскания 50% от зарплаты.

Как приставы находят и арестовывают счета

Я часто слышу от клиентов вопрос: есть ли банк, в котором приставы не найдут счет? Так вот, такого банка нет.

Чтобы узнать, где у должника открыты счета, пристав направляет запрос в ФНС через единую систему межведомственного электронного взаимодействия — СМЭВ. С ней работают как государственные структуры, так и кредитные организации. СМЭВ упрощает работу по взысканию: не нужно рассылать запросы в каждый банк по отдельности.

При этом все кредитные организации обязаны направлять сведения об открытом счете в налоговую службу в течение трех дней после подписания с клиентом договора об обслуживании. Поэтому пристав может найти счет абсолютно в любом банке и арестовать его. Банки не вправе игнорировать запросы и постановления пристава: пришли требования — они их исполняют.

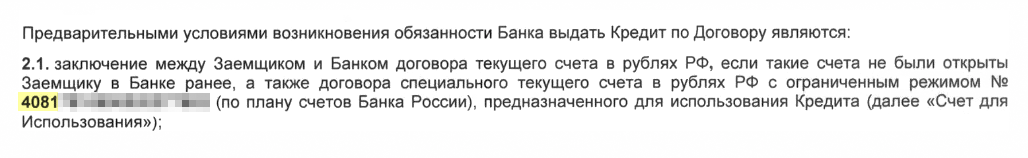

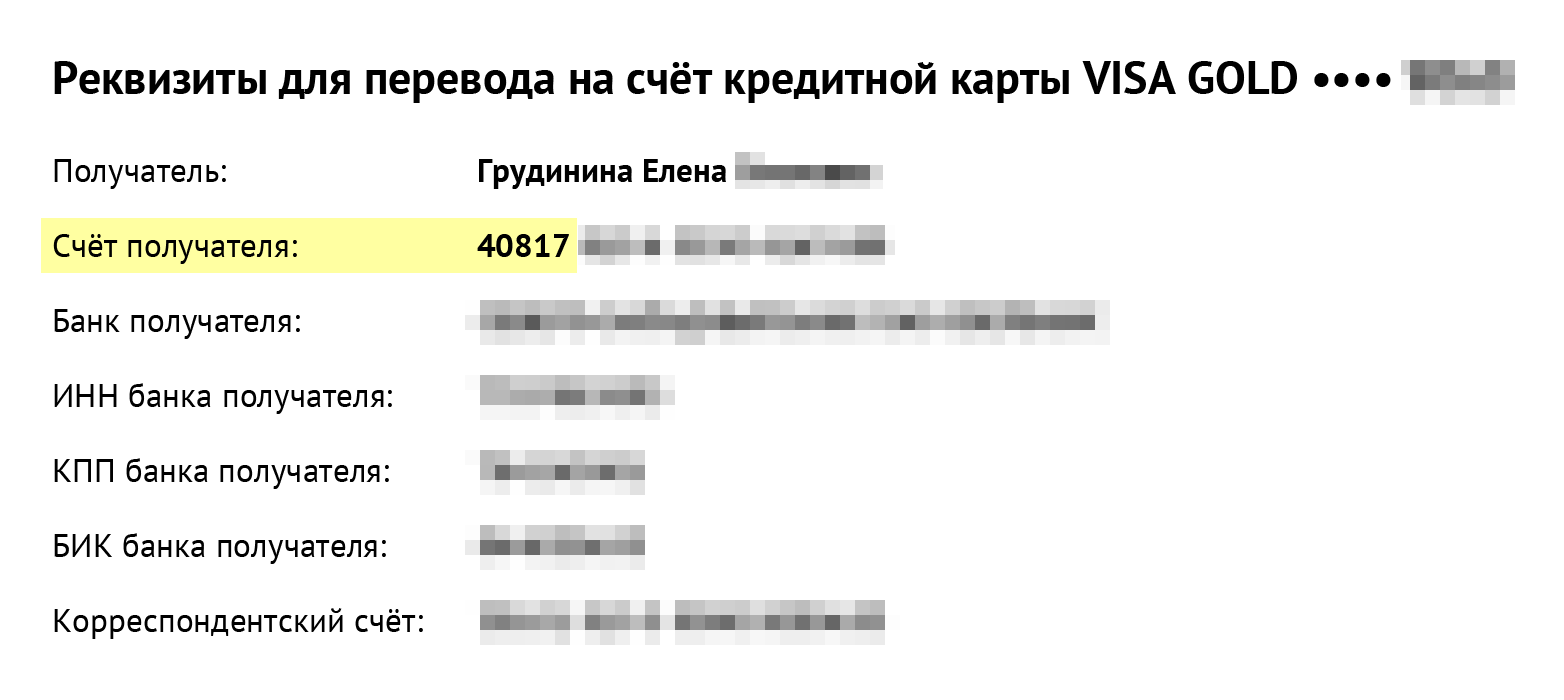

Какие счета могут арестовать. При выдаче потребительского или любого другого кредита банк открывает счет на имя заемщика. Он начинается на 40817 и относится к категории «Иной счет», который открывают физлицам.

Никакого упоминания, что это кредитный счет, нет. А раз так, то пристав не знает, какой тип счета он блокирует. То же самое касается и кредитной карты: счет, который по ней открывается, тоже начинается на 40817.

Счета, которые относятся к кредитным по плану счетов банковского учета, начинаются с номера 455. Но их используют во внутренней бухгалтерии банка, и главная цель таких счетов — учет выданных кредитов. Клиенты при расчетах — пополнении счета или переводе денег — используют обычный счет.

Деньги, которые клиент кладет на счет для погашения кредита, считаются доходом, и на них можно наложить взыскание. Это не зарплатный счет — ограничение в 50% здесь не работает. И не кредитный, который не подлежит блокировке. Это обычный счет, и его могут арестовать.

Другое дело со счетом кредитной карты. Многое зависит от условий кредитного договора — как именно банк отразил в нем средства, выданные по карте. Это могут быть деньги клиента, предоставленные ему банком, или кредитный лимит. Когда вы вносите ежемесячный платеж или любую другую сумму в пределах установленного лимита, зачисленные деньги считаются деньгами банка, которые он ранее одолжил вам. Именно так в последние годы делают банки, чтобы у клиентов было право и возможность снять арест с кредитной карты.

Получается, действия пристава по списанию денег с вашего счета, с которого вы платите по кредиту, законны: это обычный счет. А вот счет кредитной карты могут арестовать, только если по условиям договора деньги на карте считаются вашими.

Что делать в вашей ситуации

В вашей ситуации непонятно, почему деньги, которые пристав списал со счета, вернулись не туда же, а на счет кредитной карты. Я бы посоветовала написать запрос в банк, чтобы разобраться в ситуации. По идее деньги должны были зачислить обратно на тот же счет и изменить информацию о просрочке в вашей кредитной истории.

Я бы предложила такой порядок действий:

- Как только арестовали счет, обратиться в банк и выяснить причину ареста. Это можно узнать даже в чате мобильного приложения.

- Если арестовали обычный счет по кредиту, узнать у банка, как можно обойти арест и не допустить просрочки.

- Если арестовали счет кредитной карты, обратиться к приставу. Лучше решать такие вопросы во время личного визита: так арест снимут быстрее.

Еще отмечу, что просрочка длительностью до 30 дней не сильно портит вашу кредитную историю. Она не будет считаться негативной. Конечно, лучше избегать таких ситуаций, но гораздо хуже, если просрочка будет дольше 30 или 60 дней. Тогда в кредитной истории будет информация о негативном счете и банки будут принимать это во внимание при рассмотрении новых заявок на кредит.