Как рассчитать налоговый вычет на ребенка

Государство хочет поддержать родителей с небольшими зарплатами и разрешает тем, у кого есть дети, платить меньше НДФЛ, пока зарплата с начала года не превысит 350 000 ₽ суммарно. Это и есть налоговый вычет.

Если в семье трое детей, за год можно сэкономить 18 096 ₽. А если один ребенок — 4368 ₽. Если кто-то из родителей трудоустроен, бухгалтерия удерживает меньше НДФЛ, за счет чего зарплата немного увеличивается. Благодаря вычету родители троих детей могут получить по 9048 ₽ в год и даже больше.

Вы узнаете о вычете на ребёнка

Кому положен

Детский вычет положен родителям, усыновителям, опекунам и попечителям с момента рождения ребенка. Претендовать на вычет могут оба родителя, главное условие — работать и платить с зарплаты НДФЛ.

Детский вычет можно получить даже при сдаче в аренду квартиры, гаража или другого имущества, но только если платите с этих доходов 13% НДФЛ.

Сколько дают

Размер вычета зависит от количества детей: чем больше детей, тем больше вычет.

Первый и второй ребенок ежемесячно уменьшают налогооблагаемый доход на 1400 ₽ каждый — эту сумму вычтут из зарплаты, когда будут рассчитывать налог. Каждый следующий ребенок уменьшают налогооблагаемый доход еще на 3000 ₽ в месяц. Если у супругов по ребенку от предыдущих браков, то их общий ребенок может считаться третьим. Таким образом, вычет могут получить мачеха, отчим, опекуны, усыновители, попечители и разведенные родители, если они материально обеспечивают ребенка.

На детей с инвалидностью вычет еще больше. Родители и усыновители не платят налог с 12 000 ₽, а опекуны и попечители — с 6000 ₽. Этот вычет суммируется с обычным детским вычетом. Например, если ребенок с инвалидностью родился первым или вторым, каждый родитель получит два вычета: на 1400 и 12 000 ₽.

Обратите внимание: 1400, 3000, 6000 и 12 000 ₽ — это суммы вычета, а не деньги, которые получите на руки.

Вычет уменьшает налогооблагаемый доход, и НДФЛ считают с остатка по ставке 13%. Например, если вы имеете право на ежемесячный вычет 12 000 ₽, на НДФЛ сэкономите 12 000 × 13% = 1560 ₽.

Вычет предоставляют до месяца, в котором нарастающий итог годового дохода достиг 350 000 ₽. Со следующего года лимит обнуляется, можно снова получать детский вычет.

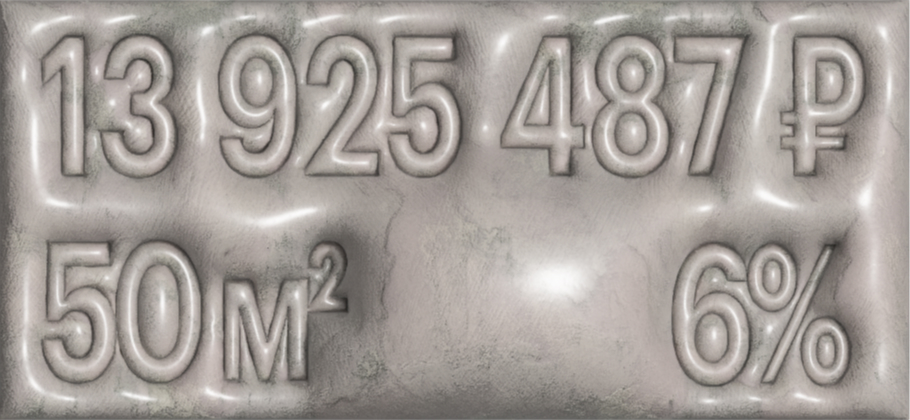

Пример расчета:

У Алисы и Николая трое детей: 9, 4 и 2 лет. Алиса в декрете и на вычет не претендует. Николай работает по трудовому договору и получает 30 000 ₽ в месяц до вычета налога.

Если Николай отнесет в бухгалтерию заявление на вычет, то за первого и второго ребенка его вычет составит по 1400 ₽, а за третьего — 3000 ₽. С января по ноябрь Николай заработает 330 000 ₽ и получит на руки на 8294 ₽ больше, чем без детей:

(1400 ₽ + 1400 ₽ + 3000 ₽) × 13% × 11 месяцев = 8294 ₽.

В декабре годовой доход Николая перевалит за 350 000 ₽, и право на вычет он потеряет до начала следующего года.

Как получить

Налоговый вычет на детей можно получить на работе. Для этого нужно прийти в бухгалтерию, написать заявление и приложить к нему документы:

- Копию свидетельства о рождении или усыновлении ребенка.

- Копию паспорта с отметкой о браке или свидетельство о регистрации брака, если родители женаты.

- Справку из образовательного учреждения о том, что ребенок обучается на дневном отделении, если он студент.

- Справку об инвалидности, если она есть.

- Справку о рождении ребенка по форме 2 и копию страницы паспорта о семейном положении для двойного вычета одинокому родителю. Такая справка нужна, если сведения об отце внесены в свидетельство со слов матери. Если же отец в свидетельстве не упомянут, справка не нужна.

- Свидетельство о смерти второго родителя или выписка из решения суда о признании родителя безвестно отсутствующим, если второй родитель умер или пропал без вести.

- Документы опекунов и попечителей, подтверждающие их право на воспитание ребенка.

Если вы написали заявление не сразу, а в середине или конце года, в деньгах не потеряете: бухгалтер сделает перерасчет НДФЛ за все отработанные месяцы в этом году.

Вычет продлевается автоматически каждый год, писать новое заявление не нужно. Но оно понадобится, когда у вас родится еще один ребенок или изменится жизненная ситуация: поменяете работу или, например, создадите новую семью и будете обеспечивать неродных детей.

Если за год вы меняли работу, принесите в бухгалтерию справку о доходах и суммах налога физического лица с предыдущей работы. Бухгалтер учтет ваши прошлые доходы за этот год и проверит, превысили вы лимит в 350 тысяч или нет.

Подводные камни

Возраст детей. Вычет положен до тех пор, пока ребенку не исполнится 18 лет. Причем, если это случится внутри года, право на вычет будет действовать до конца года. На детей, которые платно или бесплатно продолжат учебу на очном отделении, вычет продлят на весь срок обучения — максимум до наступления 24 лет.

Если на старших детей вычет уже не дают, их все равно учитывают при предоставлении вычета на младших братьев и сестер.

Работа по совместительству. Вычет дадут только по одному месту работы, даже если трудитесь по совместительству у нескольких работодателей. У какого работодателя получать вычет — выбираете сами.

ИП и самозанятые. Индивидуальный предприниматель на упрощенке или патенте со своих доходов не платит НДФЛ, поэтому вычет ему не дадут. С самозанятыми такая же ситуация. А вот ИП на общем режиме может претендовать на вычет, поскольку платит со своих доходов 13% НДФЛ.

Родители разведены или состоят в гражданском браке. Родители, не состоящие в браке, также имеют право на вычет. Есть два условия: родители должны быть записаны в свидетельстве о рождении ребенка и материально его обеспечивать.

Например, если отец ребенка не живет с матерью, но платит алименты, то может рассчитывать на детский вычет. Подтвердить свое участие в обеспечении ребенка можно письменным заявлением второго родителя, который проживает с ребенком, соглашением об уплате алиментов, исполнительным листом или квитанциями с понятным назначением платежа.

Как получить больше

Вычет на ребенка в двойном размере единственному родителю. Право на двойной вычет имеет единственный родитель, если другой родитель умер, пропал без вести или если в свидетельстве о рождении ребенка нет записи об отце или он внесен со слов матери.

Если второй родитель есть, но не платит алименты, это не дает права первому родителю на двойной вычет.

Если второй родитель лишен родительских прав, это тоже не дает права первому родителю на двойной вычет.

Родитель, который развелся или не оформил отношения, тоже может претендовать на двойной вычет. Для этого второму родителю, который работает и платит с зарплаты НДФЛ, нужно отказался от вычета в пользу первого. Но для этого второму родителю придется каждый месяц брать с работы справку о доходах и суммах налога физического лица.

Если ребенок с инвалидностью, удваиваются оба вычета на него.

Оксана — единственный родитель ребенка с инвалидностью шести лет. Ребенок у Оксаны один. Ей положен вычет в размере (1400 + 12 000) × 2 = 26 800 ₽. Зарплата Оксаны — 40 000 ₽ в месяц. Вычет 26 800 ₽ ей будут предоставлять с января по август — за это время она заработает 320 000 ₽. Начиная с сентября ее доходы превысят 350 000 ₽, и вычет на ребенка с инвалидностью до конца года применять не станут.

Вычет за предыдущие годы. Если вы раньше не подавали заявление на вычет или работодатель давал вычет, но не на всех детей, вы можете вернуть уплаченный налог за три последних года. В личном кабинете на сайте nalog.gov.ru заполните декларацию 3-НДФЛ — заявление о возврате налога будет в самой декларации, справка о доходах попадет туда автоматически. Загрузить нужно будет только копии документов, дающих право на вычет.

Налоговая возьмет три месяца на проверку. Статус проверки можно отслеживать в личном кабинете. Если возврат одобрят, деньги придут на банковский счет в течение двух рабочих дней.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_jrnl