В середине 2022 года на СПб-бирже стали доступны первые 12 гонконгских эмитентов. А к середине февраля 2023 года их число выросло до 115.

Объемы торгов акциями гонконгских эмитентов на СПб-бирже пока невелики: в марте 2023 на них приходилось 3,66% от объема торгов на площадке. Объем сделок составил 97,47 млн долларов.

Дополнительные сложности создает то, что бумаги некоторых гонконгских эмитентов хранятся в депозитариях «недружественных» стран и российский ЦБ считает, что это создает риски для инвесторов, — теперь об этом будет предупреждать брокер.

Тем не менее, в этом году у гонконгских акций большой потенциал роста благодаря отмене ковидных ограничений и снижению градуса геополитического накала на Тайване.

Эти два фактора давили на акции последние полтора года, и теперь это давление наконец ослабло. Это по-прежнему рискованный, но потенциально высокодоходный актив.

Почему у гонконгских акций большой потенциал и высокий риск

Последние полтора года китайский рынок падал, но это происходило не из-за фундаментальных факторов, а из-за геополитики и ковида. По сути, большая часть бумаг торговалась только с учетом этих двух крупных рисков и на фундаментальные характеристики компании инвесторы смотрели очень мало.

Из-за продолжительного падения гонконгские акции сейчас относительно дешевы, хотя бизнес у многих компаний нормально себя чувствует, зарабатывает деньги и даже растет. Но оценки по мультипликаторам относительно низкие, тем более если сравнивать с американским рынком.

Сейчас произошел разворот. В Китае начали снимать ковидные ограничения, открывать экономику, в результате возобновляются перелеты, развлекательная активность восстанавливается, и это большой позитивный драйвер для всех инвесторов. На этих слухах многие акции уже начали расти. Рынки ждут, что будет восстанавливаться потребительский спрос и потребительская активность, а у компаний будут расти выручка, прибыль и другие метрики.

Вторая причина разворота — снижение геополитических рисков. Раньше сильны были страхи, что Китай и США устроят военный конфликт вокруг Тайваня. Но во время ноябрьских выборов на Тайване победила прокитайская партия Гоминьдан. Она обогнала ранее главенствующую Демократическую прогрессивную партию (ДПП).

Именно при ДПП, которая была у власти с 2016 года, вектор Тайваня сместился в сторону США и независимости от Китая. Теперь прокитайская Гоминьдан может выиграть и президентские выборы 2024 года. Если это произойдет, во всей политике острова будет разворот от США к Китаю. То есть Китай, вероятно, сможет получить то, что он хочет, без военного конфликта, просто потратив на это еще чуть больше времени.

За счет дешевизны и этих драйверов у гонконгских акций есть большой потенциал роста в 2023 году — больше, чем у США, где в этом году практически наверняка будет рецессия, и больше, чем у Европы. Но и потенциал падения, если что-то пойдет не так, у Китая тоже больше, чем у США и Европы. То есть это рискованный актив, который позволит заработать, но надо помнить, что нельзя вкладываться в него на 100% портфеля.

Стратегия Тинькофф Инвестиций рекомендует пользоваться краткосрочным подходом с постоянной оглядкой на изменение геополитической ситуации.

Геополитика остается главным риском для гонконгских акций. Противостояние США и Китая будет продолжаться, будут появляться новые ограничения на торговлю, обмен технологиями и капиталом.

Это будет тормозить Китай в ближайшей перспективе, но долгосрочно это даст стимул китайским компаниям развивать собственные решения. В результате Китай может догнать Америку — во всяком случае, у китайцев есть все ресурсы для того, чтобы это сделать.

Рассказываем главное, что инвестору нужно знать о гонконгских акциях, — мы составили путеводитель по ним, разбив их на сектора. Путеводитель поможет понять, как устроены перспективные отрасли в Китае, какие возможности и риски у них есть.

Всего в путеводителе 11 секторов:

Как начать инвестировать в гонконгские акции

Для этого нужно иметь открытый брокерский счет или ИИС и выбрать нужные акции.

Открыть брокерский счет или ИИС можно в Тинькофф Инвестициях. В этом материале мы расскажем о том, какие гонконгские акции сейчас доступны и какие у них есть плюсы и минусы.

China International Capital

China International Capital (HKEX: 3908) — финансовый холдинг. Согласно годовому отчету компании за 2021, она зарабатывает на комиссиях от брокерских услуг, инвестиционного банкинга, управления активами, получает процентный доход от предоставления маржинального плеча, РЕПО-операций, а также получает доход от вложений в различные инвестиционные инструменты в диапазоне от акций до облигаций.

Капитализация: 167,766 млрд гонконгских долларов.

Дивидендная доходность: 2,03% годовых.

Перспективы и сложности. Цена у компании умеренная: P / S 2,29 и P / E 7,78. По китайским меркам это немало. Компания может увеличить дивиденды в три раза: сейчас на них уходит 16% прибыли компании, так что значимое увеличение выплат она может себе позволить. К этому компанию может принудить инвестор-активист, если такой появится.

China International Capital кажется весьма перспективной: в теории развитие китайского фондового рынка и культуры инвестирования в этой стране будет пользой для компании. Но оборотной стороной могут оказаться риски, связанные с инвестициями. Если случится серьезная просадка на бирже, то компания может пострадать.

China Galaxy Securities

China Galaxy Securities (HKEX: 6881) — инвестиционная холдинговая компания, которая занимается брокерской деятельностью и операциями с ценными бумагами. Одна из крупнейших брокерских компаний Китая. Также компания предоставляет консультационные и инвестиционно-банковские услуги, управляет активами и занимается собственными торговыми операциями на бирже.

Капитализация: 85,6 млрд гонконгских долларов.

Дивидендная доходность: 8,95% годовых. Компания стабильно выплачивает и увеличивает размер дивидендов.

Перспективы и сложности. Около 70% капитала китайских домохозяйств сосредоточено в секторе недвижимости, а на долю рынка акций приходится менее 10%. После кризиса в секторе недвижимости возможен переток капитала из недвижимости в биржевые активы, что позитивно скажется на бизнесе компании — вырастут обороты и комиссионные.

Agricultural Bank of China

Agricultural Bank of China (HKEX: 1288) — один из старейших банков Китая, основанный Мао Цзэдуном в 1951 году. Активы банка превышают 4 трлн долларов — это третий по размеру активов банк Китая и мира. Работает с компаниями преимущественно сельскохозяйственного сектора, а также оказывает услуги частным клиентам, занимается управлением активами и казначейскими операциями.

Филиальная сеть ABC насчитывает 23 тысячи отделений в Китае, а также 13 зарубежных филиалов в Сингапуре, США, Японии, Германии, Лондоне и других странах. Владеет шестью зарубежными дочерними банками — в том числе и в России.

Капитализация: 1,15 трлн гонконгских долларов.

Дивидендная доходность: 8,6% годовых.

Перспективы и сложности. Китайская банковская система — крупнейшая в мире как по объему активов, так и по количеству участников. Благодаря растущей экономике и объему кредитования китайские банки зарабатывали миллиарды долларов прибыли. Открытие экономики и стимулирование сектора недвижимости будут способствовать росту кредитования, что должно позитивно сказаться на бизнесе банка. Китайские банки платят щедрые дивиденды своим акционерам, и это будет поддерживать интерес к ним со стороны любителей пассивного дохода.

Postal Savings Bank of China

Postal Savings Bank of China (HKEX: 1658) — китайский почтово-сберегательный банк, входящий в десятку кредитных организаций страны по размеру активов. Компания относительно недавно стало публичной, IPO состоялось в 2016 году. Тогда зафиксировали рекорд: размещение стало крупнейшим в мире с сентября 2014 года.

Капитализация: 450 млрд гонконгских долларов.

Дивидендная доходность: около 5,8% годовых.

Перспективы и сложности. Postal Savings Bank of China — это недорогой китайский банк с привлекательной биржевой оценкой: P / E — 5, P / BV — 0,55, — финансовые результаты которого выросли и в 2020, и в 2022 году. Компания обладает лишь двумя недостатками: во-первых, она принадлежит государству, во-вторых, у эмитента средний показатель рентабельности капитала — 10%.

AIA Group Limited

AIA Group Limited (HKEX: 1299) — крупнейшая страховая компания Азии, работает в 18 странах, прибыль диверсифицирована по регионам. По результатам первого полугодия 2022 года 34% всех объемов продаж приносит Китай, 19% — Гонконг, 15% — Таиланд, 10% — Сингапур и Малайзия, 12% — остальные рынки. Почти половина продаж приходится на оформление традиционных страховых полисов. У компании хорошие кредитные рейтинги.

Капитализация: 886,2 млрд гонконгских долларов.

Дивидендная доходность: средняя за последние 5 лет — 10,52%, за последний год — 1,18%.

Перспективы и сложности. Азия — удачный регион для страхового бизнеса. Население быстро растет, уже сейчас в регионе больше 850 млн жителей старше 60 лет. Азиатское население быстро богатеет и беспокоится о своем здоровье, кроме всего прочего и из-за экологических особенностей — высокого уровня загрязненности многомиллионных городов, таких как Бангкок и Дели.

Азиатские жители тратят на здравоохранение больше, чем жители европейского и американского континента. Доля таких расходов в Азии — 34%, в то время как в Европе — 15%, а в США — 11%. Но часть продаж страховых продуктов приходится на личное взаимодействие агентов с клиентами, поэтому выручка зависит от эпидемиологической обстановки в стране.

BOC Hong Kong

BOC Hong Kong (HKEX: 2388) — гонконгская коммерческая банковская группа, работающая практически во всех странах Юго-Восточной Азии. Контролирующий акционер — государство, через Банк Китая оно владеет долей в 65,65%.

С начала года акции компании скорректировались всего на 2%, хотя главный биржевой индекс гонконгской биржи Hang Seng снизился на 28%. Тем не менее финансовые результаты все еще далеки от докризисного уровня.

Капитализация: 263,26 млрд гонконгских долларов.

Дивидендная доходность: около 4,5% годовых.

Перспективы и сложности. Основной среднесрочный драйвер роста для капитализации BOC Hong Kong — выход финансовых результатов на докризисный уровень, который, вероятно, состоится в тот момент, когда китайские власти снимут все свои коронавирусные ограничения. К концу 2022 года большая часть карантинных запретов все еще действует, поэтому полного восстановления показателей стоит ждать не ранее 2024.

Hong Kong Exchanges and Clearing

Hong Kong Exchanges and Clearing (HKEX: 388) — крупная финансовая группа, которая владеет и управляет единственной фондовой и фьючерсной биржей в Гонконге. В 2019 году компания даже хотела купить Лондонскую фондовую биржу за 39 млрд долларов США, но получила отказ британского менеджмента.

Капитализация: 369,45 млрд гонконгских долларов.

Дивидендная доходность: около 3,1% годовых.

Перспективы и сложности. В 2022 году у компании слабые финансовые результаты из-за падения активности клиентов и снижения торговых и клиринговых сборов. За 10,5 месяца акции Hong Kong Exchanges and Clearing упали почти на 50%.

Главная краткосрочная проблема биржи — это низкая активность клиентов, которую во многом можно объяснить ухудшением экономической ситуации в стране на фоне сокращения ВВП Гонконга в 2022 году. В первом квартале он уменьшился на 3,9%, во втором — на 1,3%, в третьем — на 4,5%. Вернуться к росту Гонконг сможет только в 2023 году, если ситуация в мире к этому моменту не ухудшится еще сильнее.

China Construction Bank

China Construction Bank (HKEX: 939) — второй по величине банк Китая и мира с активами более 4 трлн долларов, специализируется на кредитовании строительной отрасли и ипотечных кредитах, оказывает услуги управления частным капиталом.

Филиальная сеть насчитывает 15 тысяч отделений в Китае, а также представительства в Сингапуре, Германии, Люксембурге, Японии, Южной Корее, Австралии и США.

Капитализация: 1,178 трлн гонконгских долларов.

Дивидендная доходность: 9,14% годовых.

Перспективы и сложности. Банк сильно пострадал из-за кризиса в секторе недвижимости. По итогам 1 полугодия банк сообщил об увеличении безнадежных долгов девелоперам на 68% — это самый большой рост безнадежных кредитов в банковском секторе Китая.

Industrial and Commercial Bank of China

Industrial and Commercial Bank of China (HKEX: 1398) — крупнейший банк Китая и мира с активами более 5 трлн долларов, специализируется на обслуживании индустриальных и энергетических компаний, а также розничном кредитовании. В общей сложности банк обслуживает 8,6 млн корпоративных и 680 млн частных клиентов и 90% выручки получает в Китае.

В банке работает 440 тысяч человек, а число зарубежных филиалов и дочерних подразделений достигло 426 в 49 странах по итогам 2021 года. В 2008 году банк открыл филиал в Нью-Йорке. В 2014 году ICBC открыл филиал в Кувейте и стал первым китайским банком в этой стране. Всего на Ближнем Востоке у банка пять филиалов: в Абу-Даби, Дохе, Дубае, Эр-Рияде и Кувейте. С 2016 года банк работает в России.

Капитализация: 1,59 трлн гонконгских долларов.

Дивидендная доходность: 8,98% годовых.

Перспективы и сложности. У банка второй по величине уровень просроченных кредитов среди пяти крупнейших китайских банков — чуть более 5% по состоянию на июнь 2022 года. Количество безнадежных кредитов в секторе недвижимости выросло на 15% по итогам 1 полугодия 2022 года.

China Pacific Insurance

China Pacific Insurance (HKEX: 2601) — страховая компания. Годовой отчет за 2021 год подробно описывает структуру ее продуктов. Главный сегмент — автострахование, он дает 63% страховых премий, а остальные сегменты дают не более 7% от общей суммы премий. 3/4 выручки компании дают страховые премии, а 1/4 — инвестиционная деятельность. Работает компания только в КНР.

Капитализация: 266,724 млрд гонконгских долларов.

Дивидендная доходность: 5,62% годовых.

Перспективы и сложности. Компания очень дешевая: P / S у нее 0,3, а P / E — 3,36. Дивиденды очень большие, так что как вариант для пассивного инвестора с расчетом на дивиденды компания неплохо подходит. Но тут есть подвох: если случится рост страховых случаев, то доходы у компании могут упасть и дивиденды тогда порежут.

New China Life Insurance

New China Life Insurance (HKEX: 1336) — страховая компания. Согласно презентации за 2021 год, 75% ее выручки — это страховые взносы и связанные с этим сборы-комиссии, а 25% — доход компании от инвестиций — от депозитов до облигаций. Работает компания только в США.

Капитализация: 94,35 млрд гонконгских долларов.

Дивидендная доходность: 8,33% годовых.

Перспективы и сложности. Как и у всех страховых компаний, бизнес New China Life Insurance в целом стабилен, и компания платит неплохие дивиденды. Но внезапный рост страховых случаев может привести к снижению дивидендных выплат и, как следствие, падению акций. Хотя сейчас компания выглядит интересно — высокие дивиденды и низкая стоимость: P / S 0,24 и P / E 5,49.

PICC Property and Casualty

PICC Property and Casualty (HKEX: 2328) — страховая компания. Согласно годовому отчету за 2021 год, 95,5% выручки ей дают страховые премии и еще примерно 4,5% — инвестиционная деятельность. 56,8% страховых премий компания получает от страхования автомобилей, 18% дает страхование здоровья и от несчастных случаев, 9,5% — сельхозстрахование, 7,4% — страхование от судов, прочее дают категории страхования помельче. Работает компания только в КНР.

Капитализация: 159,925 млрд гонконгских долларов.

Дивидендная доходность: 6,54% годовых.

Перспективы и сложности. Очень низкий уровень инвестиций в структуре выручки компании ограничивает потенциал роста ее доходов. Но, с другой стороны, это предохраняет ее бизнес от серьезных потрясений на рынках. Стоит PICC дешево: P / S 0,3 и P / E 5,31. Дивиденды у нее большие, а бизнес достаточно стабильный. Конечно, возможны форс-мажоры с массой страховых случаев, но этот фактор абсолютно непредсказуем и может не реализоваться. Так что PICC вполне может заинтересовать долгосрочных консервативных инвесторов.

Ping An Insurance

Ping An Insurance (HKEX: 2318) — финансовый конгломерат, в центре которого крупнейшая страховая компания мира — Ping An Insurance, основанная в 1988 году.

Группа работает в нескольких направлениях бизнеса: страхование жизни, страхование имущества, банковские услуги, управление активами, также группа активно развивает информационные технологии в Китае.

Страховая компания обслуживает 218 млн клиентов по всему миру, в том числе в США. Занимает 17-е место в мировом рейтинге крупнейших компаний Forbes Global 2000.

Капитализация: 879,62 млрд гонконгских долларов.

Дивидендная доходность: 6,12% годовых.

Перспективы и сложности. Ping An — крупнейший инвестор британского банка HSBC. Из-за финансовых проблем у банка группа Ping An в качестве решения предлагает разделение бизнеса HSBC и выделение азиатской части бизнеса со штаб-квартирой в Гонконге.

Эта идея пока не нашла одобрения среди акционеров HSBC, но если все же такое разделение состоится, то азиатская часть бизнеса банка может перейти под управление Ping An, что значительно усилит позиции группы.

Bank of China

Bank of China (HKEX: 3988) — старейший банк Китая из действующих сегодня, его основали в 1912 году. Активы банка превышают 3,7 трлн долларов. После Синьхайской революции специализировался на внешнеэкономической деятельности и сохранил этот фокус до сих пор.

Банк оказывает услуги корпоративным и частным клиентам, а также специализируется на инвестиционном банкинге и страховании. У BoC есть лицензия на печать и выпуск гонконгских долларов.

Филиалы банка открыты в 61 стране мира, и это самый «международный» китайский банк. В 2010 филиал открыли в США, и BoC стал первым китайским банком, предложившим американцам инвестиционные и банковские продукты в юанях. Филиал в России открылся в 1993 и стал первым филиалом иностранного банка на территории страны.

Капитализация: 948,26 млрд гонконгских долларов.

Дивидендная доходность: 9,59% годовых.

Перспективы и сложности. У Bank of China самый высокий уровень просрочки по кредитам среди крупных банков Китая — 5,5% по состоянию на июнь 2022 года. За последние 10 лет банк стабильно получал прибыль, а ее показатель вырос на 20% за 3 года.

Но проблемы с возвратом кредитов могут ухудшить финансовые результаты банка и негативно сказаться на высоких дивидендных выплатах, за которые акционеры любят акции банка.

China Merchants Bank

China Merchants Bank (HKEX: 3968) — крупный китайский банк, работает как в розничном, так и в корпоративном сегменте.

В розничном бизнесе банк предоставляет классические банковские услуги для физических лиц: депозиты, кредиты, карты, ипотека и так далее. В корпоративном бизнесе банк оказывает инвестиционно-банковские услуги, предоставляет банковские гарантии, проводит международные расчеты, а также предлагает кредиты и депозиты для бизнеса. Офисы банка кроме Китая открыты в США, Великобритании, Австралии, Сингапуре и Люксембурге.

Капитализация: 961,29 млрд гонконгских долларов.

Дивидендная доходность: 4,63% годовых.

Перспективы и сложности. Один из быстрорастущих и стабильных банков Китая: за 5 лет прибыль банка удвоилась, а маржа стабильно держится выше 40%.

Весной 2022 года бывший президент банка Тянь Хуэйюй оказался под следствием главного антикоррупционного надзорного органа по подозрению в нарушении «партийной дисциплины и закона». После выхода новостей акции банка упали на 11%.

Общее состояние рынка автомобилей в Китае

Есть несколько общих факторов, которые влияют на все китайские автомобильные компании. После речи Си Цзиньпина на открытии 20-го съезда коммунистической партии Китая стало ясно, что политику нулевой терпимости к COVID-19 продолжат. Это важно, потому что во время локдаунов в Шанхае и других крупных городах весной 2022 года автомобильный сектор пострадал сильнее других: продажи автомобилей по итогам апреля упали на 47,6%.

С 2010 по 2016 год китайское правительство субсидировало покупку электрического или гибридного автомобиля на сумму до 10 000 $. С 2017 размер субсидий начали сокращать, и после 2022 года их собирались отменить.

В июне 2023 года эту программу снова продлили: потребители будут получать субсидии на покупку китайских электрокаров на общую сумму 72 млрд долларов в течение четырех лет.

Согласно новым условиям программы, электрокары, купленные в 2024 и 2025 годах, освободят от налога на покупку в размере 30 тысяч юаней, или 4170 $. С 2026 по 2027 размер субсидии уменьшат в два раза — до 15 тысяч юаней.

Дополнительные стимулы вводят и местные органы власти. Например, Пекин и Шэньчжэнь дополнительно удвоили размер получаемых субсидий при условии, что субсидии не превышают 50% от общей стоимости автомобиля.

Кроме того, правительство поощряет производство электромобилей и предлагает более низкие ставки по кредитам и больший объем финансирования компаниям, производящим электрокары.

Great Wall Motor

Great Wall Motor (HKEX: 2333) — один из крупнейших автопроизводителей в Китае. В портфеле компании три бренда: Great Wall, Haval и WEY. Главный автомобильный завод Great Wall Motor расположен в городе Баодин, на него приходится более половины производства автомобилей компании.

Капитализация: 255 млрд гонконгских долларов.

Дивидендная доходность: 3,97% годовых. Компания стабильно платит дивиденды, но их размер варьируется в зависимости от финансовых результатов.

Перспективы и сложности. Компания специализируется на производстве внедорожников и кроссоверов на двигателе внутреннего сгорания, что может стать проблемой из-за тренда на электрокары. Продажи автомобилей на ДВС в Китае стагнируют. Сейчас в линейке компании представлен только один электрокар — ORA Haomao.

Guangzhou Automobile Group

Guangzhou Automobile Group (HKEX: 2238) — крупный китайский производитель автомобилей, который продает легковые машины Trumpchi и Gonow, внедорожники Changfeng Motor, автобусы GAC Bus. Кроме этого, компания также выпускает автомобили Fiat, Honda, Mitsubishi и Toyota на совместных предприятиях в КНР.

Капитализация: 57 млрд гонконгских долларов.

Дивидендная доходность: около 4,8% годовых.

Перспективы и сложности. Guangzhou Automobile Group входит в пятерку крупнейших автопроизводителей КНР по количеству проданных автомобилей, поэтому финансовые результаты компании всецело зависят от местного рынка авто.

2022 год для Китая стал одним из худших по темпам роста ВВП, но ситуация в 2023 году должна значительно улучшиться в результате открытия экономики после карантинных ограничений, вызванных вспышками COVID-19.

Geely Automobile Holdings

Geely Automobile Holdings (HKEX: 175) — одна из крупнейших китайских автомобилестроительных компаний с 6% на внутреннем рынке. У компании 18 заводов, 9 из которых расположено за пределами Китая, а также четыре научно-исследовательских центра: два в Китае и по одному в Швеции и Великобритании.

Geely владеет Volvo и Lotus Cars, а также у нее есть доли в Aston Martin и Mercedes-Benz. Geely Automobile Holdings занимает 989-е место в рейтинге Forbes Global 2000.

В структуре продаж пока преобладают автомобили с двигателями внутреннего сгорания, но доля электрокаров и гибридных автомобилей быстро растет. По итогам первого полугодия 2021 года доля продаж электрокаров составляла 3,5%, а за первые шесть месяцев 2022 года увеличилась до 17,9%.

Но в сравнении с крупными мировыми производителями показатели Geely не отличаются привлекательностью: компания выглядит хуже конкурентов. Например, мультипликатор P / E у Geely — 22, у Toyota — 9, у Volkswagen — 4,3. Единственное, что выгодно выделяет Geely, — темпы роста, которые заметно выше в сравнении с большинством крупных производителей.

Капитализация: 100,47 млрд гонконгских долларов.

Дивидендная доходность: не превышает 3% годовых. По итогам 2021 года Geely выплатила 0,21 HK$ на акцию, что соответствует доходности в 0,99%.

Перспективы и сложности. Конкуренция на китайском рынке электромобилей растет. Появились новые производители, такие как NIO и XPeng, которые уже обгоняют Geely по количеству продаж электрокаров. Но в отличие от молодых и убыточных конкурентов NIO и XPeng у Geely прибыльный бизнес. Более того, за последние 10 лет компания ни разу не показывала убытков.

Li Auto

Рекомендация «Тинькофф Инвестиций»: много покупать.

Li Auto (HKEX: 2015) — китайский лидер по производству электромобилей: от разработки и выпуска до продаж через собственную сеть реализации и обслуживания. В первом полугодии 2022 года предприятие владело 247 розничными магазинами в 113 городах по стране и 308 точками обслуживания в 226 городах.

За первое полугодие 2022 года компания показала более чем двукратный рост результатов: 18,294,657 млрд юаней против 8,614,153 млрд в 2021 году, или рост прибыли на 112,4%.

Капитализация: 146,86 млрд гонконгских долларов.

Дивидендная доходность: компания не выплачивает дивиденды.

Перспективы и сложности. Главным конкурентом компании на западном рынке считается Tesla. Автомобили Li Auto входят в десятку самых продаваемых в стране. Но бизнесу может навредить низкая диверсификация: основная часть прибыли формируется только от продаж электромобилей. Более того, Li Auto работает только с одним продуктом — внедорожником Li One.

NIO

NIO (HKEX: 9866) — один из лидеров в сегменте производства интеллектуальных электромобилей. Компания производит собственные модели — внедорожник и седан премиум-класса — и дополнительные товары, например батареи.

Выручка последние три года растет на 100% в год, а с 2018 года она выросла в 9 раз. За первое полугодие 2022 года рост выручки составил 20%.

Капитализация: 129,97 млрд гонконгских долларов.

Дивидендная доходность: компания не выплачивает дивиденды.

Перспективы и сложности. NIO — партнер крупной государственной автомобильной компании Jianghuai Automobile, но это сотрудничество заканчивается в мае 2024 года. У компании есть уникальные технологии и патенты, но она сильно зависит от поставщиков, многие из которых считаются единственными в своих сегментах.

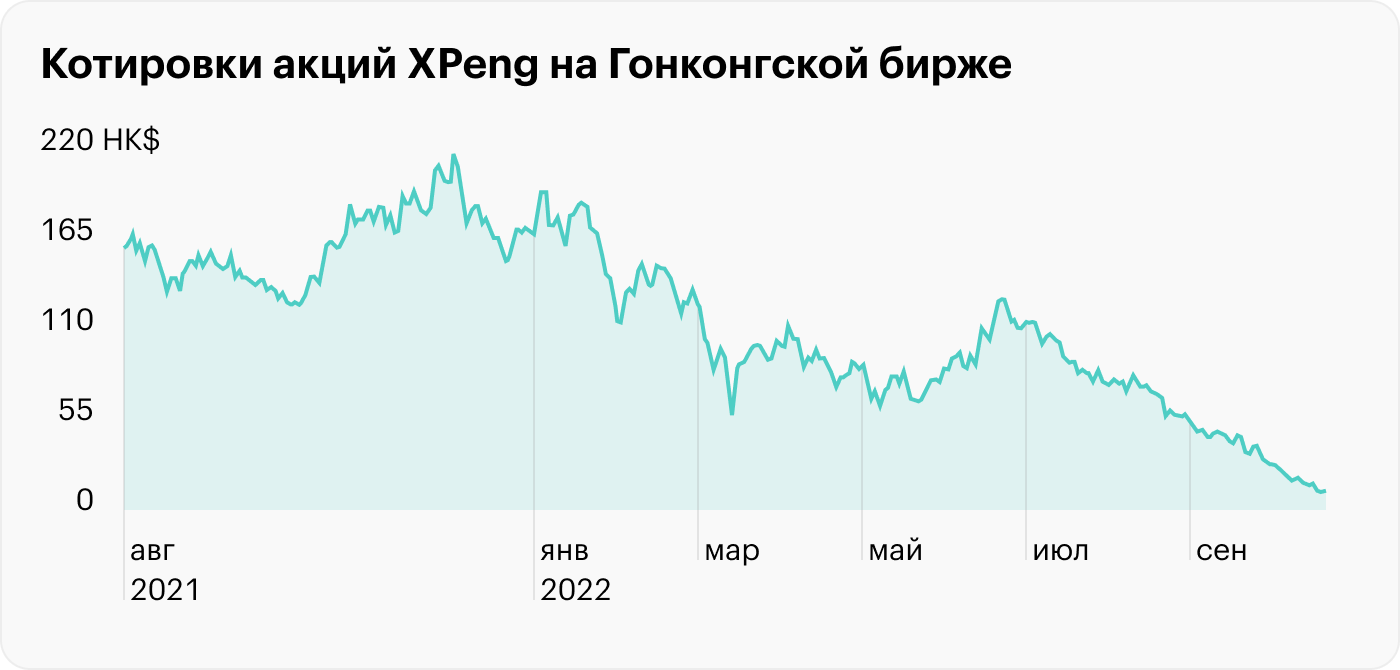

XPeng

XPeng (HKEX: 9868) — китайский производитель электромобилей. XPeng также зарабатывает на сдаче своих автомобилей в аренду, их техническом обслуживании, услугах собственной сети зарядных станций и разрабатывает технологии для автономных автомобилей. У компании три завода в Китае суммарной мощностью 400 тысяч автомобилей в год.

Кроме этого, дочерняя компания XPeng производит летающие автомобили. В октябре 2022 года летающий автомобиль XPeng X2 совершил первый публичный полет в Дубае.

Капитализация: 49,2 млрд гонконгских долларов.

Дивиденды: компания не выплачивает дивиденды.

Перспективы и сложности. Продажи электрокаров в мире растут на фоне общей стагнации автомобильного рынка. Согласно прогнозам Bloomberg, к 2040 году в мире будет насчитываться 1,5 млрд автомобилей, из которых 45% будет с полностью электрическими двигателями, а 15% — с гибридными. Доля автомобилей с двигателями внутреннего сгорания упадет до 38%.

А по прогнозам Morgan Stanley, рынок летающих автомобилей превысит 1,4 трлн долларов к 2040 году и Китай будет контролировать 29% этого рынка.

В сравнении с ближайшими конкурентами, такими как NIO и Li Auto, выручка XPeng растет быстрее. Все три компании убыточны, поэтому оценить по мультипликатору P / E их невозможно. А вот по отношению цены к выручке у XPeng ситуация заметно лучше, чем у конкурентов. XPeng оценивается в полторы годовых выручки, а NIO и Li Auto — в два раза дороже.

Сложности у компании такие же, как и у остальных автопроизводителей: растущая конкуренция, затраты на маркетинг, отмена субсидий и ковидные ограничения.

Zhongsheng Group Holdings

Zhongsheng Group Holdings (HKEX: 881) — сеть автодилерских центров.

Продажи автомобилей дают 86,3% выручки компании, а автозапчасти — 13,7%. Все продажи компании приходятся на континентальный Китай.

Капитализация: 89,42 млрд гонконгских долларов.

Дивидендная доходность: около 2,53% годовых.

Перспективы и сложности. Рынок автомобилей с двигателями внутреннего сгорания в Китае стагнирует. С 2005 по 2017 год он в среднем рос на 31,5% в год, а потом начал сокращаться. По сравнению с 2017 этот рынок сократился уже на 15%, причем значительная часть падения пришлась на 2018—2019 годы, то есть на период еще до коронакризиса. Вероятно, причина в насыщении: сейчас по дорогам Китая курсирует 302 млн единиц автотранспорта. Это больше, чем в США, где населению принадлежит почти 290 млн машин.

Haier Smart Home

Haier Smart Home (HKEX: 6690) — крупный производитель бытовой техники и электроники. Компания разрабатывает, производит и продает бытовые электроприборы, такие как холодильники, стиральные и посудомоечные машины, кондиционеры, водонагреватели и мелкую бытовую технику. Также компания производит товары для умного дома.

Капитализация: 287 млрд гонконгских долларов.

Дивидендная доходность: 1,81% годовых. Компания начала платить дивиденды с 2020 года и планирует это делать в дальнейшем, увеличивая их размер.

Перспективы и сложности. Выручка и прибыль стабильно растут с 2015 года. По оценкам аналитиков и самой компании, прибыль будет расти темпами не менее 13% в год до 2025 года. Компания наращивает свою долю на внутреннем и международном рынках бытовой техники, но растущая конкуренция со стороны мировых производителей потребует больших затрат на маркетинг и исследования.

China Tourism Group Duty Free

China Tourism Group Duty Free (HKEX: 1880) — компания занимается розничной торговлей преимущественно туристическими товарами и предоставлением сопутствующих услуг. Бизнес представлен двумя сегментами: туристический ретейл и развитие туристического розничного комплекса. В первом сегменте компания продает беспошлинные товары в специальных зонах аэропортов. Во втором — развивает туристические комплексы и сдает в аренду недвижимость.

Капитализация: 459 млрд гонконгских долларов.

Дивидендная доходность: компания не платит дивиденды и не платила их ранее.

Перспективы и сложности. Открытие экономики Китая и снятие коронавирусных ограничений увеличит трафик в аэропортах и поможет компании улучшить показатели выручки и прибыли. Несмотря на пандемию и снижение мобильности, после 2020 года компания оставалась прибыльной.

Tsingtao Brewery

Tsingtao Brewery (HKEX: 168) — крупнейшая пивоваренная компания Китая, которая занимает сейчас около 15% внутреннего рынка страны. Кроме продаж в Китае предприятие еще экспортирует свою продукцию по всему миру, в том числе в США, Канаду, Великобританию, Францию, Германию, Италию, Россию и многие другие страны.

Капитализация: 134 млрд гонконгских долларов.

Дивидендная доходность: около 1,7% годовых.

Перспективы и сложности. Высокая биржевая оценка Tsingtao Brewery — главный отпугивающий фактор, который нельзя объяснить двузначными темпами роста, ведь бизнес компании ежегодно в среднем увеличивается менее чем на 10%. Мультипликаторы китайского пивоваренного предприятия: EV / EBITDA > 19, P / E > 25.

Anta Sports Products

Anta Sports Products (HKEX: 2020) — китайский бренд спортивной одежды Anta считается одним из лидеров в стране и уступает по объемам продаж только двум американским гигантам: Adidas и Nike. Самые популярные марки: Anta и Fila, продажи которых составляют основную часть доходов.

Общее количество магазинов в Китае и за рубежом — 6660, магазинов с детской одеждой — 2563. По каналам реализации товара на прямые продажи приходится 49,7% выручки, на электронную коммерцию — 34,2%. По результатам первого полугодия 2022 года маржа общей прибыли составила 61,2%.

Капитализация: 226,18 млрд гонконгских долларов.

Дивидендная доходность: около 1,57% годовых.

Перспективы и сложности. Компания чувствует себя устойчиво на внутреннем рынке благодаря репутации лидера. Среди главных минусов: растущая конкуренция на внутреннем рынке, кроме всего прочего за счет контрафакта, и зависимость от прямых продаж, которые приносят большую часть выручки, но зависят от эпидемиологической обстановки.

China Mengniu Dairy

Рекомендация «Тинькофф Инвестиций»: немного покупать.

China Mengniu Dairy (HKEX: 2319) — китайский производитель молочной продукции и мороженого.

Молоко дает 86,8% выручки, 4,8% — мороженое, 5,6% — детское питание, а 2,8% приходится на другие виды товаров, в основном сыры. В континентальном Китае делается 96,59% выручки, остальные 3,41% — в других, неназванных странах.

Капитализация: 126,76 млрд гонконгских долларов.

Дивидендная доходность: около 1,53% годовых.

Перспективы и сложности. КНР — это третий производитель молока в мире, и собственной продукции стране хватает на покрытие только 70% спроса. Многие азиатские народы страдают от непереносимости лактозы — в Китае этот диагноз есть у 92% населения. Но правительство КНР продвигает потребление молока, и с 2020 по 2021 потребление молока в стране выросло на 10,6%.

China Resources Beer

China Resources Beer (HKEX: 291) — крупнейшая в КНР пивоваренная компания, входящая в государственный конгломерат China Resources. В 2019 году группа начала стратегическое партнерство с Heineken Group. С начала 2022 года котировки упали на 22,95%.

Капитализация: 152,31 млрд гонконгских долларов.

Дивидендная доходность: около 1,23%.

История дивидендных выплат берет начало с 2008 года, и периодически в компании делали паузы в выплатах дивидендов. За последние 3 года темп роста дивидендов составил 38%.

У компании есть дивидендная политика, предполагающая выплату не менее 20% от чистой прибыли при условии соблюдения ряда критериев, включая факторы, которые совет директоров сочтет целесообразными.

Перспективы и сложности. China Resources Beer растет по финансовым показателям, при этом у нее есть государственная материнская компания. В 2021 году общая емкость рынка пива еще не восстановилась до уровня 2019 года.

Тем не менее влияние пандемии на пивном рынке Китая ослабло. За 2021 год компания получила 33,38 млрд юаней выручки и 4,58 млрд юаней чистой прибыли. Общая маржа бизнеса по итогам года выросла с 6,66 до 13,74%.

По мультипликаторам компания выглядит переоцененной по сравнению с медианными значениями для сектора «Напитки, алкогольная промышленность».

Li Ning

Рекомендация «Тинькофф Инвестиций»: много покупать.

Li Ning (HKEX: 2331) — китайская компания, которая производит спортивную одежду и оборудование. Основана олимпийским чемпионом по гимнастике Ли Нином. Занимает 1737-е место в рейтинге Forbes Global 2000.

Бизнес компании состоит из трех сегментов: обувь — 42,1% выручки, одежда — 52,4% выручки, оборудование и инвентарь — 5,5% выручки.

Через сеть дистрибьюторов, работающих по франшизе, компания делает 48,1% продаж, 22,2% — через собственные магазины, 28,4% — через интернет-каналы. На международные продажи приходится всего 1,3%.

До 2016 компания была убыточной, но с 2016 она стабильно прибыльная и показатели растут. По итогам 2021 года выручка выросла на 56,1% в сравнении с 2020 и достигла 22,5 млрд юаней. Чистая прибыль увеличилась на 136% — до 4,01 млрд юаней. Маржа по чистой прибыли — 17,8% по итогам 2021 года, что выше показателя в 2020 году — 11,7%.

Капитализация: 141,14 млрд гонконгских долларов.

Дивидендная доходность: около 0,63% годовых.

Перспективы и сложности. Китайский рынок спортивной одежды второй по величине в мире после США и растет более быстрыми темпами. Согласно прогнозам McKinsey, темпы роста в Китае до 2025 года будут на уровне 13,7% годовых, а в США — 7,8% годовых.

Китайский рынок спортивной одежды лучше других пережил пандемию. По итогам 2020 года снижение продаж спортивных товаров в США составило 19,7%, а в Китае — всего 1,5%. Подобная устойчивость к ограничениям поможет Li Ning пережить потенциальные локдауны и сохранить высокие темпы роста бизнеса.

Минус Li Ning в том, что на ее долю по итогам 2021 года пришлось 8,2% продаж спортивных товаров в Китае. Лидер рынка — Nike с долей 25,2%. Также сильные позиции занимают еще один китайский бренд, Anta Sports, с долей 16,2% и Adidas — 14,8%.

Pop Mart International Group

Pop Mart International Group (HKEX: 9992) — ведущий производитель игрушек из Пекина, его доля на местном рынке составляет 8,5%. Все фигурки продаются в закрытых коробках, и покупатель точно не знает, какой персонаж в этот раз ему достанется.

Капитализация компании: 18,83 млрд гонконгских долларов.

Дивидендная доходность: около 1,4% годовых.

Перспективы и сложности. В 2022 году компания столкнулась со взрывным ростом операционных расходов и себестоимости. Это очень не понравилось рынку и привело к тому, что капитализация производителя игрушек упала на 70%.

Тем не менее даже после такого снижения мультипликаторы компании все еще нельзя назвать низкими: P / E — 18, EV / EBITDA — 13. Но Pop Mart International Group — это быстрорастущий китайский бизнес, который каждый год увеличивается на 30%, и поэтому местные инвесторы готовы его покупать по завышенной оценке.

Shenzhou International Group Holdings

Shenzhou International Group Holdings (HKEX: 2313) — китайский производитель одежды. Шьет ее для крупных компаний, таких как Nike и Adidas. Спортивная одежда дает 73,9% выручки, повседневная одежда — 19,8%. В Китае компания делает 31,8% выручки, в Европе — 19,8%, в США — 16%, в Японии — 14%, а 18,4% приносят другие, неназванные страны.

Капитализация: 96,66 млрд гонконгских долларов.

Дивидендная доходность: около 2,65% годовых.

Перспективы и сложности. Из-за пандемии и карантинов издержки компании выросли, пусть и вместе с продажами. Ее бизнес очень чувствителен к росту расходов, поскольку ее валовая маржа составляет примерно 20% от выручки, что не очень много. А итоговая маржа около 7,75% от выручки.

Сомнительно, что компания сможет переложить рост расходов на покупателей своей продукции, для них низкая цена — это важный аргумент в пользу китайских производителей. На дивиденды у Shenzhou уходит свыше 50% от ее прибыли, так что перспективы роста акций от увеличения выплат невелики. В 2021 выплаты порезали и могут порезать снова.

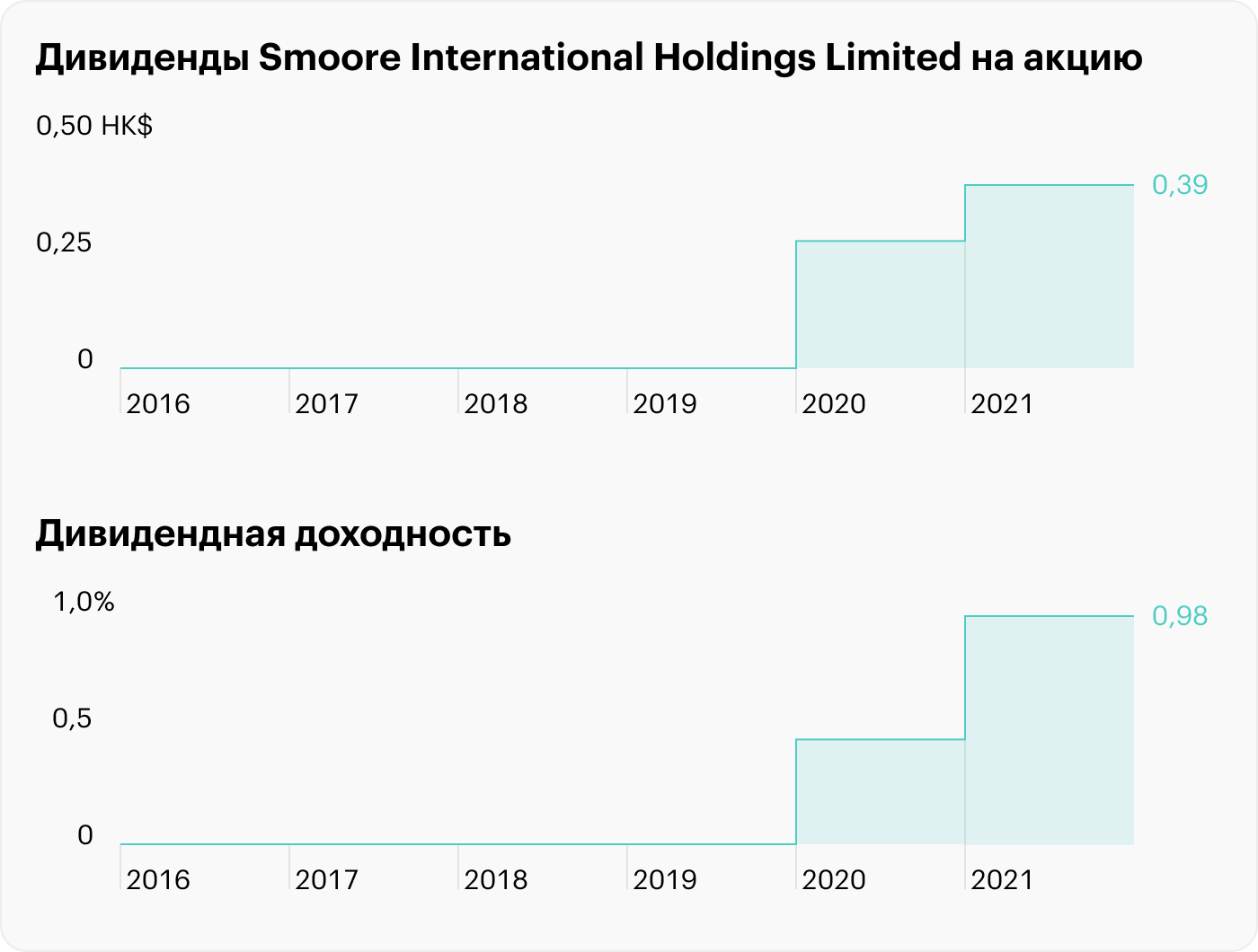

Smoore International Holdings

Smoore International Holdings (HKEX: 6969) — китайский производитель курительных товаров. Электронные сигареты приносят ему 91,56% выручки, а 8,44% — высокотехнологичные персонализированные вапорайзеры. На корпоративных клиентов приходится 91,6% продаж компании, на розничных — 8,4%. В континентальном Китае компания зарабатывает 40,2% выручки.

Капитализация: 68,68 млрд гонконгских долларов.

Дивидендная доходность: около 3,13% годовых.

Перспективы и сложности. Финансовое сообщество все прохладнее относится к тем, кто производит товары для табакокурения, поэтому крупные табачные компании стремятся побыстрее диверсифицироваться за счет менее вредной продукции, чтобы их котировки не топтались на месте, а банки не отказывали в финансировании.

Поэтому у Smoore есть неплохие шансы, что ее купит крупная компания: например, американский табачный гигант Philip Morris весной 2022 купил производителя некурительных табачных изделий Swedish Match (SWMA) за 7,5 годовой выручки.

Но надо принимать во внимание то, что последствия коронавирусных ограничений в этом году негативно отразились на отчетности компании, что уже привело к урезанию дивидендов.

Xtep

Xtep (HKEX: 1368) — китайский производитель и продавец спортивной экипировки: обуви, одежды и аксессуаров. Xtep владеет более чем 6200 магазинами в 31 провинции Китая и во многих других странах мира. По итогам первого полугодия 2022 года 60% выручки компания зарабатывала на продаже обуви, 38% — на продаже одежды, а оставшиеся 2% — на продаже аксессуаров. За 2021 год Xtep получила 4,13 млрд юаней выручки и 0,43 млрд юаней чистой прибыли, что позволило показать маржинальность бизнеса в размере 10,3%.

Капитализация: 21,59 млрд гонконгских долларов.

Дивидендная доходность: около 3,41% годовых.

Перспективы и сложности: китайская спортивная индустрия на подъеме, так как государство активно популяризирует занятия спортом, а потребители начали бойкотировать ведущие иностранные бренды, такие как Nike и Adidas. Кроме того, если в ближайшей перспективе возможно смягчение политики нулевой терпимости к COVID-19, то это должно помочь деловой активности в Китае в целом.

Бизнес Xtep меньше, и он менее маржинален, чем у китайских конкурентов: Anta Sports и Li Ning. С другой стороны, у Xtep выше потенциал роста, так как у нее больше возможностей для наращивания доли рынка и финансовых показателей.

Chow Tai Fook Jewellery Group

Chow Tai Fook Jewellery Group (HKEX: 1929) — компания в основном занимается производством и продажей ювелирных изделий класса люкс, а также предоставлением услуг, связанных с ювелирными изделиями, и дистрибуцией часов различных брендов.

Капитализация: 140 млрд гонконгских долларов.

Дивидендная доходность: 3,57% годовых.

Перспективы и сложности. Группа стала составной частью индекса Hang Seng в сентябре 2022 года, и ее включили в индекс MSCI China с 30 ноября 2022 года — это способствует притоку инвесторов в акции компании со стороны индексных фондов и простых инвесторов.

Несмотря на сложный год и карантинные ограничения, группа оставалась прибыльной и по итогам первого полугодия показала рост бизнеса: выручка выросла на 5,3%. Но возросшая себестоимость производства помешала нарастить прибыль, которая сократилась на 6,8% — до 3,3 млрд гонконгских долларов. Ослабление карантинных мер пойдет на пользу бизнесу группы и поможет улучшить финансовые результаты.

Budweiser Brewing

Budweiser Brewing (HKEX: 1876) — холдинговая компания, занимающаяся в основном пивоварением и дистрибуцией пива. Компания производит и продает более 50 пивных брендов, принадлежащих или лицензированных ею, включая Budweiser, Stella Artois, Corona, Hoegaarden, Cass и Harbin.

Под управлением компании 48 пивоварен, а география продаж включает в основном Китай, Южную Корею, Индию, Вьетнам и другие страны Азии. Китайская Budweiser Brewing — дочерняя компания крупнейшего в мире производителя пива Anheuser-Busch InBev.

Капитализация: 314,53 млрд гонконгских долларов.

Дивидендная доходность: 1% годовых.

Перспективы и сложности. Budweiser — главный «пивной» спонсор чемпионатов мира по футболу с 1986 года. Во время главных футбольных турниров потребление пива обычно растет. Так, в 2014 году в Бразилии во время чемпионата потребление пива выросло на 140 млн литров. Но на чемпионате мира — 2022 в Катаре запретили продажу пива и другого алкоголя на стадионах за два дня до начала события.

Этот запрет мог бы снизить продажи, но Budweiser, кажется, нашла выход, который позволит ей сэкономить на логистике и добавит очков у потребителей: компания обещала подарить запас пива, подготовленный для продажи на стадионах, стране — победителю чемпионата.

Nongfu Spring

Nongfu Spring (HKEX: 9633) — китайская компания, занимающаяся в основном производством упакованной питьевой воды и напитков: соков, чая и других. Кроме этого, компания производит сельскохозяйственную продукцию, в том числе свежие фрукты, и предоставляет услуги управления цепочками поставок.

Nongfu Spring в основном ведет свою деятельность на внутреннем рынке Китая.

Капитализация: 495,96 млрд гонконгских долларов.

Дивидендная доходность: 1,2% годовых.

Перспективы и сложности. Основатель и крупнейший акционер Nongfu Spring Чжун Шаньшань — самый богатый человек в Китае, чье состояние оценивается в 65 млрд долларов. У китайских миллиардеров сложные отношения с властями, поэтому состояние Шаньшаня может стать его проблемой в какой-то момент.

В 2021 году мировой объем рынка бутилированной воды оценивался в 284,6 млрд долларов, и, согласно прогнозам, до 2030 года он будет расти на 6,5% в год. Но в Азии темпы роста будут выше — 7,4% в год — из-за быстрого увеличения численности населения в регионе. Nongfu Spring лидирует на рынке бутилированной воды в Китае с долей в 11,4%.

Shandong Weigao Group Medical Polymer

Shandong Weigao Group Medical Polymer (HKEX: 1066) — производитель медицинской продукции. Компания производит и продает не только полимерные медицинские изделия. В сферу ее деятельности входят ортопедические изделия, упакованная фармацевтика, медицинские тесты, средства для обработки ран и даже медицинское ПО. Основной доход — 79,8% выручки — компании дает КНР.

Капитализация: 61,232 млрд гонконгских долларов.

Дивидендная доходность: 1,27% годовых.

Перспективы и сложности. Это крепкий диверсифицированный бизнес с не самыми плохими перспективами как внутри КНР, так и за ее пределами: население в Китае и других странах стареет все быстрее, что будет постепенно вести к увеличению спроса на товары Shandong.

Компания стоит не очень дорого, что повышает возможность ее покупки каким-нибудь крупным холдингом. Это стабильный успешный бизнес с очень высокой итоговой маржой — 17,85% от выручки. Широкая диверсификация также создает возможность разделения эмитента на разные компании, акции которых могут расти на бирже быстрее единой Shandong. Но компания стоит недешево: P / S — 3,62 и P / E — 20,34.

Shanghai Fosun Pharmaceutical

Shanghai Fosun Pharmaceutical (HKEX: 2196) — медицинский конгломерат. Производит лекарства, медицинские и диагностические устройства, а также оказывает услуги в сфере медицины.

Согласно годовому отчету за 2021 год, в основном компания зарабатывает на фармацевтической продукции. В сферу ее деятельности также входят производство и продажа медицинских товаров и устройств для диагностики, управление больницами, которые принадлежат Shanghai Fosun Pharmaceutical. 65% выручки она получает в континентальном Китае, а 35% — в других, неназванных регионах.

Капитализация: 95,9 млрд гонконгских долларов.

Дивидендная доходность: 2,72% годовых.

Перспективы и сложности. Возможно, компанию стоило бы разделить на три части — по сути, это три разных бизнеса. Акции отдельных эмитентов наверняка будут расти быстрее. Фармацевтической части бизнеса угрожает неудача НИОКР или проблемы с получением лицензий на новые лекарства, а больничный и товарный бизнес могут страдать от коронавирусных карантинов: в периоды закрытия городов падает посещаемость больниц и, соответственно, спрос на услуги и товары такого рода.

Fosun — вполне неплохой бизнес с приемлемой итоговой маржой — 7,69% от выручки. По китайским меркам компания стоит нормально: P / S — 1,18 и P / E — 13,41. Росту акций поспособствовал бы инвестор-активист, который мог бы потребовать или разделения компании, или увеличения дивидендов. На дивиденды Fosun тратит примерно 37% от своей прибыли и вполне могла бы увеличить выплаты раза в два.

CanSino Biologics

CanSino Biologics (HKEX: 6185) — компания занимается разработкой, производством и продажей вакцин. К сожалению, в годовом отчете нет разбивки выручки по видам вакцин, но, вероятно, вакцина от коронавируса там занимает не последнее место. Еще компания делает вакцины от кори, а другие лекарства все еще тестирует.

На КНР приходится 28,57% выручки компании, 71,43% — на другие, неназванные страны.

Капитализация: 23,038 млрд гонконгских долларов.

Дивидендная доходность: 1,38% годовых.

Перспективы и сложности. Если случится новая пандемия — а она, скорее всего, случится, — то компания окажется на коне и, возможно, создаст новую перспективную вакцину. На этом плюсы компании заканчиваются.

Про пандемию все забыли в 2022 году, поэтому выручка CanSino Biologics упала по сравнению с 2021 годом. Так что, судя по всему, вакцина от коронавируса дает компании основные деньги. Пока новая пандемия не началась — а про старую все забыли, — доходы компании будут в лучшем случае стагнировать.

Конечно, диверсификация ее доходов от вывода на рынок новых лекарств поможет исправить положение, но процесс разработки новых лекарств и получения всех необходимых разрешений регуляторов займет немало времени. Проблемой видится и цена компании: P / S 7,2 и P / E 99,66 — это очень дорого.

RemeGen

RemeGen (HKEX: 9995) — биотехнологическая компания. Разрабатывает и производит лекарства для лечения тяжелых заболеваний аутоиммунного, онкологического и офтальмологического характера.

Относительно недавно начала коммерческую деятельность, поэтому наиболее репрезентативным для нас будет ее самый свежий на данный момент отчет — за первую половину 2022 года. Но через некоторое неопределенное время — все зависит от скорости получения разрешений от регуляторов — и этот отчет рискует устареть: сейчас компания продает только три препарата, а еще больше 20 у нее находится на разных стадиях разработки. Соответственно, чем больше лекарств компании будет выходить на стадию коммерциализации, тем сильнее изменятся размер ее выручки и структура продаж.

Согласно тому же отчету, 94,24% выручки компания получает с продажи своих препаратов, а еще 5,76% дает лицензирование ее интеллектуальной собственности. 94,24% выручки компания получает в континентальном Китае, а 5,76% — в США. Американская выручка — это ее лицензионные доходы от сотрудничества с американской компанией Seagen.

Капитализация: 46,071 млрд гонконгских долларов.

Дивидендная доходность: компания не платит дивиденды.

Перспективы и сложности. Как и у всякого биотеха, перспективы компании кажутся безграничными — при условии, что ее НИОКР будут завершаться успехом и препараты будут получать одобрение регуляторов. Ни одно, ни другое не гарантировано: по итогам разработок любого препарата может случиться провал, а даже если получится работающий препарат, то не факт, что регуляторы одобрят его.

Тем более что RemeGen стоит очень дорого даже по американским меркам: P / S у нее 14,41, а P / E — 106,865. Известия о провале испытаний какого-либо лекарства могут обрушить котировки компании в ад. Так что инвестиции в RemeGen по текущей цене кажутся очень рискованными.

WuXi AppTec

WuXi AppTec (HKEX: 2359) — китайская фармацевтическая компания с операциями в КНР, США и Западной Европе. Основная бизнес-деятельность медицинского предприятия — производство новых активных ингредиентов лекарственных препаратов и проведение их клинических испытаний.

Капитализация: 300 млрд гонконгских долларов.

Дивидендная доходность: менее 1% годовых.

Перспективы и сложности. Низкая дивидендная доходность и высокая рыночная оценка WuXi AppTec объясняются быстрорастущим бизнесом компании, который за последние три года зафиксировал кратное увеличение финансовых результатов. При этом с 2019 года медицинскому предприятию удалось сохранить высокую рентабельность: рентабельность по EBITDA > 20%, рентабельность по чистой прибыли > 20%.

Sinopharm Group

Sinopharm Group (HKEX: 1099) — крупная китайская фармацевтическая корпорация, которая занимается продажей различных препаратов и лекарств, реализацией медицинской техники, развитием собственной сети розничных аптек и производством химических реагентов и медицинских товаров. Главные конкуренты компании: China Resources Pharmaceutical Group и Shanghai Pharmaceuticals.

Капитализация: 62,7 млрд гонконгских долларов.

Дивидендная доходность: около 4,3% годовых.

Перспективы и сложности. Ключевой драйвер роста Sinopharm Group — дальнейшее развитие китайского фармацевтического рынка, который до 2025 года будет в среднем увеличиваться на 9% в год.

Основной сдерживающий фактор у компании — ее низкая рентабельность. По EBITDA рентабельность составляет 4%, рентабельность по чистой прибыли — 1%, что главным образом объясняется большими затратами на производство продукции.

Hansoh Pharmaceutical

Hansoh Pharmaceutical Group (HKEX: 3692) — производитель фармацевтической продукции.

Согласно годовому отчету компании за 2021, выручка ее делится так: 55,2% — онкологические препараты, 15,1% — лекарства для лечения инфекций, 16,9% — лекарства для лечения центральной нервной системы, 12,8% приходится на другие сферы. Больше 90% выручки компании приходится на континентальный Китай, остальное — на неизвестные страны.

Капитализация: 87,76 млрд гонконгских долларов.

Дивидендная доходность: 0,94% в год.

Перспективы и сложности. Китай — самая населенная страна мира, и уже это само по себе — бонус для любой фармацевтической компании, у которой есть доступ к этому огромному рынку. Население в этой стране постепенно стареет и, соответственно, больше болеет, что создает спрос на решения Hansoh и делает ее бизнес достаточно стабильным.

У компании ни один клиент не дает больше 10% выручки, что дает Hansoh возможность диктовать клиентам устраивающие ее цены и нивелирует риски от ухода кого-то из них.

По китайским меркам компания стоит дорого — 7,27 годовой выручки, — и при текущей цене акций она окупится за 26,67 года — на китайском рынке Hansoh могут воспринять как слишком переоцененную.

CSPC Pharmaceutical

CSPC Pharmaceutical Group (HKEX: 1093) — китайская фармацевтическая компания, разрабатывает и производит фармацевтические препараты. Делает в КНР 87,15% выручки.

Капитализация: 116,83 млрд гонконгских долларов.

Дивидендная доходность: около 2,43% годовых.

Перспективы и сложности. У компании очень надежный, но при этом растущий бизнес — редкое сочетание динамизма и крепости. На дивиденды она направляет чуть больше 35% от прибыли, но явно способна на большее.

WuXi Biologics

WuXi Biologics (HKEX: 2269) — китайская компания в сфере контрактной разработки и производства лекарств с площадками в Китае, США, Германии, Ирландии и Сингапуре. Все 20 крупнейших мировых фармацевтических компаний — это клиенты или партнеры WuXi Biologics.

Крупнейшие акционеры компании — супруги Ли Дже и Джао Нинг, которые входят в совет директоров и владеют суммарно примерно 30,5% акционерного капитала.

За 2021 год WuXi Biologics получила 10,29 млрд юаней выручки и 3,51 млрд юаней чистой прибыли, что позволило показать маржинальность бизнеса в 34,1%. По итогам первого полугодия 2022 года 54% выручки компания заработала в Северной Америке, примерно 25% — в Китае, 18% — в Европе, а 3% пришлось на остальной мир.

Капитализация: 204,86 млрд гонконгских долларов.

Дивидендная доходность: компания не выплачивает дивиденды.

Перспективы и сложности. Финансовые показатели компании растут отличными темпами. Кроме того, ее бизнес показывает высокую маржинальность. Все это видится причиной достаточно дорогой оценки WuXi Biologics: значение мультипликатора P / E превышает 35. Но не стоит забывать, что главная угроза быстрорастущей компании — это снижение темпов роста. Это расстраивает инвесторов, и они начинают распродавать акции.

К тому же значительную часть денег компания зарабатывает не в Китае, что может негативно сказаться на ней при возможном дальнейшем ухудшении отношений между Китаем и США.

Innovent Biologics

Innovent Biologics (HKEX: 1801) — одна из крупнейших биофармацевтических компаний Китая. По итогам 2021 года увеличила выручку на 69%.

Innovent Biologics сотрудничает с крупнейшими транснациональными и местными биотехническими компаниями. Например, среди партнеров с 2015 года Eli Lilly — американская фармацевтическая компания, которая первой в истории начала производство инсулина, Sanofi — одна из крупнейших в мире фармкомпаний и бренд Roche.

Капитализация: 44,21 млрд гонконгских долларов.

Дивидендная доходность: компания не выплачивает дивиденды.

Перспективы и сложности. Сотрудничество с крупнейшими трансконтинентальными фармацевтическими холдингами помогает быстро развиваться: с 2019 годовой доход от продаж вырос с миллиарда китайских юаней до 4 млрд в 2021 году.

Компания разрабатывает препараты для самых сложных и дорогих в лечении заболеваний — онкология и аутоиммунные отклонения — и в перспективе может стать конкурентом крупнейшим американским фармпроизводителям.

Но у бизнеса есть и слабые стороны. Узкий продуктовый ряд — всего 7 запатентованных лекарств, — необходимость в больших капитальных вложениях для разработки и тестирования продукции.

Кроме того, есть регуляторные сложности: несмотря на популярность одного из главных препаратов компании — синтилимаб для лечения болезни Ходжкина, торговое название в Китае Tyvyt, — лекарство пока не получило одобрения в США.

China Oilfield Services

China Oilfield Services (HKEX: 2883) — китайская нефтесервисная компания. Предоставляет услуги бурения, технического обслуживания месторождений, разведки и другие вспомогательные услуги, связанные с добычей нефти и обслуживанием месторождений. Компания работает преимущественно на внутреннем рынке Китая.

Капитализация: 70,5 млрд гонконгских долларов.

Дивидендная доходность: 1,93% годовых. Компания стабильно платит дивиденды, но их размер нестабилен и зависит от результатов бизнеса.

Перспективы и сложности. Компания сильно зависит от цен на нефть и экономического цикла. На фоне роста экономики Китая и высоких цен на нефть в этом году компания может показать хорошие результаты. Но если экономический рост замедлится, а цены на нефть начнут снижаться, бизнес пострадает.

China Petroleum & Chemical

China Petroleum & Chemical (HKEX: 386) — нефтегазовая компания.

Ее выручка, согласно отчету за 2021 год, делится так: разведка и добыча — 5,2%, переработка — 28,5%, торговля и транспортировка — 29,1%, химическое производство — 10,4%, внутрикорпоративные расчеты — 25,6%.

В континентальном Китае компания делает 79% выручки, 10% — в Сингапуре, остальное — в других, неназванных регионах.

Капитализация: 566,681 млрд гонконгских долларов.

Дивидендная доходность: 15,27% в год, выплаты разнятся от года к году.

Перспективы и сложности. Компания стоит очень дешево — 0,12 годовой выручки — и при текущей стоимости акций окупится за 6 лет. Дивиденды у нее тоже очень хорошие, но следует учитывать, что на них уходит 90% прибыли компании, так что повышения их ждать не следует.

Итоговая маржа бизнеса очень низкая — меньше 2% от выручки. Так что в случае непредвиденного роста расходов или просто крупных инвестиций в развитие бизнеса выплаты вполне могут порезать.

ENN Energy Holdings

ENN Energy Holdings (HKEX: 2688) — китайская газовая компания, входящая в холдинг ENN Group. Занимается продажей трубопроводного газа и СПГ, подключением к газовой системе, строительством и эксплуатацией газозаправочных станций для автомобилей. Покрывает 252 города в Китае с суммарным населением 124 млн человек. ENN Energy занимает 940-е место в рейтинге Forbes Global 2000. Стоимость акций растет быстрее дивидендных выплат.

Капитализация: 114,7 млрд гонконгских долларов.

Дивиденды: около 1,84% годовых.

Перспективы и сложности. Выручка компании за 4 года удвоилась, а чистая прибыль за аналогичный период выросла втрое. Согласно прогнозам самой компании, бизнес продолжит сохранять высокие темпы роста и к 2024 году выручка и чистая прибыль вырастут на 25%.

Проблема в том, что основа бизнеса ENN Energy — продажа газа, а в текущих условиях волатильность цен очень высока. Только в этом году цены на газ в Европе дважды вырастали в 3 раза и падали обратно в течение пары месяцев. При сохранении неопределенности с поставками выручка компании будет также подвергаться колебаниям.

Hong Kong and China Gas

Hong Kong and China Gas (HKEX: 3) — крупный газораспределительный холдинг, основной поставщик газа для домохозяйств и предприятий Гонконга. Кроме островного города компания еще работает в юго-восточной части материкового Китая.

Капитализация: 124,09 млрд гонконгских долларов.

Дивидендная доходность: около 5,2% годовых.

Перспективы и сложности. Последние полтора года финансовые результаты Hong Kong and China Gas не радуют инвесторов, так как компания зафиксировала кратный рост цен на природный газ и не смогла на все 100% переложить его на клиентов, из-за чего менеджменту пришлось срезать маржу. При этом предприятие отказалось снижать свои дивидендные выплаты, и за 2021 год между акционерами распределили более 100% чистой прибыли.

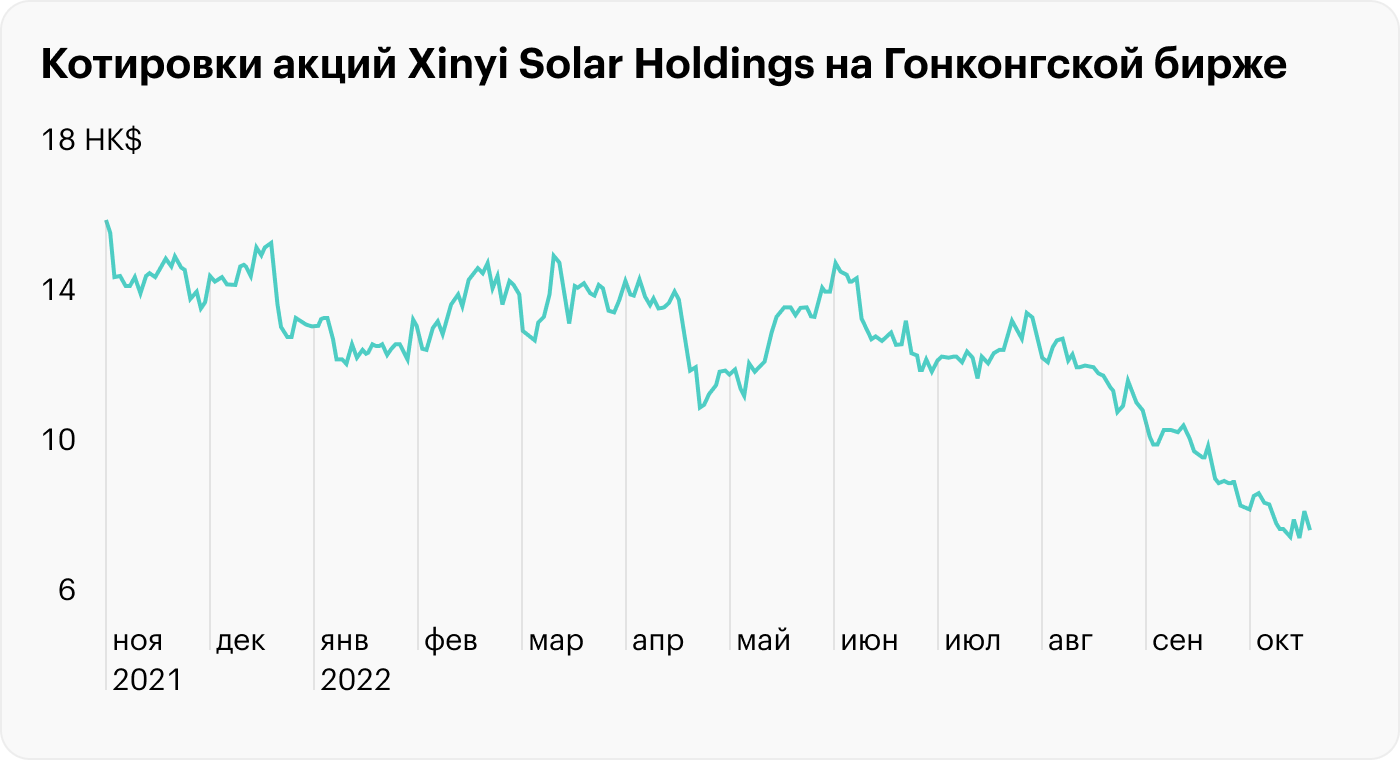

Flat Glass Group

Flat Glass Group (HKEX: 6865) — компания занимается исследованиями, разработками, производством и продажей изделий из стекла. Основная продукция включает фотогальваническое, флоат-стекло, инженерное и домашнее стекло. Кроме того, компания также занимается добычей и продажей стекольной кварцевой руды и поставками материалов для строительства фотоэлектрических электростанций.

Капитализация: 75,3 млрд гонконгских долларов.

Дивидендная доходность: 1,19% годовых. Компания платит дивиденды, но делает это нестабильно. По итогам 2021 года выплат не было.

Перспективы и сложности. В феврале 2023 года стало известно, что Китай может ввести ограничение на экспорт сырья и материалов для изготовления солнечных панелей в США. Китайские компании контролируют 80% рынка фотоэлементов в мире, и в случае такого запрета бизнес может столкнуться с падением выручки.

Zijin Mining Group

Zijin Mining Group (HKEX: 2899) — международная горнодобывающая компания, которая занимается разведкой и добычей полезных ископаемых: золота, меди, серебра, цинка и других цветных металлов — в 14 странах. В конце 2022 года предприятие выкупило права на крупнейший в Азии молибденовый рудник.

Капитализация: 338 млрд гонконгских долларов.

Дивидендная доходность: около 2% годовых.

Перспективы и сложности. Общемировой рост инфляции с 2020 года положительно сказался на биржевой капитализации компании, которая за три года увеличилась на 200%. Zijin Mining Group — растущее горнодобывающее предприятие, но его оценка выше североамериканских конкурентов. EV / EBITDA китайского эмитента составляет 8,5 — против 6 у канадского золотодобытчика Barrick Gold и 8 у американской Newmont.

Yankuang Energy Group

Yankuang Energy Group (HKEX: 1171) — международная энергетическая компания из Китая, которая добывает уголь и производит продукты углехимической промышленности. По состоянию на конец 2021 года общий объем доказанных запасов предприятия был равен 14,6 млрд тонн угля, что с учетом текущего уровня добычи — 0,14 млрд тонн в год — позволит компании работать следующие 100 лет.

Капитализация: 160 млрд гонконгских долларов.

Дивидендная доходность: около 10% годовых.

Перспективы и сложности. Резкий рост цен на уголь с 2020 года помог котировкам Yankuang Energy Group увеличиться на 240%, в то время как общий индекс гонконгской биржи Hang Seng упал на 26%. Дальнейшее движение акций компании во многом будет зависеть от текущей рыночной конъюнктуры, среднесрочные прогнозы по которой сейчас положительные: например, аналитики Fitch Solution считают, что высокие цены на уголь останутся минимум до 2026 года.

Tianqi Lithium

Tianqi Lithium (HKEX: 9696) — крупный производитель лития, который контролирует всю свою производственную цепочку, от добычи сырья до финального производства готовой продукции. Компания — важная часть общемирового зеленого перехода от ископаемого топлива к возобновляемой энергии, так как ее продукция используется в электромобилях, системах хранения энергии, авиастроении и многом другом.

Капитализация: 114 млрд гонконгских долларов.

Дивидендная доходность: 0% годовых.

Перспективы и сложности. С 2020 года цены на литий выросли более чем в 10 раз острого дефицита металла: из-за общемировое предложение не поспевает за спросом. Многие эксперты и ведущие СМИ текущее положение дел уже называют литиевым кризисом, который только нарастает, так как спрос до 2032 в среднем ежегодно будет увеличиваться на 13,8%. На этом фоне Tianqi Lithium — главный бенефициар текущего роста цен.

China Coal Energy

China Coal Energy (HKEX: 1898) — вторая по величине угольная компания Китая, которая занимается добычей и продажей энергетического и коксующегося угля, а также продуктов коксования и углехимии. Основные производственные активы предприятия располагаются в горных районах КНР.

Капитализация: 79,3 млрд гонконгских долларов.

Дивидендная доходность: около 5,9% годовых.

Перспективы и сложности. Основной среднесрочный драйвер роста — рекордная по выгоде конъюнктура на рынке угля, которая образовалась вследствие энергетического кризиса в Европе. По оценке экспертов, текущий кризис продлится минимум до 2026 года. Главный сдерживающий фактор — общемировая зеленая повестка, в рамках которой многие развитые страны хотят полностью отказаться от использования угля.

Xinyi Glass Holdings

Xinyi Glass Holdings (HKEX: 868) — компания делает стекло для автомобилей, архитектурных сооружений и иных сфер промышленного применения.

Согласно годовому отчету за 2021 год, ее выручка делится следующим образом: термополированное стекло — 71,9%, автомобильное стекло — 17,9%, стекло для архитектурных сооружений — 10,2%.

Континентальный Китай, Гонконг, Макао и Тайвань приносят компании 77,8% выручки, на Северную Америку приходится 7,3%, а 14,9% — на другие регионы.

Капитализация: 58,549 млрд гонконгских долларов.

Дивидендная доходность: 8,13% в год.

Перспективы и сложности. Спад промышленного спроса внутри КНР и в мире негативно повлияет на отчетность Xinyi Glass Holdings в ближайшей перспективе, но все же компания выглядит достаточно интересной для инвестирования на длительных дистанциях.

Очень вероятно, что ее кто-нибудь купит внутри КНР: это очень рентабельный бизнес с итоговой маржой чуть меньше 30% от выручки. Но текущие экономические проблемы, конечно, будут портить Xinyi Glass Holdings финансовый результат.

Hengan International Group

Hengan International Group (HKEX: 1044) — производитель предметов гигиены.

Согласно годовому отчету за 2021 год, выручка компании делится так: бумажные салфетки и подобные товары — 47,4%, гигиенические салфетки — 29,4%, одноразовые подгузники — 5,9%, а 17,4% приходится на другое. Почти всю выручку компания делает в КНР, доля зарубежных продаж составляет лишь 2,4%.

Капитализация: 41,43 млрд гонконгских долларов.

Дивидендная доходность: 4,68% в год.

Перспективы и сложности. Бизнес Hengan выглядит достаточно стабильным. Акции неплохо подойдут на среднесрочную перспективу — с прицелом на возможное увеличение дивидендных выплат раза в полтора или выделение одного из подразделений компании в отдельного эмитента, чьи акции могут расти быстрее акций единой Hengan.

Но стоит учитывать то, что операционные расходы у компании сильно растут и это может негативно повлиять на ее способность платить дивиденды. Сейчас на выплаты уходит 48% прибыли. Также компания стоит относительно дорого по китайским меркам: при текущей стоимости акций она окупится за 13 лет. Это может препятствовать росту акций.

Techtronic Industries

Techtronic Industries (HKEX: 669) — зарегистрированный в Гонконге производитель электроинструментов, силового оборудования и инструментов по уходу за полом. Основную выручку приносят продажи оборудования в Северной Америке, на которую приходится 77% выручки, на Европу — 14%, а на остальной мир — 9%. Techtronic Industries занимает 893-е место в рейтинге Forbes Global 2000.

Капитализация: 170 млрд гонконгских долларов.

Дивидендная доходность: около 1,19% годовых.

Перспективы и сложности. Компания ждет роста прибыли на 37% к 2024 году. До пандемии бизнес рос темпами в 10—15% в год, а в 2020 и 2021 вырос на 26 и 34% соответственно.

Но продажа строительных инструментов — цикличный бизнес, который падает при падении экономической активности. Большую часть выручки компания получает в США, а продажи новых домов в Америке падают из-за опасений рецессии, роста цен на дома и увеличения ипотечной ставки, которая достигла рекордных за последние десятилетия 7% годовых.

Aluminum Corporation of China

Aluminum Corporation of China (HKEX: 2600) — это торгово-промышленный бизнес, выделенный в отдельного эмитента материнским предприятием, китайской госкомпанией Aluminium Corporation of China (Chinalco), одним из крупнейших мировых производителей алюминия. По состоянию на 31 марта 2022 года 67,84% акций Chalco принадлежит разным акционерам, а 32,16% — Chinalco.

Капитализация: 74,08 млрд гонконгских долларов.

Дивидендная доходность: около 1,24% годовых.

Перспективы и сложности. Плюсом можно считать относительно высокий уровень диверсификации бизнеса: согласно годовому отчету компании за 2021 год, продажи материнской Chinalco и аффилированных с ней компаний составили 11,8% от выручки Chalco, что не так много. Если говорить об остальных клиентах, ни один из них не дал Chalco больше 10% от выручки.

Из плохого: следует учитывать то, что на бизнес компании однозначно будут негативно влиять жесткие карантины. Еще один минус: для компании характерна низкая маржинальность труда. Так что инфляция по всему миру и в Китае будет оказывать негативное влияние на отчетность компании и снижать вероятность повышения дивидендов.

China Shenhua Energy

China Shenhua Energy (HKEX: 1088) — угледобывающая компания.

Выручка распределена между добычей и продажей угля, энергопроизводственными предприятиями и железнодорожными перевозками. Подразделения компании много торгуют друг с другом. Практически вся выручка делается внутри КНР, процент продаж за пределами страны незначителен.

Капитализация: 612,194 млрд гонконгских долларов.

Дивидендная доходность: 13,86% в год.

Перспективы и сложности. Уголь остается востребованным и дешевым энергоносителем, так что в краткосрочной перспективе компания выглядит удачным вложением.

У нее огромные дивиденды, но рассчитывать на их увеличение не стоит, потому что на них уходит практически вся прибыль.

Учитывая постепенный переход КНР на чистую энергетику, не стоит возлагать надежды на позитивную конъюнктуру для компании: потребление угля в КНР может снизиться очень резко в случае внезапных административных изменений.

Скорее всего, компания будет активно диверсифицировать бизнес, что потребует трат — и может привести к сокращению дивидендов.

Еще она стоит очень дорого по китайским меркам — 20 годовых выручек — и окупит себя за 7 лет, но относительная дороговизна может отпугнуть часть инвесторов.

China Hongqiao Group

China Hongqiao Group (HKEX: 1378) — производитель алюминия.

Согласно годовому отчету за 2021 год, выручка компании делится так: алюминиевые сплавы — 73,7%, глинозем алюминия — 14,8%, товары из алюминия — 10,9%, а продажи пара дают 0,6%.

Большую часть продаж компания делает в КНР, другие страны приносят около 4% выручки.

Капитализация: 66,613 млрд гонконгских долларов.

Дивидендная доходность: 14,37% в год.

Перспективы и сложности. Компания стоит 0,41 годовой выручки и при текущей цене акций окупится за 3,5 года. Уже это должно привлечь в ее акции инвесторов. Также их могут привлечь отличные дивиденды.

Но снижение производственной активности в мире может негативно повлиять на заказы компании. Еще минус в том, что на одного неназванного клиента у компании приходится свыше 35% выручки — его уход может плохо сказаться на отчетности.

China Vanke

China Vanke (HKEX: 2202) — строительная компания, которая специализируется на строительстве жилой недвижимости и управлении недвижимостью, в том числе управлении домами престарелых, сдаче жилья в аренду, управлении коммерческой недвижимостью и логистикой. Компания работает в Гуанчжоу, Шэньчжэне, Пекине, Шанхае и Чэнду.

Капитализация: 223 млрд гонконгских долларов.

Дивидендная доходность: 7,76% годовых. Компания стабильно платит дивиденды и до 2021 года постоянно увеличивала их размер.

Перспективы и сложности. С пиковых значений 2020 года прибыль компании упала в 2 раза к 2022 году. Но, несмотря на кризис в секторе недвижимости, компания увеличила выручку, осталась прибыльной и продолжила выплачивать высокие дивиденды своим акционерам.

Wharf Real Estate Investment

Wharf Real Estate Investment (HKEX: 1997) — это подразделение частной финансово-строительной компании Wheelock and Company, которое торгуется на бирже.

Согласно отчету Wharf за 2021, выручка компании делится так: доходы с аренды — 67,87%, доходы от строительства — 23,2%, операции с отелями — 5,22%, остальное дают операции на мировых финансовых рынках.

На Гонконг приходится 72% всей выручки, остальное компания зарабатывает в других, неназванных регионах.

Капитализация: 109,608 млрд гонконгских долларов.

Дивидендная доходность: 3,31% в год.

Перспективы и сложности. Каток коронакризиса жестко проехался по бизнесу компании: ее выручка за последние 12 месяцев была меньше показателей 2019 года на 25%.

И на этом неприятности не закончились: политика нулевой терпимости к коронавирусу в КНР вкупе с оттоком населения из Гонконга сильно бьет по Wharf. Сейчас на дивиденды у компании уходит почти 90% прибыли, так что речи об их повышении в скором времени не идет.

Но в долгосрочной перспективе, как и Henderson, Wharf может стать бенефициаром интеграции Гонконга с крупными агломерациями китайского юга.

Henderson Land Development

Henderson Land Development (HKEX: 12) — инвестхолдинг с фокусом на строительстве. Henderson Land Development строит дома как в самом Гонконге, так и в континентальном Китае.

Строительство и продажа недвижимости дают 53,5% выручки, сдача в аренду — 27,5%, универмаги и супермаркеты — 7,5%, остальное дают непрофильные операции.

В Гонконге компания делает 82,5% выручки, 17,5% — в континентальном Китае. Следует учитывать то, что почти четверть прибыли компании приносят доли в других предприятиях, а не ее операционная активность.

Капитализация: 116,677 млрд гонконгских долларов.

Дивидендная доходность: 5,42% в год.

Перспективы и сложности. Сектор недвижимости в КНР переживает нелучшие времена. Но даже в такой ситуации компания остается прибыльной. Ее основное преимущество состоит в фокусе на гонконгском рынке: есть неплохие перспективы дальнейшего развития даже в случае, если на континенте будут проблемы. Гонконг будет все теснее интегрироваться с крупными экономическими агломерациями юга КНР.

Но в кратко- и среднесрочной перспективе бизнес Henderson Land Development может нести потери как из-за политики нулевой терпимости к коронавирусу, так и из-за оттока населения из Гонконга.

Hang Lung Properties

Hang Lung Properties (HKEX: 101) — компания зарабатывает на аренде.

Согласно годовому отчету за 2021 год, всю выручку она получает со сдачи недвижимости в аренду. Основные типы объектов недвижимости у компании: торговые центры и офисы.

Примерно 68% выручки компании приходится на континентальный Китай, а около 32% — на Гонконг.

Капитализация: 62,36 млрд гонконгских долларов.

Дивидендная доходность: 5,63% в год.

Перспективы и сложности. Неплохая дивидендная доходность может привлечь в эти акции немало инвесторов, но минусы перевешивают плюсы. Политика нулевой терпимости к коронавирусу в КНР тяжело бьет по бизнесу компании: пусть выручка у Hang Lung не упала за время пандемии, но рентабельность бизнеса сильно снизилась.

На дивиденды компания тратит 98% своей прибыли, так что рассчитывать на увеличение выплат в скором времени не стоит, а вот бояться их сокращения с учетом всех тенденций следовало бы.

Также следует учитывать, что по китайским меркам компания стоит очень недешево — как 5,85 годовой выручки — и при текущей цене акций окупится за 17 лет. Это будет мешать притоку инвесторов в эти акции.

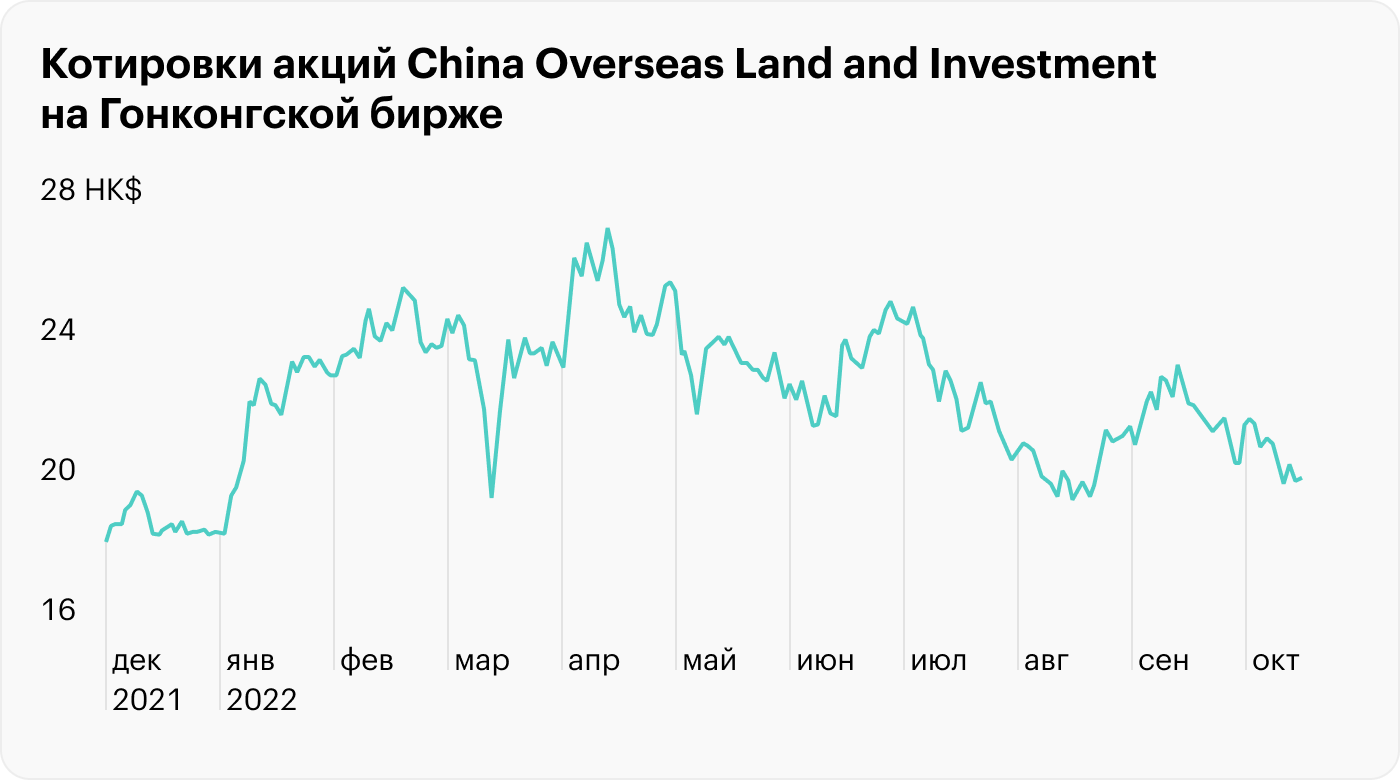

China Overseas Land and Investment

China Overseas Land & Investment (HKEX: 688) — активно развивающаяся строительная компания с крупным земельным банком, «дочка» одного из крупнейших застройщиков Китая — China State Construction Engineering. Земельный банк составляет 51 млн квадратных метров. В настоящее время работает в Гонконге, Макао и материковом Китае.

Группа придерживается стратегии развития в крупных городах, с хорошим экономическим ростом и большим притоком населения.

Капитализация: 218,68 млрд гонконгских долларов.

Дивидендная доходность: около 5,82% годовых.

Перспективы и сложности. Несмотря на рост выручки во всех сегментах бизнеса, рост прямых эксплуатационных расходов привел к снижению прибыли. Риски рынка недвижимости Китая для компании отчасти нивелированы, так как материнская компания государственная. А геополитические риски незначительные: например, доля выручки от деятельности в Великобритании составляет менее 1%.

По мультипликаторам компания выглядит привлекательно по сравнению с медианными значениями индустрии недвижимости. С начала текущего года котировки выросли на 10,81%.

China Resources Land

China Resources Land (HKEX: 1109) — китайский конгломерат в сфере недвижимости, занимается строительством, инвестициями и управлением. Контрольным пакетом акций компании владеет государственный конгломерат China Resources. За 2021 год China Resources Land получила 212,11 млрд юаней выручки и 37,4 млрд юаней чистой прибыли, что позволило показать маржинальность бизнеса 17,6%. Практически все дела компания ведет в Китае.

Капитализация: 239,34 млрд гонконгских долларов.

Дивидендная доходность: около 6,24% годовых.

Перспективы и сложности. Компания зарабатывает основные деньги на строительстве и продаже недвижимости, соответственно, на ее перспективы негативно влияют проблемы строительного сектора Китая. Вместе с тем вряд ли с China Resources Land случится что-то плохое, так как ее конечным контролирующим акционером выступает государство.

Country Garden Services

Country Garden Services (HKEX: 6098) — инвестиционная холдинговая компания, предоставляет услуги управления недвижимостью. Компания связана с одним из крупнейших застройщиков Китая — Country Garden Holdings.

По состоянию на 31 декабря 2021 года компания управляла 6046 объектами недвижимости. Выручка компании за 2021 год выросла на 84,9% — до 28,84 млрд юаней — за счет роста во всех сегментах бизнеса. Чистая прибыль за год увеличилась на 50,2% и составила примерно 4,3 млрд юаней, а маржа — 15,08%.

Капитализация: 32,04 млрд гонконгских долларов.

Дивидендная доходность: около 3,55% годовых.

Перспективы и сложности. Country Garden Services имеет отношение к строительному рынку и рынку недвижимости, и у нее те же проблемы, что и у Evegrande, о которых мы уже писали. С другой стороны, правительство КНР активно следит за ситуацией в системных отраслях, и вполне вероятны меры поддержки или национализация. С начала текущего года котировки упали на 78,84%.

Longfor Group Holdings

Longfor Group Holdings (HKEX: 960) — китайский инвестхолдинг, работающий в основном в сфере недвижимости. Занимается строительством, инвестициями, управлением недвижимостью. Работает только в КНР.

Капитализация: 116,974 млрд гонконгских долларов.

Дивидендная доходность: около 9,5% годовых.