Во что инвестировать, чтобы приблизиться к доходности в 10%

Накопил подушку, перехожу к инвестициям и надеюсь на ваши советы.

Поставил себе цель — за 15 лет создать капитал, который будет приносить пассивный доход на расходы и реинвестирование.

Первые три года планирую вкладывать 50 тысяч рублей в месяц, затем два года — по 70 тысяч, а потом 10 лет — по 100 тысяч рублей в месяц. Примерная итоговая сумма с учетом сложного процента при инвестициях под 10% годовых — 31,9 млн рублей.

Исходя из расчета, мне нужен набор инструментов с доходностью от 10% годовых. Конечно, если закладывать инфляцию, этот процент должен быть выше, но я представляю самый простой расчет.

Я открыл ИИС, прикупил ETF, планирую пассивно вкладывать в фонды акций и облигации. Фонды акций кажутся разумным вложением на долгий срок: несмотря на возможные падения в моменте, в целом они растут и доходность приемлемая. Что касается валют, думаю держать 70% в долларах и 30% в рублях.

Подходит ли такой портфель под мою цель? Реально ли приблизиться к доходности в 10% с учетом инфляции?

Буду рад любым советам и комментариям.

Вы не указали точной структуры портфеля — в какой пропорции держите акции и облигации. Поэтому рассмотрим несколько классических вариантов для пассивного инвестирования: когда указанные акции и облигации размещаются в пропорциях 40/60, 60/40 и более агрессивный аналог — 80/20.

Анализ исходных данных и выбор стратегии

Горизонт инвестирования — 15 лет, но структура пополнений довольно сложна. Плюс ко всему нужно учитывать поведение рублевых и долларовых активов, инфляцию каждой из валют, а также девальвацию одной из них по отношению к другой.

Так как не стоит задача вычислить точный итоговый результат, упростим исходные данные: пойдем от общего к частному и будем вести расчет в долларах, как в более стабильной валюте. Считать будем по текущему курсу, а тестировать варианты портфелей — с помощью сервиса Portfolio Visualizer. Далее отдельно рассмотрим влияние на портфель рублевых активов.

Начнем с общего анализа стратегий. Чтобы упростить, предположим, что первые пять лет вы просто копили на банковском депозите, тем самым нивелировав действие инфляции. Накопленный итог составил бы минимум 3 480 000 ₽, то есть примерно 45 585 $. А потом, допустим, вы вложили эти деньги в фондовый рынок и держали 10 лет — пока считаем без пополнений.

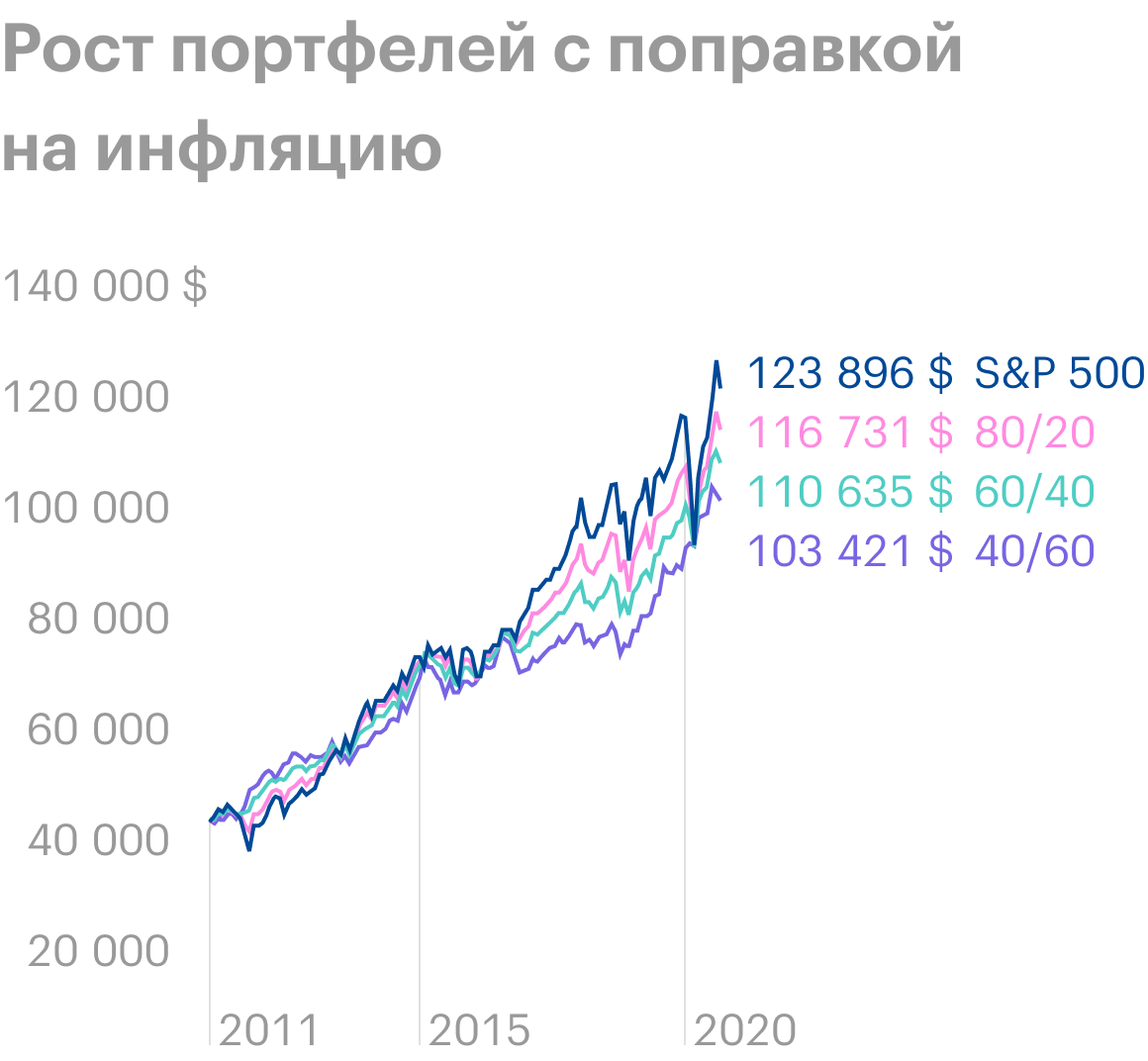

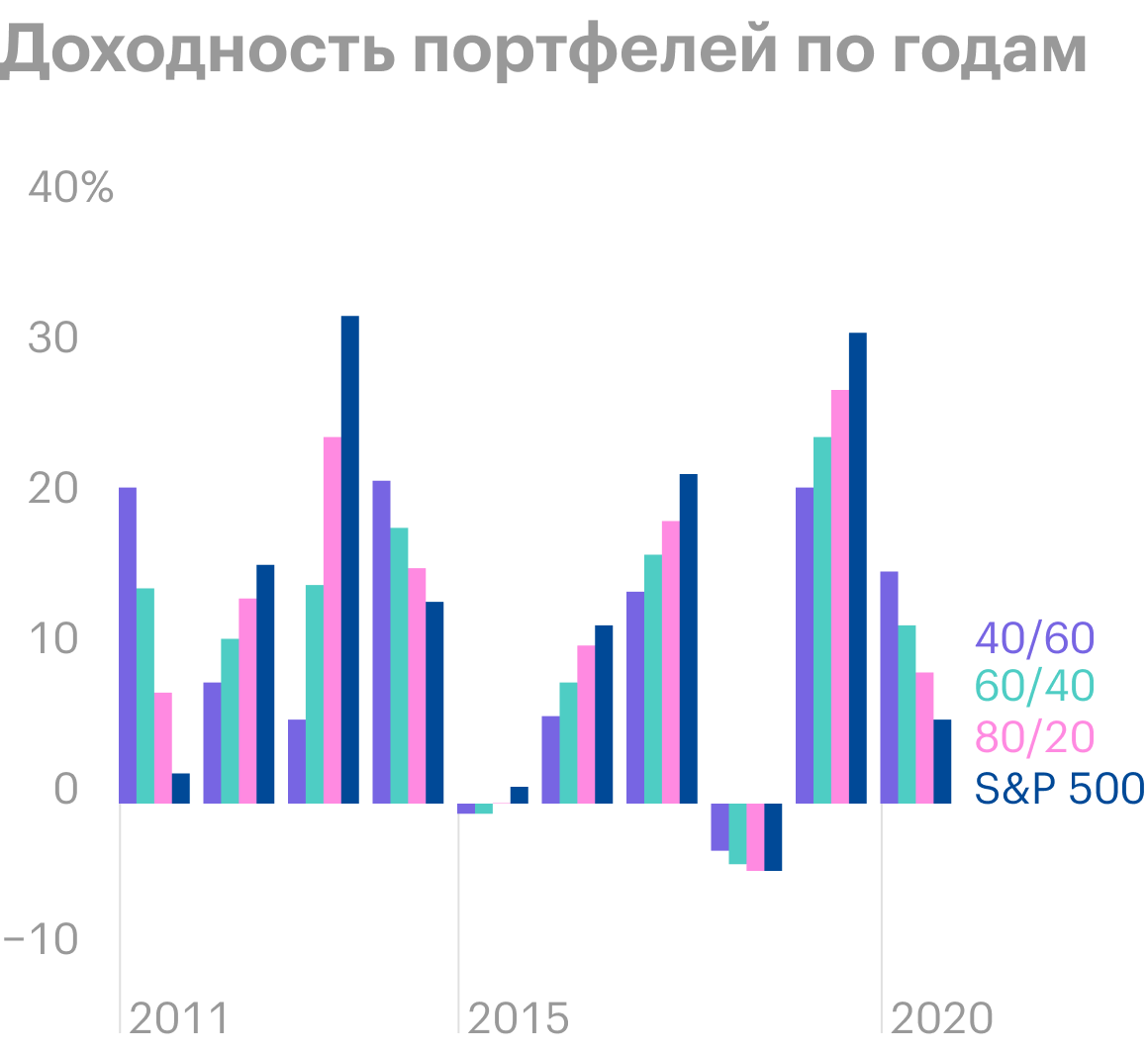

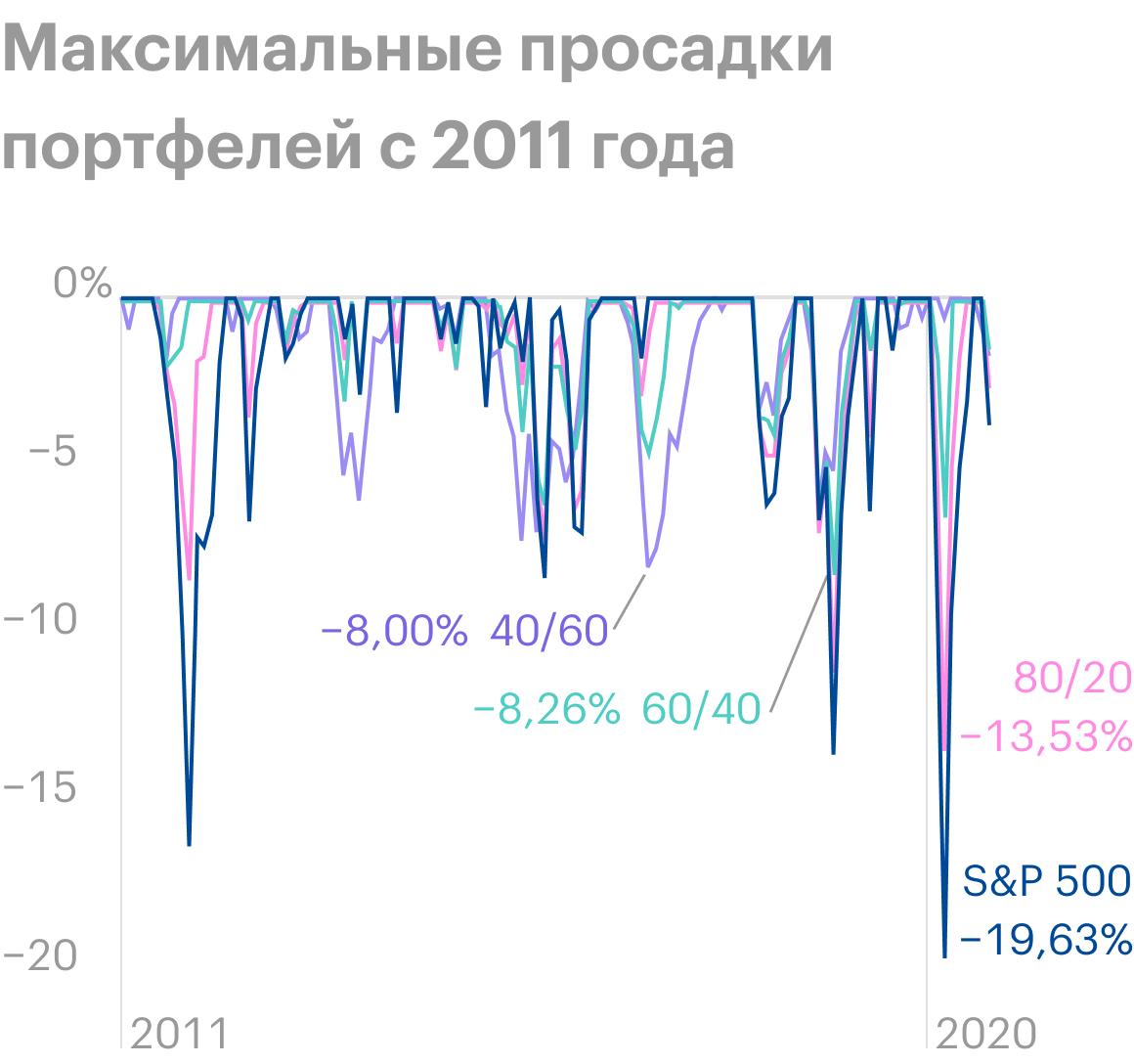

В портфели включим в соответствующих пропорциях фонды VTI и TLT — это акции из индекса S&P 500 и долгосрочные казначейские облигации США. Портфели будем сравнивать с бенчмарком — индексом S&P 500. Посмотрим результат на дистанции с января 2011 по сентябрь 2020 года при стартовом капитале 45 585 $. Считаем с учетом инфляции.

Результаты портфелей за неполные 10 лет без пополнений

| Итог | Годовая доходность | Лучший год | Худший год | Максимальная просадка | |

|---|---|---|---|---|---|

| S&P 500 | 123 896 $ | 10,8% | 32,18% | −4,52% | −19,63% |

| 80/20 | 116 731 $ | 10,12% | 27,36% | −4,49% | −13,53% |

| 60/40 | 110 635 $ | 9,52% | 24,05% | −3,77% | −8,26% |

| 40/60 | 103 421 $ | 8,77% | 21,4% | −3,05% | −8% |

Результаты портфелей за неполные 10 лет без пополнений

| S&P 500 | |

| Итог | 123 896 $ |

| Годовая доходность | 10,80% |

| Лучший год | 32,18% |

| Худший год | −4,52% |

| Максимальная просадка | −19,63% |

| 80/20 | |

| Итог | 116 731 $ |

| Годовая доходность | 10,12% |

| Лучший год | 27,36% |

| Худший год | −4,49% |

| Максимальная просадка | −13,53% |

| 60/40 | |

| Итог | 110 635 $ |

| Годовая доходность | 9,52% |

| Лучший год | 24,05% |

| Худший год | −3,77% |

| Максимальная просадка | −8,26% |

| 40/60 | |

| Итог | 103 421 $ |

| Годовая доходность | 8,77% |

| Лучший год | 21,40% |

| Худший год | −3,05% |

| Максимальная просадка | −8% |

На дистанции в 10 лет и без пополнений только портфель 80/20 и индекс S&P 500 показали доходность выше 10% с учетом инфляции. Но в то же время это более рисковые и волатильные варианты: у них наибольшая просадка в моменте и убыток по итогам года.

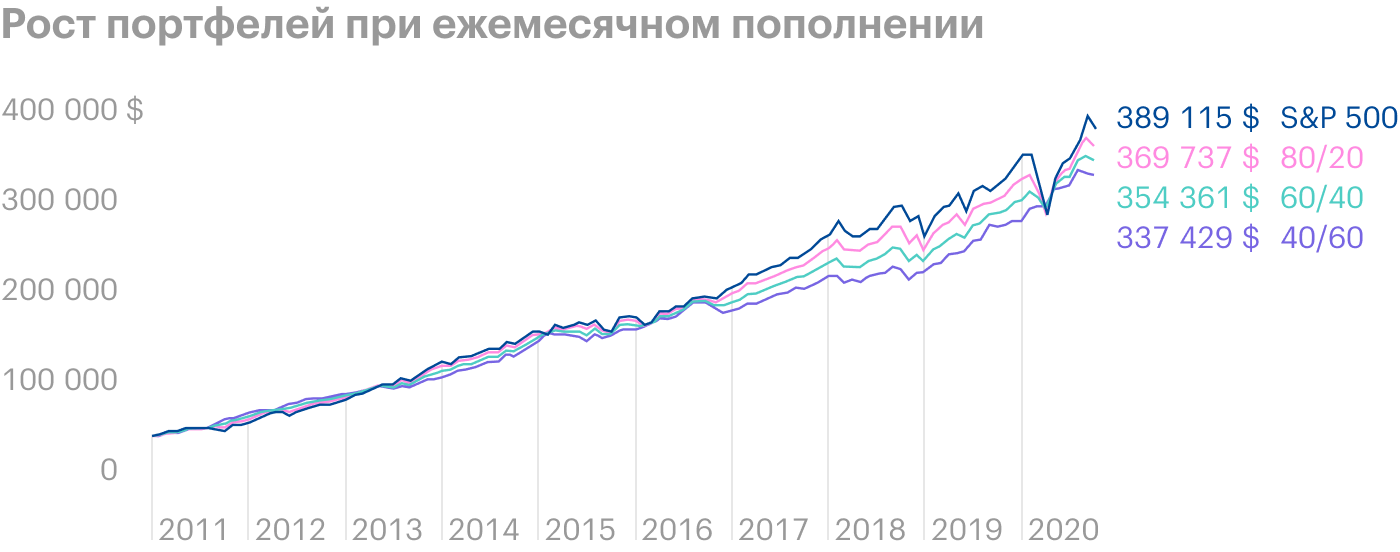

А теперь посмотрим результат портфелей на той же дистанции, но с ежемесячными пополнениями на 1307 $ — текущий эквивалент 100 000 ₽.

Результаты портфелей за неполные 10 лет с ежемесячным пополнением

| Итог без учета инфляции | Итог с учетом инфляции | Доходность с инфляцией | |

|---|---|---|---|

| S&P 500 | 462 082 $ | 389 115 $ | 14,23% |

| 80/20 | 439 070 $ | 369 737 $ | 13,27% |

| 60/40 | 420 812 $ | 354 361 $ | 12,05% |

| 40/60 | 400 705 $ | 337 429 $ | 10,74% |

Результаты портфелей за неполные 10 лет с ежемесячным пополнением

| S&P 500 | |

| Итог без учета инфляции | 462 082 $ |

| Итог с учетом инфляции | 389 115 $ |

| Доходность с инфляцией | 14,23% |

| 80/20 | |

| Итог без учета инфляции | 439 070 $ |

| Итог с учетом инфляции | 369 737 $ |

| Доходность с инфляцией | 13,27% |

| 60/40 | |

| Итог без учета инфляции | 420 812 $ |

| Итог с учетом инфляции | 354 361 $ |

| Доходность с инфляцией | 12,05% |

| 40/60 | |

| Итог без учета инфляции | 400 705 $ |

| Итог с учетом инфляции | 337 429 $ |

| Доходность с инфляцией | 10,74% |

Получается, что даже самый безрисковый вариант, с 60% облигаций, приблизил нас к желаемой доходности. Это достигается за счет регулярных пополнений: становится не так важна конкретная точка входа, потому что каждый месяц мы усредняемся.

Теперь сделаем тест портфеля 40/60 уже с вашими условиями пополнения на дистанции 15 лет. По-прежнему считаем в долларах по текущему курсу.

Финансовый результат 40/60 за 15 лет при заданной схеме пополнений

| Период | Стартовый капитал | Ежемесячный взнос | Результат |

|---|---|---|---|

| Январь 2006 — декабрь 2008 года | 1 $ | 653 $ | 26 584 $ |

| Январь 2009 — декабрь 2010 года | 26 584 $ | 915 $ | 53 989 $ |

| Январь 2011 — декабрь 2020 года | 53 989 $ | 1307 $ | 419 201 $ |

Финансовый результат 40/60 за 15 лет при заданной схеме пополнений

| Январь 2006 — декабрь 2008 года | |

| Стартовый капитал | 1 $ |

| Ежемесячный взнос | 653 $ |

| Результат | 26 584 $ |

| Январь 2009 — декабрь 2010 года | |

| Стартовый капитал | 26 584 $ |

| Ежемесячный взнос | 915 $ |

| Результат | 53 989 $ |

| Январь 2011 — декабрь 2020 года | |

| Стартовый капитал | 53 989 $ |

| Ежемесячный взнос | 1307 $ |

| Результат | 419 201 $ |

Если бы вы в 2005 году начали с 1 $ и первые три года вносили ежемесячно по 653 $ — 50 000 ₽, затем два года по 915 $ — 70 000 ₽, потом 10 лет по 1307 $ — 100 000 ₽, то к концу 2020 года портфель 40/60 без учета инфляции принес бы 419 201 $, или 32 073 068 ₽.

В этом расчете мы не учитывали налоги и комиссии брокера, но также льготы по ИИС, если выбирать бумаги, торгующиеся на российских биржах.

Конечно, важно отметить, что результаты в прошлом не гарантируют успеха в будущем.

Добавление российских активов

Посмотрим, как влияет наличие рублевых активов в портфеле. Сравним портфели из американских и российских акций — фонды VTI и ERUS, а также показатели портфеля с распределением этих активов в пропорции 70/30.

Доходность портфелей за 10 лет

| Доходность без инфляции | Доходность с инфляцией | |

|---|---|---|

| VTI | 13,21% | 11,23% |

| 70/30 | 9,95% | 8,03% |

| ERUS | −0,36% | −2,1% |

Доходность портфелей за 10 лет

| Доходность без инфляции | |

| VTI | 13,21% |

| 70/30 | 9,95% |

| ERUS | −0,36% |

| Доходность с инфляцией | |

| VTI | 11,23% |

| 70/30 | 8,03% |

| ERUS | −2,1% |

Из-за рублевой девальвации портфель, который целиком состоит из отечественных эмитентов, по итогам десятилетия показал убыток. А добавление 30% отечественных акций к американским снижает доходность последних в среднем на 3,2%. Для портфеля 80/20 это будет значительной потерей в доходности.

Что же касается облигаций, то совокупная доходность казначейских облигаций США за 10 лет составила 7,39%.

Совокупная и ценовая доходности фонда TLT

| 1 год | 3 года | 5 лет | 10 лет | С 2002 года | |

|---|---|---|---|---|---|

| Совокупная доходность | 16,52% | 11,99% | 8,32% | 7,39% | 7,55% |

| Ценовая доходность | 16,13% | 11,92% | 8,26% | 7,36% | 7,53% |

Совокупная и ценовая доходности фонда TLT

| Совокупная доходность | |

| 1 год | 16,52% |

| 3 года | 11,99% |

| 5 лет | 8,32% |

| 10 лет | 7,39% |

| С 2002 года | 7,55% |

| Ценовая доходность | |

| 1 год | 16,13% |

| 3 года | 11,92% |

| 5 лет | 8,26% |

| 10 лет | 7,36% |

| С 2002 года | 7,53% |

А для RGBITR — индекса полной доходности российских ОФЗ — есть данные с начала 2012 года. За это время они принесли в районе 117%, что больше результата американских. Но в то же время курс доллара вырос почти на 160%, что фактически съело всю доходность.

То есть можно сделать вывод, что на длинной дистанции рублевые активы могут снижать общую доходность портфеля. Держать их в своем портфеле или нет, решать, конечно, вам.