Что такое стокпикинг и нужно ли инвестору этим заниматься?

В последнее время часто встречаю упоминания про стокпикинг в инвестировании. Видел и мнение, что сейчас такой подход стал актуальнее. Что это и почему важно? Сложно ли в этом разобраться новичку?

Понятие «стокпикинг» происходит от английского выражения stock picking и означает покупку отдельных акций в портфель, обычно после их тщательного анализа.

Этот подход противопоставляется индексным и пассивным инвестициям, где за основу портфеля обычно берут биржевые фонды, а отдельные акции не используют.

Примеры стратегий стокпикинга и актуальность подхода

Активное управление требует большого внимания к портфелю, знаний и опыта.

Инвестор не вкладывает деньги в весь рынок акций или значительную его часть, а выбирает отдельные перспективные компании. Поэтому он должен разбираться в фундаментальном анализе, уметь читать отчетность компаний, следить за новостями и понимать макроэкономические процессы. Он также может анализировать техническую картину акций и подбирать более удачное время для сделки.

Подходы к стокипикингу могут сильно отличаться — возможны разные критерии отбора акций. Кроме того, у инвесторов может быть разное число акций в портфеле, может отличаться время удержания позиций и так далее.

Вот пара примеров стратегий стокпикинга.

Стоимостное инвестирование. Этот подход подразумевает, что инвестор ищет недооцененные относительно рынка компании на основе мультипликаторов P/E, P/S и P/B. Низкая оценка акций выступает своего рода гарантией от сильного падения: акции уже недооценены и на падающем рынке дадут меньшую просадку, чем более дорогостоящие активы.

Стоимостное инвестирование может осуществляться и в пассивном режиме — через соответствующий биржевой ПИФ. Например, на Московской бирже есть БПИФ AMVF, который представляет 800 недооцененных компаний США. Правда, с конца февраля 2022 года торги этим фондом приостановлены.

Однако вложение через фонды обычно не позволяет сконцентрироваться на небольшом числе бумаг, которые инвестор считает лучшими. Да, инвестор покупает ряд недооцененных компаний, но не может отсеять их по дополнительным критериям, например по прибыльности и стабильным дивидендам.

Ротация секторов. Если инвесторы ожидают перебоев в экономике и сильного падения рынков, это побуждает их искать активы с защитными характеристиками, которые меньше пострадают в кризис. В период экономического роста, наоборот, капитал переходит в более рисковые и растущие активы.

Некоторые инвесторы ожидают рецессии в ближайшие кварталы. Основные макроэкономические индикаторы указывают на то, что многие мировые экономики входят в предрецессионную фазу и период ужесточения денежно-кредитной политики. Все это сопровождается сильным всплеском инфляции, что может привести к стагфляции, подобной экономическому периоду США в 1970-х.

В итоге некоторые инвесторы ищут «тихие гавани». Например, возросла вероятность, что мир столкнется с энергетическим и продовольственным кризисом, так что акции компаний из этих отраслей могут стать бенефициарами ситуации и компенсировать потери от инфляции.

Минимизация доли технологических и циклических акций, а также переход в режим стокпикинга, чтобы выбрать самые перспективные акции в наиболее перспективных отраслях, — тоже часть этого процесса.

Goldman Sachs считает, что качественный отбор акций — лучшая стратегия в постковидный период. Их аналитики прогнозируют, что большинство классов активов дадут в 2022 году и на горизонте пяти лет значительно меньшую доходность, чем инвесторы получили в 2021 году. Представитель Bank of America подтвердила эту мысль: «Сейчас не время покупать S&P 500 оптом».

Доходность основных классов активов в 2022 году и далее может быть ниже, чем в 2021 году

| Инструмент | Доходность в 2021 году | Прогноз доходности на 2022 год | Прогноз среднегодовой доходности на ближайшие пять лет |

|---|---|---|---|

| Десятилетние трежерис | −1,7% | −2% | 1% |

| Высокодоходные корпоративные облигации | 5,3% | 2% | 3% |

| Индекс S&P 500 | 28,7% | 6% | 3% |

| Глобальные акции | 22,3% | 7% | 4% |

| Акции развитых стран, кроме США | 19,9% | 9% | 4% |

| Акции развивающихся стран | 0,1% | 7% | 5% |

Доходность основных классов активов в 2022 году и далее может быть ниже, чем в 2021 году

| Доходность в 2021 году | |

| Десятилетние трежерис | −1,7% |

| Высокодоходные корпоративные облигации | 5,3% |

| Индекс S&P 500 | 28,7% |

| Глобальные акции | 22,3% |

| Акции развитых стран, кроме США | 19,9% |

| Акции развивающихся стран | 0,1% |

| Прогноз доходности на 2022 год | |

| Десятилетние трежерис | −2% |

| Высокодоходные корпоративные облигации | 2% |

| Индекс S&P 500 | 6% |

| Глобальные акции | 7% |

| Акции развитых стран, кроме США | 9% |

| Акции развивающихся стран | 7% |

| Прогноз среднегодовой доходности на ближайшие пять лет | |

| Десятилетние трежерис | 1% |

| Высокодоходные корпоративные облигации | 3% |

| Индекс S&P 500 | 3% |

| Глобальные акции | 4% |

| Акции развитых стран, кроме США | 4% |

| Акции развивающихся стран | 5% |

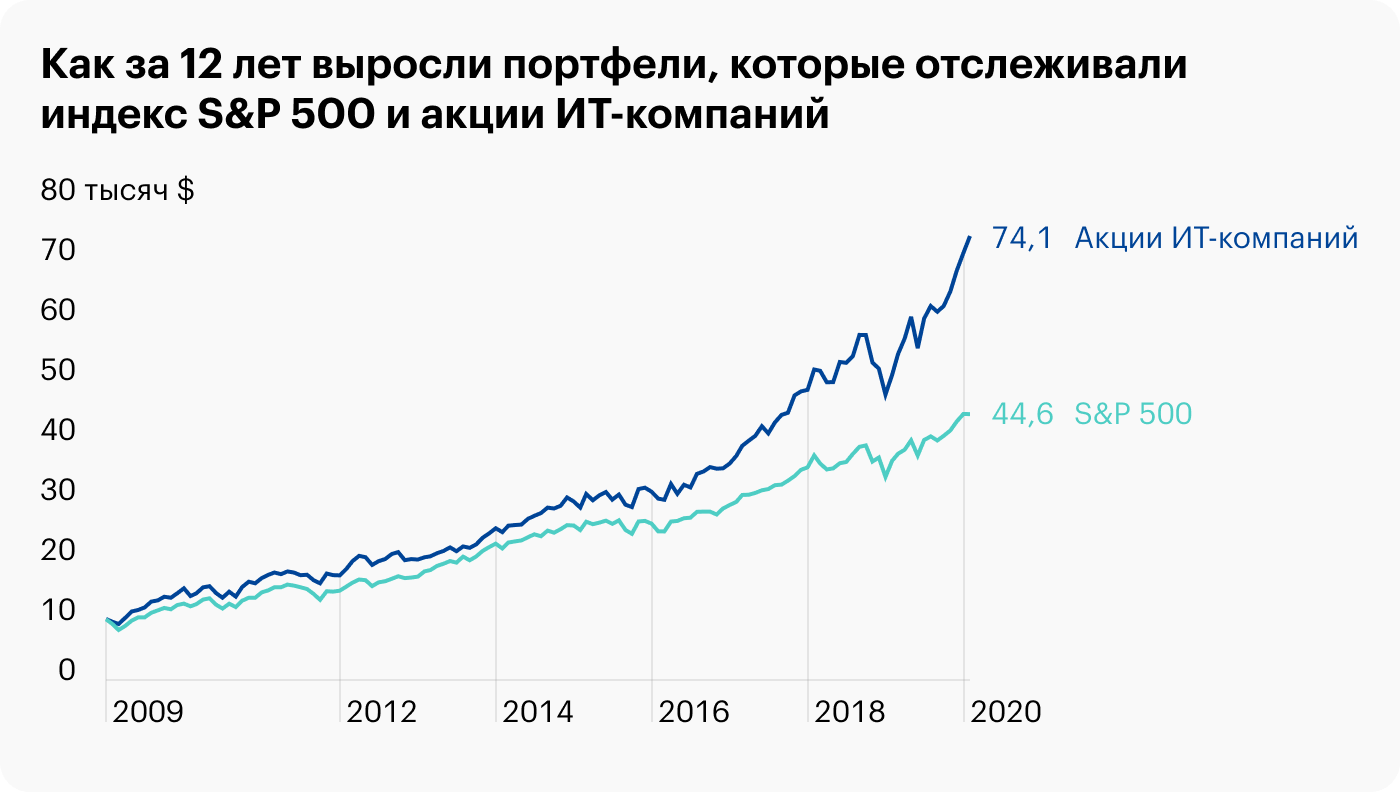

Если же инвестор продолжает инвестировать в индексы — например, в популярный S&P 500, — важно иметь в виду, что индексы обычно взвешены по капитализации. Большая доля отводится более крупным компаниям, а это зачастую экономически чувствительные активы. Так, топ-10 компаний из S&P 500 — а это в основном технологические гиганты — занимают порядка 27% капитализации индекса.

В период кризиса индексным инвесторам нужно быть готовыми к высокой волатильности портфеля и сильной просадке. Для примера, в 2008 году S&P 500 падал на 56,8%, а в кризис 2020 года — на 33,9%.

Стокпикинг мог дать результаты лучше: не все акции падали так сильно, а некоторые росли. С другой стороны, прогадав с выбором бумаг, можно было получить результат еще хуже, чем дало бы вложение в индексные фонды.

Плюсы и минусы стокпикинга

Плюсы. Во-первых, плюс стокпикинга — это прежде всего потенциально высокая доходность за счет качественного отбора акций.

Высокая доходность рынка акций связана с отличным результатом небольшого числа бумаг. На растущем рынке лучшие акции дадут более высокую доходность, чем весь рынок в виде индексов и отслеживающих их фондов. При падении рынка лучшие акции упадут не так сильно или даже вырастут.

Во-вторых, это более тонкая настройка портфеля — возможность выбирать отдельные акции и их доли в портфеле, в отличие от индексного инвестирования. Можно выбрать те компании, продукция которых нравится, и, напротив, избежать вложений в компании, которые не привлекают инвестора, в том числе с точки зрения этики.

В-третьих, нет дополнительных комиссий, как в случае с ETF, ведь ребалансировку и управление портфелем делает сам инвестор. Кроме того, нет лишних посредников в лице фондов — инвестор напрямую владеет акциями.

Минусы. Чтобы успешно отобрать отдельные акции, требуются время, опыт, знания и заинтересованность в предмете. При этом гарантий нет — ошибаются даже опытные инвесторы и аналитики.

Стокпикинг может хорошо работать тактически, при краткосрочных вложениях. Но при долгосрочных вложениях — более десяти лет — эффект может нивелироваться за счет общего роста рынка, аккумулирующихся издержек и так далее. Ошибки, которые то и дело будет совершать инвестор, испортят результат.

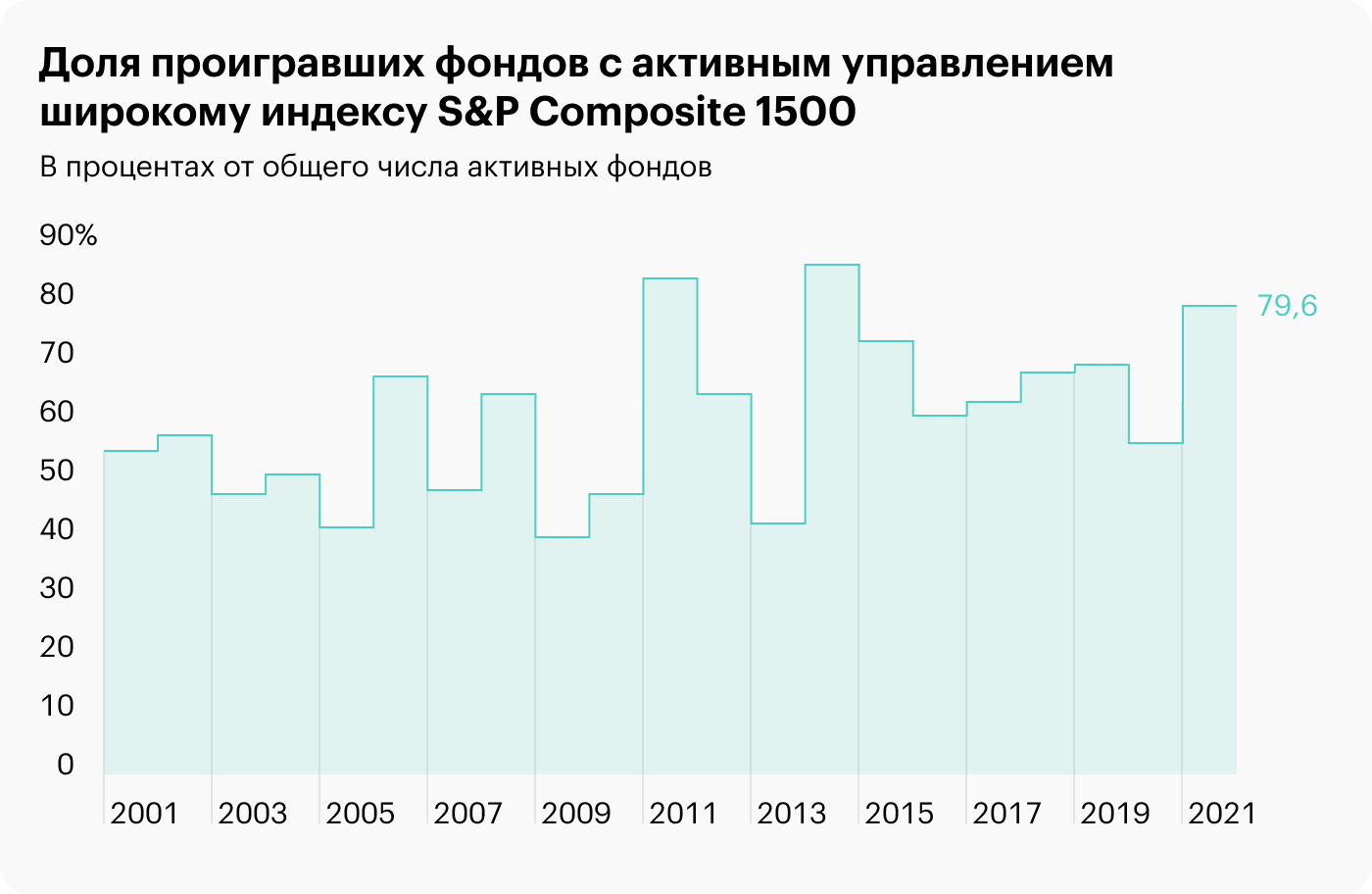

Статистика активных управляющих портфелями подтверждает это: чем более длительный интервал времени рассматривается, тем с большей вероятностью активный управляющий проигрывает соответствующему индексу. Притом что в фондах активного управления работают профессиональные менеджеры и команды аналитиков.

В периоды рыночного роста активно управляемые фонды в большинстве своем проигрывают широкому рынку. Так, в течение года после мартовского кризиса 2020 года 60% активных управляющих проиграли широкому индексу. А по итогам 2021 года проиграли 79,6% фондов. И чем более длительный горизонт мы возьмем, тем хуже себя будут проявлять стратегии активного управления. На горизонте более 20 лет 90% активно управляемых фондов проигрывают рынку.

Этот результат справедлив для всех классов акций — крупной, средней или малой капитализации. Напомню, что компании крупной капитализации — от 10 млрд долларов, средней — от 2 до 10 млрд долларов, малой — менее 2 млрд долларов.

Также многие активные фонды сильно уступают пассивным из-за высоких издержек. Комиссия фонда существенно влияет на его итоговый результат. В случае самостоятельного отбора акций этот фактор исключается, но все равно статистика активных стратегий на длинной дистанции неутешительна.

Процент фондов с активным управлением, проигравших широкому рынку акций США

| Дистанция | Количество проигравших по абсолютному результату | Количество проигравших по соотношению доходность к риску |

|---|---|---|

| 3 года | 72% | 80% |

| 5 лет | 75% | 81% |

| 10 лет | 86% | 93% |

| 20 лет | 90% | 95% |

Процент фондов с активным управлением, проигравших широкому рынку акций США

| Количество проигравших по абсолютному результату | |

| 3 года | 72% |

| 5 лет | 75% |

| 10 лет | 86% |

| 20 лет | 90% |

| Количество проигравших по соотношению доходность к риску | |

| 3 года | 80% |

| 5 лет | 81% |

| 10 лет | 93% |

| 20 лет | 95% |

Важно также понять результаты активных стратегий в периоды медвежьих рынков, так как многие инвесторы переходят в режим ручного управления активами именно в преддверии кризиса.

Рецессия 2020 года показала, что 52% активных фондов акций США превзошли свои бенчмарки во время падения рынков. Это уже неплохо. Но остается проблема: мы в точности не знаем, когда случится обвал, — и пока его ждем, можем упустить рост рынка.

Так, только 29% активных фондов превзошли индексы во время предшествующего обвалу ралли, которое длилось с 24 декабря 2018 по 19 февраля 2020 года. В итоге только 17,1% активных фондов превзошли свои индексы и в период роста рынка, и на последующем обвале. А две трети активных фондов, которые неплохо проявили себя на медвежьем рынке, недозаработали во время предыдущего ралли.

Какая доля активных фондов обогнала индексы во время медвежьего рынка и предшествующего ралли

| Периоды времени | Число активных фондов |

|---|---|

| Ни в какой из периодов | 36% |

| Только на медвежьем рынке | 34,4% |

| Во время обоих периодов | 17,1% |

| Во время ралли перед обвалом | 12,5% |

Какая доля активных фондов обогнала индексы во время медвежьего рынка и предшествующего ралли

| Периоды времени | Число активных фондов |

| Ни в какой из периодов | 36% |

| Только на медвежьем рынке | 34,4% |

| Во время обоих периодов | 17,1% |

| Во время ралли перед обвалом | 12,5% |

Что в итоге

Стокпикинг — это тщательный отбор отдельных акций, у которых лучшие перспективы, чем у рынка в целом. Критериями отбора могут быть недооцененность, высокая маржинальность, низкий уровень долга, стабильные дивиденды, защитный сектор и так далее.

Игроки закладывают высокую инфляцию и рецессию в перспективе нескольких кварталов, поэтому капитал перетекает в «тихие гавани». Переход к стокпикингу — один из вариантов минимизировать риски и возможную просадку.

Активное инвестирование требует времени, знаний и опыта. Стокпикинг может хорошо сработать тактически, но на горизонте многих лет, скорее всего, проиграет широкому индексу.

Успешный выбор акций может дать отличный результат — в разы лучше того, что дали бы вложения в индексные фонды. С другой стороны, хороших акций мало, и ошибка с выбором даст результат заметно хуже, чем вложения в индексные фонды, — вплоть до большого убытка на растущем рынке.

С учетом этого большинству инвесторов за основу портфеля лучше взять фонды. Отдельные акции, по крайней мере в начале инвестиционного пути, стоит брать только на небольшую часть портфеля, чтобы отработать какие-то стратегии, проверить свои знания и так далее. Но решать, конечно, вам.