Почему отличается доходность фондов на золото?

Хочу сформировать золотую часть портфеля. Почему одна компания предлагает ETF с годовой доходностью 22,49%, а другая — 4,5% в долларах? Золото же одно, из-за чего такой разбег в доходности? Что влияет на доходность фондов на золото?

Золото одно. Его цена на разных биржах и вне бирж может отличаться, но ориентир — цены, которые устанавливаются на лондонском аукционе LBMA Gold Price и площадке COMEX.

Фондов, которые отслеживают цену золота, много. Их доходность зависит от того, как меняется цена металла.

Будущая цена золота или других активов неизвестна, так что компании, которые создают фонды, не обещают какой-то определенный результат инвестиций. Но в информации о фондах обычно есть прошлая доходность — за какой-то период или несколько разных.

Доходность упомянутых вами фондов может сильно отличаться по разным причинам: речь о разных интервалах времени, или не везде речь о процентах годовых, или расчет сделан в разных валютах.

Теперь подробнее и с примерами.

Почему доходность фондов отличается

Могут использоваться разные интервалы времени. В одном случае может быть указана доходность с начала года по текущую дату. В другом — за последние 365 дней или вообще за прошлый календарный год. Из-за этого разница в доходности фондов может быть очень большой.

Даже в случае с доходностью за один день возможны отличия, если фонды начинают и перестают торговаться на бирже в разное время.

Могут использоваться разные виды доходности. Возможно, в одном случае указана абсолютная доходность, то есть изменение стоимости актива в процентах за некий период. В другом случае может быть прописана доходность в процентах годовых.

Предположим, что за полгода некий фонд подорожал на 10%. Это рост в абсолютном выражении. Если перевести это в годовое измерение, получится порядка 21% годовых. А если фонд за два года вырос на 25%, то это примерно 11,8% годовых.

Могут быть указаны данные в разных валютах. Золото — это долларовый актив, его цена устанавливается в долларах США. На его цену в другой валюте влияет курс доллара к этой валюте.

Это означает, что доходность в долларах и другой валюте может сильно отличаться. Скорее всего, в вашем случае дело именно в разных валютах.

- Например, на 30 декабря 2019 года долларовая цена акций фонда FXGD, который отслеживает цену золота, была 10,43 $. На 30 декабря 2020 года цена составила 12,81 $. Это рост почти на 23%.

- Рублевая цена акций FXGD за тот же период выросла с 647,2 до 953,6 ₽, то есть более чем на 47%. Дело в заметно выросшем курсе доллара.

- Если бы за 2020 год рубль укрепился к доллару, а не упал, рублевая доходность FXGD была бы меньше долларовой.

О чем еще стоит помнить

Различия в доходности фондов могут объясняться и другими факторами.

Фонд может отклоняться от динамики базового актива. Фонды не всегда точно отслеживают цену своего базового актива, например золота. Разница между поведением фонда и базового актива называется tracking difference. Чем она меньше, тем точнее фонд отслеживает поведение базового актива.

Во многом величина расхождения зависит от комиссии фонда, то есть уровня его расходов. Также влияет наличие в активах неиспользованных денежных средств и другие особенности работы фондов.

Качество отслеживания базового актива у разных фондов может быть разным. Из-за этого их доходность тоже может отличаться, даже если считать ее за один и тот же интервал времени в одинаковой валюте.

Также отмечу, что биржевая цена акций фонда может отличаться от расчетной цены этих акций. Если считать доходность фонда по изменению расчетной цены, результат может быть немного другим в сравнении с рассчитанным на основе биржевых котировок акций этого фонда.

У фондов может отличаться стратегия. Не все фонды, которые инвестируют в золото, одинаковы. Слово Gold в названии фонда еще не означает, что фонд просто отслеживает цену этого металла.

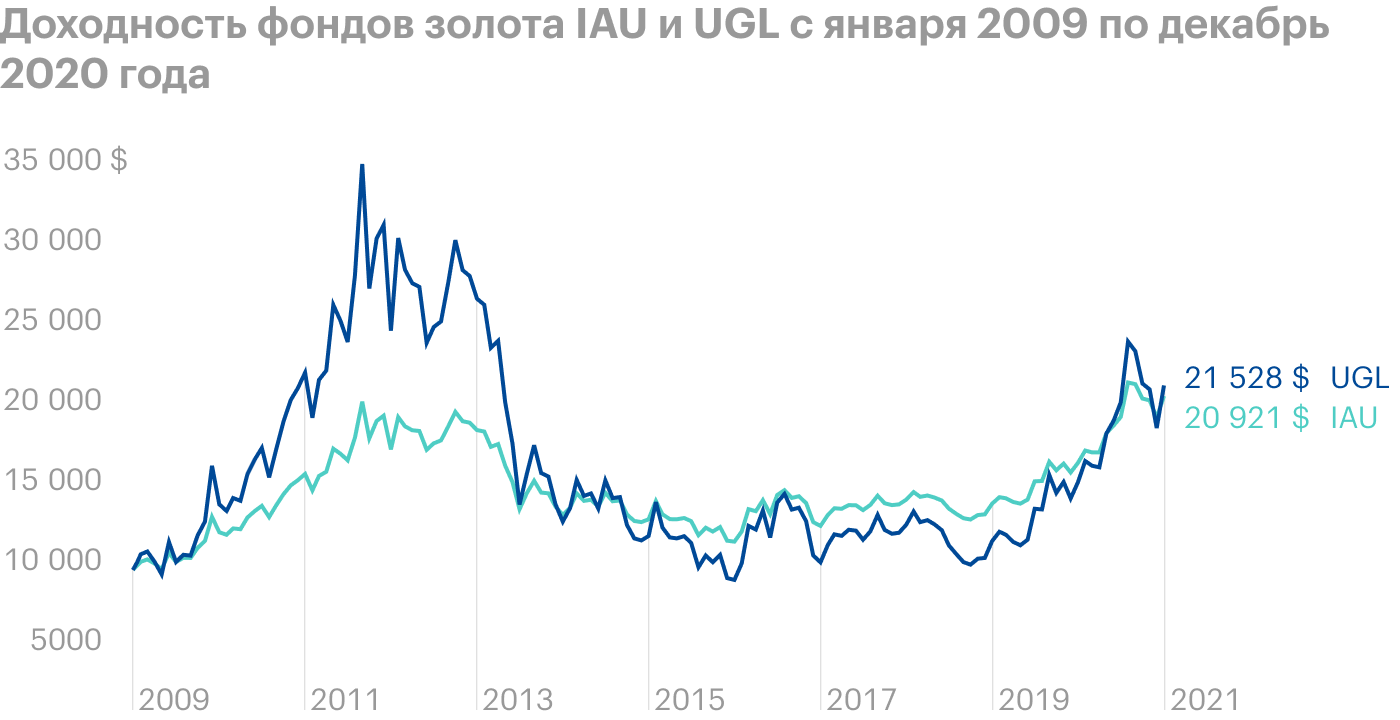

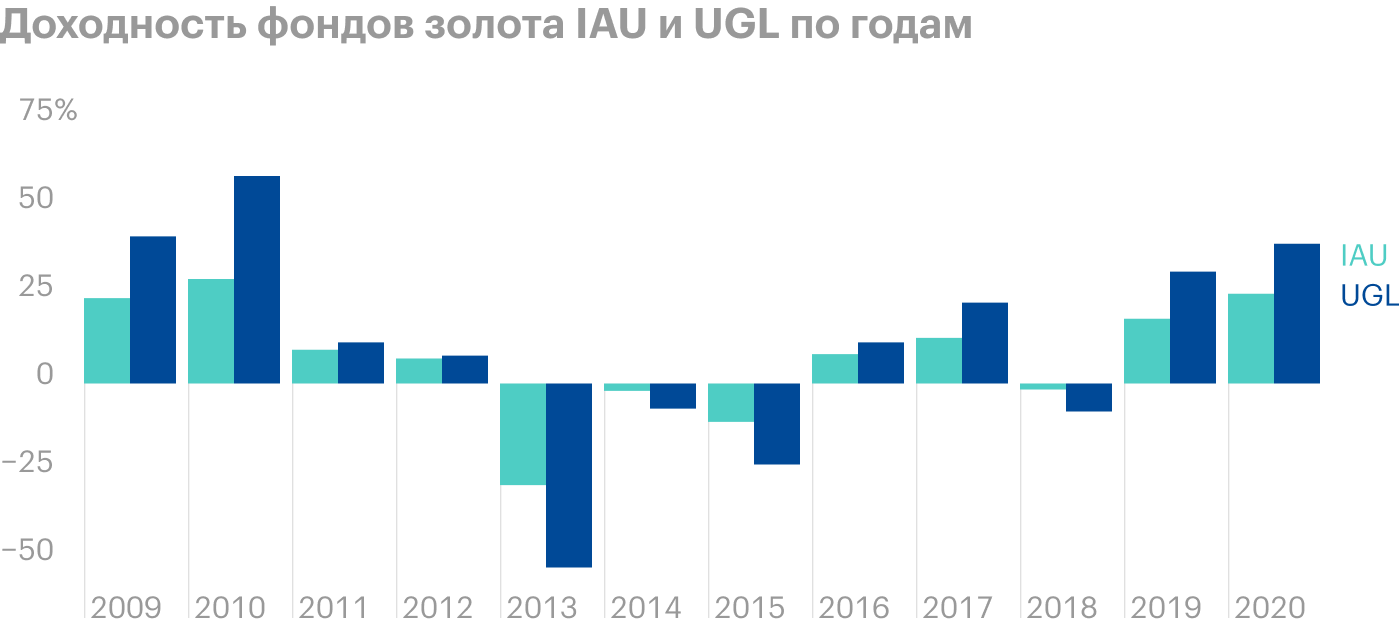

Возможны фонды, которые отслеживают цену золота и имеют при этом двойное или даже тройное плечо. Если цена золота за день вырастет на 1%, то акция фонда золота со встроенным плечом подорожает на 2 или 3%. Если золото за день подешевеет на 1%, фонд подешевеет на 2 или 3%.

На длительных интервалах времени доходность такого фонда будет отличаться от доходности золота или обычного фонда на золото не в 2 или 3 раза, а на другую величину — большую или, скорее всего, меньшую. Это связано с волатильностью цены базового актива и с тем, что на 2 или 3 умножаются результаты каждого дня, а не доходность за месяц или год.

Еще бывают фонды, рассчитанные на падение цены актива. Если золото дешевеет, акции такого фонда дорожают, и наоборот. При этом в таких фондах тоже может быть встроенное плечо.

Фонды со встроенным плечом считаются рискованными инструментами. На Московской и Санкт-Петербургской биржах таких фондов нет. Чтобы получить к ним доступ, понадобится статус квалифицированного инвестора либо счет у иностранного брокера.

Наконец, существуют фонды акций золотодобывающих компаний. Их доходность может заметно отличаться от доходности фондов золота, потому что акции золотодобытчиков не всегда повторяют динамику золота. На Московской и Санкт-Петербургской биржах таких фондов тоже пока нет, хотя есть акции золотодобывающих компаний.

Чтобы случайно не купить что-то, не подходящее вашей стратегии, перед вложением денег изучите, в какие активы инвестирует фонд, какая у него комиссия и т. д.

А чтобы корректно сравнивать доходность разных инструментов, смотрите на их результат за один и тот же интервал времени и в одной и той же валюте. И помните, что результат в абсолюте и в процентах годовых — это не одно и то же, а прошлая доходность не позволяет точно предсказывать будущую.