Как объяснить налоговой, что я не обязан подавать декларацию?

Мне пришло уведомление о вызове в налоговую инспекцию из-за четырех квартир в собственности.

Квартиры я не сдаю — значит, 3-НДФЛ мне заполнять не нужно. Теперь мне надо написать письменное пояснение об отсутствии обязанности представлять декларацию. Как это правильно сделать?

Инспекции требуют представить пояснения, когда проводят налоговую проверку. В этом случае налогоплательщики обязаны давать объяснения и предъявлять документы. Но когда ИФНС только собирает доказательства возможных нарушений, налогоплательщики вправе отказаться что-либо объяснять. Доказать нарушение — обязанность налоговой, и помогать ей в этом, конечно, не нужно.

Из вашего вопроса неясно, на какой стадии дела вам пришло уведомление. Если вы получили информационное письмо, замаскированное под требование, можете не ходить в инспекцию — вам за это ничего не будет.

Но если вы хотите пояснить налоговой, что не сдаете квартиры, то можете представить доказательства, что используете их в личных или семейных целях. То есть в квартирах проживаете вы сами или ваши родственники, либо в них никто не живет. Так вы сможете объясниться с налоговой раньше, чем дело дойдет до проверки, когда вы будете обязаны представлять доказательства.

Вы узнаете

Права и обязанности собственников квартир

Собственник владеет, пользуется и распоряжается квартирой. В частности, он может сдавать ее по договору найма . Говорить о сдаче квартир в аренду не совсем правильно, но так как это звучит привычно, буду писать так.

С доходов от сдачи квартиры собственник должен уплатить налог . Мы уже рассказывали, как выгоднее это сделать.

Если собственник квартиры не ИП на спецрежиме и не самозанятый, то должен отчитываться о полученных доходах в налоговую — подавать декларацию 3-НДФЛ. Срок подачи — до 30 апреля следующего года .

Если собственник квартиры использует квартиры в личных целях, то не обязан платить налоги, а значит, и не подает декларации. Собственник не обязан оправдываться: только он решает, как использовать свое имущество.

Как инспекции выявляют неплательщиков

Не все собственники, которые сдают квартиры, платят НДФЛ и представляют декларации. Инспекции выявляют нарушителей .

Доказать нарушения обязана налоговая инспекция. Предъявить требование уплатить НДФЛ инспектор может только по результатам проверки, которую проводит на основании приказа руководителя ИФНС. В рамках проверки налоговики изучают документы, расследуют обстоятельства предполагаемого нарушения, требуют письменные объяснения или вызывают налогоплательщика в инспекцию.

Чтобы начать проверку, инспекция собирает информацию о том, как на самом деле используется имущество. Только того, что у вас несколько квартир, а налоговая не видит деклараций, для приказа о проверке недостаточно.

Информацию о сдаче квартир в аренду инспекции могут получить из разных источников. Например, из сведений УВМ региона о регистрации граждан по месту пребывания или от арендаторов, которые поссорились с владельцем квартиры и решили пожаловаться в налоговую.

Есть случаи, когда арендаторы после того, как им подняли арендную плату или не вернули залог, передали налоговикам письменные доказательства: договор аренды, расписки о получении денег, квитанции банка об оплате коммунальных услуг или перечислении арендной платы.

- Например, в налоговую обратился мужчина. В заявлении он указал, что четыре года снимал трехкомнатную квартиру. Деньги за аренду он перечислял во Францию на расчетный счет женщины-арендодателя.

- ИФНС провела в отношении собственницы выездную налоговую проверку — и факт сдачи квартиры подтвердился. Полученные доходы женщина не декларировала, налог не платила. Инспекция начислила ей НДФЛ, пени и штраф по пункту 3 статьи 122 налогового кодекса. Женщина добровольно их не уплатила, и инспекция обратилась в суд.

- В суде собственница пыталась доказать, что мужчина перечислял ей материальную помощь. Однако эти доводы суд посчитал несостоятельными. Суд учел документы, которые представил арендатор, ― выписку с личного счета из банка — и занял сторону инспекции .

Собирать информацию о том, как собственники используют свои квартиры, инспекция может и до начала налоговой проверки.

- Например, в ИФНС поступило сообщение от соседей, что квартиру сдают, в ней проживают несколько студентов. По сведениям, которые поступили ранее из УВМ, в квартире зарегистрирован один дедушка. Так как декларацию собственник квартиры не сдавал и НДФЛ не платил, инспекция может предположить неуплату налога.

- После жалобы соседей инспекция назначит налоговую проверку, в рамках которой будет направлять запросы участковому, в ЖЭК, опрашивать арендаторов. Но запросить пояснения у владельца квартиры инспектор может еще до того, как получит другую информацию о ее использовании.

Как поступить, если получили письмо из налоговой

Иногда инспекции рассылают информационные письма, замаскированные под требования. Там могут написать, что вы владеете несколькими квартирами, поэтому вас просят дать пояснения о сдаче недвижимости в аренду и представить декларацию 3-НДФЛ. Таким образом налоговики пытаются получить информацию и подтвердить свои предположения: ИФНС может насторожить сам факт, что вы владеете несколькими квартирами, а значит, можете получать от них доход.

На такие письма налогоплательщик реагировать не обязан. Можно не ходить в налоговую и не давать пояснения. Можно идти на конфликт и письменно отвечать, что вы не обязаны ничего объяснять. Так инспекция убедится, что вы знаете свои права.

С другой стороны, если не прибыть в налоговую, игнорировать ее письма или заявлять о своих правах, это вряд ли пойдет на пользу. Инспектор продолжит собирать информацию, добьется начала проверки и уже в рамках нее представит требование пояснить, как вы используете квартиры, которыми владеете.

Если у вас есть время и желание ответить на запрос налоговой — дать пояснения, что квартиры вы не сдаете, и так избежать дальнейших разбирательств, — расскажу, как это сделать.

Как пояснить налоговой, что квартиры вы не сдаете

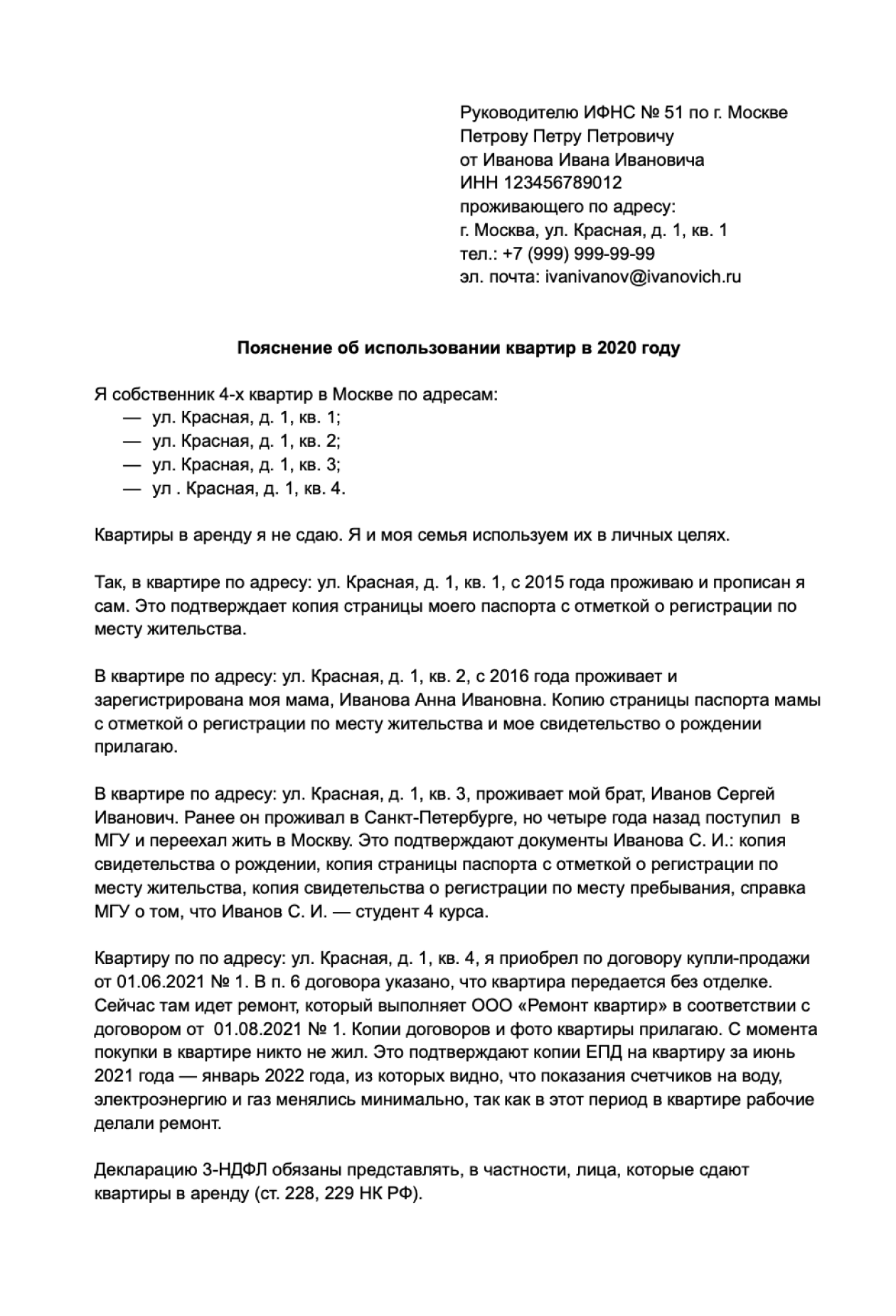

Вы можете направить в налоговую объяснения и представить доказательства, что не сдаете квартиры в аренду, а используете их в личных целях. Например, в одной квартире проживаете вы, в другой — ваша мама. В третью квартиру вы пустили пожить своего брата, который раньше жил в другом городе, но недавно поступил в вуз в вашем городе и ему пришлось переехать.

Объясниться с налоговой помогут документы, которые подтвердят родственные связи, — копии свидетельств о рождении. Приложите к объяснению копии паспортов, свидетельств о регистрации по месту пребывания, если родственники зарегистрированы в ваших квартирах. Нужно предъявить и другие документы, которые подтвердят ваши слова, например справку из вуза.

Инспекция может проверить ваши доводы. Допустим, вы заявили, что в одной из ваших квартир проживает мама, а соседи расскажут налоговой, что в квартире живут несколько студентов.

В квартиру может наведаться участковый и проверить, кто в ней фактически проживает. Если в квартире живут посторонние люди, то доказать использование квартиры в личных или семейных целях вряд ли получится.

Если в квартире никто не живет, об этом тоже надо рассказать налоговой и представить доказательства. Например, вы купили квартиру недавно и сейчас делаете в ней ремонт. Покажите налоговой договор подряда, выписки и чеки, которые подтверждают оплату ремонтных работ и покупку стройматериалов. Фото квартиры тоже подойдут.

Квартира может пустовать и по другой причине. Например, вы купили ее для ребенка, который переедет в новую квартиру после совершеннолетия. Или вы продаете недвижимость, что можно подтвердить договором с риелтором или объявлением о продаже.

Подтвердить, что в квартире никто не живет, помогут платежные документы — ЕПД и квитанции, по которым показания счетчиков на электроэнергию, воду и газ не меняются несколько месяцев. Эти объяснения налоговая может перепроверить: может, вы подаете в УК недостоверные показания счетчиков, а в квартире живут арендаторы.

Что в итоге

Если вы до начала налоговой проверки объясните ИФНС, что используете квартиры в личных и семейных целях, и сможете подтвердить это документами, то инспектор убедится, что вы не сдаете квартиры. Тогда он не будет подозревать вас в неуплате налога.

На просьбы дать пояснения можно не отвечать. При этом нужно понимать, что инспектор может и другими способами собрать данные об использовании квартир.

Если начнется налоговая проверка, объяснения придется давать.