Что значат альфа и бета в инвестировании?

Привет! Что значат альфа и бета в портфельной теории? Нужно ли их учитывать простому инвестору при составлении стратегии?

Альфа и бета — это показатели для оценки эффективности инвестиций. Альфа измеряет доходность актива или портфеля активов в сравнении с рынком, а бета — волатильность, то есть риск относительно рынка.

Оба показателя — исторические. Значит, они зависят от выбранного временного отрезка и не гарантируют результат в будущем. Рассмотрим их подробнее.

Что такое бета портфеля

В основе традиционного подхода к инвестированию лежит современная теория портфеля, которую предложил Гарри Марковиц в 1952 году.

Чтобы получить оптимальный портфель, используют комбинацию инструментов со слабой или отрицательной взаимосвязью — корреляцией. Тогда потери по одному активу будут компенсироваться прибылью от других. И можно подобрать идеальную смесь инструментов, которая минимизирует риск при заданной ожидаемой доходности.

Коэффициент «бета» как раз и нужен для оценки риска. Этот параметр предложил Уильям Шарп в 1964 году. Бета считается первым фактором в теории факторного инвестирования.

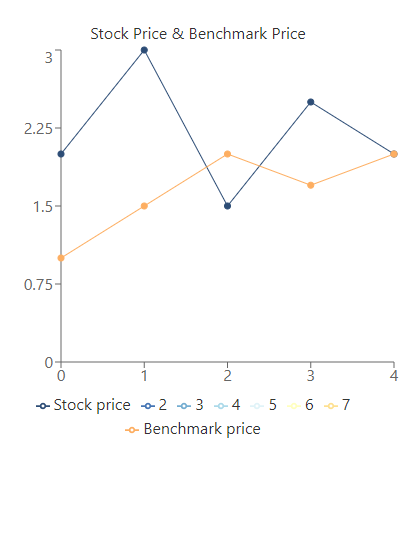

Бета дает представление о капризности цены отдельного актива или всего портфеля относительно эталона — бенчмарка. В роли бенчмарка обычно выступает биржевой индекс на широкий рынок. Для американских акций бета измеряется относительно индекса S&P 500, для российских акций ориентиром служит индекс Мосбиржи.

Бета дает представление о том, принял на себя инвестор повышенный риск относительно широкого рынка или нет. Например, бета актива 0,5 означает, что при движении S&P 500 на 10% цена актива сдвинется в ту же сторону на половину от этого значения, то есть на 5%. Таким образом, речь идет о низкорисковом активе.

Вот как интерпретируют значения беты:

- Бета < −1. Корреляция актива и бенчмарка обратная, то есть они движутся разнонаправленно, при этом актив более волатилен.

- −1 < бета < 0. Корреляция по-прежнему обратная, но актив ведет себя стабильнее бенчмарка.

- 0 < бета < 1. Актив движется однонаправленно с бенчмарком, но колеблется не так сильно, риск меньше рыночного.

- Бета > 1. Актив коррелирует с индексом и более волатилен, то есть он очень рисковый.

Отрицательная бета встречается относительно редко.

Как посчитать бету актива. Бета — статистический параметр. Она показывает направление и амплитуду цены только на заданном историческом отрезке.

Например, Московская биржа ежедневно предоставляет калькуляцию беты для российских активов по итогам 30 торговых сессий. Формула расчета коэффициента довольно сложная, поэтому здесь ее рассматривать не будем, да и ни к чему, ведь в интернете есть калькуляторы беты. Также ее покажут многие скринеры акций, например Finviz.

Как посчитать бету портфеля. Бета портфеля — это сумма показателей беты каждого актива, умноженная на вес актива.

Предположим, портфель инвестора состоит из четырех активов с равным весом, но с разной бетой.

Портфель из активов с разными бета-коэффициентами

| Актив | Доля | Бета |

|---|---|---|

| Актив А | 25% | 1 |

| Актив Б | 25% | 1,6 |

| Актив В | 25% | 0,75 |

| Актив Г | 25% | 0,5 |

Портфель из активов с разными бета-коэффициентами

| Актив А | |

| Доля | 25% |

| Бета | 1 |

| Актив Б | |

| Доля | 25% |

| Бета | 1,6 |

| Актив В | |

| Доля | 25% |

| Бета | 0,75 |

| Актив Г | |

| Доля | 25% |

| Бета | 0,5 |

Посчитаем общую бету портфеля: 25% × 1 + 25% × 1,6 + 25% × 0,75 + 25% × 0,5 = 0,96. Значение приближено к 1 — значит, риск портфеля сопоставим с риском бенчмарка и движутся они однонаправленно.

Предположим, инвестор хочет получить доходность больше и готов взять на себя дополнительный риск — его устроит бета портфеля 1,2. Тогда он может скорректировать доли, например, так: забрать 5 п. п. от актива А и по 10 п. п. от активов В и Г в пользу самого рискового инструмента — Б.

Новая бета портфеля будет: 20% × 1 + 50% × 1,6 + 15% × 0,75 + 15% × 0,5 = 1,19

Если же нужна консервативная стратегия, тогда надо искать набор активов с бетой меньше 1, но и ожидаемая доходность от инвестиций будет ниже.

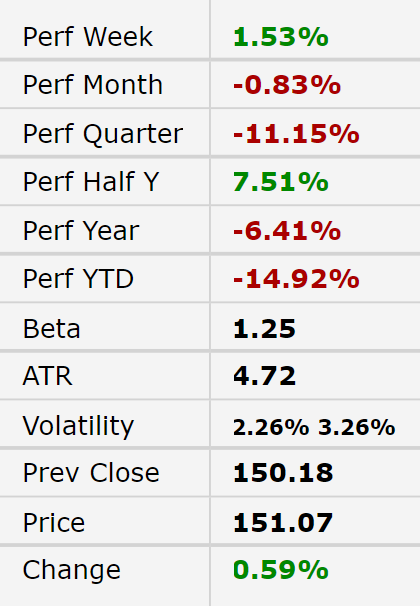

Еще вариант посчитать бету вместе с другими популярными метриками — воспользоваться сервисом Portfolio Visualizer для бэктеста портфеля на исторических данных. Для примера рассмотрим параметры портфеля из четырех активов в период с января по конец июля 2022 года.

Показатели портфеля из четырех активов в сравнении с бенчмарком за январь — июль 2022 года

| Актив | Доля | Среднегодовая волатильность | Среднегодовая доходность | Корреляция с S&P 500 |

|---|---|---|---|---|

| Apple, APPL | 25% | 34,82% | −8,23% | 0,91 |

| Exxon Mobil, XOM | 25% | 37,83% | 61,81% | 0,33 |

| Merck, MRK | 25% | 18,89% | 18,57% | −0,24 |

| Золото, GLD | 25% | 11,31% | −4,01% | 0 |

| Портфель | — | 18,05% | 18,98% | 0,66 |

| Бенчмарк — S&P 500, SPY | — | 22,71% | −12,65% | 1 |

Показатели портфеля из четырех активов в сравнении с бенчмарком за январь — июль 2022 года

| Apple, APPL | |

| Доля | 25% |

| Среднегодовая волатильность | 34,82% |

| Среднегодовая доходность | −8,23% |

| Корреляция с S&P 500 | 0,91 |

| Exxon Mobil, XOM | |

| Доля | 25% |

| Среднегодовая волатильность | 37,83% |

| Среднегодовая доходность | 61,81% |

| Корреляция с S&P 500 | 0,33 |

| Merck, MRK | |

| Доля | 25% |

| Среднегодовая волатильность | 18,89% |

| Среднегодовая доходность | 18,57% |

| Корреляция с S&P 500 | −0,24 |

| Золото, GLD | |

| Доля | 25% |

| Среднегодовая волатильность | 11,31% |

| Среднегодовая доходность | −4,01% |

| Корреляция с S&P 500 | 0 |

| Портфель | |

| Доля | — |

| Среднегодовая волатильность | 18,05% |

| Среднегодовая доходность | 18,98% |

| Корреляция с S&P 500 | 0,66 |

| Бенчмарк — S&P 500, SPY | |

| Доля | — |

| Среднегодовая волатильность | 22,71% |

| Среднегодовая доходность | −12,65% |

| Корреляция с S&P 500 | 1 |

На вкладке Metrics сервис отобразит разные коэффициенты портфеля, в том числе бету. Для нашего портфеля она 0,55. Таким образом, этот портфель в указанный период был менее рисковым, чем индекс, и при этом дал высокую доходность, в то время как широкий рынок упал.

Но стоит учесть, что это была ограниченная выборка на коротком временном отрезке и в будущем активы, вероятно, поведут себя иначе. Поэтому для более объективной картины лучше тестировать портфель и сравнивать его с бенчмарком на горизонте 10—30 лет. Так можно будет сделать более правильные выводы, но даже это не будет гарантировать хороший результат.

Что такое альфа портфеля

Развитие портфельной теории показало, что на практике доходность инвестиций не объяснить одной только бетой. Нередко портфели показывали результат выше ожиданий.

Эту сверхдоходность или избыточную доходность стали списывать на эффект от портфельного управления — альфу. Например, она могла заключаться в том, что инвестор грамотно определил точку входа и купил актив на самом дне.

Но в этом случае стояла проблема, как отделить фактор действий инвестора от премии за риск, ведь сверхдоходность могла быть еще результатом принятия на себя большего риска.

В 1968 году Майкл Дженсен представил формулу для расчета избыточной доходности портфеля с поправкой на риск:

- Альфа Дженсена = pr − (rf + b × (rm − rf)),

- где:

- pr — доходность портфеля;

b — бета портфеля;

rm — показатель бенчмарка;

rf — безрисковая ставка.

В США за безрисковую ставку обычно принимают доходность одно-трехмесячных казначейских облигаций США. Последние расцениваются как денежный эквивалент, и их бета близка к нулю: инвестор не рискует, но и не получает ощутимого дохода.

- Рассмотрим на примере. Пусть доходность портфеля — 20% при бете 1,12, а доходность бенчмарка и безрисковая ставка — 11 и 2%.

- Считаем: 20 − (2 + 1,12 × (11 − 2)) = 7,92%. То есть доходность инвестиций превосходит рынок.

Рассчитывать альфу самому необязательно: в интернете есть калькуляторы. Еще она отображается в «Метриках» в сервисе Portfolio Visualizer.

Как видите, в отличие от просто разницы доходности между портфелем и бенчмарком, сверхдоходность портфеля корректируется на риск с помощью беты. Это позволяет лучше оценить эффективность инвестиций.

Высокая альфа — всегда хорошо. Отрицательная альфа означает, что мы проиграли рынку. А нулевая альфа будет, например, если инвестор пассивно вкладывает в индекс: через соответствующий ETF или самостоятельно копирует состав индекса и своевременно ребалансирует его.

Особенно показатель альфы важен для портфельных менеджеров, так как позволяет оценить эффективность их работы.

При расчете альфы может учитываться результат других факторов инвестирования, помимо беты, например дивидендный, стоимостной факторы и так далее. Это помогает понять, откуда взялась избыточная доходность. Например, по исследованию AQR Capital Management, у Баффетта заметная альфа относительно традиционных факторов, но, если учесть эффект факторов типа betting against beta, альфа снижается.

Что в итоге

Бета позволяет оценить риск инвестиций и понять, насколько актив или портфель в целом волатилен в сравнении с рынком.

Бета — первый фактор инвестирования, но впоследствии определили еще много факторов, от которых зависит результат инвестиций.

В портфельной теории Марковица рынок эффективен, и чем больше риск инвестиций, тем выше ожидаемая доходность. Но в реальности бета непредсказуема и доходность акций может оказаться даже ниже безрисковой ставки. Так, в период с 2000 по 2009 год акции США принесли инвесторам убыток и были хуже облигаций и наличных.

Альфа позволяет измерить избыточную доходность относительно бенчмарка с поправкой на риск. Она отражает удачные действия инвестора и хороший тайминг сделок.

Простому инвестору стоит оценить бету при составлении стратегии, чтобы понимать риск инвестиций и оптимизировать ожидаемую доходность.

Что касается альфы, она очень важна для профессиональных портфельных управляющих, но простому инвестору можно не брать ее в расчет, особенно если он инвестирует в индексы и делает это пассивно — по принципу «купил и держи».