Стоит ли вкладываться в ОФЗ на 20 лет и более?

Я начинающий инвестор. Чтобы прощупать рынок и набраться опыта, решил пока вкладываться в облигации федерального займа (ОФЗ) — это относительно надежный и консервативный инструмент.

Наткнулся на так называемый биржевой паевой инвестиционный фонд от Сбербанка с тикером SBGB. Насколько я понял из описания, это что-то среднее между ETF и классическим ПИФом, но с меньшей комиссией за управление. У БПИФа есть бенчмарк, с которого все копируется, — индекс российских гособлигаций RGBITR.

Есть несколько вопросов:

- Если SBGB копирует RGBITR, можно ли, взглянув на график индекса, сделать однозначный вывод, что SBGB будет ждать такой же плавный и консервативный рост?

- Стоит ли рассматривать этот инструмент на очень долгий срок — 20 лет и более? Гособлигации — надежный инструмент, но если мы имеем дело с БПИФом Сбербанка, насколько это рискованно? Есть вероятность, что в случае расформирования БПИФа его паи упадут в цене и я потеряю деньги? Или лучше купить индекс гособлигаций Мосбиржи RGBITR либо вообще ОФЗ по отдельности?

- Какие преимущества дает БПИФ от Сбербанка перед индексом, перед покупкой ОФЗ по отдельности? В чем его недостатки?

- Сбербанк реинвестирует купоны с облигаций в данном фонде. Значит ли это, что доходность SBGB будет чуть выше, чем RGBITR? Или за счет комиссии за управление эти процентики нивелируются? Уплату налогов не рассматриваю, так как минимум три года точно планирую владеть, а значит, могу не платить НДФЛ.

- Если опять же судить по графику RGBITR, какой примерно доходности можно ожидать от SBGB лет через 20—30, при условии что рост сохранится?

Евгений

Евгений, ОФЗ действительно считаются надежным вложением. Однако это не означает, что ОФЗ подходят именно вам.

Я объясню, как соотносятся индекс RGBITR и фонд SBGB и какие у SBGB преимущества и недостатки по сравнению с отдельными облигациями. После этого посмотрим, чего можно ждать от ОФЗ и SBGB при инвестициях на очень длительный срок.

RGBITR и SBGB

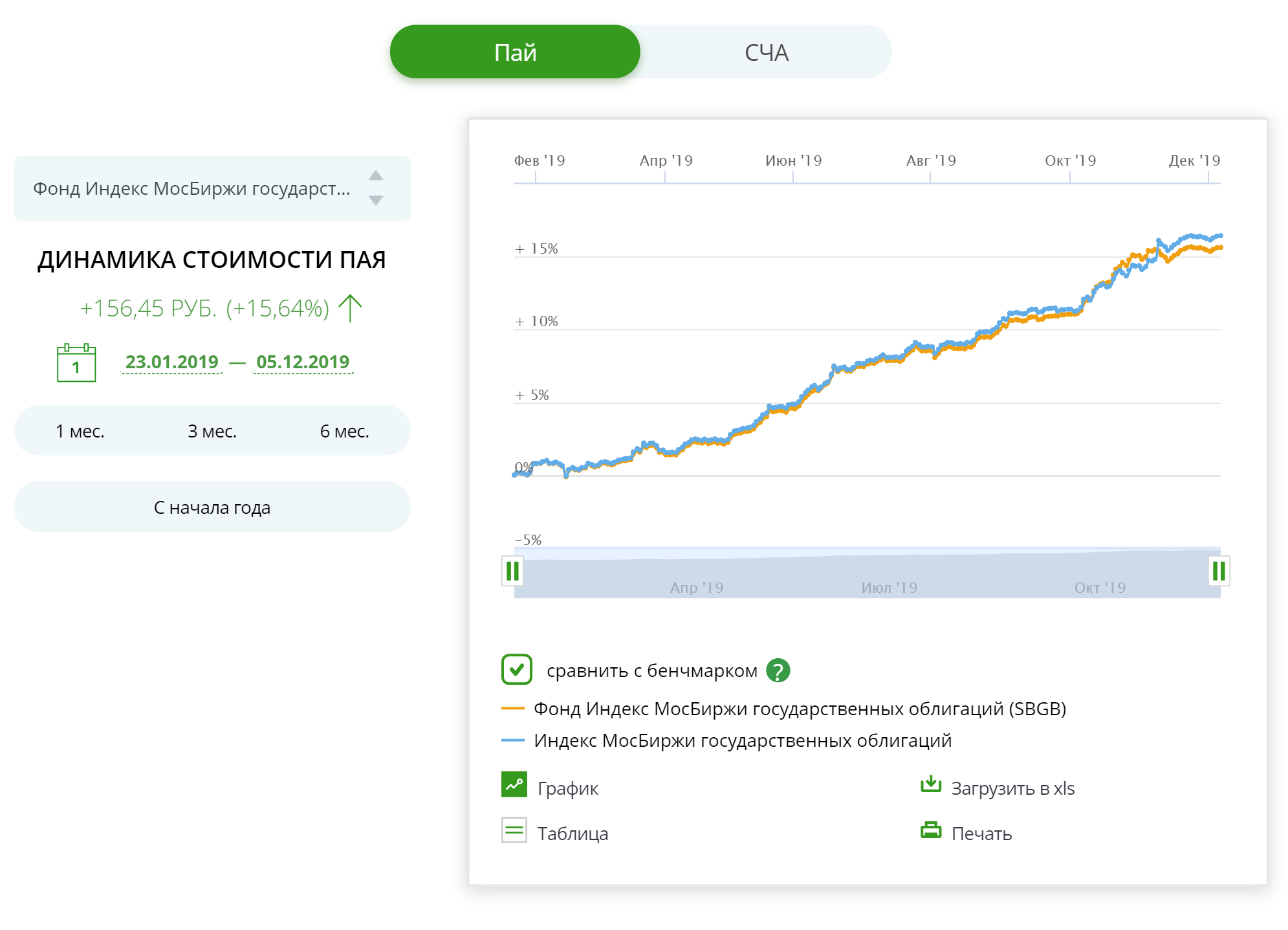

RGBITR — это индекс государственных облигаций полной доходности, в который входит 21 наименование ОФЗ. Полная доходность означает, что индекс учитывает реинвестирование купонов от облигаций, так что доходность SBGB не может быть выше за счет реинвестирования: оно уже учтено в индексе.

Сам индекс купить нельзя, потому что это условный набор ценных бумаг. Однако можно купить все облигации из этого индекса в нужных пропорциях или вложиться в инвестиционный фонд, отслеживающий индекс. Биржевой ПИФ SBGB от УК «Сбербанк управление активами» — как раз такой фонд. За свою работу управляющая компания берет комиссию, которая составляет до 0,8% в год от стоимости чистых активов фонда. Комиссия встроена в цену пая, отдельно платить ее не надо.

Паи БПИФа — долю в фонде — можно купить и продать на Московской бирже через брокерский счет или ИИС.

Цена паев SBGB меняется так же, как меняется RGBITR. Индекс упадет — паи подешевеют, индекс вырастет — паи станут дороже.

Фонд или отдельные облигации

Инвестировать в фонд проще: не надо самостоятельно выбирать облигации, думать о долях разных бумаг, вручную реинвестировать полученные купоны. Кроме того, чтобы хотя бы примерно повторить индекс вручную, потребуется более 21 000 ₽, а паи SBGB сейчас стоят около 1160 ₽ за штуку.

Минус фонда в том, что расходы на управление снижают доходность инвестиций. Еще один недостаток — то, что с дохода от продажи паев фонда, возможно, придется уплатить налог, а купоны ОФЗ налогом не облагаются. Налога можно избежать, если покупать паи на ИИС с вычетом на доход или использовать так называемую трехлетнюю льготу на брокерском счете — это льгота, которой планируете воспользоваться вы.

Отдельные облигации удобны тем, что можно выбрать нужные вам бумаги, например подходящие по дате погашения. Кроме того, вы получаете купоны, которыми можно распорядиться как угодно, а с фондом так не получится: он реинвестирует все купоны.

Фондом заведует управляющая компания, связанная с крупнейшим банком страны, — это достаточно надежно. Если УК решит закрыть фонд, то его активы будут распроданы, а деньги перечислены инвесторам. Вряд ли можно потерять деньги по вине фонда, но все же это промежуточное звено между вами и облигациями.

Смотрим в завтрашний день

Цена пая SBGB будет меняться так же, как меняется индекс RGBITR. Что будет с индексом, я не знаю: никто не умеет безошибочно предсказывать будущее. Вероятно, в долгосрочной перспективе индекс будет расти, однако плавный рост — и вообще рост — не гарантирует ни управляющая компания, ни государство.

Например, с начала 2013 по конец 2014 года индекс колебался примерно на одном уровне, а в конце 2014 года упал. Затем индекс рос с небольшими просадками до лета 2018 года, потом снизился и опять начал расти. Получается, что в целом индекс растет, но просадки тоже бывают — это не банковский вклад.

Допустим, RGBITR и SBGB будут расти. Проблема в том, что в долгосрочной перспективе доходность ОФЗ, скорее всего, будет примерно равна инфляции или окажется только немного выше нее. С помощью государственных облигаций, будь то отдельные ОФЗ или фонд таких бумаг, вы защитите деньги от инфляции, но покупательная способность вашего капитала будет расти очень медленно — или вообще не вырастет.

При долгосрочных вложениях я обычно советую держать часть инвестиционного портфеля в фондах акций. Акции считаются более рискованным вложением, зато потенциальная доходность выше. В среднем в долгосрочной перспективе доходность рынка акций может обогнать инфляцию, облигации и вклады на несколько процентных пунктов в год.

Еще советую диверсифицировать вложения по валютам и странам. Не стоит держать весь капитал только в рублях и только в российских ценных бумагах, потому что за 20—30 лет может случиться все что угодно. Например, в 1970-е годы никто и представить не мог, что в начале 1990-х советские вклады и облигации обесценятся.

Самое важное

Биржевой ПИФ SBGB отслеживает индекс государственных облигаций RGBITR. Паи фонда торгуются на бирже, а их цена зависит от поведения индекса с поправкой на комиссию управляющей компании.

В ОФЗ можно вложиться и по отдельности, и через такой фонд. У каждого способа есть плюсы и минусы.

В долгосрочной перспективе индекс гособлигаций, вероятно, будет расти, хотя и не всегда плавно. Более того, он может и упасть на какое-то время. Никто точно не знает, что и когда с ним случится.

ОФЗ позволят защитить капитал от инфляции, но вряд ли заметно увеличат его. Инвестируя надолго, подумайте и о других активах, в том числе не связанных с российской экономикой.