Как считать доходность облигаций с дисконтом и премией?

Не так давно начал пользоваться приложением Тинькофф-инвестиции и совершать первые сделки по покупке ценных бумаг. Никак не могу разобраться в некоторых аспектах облигаций.

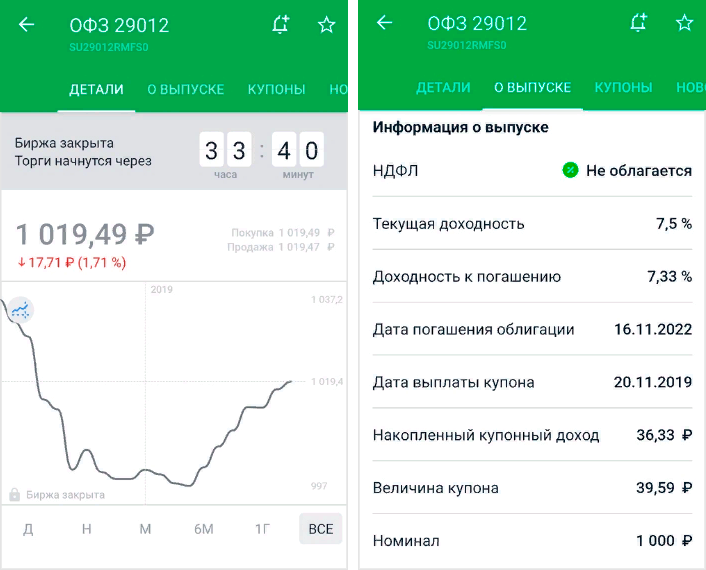

К письму прикладываю два скрина из приложения об ОФЗ 29012. В настоящий момент их цена составляет 1019,49 ₽, текущая доходность — 7,5%, номинал — 1000 ₽, доходность к погашению — 7,33%, величина купона — 39,59 ₽, периодичность выплаты — 182 дня.

Вопросы такие:

- Исходя из формулы, приведенной в статье, текущая доходность равна 39,59 × 2 / 1019,49 = 7,767%, что отличается от 7,5%. Подскажите, пожалуйста, в чем кроется неточность моих расчетов?

- Купонная доходность и доходность к погашению — это синонимы? Если да, то откуда взята цифра 7,33%? Ведь 39,59 × 2 / 1000 = 7,92%.

- В статьях Т—Ж приводятся примеры про ОФЗ, которые продаются с дисконтом. Пытаюсь найти такие в приложении — и все как на подбор с премиями, выше номинала. В чем подвох?

- Получается, если я куплю облигации с премией, а погашены они будут по номиналу, реальная доходность будет ниже?

С уважением,

Максим

Максим, вы задали очень интересные вопросы. Разберем их в порядке от общих к частным на примере ОФЗ 29012, о которой вы упомянули в своем письме.

Исходные данные:

- облигация — ОФЗ 29012;

- текущая цена — 1019,49 ₽;

- купон — 39,59 ₽;

- выплата — дважды в год;

- дата погашения — 16.11.2022;

- текущая доходность — 7,5%;

- доходность к погашению — 7,33%.

В приложении Тинькофф-инвестиции все ОФЗ с премиями, а не с дисконтом. В чем подвох?

Подвоха нет. Все дело — в ключевой ставке ЦБ, которая последнее время постепенно снижается.

Ключевая ставка определяет денежно-кредитную политику Банка России. Проще говоря, чем выше ставка, тем дороже кредиты, и наоборот. Если ставка снижается, то и кредиты становятся дешевле. На это реагируют облигации.

Например, государство выпустило ОФЗ с купонной доходностью 8% годовых. В этот момент ключевая ставка находилась на уровне 7,5%. Затем ключевая ставка снизилась, скажем, до 6%. Теперь государство выпускает все новые облигации уже с меньшей купонной доходностью, например 7% годовых.

Но поменять размер купона по старой ОФЗ, купонная доходность которой 8% годовых, уже нельзя. И эта облигация из-за большого купона становится самой выгодной: все новые ОФЗ дают 7%, а старая — 8%. Тут в дело вмешивается рынок: все начинают скупать именно старые ОФЗ, из-за чего цена облигации растет. И растет она до тех пор, пока не восстановится баланс и доходность этой облигации не окажется на уровне остальных — 7%.

Вот и сейчас получается, что из-за снижения ключевой ставки большинство облигаций выросли в цене и торгуются дороже номинала. Если бы ставка, наоборот, повышалась, облигации становились бы менее выгодными → их начали бы продавать → их цена начала бы падать.

Нюанс ОФЗ 29012

ОФЗ 29012 — это облигации с плавающей ставкой, и купон по ним может и будет меняться при изменении ключевой ставки.

Облигации с переменным купоном подвержены меньшим скачкам цены, чем облигации с постоянным купоном: они могут корректировать свою доходность не только за счет цены, но и за счет купона. Это затрудняет точный расчет доходности, поскольку неизвестен размер будущих купонов.

Если я куплю облигации с премией, а погашены они будут по номиналу, доходность будет ниже?

Именно так. Вы покупаете облигацию по ее нынешней цене, но погашается она всегда по номиналу. Значит, фактическая доходность может не совпадать с купонной. Если купите облигации дешевле номинала, доходность к погашению будет выше ставки купона, а если дороже номинала, то доходность будет ниже.

Что такое текущая доходность облигации

Текущая доходность облигации отражает годовую доходность ее купона относительно текущей цены. В данном случае нужно использовать следующую формулу:

- Размер годового купона / Цена облигации × 100%

В примере с ОФЗ 29012 текущая доходность будет такой:

- 39,59 × 2 / 1019,49 × 100% = 7,767%

Как вы правильно заметили, эта доходность отличается от той, что указана на вашем скриншоте. Дело в том, что Тинькофф-инвестиции кроме цены облигации включают в знаменатель накопленный купонный доход. Эту сумму при покупке облигаций вы потратите дополнительно к ее цене. Вот как выглядит такая формула для облигации из вашего скриншота:

- 39,59 × 2 / (1019,49 + 36,33) = 7,5%

Что такое доходность облигации к погашению

Доходность к погашению — это доходность облигации с учетом ее цены и при условии, что инвестор владеет облигацией до погашения. Погашение, напомню, происходит по номиналу.

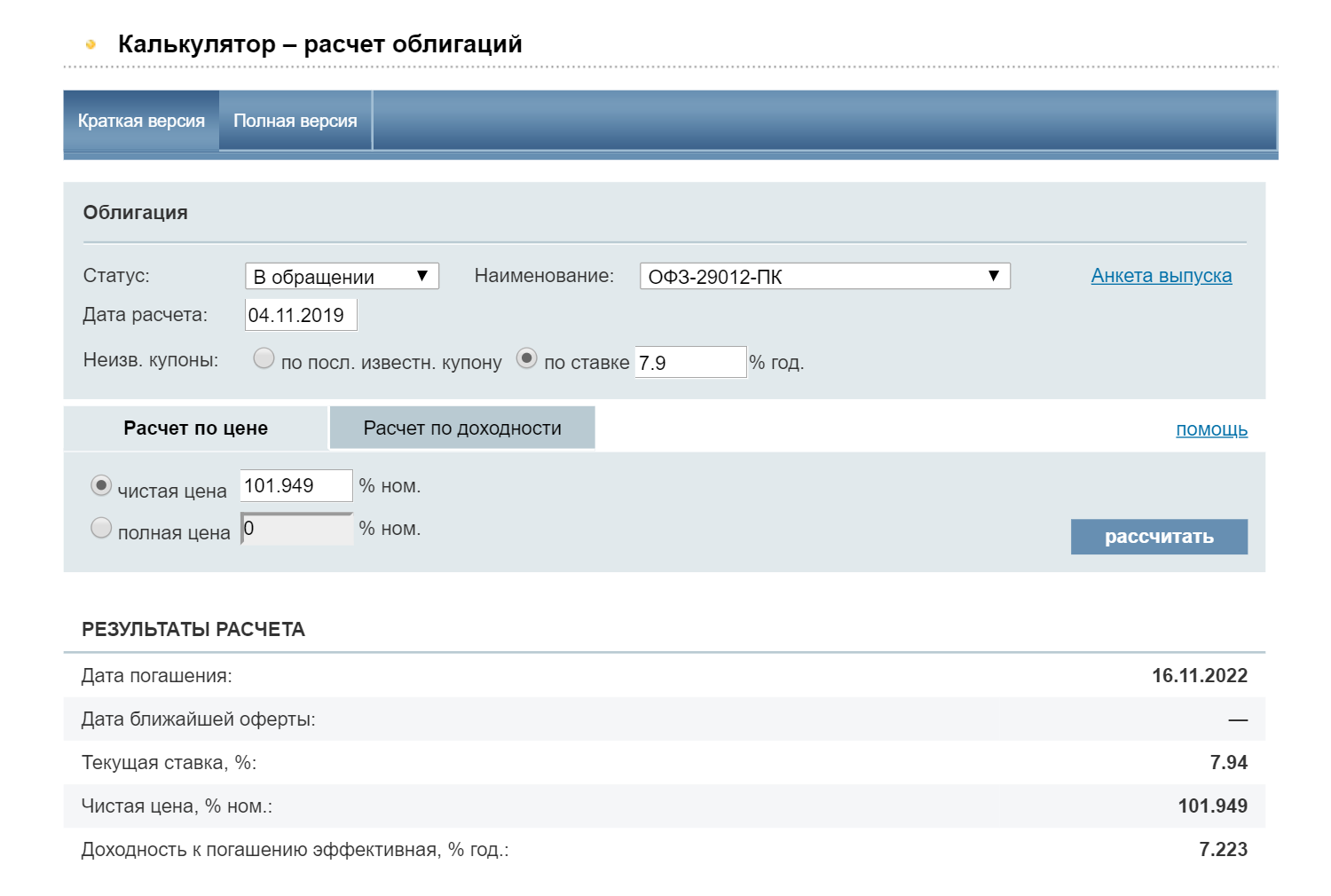

Формула для расчета доходности к погашению достаточно сложна, поэтому я рекомендую пользоваться специальными сервисами и калькуляторами, например калькулятором на сайте «Русбондс».

Вот пример расчета по ОФЗ 29012:

7,9% — это купонная доходность исходя из номинала:

- 39,59 х 2 / 1000 = 7,92%

Учтите, однако, что рассматриваемая ОФЗ — с переменным купоном, а значит, купонная доходность может поменяться. Остальные значения должны быть понятны.

Эффективная доходность к погашению — 7,223% годовых. «Эффективная» означает, что полученные купоны реинвестируются — используются для покупки тех же самых облигаций. Под доходностью к погашению Тинькофф-инвестиции имеют в виду как раз эффективную доходность.

Приведу примерный расчет, чтобы был понятен смысл. У нас уже есть текущая доходность. Рассчитаем доходность облигации к погашению. Но имейте в виду, что данный расчет опять-таки будет актуален только для облигаций ОФЗ с постоянным купоном.

- Мы купили облигацию за 1019,49 ₽, а погасят нам ее за 1000 ₽. Значит, мы потеряем 19,49 ₽, или 1,9% (19,49 × 100% / 1019,49).

- Но 1,9% мы потеряем в абсолюте за все время до погашения. Поэтому это число нужно привести к годовому показателю. Зная количество дней до погашения облигации, годовое значение получить легко.

- Ваши скриншоты сделаны 4 ноября 2019 года. Соответственно, до погашения в этот момент — 3 года и 12 дней, или 1107 дней (365 × 3 + 12).

- Теперь рассчитаем годовой эффект от того, что мы покупаем облигацию по цене 1019,49 ₽, а погасят ее по 1000 ₽:

- 1,9% / 1107 × 365 = 0,63%

- На этот процент теперь нужно скорректировать текущую доходность. Корректировать в данном случае нужно в минус, так как при погашении мы получаем убыток. Если бы мы погашали дороже, чем покупали, корректировали бы в плюс:

- 7,767% − 0,63% = 7,14%

- Это меньше, чем 7,223% из калькулятора. Главный фактор здесь в том, что мы не учитывали реинвестирование купона.

В целом доходность к погашению получилась следующая:

- 7,14% — примерный расчет на пальцах (без реинвестирования);

- 7,223% — расчет на калькуляторе на «Русбондсе» с реинвестированием купонов;

- 7,33% — расчет из приложения Тинькофф-инвестиции с реинвестированием купонов.

Как видите, значения везде разные. Думаю, что разница в наших расчетах и расчетах из приложения Тинькофф-инвестиции может быть связана с тем, что 4 ноября, когда вы сделали скриншоты, биржа не работала.

Учитывая, что для разных цен получается разная доходность, вам нужно использовать правильную цену — по которой купите именно вы. Я рекомендую брать ее и считать через калькулятор на «Русбондсе» либо смотреть готовые значения на сайте Московской биржи — так вы получите максимально точный расчет, в котором будут учтены именно ваши параметры сделки. Но помните, что реинвестирование купонов в будущем может произойти по цене, отличающейся от цены в дату расчета, а комиссии брокера немного снижают доходность.