Как салону красоты оформить сотрудников так, чтобы платить поменьше налогов?

У меня небольшой маникюрный салон, в котором работают пять мастеров. Я зарегистрирована как ИП, плачу на УСН 6% от дохода, а мои мастера никак не оформлены. Клиенты платят мастерам напрямую, те оставляют половину себе, а половину отдают мне. Если клиент хочет расплатиться картой, он переводит деньги мне, а я — половину мастеру.

Я понимаю, что это неправильно, но платить все налоги и взносы за работников мне не хочется, тем более что мастера часто меняются.

Как мне оформить мастеров так, чтобы все было законно, но платить поменьше?

Мария

Таким вопросом задаются почти все, кто с помощью нескольких сотрудников оказывает услуги людям: репетиторы, юристы, массажисты, тренеры, дизайнеры, строители и т. д.

Варианты решения почти для всех одинаковы. Разберемся на примере вашего маникюрного салона.

Никого не оформлять и ничего не подписывать

Некоторые предприниматели предпочитают решать проблемы по мере их поступления: никак не оформляют сотрудников и работают вообще без документов, а заниматься формальностями начинают только после первых штрафов. Проблема в том, что штрафы могут быть немаленькими.

Если мастер пожалуется в трудовую инспекцию, она оштрафует предпринимателя сначала на сумму до 10 000 ₽ за каждого работника. Если история повторится, штраф вырастет до 40 000 ₽. За незаключение трудовых договоров могут наказать штрафом до 10 000 ₽ ИП и до 100 000 ₽ юрлицо. При этом проверка может оказаться не просто внеплановой, но еще и внезапной.

Налоговая может заинтересоваться деньгами, которые проходили через мастеров и предпринимателя: с них должны были платить НДФЛ и взносы, а их не платили. Выяснить, кто и как передавал наличные деньги, налоговая не сможет, а вот все переводы по счетам за последние три года поднять будет легко.

Налоговая доначислит налоги и пени за просрочку, а также оштрафует предпринимателя за умышленную неуплату налога на 40% от суммы недоимки. Эти деньги просто снимут с его счета.

Конечно, когда салон только открылся, предпринимателю не до трудового кодекса: все деньги ушли на запуск дела, на счету каждая копейка, и вообще непонятно, взлетит бизнес или нет. Даже если никого не оформлять, вряд ли налоговая или трудовая инспекция успеет прийти в салон в первые два-три месяца работы. Многие предприниматели начинают первый бизнес именно так. Главное — вспомнить про оформление сотрудников, как только салон выйдет на какой-то относительно стабильный доход.

Сдать рабочие места мастерам в аренду

Салон салоном, но можно обставить все иначе. Представьте, что вы не работодатель с работниками, а всего лишь владелец помещения, который сдает рабочие столы в почасовую аренду. В таком случае не вы платите мастерам за работу, а они вам за аренду места. Тогда ваша деятельность становится абсолютно законной и прозрачной: вы ИП, который зарабатывает на том, что сдает помещение в аренду, а оформление мастеров становится их проблемой, а не вашей.

Если мастера работают вообще без регистрации, то они не платят никаких налогов, но рискуют получить штрафы за незаконную предпринимательскую деятельность. Чтобы работать законно, им нужно зарегистрироваться в качестве самозанятых, если это возможно, или стать ИП на патентной системе.

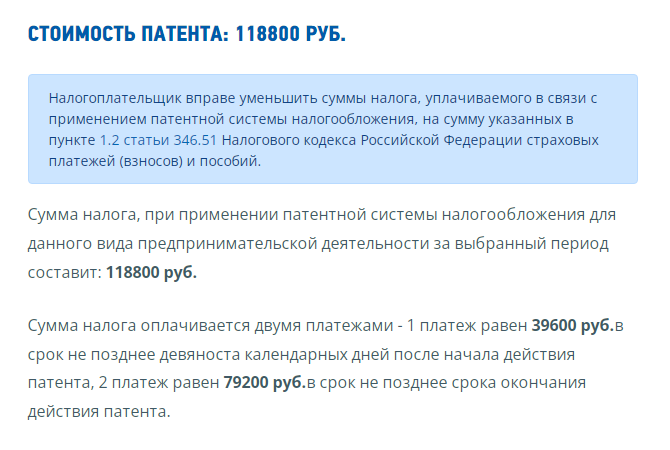

Когда у мастера есть налоговый патент, ему не надо платить НДС и НДФЛ. Он просто ведет книгу учетов расходов и доходов, а вместо всех налогов платит два раза в год фиксированную сумму. Стоимость патента зависит от региона и вида деятельности. Кроме тех, кто оказывает косметические услуги, на патенте могут работать репетиторы, фотографы, ремонтники, повара и др. Главное, чтобы их доход был меньше 60 млн рублей в год.

Кроме стоимости патента мастеру нужно будет уплатить за себя пенсионные взносы и взносы на медицинское страхование, за социальное страхование можно не платить. Минимальная сумма взносов в 2022 году — 43 211 ₽, точная сумма зависит от объема доходов мастера-предпринимателя.

| Страховые взносы | Сумма в год | КБК |

|---|---|---|

| Страховые взносы на ОПС в фиксированном размере | 34 445 ₽ | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОПС с дохода, превышающего 300 000 ₽ | 9000 ₽ | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС | 8766 ₽ | 182 1 02 02103 08 1013 160 |

| Страховые взносы | Сумма в год |

| Страховые взносы на ОПС в фиксированном размере | 34 445 ₽ |

| Страховые взносы на ОПС с дохода, превышающего 300 000 ₽ | 9000 ₽ |

| Страховые взносы на ОМС | 8766 ₽ |

Самозанятость

В 2022 году вашим мастерам не обязательно регистрироваться в качестве ИП. Можно стать самозанятым и платить только налог на профессиональный доход.

Самозанятость — это особый налоговый режим для специалистов, которые работают сами на себя. Такие люди просто скачивают мобильное приложение «Мой налог» и ведут в нем учет входящих платежей. Приложение заменяет онлайн-кассу и бухучет, самостоятельно формирует чеки и уведомляет, когда надо уплатить налог — 4% от всех поступлений. В Т—Ж есть отдельная подборка статей про самозанятых.

В таком случае организация работы салона выглядит следующим образом. Владелец салона зарегистрирован в качестве ИП, сдает по договорам почасовой аренды рабочие места мастерам. Мастера оформлены в качестве ИП или самозанятых. Нужно только, чтобы договор аренды не был похож на трудовой: в нем не должно быть никаких графиков работы, отпусков, штрафов и всего, что сопровождает трудовые отношения.

Главный подвох такой организации в том, что каждый мастер в салоне будет сам себе хозяин. Его нельзя будет уволить за плохую работу или прогул, нельзя запретить ему работать в других салонах и уводить клиентов домой. С другой стороны, даже официальное трудоустройство в штат не сможет полностью защитить работодателя от такого поведения сотрудника. Поэтому, на мой взгляд, если салон сможет построить свою работу так, чтобы мастера за него держались, этот вариант работы будет самым выгодным и для мастера, и для салона.

Устроить мастеров к себе на работу

Если салон приводит мастерам клиентов и руководит их работой, можно устроить их в качестве штатных сотрудников. Тогда они будут обязаны соблюдать условия трудового договора и все внутренние регламенты, а за нарушения их можно будет оштрафовать или уволить. Но при этом оформление в штат — самый затратный вариант оформления отношений с мастерами.

Мастерам от оформления в штат одни плюсы: тут и оплачиваемый отпуск, и больничные, и пенсионный стаж. Правда, весь праздник — за счет работодателя. С каждой зарплаты салон будет платить взносы и НДФЛ.

В целом налоги и взносы за работника в 2022 году составляют 43,2%. Допустим, у сотрудника в договоре указана зарплата 40 000 ₽. Работодатель будет тратить на него 52 080 ₽, а на руки работник получит 34 800 ₽.

В общем, если ваш салон только открылся, можно какое-то время поработать вообще без документов. Сначала убедитесь, что салон приносит прибыль, а потом занимайтесь бумагами. Когда станет ясно, что дело пошло в гору, выберите способ оформления, который больше подходит в вашей ситуации. Если мастера приходят к вам со своими клиентами, сдайте им место в аренду и помогите стать ИП или самозанятыми. Если вы обеспечиваете мастеров и хотите руководить их работой, оформляйте в штат.

Если кратко

Если вы любитель острых ощущений, никого не оформляйте, работайте до первой проверки. Потом, если что, уплатите штрафы или переедете и смените вывеску.

Если вы доверяете своим мастерам как себе и хотите платить как можно меньше налогов, то ваш выбор — самозанятые или ИП, которые арендуют у вас рабочее место.

Если вы серьезный предприниматель, оформляйте всех по трудовому договору или договору ГПХ в зависимости от вида работы или услуги.