«Не хочу урезать расходы»: как откладывать больше, не снижая качество жизни

Это история из Сообщества. Редакция задала вопросы, бережно отредактировала и оформила по стандартам журнала

Мне 33 года, я живу в Москве и работаю корпоративным юристом за 110 000 ₽ в месяц.

Муж, инженер-проектировщик, получает 130 000 ₽. Мы живем в квартире, которую мне подарил дедушка, ипотеки и кредитов нет.

Я откладываю 40 000 ₽ в месяц. Накопила 537 607 ₽. Из них 427 607 ₽ — это подушка в размере четырех месячных зарплат на случай, если все будет совсем плохо. Возможно, я бы еще пооткладывала деньги, чтобы довести размер подушки до шести окладов, но пока не хочу урезать расходы еще сильнее.

Еще 80 000 ₽ отложены на отпуск, 20 000 ₽ — на подарки родственникам на гендерные праздники, дни рождения и Новый год. На карте обычно лежит 10 000—15 000 ₽ на текущие общие расходы: магазины, бытовую химию и прочее.

Накопления распределены так:

- 315 000 ₽ в Сбербанке на вкладе под 11,27% годовых;

- 112 607 ₽ в Т-Банке на вкладе под 14,1% годовых;

- 80 000 и 20 000 ₽ лежат по разным конвертам под 1% годовых в Сбербанке. Мне так проще видеть, сколько и на что я откладываю. К тому же эти деньги можно оперативно снять, чтобы купить билеты, подарки или оплатить отель.

Кредитов никогда не было, я против. Если на что-то нет денег, значит, оно мне не нужно. Если очень припрет, я лучше отложу и потом куплю. Я сейчас не говорю про ипотеку для тех, кому актуально. Речь про кредиты на отпуск, технику, одежду и так далее.

Для планирования бюджета я изредка пользуюсь приложением «Тяжеловато». Узнала о нем в 2023 году, как раз из дневников трат. Рассчитываю, сколько в день можно тратить, чтобы дотянуть до дня получки.

Еще я заранее расписываю, на что потратить зарплату. Когда она приходит, сразу скидываю свою часть на общую с мужем карту, а остаток распределяю по конвертам в Сбербанке и трачу по мере необходимости.

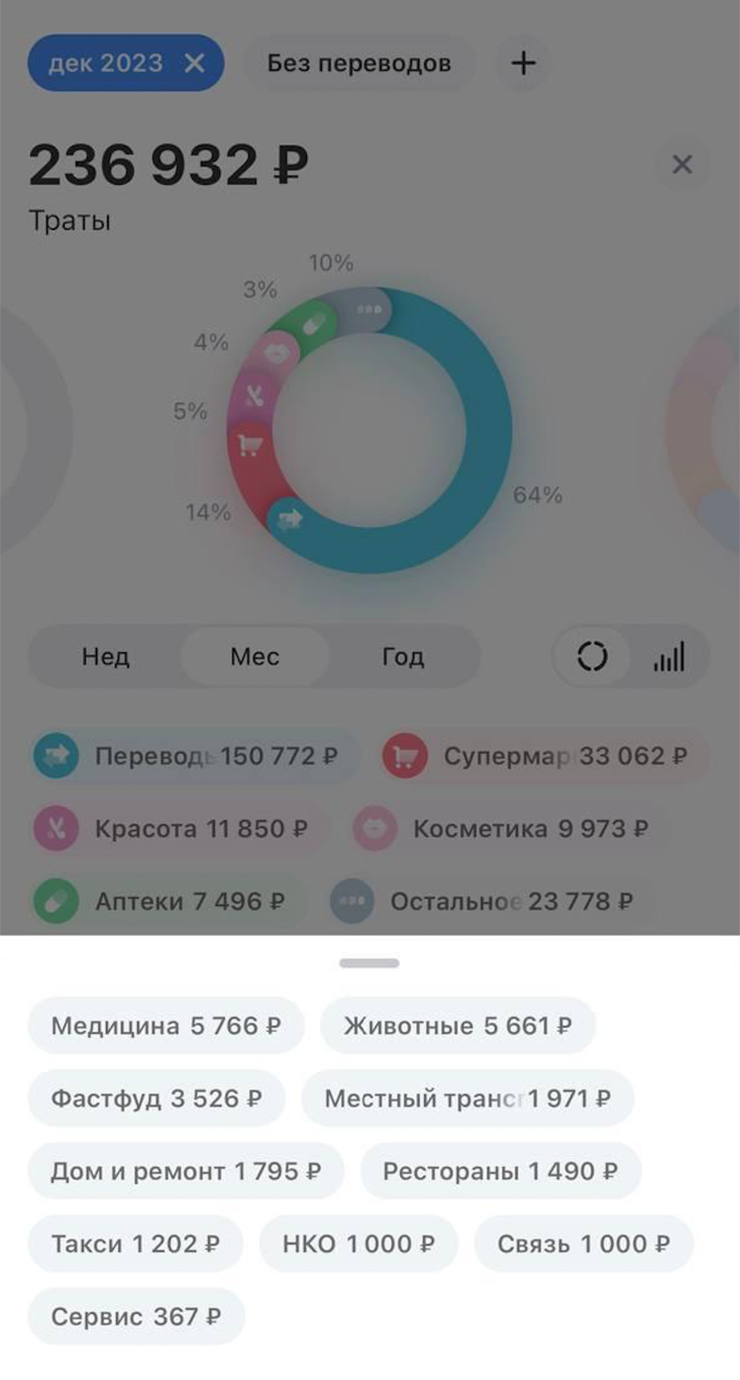

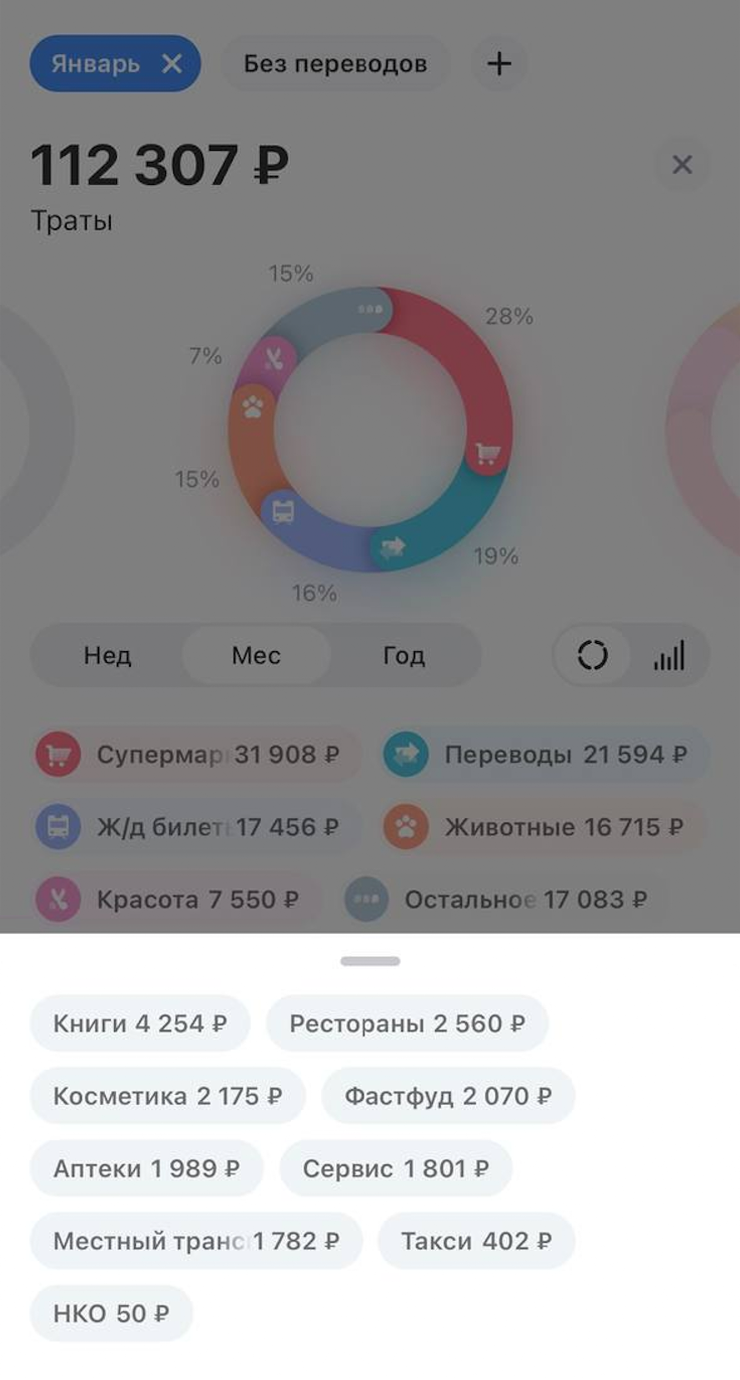

Вот часть трат, которые я описывала в дневнике.

Продукты. Мы с мужем скидываемся каждый месяц по 25 000 ₽. Сюда же входят бытовая химия, алкоголь, заказы вкусняшек. С ростом цен замечаю, что денег не хватает.

Продукты и бытовую химию покупаем в пресловутом «Вкусвилле» — он, кстати, стал разочаровывать, надо покупать там меньше продуктов, — «Перекрестке», «Метро», «Мяснове», изредка в «Азбуке вкуса». Кстати, а вы когда-нибудь сравнивали цены в «Азбуке вкуса» и во «Вкусвилле? Мы недавно сравнили. Они различаются совсем немного, а некоторые позиции в «Азбуке» даже дешевле.

Еда вне дома. Примерно 6000 ₽, иногда чуть больше. Трачу либо когда езжу на работу, либо когда хочется отдохнуть от готовки и поесть то, что я дома не делаю.

Красота. Из обязательного: восковая эпиляция раз в месяц — 3300 ₽; архитектура бровей, окрашивание ресниц, удаление волос над губой и уход за бровями — в среднем 4000 ₽; стрижка и уход за волосами раз в полгода — 3500 ₽; окрашивание волос раз в два-три месяца — 5000 ₽.

На косметику трачу 10 000 ₽ раз в два месяца. Из марок косметики больше всего люблю Clarins — но цены на него в последнее время сильно выросли, поэтому покупаю редко. Также люблю Bioderma и Sesderma, а из отечественных брендов зашла Aravia. Из марок ухода за волосами пользуюсь Insight и L’Oreal Professionnel.

На подарки родным на гендерные праздники, Новый год и дни рождения трачу по 10 000 ₽. На работе нет традиции скидываться на праздники.

Здоровье. Хожу к врачам по ДМС, он у нас неплохой. За 2023 год на медицину потратила 24 358 ₽: 16 000 ₽ на 10 сеансов массажа, 8358 ₽ — на дополнительные обследования. Теперь знаю, что в конце года болела микоплазменной инфекцией, а не коклюшем.

На аптеки за прошлый год ушло 46 638 ₽. Это и витамины, и капли в нос, и лекарства от ОРВИ, и 100500 средств от кашля, которые мне не помогали в конце года. Впрочем, тут не только мои лекарства, но и мужа.

К стоматологу хожу два раза в год: на осмотр и на профгигиену. У меня проблемы с деснами, поэтому гигиену надо делать каждые шесть месяцев. Чистка зубов стоит 5500 ₽.

Животные. В среднем 5000 ₽ в месяц. Подробнее о кошке и тратах на нее я рассказывала в отдельной статье.

На книги трачу 3000—4000 ₽ в год. Люблю бумажные издания, нравится держать их в руках и перелистывать страницы.

Путешествия. Ездим редко, хотелось бы чаще, но муж против. Ездим чаще всего на выходные с ночевкой, в большие путешествия редко выбираемся. На море вместе ни разу не были, оба не любители пляжного отдыха. В 2023 году ездили в Тверь, Тулу, Тарусу, Беларусь, Переславль-Залесский и Калугу.

За билеты и проживание плачу я, остальное оплачивает муж. В 2023 году я потратила 159 387 ₽. На остальное в поездках ушло еще около 250 000 ₽, по приблизительным подсчетам. За покупку билетов коплю баллы в «РЖД-бонусе». Потом их можно списать на билеты.

Как мне больше откладывать?

Как больше откладывать, не урезая траты

У вас в целом очень хорошее финансовое положение: нет кредитов и долгов, есть накопления и подушка безопасности.

Если я правильно понял, вы не готовы урезать траты в ущерб качеству жизни. Поэтому направлением для оптимизации предлагаю выбрать накопления.

Совет 1. Выбрать более выгодные вклады. Вы пишете, что храните 315 000 ₽ на вкладе в Сбербанке под 11,27% годовых. При текущей ключевой ставке ЦБ эта доходность низкая.

Например, сейчас, 19 марта 2024 года, в Сбербанке есть вклады на 3 и 6 месяцев под 13,1% и 14,6% годовых соответственно, в Т-Банке — под 15% на 3 месяца и под 14,5% на полгода. Когда срок вашего вклада истечет, рекомендую выбрать другой, сравнив ставки в нескольких банках.

Если вы боитесь потерять накопленные проценты, закрыв вклад досрочно, рекомендую открыть 3—4 вклада и разделить сумму на части. Когда вам понадобится часть накоплений, вы закроете один вклад, а остальные продолжат приносить доход.

Совет 2. Выбрать более выгодный накопительный счет. Сейчас 80 000 и 20 000 ₽ лежат в «конвертах» под 1% годовых. Разумнее переложить их на накопительные счета с бóльшим процентом.

Например, в Т-Банке можно открыть до 12 таких счетов. Ставка будет 7%, а с подпиской Pro — 10%. Так вы по-прежнему будете видеть, сколько и на что откладываете, но держать деньги на накопительном счете будет эффективнее.

Совет 3. Оплачивать билеты и отели картой с кэшбэком. Вы упомянули, что часто путешествуете по России и что дорогу и проживание оплачиваете сами, а не муж. Тогда советую делать это через сервисы, за покупки в которых на вашу карту начисляется повышенный кэшбэк.

Допустим, по карте Black каждый месяц можно выбрать четыре категории такого кэшбэка. Если вы выберете «Ж/д билеты» и купите в этом месяце билеты на поезд, то вам вернется 5% от потраченной суммы. Аналогично устроен и кэшбэк по карте «Альфа-банка».

Если у вас появится карта Т-Банка, то вы сможете пользоваться сервисом «Путешествия». Тогда, независимо от категорий повышенного кэшбэка, вам будет возвращаться до 7% за авиабилеты, до 10% — за бронь отелей, до 5% — за покупку ж/д билетов, туров или оплату экскурсий от сервиса Tripster.

Совет 4. Освоить инвестиции. Сейчас все ваши накопления хранятся на банковских депозитах, но их доходность не покрывает инфляцию. В долгосрочной перспективе это приведет к тому, что покупательная способность ваших денег снизится. Если вы продолжите откладывать текущими темпами, то через полгода у вас накопится подушка безопасности в размере шести ежемесячных доходов. После этого продолжать откладывать деньги на вклады будет неэффективно, и я советую освоить инвестиции.

Инвестиции не так сложны, как кажется на первый взгляд. В Т—Ж есть бесплатный курс для новичков «А как инвестировать», где мы доступно рассказываем об основных инструментах.

Плюс есть способы пассивного инвестирования для начинающих. Например, Инвесткопилка Т-Банка позволяет настроить автоматическое инвестирование по выбранной стратегии. Вы выбираете ее сами, задаете суммы и регулярность инвестиций, а прогресс накоплений видите в приложении банка. Похожий сервис есть и у Сбербанка, но там нельзя выбрать стратегию.

Когда разберетесь с инвестициями, сможете вкладывать деньги эффективнее. Например, сейчас в России высокая ключевая ставка — 16%. Вслед за ее ростом растет и доходность по облигациям с плавающей ставкой. Например, по облигациям РЖД 1P-26R (RU000A106K43) текущая доходность — 16,9% с ежемесячными выплатами. Но при снижении ключевой ставки уменьшится доходность этой облигации.

Совет 5. Пользоваться налоговыми вычетами. В дневнике вы их не упоминаете, но явно работаете официально и платите НДФЛ. Вычеты позволят, например, возвращать часть расходов на лечение.

Также вы сможете пользоваться инвестиционным вычетом, если откроете ИИС, или индивидуальный инвестиционный счет. Конкретно для вас главное преимущество ИИС по сравнению с обычным брокерским счетом — возможность оформить инвестиционный налоговый вычет типа А. Это значит, что вы можете уменьшать сумму дохода, облагаемую НДФЛ, максимум на 400 000 ₽ в год. И возвращать часть НДФЛ, который работодатель вычитает из вашей зарплаты.

Я желаю, чтобы ваша зарплата со временем только росла, но приведу расчет исходя из ее нынешнего размера. На руки вы получаете 110 000 ₽ в месяц, или 1 320 000 ₽ в год. То есть зарплата гросс, или до удержания НДФЛ, 1 517 232 ₽ в год.

Если за год вы пополните ИИС на 400 000 ₽, то ваша налогооблагаемая база уменьшится на 400 000 ₽. За год работодатель вычитает из вашей зарплаты НДФЛ в размере 197 240 ₽. Из них 52 000 ₽, 13% от 400 000 ₽, вы сможете вернуть.

Минус ИИС в том, что его можно закрыть и вывести деньги только спустя минимум 5 лет после открытия либо в особых жизненных ситуациях. Если сделать это раньше, то придется вернуть государству все инвестиционные вычеты, которые вы успели оформить.