Если вы хотите попробовать себя в краткосрочных сделках и спекуляциях, вам стоит знать, как работают фьючерсы.

Начнем издалека: представьте, что вы фермер и что через полгода вам понадобится зерно. И что стоимость этого зерна за полгода может вырасти в два раза, а может и упасть в два раза. Никто не знает, как получится.

Тогда вы идете к поставщику и договариваетесь, что купите у него зерно через полгода, но по нынешней цене. Если за полгода зерно подорожает, вы будете в плюсе — купите его по старой цене. Если за полгода зерно подешевеет, в плюсе будет продавец — он продаст его вам по цене полугодовой давности, которая была выше. Вот такая договоренность — и есть фьючерсный контракт. В статье речь пойдет о такой же ситуации, но на бирже.

В целом фьючерсы — это отдельная и очень большая тема, которую невозможно охватить даже серией статей. Поэтому в этой статье я буду говорить только о фьючерсах фондовой секции Московской биржи на акции и на индексы. Рассмотрю только основные стратегии торговли фьючерсами.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Т—Ж мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов о фьючерсах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое фьючерс

Фьючерсный контракт — это договор между покупателем и продавцом о покупке/продаже какого-то актива в будущем. Стороны заранее оговаривают, через какой срок и по какой цене состоится сделка.

Например, в начале октября 2022 года одна акция «Лукойла» стоит около 4000 рублей. Фьючерс на акции «Лукойла» — это, например, договор между покупателем и продавцом о том, что покупатель купит акции «Лукойла» у продавца по цене 4000 рублей через 3 месяца. При этом не важно, какая цена будет у акций через 3 месяца: цена сделки между покупателем и продавцом все равно останется 4000 рублей. Если реальная цена акции через три месяца не останется прежней, одна из сторон в любом случае понесет убытки.

Большая часть фьючерсных сделок — это спекуляция. Вы прогнозируете, что цена акций «Лукойла» в ближайшее время вырастет, — вы покупаете фьючерсный контракт на акции «Лукойла». Думаете, что цена вот-вот рухнет, — вы продаете фьючерсный контракт на акции «Лукойла».

В продаже фьючерсов есть один нюанс. Фактически «покупка» и «продажа» в разговоре о фьючерсах — условные термины. Лучшая аналогия — это обыкновенное пари. Есть две стороны: одна считает, что цена актива вырастет, а другая — что цена упадет. В итоге первый участник «покупает» фьючерс, а второй «продает» его. Соответственно, чтобы продать фьючерс, его не нужно предварительно покупать. Для продажи фьючерсов определенного типа даже не нужно держать акции, на которые этот фьючерс заключен, — все просто рассчитывается в денежном эквиваленте.

Чем отличается от опциона и форварда

Опцион — это тоже контракт на бирже, по которому можно купить или продать актив в указанный период по оговоренной цене. Тут важно подчеркнуть, что у покупателя появляется право, то есть он не обязан это делать, но может — на свое усмотрение. В этом и заключается основное отличие опционов от фьючерсов.

Например, участники договариваются, что продавец получает право реализовать свои акции через полгода по установленной цене. Продавец тем самым фиксирует для себя текущую стоимость актива на срок контракта. В будущем, если котировки акций упадут, он сможет продать акции по старой цене, будто падения не было. Если же котировки вырастут — выгоднее не исполнять опцион, а продать акции напрямую на бирже. В этом случае продавец потеряет только премию опциона, которую он заплатил при заключении контракта.

Про опционы у нас есть подробная статья.

Форвард — это прямая сделка между участниками, предполагающая поставку актива в определенную дату по оговоренной цене. В отличие от фьючерса, она внебиржевая — заключается без посредника. Соответственно, нет расходов на заключение сделки и процесс менее стандартизирован. Стороны не могут изменить условия договора или расторгнуть его — контракт обязателен к выполнению.

Почему фьючерс — это не инвестиции

Не стоит путать покупку фьючерса на акции с покупкой акций. Давайте разберем, в чем разница.

При покупке акций «Лукойла» вы:

- Фактически становитесь совладельцем компании. Записи о том, что вам принадлежат акции, хранятся в специальном депозитарии.

- Получаете право участвовать в собраниях акционеров в соответствии с вашей долей. Как правило, это будут годовые общие собрания акционеров, на которых у вас будет право голоса, даже если вы имеете только одну акцию.

- Получаете право на часть прибыли компании, распределяемую в виде дивидендов.

- В случае банкротства компании имеете право на часть средств, полученных при ликвидации активов.

При покупке фьючерсов на акции «Лукойла»:

- Ничего из перечисленного выше к вам не относится.

- Прав в компании у вас не больше, чем у вашего кота.

Торговля фьючерсами — это не инвестиции. Причины две: во-первых, вы не можете просто купить фьючерс и забыть о нем, как это работает с обычными акциями. Фьючерс — это инструмент срочного рынка, а значит, у каждого фьючерса есть срок его исполнения — дата, в которую все открытые контракты исполняются и каждая из сторон получает какой-то результат — прибыль или убыток. Таким образом, во фьючерсе вы не можете «пересидеть» спад и дождаться хороших результатов.

Во-вторых, фьючерсы не имеют добавочного капитала, который есть у акций и который вы, как инвестор, можете ощущать в виде дивидендов или роста стоимости акций.

В чем польза фьючерсов

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Бесплатное кредитное плечо. Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы и часто нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Недостатки фьючерсов

Высокие риски за счет кредитного плеча. Это больше спекулятивный инструмент, поэтому при торговле важно учитывать технический анализ, ставить ордеры «стоп-лосс». Пример фьючерса на нефть в апреле 2020 года показывает, что цена может упасть и до −37 $ за баррель. С акциями, как реальными активами, такое невозможно

У фьючерсов ограниченный срок жизни, в среднем 9—12 месяцев. Фьючерсы не подходят для долгосрочных стратегий и пассивных инвестиций, иначе придется всякий раз по истечении контракта покупать новый.

Нет пассивного дохода в виде дивидендов и купонов. Значит, время и сложный процент не ваши союзники.

Фьючерсы — непростой инструмент, и есть много нюансов. Так, их цена формируется по запутанной схеме, размер гарантийного обеспечения может меняться, а дважды в день по контрактам происходят взаиморасчеты — клиринг.

Что нужно учитывать при торговле

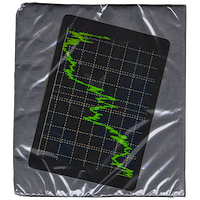

Технический анализ. Как уже говорилось, фьючерс — спекулятивный инструмент, который зачастую используется для краткосрочных сделок. Значит, при торговле важно отталкиваться от ценового графика и технических индикаторов. Это позволяет прогнозировать динамику цены и определять оптимальную точку входа.

Еще одна сильная сторона технического анализа — он применим на любом временном отрезке, будь то торговля внутри дня или анализ среднесрочного тренда. В том и другом случае будут работать те же принципы и ценовые паттерны.

Фундаментальный анализ. Проводить фундаментальный анализ тоже важно, чтобы понимать характер базового актива и его драйверы роста. Кроме того, фьючерсы — это «молодой» инструмент относительно своего базового актива, поэтому его график не всегда дает полноценную картину.

Фьючерсы на Московской бирже

Мы рассмотрели некоторые основные положения о фьючерсах — теперь можно перейти к конкретным примерам. Как я писал раньше, в этой статье мы будем рассматривать только виды фьючерсов фондовой секции Московской биржи:

- Фьючерсы на акции.

- Фьючерсы на индексы — например, фьючерс на индекс РТС или индекс голубых фишек.

- Фьючерс на волатильность российского рынка.

Технически при покупке фьючерса на бирже покупатель с продавцом договариваются только о цене и дате. Все остальные детали контракта уже стандартизированы, и за соблюдение всех обязательств отвечает биржа. Но в реальной торговле фьючерсами не нужно договариваться даже о цене и сроке: цену определяет рынок, а дату — биржа. По факту вы просто либо соглашаетесь на предложенные условия, либо не соглашаетесь.

Механически сделка проходит точно так же, как и любая другая сделка с акциями. Вы выставляете заявку, указываете цену и количество. Если покупатель/продавец найдется — заявка срабатывает.

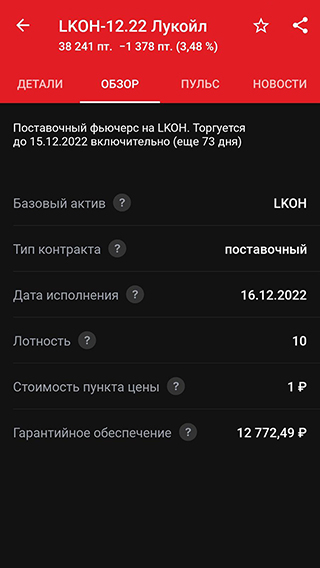

У каждого фьючерса есть несколько характеристик, рассмотрим их подробнее.

Тип контракта — это самая важная информация о фьючерсе. Он может быть поставочным или расчетным. Если вы покупали поставочный контракт, то при исполнении фьючерса вы обязаны купить непосредственно сам базовый актив. А при расчетном происходит только финансовый расчет вашей сделки.

Разберемся на примере. Представим, что вы купили 10 фьючерсов на акции «Лукойла» по 5500 рублей и к моменту исполнения контракта акции стоят 5000 рублей.

При поставочном контракте вы будете обязаны купить 10 акций «Лукойла» по 5500 рублей. Вы потратите 55 000 рублей, и в вашем портфеле появятся 10 акций общей стоимостью 50 000 рублей. Что делать с этими акциями дальше — решать вам. Можно продать и зафиксировать убыток 5000 рублей, а можно дождаться лучших времен, когда акции подорожают.

При расчетном контракте у вас не появится никаких акций — биржа просто рассчитает ваш убыток и спишет со счета 5000 рублей.

Как мы уже говорили, при торговле фьючерсами вы получаете бесплатное плечо, так как, чтобы купить 1 фьючерс на акции «Лукойла» за 5500 рублей, вам необходимо заплатить только обеспечение — обычно 10%, или 550 рублей за фьючерс. Это значит, что для всей вашей сделки — 10 фьючерсов — вам нужно всего лишь 5500 рублей на своем счете.

А теперь интересный нюанс: если при исполнении фьючерса расчетного типа у вас просто уйдет со счета 5000 рублей и останется 500 рублей, то при поставочном типе вам нужно будет купить 10 акций «Лукойла» общей стоимостью 55 000 рублей — и на этот раз вам придется заплатить полностью. Если у вас не будет этих средств, то может либо сработать кредитное плечо от брокера (на этот раз уже платное), либо вы и вовсе получите штрафные санкции.

При продаже фьючерса все аналогично, только с другой стороны: если к моменту исполнения расчетного фьючерса акции будут стоить 5000 рублей, вы будете в плюсе — «продадите» акции по 5500 и брокер просто начислит вам 5000 рублей прибыли за 10 фьючерсов. А если это будет поставочный фьючерс, вы должны будете продать покупателю 10 акций «Лукойла» по 5500 рублей. Если этих акций у вас не будет, биржа откроет короткую позицию — одолжит вам эти акции, чтобы вы могли исполнить контракт, а с вас возьмет проценты за такой кредит. Поэтому с поставочными кредитами нужно быть аккуратным.

Исполнение фьючерса — это дата, когда все открытые фьючерсные сделки закрываются и все контрагенты исполняют свои обязательства. В расчетных фьючерсах это дата, когда вы зафиксируете убыток или прибыль по счету, а в поставочных — дата, когда вы купите/продадите базовый актив.

Хронологически процесс исполнения разбит на две даты:

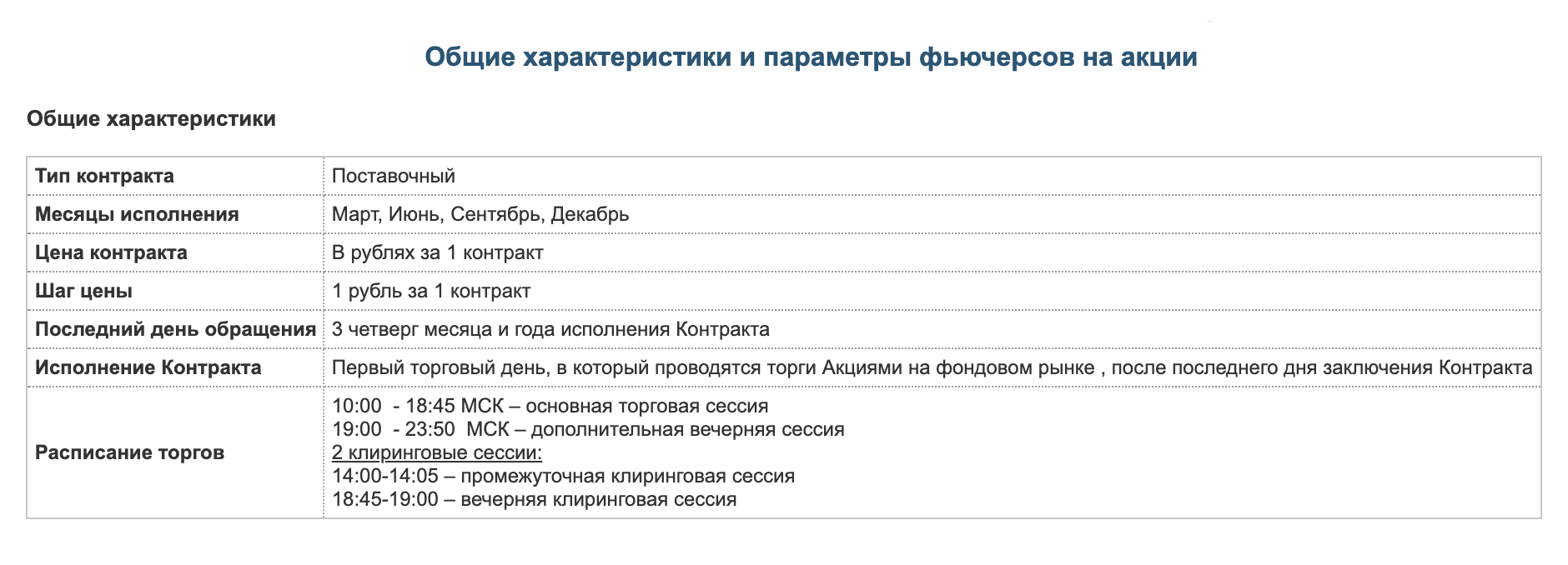

- Последний день обращения фьючерса, когда он свободно торгуется на бирже, — третий четверг того месяца и года, когда исполняется фьючерс.

- День исполнения фьючерса — следующий торговый день после последнего дня обращения.

Например, если фьючерс исполняется в декабре 2022 года, все будет выглядеть так: купить или продать фьючерс можно будет до 15 декабря — это третий четверг месяца. А исполнится фьючерс на следующий день — 16 декабря, в пятницу.

Всего на бирже 4 месяца исполнения фьючерсов. Это означает, что по акциям есть 4 разных фьючерса, длительность каждого из которых — 3 месяца.

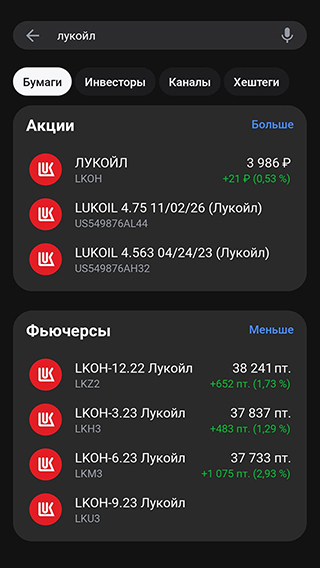

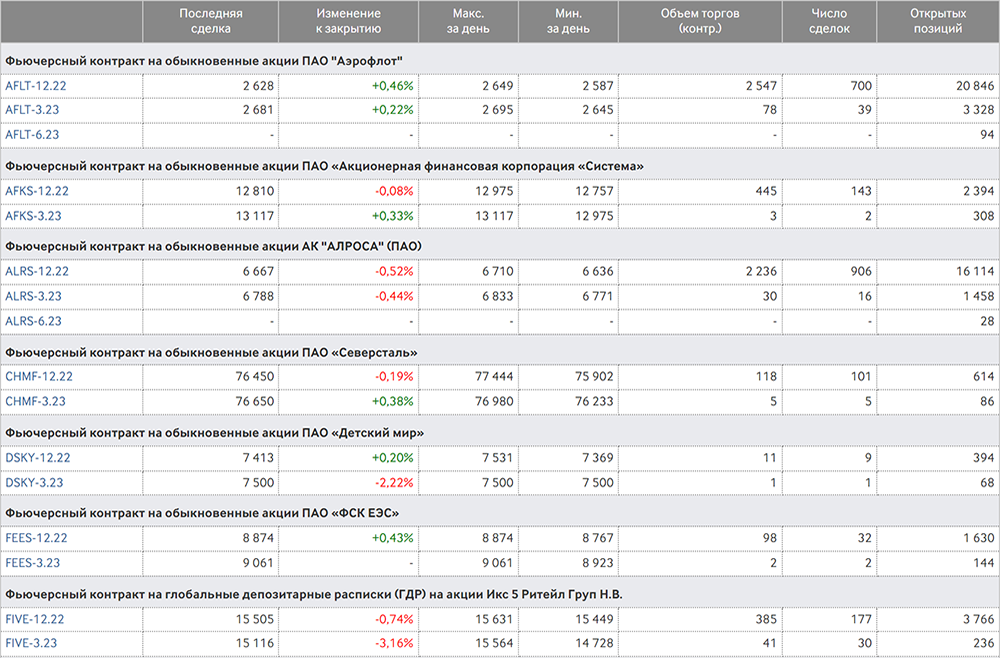

На бирже это выглядит так: название фьючерса состоит из названия базового актива — тикера акции, — месяца и года исполнения. Например, фьючерс на акции «Газпрома» с исполнением в декабре 2022 года будет выглядеть так: GAZR-12.22. GAZR — тикер акции «Газпрома», 12 — месяц исполнения, 22 — год.

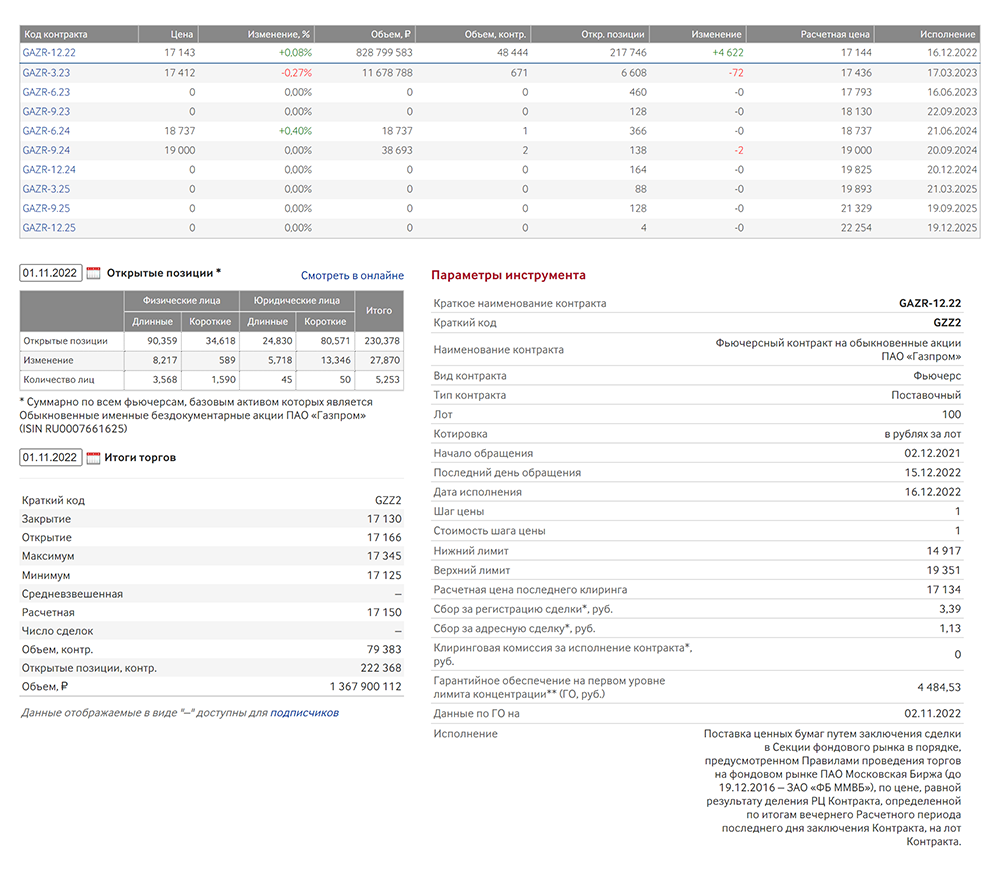

Если нажать на один из фьючерсов, мы попадем в его карточку со сводной информацией. На практике нужно переходить сразу сюда.

В правой колонке — «Параметры инструмента» — указаны все детали: тип фьючерса; дата исполнения; необходимый уровень гарантийного обеспечения — сумма, которую вам нужно реально заплатить, чтобы купить один фьючерс; объем лота — количество акций в одном фьючерсе — и так далее.

Левая колонка отображает рыночные данные по выбранному фьючерсу: какой объем сделок, цена последней сделки и так далее.

Таблица сверху показывает все доступные фьючерсы по данному базовому активу и дает по ним краткую сводку. В целом тут понятны уже все поля, кроме расчетной цены — по этой цене клиринговый центр рассчитывает все сделки, начисляет вариационную маржу и т. п. Это отдельная сложная тема — алгоритм расчета лежит на сайте Московской биржи, но на практике это не особо влияет на действия трейдера.

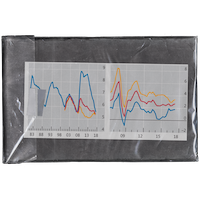

Гораздо интереснее посмотреть на цену и объем сделок по фьючерсам. Как видно на иллюстрации, цена везде разная, как и спрос. При этом базовый актив везде одинаковый — вот с этим стоит разобраться отдельно.

Как цена фьючерса зависит от цены базового актива

Цены фьючерсов с разной датой исполнения на один и тот же базовый актив разные, но и это не все. Цена самого базового актива основную часть времени тоже отличается от цены фьючерса на этот базовый актив.

Стоимость акций и фьючерсов на примере Сбербанка. Данные на 4 октября 2022

| Стоимость | Цена на 1 акцию | |

|---|---|---|

| Акция SBER | 110,61 ₽ | 110,61 ₽ |

| Фьючерс SBER-12.22 | 11 010 ₽ (1 лот = 100 акций) | 110,1 ₽ |

| Фьючерс SBER-3.23 | 11 205 ₽ (1 лот = 100 акций) | 112,05 ₽ |

| Фьючерс SBER-6.23 | 11 775 ₽ (1 лот = 100 акций) | 117,75 ₽ |

Стоимость акций и фьючерсов на примере Сбербанка. Данные на 4 октября 2022

| Акция SBER | |

| Стоимость | 110,61 ₽ |

| Цена на 1 акцию | 110,61 ₽ |

| Фьючерс SBER-12.22 | |

| Стоимость | 11 010 ₽ (1 лот = 100 акций) |

| Цена на 1 акцию | 110,1 ₽ |

| Фьючерс SBER-3.23 | |

| Стоимость | 11 205 ₽ (1 лот = 100 акций) |

| Цена на 1 акцию | 112,05 ₽ |

| Фьючерс SBER-6.23 | |

| Стоимость | 11 775 ₽ (1 лот = 100 акций) |

| Цена на 1 акцию | 117,75 ₽ |

Тут есть закономерности, которые стоит запомнить:

- Большую часть времени цена фьючерса отличается от цены базового актива.

- При приближении даты исполнения цена фьючерса приближается к цене базового актива, а в итоге сравнивается с ней.

Начнем со второго пункта, который легко объяснить. Представьте, что сегодня последний день обращения фьючерса на акции Сбербанка и он стоит 100 рублей. В этом случае все бы просто купили сегодня фьючерс, а на следующий день (день исполнения) получили бы на свой счет реальные акции Сбербанка за 100 рублей вместо 111. Тогда их можно тут же продать и получить свою прибыль. Именно поэтому так и не бывает — рынок сам находит эффективную цену, которая при приближении даты исполнения приближается к цене базового актива.

Теперь о том, почему же все основное время цена на базовый актив и цена на фьючерс разные. Разница в том, что цена на базовый актив — это цена сейчас, а цена на фьючерс — это прогнозная цена на базовый актив потом, к дате исполнения фьючерса. И здесь уже, в зависимости от ожиданий либо других факторов, эта цена будет либо больше, либо меньше цены базового актива.

Отношение цены фьючерса к цене базового актива называется либо контанго, либо бэквордация. Контанго — когда цена фьючерса выше цены базового актива; бэквордация — когда цена фьючерса ниже цены базового актива.

Разберем пару примеров. Компания хорошо поработала в этом году, и инвесторы ожидают очень сильный финансовый отчет. В этом случае прогнозная цена фьючерса будет выше, так как инвесторы закладывают в нее данные отличного отчета, который будет опубликован к моменту исполнения фьючерса. Это контанго.

Другая ситуация: акции компании торгуются по 100 рублей. Через пару недель компания выплатит дивиденды в размере 10 рублей на акцию (10%). Очевидно, что сразу после дивидендной отсечки цена акций упадет примерно на те же 10% и станет около 90 рублей — это дивидендный гэп. Поскольку владение фьючерсами не дает никаких прав на дивиденды, цена фьючерса уже будет учитывать этот дивидендный гэп и будет меньше цены базового актива. Это бэквордация.

Как заработать на фьючерсах

Есть три варианта, как заработать на фьючерсах:

- Спекулятивная торговля. Трейдерам работать с фьючерсами удобнее, чем с акциями, так как они более волатильны, дешевле и идут с бесплатным кредитным плечом — требуют меньшей суммы вложений.

- Хеджирование — защита портфеля от просадки. Например, вы владеете акциями и планируете держать их дальше, но хотите застраховаться от возможного падения. Тогда открываете короткую позицию по фьючерсному контракту на акции. В случае снижения котировок акций фьючерсы компенсируют убыток.

- Альтернативные инструменты. Базовым активом фьючерсов выступают не только акции, но и индексы, волатильность, процентные ставки и сырьевые товары, такие как нефть, газ и сахар. Это позволяет инвестировать в широкий спектр инструментов и, например, лучше диверсифицировать вложения.

В чем риски при торговле фьючерсами

Риск торговли с плечом. Торговля фьючерсами позволяет открыть позицию, которая в разы превышает сумму на брокерском счете. В случае успеха вы получаете экстраприбыль, но, если что-то пойдет не так, убытки часто неограниченные — можно потерять весь капитал.

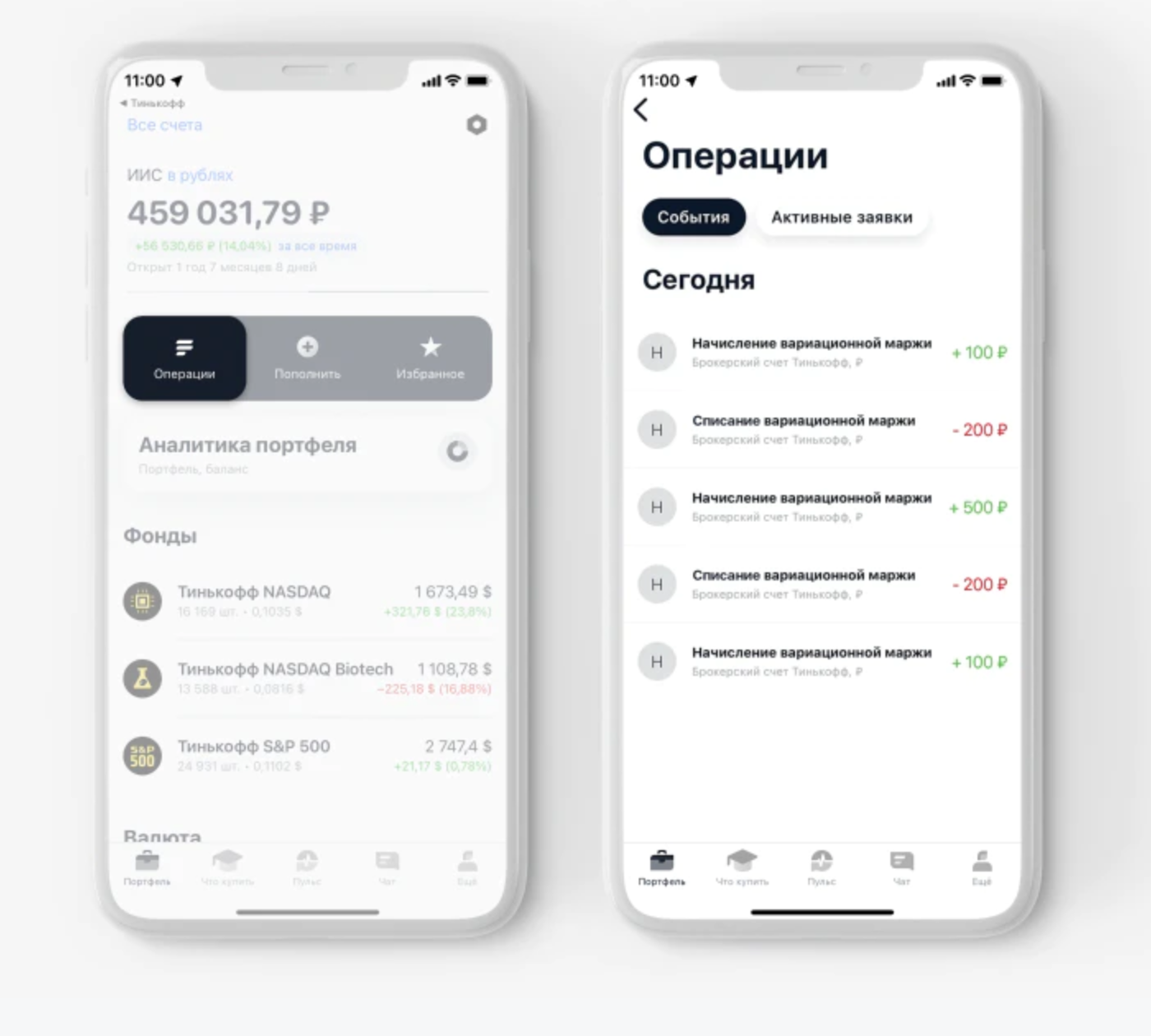

Не получится «пересидеть» убытки, как в акциях. Ведь у фьючерсов короткий срок жизни, а вариационная маржа списывается с брокерского счета в тот же день, и может потребоваться довнести деньги.

Изменение ставки риска. Когда рынок «штормит», биржа может повысить размер гарантийного обеспечения. Если на счете недостаточно денег, брокер может принудительно закрыть какую-нибудь позицию в портфеле, чтобы восполнить денежный баланс, — это называется «маржин-колл».

Низкая ликвидность. По некоторым контрактам могут проходить малые объемы торговли. В этом случае сложно войти или выйти из позиции по справедливой цене.

Запомнить

- Фьючерс — не для инвесторов, а для трейдеров. Это производный финансовый инструмент, который не дает никаких прав на базовый актив.

- Фьючерсы подходят для спекуляций — они позволяют бесплатно использовать кредитное плечо и стоят дешевле аналогичных сделок с акциями.

- Бывают расчетные и поставочные фьючерсы. По расчетным в дату исполнения происходит финансовый расчет по вашей позиции (фиксируется прибыль или убыток), а при поставочном на дату исполнения происходит покупка/продажа базового актива.

- Цена на фьючерс и цена на базовый актив большую часть времени разные, так как цена базового актива — это цена сейчас, а цена фьючерса — это прогнозная цена базового актива потом.

- С приближением даты исполнения фьючерса его цена стремится к цене актива.