Снова поговорим о срочном рынке, спекуляциях и обо всем том, о чем обычно не говорим.

Мы уже касались срочного рынка в статье про фьючерсы — если вы ее еще не читали, рекомендую начать с нее: так будет проще понять суть.

Сегодня поговорим про опционы и начнем с абстрактного примера.

Предположим, вы покупаете лотерейный билет. Вы рискуете только той суммой, что за него заплатили, но при этом потенциально можете получить прибыль, которая в тысячи раз превышает стоимость этого билета.

Примерно так же обстоят дела с торговлей опционами: при покупке опциона вы можете получить потенциально неограниченную прибыль, если цена опциона пойдет в нужном для вас направлении. А при худшем сценарии потеряете только фиксированный платеж, который внесли за этот опцион.

Разница между опционами и лотереей в том, что в лотерее можно быть только покупателем. А вот на срочном рынке вы легко можете стать продавцом опционов — и тогда ситуация для вас станет обратной: вы получаете от покупателей фиксированный платеж за проданный опцион. Но если цена опциона пойдет в нужном покупателю направлении, то именно из вашего кармана будет оплачиваться его потенциально неограниченная прибыль.

Понимаю, пока сложно. Давайте разбираться.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Т—Ж мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья — о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов об опционах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое опцион

Прежде всего, опцион — это производный инструмент фондового рынка, в его основе всегда лежит какой-то базовый актив. То есть не может быть просто опциона, но может быть опцион на конкретные акции, на индекс, на золото.

Опцион — это контракт между покупателем и продавцом, в нем оговорена цена и срок, по истечении которого этот контракт начнет действовать. У опциона две действующие стороны: покупатель и продавец.

Покупатель опциона платит продавцу фиксированную сумму и получает право совершить сделку с базовым активом по оговоренной цене и через оговоренный срок. Тут важно то, что покупатель получает право, а не обязанность. Это ключевое отличие от фьючерса. Покупатель опциона может отказаться совершать сделку по истечении срока контракта. В случае с фьючерсом у него такого права нет. Мы разберем это подробно в следующем разделе.

Опционы на Московской бирже

Базовый актив всех опционов на Московской бирже — фьючерсы: на акции, на индекс, на валюту. Вот список всех доступных опционов на Московской бирже.

Продавец опциона получает фиксированную сумму и дает обязательство совершить в будущем сделку с покупателем — если покупатель решит воспользоваться своим правом.

Мы умышленно пишем «совершить сделку», а не «купить», потому что опцион может быть как на покупку, то есть когда у покупателя появляется право купить базовый актив, так и на продажу — когда у покупателя появляется право продать базовый актив. Опционы на покупку называются колл-опционами, на продажу — пут-опционами.

Тут важно понимать, что термины «покупатель» и «продавец» относятся не к активу, а к самому опциону. То есть покупатель всегда тот, кто платит деньги за опцион, и неважно, договорились покупать базовый актив или продавать. А продавец всегда тот, кто получил от покупателя деньги за опцион и взял на себя обязательство. Разберем абстрактные примеры с колл- и пут-опционами.

Сделка с колл-опционом

Допустим, акция сейчас стоит 5000 ₽. Покупатель опциона говорит продавцу: «Давай я заплачу тебе сейчас 1000 ₽, но через год, если я захочу, ты мне продашь эту акцию за 5000 ₽». Продавец соглашается, получает 1000 ₽ и надеется, что через год акция не подорожает, а лучше подешевеет. А дальше возможны варианты.

Через год акция стоит больше 6000 ₽ — например 8000 ₽. В этом случае покупатель в плюсе: он заплатил 1000 ₽ год назад, сейчас отдаст оговоренные 5000 ₽ — в итоге он заплатит 6000 ₽ и получит актив, который сейчас стоит 8000 ₽. Прибыль покупателя — 2000 ₽. Убыток продавца — 2000 ₽: он получил 1000 ₽ год назад и 5000 ₽ сейчас, но при этом должен продать актив, который стоит 8000 ₽.

Через год акция стоит меньше 5000 ₽ — например 4000 ₽. В этом случае покупатель в минусе: он заплатил 1000 ₽ год назад, а сейчас может заплатить 5000 ₽ за актив, который в реальности стоит 4000 ₽. Тут и срабатывает важный момент: у покупателя есть право, но не обязанность выкупить актив. Конечно, покупатель в здравом уме не будет платить продавцу 5000 ₽ за актив, который в реальности стоит 4000 ₽. То есть контракт не исполнится. Убытки покупателя — 1000 ₽, которые он заплатил год назад. Прибыль продавца — 1000 ₽, которые он получил год назад.

Через год акция стоит 5000—6000 ₽ — например 5500 ₽. В этом случае покупатель в минусе, но есть нюансы. Он год назад заплатил 1000 ₽, которые уже не вернуть, а сейчас может заплатить еще 5000 ₽, чтобы получить актив, который в реальности стоит 5500 ₽. Если он не воспользуется своим правом купить актив, то потеряет 1000 ₽, заплаченные год назад. А если воспользуется, то потеряет всего 500 ₽: заплатил 6000, а получил актив за 5500. Со стороны продавца дело обстоит так: год назад он получил 1000 ₽, а сейчас еще получит 5000 ₽ за актив, который стоит 5500. Итого 500 ₽ прибыли.

Сделка с пут-опционом

Теперь давайте рассмотрим аналогичный пример с теми же суммами, но для пут-опциона, то есть опциона на продажу.

Исходные данные те же: сейчас акция стоит 5000 ₽. Покупатель опциона говорит продавцу: «Давай я заплачу тебе сейчас 1000 ₽, но через год, если я захочу, ты купишь у меня эту акцию за 5000 ₽». Продавец соглашается, получает 1000 ₽ и надеется, что через год акция не упадет в цене, а лучше подорожает.

Через год акция стоит меньше 4000 ₽ — например 3000 ₽. В этом случае покупатель опциона в плюсе: он заплатил 1000 ₽ год назад, а сейчас продаст актив, который в реальности стоит 3000 ₽, за оговоренные ранее 5000 ₽. Продавец опциона отказаться от такой сделки не может: у него обязательство, а не право. В итоге покупатель опциона получит 5000 ₽, заплатив за них 4000 ₽. Прибыль покупателя — 1000 ₽. Убыток продавца — 1000 ₽: он получил 1000 ₽ год назад, а сейчас вынужден купить за 5000 ₽ актив стоимостью 3000 ₽.

Через год акция стоит больше 5000 ₽ — например 6000 ₽. В этом случае покупатель опциона в минусе: он заплатил 1000 ₽ год назад, а сейчас может продать за 5000 ₽ актив, который в реальности стоит 6000 ₽. Ему это невыгодно — он не будет исполнять контракт. Убытки покупателя — 1000 ₽, которые он заплатил год назад. Прибыль продавца опциона — 1000 ₽, которые он получил год назад.

Через год акция стоит 4000—5000 ₽ — например 4500 ₽. В этом случае покупатель опциона в минусе, но есть нюансы. Год назад он заплатил 1000 ₽, которые уже не вернуть, а сейчас он может продать актив стоимостью 4500 ₽ за 5000 ₽. Если он не воспользуется своим правом продать актив, то потеряет 1000 ₽, заплаченные год назад. А если воспользуется, то хотя бы компенсирует 500 ₽: продаст за 5000 ₽ актив, который на самом деле стоит 4500 ₽. Со стороны продавца опциона дело обстоит так: год назад он получил 1000 ₽, а сейчас вынужден купить актив стоимостью 4500 ₽ за 5000 ₽. Итого 500 ₽ прибыли.

Как все это выглядит на бирже

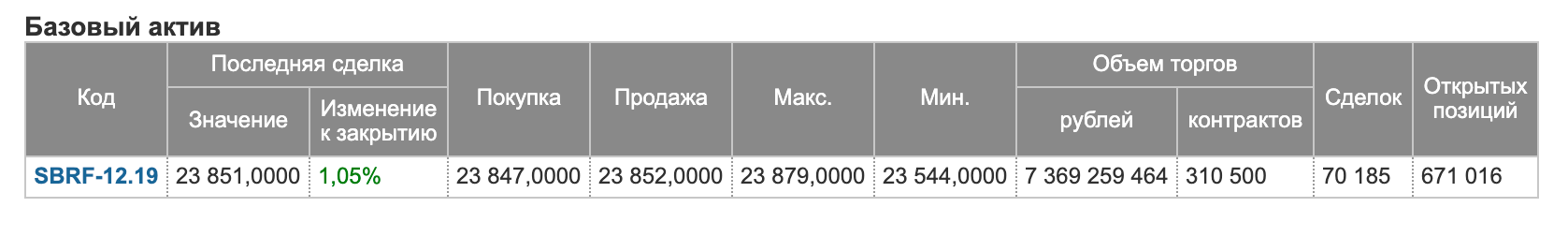

Перейдем к реальному примеру.

Допустим, акции Сбербанка сейчас стоят 222 ₽ за штуку. Инвестор считает, что через три месяца они будут стоить 300 ₽. Но если он просто купит акции, то его потенциальный убыток будет неограниченным: если через три месяца акции будут стоить 10 ₽, он потеряет много денег. Для этого и нужны опционы: вы можете ограничить свой риск, купив не акции напрямую, а опцион. Заплатите определенную премию продавцу и при любом раскладе не потеряете больше этой премии.

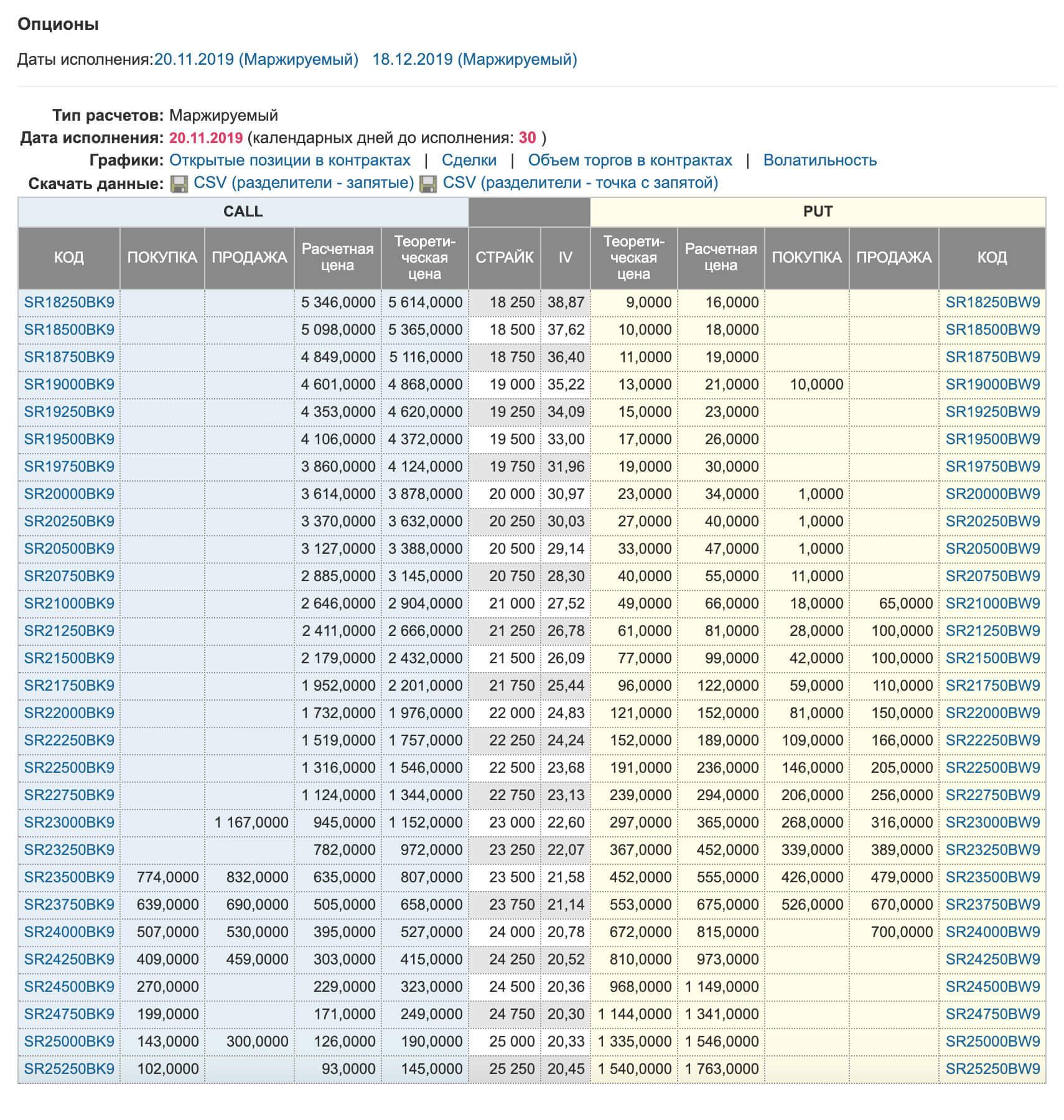

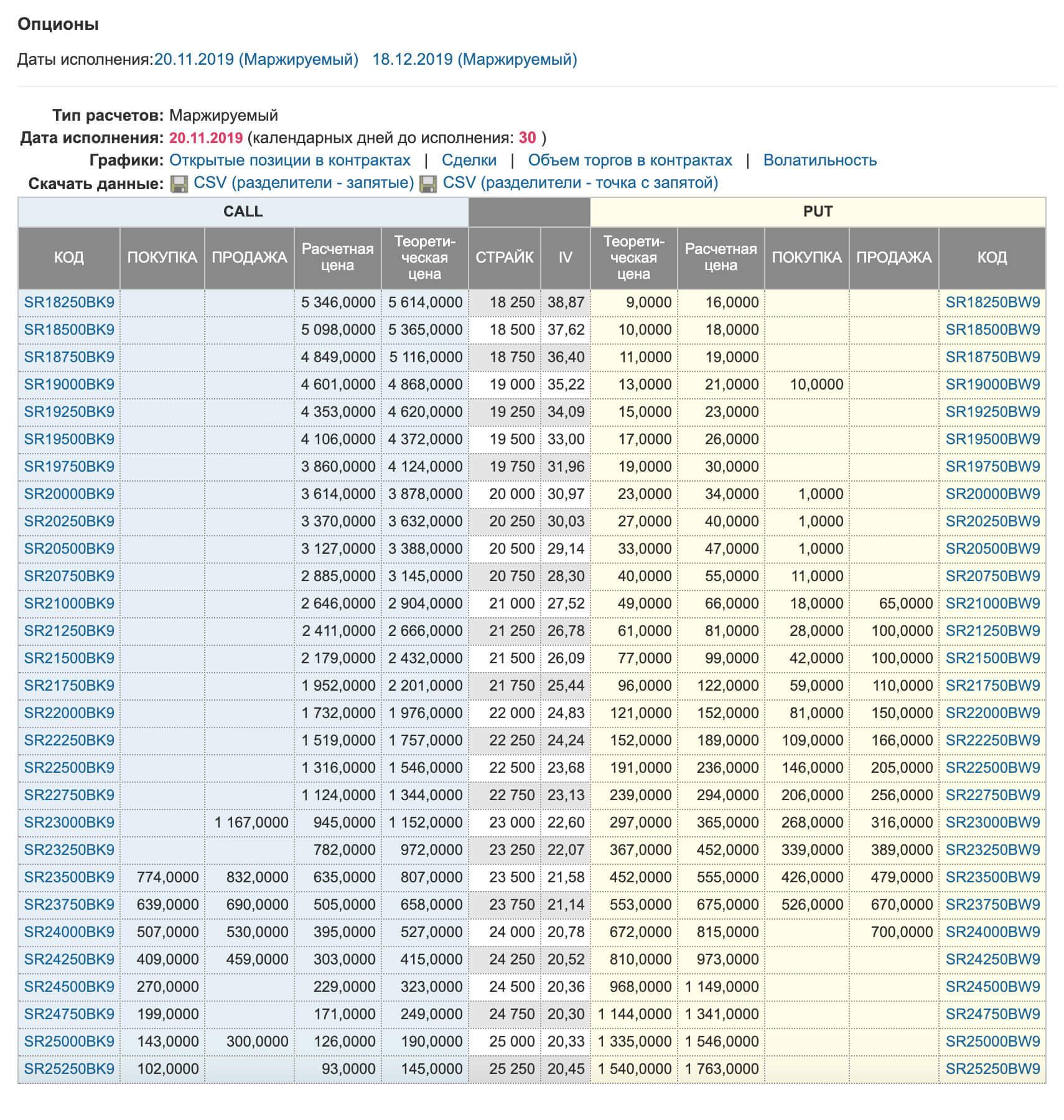

И теперь настал момент взглянуть на доску опционов для акций Сбербанка:

Это список опционов по Сбербанку с датой экспирации, то есть завершения, 20.11.2019. Давайте сразу упрощать: таблица зеркальна относительно столбцов «Страйк» и IV. В левой части таблицы сверху мы видим приписку Call, а в правой — Put.

Таким образом, мы уже отсекли половину таблицы: разобравшись с одной частью, мы сразу поймем и вторую.

Центральный столбец «Страйк» — главный. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую вы фиксируете сейчас, а заключать сделку по ней будете потом.

Возможно, сейчас ничего не понятно, но вот примеры, после которых все должно встать на свои места.

- Имеем: Вася купил колл-опцион на Сбербанк по страйк-цене 24 000 ₽ с датой экспирации 20.11.2019.

Понимаем: Вася купил право на покупку Сбербанка 20.11.2019 по цене 24 000 ₽. - Имеем: Петя купил пут-опцион на Сбербанк по страйк-цене 23 500 ₽ с датой экспирации 20.11.2019.

Понимаем: Петя купил право продать Сбербанк 20.11.2019 по цене 23 500 ₽.

Теперь можно сделать некоторые выводы.

Вася хочет, чтобы цена Сбербанка полетела в небеса и на 20.11.2019 была как можно выше: тогда он реализует свое право и купит акции не по текущей поднебесной цене, а по страйк-цене его опциона — 24 000 ₽.

Петя мечтает о том, чтобы Сбербанк рухнул чуть ли не до нуля и к 20.11.2019 стоил сущие копейки: тогда он реализует свое право и продаст акции не за копейки, а по страйк-цене его опциона — 23 500 ₽.

Объясню, откуда берутся цены в столбце «Страйк», ведь они совсем непохожи на цены акций Сбербанка. Дело в том, что базовый актив по опционам не акции Сбербанка, а фьючерс на эти акции. Один фьючерсный контракт Сбербанка эквивалентен 100 акциям Сбербанка. При этом цена фьючерса чуть выше цены акций. Почему так происходит, я писал в статье про фьючерсы.

На механику опционов это не влияет совершенно никак, просто звучит немного сложнее и запутаннее: опцион на фьючерс на акции Сбербанка.

Сделали небольшое отступление, теперь можно вернуться к исходному примеру и еще немного его дополнить. Напомню суть.

- Имеем: Вася купил колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 ₽ с датой экспирации 20.11.2019.

Понимаем: Вася купил право на покупку фьючерса на акции Сбербанка 20.11.2019 по цене 24 000 ₽. - Имеем: Петя купил пут-опцион на фьючерс Сбербанка по страйк-цене 23 500 ₽ с датой экспирации 20.11.2019.

Понимаем: Петя купил право продать фьючерс на акции Сбербанка 20.11.2019 по цене 23 500 ₽.

Во всех этих примерах мы говорим «Вася купил», «Петя купил» — а по какой цене купил? Страйк-цена относится только к базовому активу и, возможно, будущей сделке, а не к опциону и сделке, которая происходит именно с ним. У опциона есть своя цена, которую мы платим за него здесь и сейчас.

Теоретическая цена — это, можно сказать, справедливая идеальная цена конкретного опциона, к которой должен стремиться рынок. Эта цена рассчитывается по сложной формуле, завязанной на количество дней до экспирации опциона, безрисковую ставку и т. п. Не будем сейчас разбираться, это неважно. Нам, обычным людям, нужно только понимать, что данная цена — ориентир.

Представьте, что перед походом на Савеловский рынок за новым Айфоном вы зашли на «Яндекс-маркет» и посмотрели, какая вообще средняя цена у этого Айфона. Вы эту цену запомнили — и теперь на Савеловском рынке будете использовать ее как некий ориентир, так что продать вам что-то втридорога уже не получится. Похожим образом работает теоретическая цена опциона.

Расчетная цена, общими словами, это теоретическая цена с поправкой на заданную волатильность базового актива. Волатильность определяет величину разброса в цене. Чем разброс выше, тем больше волатильность. Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Но в любом случае этот столбец можно игнорировать.

Самые важные столбцы — покупка и продажа.

Покупка и продажа — это уже данные из привычного нам торгового стакана. Вы посмотрели на теоретическую цену опциона, а затем открыли стакан и увидели там доступные в реальности цены покупки и продажи. Именно эта цена, по которой вы фактически в стакане купите или продадите опцион, будет ценой самого опциона, или его премией.

Теперь дополним наш исходный пример.

- Имеем: Вася купил колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 ₽ с премией 530 ₽ и датой экспирации 20.11.2019.

Понимаем: Вася купил право на покупку фьючерса на акции Сбербанка 20.11.2019 по цене 24 000 ₽. Вася заплатил за это право 530 ₽. - Имеем: Петя купил пут-опцион на фьючерс Сбербанка по страйк-цене 23 500 ₽ с премией 450 ₽ и датой экспирации 20.11.2019.

Понимаем: Петя купил право продать фьючерс на акции Сбербанка 20.11.2019 по цене 23 500 ₽. Петя заплатил за это право 450 ₽.

Давайте добавим пару переводов и для стороны продавца.

- Имеем: Петя продал колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 ₽ с премией 530 ₽ и датой экспирации 20.11.2019.

Понимаем: Петя продал свое обязательство — 20.11.2019 он обязан продать покупателю опциона фьючерс на акции Сбербанка за 24 000 ₽. За свое обязательство Петя получил 530 ₽. - Имеем: Вася продал пут-опцион на фьючерс Сбербанка по страйк-цене 23 500 ₽ с премией 450 ₽ и датой экспирации 20.11.2019.

Понимаем: Вася продал свое обязательство — 20.11.2019 он обязан купить у покупателя опциона фьючерс на акции Сбербанка за 23 500 ₽. За свое обязательство Вася получил 450 ₽.

Внутренняя стоимость опциона, столбец IV

Согласно теории, премия опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — столбец IV в таблице — это разница между текущей ценой базового актива (Цб) и страйк-ценой (Цс).

Для колл-опциона внутренняя стоимость равна Цб минус Цс, для пут-опциона — Цс минус Цб. Внутренняя стоимость не может быть отрицательной. Либо она есть и больше нуля, либо ее нет — то есть она равна нулю.

Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность. При уменьшении времени до экспирации временная стоимость также уменьшается и в конечном счете становится равной нулю.

Теперь, когда мы разобрали все столбцы нашей таблицы опционов, кроме столбца «Код», я вынужден сказать, что упрощения на этом не закончились.

Есть еще два типа категоризации опционов, о которых вам нужно знать и которые немного меняют порядок расчетов по сделкам с опционами.

Маржируемые и немаржируемые опционы

Для обычных инвесторов это разделение принципиально ничего не меняет. Что такое вариационная маржа и как она работает, мы уже разбирали на примере фьючерсов. Здесь процесс примерно такой же.

Маржируемый тип опционов определяет несколько иной порядок расчетов.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Через расчет маржи биржа следит за состоянием ваших открытых позиций и контролирует, чтобы у вас всегда хватало средств заплатить по всем своим обязательствам. Все опционы на Московской бирже — маржируемые.

Американские и европейские опционы

Здесь просто: европейские опционы можно исполнить только в дату их экспирации, а американские можно исполнить в дату экспирации или в любой день до нее.

Приведу пример: Вася купил европейский колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 ₽ с премией 530 ₽ и датой экспирации 20.11.2019.

Настало 1 ноября 2019 года, и цена фьючерса на акции Cбербанка взлетела до 30 000 ₽. Вася и рад бы сейчас зафиксировать свою прибыль, но не может этого сделать: он должен ждать 20 ноября. Приходит 20 ноября, а цена фьючерса падает до 23 000 ₽ — получается, что Вася в убытке.

Петя же купил аналогичный опцион, но американского типа — а значит, 1 ноября он имеет возможность его исполнить и получить свою прибыль: американский опцион можно исполнить в любой день до экспирации.

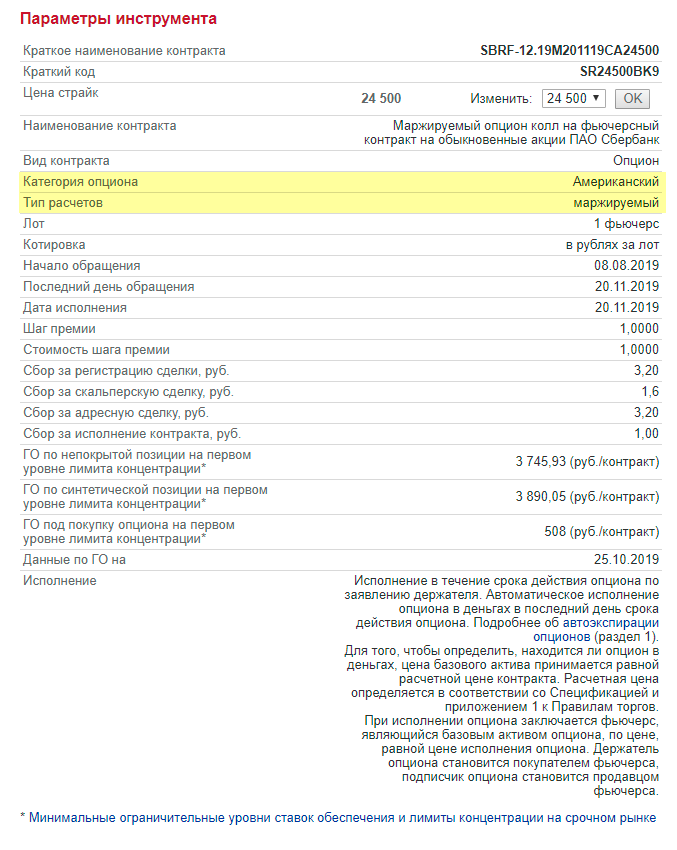

Тип опциона можно найти в его спецификации на Московской бирже. Вот спецификация опциона Сбербанка из примера. Но это не особенно важно: все опционы на Московской бирже — американские.

Поставочные опционы

Наконец, все опционы на Московской бирже — поставочные. Механика здесь та же, что и у фьючерсов: если вы купили или продали опцион и додержали его до дня экспирации, то биржа не произведет между вами и контрагентом взаиморасчет деньгами, а именно исполнит сделку с базовым активом.

То есть при исполнении опциона заключается сделка с фьючерсом — базовым активом опциона — по цене, равной цене исполнения опциона.

Здесь же я отмечу еще одно важное следствие: большинство опционов не доживает до экспирации, а закрывается раньше через обратные сделки. Закрытие опционной позиции через обратную сделку — самый простой способ зафиксировать полученную прибыль или убыток. Поясню, что это такое.

Для обратной сделки вам нужно иметь нового контрагента в стакане заявок для того же самого опциона. Если сначала вы покупали опцион, то затем вы через стакан должны его продать. Учитывая, что цены в стакане следуют за теоретической ценой, а та зависит от цены базового актива, ваша обратная сделка и принесет вам примерно ту доходность, что вы можете получить при исполнении.

Если же вы хотите именно исполнить, а не закрыть опцион и сделать это до дня экспирации, вам нужно позвонить своему брокеру. К такому варианту вам, возможно, придется прибегнуть, если в стакане заявок не будет контрагентов для обратной сделки.

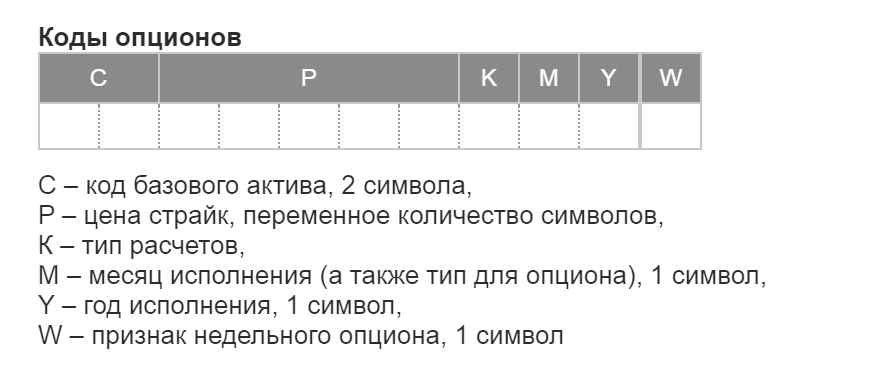

Бонус от Московской биржи — код опциона

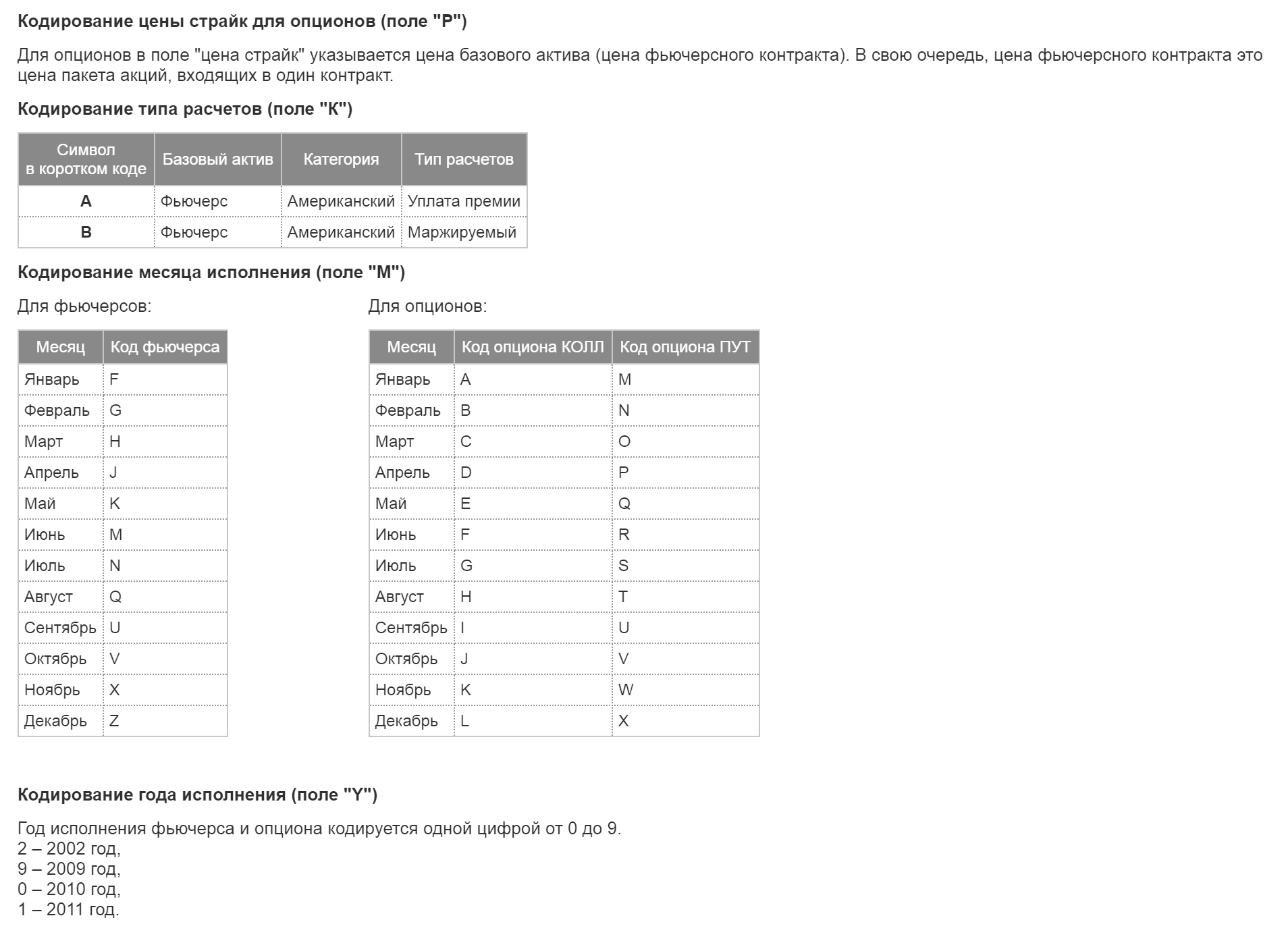

На нашей доске опционов осталось только одно поле, которое мы не разобрали: код опциона. Польза кодов опционов в том, что в них зашифрована вся ключевая информация по опциону — нужно только понять, как ее расшифровать. И биржа нам в этом помогает.

Буква W в конце кода — это дополнительный символ, который биржа ввела в 2017 году для недельных опционов. Это те же опционы, только с более коротким сроком действия: всего две недели. Доступны такие опционы только для фьючерса на индекс РТС.

Разберем наши примеры со Сбербанком. Вот некоторые коды опционов:

- SR24250BK9: SR + 24 250 + B + K + 9

- SR24500BK9: SR + 24 500 + B + K + 9

- SR24250BW9: SR + 24 250 + B + W + 9

- SR24000BW9: SR + 24 000 + B + W + 9

Расшифруем:

- SR — код для фьючерса Сбербанка;

- 24 000, 24 250, 24 500 — страйк-цена;

- B — американский маржируемый опцион;

- W — пут-опцион с исполнением в ноябре, K — колл-опцион с исполнением в ноябре. Каждому типу опциона задается уникальная буква на каждый месяц;

- 9 — 2019 год исполнения опциона.

То есть теперь для вас SR24250BK9 — это не набор букв и цифр, а американский маржируемый колл-опцион на фьючерс Сбербанка с исполнением в ноябре 2019 года и страйк-ценой 24 250 ₽.

А зачем продавать опционы?

Зачем покупать опционы — понятно: чтобы снизить риск, имея при этом возможность получить высокую доходность. Но зачем их продавать? Кто хочет брать на себя такие обязательства — и зачем?

Ответ — премия опциона. Бытовой пример — это страховой бизнес. Компания берет с вас небольшую сумму и гарантирует, что при наступлении страховой ситуации возместит убытки, которые могут быть в сотни раз больше. Тем не менее страховой бизнес успешно работает.

Премия опциона дает преимущество именно продавцу, так как покупателю колл-опциона, чтобы заработать, нужно, чтобы цена базового актива не просто выросла, а выросла на сумму, превышающую премию, которую покупатель заплатил. Иными словами, даже если покупатель угадает направление роста, он все равно может оказаться в убытке, а продавец — в прибыли.

Например, вы купили колл-опцион на фьючерс Сбербанка с исполнением в ноябре 2019 года и страйк-ценой 24 500 ₽. Вы заплатили за него 300 ₽ премии. На дату экспирации цена базового актива, то есть фьючерса, выросла до 24 700 ₽ — вы исполняете сделку. Ваша прибыль считается так:

- Прибыль = Цена для всех на дату экспирации − Цена для вас по опциону − Премия за покупку

В нашем случае:

- 24 700 − 24 500 − 300 = −100 ₽. По этому опциону у вас убыток 100 ₽

А вот прибыль продавца:

- 300 − (24 700 − 24 500) = 100 ₽

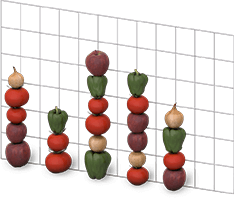

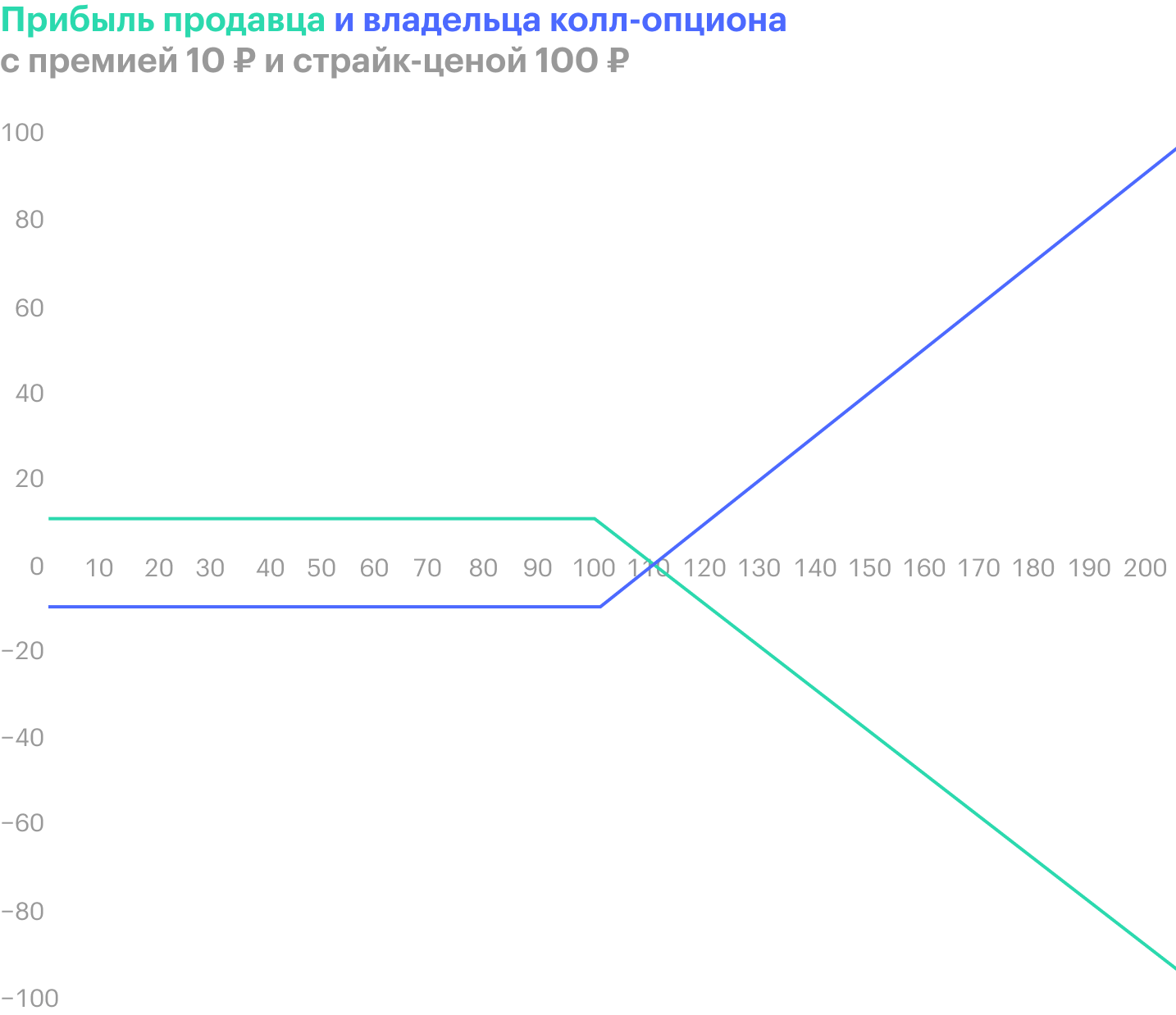

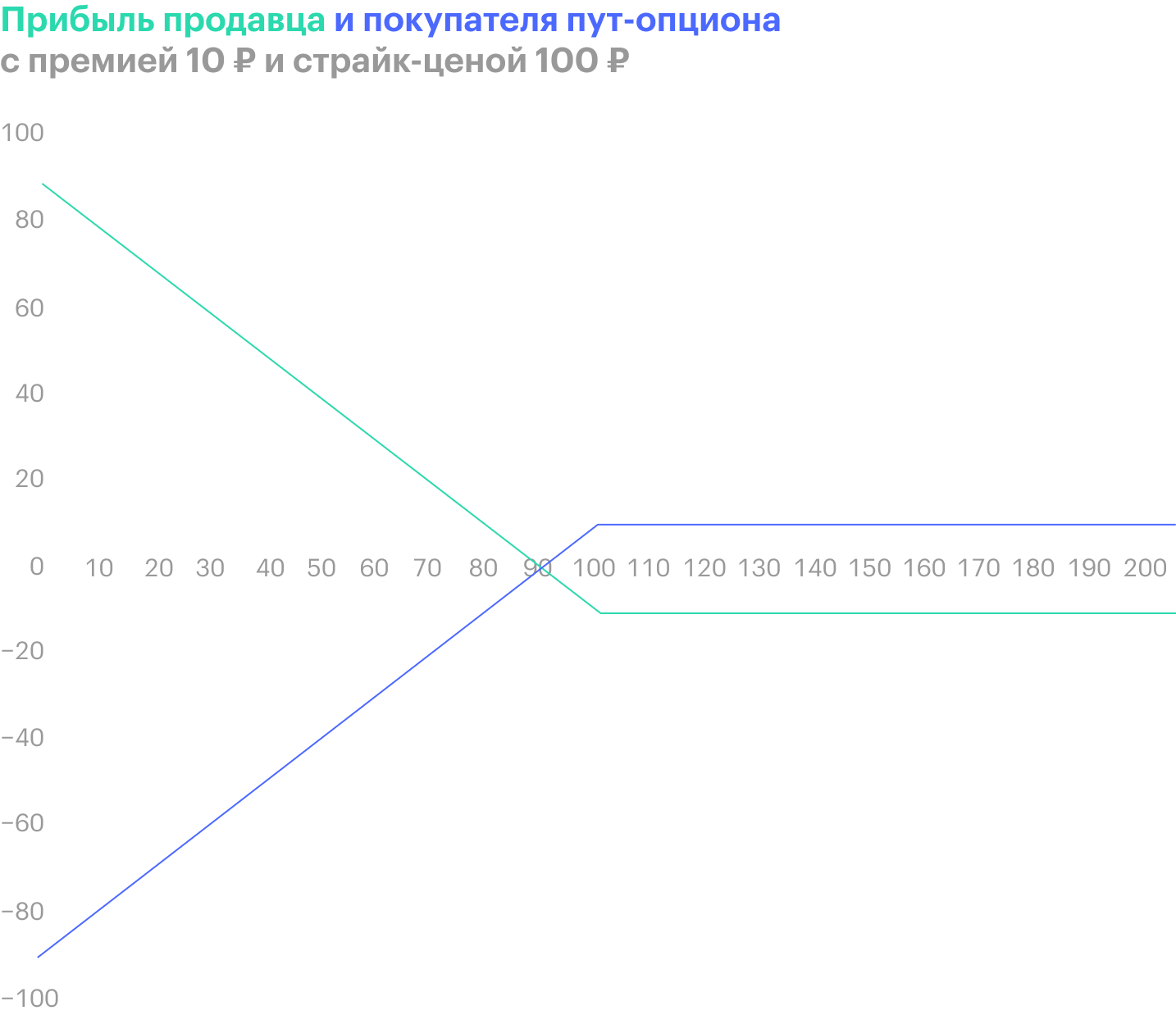

Если перенести позиции продавца и покупателя опционов на график, получим такую картину.

По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Отсюда же вытекает важность размера премии, которую вы платите или получаете. Чем премия больше, тем больший запас у вас есть как у продавца и тем сложнее вам получить прибыль как покупателю.

Запомнить

Опционы — это сложный инструмент срочного рынка, который может иметь множество применений: от хеджирования своих позиций до всевозможных спекуляций. Мы разобрали только механику работы данного инструмента, не касаясь всевозможных стратегий его использования.

Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски.