Расчет 6-НДФЛ — форма, где пишут, как рассчитывали налог на доходы физлиц.

Эту форму заполняют налоговые агенты — те, кто исчисляет, удерживает и перечисляет в госбюджет НДФЛ. Ими могут быть работодатели, брокеры, арендаторы-юрлица и так далее.

Все эти люди и организации обязаны удерживать 13%, 15% или 30% от доходов физлиц, которым они платят, и перечислять в бюджет. Этот процент называется налоговой ставкой и зависит от того, налоговый резидент физлицо или нет. Это если вкратце, подробности — дальше.

Кто должен сдавать

Форму 6-НДФЛ должны сдавать налоговые агенты. К ним относятся:

- Российские компании.

- Индивидуальные предприниматели.

- Нотариусы, занимающиеся частной практикой.

- Адвокаты, у которых есть свои адвокатские кабинеты.

- Обособленные подразделения иностранных организаций в России.

Все они становятся налоговыми агентами, если физлицо получило от них доходы, облагаемые НДФЛ. Налоговые агенты должны заполнить форму 6-НДФЛ, если человек, например:

- работает по трудовому договору и получает зарплату;

- сдает в аренду налоговому агенту свой автомобиль, квартиру или что-то еще;

- работает по гражданско-правовому договору, например подряда или оказания услуг, и получает вознаграждение;

- получает от налогового агента материальную помощь.

Сроки сдачи

Налоговые агенты должны сдавать расчет 6-НДФЛ за первый квартал, полугодие и девять месяцев не позднее 25 апреля, июля и октября.

Еще налоговые агенты должны не позднее 25 февраля сдать годовой расчет. От квартальных он отличается тем, что включает в себя справки о доходах всех физлиц, получивших доходы от налогового агента за истекший год. Если последний день срока сдачи приходится на нерабочий день, то последний день переносится на следующий за ним рабочий день.

Например, в 2023 году 25 февраля выпало на субботу. Поэтому сдать отчет за год нужно было не позднее 27 февраля 2023 года.

Способы сдачи 6-НДФЛ

Сдать 6-НДФЛ можно на бумаге и в электронном виде.

Бумажную форму можно сдать двумя способами: в налоговой лично или по почте ценным письмом с описью вложения. По желанию можно добавить уведомление о вручении. Так налоговый агент сможет убедиться, что расчет доставлен в налоговую инспекцию.

Налоговый агент может передать расчет на бумаге, если отчитывается максимум за 10 человек, которым в отчетном периоде выплатил доходы, облагаемые НДФЛ.

В электронном виде 6-НДФЛ можно сдать через личный кабинет на сайте налоговой службы или через оператора электронного документооборота, с которым надо будет заключить договор. И в том, и в другом случае нужна квалифицированная электронная подпись. Она заменяет собственноручную, когда нужно подписать электронный документ. ИП или руководитель ООО может получить такую подпись в налоговой инспекции бесплатно, понадобится только токен — сертифицированный носитель подписи.

Куда сдавать 6-НДФЛ

Сдавать форму 6-НДФЛ нужно в налоговую инспекцию по месту нахождения организации или ИП. Если у компании есть обособленные подразделения, они могут сдать расчет в налоговую по месту своего нахождения, по месту нахождения какого-то одного подразделения или головной организации, если головная организация и подразделения находятся в одном муниципалитете.

Индивидуальные предприниматели сдают 6-НДФЛ по месту своей регистрации. Индивидуальные предприниматели на патенте сдают 6-НДФЛ за своих работников в ту налоговую, где получали патент.

Компании с обособленными подразделениями в одном муниципалитете могут представлять 6-НДФЛ в одно из мест на выбор:

- по месту учета самой компании, если головное и обособленное подразделения в одном муниципалитете;

- по месту нахождения одного из ее обособленных подразделений — за все подразделения в одном муниципалитете.

Срок выбора подразделения — не позднее 1 января. Уведомлять о выборе нужно все налоговые инспекции, в которых зарегистрированы обособленные подразделения.

Если обособленные подразделения в разных муниципалитетах, сдавать 6-НДФЛ придется по каждому отдельно.

Что будет, если не представить расчет

Вот что может случиться, если налоговый агент не сдаст расчет 6-НДФЛ в срок.

Заблокируют счета. Спустя 20 дней со дня истечения срока сдачи налоговая вправе заблокировать банковские счета компании.

Назначат штраф. Налоговому агенту придется заплатить штраф 1000 ₽ за каждый полный или неполный месяц просрочки. Период просрочки считается с даты, когда надо было предоставить расчет, до даты, когда налоговый агент его предоставил.

Допустим, если расчет за первый квартал налоговый агент представит не 25 апреля, а 18 июня, он должен будет заплатить штраф — 2000 ₽.

Если налоговый агент сдал 6-НДФЛ на десять и более человек на бумаге, налоговики могут оштрафовать его на 200 ₽. Но счет не заблокируют и штраф за непредставление расчета не выпишут.

Если в поданной в срок форме будут ошибки, расчет будет считаться сданным вовремя, но придется заплатить штраф — 500 ₽.

Как изменилась форма 6-НДФЛ в 2023 году

С отчетности за первый квартал 2023 года действует новая форма 6-НДФЛ, а также изменились сроки уплаты удержанного налога.

Сроки уплаты НДФЛ

| Когда выплатили доход | Срок уплаты НДФЛ |

|---|---|

| 1 января — 22 января | 28 января |

| 23 января — 22 февраля | 28 февраля |

| 23 февраля — 22 марта | 28 марта |

| 23 марта — 22 апреля | 28 апреля |

| 23 апреля — 22 мая | 28 мая |

| 23 мая — 22 июня | 28 июня |

| 23 июня — 22 июля | 28 июля |

| 23 июля — 22 августа | 28 августа |

| 23 августа — 22 сентября | 28 сентября |

| 23 сентября — 22 октября | 28 октября |

| 23 октября — 22 ноября | 28 ноября |

| 23 ноября — 22 декабря | 28 декабря |

| 23 декабря — 31 декабря | Последний рабочий день года |

Сроки уплаты НДФЛ

| Когда выплатили доход | Срок уплаты НДФЛ |

| 1 января — 22 января | 28 января |

| 23 января — 22 февраля | 28 февраля |

| 23 февраля — 22 марта | 28 марта |

| 23 марта — 22 апреля | 28 апреля |

| 23 апреля — 22 мая | 28 мая |

| 23 мая — 22 июня | 28 июня |

| 23 июня — 22 июля | 28 июля |

| 23 июля — 22 августа | 28 августа |

| 23 августа — 22 сентября | 28 сентября |

| 23 сентября — 22 октября | 28 октября |

| 23 октября — 22 ноября | 28 ноября |

| 23 ноября — 22 декабря | 28 декабря |

| 23 декабря — 31 декабря | Последний рабочий день года |

Сроки уплаты стали едиными для всех, поэтому в разделе 1 формы 6-НДФЛ осталось четыре строки для сумм перечисления налога по срокам. В первом — третьем кварталах заполняют три срока, а в четвертом квартале — четыре. Например, в форме 6-НДФЛ за первый квартал 2024 года проставляют суммы, подлежащие перечислению до 28 января, 28 февраля и 28 марта.

В раздел 2 попадает общая сумма начисленных доходов за отчетный период, а также исчисленный с нее налог. Например, в раздел 2 за первый квартал 2024 года включают все суммы доходов, начисленных в период с 1 января по 31 марта, и НДФЛ с них.

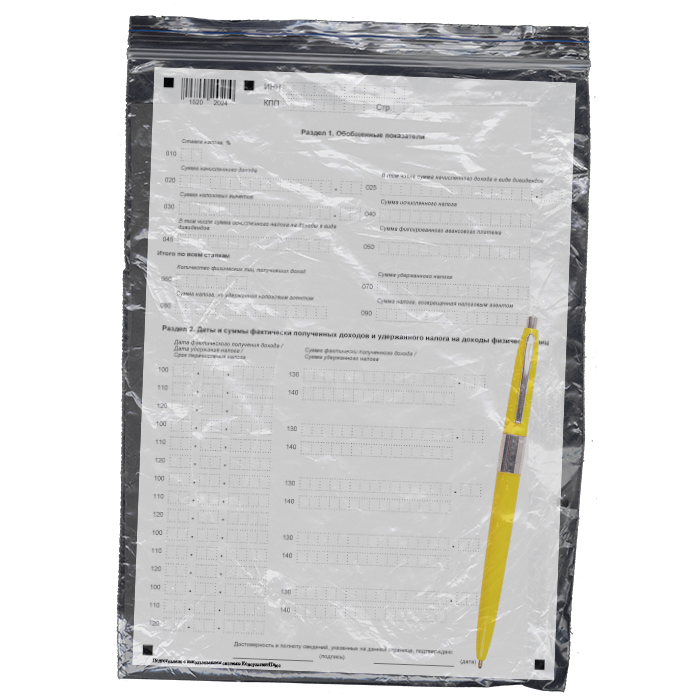

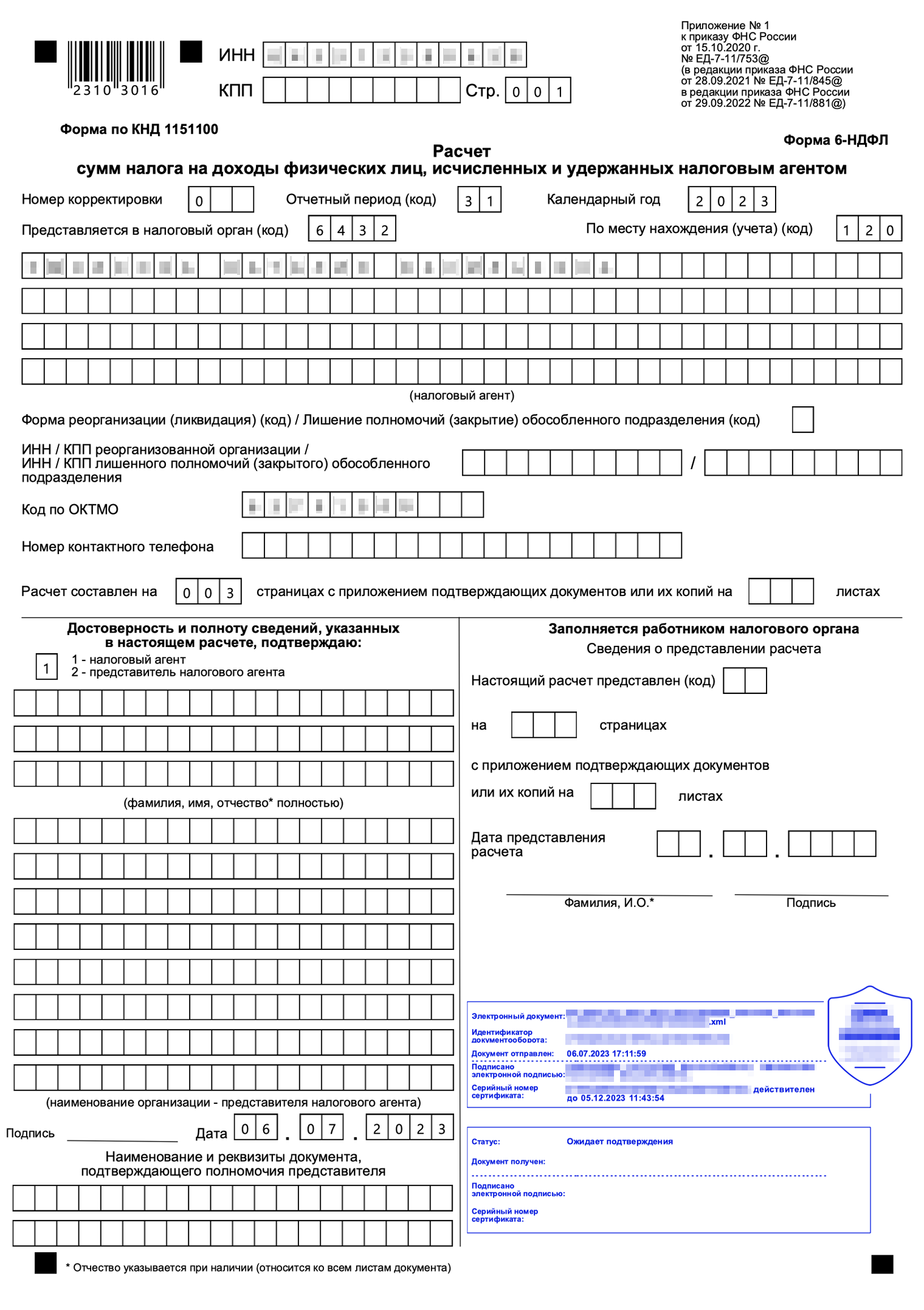

Структура 6-НДФЛ

Вот из чего состоит форма 6-НДФЛ:

- Титульный лист.

- Раздел 1.

- Раздел 2.

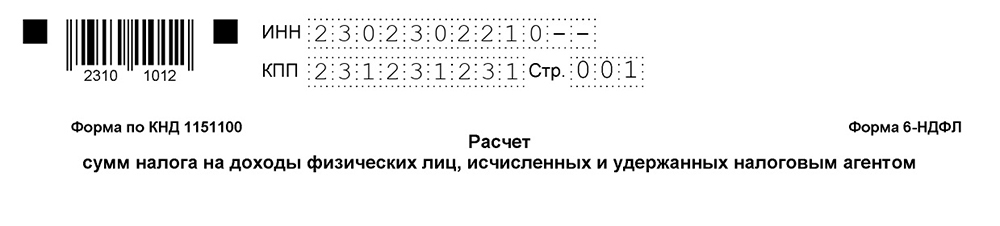

На титульном листе указывают:

- ИНН.

- КПП, если заполняет организация.

- Наименование, если заполняет организация, фамилию, имя и отчество — если ИП.

- Номер корректировки.

- Код ОКТМО.

- Номер налоговой, в которую подают отчетность.

- Код отчетного периода и календарный год.

В разделе 1 такие данные:

- Код бюджетной классификации — КБК. Он зависит от вида дохода и ставки НДФЛ.

- Налог, подлежащий перечислению по первому, второму, третьему и четвертому сроку.

- Сумма этого налога.

- Налог, возвращенный физлицам в отчетном квартале.

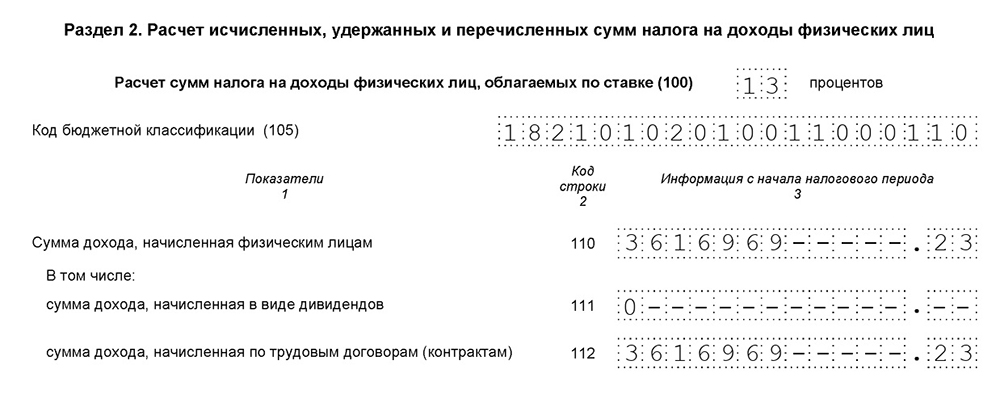

В разделе 2 — такие:

- Ставка налога.

- КБК.

- Сумма начисленного физлицам дохода.

- Количество физлиц, получивших доходы.

- Сумма вычетов.

- Исчисленная, удержанная, не удержанная, излишне удержанная, возвращенная налоговым агентом сумма НДФЛ по всем физлицам за первый квартал, полугодие, девять месяцев, год нарастающим итогом с начала года.

- Фиксированный авансовый платеж.

Если у налогового агента в отчетном периоде были физлица, получившие доход, который облагается налогом по разным ставкам НДФЛ, разделы 1 и 2 заполняют отдельно по каждой ставке.

Как заполнять 6-НДФЛ

Когда налоговый агент заполняет форму, он учитывает следующие данные:

- Начисленные и выплаченные физлицам доходы.

- Предоставленные физлицам налоговые вычеты.

- Исчисленный и удержанный НДФЛ.

В бумажной форме нельзя исправлять ошибки, распечатывать ее на обеих сторонах листа или повреждать листы — например, прошивать их ниткой или пробивать дыроколом.

Заполнять форму надо чернилами черного, фиолетового или синего цвета. В каждой ячейке должна быть только одна буква или цифра. Если в какой-то строке остались пустые ячейки, нужно поставить в них прочерк. Например, если у предприятия десятизначный ИНН, его нужно вписать в поле из двенадцати ячеек, а в двух последних поставить прочерк: «ИНН 1234567890 — —».

Исключение — строки с суммами и номер корректировки. В строках с суммами в ячейках для копеек надо проставить нули, а в ячейки для рублей поставить первым ноль, в остальные ячейки прочерки. Если в номере корректировки остаются пустые ячейки, в них надо проставить нули.

Бывает, в организации есть несколько подразделений и они расположены в разных населенных пунктах. Тогда по каждому подразделению необходимо заполнять форму отдельно. В ней нужно указать, в каком населенном пункте зарегистрирована организация, — это делают с помощью кода ОКТМО. Уточнить его можно на сайте ФНС.

Компании указывают код ОКТМО населенного пункта, в котором находится организация или ее обособленное подразделение. ИП, работающие на патенте, указывают код ОКТМО по месту своего учета там, где ведут деятельность. Остальные ИП указывают код ОКТМО по месту жительства.

ИП или руководитель компании на каждой странице формы в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» ставит подпись и дату подписания.

Если вы заполняете форму на компьютере, не закрашивайте границы ячеек и прочерки в незаполненных ячейках. Если подаете форму в электронном виде, заполняйте ее шрифтом Courier New высотой 16—18 пунктов. Если заполняете распечатанную форму от руки, пишите печатными буквами.

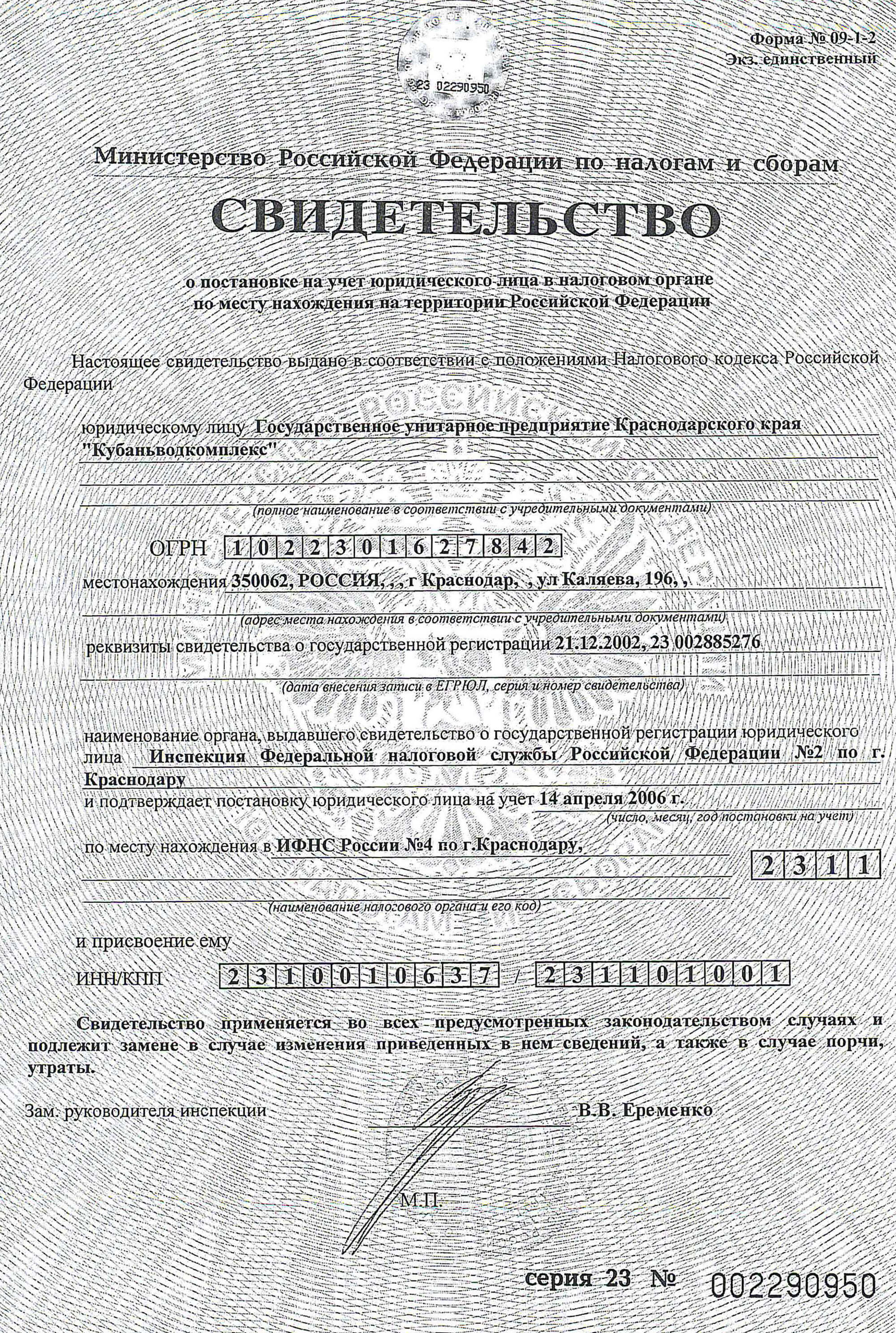

ИНН и КПП. Идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) можно найти в свидетельстве о постановке на учет в налоговом органе или на сайте ФНС. Если 6-НДФЛ заполняет организация, ИНН и КПП нужно указать по месту нахождения подразделения.

Номер корректировки. Иногда работодатель допускает ошибку или опечатку в форме и замечает это, когда уже сдал отчет. Тогда он может сдать уточненную форму, чтобы исправить ошибку и избежать штрафа.

Чтобы обозначить, исправленная эта форма или нет и какое это исправление по счету, пишут номер корректировки. Когда налоговый агент передает в налоговую первичный расчет, в этом поле указывают «000», а в уточненной форме — номер корректировки: «001», «002» и так далее.

Отчетность по кварталам (номер периода). В этой графе ставится код периода. Код указывает:

- За какой квартал предоставляется отчет.

- Проходит ли в компании ликвидация или реорганизация.

Придумывать ничего не надо, все коды есть в небольшой табличке. Например, код первого квартала — 21, а код первого квартала при реорганизации или ликвидации организации — 51.

Календарный год. В этой строке проставляют отчетный год — например, 2023.

Представляется в налоговый орган (код). В эту строку вносят код налоговой инспекции, в которую сдают 6-НДФЛ: например, 5032, где 50 — код региона, а 32 — код инспекции. Узнать его можно по первым четырем цифрам ИНН организации или ИП.

По месту нахождения (учета) код. В этой строке надо указать код места представления расчета налоговым агентом. Например, 120 — по месту жительства предпринимателя или 214 — по месту нахождения российской организации. Все коды указаны в табличке, надо только выбрать подходящий.

Налоговый агент. В эту графу вписывают сокращенное наименование компании, указанное в ее уставе, или полное, если сокращенного нет. Название вписывают с начала строки — например, ООО «Зеленоглазое такси».

Если форму подает ИП, в графу вносят фамилию, имя и отчество (если оно есть). Сокращать ничего нельзя, данные нужно вносить в соответствии с документом, удостоверяющим личность. Например, Иванов Сергей Петрович. Если у человека двойная фамилия, она пишется через дефис. Например, Григорьев-Мирский Владимир Олегович.

Кавычки, дефисы и любые другие знаки должны быть проставлены в отдельных ячейках.

Код ОКТМО и номер телефона налогового агента. Сюда вносят код ОКТМО по месту нахождения организации, ее подразделений или месту жительства ИП. Этот код можно найти на сайте ФНС.

Номер телефона налогового агента нужен, чтобы сотрудник налоговой смог связаться, если будут вопросы по расчету. Номер должен начинаться с телефонного кода города, например 985 123 45 67.

Код бюджетной классификации, строки 010, 105. Сюда внесите КБК для НДФЛ. Например, КБК для НДФЛ с зарплаты, облагаемой по ставке 13%, — 182 1 01 02010 01 1000 110.

Общая сумма налога, строка 020. Сюда впишите общий по всем физлицам налог, сроки уплаты которого наступают в отчетном квартале.

Сумма удержанного налога с разбивкой по срокам уплаты, строки 021—024. В строку 021 внесите налог, который удержали по первому сроку, 022 — по второму, 023 — по третьему.

В первом квартале 2024 года первый срок — 28 января. В этот день компании и ИП должны перечислить НДФЛ со всех доходов, выплаченных с 1 января по 22 января.

Строку 024 заполняют только в годовом отчете. Здесь указывают НДФЛ с доходов, выплаченных с 23 декабря до последнего рабочего дня года.

Сумма возвращенного налога, строки 030—032. В строку 030 надо вписать общую сумму налога, возвращенную налоговым агентом физлицам в отчетном квартале: в строке 031 — дату возврата, а в строке 032 — сумму налога, возвращенного в этот день.

Сумма значений всех строк 032 должна равняться значению строки 030.

Налоговая ставка, строка 100. Здесь записывается ставка налога. Если человек — налоговый резидент России, его доходы обычно облагаются налогом по ставке 13%. К налоговым резидентам относятся те, кто пробыл в России не менее 183 дней в течение 12 месяцев, следующих подряд.

Если доход человека за год превысил 5 млн рублей, придется уплатить государству 650 тысяч рублей и налог 15% с суммы, превышающей 5 млн рублей.

Налоговая ставка будет 35%, если человек пользуется беспроцентным займом от организации или ИП либо, например, получил рекламный приз.

Если человек — налоговый нерезидент России, его доходы обычно облагают налогом по ставке 30%. Подробности о ставках НДФЛ — в статьях 224 и 214.6 НК РФ.

Начисленные доходы, строка 110. Здесь нужно указать сумму начисленного дохода всех физических лиц по соответствующей ставке нарастающим итогом с начала года.

Например, если за первый квартал вы отчитываетесь за 100 тысяч рублей, а во втором квартале начисленные доходы снова будут равны 100 тысячам, то в отчете за полгода в этой строке надо будет написать 200 тысяч. А если за третий квартал вы начислите 200 тысяч, то в отчете за девять месяцев у вас в этой строке будет стоять 400 тысяч начисленного дохода.

Расшифровка начисленных доходов по видам, строки 111—113. Доход, указанный в строке 110, надо разбить по видам: в строке 111 указать дивиденды, в строке 112 — доход по трудовым договорам, в том числе премии, компенсации за неиспользованные отпуска и другие выплаты, а в строке 113 надо указать доходы по договорам ГПХ. Если платили высококвалифицированным иностранцам — ВКС, — их доход входит в строки 112 и 113, а еще его показывают отдельно в строке 115.

Число людей, получивших доходы с начала года, строка 120. Здесь указывается количество физических лиц, которые в отчетном году получили налогооблагаемый доход. Если за год кто-то из работников уволился, а вы заплатили ему хотя бы рубль, его нужно указывать в разделе 2 весь год. Если кто-то из работников уволился, а потом в течение года вернулся на рабочее место, его надо учитывать только один раз. Дополнительно в строке 121 показывают, сколько людей из числа указанных в строке 120 — ВКС, которые получили налогооблагаемый доход.

Налоговые вычеты, строка 130. Здесь указывают сумму налоговых вычетов всех физлиц в организации нарастающим итогом с начала года.

Исчисленный НДФЛ, строка 140. Сумма исчисленного налога по всем физическим лицам нарастающим итогом с начала года.

Исчисленный НДФЛ с дивидендов, строка 141. Сумма НДФЛ, исчисленного с выплаченных дивидендов по всем физлицам с начала года по ставке из строки 100.

Исчисленный НДФЛ с вознаграждений высококвалифицированных иностранцев, строка 141. Налог с зарплаты и выплат по договорам ГПХ высококвалифицированных иностранцев.

Сумма фиксированного авансового платежа, строка 150. Она актуальна, только если в компании есть иностранцы, работающие в России по патенту. За этот патент они должны вносить ежемесячные авансовые платежи по НДФЛ. Их можно потом вычитать из зарплатного налога, если работодатель получит на это разрешение в своей ИФНС.

Сумма налога на прибыль организаций, подлежащая зачету, строка 155. Сумма налога на прибыль, на которую уменьшается НДФЛ с дивидендов.

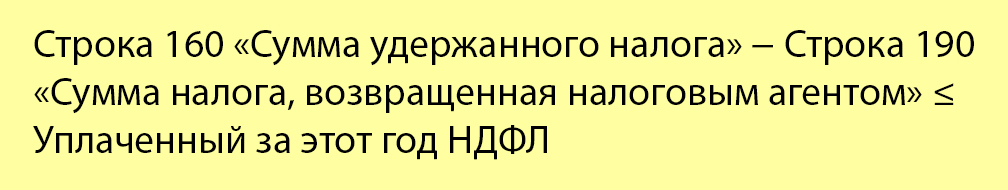

Сумма удержанного налога, строка 160. Надо вписать сумму удержанного налога по ставке из строки 100 нарастающим итогом с начала года. Для этого в отчете за первый квартал нужно вписать сумму налога, который был удержан с 1 января по 30 марта, например 13 тысяч рублей, а в отчетах за последующие кварталы прибавлять суммы, удержанные в них.

Например, если во втором квартале тоже удержали 13 тысяч, в строку надо вписать 26 тысяч (13 000 + 13 000). А если в третьем квартале было удержано 12 тысяч, в отчете за девять месяцев будет стоять сумма 38 тысяч (13 000 + 13 000 + 12 000).

Сумма налога, не удержанного налоговым агентом, строка 170. Общая сумма налога, которую налоговый агент не сможет удержать до конца года, нарастающим итогом с 1 января.

Данные в эту строку вносят, если физлицо в отчетный период получило доход в натуральной форме или в виде материальной выгоды, например подарка, а денежных доходов до конца года у человека не было. Если есть шанс, что до 31 декабря у человека появятся денежные доходы, эту строку заполнять не следует.

Сумма излишне удержанного налога, строка 180. Сюда вписывают суммы налога, которые удержали ошибочно: например, если посчитали по более высокой ставке. Строку надо заполнять, если не сможете вернуть сумму до конца года.

Сумма налога, возвращенная налоговым агентом, строка 190. В строку вписывают общую сумму налога, которую налоговый агент излишне удержал и после вернул налогоплательщикам в соответствии со статьей 231 НК РФ. Тоже указывается нарастающим итогом с начала года.

Нулевой расчет 6-НДФЛ

По закону сдавать форму 6-НДФЛ должны компании и индивидуальные предприниматели, которые обязаны исчислить налог с доходов хотя бы одного человека. Но если в отчетном периоде доходов не было, то и исчислять НДФЛ не с чего.

НК РФ не обязывает агента сдавать в налоговую «нулевой» отчет 6-НДФЛ, что подтверждает и ФНС. Но, если налоговый агент решит сдать такой отчет, его примут.

Решая, сдавать ли нулевой отчет, учитывайте, представляли ли вы его ранее. Если да — лучше сдать, чтобы налоговая не заблокировала счет. Это проще, чем писать в налоговую объяснительную, почему вы больше не представляете расчет.

Если хотя бы в одном квартале налоговый агент начислял доходы физическим лицам, надо сдать расчет по итогам этого квартала и всех последующих. Причина в нарастающем итоге показателей в разделе 2 — если, к примеру, в первом квартале доходы были, а во втором — четвертом нет, расчет 6-НДФЛ все равно придется сдавать каждый квартал.

Уточненный расчет

Бывает, в форме находят ошибки. Тогда налоговый агент должен представить в налоговую уточненный расчет 6-НДФЛ.

Если налоговый агент, заполняя отчет по форме 6-НДФЛ, допустит ошибку в КПП или ОКТМО и после ее заметит, нужно будет представить два расчета:

- Уточненный расчет к ранее представленному с указанием ошибочного КПП или ОКТМО и нулевыми показателями остальных разделов расчета.

- Первичный расчет с правильным КПП или ОКТМО.

Если налоговый агент представит расчет с верным КПП или ОКТМО после нужного срока, штраф за опоздание ему платить не придется, ведь первоначальный отчет он подал вовремя.

Если он успеет подать новый отчет, пока налоговая не заметила ошибку в предыдущем отчете, штрафа за недостоверные сведения не будет. Если в налоговой заметят ошибку, могут выписать штраф — 500 ₽.

Когда будете подавать уточненную форму, не забудьте указать номер корректировки — «001», «002» и так далее. Этот номер говорит, в какой раз вы подаете исправленную форму.

Как проверить правильность заполнения формы

Для этого налоговый агент может обратиться к контрольным соотношениям от ФНС. Вот какие данные нужно сверить.

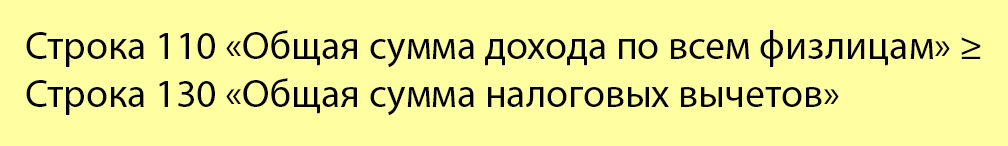

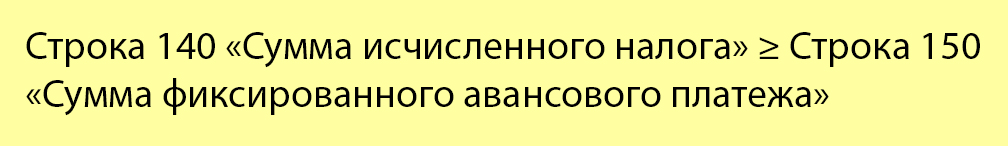

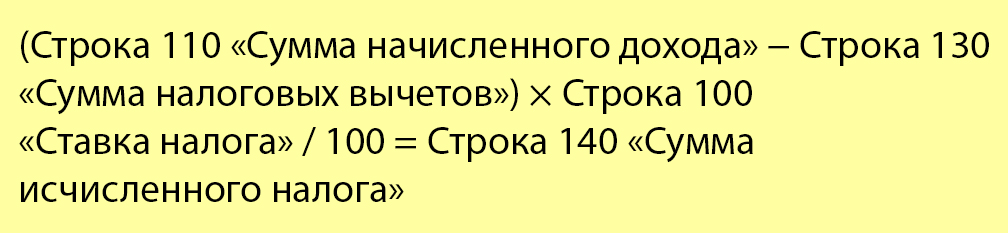

Взаимосвязанные строки в отчете. Вот какие у них соотношения.

Форму 6-НДФЛ, данные бухучета и налоговые регистры. Эти данные нужно сверить, чтобы не было противоречий между разными отчетными документами.

И после надо обязательно сравнить среднюю зарплату по налоговому агенту с установленным минимальным размером оплаты труда. Если средняя заработная плата окажется меньше МРОТ, сумма налоговой базы могла быть занижена.

Самое интересное про бизнес — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes