Автомобиль — это имущество. Когда собственник его продает, он получает доход.

С доходов в России нужно платить налог, и продажа автомобиля не исключение. Но продавцам машин не всегда придется отдавать государству часть дохода: иногда налог можно не платить, сильно его уменьшить или не отчитываться перед государством о сделке и не сдавать декларацию.

Вот что нужно знать, если продаете автомобиль.

Что вы узнаете

- Каким налогом облагается продажа автомобиля

- Когда продажа машины не облагается налогом

- Расчет налога с продажи автомобиля

- Порядок уплаты налога с продажи машины

- Сроки уплаты налога на продажу авто

- Налоговая декларация

- Налог на продажу автомобиля для ИП

- Налог с продажи машины для нерезидентов РФ

- Что будет, если не платить налог с продажи автомобиля

- Частые вопросы

Каким налогом облагается продажа автомобиля

Продажа авто обычным человеком облагается НДФЛ — налогом на доходы физических лиц. Резиденты РФ платят его по ставке 13%. Это тот же налог, который удерживают из официальной зарплаты, и его же надо заплатить при сдаче квартиры внаем или продаже квартиры раньше минимального срока владения.

Если машину продает компания или ИП, они платят налог с учетом своей системы налогообложения — например, НДС, налог на прибыль или налог при УСН 6% со всего дохода.

Когда продажа машины не облагается налогом

Есть случаи, когда машина продана, деньги за нее получены, но налог платить не придется. Это зависит от срока владения, стоимости автомобиля и вида сделки.

Длительность владения. При продаже человеком без статуса ИП любого имущества учитывается минимальный срок владения. Это период, после которого собственник не обязан подавать декларацию и платить НДФЛ. Для автомобилей — три года.

Если машину купили в 2021 году, а продали в 2025, налога при продаже не будет. Сообщать государству о полученном доходе тоже не придется. Срок владения нужно считать с даты заключения договора купли-продажи или дарения, а если он достался в наследство — со дня смерти наследодателя.

- 3 года

- минимальный срок владения авто для продажи без налога

Вид сделки. Если машина продается по договору купли-продажи, собственник получает за нее деньги — это и есть доход. Но если машину передают по договору дарения, старый собственник машины не должен подавать декларацию и платить налог, потому что договор дарения — это безвозмездная сделка. А вот у того, кто получает подарок, такая обязанность может появиться: НДФЛ нужно заплатить со стоимости автомобиля, если он получен в дар не от члена семьи или близкого родственника. Налог надо посчитать по рыночной стоимости автомобиля на дату дарения.

Близкими родственниками считаются супруги, родители и дети, бабушки, дедушки и внуки, братья и сестры, в том числе сводные. Если машину дарит такой родственник, налога нет. Если кто-то другой — могут появиться дополнительные расходы.

Если машина переходит по наследству, такой доход налогом не облагается и подавать декларацию не нужно. При этом степень родства не важна.

Стоимость автомобиля. При продаже машины раньше минимального срока владения, возможно, придется начислить НДФЛ и подать декларацию. Но налог можно уменьшить или даже обнулить с помощью двух видов вычетов. Они положены только резидентам.

Вычеты для уменьшения НДФЛ при продаже авто

| Вычет | Подтверждающие документы | Основание |

|---|---|---|

| Фактически подтвержденные расходы на покупку машины | Договор купли-продажи, расписка, чеки и квитанции, справка о процентах по кредиту | подп. 2 п. 2 ст. 220 НК РФ |

| 250 000 ₽ | Документы не нужны | подп. 1 п. 2 ст. 220 НК РФ |

Вычеты для уменьшения НДФЛ при продаже авто

| Фактически подтвержденные расходы на покупку машины | |

| Подтверждающие документы | Договор купли-продажи, расписка, чеки и квитанции, справка о процентах по кредиту |

| Основание | подп. 2 п. 2 ст. 220 НК РФ |

| 250 000 ₽ | |

| Подтверждающие документы | Документы не нужны |

| Основание | подп. 1 п. 2 ст. 220 НК РФ |

Если продается машина, которую получили в наследство или в подарок, расходы на ее приобретение тоже можно вычесть из той суммы, которую заплатил покупатель.

Какие расходы вычитают при продаже подаренной или унаследованной машины

| Как машина досталась продавцу | Что вычитаем из дохода | Основание |

|---|---|---|

| Передали по наследству | Расходы наследодателя на приобретение машины | п. 2 ст. 220 НК РФ |

| Подарил близкий родственник | Расходы дарителя на приобретение | п. 2 ст. 220 НК РФ |

| Подарил неблизкий родственник | Сумма, с которой заплатили налог при дарении | п. 2 ст. 220 НК РФ |

Какие расходы вычитают при продаже подаренной или унаследованной машины

| Передали по наследству | |

| Что вычитаем из дохода | Расходы наследодателя на приобретение машины |

| Основание | п. 2 ст. 220 НК РФ |

| Подарил близкий родственник | |

| Что вычитаем из дохода | Расходы дарителя на приобретение |

| Основание | п. 2 ст. 220 НК РФ |

| Подарил неблизкий родственник | |

| Что вычитаем из дохода | Сумма, с которой заплатили налог при дарении |

| Основание | п. 2 ст. 220 НК РФ |

Все суммы в таких случаях подтверждают документами. Если они не сохранились, вычет по расходам использовать нельзя.

Например, если машина досталась сыну в подарок от отца, нужны документы, которые подтвердят, что тот потратил на покупку вот столько денег. Тогда сын сможет вычесть расходы отца, когда сам будет продавать подаренную машину.

Расчет налога с продажи автомобиля

Налог с продажи автомобиля нужно считать по формуле:

(Доход от продажи −Вычет) × 13%

Доход от продажи — это сумма, которую получил продавец. Она указана в договоре купли-продажи. Вид вычета можно выбирать и использовать тот, который выгоднее. Разберем, как лучше уменьшить налог в различных ситуациях.

Машину купили и сохранили документы по покупке. Иван купил подержанную Киа в 2023 году за 750 000 ₽. В 2025 году он продал эту машину за 750 000 ₽. Минимальный срок владения еще не прошел, поэтому Ивану нужно подать декларацию и рассчитать НДФЛ. Его доход 750 000 ₽, но налог платить не нужно, потому что есть вычет — подтвержденные расходы на покупку машины, те же 750 000 ₽. Считать налоговую базу нужно так:

750 000 ₽ − 750 000 = 0 ₽

Налоговая база равна нулю, налог тоже. В декларации не будет НДФЛ к уплате.

Еще можно выбрать вычет 250 000 ₽. Например, если купить разбитую машину за 150 000 ₽, а потом отремонтировать ее и продать за 250 000 ₽, выгоднее применить вычет 250 000 ₽, а не фактические расходы.

Машину получили в подарок или в наследство от близкого родственника. Иван унаследовал или получил машину в подарок от отца и продал за 750 000 ₽. Из вырученной суммы он вычтет расходы отца на ее покупку. Допустим, отец купил машину за 750 000 ₽ или больше — при ее продаже Иван не будет платить налог, хотя сам на приобретение машины не тратился.

Если отцу автомобиль тоже подарили или Иван не смог найти документы, расходы подтвердить не получится. Но налог можно уменьшить вычетом, который положен даже без документов о покупке. Тогда Иван посчитал бы НДФЛ так:

(750 000 ₽ − 250 000 ₽) × 13% = 65 000 ₽

Машину подарил неблизкий родственник. Автомобиль Ивану подарил дядя. На момент дарения рыночная стоимость машины была 800 000 ₽. Получив подарок, Иван заплатил налог:

800 000 ₽ × 13% = 104 000 ₽

Через два года Иван продал машину за 750 000 ₽. Из этой суммы он может вычесть доход, с которого заплатил НДФЛ при получении автомобиля в дар, то есть 800 000 ₽. Это больше дохода от продажи, потому вычет равен ему — 750 000 ₽:

750 000 ₽ − 750 000 ₽ = 0, налог равен нулю.

Налог равен нулю, но подать декларацию придется.

Порядок уплаты налога с продажи машины

НДФЛ при продаже автомобиля нужно считать и платить самому. В отличие от транспортного налога эту сумму не считает инспекция и ее не будет в налоговом уведомлении.

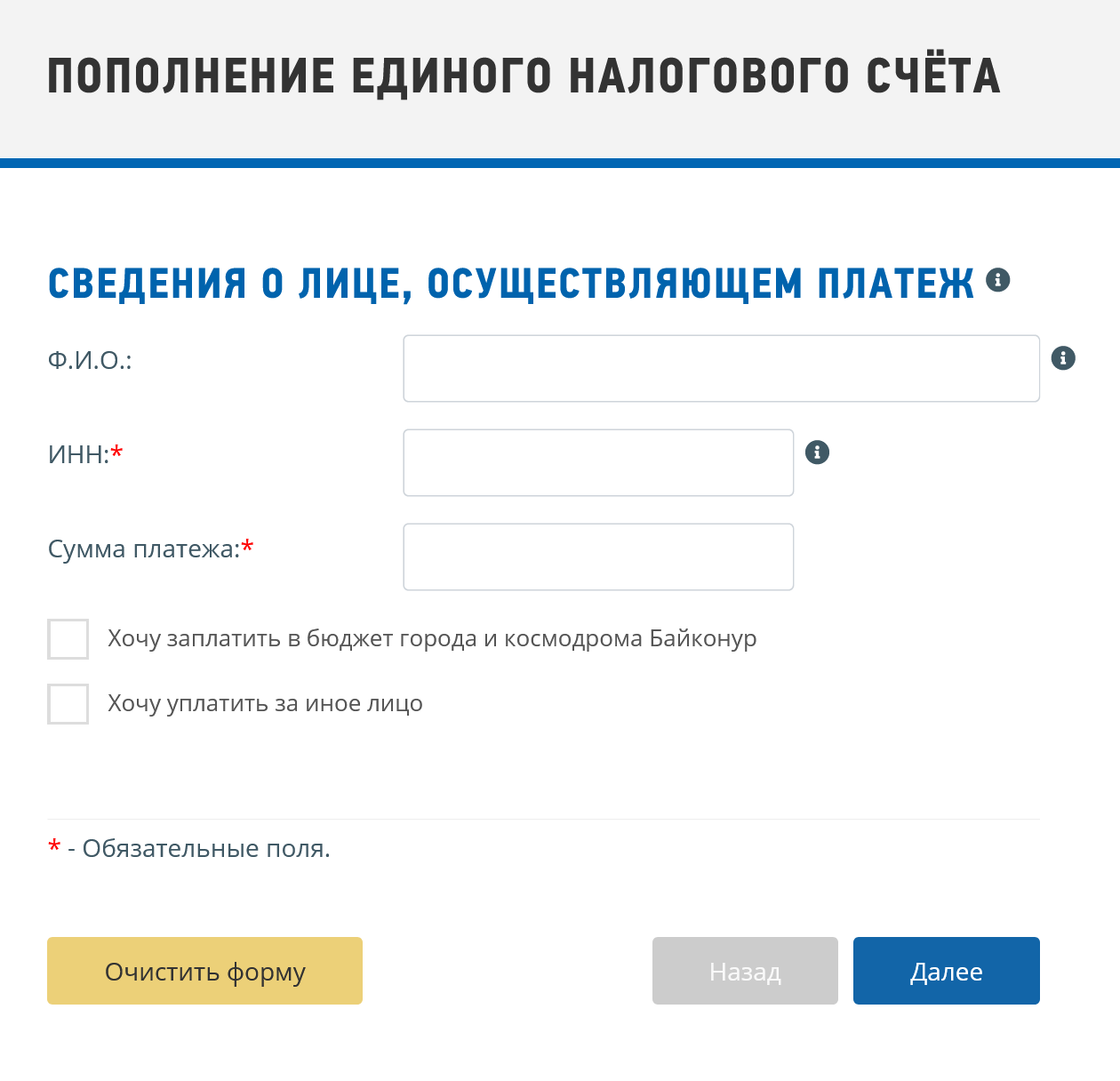

После того как продавец подаст декларацию, он должен следить за сроком уплаты НДФЛ и внести соответствующую сумму на единый налоговый счет, ЕНС, вовремя.

Сроки уплаты налога на продажу авто

Налог с продажи машины нужно заплатить до 15 июля следующего года. При продаже позже минимального срока владения нет ни декларации, ни налога — продавец ничего не должен государству. То же, когда доход от сделки оказался меньше фиксированного вычета в 250 000 ₽: сдавать декларацию и платить НДФЛ не нужно.

Если налоговая база по декларации равна нулю, платить также не придется.

В остальных случаях получившийся НДФЛ нужно перечислить на ЕНС до 15 июля следующего года. Например, автомобиль купили в 2023, а продали в 2025 году. Значит, заплатить налог нужно до 15 июля 2026 года.

Пополнить единый налоговый счет можно через личный кабинет налогоплательщика, по реквизитам со своей карты или с помощью специального сервиса «Уплата налогов и пошлин».

Налоговая декларация

Документы для оформления декларации. К ней нужно приложить подтверждение дохода и расходов, если заявили их как вычет. Доход можно подтвердить договором купли-продажи, а расходы — договором и распиской от предыдущего продавца или чеком, если машину продали автосалону по трейд-ину.

Если автомобиль достался в дар не от близкого родственника, расход в виде его рыночной стоимости докажет декларация 3-НДФЛ, которую одаряемый подал по итогам года получения в дар.

Если же договор дарения и последующей купли-продажи пришлись на один год, то в одной же декларации одаряемый покажет:

- Рыночную стоимость автомобиля как доход.

- Сумму, которую получил от покупателя, тоже как доход.

- Расходы в виде рыночной стоимости или фиксированный вычет 250 000 ₽.

Как заполнить декларацию. Можно использовать любой удобный вариант:

- От руки или на компьютере. Скачайте форму за соответствующий год на сайте nalog.gov.ru.

- В программе «Декларация». Ее можно скачать на сайте налоговой службы и установить на компьютер. Из программы заполненная декларация выводится на печать. Или можно отправить файл через личный кабинет.

- Через личный кабинет. Для этого не нужно скачивать формы и программы. В личном кабинете достаточно ввести данные с учетом подсказок. Декларация формируется за несколько минут — потом ее можно отправить в налоговую.

Как подать декларацию в налоговую. Декларацию можно подать одним из трех способов:

- Лично. Распечатайте заполненную декларацию или внесите данные в пустую форму от руки. Декларацию на бумаге можно отнести в налоговую инспекцию в двух экземплярах. Один со штампом о приемке заберите себе — он подтвердит, что документ приняли.

- По почте. Готовую декларацию на бумаге можно отправить в налоговую по почте. Заверять подпись у нотариуса не нужно. Когда ее получит налоговая, не важно, главное — дата отправки.

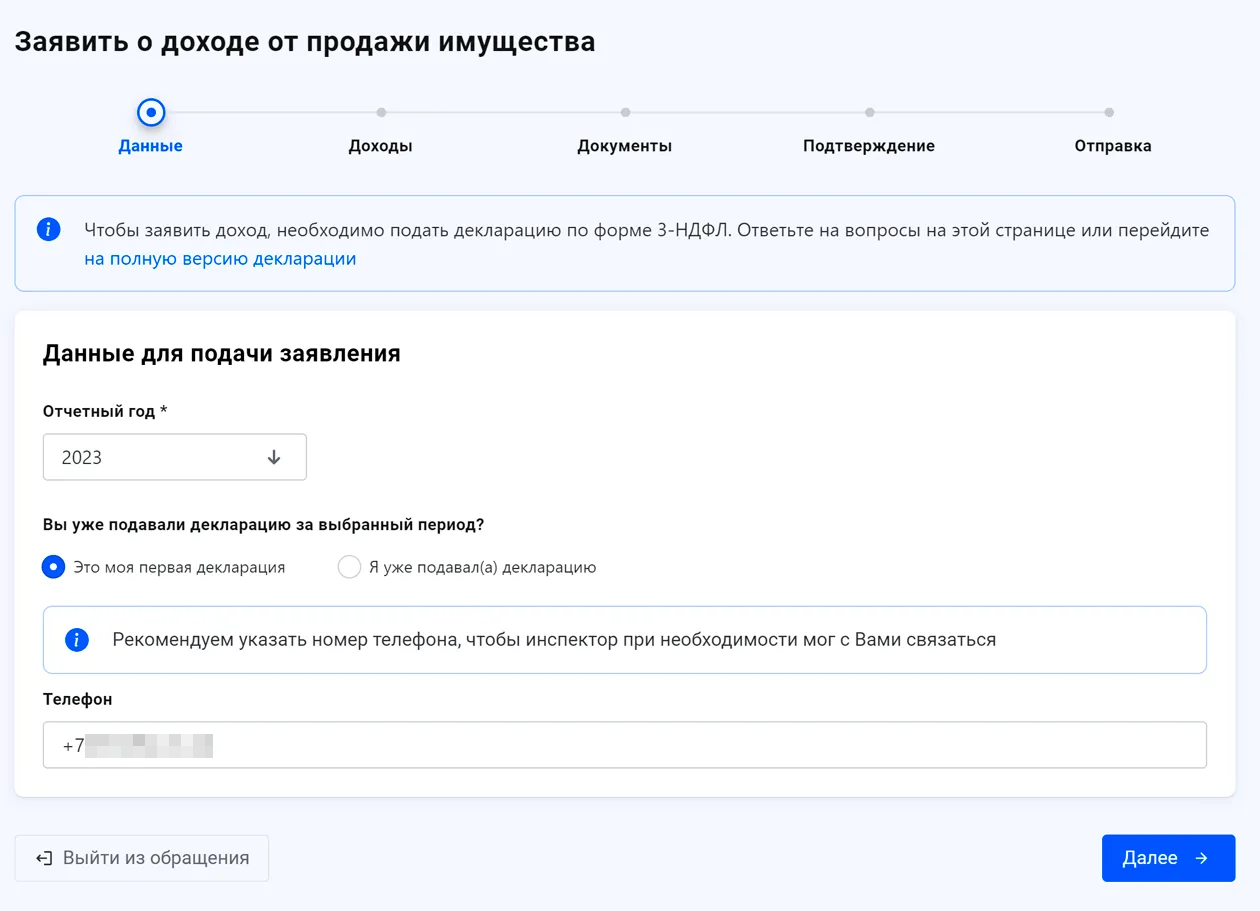

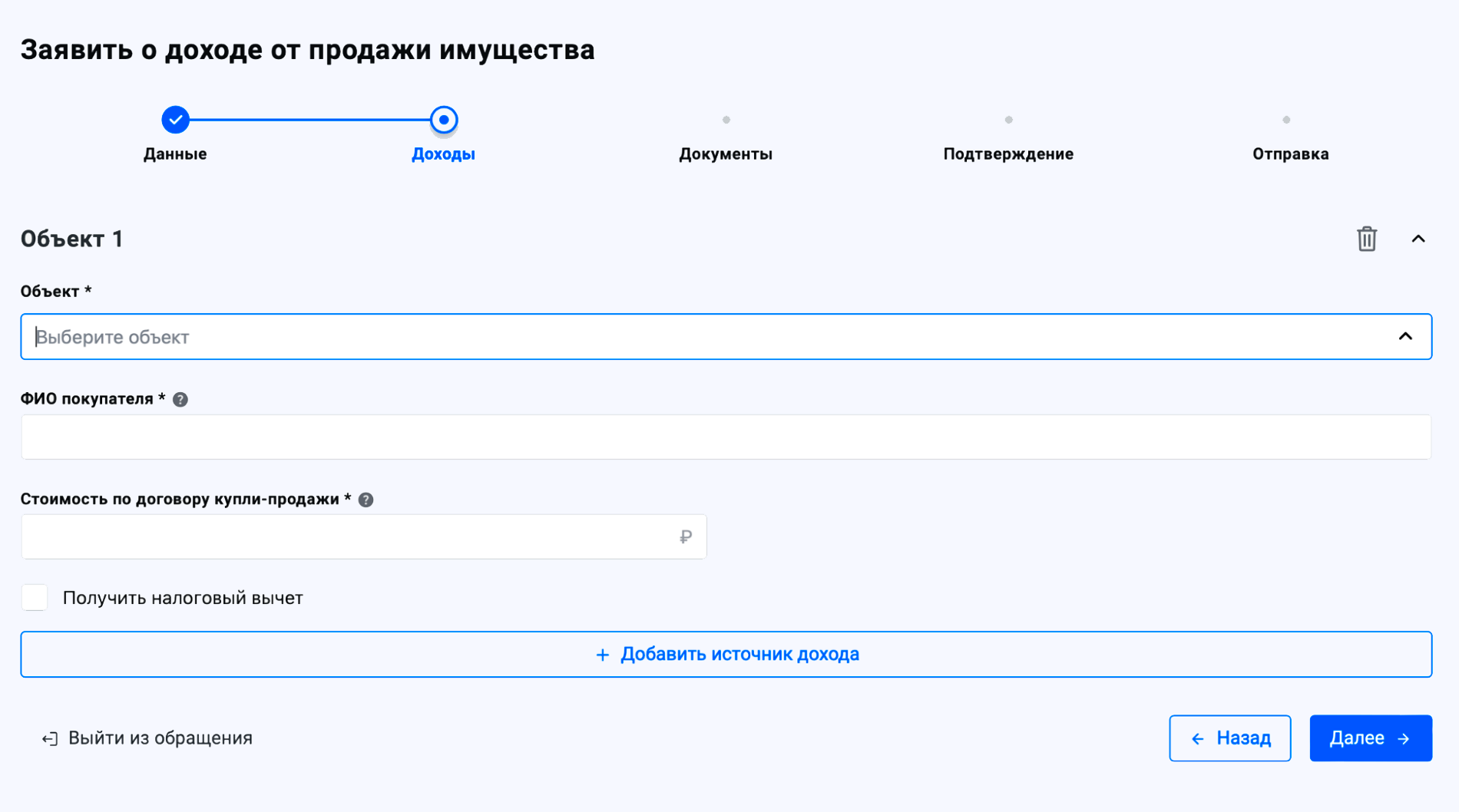

- Через личный кабинет. Формы деклараций для заполнения находятся в разделе «Заявить доход». Если заполнить декларацию онлайн, файл сформируется автоматически. Если декларацию заполняли в программе, нужно прикрепить готовый файл и отправить его в инспекцию.

Подавать декларацию через интернет удобнее всего. Если заполнять на бумаге, можно ошибиться. В личном кабинете и программе «Налоговая декларация» файл перед отправкой проходит проверку: все ошибки помечаются, есть подсказки для исправления. Если найдутся неточности, их легко поправить — не придется заново заполнять все листы. Но законным будет любой способ. Главное, чтобы налоговая вовремя узнала о доходах.

Срок подачи налоговой декларации. Декларацию о доходах при продаже машины нужно подать до 30 апреля следующего года. Если последний день выпадает на выходной, срок переносят на следующий рабочий день. Если автомобиль продали в 2024 году, декларацию нужно подать до 30 апреля 2025 года.

Что будет, если не подать декларацию. При продаже машины раньше трех лет владения декларацию нужно подавать, только когда доход больше фиксированного вычета в 250 000 ₽. Если этого не сделать до 30 апреля следующего года, налоговая выпишет штраф — 5% от суммы налога, не уплаченной в срок, за каждый месяц просрочки, но не более 30%. Если налога нет, минимальный штраф — 1000 ₽

Скрыть от налоговой продажу машины не получится: она получит данные из ГИБДД, когда новый собственник зарегистрирует автомобиль на свое имя. Или когда продавец прекратит регистрацию, чтобы не платить транспортный налог и автоштрафы.

Налог на продажу автомобиля для ИП

Если предприниматель продает машину, для расчета налога важно, использовал он этот автомобиль в бизнесе или нет. Если машину использовали для предпринимательской деятельности, налог придется заплатить с учетом особенностей той системы налогообложения, которую применяет ИП. А если это личная машина человека со статусом ИП, он платит НДФЛ по обычной ставке 13%. Об этих доходах нужно отчитаться декларацией 3-НДФЛ.

ИП на УСН «Доходы». Например, предприниматель купил автомобиль для грузоперевозок за 1,5 млн рублей — это его бизнес. Он платит 6% от общей суммы доходов. Через два года ИП продает эту машину за 1,2 млн рублей. Предпринимателю придется включить всю сумму дохода от продажи машины в декларацию на УСН и заплатить 6% без учета расходов, хотя на продаже он не заработал. Вычет такому ИП тоже не положен: предпринимателям на спецрежимах их не предоставляют. ИП заплатит 72 000 ₽.

Налог ИП на УСН «Доходы» при продаже машины нужно считать по такой формуле:

Весь доход от продажи × 6%

ИП на УСН или АУСН «Доходы минус расходы». Если предприниматель учитывает расходы при расчете основного дохода, то при продаже машины он сможет вычесть из полученной за автомобиль суммы расходы на ее покупку. Но только ту часть, которую раньше не учел при расчете налога на УСН. Если ко дню продажи ИП успел вычесть из доходов все, что потратил на покупку, при продаже уменьшать доход не на что.

Например, ИП на УСН «Доходы минус расходы» в марте купил автомобиль для грузоперевозок за 1,5 млн рублей. По правилам этого налогового режима ИП по итогам каждого квартала списывает в расходы 1/4 суммы — 375 000 ₽. В октябре предприниматель продал эту машину за 1,2 млн рублей. Считать налог он будет по такой формуле:

(Доход от продажи машины − (Расходы на покупку − Списанные ранее расходы)) × 15%

Налог от продажи машины в ситуации из примера составит 123 750 ₽.

ИП на ОСН. Если предприниматель продает машину на общей системе налогообложения, он сможет использовать обычные налоговые вычеты, потому что платит НДФЛ по ставке 13%. Но должен включить в цену продажи НДС по ставке 20%. Доходы можно уменьшить на расходы, исключив ранее учтенную часть. А если подтвержденных расходов нет, действует вычет 250 000 ₽. Общую систему придется применять, если ИП работает на патенте, но продажа машины под этот спецрежим не подпадает, а уведомление о переходе на упрощенку ИП не подавал.

ИП на НПД. Если ИП применяет льготный спецрежим «Налог на профессиональный доход», продажа машины точно не попадет под его действие. Так как совмещать НПД и упрощенку нельзя, продажа имущества облагается налогом на общей системе. То есть ИП начислит НДС. И хотя на НПД нет отчетности, стоимость автомобиля придется задекларировать как обычно. Зато будет действовать минимальный срок владения и вычеты.

Всем ИП на ОСН и НПД можно не платить НДФЛ при продаже машины позже минимального срока владения.

Налог с продажи машины для нерезидентов РФ

Резидент РФ — это человек, который пробыл в России минимум 183 дня в течение 12 следующих подряд месяцев. Из-за этого внутри календарного года статус может меняться, но 31 декабря его фиксируют окончательно. Если в этот день человек — нерезидент, статус применяют ко всем доходам истекшего года, даже когда автомобиль продан в статусе резидента.

У нерезидентов другие правила расчета налога. Причем нерезидентом может быть даже гражданин России. Главное тут не гражданство, а количество дней, проведенных в году на территории страны.

Отличия при расчете налога с продажи машин

| Резидент | Нерезидент | |

|---|---|---|

| Ставка | 13% | 30% |

| Минимальный срок владения для продажи без налога и декларации — 3 года | Учитывается | Учитывается |

| Расходы на приобретение | Принимают к вычету | Не уменьшают доход |

| Фиксированный вычет 250 000 ₽ | Можно использовать | Нельзя использовать |

Отличия при расчете налога с продажи машин

| Ставка | |

| Резидент | 13% |

| Нерезидент | 30% |

| Минимальный срок владения для продажи без налога и декларации — 3 года | |

| Резидент | Учитывается |

| Нерезидент | Учитывается |

| Расходы на приобретение | |

| Резидент | Принимают к вычету |

| Нерезидент | Не уменьшают доход |

| Фиксированный вычет 250 000 ₽ | |

| Резидент | Можно использовать |

| Нерезидент | Нельзя использовать |

Например, Иван в 2020 году купил автомобиль для личных нужд за 800 000 ₽ и в феврале 2025 продал за 1 000 000 ₽. В 2025 году он больше полугода проживет за границей и на 31 декабря 2025 будет нерезидентом. Но налог на доходы Ивану не нужно платить, потому что сделка состоялась после минимального срока владения — спустя шесть лет после покупки.

Что будет, если не платить налог с продажи автомобиля

Налог на доходы при продаже автомобиля нужно заплатить до 15 июля следующего года. Если не сделать это, продавца ждут санкции от налоговой.

Вот чем грозит просрочка:

- Пени — за каждый день просрочки их начисляют по 1/300 ключевой ставки ЦБ. На начало 2025 года ключевая ставка ЦБ — 21%, то есть один день просрочки в этот период обойдется налогоплательщику в 0,07%. Если НДФЛ к уплате 10 000 ₽, за 30 дней придется заплатить 210 ₽ пеней.

- Штраф — 20% от суммы налога. Его начисляют, если налоговая обнаружит, что человек не подал декларацию и не уплатил НДФЛ. А если докажут умышленную неуплату, штраф составит 40%.

Если же не уплатить налог по поданной декларации, штрафа не будет, только пени.

Когда налоговая обнаружит задолженность по налогу с продажи машины при наличии декларации, она пришлет требование об уплате недоимки. Если его не исполнить в срок, начнется процедура принудительного взыскания. Налоговая обратится в суд и получит судебный приказ. По нему можно списать деньги со счета.

Частые вопросы

Нужно ли платить налог, если продал машину дороже, чем купил? Нужно, если машина продана раньше трех лет после покупки за 250 000 ₽ или больше.

Нужно ли платить налог с продажи подаренного авто? Да, но только если машиной владели меньше трех лет и не хватает вычета, который можно применить. Вот эти случаи:

- Машину подарил близкий родственник. Вы продали ее дороже 250 000 ₽ и дороже, чем ее купил даритель.

- Машину подарил близкий родственник, а вы продали ее дороже 250 000 ₽. И подтвердить расходы дарителя на покупку авто не получается — например, если он сам получил ее в подарок.

- Машину подарил неблизкий родственник, а вы продали ее дороже 250 000 ₽. При этом стоимость, от которой вы заплатили налог с подарка, меньше суммы, полученной от продажи автомобиля.

Что делать, если нет документов, подтверждающих сделку купли-продажи автомобиля? У налоговой в любом случае будет информация о продаже машины. Ее передаст ГИБДД, когда новый собственник оформит автомобиль на себя или продавец прекратит регистрацию. Поэтому при продаже раньше минимального срока владения за сумму более 250 000 ₽ лучше без напоминаний подать декларацию.

Если договор купли-продажи не сохранился, план действий такой:

- Попробовать восстановить документ. Можно запросить копию у нового владельца. Если это автосалон, проблем нет — они пришлют копию. Если машину продали человеку, покупатель может и не ответить — требованиями это не решить, только просьбами. Если вообще сохранились контакты для связи.

- Сделать запрос в ГИБДД. Этот вариант тоже без гарантии, но можно попробовать. Если покупатель зарегистрировал машину на свое имя, он представил договор купли-продажи.

- Сдать декларацию без договора. Тогда нужно указать реальную сумму продажи — лучше не занижать. Налоговая инспекция может принять декларацию с указанной суммой даже без договора. Но если цена машины покажется заниженной, есть вероятность, что сумму оспорят в суде. Тогда за основу возьмут заключения оценщика для автомобилей примерно такой комплектации и года выпуска. А НДФЛ начислят расчетным методом — у налоговой есть такое право по закону .

Если покупаете или продаете машину, храните документы. Это не формальность, а реальный способ уменьшить налог с продажи, вообще его не платить и избежать споров с налоговой инспекцией.

Нужно ли платить налог при продаже транспортного средства по доверенности? Нет, при оформлении доверенности право собственности на машину не переходит. Собственник по-прежнему сам должен платить транспортный налог и автоштрафы.

Но если машина фактически утрачена — то есть собственник выписал доверенность, больше не видел машину и точно не будет на ней ездить, он может прекратить регистрацию на свое имя, чтобы не платить транспортный налог. НДФЛ платить не придется, потому что прекращение регистрации — это не продажа. Дохода все равно нет.

Нужно ли платить налог при продаже двух автомобилей в течение года? Да, если несколько автомобилей проданы в одном году и раньше трех лет после покупки на сумму больше 250 000 ₽ каждый, нужно подать декларацию. Сумма налога при этом зависит от расходов на приобретение — возможно, они окажутся выше, чем цена продажи, тогда налога не будет. Если документов о расходах нет, можно использовать вычет 250 000 ₽, но не на каждую машину, а на все вместе.

Если по одной машине есть документы о покупке, а по другой нет, можно применить оба вычета — фактические расходы и 250 000 ₽.

Например, Иван продал два автомобиля, которыми владел меньше трех лет: за 500 000 ₽ и 300 000 ₽. Одну машину он покупал по договору за 550 000 ₽, а вторая досталась в наследство от отца — его документы на приобретение не сохранились.

Расчет налога за два автомобиля

| Есть документы на покупку | Наследство | |

|---|---|---|

| Цена продажи | 500 000 ₽ | 300 000 ₽ |

| Расходы на приобретение | 550 000 ₽ | — |

| Фиксированный вычет | — | 250 000 ₽ |

| Налоговая база | 0 ₽ | 50 000 ₽ |

| НДФЛ к уплате | 0 ₽ | 6500 ₽ |

Расчет налога за два автомобиля

| Цена продажи | |

| Есть документы на покупку | 500 000 ₽ |

| Наследство | 300 000 ₽ |

| Расходы на приобретение | |

| Есть документы на покупку | 550 000 ₽ |

| Наследство | — |

| Фиксированный вычет | |

| Есть документы на покупку | — |

| Наследство | 250 000 ₽ |

| Налоговая база | |

| Есть документы на покупку | 0 ₽ |

| Наследство | 50 000 ₽ |

| НДФЛ к уплате | |

| Есть документы на покупку | 0 ₽ |

| Наследство | 6500 ₽ |

Иван подаст одну декларацию за год, укажет там общие доходы от двух покупателей машин и два вида вычетов. Переносить остаток вычета с одной машины на другую нельзя. Считать налоговую базу нужно отдельно по каждому автомобилю. И хотя первую машину Иван продал с убытком 50 000 ₽, эту сумму нельзя вычесть из доходов по унаследованному автомобилю.

Продавец машин сам решает, какой вычет по какой машине использовать.

В нашем телеграме рассказываем о машинах: какую выбрать, как ее обслуживать и что делать, если с ней что-то случилось. А еще разбираем сложные юридические вопросы и публикуем новости для автомобилистов. Подписывайтесь: @t_avtomobil