Как устроен депозит у нотариуса и в каких случаях он пригодится

В российском законодательстве есть два похожих по названию инструмента: депозит нотариуса и нотариальное депонирование (эскроу).

Оба используются, чтобы одна сторона обязательства могла передать деньги или другое имущество второй стороне с участием нотариуса. Но эти инструменты по-разному оформляют, и нужны они в разных ситуациях.

Я работаю в нотариальной конторе с 2004 года, а нотариусом стал в 2018 году. За 18 лет практики я видел, как менялся спрос на депозит и депонирование. Раньше стороны редко обращались к нотариусам, потому что не знали, чем те могут им помочь, а законодательство по теме было скудным.

С 2015 года нормативная база активно развивается, нотариальный депозит стал более востребованным. Например, в 2021 году через депозит нотариуса рассчитались 6905 заявителей, а сумма сделок составила 91,5 млрд рублей. Это на 60% больше, чем в 2019 году.

В статье я расскажу, когда на практике применяют депозит и депонирование нотариуса и чем они отличаются друг от друга.

Что вы узнаете

- Что такое публичный депозит нотариуса

- В каких случаях используют нотариальный депозит

- Обязательный депозит

- Необязательный депозит

- Как открыть депозит у нотариуса

- Как снять деньги с депозита нотариуса

- Сколько стоит депозит у нотариуса

- Чем различаются депозит и депонирование нотариуса

- Как используется депонирование в сделках купли-продажи недвижимости

- Плюсы и минусы депозита и депонирования у нотариуса

Что такое публичный депозит нотариуса

Депозит нотариуса, или нотариальный депозит, — это инструмент, который помогает должникам расплатиться по денежным обязательствам. Если по каким-то причинам отдать деньги кредитору нельзя, должник может отдать их нотариусу. Тот будет хранить их на специальном публичном депозитном счете, пока кредитор или сам должник их не заберет. С того момента, как должник передал деньги нотариусу, считается, что он исполнил обязательства перед кредитором.

Передать на депозит можно как наличные, так и безналичные деньги. Но если нотариус принял наличные, он обязан в течение одного дня внести их на свой публичный депозитный счет. То есть нотариус не хранит их в сейфе, ожидая, пока кредитор за ними обратится.

В каких случаях можно и нужно использовать нотариальный депозит, расскажу дальше в статье.

Законодательство. Депозит нотариуса регулируется ГК РФ и основами законодательства о нотариате. Ключевая статья гражданского кодекса по этому вопросу — 327. В ней описаны ситуации, когда можно использовать нотариальный депозит. А в параграфе 4 главы 45 ГК РФ закреплены требования к публичному депозитному счету.

Депозит и депонирование как нотариальные действия регулируются основами законодательства о нотариате. В статьях 87 и 88 — правила депозита, а в статье 88.1 — депонирования.

Также отдельные нормы о депозите есть в других федеральных законах. Например, деньги на депозит при банкротстве вносятся по правилам статьи 113 закона о банкротстве, деньги для публичного сервитута — статьи 56.11 ЗК РФ, а при долевом строительстве — статей 9 и 15 закона об участии в долевом строительстве.

Чем нотариальный депозит отличается от банковского счета. При депозите деньги размещают на особом публичном депозитном счете. Такие счета тоже открываются в банках, но только в тех, у которых размер собственного капитала от 20 млрд рублей.

Обычный банковский счет можно открыть в любом банке с лицензией на банковскую деятельность. Минимальный собственный капитал таких банков может быть от 300 млн рублей.

Также публичный депозитный счет, в отличие от обычного банковского, не исчезнет, если что-то случится с банком. Например, если он лишится лицензии или обанкротится. По закону в этом случае нотариус может открыть аналогичный счет в другом банке и перевести деньги на него. И закрыть счет, если в течение года либо двух лет по нему не было никаких операций или денег на нем недостаточно, банк тоже не может.

Владелец публичного депозитного счета — нотариус, а не должник или кредитор. Но деньги не принадлежат нотариусу. Юридически, пока деньги лежат на этом счете, они не принадлежат никому — вопрос их принадлежности решится в будущем. Если деньги заберет кредитор, будет считаться, что он владеет ими с момента, когда должник передал их нотариусу. Если должник — что они все это время принадлежали ему.

Если с нотариусом что-то случится, например он выйдет на пенсию, лишится полномочий или умрет, его публичный депозитный счет перейдет к другому нотариусу. К кому именно, решит нотариальная палата субъекта РФ. Но на права кредитора и должника это не повлияет.

Все операции с публичным депозитным счетом банк совершает по распоряжению нотариуса. Поэтому вся ответственность перед должником и кредитором лежит именно на нотариусе, а не на банке. Также банк не контролирует, правильно ли нотариус совершает нотариальные действия.

И самих операций с публичным депозитным счетом доступно меньше. Нотариус может либо передать деньги кредитору, либо вернуть их должнику.

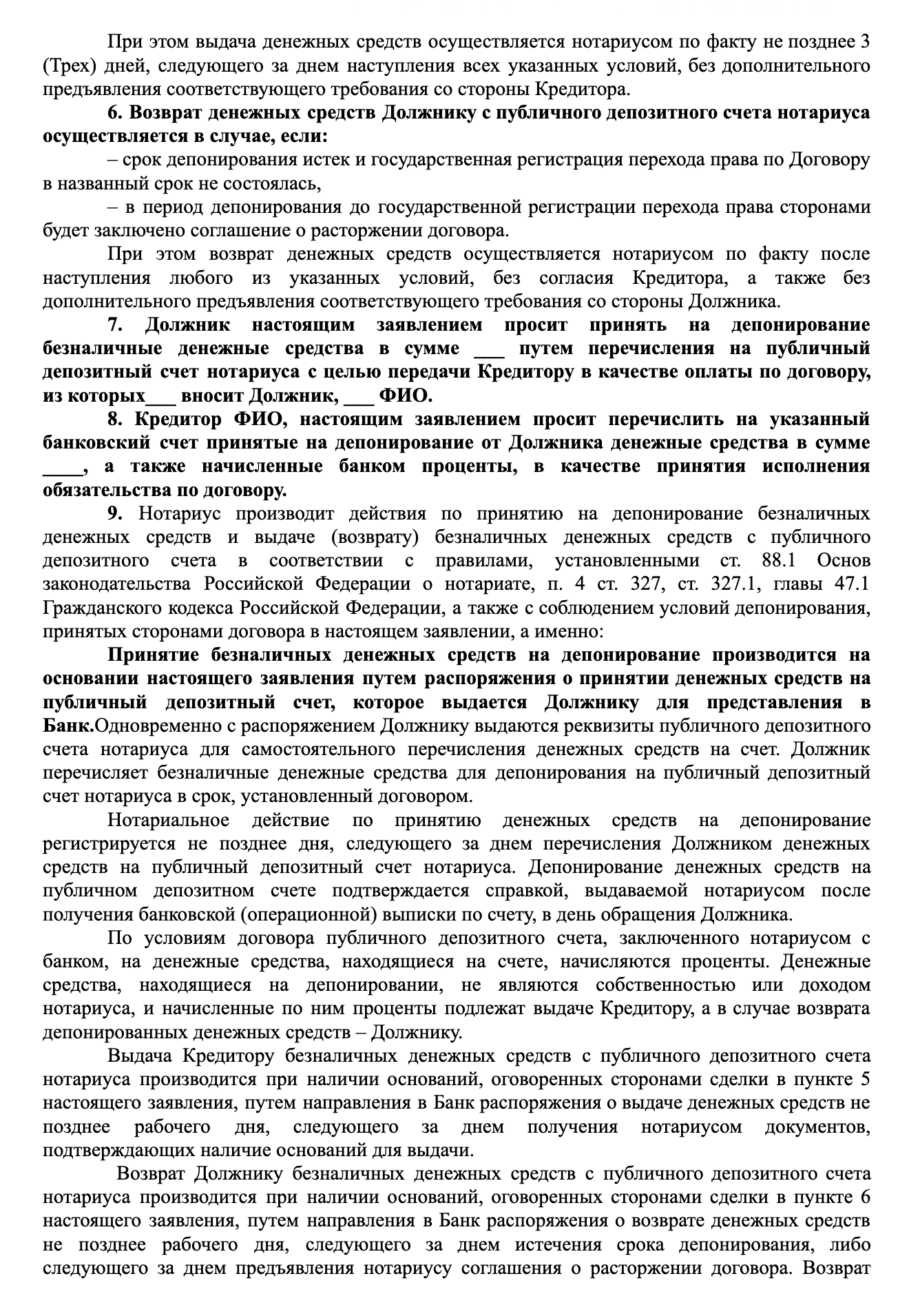

Отличия публичного депозитного счета от обычного банковского

| Критерий для сравнения | Публичный депозитный счет | Обычный банковский счет |

|---|---|---|

| В каком банке можно открыть | С собственным капиталом от 20 млрд рублей | В любом, у которого есть лицензия |

| Что происходит со счетом, если у банка проблемы | Счет переходит в другой банк | Счет закрывается |

| Кто владелец счета | Нотариус | Человек, на чье имя он открыт |

| Кому принадлежат деньги на счете | Тому, кто заберет их со счета, — кредитору или должнику | Владельцу счета |

| Кто несет ответственность по операциям со счетом | Нотариус | Банк или владелец счета |

| Какие операции со счетом доступны | Только передача денег кредитору или должнику | Любые, разрешенные банковским законодательством |

| Можно ли закрыть счет по основаниям пп. 2, 4 ст. 859 ГК РФ | Нет | Да |

Отличия публичного депозитного счета от обычного банковского

| Публичный депозитный счет | |

| В каком банке можно открыть | С собственным капиталом от 20 млрд рублей |

| Что происходит со счетом, если у банка проблемы | Счет переходит в другой банк |

| Кто владелец счета | Нотариус |

| Кому принадлежат деньги на счете | Тому, кто заберет их со счета, — кредитору или должнику |

| Кто несет ответственность по операциям со счетом | Нотариус |

| Какие операции со счетом доступны | Только передача денег кредитору или должнику |

| Можно ли закрыть счет по основаниям пп. 2, 4 ст. 859 ГК РФ | Нет |

| Обычный банковский счет | |

| В каком банке можно открыть | В любом, у которого есть лицензия |

| Что происходит со счетом, если у банка проблемы | Счет закрывается |

| Кто владелец счета | Человек, на чье имя он открыт |

| Кому принадлежат деньги на счете | Владельцу счета |

| Кто несет ответственность по операциям со счетом | Банк или владелец счета |

| Какие операции со счетом доступны | Любые, разрешенные банковским законодательством |

| Можно ли закрыть счет по основаниям пп. 2, 4 ст. 859 ГК РФ | Да |

Как застрахованы деньги на депозите нотариуса. По закону нотариус не имеет права работать без договора страхования своей гражданской ответственности. Страховая сумма при этом должна быть не меньше 1,5 млн рублей.

Дополнительно договоры страхования ответственности нотариусов заключают нотариальные палаты субъектов РФ: не меньше чем на 500 000 ₽ на каждого нотариуса — члена палаты. Это значит, что, если кто-то пострадает из-за действий нотариуса, страховая компания возместит имущественный вред в пределах страховой суммы.

Если денег от страховой не хватит, нотариусу придется отвечать за причиненный вред личным имуществом. Но деньги с публичного депозитного счета — это не его имущество, взыскать их по обязательствам нотариуса нельзя. А если не хватит и этого, то деньги возьмут из компенсационного фонда Федеральной нотариальной палаты.

Получается, если нотариус ошибется, оформляя депозит, и его клиент как-то пострадает от этого, ему придется возместить весь причиненный вред.

Также деньги на публичном депозитном счете нотариуса защищены в случае банкротства банка, в котором этот счет открыт. По закону они не входят в конкурсную массу. То есть, даже если банк обанкротится, должник не потеряет деньги, переданные на нотариальный депозит. На основании распоряжения нотариуса они будут переведены на его публичный депозитный счет в другом банке.

А вот если банкротится должник или кредитор, конкурсный управляющий может обратиться за деньгами на публичном депозитном счете. В моей практике были такие ситуации. В этом случае банк выдаст их по распоряжению нотариуса и они войдут в конкурсную массу.

В каких случаях используют нотариальный депозит

Все обстоятельства, при которых может понадобиться нотариальный депозит, можно разделить на две большие группы:

- Ситуации, когда должник обязан использовать депозит.

- Ситуации, когда должник может исполнить обязательство через депозит.

Обязательный депозит

Использовать депозит нотариуса обязательно, если это установлено законом. Таких ситуаций много. Я не буду разбирать все, потому что, как правило, это сложные правоотношения, с которыми мало кто из читателей может встретиться. Кроме того, обязательные и добровольные депозиты нотариусы совершают одинаково.

Дальше расскажу про три случая обязательного депозита, с которыми я часто сталкиваюсь в работе.

Банкротство. По закону конкурсный управляющий во время конкурсного производства — это один из этапов банкротства — должен передать деньги банкротящегося человека или организации кредиторам. Но если он почему-то не может перевести деньги на счет кредитора, он обязан передать их на депозит нотариуса по месту нахождения должника. И если кредитор не заберет эти деньги в течение трех лет, нотариус перечислит их в федеральный бюджет.

Долевое строительство. Если застройщик не выполняет свои обязанности, например на два месяца задерживает сдачу или построил некачественный объект, участник долевого строительства может отказаться от договора и забрать свои деньги.

В этом случае застройщик обязан заплатить дольщику в течение 10 или 20 рабочих дней — зависит от ситуации. Но если в этот срок дольщик не придет за деньгами, застройщик обязан отдать их на депозит нотариуса по месту своего нахождения.

Аналогичные правила действуют, если от договора долевого строительства отказывается сам застройщик. Например, когда дольщик вовремя не заплатил.

Выкуп акций. Акционерное общество — это компания, в которой уставный капитал разделен на акции. Такие общества могут быть непубличными и публичными — ПАО. Акции ПАО может купить кто угодно.

И если так случилось, что 95% всех акций одного ПАО выкупил один человек, то он может выкупить и остальные 5% акций и стать единственным владельцем общества. Акции можно купить только за деньги, и эти деньги нужно перечислить на счет продавца. А если у покупателя нет реквизитов продавца — передать на депозит нотариуса.

Необязательный депозит

По закону нотариус может принять деньги на депозит, если:

- Кредитора нет в месте, где обязательство должно быть исполнено.

- Кредитор стал недееспособным и у него нет представителя.

- Неясно, кто кредитор.

- Кредитор отказывается принимать долг.

Расскажу о каждом случае подробнее.

Кредитора нет в месте исполнения обязательства. По закону у любого обязательства есть место, в котором оно должно быть исполнено. Это может быть указано в договоре. Например, я видел много договоров, где стороны выбирали местом исполнения адрес кредитора или должника либо просто писали «город Москва».

Если место исполнения обязательства не указано в договоре, оно определяется по закону. Например, обязательство передать наличные деньги должно быть исполнено по месту жительства кредитора-гражданина или по месту нахождения кредитора-организации. Причем подразумевается то место, где жил или находился кредитор, когда заключил сделку. А если должник платит безналичными деньгами, место исполнения там, где находится банк кредитора или его филиал.

На практике бывает, что должник, который хочет вернуть деньги кредитору, приходит, например, к нему домой или в офис организации, но дверь ему никто не открывает и кредитор не выходит на связь. Или он пытается перечислить деньги на известный ему счет, но тот закрыт.

В таких ситуациях получается, что у должника нет физической возможности вернуть долг. Чтобы не допустить просрочки и не платить штраф или неустойку по договору, должник может внести деньги на депозит нотариуса.

Кредитор стал недееспособным. Дееспособность — это возможность распоряжаться своими правами и нести обязанности. Полная дееспособность обычно наступает в 18 лет. Но бывают ситуации, когда из-за психического расстройства человек не понимает значения своих действий или не может руководить ими. В этом случае суд может признать его недееспособным и установить над ним опеку.

Опекун уполномочен действовать от имени и в интересах недееспособного. Но должник может просто не знать, кто стал опекуном кредитора. В этом случае лучше передать деньги нотариусу, который и будет выяснять, кто опекун кредитора и как с ним связаться.

Неясно, кто кредитор. Такое случается, например, когда кредитор умер, а его наследники еще не вступили в наследство. Или когда компания-кредитор ликвидирована, а между ее бывшими участниками идут судебные споры о разделе имущества.

- Представим, что умер человек, который сдавал квартиру в аренду. Если в договоре не указано, что он прекращается смертью арендодателя, то по закону он сохраняет силу, обязанности переходят к наследникам. Но кто эти наследники, сколько их и кому перейдет право на эту квартиру, станет известно только через полгода после смерти наследодателя.

- Все это время арендатор обязан продолжать платить за наем, но кому именно — непонятно. Если не платить никому, он нарушит договор аренды. Если заплатить не тому наследнику, есть риск, что придется платить дважды.

- В этом случае и помогает депозит нотариуса: арендатор вносит арендные платежи на него и таким образом исполняет договор, а наследники, когда вступят в права, сами заберут с него деньги.

Кредитор отказывается принимать долг, например не выходит на связь или закрыл известный должнику счет. Такое бывает по разным причинам. Скажем, кредитор не согласен с суммой долга и боится, что если он примет деньги от должника, то тем самым согласится с размером задолженности. Либо кредитор хочет получить дополнительную выгоду — штраф, неустойку или проценты за просрочку платежа.

А если обязательство обеспечено залогом, кредитора может интересовать именно заложенное имущество, например недвижимость или предприятие, а не деньги. И одно из оснований, чтобы обратить взыскание на залог, — это просрочка уплаты. Получается, кредитору в этом случае выгодно подстроить такую просрочку.

- Представим, что арендодатель не хочет продлевать договор аренды с арендатором. Но по договору он не может просто отказаться это делать. Зато в договоре есть условие: он прекращается, если арендатор не вносит арендные платежи.

- В такой ситуации арендодатель может под разными предлогами уклоняться от получения арендной платы — не приходить за деньгами, откладывать встречи с арендатором, если тот собирается прийти к нему домой, закрыть известный арендатору счет и не давать новые реквизиты и тому подобное. И если арендатор не сможет заплатить вовремя, у арендодателя появится право расторгнуть с ним договор.

- Но если арендатор внесет деньги на депозит нотариуса, он исполнит свою обязанность перед арендодателем — и расторгнуть договор по этому основанию будет нельзя.

Как открыть депозит у нотариуса

Как выбрать нотариальную контору. Передать деньги на депозит нотариуса можно только по месту исполнения обязательства. А нотариусы работают по нотариальным округам. Округом может быть город или субъект РФ — в случае с городом федерального значения.

То есть, например, Москва представляет собой единый нотариальный округ. И если место жительства кредитора — Москва, то должник, чтобы исполнить обязательство, может обратиться к любому московскому нотариусу.

В подходящем округе можно выбрать любую нотариальную контору. По закону все нотариусы равны, имеют одинаковые права и обязаны совершать все нотариальные действия.

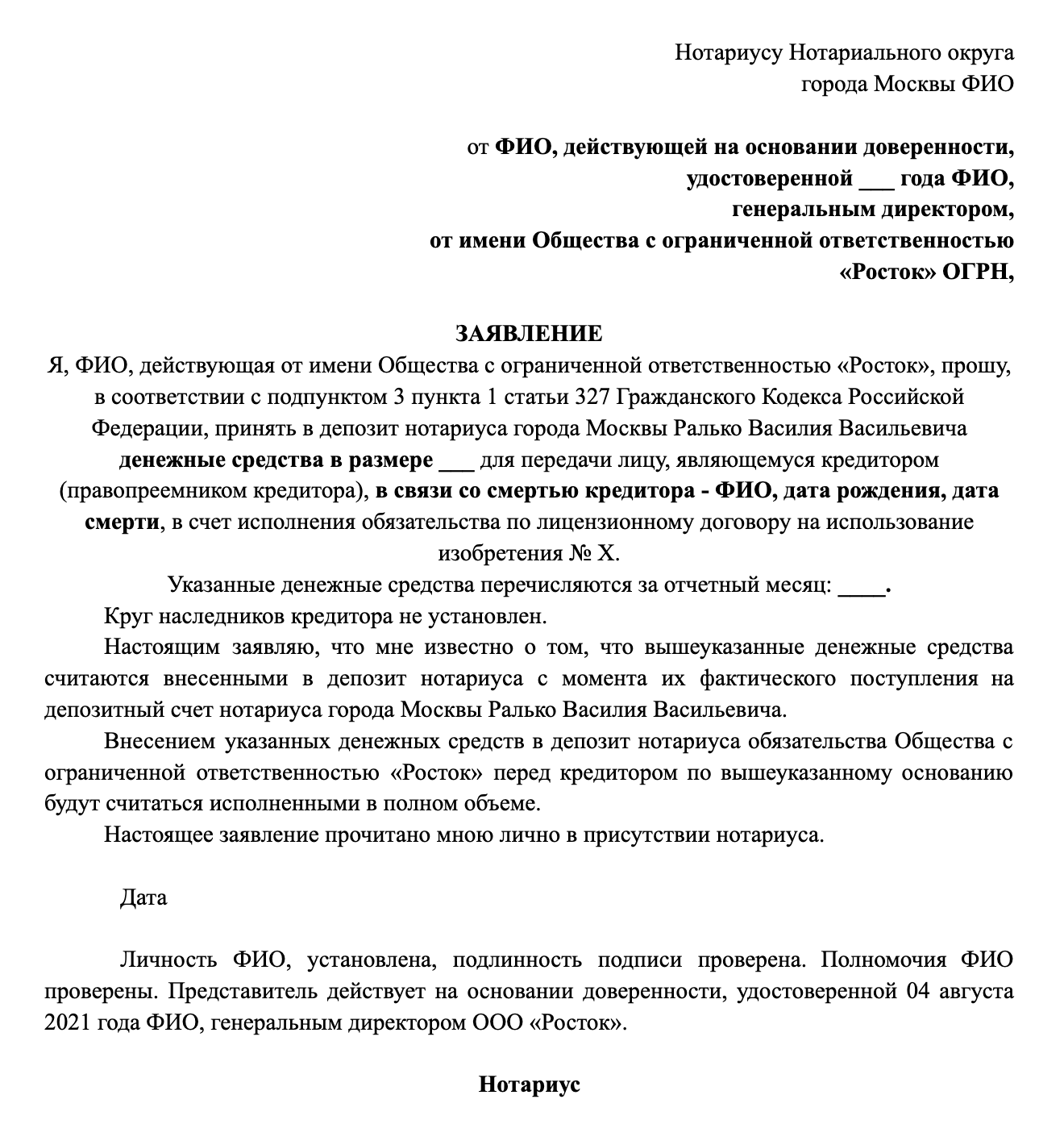

Чтобы внести деньги на депозит нотариуса, должник обращается в нотариальную контору с заявлением. В нем нужно описать ситуацию и указать одну из причин, по которым нельзя отдать деньги напрямую кредитору, — все их я перечислил выше.

Должник может заранее написать заявление, заполнить его по шаблону в нотариальной конторе или попросить это сделать нотариуса.

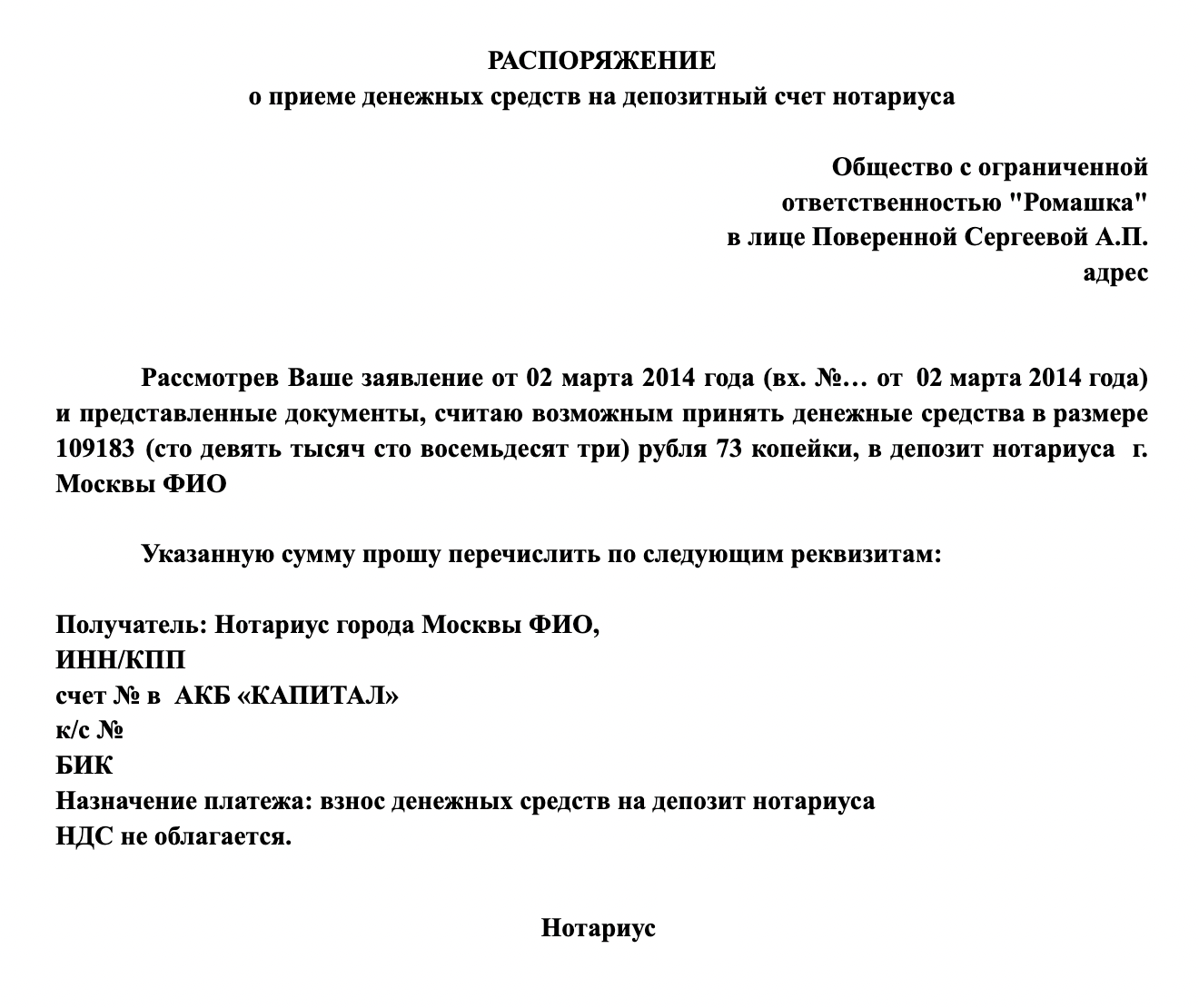

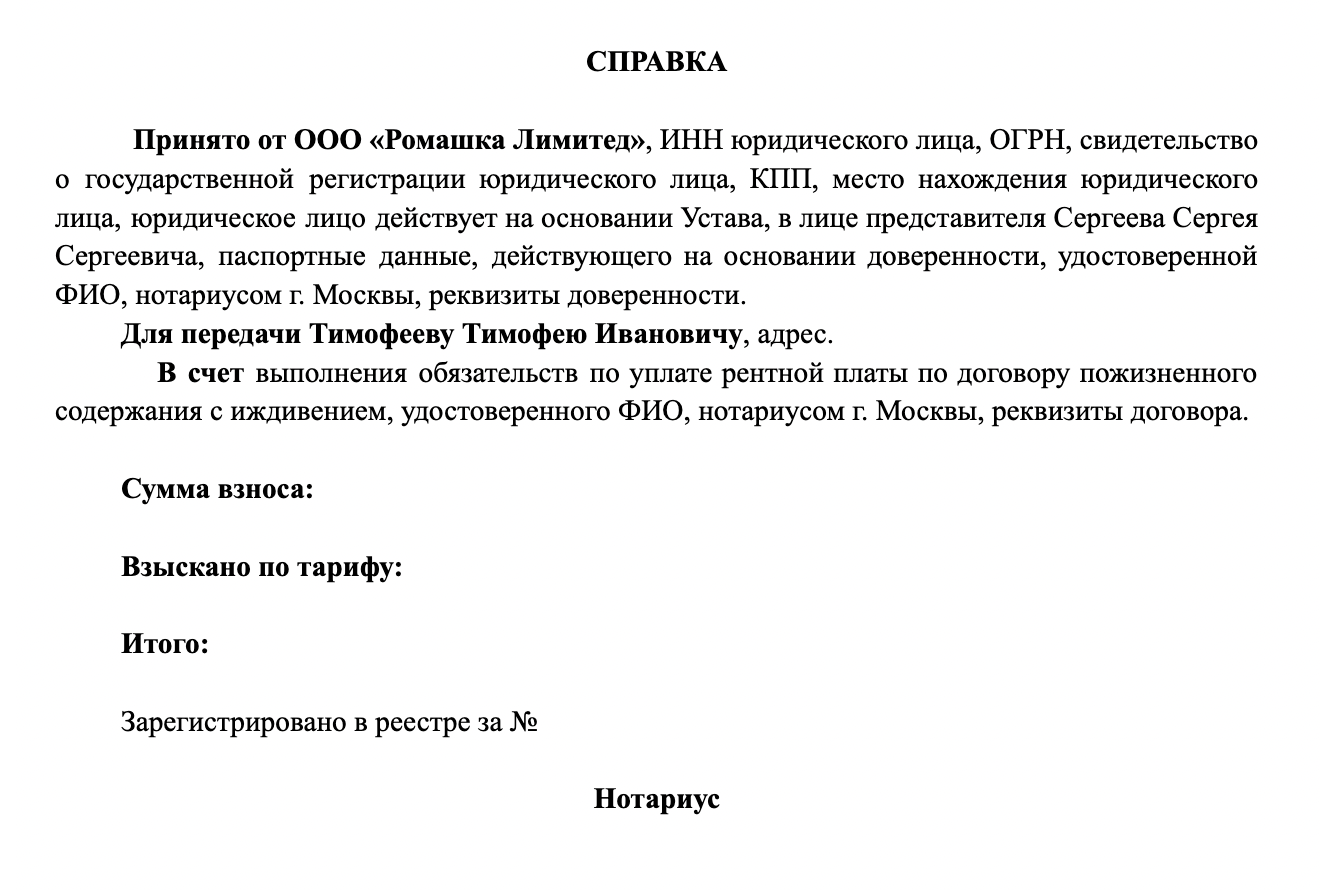

В ответ на заявление должника нотариус выдает ему распоряжение о приеме денег на депозит. В этом распоряжении указаны реквизиты публичного депозитного счета, по которым должник должен перечислить деньги. После того как должник это сделает, он может получить у нотариуса справку, которая подтверждает, что он исполнил свои обязательства.

Если должник пришел к нотариусу с наличными деньгами, то нотариус сразу выдает ему справку.

Дальше задача нотариуса — передать деньги кредитору. Для этого он направляет извещение по адресу, который сообщил ему должник.

При этом нотариус не разыскивает кредитора. Если тот, например, не живет по адресу, который сообщил должник, и потому не увидел извещение и не обратился за деньгами, это ответственность самого кредитора, а не нотариуса.

Нотариус хранит деньги на депозитном счете до тех пор, пока кредитор за ними не обратится, но в пределах 10 лет. Если за это время деньги не заберет ни кредитор, ни должник, нотариус передаст их в российскую казну.

Как это правило работает на практике и как нотариусы перечисляют невостребованные деньги государству, я пока сказать не могу: ограничение по срокам появилось только в 2018 году, а до этого хранение было бессрочным — и нотариусы действительно держали деньги на депозитных счетах десятилетиями.

Как снять деньги с депозита нотариуса

Должник по закону может вернуть деньги, которые отдал на нотариальный депозит, в любой момент до того, как за ними обратится кредитор. И объяснять причины такого решения он никому не обязан.

Но если должник забирает деньги с депозита, он перестает считаться исполнившим обязательства перед кредитором. Это значит, что кредитор может потребовать от него уплатить штраф или неустойку за просрочку или обратить взыскание на заложенное имущество. Причем просрочка считается вместе с тем сроком, когда деньги лежали на депозите нотариуса.

Чтобы вернуть деньги, должнику нужно лишь написать заявление.

Кредитор, чтобы получить деньги с депозита, должен обратиться к нотариусу, извещение от которого он получил, с заявлением о выдаче денег. Также кредитору нужен паспорт и некоторые другие документы. Какие именно — зависит от ситуации.

Если деньги на депозит были внесены для конкретной организации или гражданина, а забирает их кто-то другой, заявителю придется подтвердить полномочия. Например, показать доверенность от компании или решение о назначении его опекуном кредитора.

Если же деньги были внесены для абстрактного наследника или правопреемника гражданина, то кредитору понадобятся все документы, подтверждающие его статус. Например, свидетельство о праве на наследство.

Сколько стоит депозит у нотариуса

Стоимость нотариального депозита зависит от оснований, по которым передаются деньги. Если депозит был для сторон обязательным, то госпошлина — 0,5% от принятой денежной суммы, но не меньше 20 и не больше 20 000 ₽.

Если же должник обратился к нотариусу по желанию — в ситуации, когда он не может передать деньги кредитору, — плата за нотариальное действие составит 0,5% от принятой денежной суммы, но не менее 1000 ₽.

Также в любом случае придется заплатить нотариусу за услуги правового и технического характера. Стоимость этих услуг зависит от региона. Например, в Москве в 2022 году плата за принятие на депозит денег по алиментным соглашениям, договорам ренты и коммунальным платежам — 2000 ₽, денег для расчетов с кредиторами ликвидируемых НПФ — 4900 ₽, в прочих случаях — 7000 ₽ плюс 1000 ₽ за каждого последующего кредитора, начиная с шестого.

Чем различаются депозит и депонирование нотариуса

Депозит нотариуса использует должник, когда не может погасить долг из-за проблем на стороне кредитора либо когда закон обязывает его внести деньги на депозит. То есть это одностороннее действие, на него не нужно согласие кредитора. Нотариальное депонирование, или эскроу, — это способ, который выбрали обе стороны сделки по согласию.

Еще одно различие в том, что на депозит можно передать только деньги и ценные бумаги. А на депонирование — еще движимое имущество и документы, они будут храниться в сейфе нотариуса.

Например, в моей практике на депонирование передавались:

- флеш-карты с ценной для сторон информацией или программным кодом;

- «холодный ключ» от кошелька с криптовалютой — это что-то вроде флешки с кнопками, которая вставляется в компьютер и дает доступ к кошельку;

- разные договоры;

- документы организаций.

Теоретически на депонирование можно передать и более масштабное имущество, например автомобиль или корову. Но на практике это невозможно, потому что нет нормативных правил, как нотариусу хранить такие вещи.

Общая схема депонирования выглядит так: стороны заключают договор и обращаются к нотариусу. Тот проверяет, соответствует ли договор закону, в порядке ли все документы, дееспособны ли стороны и имеют ли право заключать такую сделку, действительно ли они хотят ее заключить.

После этого стороны подписывают у нотариуса заявление о расчете через депонирование.

Затем стороны либо передают нотариусу наличные деньги, вещи или документы по сделке, либо переводят деньги на публичный депозитный счет нотариуса. На этом счете они хранятся до тех пор, пока вторая сторона не выполнит свои обязательства.

- Например, при купле-продаже недвижимости продавец хочет сначала получить деньги, а потом переоформить документы, поскольку боится, что ему не заплатят. А покупатель, наоборот, хочет сначала переоформить документы, а потом рассчитаться: он боится, что не получит имущество и потеряет деньги. Нотариальное депонирование решает эту проблему: покупатель передает деньги нотариусу, который хранит их, пока продавец оформляет все необходимые документы.

Как оплачивается депонирование. Сколько стороны заплатят за услуги нотариуса, зависит от того, в какой форме они заключили основной договор.

Если нотариус удостоверяет основную сделку, то независимо от суммы депонирования стороны заплатят не больше 2500 ₽: 1500 ₽ — нотариальный тариф, 1000 ₽ — плата за услуги правового и технического характера.

Если же стороны заключили договор без помощи нотариуса, то нотариальный тариф за депонирование — 0,5% от суммы сделки.

Как используется депонирование в сделках купли-продажи недвижимости

В моей нотариальной практике депонирование чаще всего используют для купли-продажи жилой недвижимости — оно заменяет банковскую ячейку. И вот почему депонирование действительно лучше ячейки.

Известна точная сумма. Если стороны используют банковскую ячейку, то ни в одном документе у них не указано, сколько денег там хранится. И если возникнет судебный спор, покупатель не сможет доказать, что он положил в ячейку нужную сумму, а продавец — сколько именно денег он из ячейки забрал. При депонировании все суммы всегда указаны в документах.

Проверка документов. На практике в договорах банковской ячейки часто появляется условие, по которому банк не несет ответственности за подлинность предоставленных документов. И этим условием часто пользуются мошенники.

Например, я знаю о случае, когда покупатель-мошенник заранее арендовал ячейку, сделал дубликат ключа, а потом, после того как покупатель положил в нее деньги по сделке, пришел и их забрал. В итоге продавец остался ни с чем. При депонировании это невозможно, потому что нотариус проверяет юридическую чистоту сделки.

Возможность использовать безналичный расчет. Пока один человек несет деньги в ячейку, а другой — забирает, их могут ограбить. Большая сумма наличных — это всегда риск. При депонировании деньги можно просто перевести на публичный депозитный счет нотариуса.

Меньше расходы. Банковская ячейка — это дополнительные траты. Если изначально деньги лежат на обычном счете, придется их обналичить и принести в банк. А потом заплатить не только за использование ячейки, но и за пересчет купюр и проверку их подлинности, если стороны захотят, чтобы банк предоставил им такую услугу.

Кроме сделок с недвижимостью депонирование можно использовать и в расчетах по любым другим сделкам. Например, при покупке акций или долей в организациях.

В моей практике был случай, когда компания из Бельгии продавала акции российского общества — и для нее было важно увидеть деньги покупателя до того, как она передаст права на доли. Покупатель перевел деньги за доли на публичный депозитный счет, затем стороны оформили переход прав на акции, а после этого я перевел деньги с публичного счета на счет продавца в бельгийском банке.

Плюсы и минусы депозита и депонирования у нотариуса

Депозит нотариуса помогает должникам в ситуациях, когда они не могут передать деньги кредитору. И бывает, что депозит — это единственная возможность для должника избежать штрафов за просрочку и других негативных последствий.

Но это платная нотариальная услуга. И плата зависит от вносимой на депозит суммы. Поскольку верхней границы у нотариального тарифа нет, должник может существенно переплатить.

Конечно, в будущем он сможет взыскать эти деньги с кредитора, если докажет, что тот отказывался получать деньги от должника. Но это можно сделать только через суд, то есть придется потратить на разбирательство дополнительные деньги и время.

Главный плюс депонирования в том, что нотариус проверяет, выполнили ли стороны условия договора. И только если проверка проходит успешно, он перечисляет деньги. Так нотариус защищает права и интересы участников сделки.

Также, если стороны удостоверяют у нотариуса основной договор, работает принцип одного окна. Это значит, что всей сделкой занимается один специалист — нотариус. Он проверяет все документы, готовит проект договора и удостоверяет его, принимает деньги и проверяет, наступили ли условия, о которых договорились стороны, — выполнили ли они свои обязательства. Еще он может помочь зарегистрировать переход права на недвижимость — передать документы в Росреестр и получить выписки из ЕГРН.

Сложность депонирования в том, что придется обращаться в нотариальную контору и нельзя сделать это онлайн. Нотариус не может совершить нотариальное действие, не проверив личности сторон и не изучив документы.

Но чаще всего депонирование используют в крупных сделках, например при купле-продаже недвижимости. И в этом случае лучше потратить время на дополнительную проверку, чем рисковать деньгами.

Кроме того, и для депозита, и для депонирования важное преимущество в том, что деньги хранятся на более защищенном публичном депозитном счете. А ответственность нотариуса застрахована на нескольких уровнях.

Запомнить

- Депозит нотариуса помогает должнику расплатиться по денежным обязательствам. С того момента, как должник передал деньги нотариусу, считается, что он исполнил обязательства перед кредитором.

- Нотариальный депозит используют, когда это прямо предписывает закон, либо в ситуациях, указанных в статье 327 ГК РФ.

- Деньги, полученные от должника, нотариус хранит на своем публичном депозитном счете. Такие счета открываются в банках с собственным капиталом от 20 млрд рублей.

- Публичный депозитный счет нотариуса надежно защищен, а ответственность нотариуса застрахована. Это значит, что если клиент нотариуса пострадает от его ошибки, то нотариус возместит ему весь причиненный вред.

- Передать деньги на депозит можно только по месту исполнения обязательства. Для этого должнику нужно обратиться в нотариальную контору с заявлением.

- Получив деньги от должника, нотариус сообщает об этом кредитору. Тот должен написать заявление и подтвердить свою личность и полномочия, чтобы забрать деньги с депозита.

- Нотариальное депонирование, или эскроу, — это способ исполнить свои обязательства, который выбрали обе стороны сделки. В законе нет правил об обязательном депонировании — это полностью добровольное для сторон действие. Преимущество депонирования в том, что нотариус проверяет юридическую чистоту сделки и то, как стороны выполнили ее условия.