Как взять ипотеку на покупку дома

Ипотечный кредит можно оформить не только на квартиру или землю, но и на готовый частный дом.

Так делают, если не хотят связываться со строительством и нашли подходящий вариант на рынке. Главный плюс ипотеки на дом — в него можно сразу заехать, а еще нет риска превратить все в долгострой, когда начали за здравие, а закончить не получается.

Рассказываем, какие особенности есть у ипотеки на покупку дома и как проходит сделка.

Что вы узнаете

Кто может взять ипотеку на покупку дома

Любой заемщик, который соответствует базовым требованиям банков. Перечислю основные:

- гражданство РФ. Некоторые кредиторы рассматривают и иностранцев, но надо, чтобы они легально находились в стране и работали официально;

- возраст от 18—21 года до 70—75 лет — зависит от банка;

- постоянная или временная регистрация в РФ;

- официальная работа. Попросят подтвердить доход и стаж. На последнем месте стаж должен быть от трех или шести месяцев, месяцев, общий — не меньше года.

Есть и дополнительные требования. Например, у заемщика не должно быть негативной кредитной истории или проблем с законом. А еще неоплаченных штрафов, банкротства или долгов по базе судебных приставов.

Где взять ипотеку на покупку дома

Первым делом лучше рассматривать банки, которые активно занимаются ипотечным кредитованием. У таких банков большой опыт работы с разными объектами, и они смогут подобрать оптимальную программу. Информация об это есть, например, на сайте «Дом-рф» в разделе аналитики.

Банки, которые предлагают ипотеку на покупку готового дома

| Банк | Объем выдачи ипотеки, млрд рублей | Количество выданных ипотек |

|---|---|---|

| Сбер | 13,5 | 5200 |

| «Россельхозбанк» | 7,2 | 1500 |

| ВТБ | 6,6 | 1100 |

| «Дом-рф» | 2,1 | 300 |

| РНКБ | 1,9 | 400 |

| «Альфа-банк» | 0,9 | 100 |

| «Кубань-кредит» | 0,5 | 100 |

| «Ак Барс» | 0,4 | 100 |

| «Газпромбанк» | 0,3 | 30 |

| «Росбанк» | 0,2 | 10 |

Банки, которые предлагают ипотеку на покупку готового дома

| Сбер | |

| Объем выдачи ипотеки, млрд рублей | 13,5 |

| Количество выданных ипотек | 5200 |

| «Россельхозбанк» | |

| Объем выдачи ипотеки, млрд рублей | 7,2 |

| Количество выданных ипотек | 1500 |

| ВТБ | |

| Объем выдачи ипотеки, млрд рублей | 6,6 |

| Количество выданных ипотек | 1100 |

| «Дом-рф» | |

| Объем выдачи ипотеки, млрд рублей | 2,1 |

| Количество выданных ипотек | 300 |

| РНКБ | |

| Объем выдачи ипотеки, млрд рублей | 1,9 |

| Количество выданных ипотек | 400 |

| «Альфа-банк» | |

| Объем выдачи ипотеки, млрд рублей | 0,9 |

| Количество выданных ипотек | 100 |

| «Кубань-кредит» | |

| Объем выдачи ипотеки, млрд рублей | 0,5 |

| Количество выданных ипотек | 100 |

| «Ак Барс» | |

| Объем выдачи ипотеки, млрд рублей | 0,4 |

| Количество выданных ипотек | 100 |

| «Газпромбанк» | |

| Объем выдачи ипотеки, млрд рублей | 0,3 |

| Количество выданных ипотек | 30 |

| «Росбанк» | |

| Объем выдачи ипотеки, млрд рублей | 0,2 |

| Количество выданных ипотек | 10 |

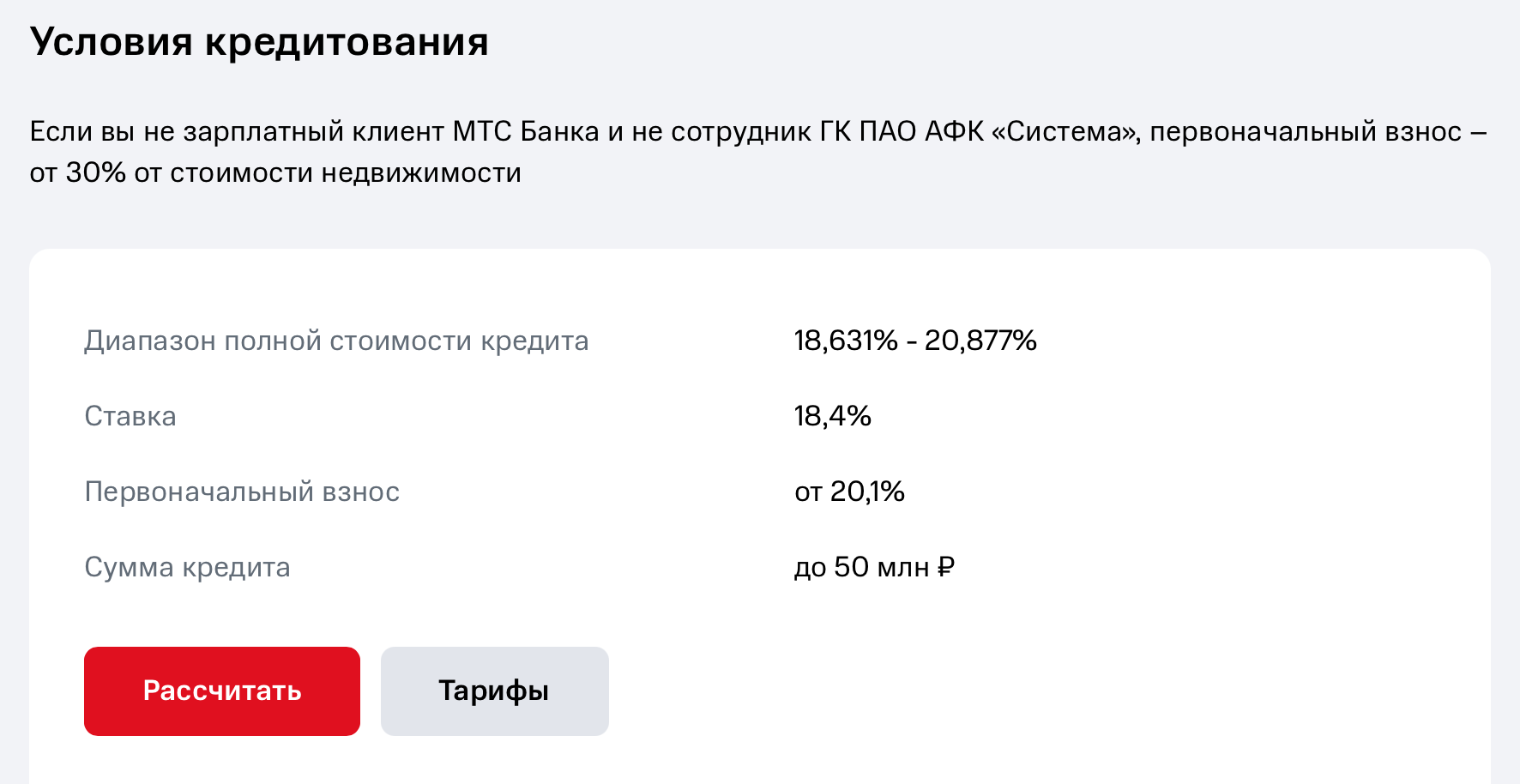

Какие ставки и какую сумму дают

Ставки зависят от программы.

Льготная ипотека. Продавец недвижимости — застройщик, а ставка будет зависеть от типа льготной ипотеки:

- по господдержке-2020 — 8%;

- по семейной ипотеке — 6%. Или 5% для жителей Дальневосточного федерального округа;

- для сотрудников ИТ-компаний — 5%.

Сельская ипотека. Тут ставки от 0,1% до 3%. А еще дом по этой программе можно купить у частного лица, если он у него в собственности не более 5 лет. Мы уже рассказывали в Т—Ж, как взять сельскую ипотеку.

Рыночные ставки. В мае-июне 2024 в среднем это от 17%. Заемщик пользуется обычной ипотечной программой банка — без субсидирования от государства, а значит, ставка выше.

Средние рыночные ставки по ипотеке на готовые дома

| Банк | Средняя ставка |

|---|---|

| «Россельхозбанк» | 18,80% |

| «Кубань-кредит» | 18,50% |

| «Альфа-банк» | 17,39% |

| Сбер | 17,30% |

| РНКБ | 17,15% |

| ВТБ | 17,10% |

| «Ак Барс» | 17,00% |

| «Дом-рф» | 16,60% |

Средние рыночные ставки по ипотеке на готовые дома

| «Россельхозбанк» | 18,80% |

| «Кубань-кредит» | 18,50% |

| «Альфа-банк» | 17,39% |

| Сбер | 17,30% |

| РНКБ | 17,15% |

| ВТБ | 17,10% |

| «Ак Барс» | 17,00% |

| «Дом-рф» | 16,60% |

Максимальная сумма кредита. По льготной ипотеке работают те же лимиты, что и при покупке квартиры.

Например, по семейной ипотеке это 12 млн рублей для Москвы, Санкт-Петербурга, Московской и Ленинградской областей, для других регионов — 6 млн рублей. По льготной ипотеке под 8% и по сельской лимит — 6 млн рублей для всех регионов.

Лимиты по рыночной ипотеке отличаются в разных банках. В одних — ограничения до 30—50 млн рублей, в других — до 100 млн рублей и даже выше.

Размер первоначального взноса. По господдержке-2020 нужно от 30% цены дома, по остальным льготным программам — от 20%.

По собственным программам банка размеры первоначального взноса разные, но обычно они выше, чем для покупки квартиры сопоставимой стоимости. Так получается потому, что дома считаются не такими ликвидными объектами.

Условия получения

Банки самостоятельно устанавливают требования к потенциальным заемщикам и к недвижимости.

Документы от заемщика. Вот что нужно показать банку:

- Паспорт гражданина РФ. В редких исключениях, если банк работает с иностранцами, — паспорт иностранного гражданина.

- Военный билет для мужчин призывного возраста, то есть до 30 лет.

- Заверенную копию трудовой книжки, если она ведется в бумажном виде, или выписку о трудовой деятельности с госуслуг — если в электронном.

- Выписку из лицевого счета Социального фонда или справку о доходах по форме банка — для подтверждения дохода.

У банков разные подходы к проверке заемщика. Например, военный билет спрашивают не все кредиторы. А подтверждение дохода требуется, если заемщик обратился по стандартной программе. Но еще есть программы, где достаточно указать данные о доходе и работодателе в анкете и никакого подтверждения документами не нужно.

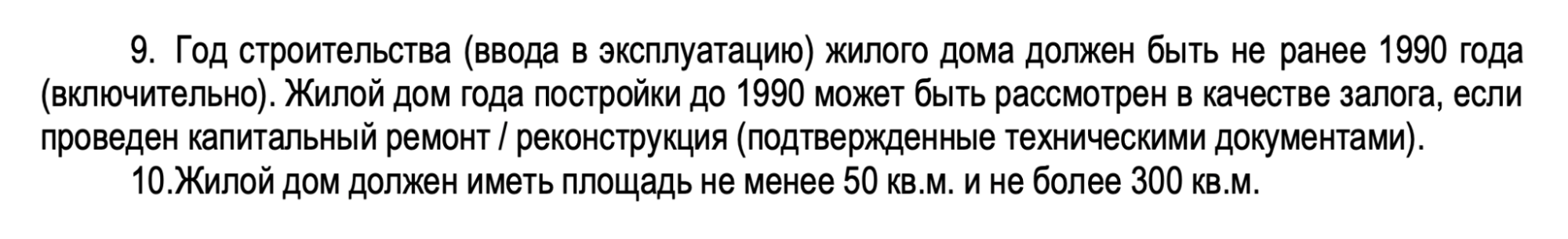

Требования к дому. Банк возьмет в залог дом, который соответствует его требованиям. Вот основные:

- пригоден для круглогодичного проживания, то есть не подойдут дачные, садовые или летние домики;

- фундамент железобетонный, каменный или кирпичный;

- перекрытия металлические, железобетонные или смешанные, но также банки могут рассматривать каркасные дома или из СИП-панелей;

- износ дома не более 50—70%;

- дом может быть без чистовой отделки — непригодный для заселения сразу после покупки, но с оконными проемами и установленными дверьми или если с постройки дома прошло не более трех лет;

- есть электроснабжение от внешнего источника, водоснабжение и канализация, к дому проведен газ или есть такая возможность. Дом может быть и без подключенных коммуникаций, но с возможностью их провести;

- не возьмут в залог дом с печным отоплением, не все кредиторы берут дома с отоплением от электроконвекторов.

Общие требования у банков похожие, но могут быть и важные отличия. Например, по году постройки или минимальной площади. Для одних банков коммуникации и отделка не имеют значения, а другие одобрят ипотеку на дом только с уже подключенными сетями.

Чтобы не тратить время зря, например оплатить оценку и потом получить отказ от залогового отдела, лучше заранее уточнить у ипотечного менеджера стандарты банка по домам.

Требования к земле. Не каждый участок подойдет. Вот основные требования банков к земле:

- категория назначения земель — земли населенных пунктов или сельхозназначения;

- у участка есть границы — продавец сделал межевание;

- участок находится в регионе, где есть офис банка;

- участок не на территории ЗАТО, национального парка или на особо охраняемой земле. Это лучше проверить заранее — вот наша инструкция;

- к участку есть дорога и возможность провести коммуникации — газ или электричество;

- участок в собственности продавца или в аренде, при этом срок аренды не менее срока кредита или на год дольше.

Требования банков здесь тоже могут отличаться. Для одних принципиально расположение земли, например, не дальше 100 км от ближайшего офиса банка. А для других — дом с участком может находиться в любом регионе и без привязки к удаленности от офиса. Также могут быть ограничения минимальной площади участка — от шести соток.

Как оформить кредит

Процесс не сильно отличается от получения ипотеки на квартиру. Расскажу порядок действий.

Подача документов в банк. В большинстве банков нужно сразу выбрать ипотечную программу: льготная ипотека или рыночная. Подать заявку банки, как правило, предлагают дистанционно. Потребуется паспорт, номер СНИЛС и документы по работе, например справка о доходах и выписка из трудовой книжки, если заемщик оформляет кредит по стандартной программе.

Когда банк одобрит ипотеку, можно запросить список требований к дому и земельному участку.

Оценка и одобрение объекта. Для этого придется выбрать оценочную компанию — одну из аккредитованных банком. Готовый отчет об оценке компания самостоятельно перешлет в банк.

На этом этапе покупателю надо представить правоустанавливающие документы на дом и участок. Это может быть договор купли-продажи, по которому продавец купил объект у предыдущего собственника.

Еще потребуется техническая документация, например кадастровый паспорт на участок и на дом.

Когда объект одобрят, можно проводить сделку.

Сделка. На сделке продавец и покупатель вместе с сотрудником банка подписывают документы: кредитный договор с банком и договор купли-продажи. После этого подают бумаги на регистрацию в Росреестр: через банк с помощью электронной регистрации или самостоятельно через МФЦ.

Как сэкономить

Ипотека — это инструмент для покупки жилья, и на ней можно сэкономить. Мы уже разбирали, как снизить ставку по ипотеке еще при получении кредита. Вот кратко основные способы.

Использовать материнский капитал. Им можно сформировать первоначальный взнос или направить его на досрочное погашение кредита.

Некоторые банки принимают маткапитал полностью в качестве первоначального взноса и не требуют добавлять деньги. А другие просят доплачивать еще 5—10% от стоимости дома, даже если материнский капитал по сумме укладывается в минимальный взнос по программе.

Например, дом с участком стоят 5 млн рублей. Первоначальный взнос — 15%, то есть 750 тысяч рублей. Если у заемщика материнский капитал на сумму 833 024 ₽, получается, что он покрывает минимальный взнос. Но бывает, что банк просит добавить живыми деньгами еще 5—10%.

Если использовать маткапитал для досрочного погашения, банк может не дать выбора, что уменьшать: срок ипотеки или ежемесячный платеж. Банк сам либо сократит ежемесячный платеж и сохранит тот же срок кредита, либо, наоборот, сократит срок и оставит ежемесячный платеж прежним.

Оформить налоговый вычет. Его дадут, если покупатель дома получает официальный доход и платит налоги. Вот какие вычеты предлагает государство:

- За покупку недвижимости — 260 тысяч рублей при стоимости жилья от 2 млн рублей. Если дом купили супруги, вычет может получить каждый из них.

- За проценты по ипотеке — до 390 тысяч рублей, если сумма процентов, выплаченных банку, составит 3 млн рублей или больше.

Отказаться от необязательных страховок. Страховать имущество обязательно, этого требует закон. Но есть и добровольные виды страхования: жизни и здоровья, а также титула. Обычно, если заемщик отказывается их оформлять, банки повышают ставку на один-два пункта.

Нужно рассчитать, что выгоднее и будет ли экономия, если не брать страховой полис. В зависимости от условий кредита может получиться по-разному. Но помните, что страховка — это защита, и если случится страховой случай, компания погасит долг перед банком. Если полиса нет, платить придется самостоятельно.

Кроме того, в загородных домах больше рисков: дом может затопить или загорится баня у соседа и огонь пойдет по другим постройкам. Поэтому стоит внимательно прочитать условия страхования имущества.

Купить ставку. В некоторых банках за комиссию клиент может снизить базовую ставку. Понижение делают на весь период кредитования или только на первые 1—3 года. Такая услуга помогает заемщикам в периоды, когда ключевая ставка ЦБ очень высокая и, как следствие, процентные ставки у банков тоже.

Например, в мае 2024 года средняя ставка по ипотеке составляла 17%, а год назад — в пределах 10%. А еще раньше, весной 2022 года, средний процент был 24%. Такая высокая ставка по ипотеке, как и ключевая, не может держаться долго: это вредно для экономики. Но для тех, кто вынужден оформлять ипотеку по текущим процентам, опция платного снижения будет интересна.

Сделать рефинансирование. Проще говоря, перекредитоваться в другом банке под более низкий процент. Уже через один-два года после получения ипотеки ставки могут снизиться. Рефинансировать кредит есть смысл, если снижение будет хотя бы на полтора-два пункта. А перед этим нужно обязательно рассчитать выгоду.

Например, по ипотеке на 5 млн рублей под 15% сроком 20 лет заемщик переплатит 7 602 411 ₽. Если рефинансировать такой кредит под 13%, переплата будет ниже — 6 391 130 ₽.

Но есть ограничение: любой банк, который предлагает рефинансирование, всегда работает с квартирами, а вот для покупателей дома с участком такая программа бывает недоступна.

Стоит ли брать ипотеку на покупку дома

Перед оформлением ипотеки на загородный дом важно учесть некоторые нюансы. Вот о каких особенностях нужно знать заранее:

- ипотечные условия могут быть более жесткими, чем при покупке квартиры. Например, банк повысит первоначальный взнос или увеличит ставку после проверки залога;

- при оформлении ипотеки на дом сопутствующие расходы больше. Оценка дома стоит в среднем от 10 до 30 тысяч рублей, а квартиры — 3—5 тысяч рублей;

- страхование дома тоже может выйти дороже. Особенно если в нем газ или объект деревянный. Из-за высоких рисков порчи такого дома тарифы выше, чем при страховании квартиры;

- дом в ипотеке сложно продать, даже если покупатель также придет с одобренной ипотекой. Многие банки предлагают перезачет ипотек, но это стало нормой для квартир, а вот для домов — не факт, что пропустят.

Запомнить

- Ипотеку на загородное жилье можно взять по минимальным ставкам, например по сельской ипотеке со ставкой до 3%. А продавцом может быть как застройщик, так и частное лицо.

- Для оформления ипотеки на загородное жилье придется потратиться больше, чем на покупку квартиры. Будет дороже оценка и, скорее всего, страховка дома.

- Те схемы, которые работают с квартирами, могут не работать с домами. Например, банк откажет в рефинансировании или не согласует продажу заложенного дома покупателю с ипотекой.

Больше материалов о покупке квартир и домов, обустройстве и ремонтах — в нашем телеграм-канале «Свой угол». Подписывайтесь, чтобы ничего не пропустить: @t_nedviga