Выселение за неуплату и кредит для иностранца: еще 10 вопросов и ответов об ипотеке

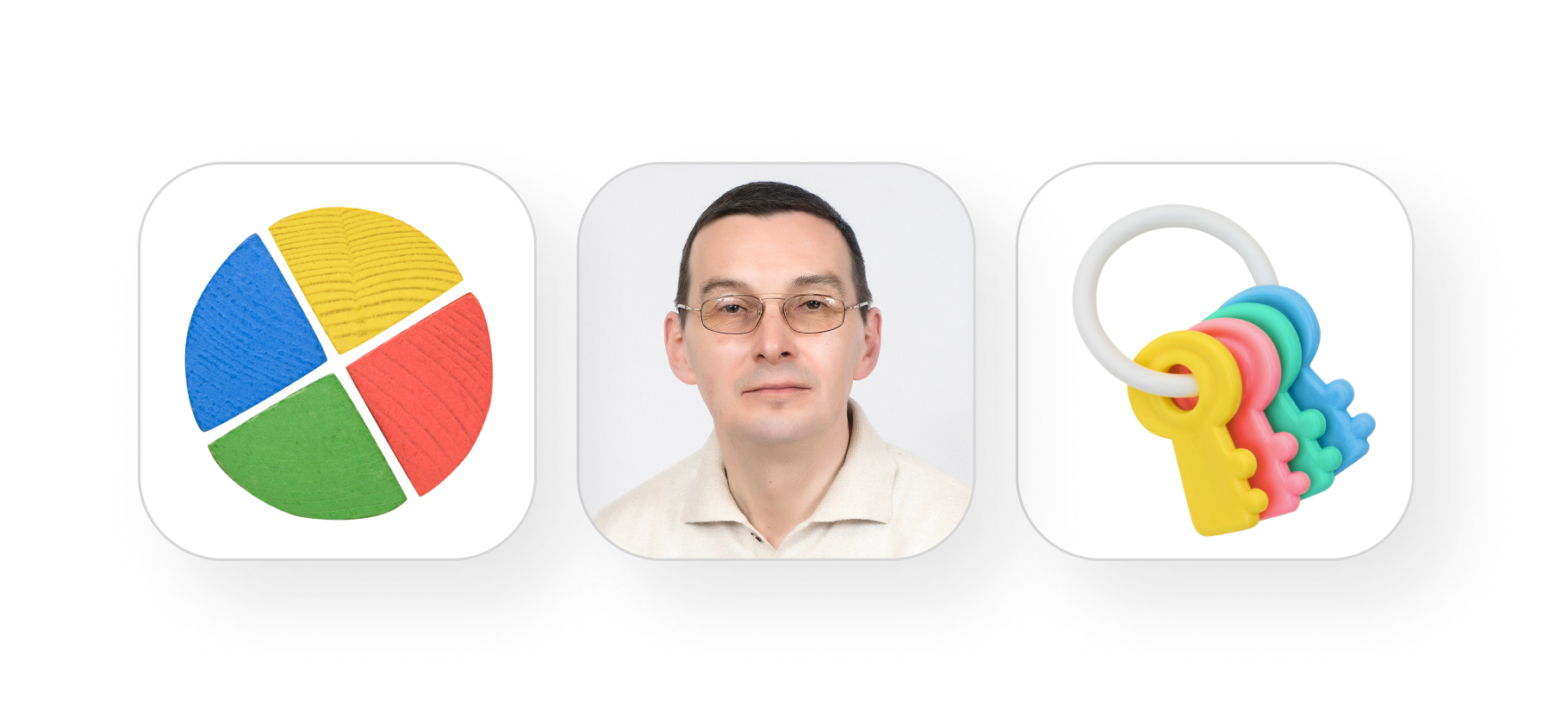

Отвечает ипотечный брокер Елена Грудинина

Собрали вторую часть ответов ипотечного брокера Елены Грудининой на вопросы читателей.

В новой подборке разбираемся с рефинансированием и продажей ипотечного жилья, а также с нюансами ипотеки для иностранцев.

Как купить ипотечную квартиру с маткапиталом и несовершеннолетними собственниками?

Какие есть сложности и риски при покупке ипотечной квартиры, в которую вложен материнский капитал? Что имеют в виду продавцы квартир, когда пишут в объявлении, что «есть несовершеннолетние собственники» или «опека»?

В квартире, которую покупали с помощью маткапитала, главное, чтобы были правильно выделены доли детям. Проверить это можно так: если у продавца есть дети и по возрасту и другим основаниям есть ощущение, что им положен маткапитал, спросите, использовали они его или нет. Дети могут быть и не вписаны в паспорт. Поэтому лучше сразу запросить справку из Пенсионного фонда РФ о состоянии маткапитала. Если сумма использована, доли должны быть выделены. Если нет права на субсидию, то тоже спокойно работаете дальше.

Оговорка «есть несовершеннолетние собственники» или «опека» значит, что продажа квартиры проводится только с разрешения органов опеки и попечительства, которые в обязательном порядке требуют выделение аналогичной собственности в другой квартире или покупаемом жилье, это зависит от ситуации.

Здесь нет ничего страшного. Это условие прописывается в договоре купли-продажи, и сделка регистрируется одновременно со второй — где взамен продаваемых долей детям сразу выделяют новые. По идее без выполнения этого условия Росреестр не может зарегистрировать продажу.

Если вы будете покупать квартиру с помощью ипотечных денег, банк обязательно должен удостовериться в выполнении требования органов опеки и проверит этот факт. Плюс такие сделки всегда проводятся с участием нотариуса — это требование закона. Нотариус тоже должен удостовериться в соблюдении условий опеки. Так что риски тут минимальные. Все как обычно — внимательно читаем документы.

Как продать квартиру с ипотекой?

Какие есть способы продать квартиру с ипотекой?

Для начала нужно уточнить, разрешит ли банк продажу. Обычно кредиторы соглашаются: это и в их интересах.

Для продажи у банков разработаны свои схемы, которые будут предложены заемщику.

Одна из таких — когда заемщик пишет заявление и получает разрешение. Далее либо он, либо покупатель погашают сумму задолженности. Дополнительно заемщик пишет заявление на досрочное погашение и уточняет в банке детали списания: когда деньги в полном объеме должны быть на счете и прочее.

После погашения долга клиенты получают справку об исполнении обязательств и запрашивают у кредитора полный пакет документов для подачи их в Росреестр на снятие обременения. банк в электронном виде подает запрос в Росреестр: зависит от банка и от того, была ли закладная в бумажном виде. Когда залог с квартиры снимается, клиенты производят остальные расчеты и подают договор купли-продажи на регистрацию. В этой схеме банк не будет контролировать расчеты сторон.

Есть и другой способ — он, конечно, более безопасный для покупателя, который закрывает ипотечный долг продавцу.

Для этой схемы используются две ячейки для наличного расчета или аккредитивы для безналичного. В ячейки частями закладывают деньги: в первую — для погашения долга по ипотеке и снятия обременения, во вторую — оставшуюся сумму для выкупа квартиры, то есть разницу между стоимостью объекта и остатком задолженности.

Далее заключается договор купли-продажи, стороны регистрируют переход права собственности с обязательным сохранением залога. После регистрации договора раскрывают первую ячейку и погашают долг по ипотеке. Банк выдает документы об исполнении обязательств или передает сведения в Росреестр в электронном виде. После погашения записи о залоге заемщик приходит в банк, где раскрывается вторая ячейка, и он получает оставшуюся от продажи ипотечной квартиры сумму.

Более подробные условия и возможные схемы нужно уточнять у своего банка. Такими вопросами занимается обычно отдел сопровождения.

Как взять ипотеку, если нет денег на первый взнос?

Какие есть тонкости у ипотеки без первоначального взноса?

Когда нет возможности уплатить первый взнос, можно рассмотреть несколько вариантов:

1. Обратиться в банки, где есть ипотека без первого взноса. Их совсем мало, но можно поискать. Обычно по такой программе предлагают первичку — в сотрудничестве с застройщиками, даже под конкретные ЖК.

По вторичке при такой программе ставка может быть немного выше, чем по стандартной ипотеке со взносом. Переплата может быть значительной, и, возможно, лучше накопить.

2. Поискать программу, где в качестве взноса полностью принимают маткапитал, если он укладывается в размер. Многие банки дополнительно к субсидии запрашивают личные деньги клиента в качестве дополнительного взноса — 5—10%. А бывают те, кто не делает этого. Такие варианты есть в некоторых банках.

3. Получить потребительский кредит на первоначальный взнос — не очень хороший вариант, так как это дополнительная нагрузка на бюджет. Плюс банки стали умнее: перед проведением сделки могут проверить, не обращался ли клиент в сторонние банки именно для получения кредита наличными. Все больше банков начинают работать по такой схеме — проверяют еще раз бюро кредитных историй по клиенту перед сделкой.

4. Получить первый взнос под залог своей недвижимости. Это не так дорого, как потребкредит, и некоторые кредиторы практикуют такое: выдадут под залог недвижимости деньги на первый взнос и параллельно проведут другую сделку — на покупку нового объекта. Первые годы клиент будет платить по двум договорам.

У некоторых кредиторов есть такой маркетинговый ход. Анонсируют программу без первоначального взноса, а начнешь уточнять — программа предполагает кредит под залог своей квартиры, а на полученные деньги клиент покупает вторую квартиру. По сути, это обычный кредит под залог недвижимости, только целевой: клиент подтвердит использование денег и ставка будет пониженной.

5. Есть еще вариант через завышение стоимости квартиры. Связываться с этой схемой — не лучшая идея.

Понимаю, что есть ситуации, когда очень нужно получить ипотеку, а денег нет. Но обязательно нужно подумать несколько раз, прежде чем влезать в такие долги или схемы. Нужно всегда помнить: берем чужие деньги — отдаем свои.

Можно ли взять вторую ипотеку?

Можно ли взять ипотеку, если одна уже есть? Например, мы купили маленькую квартиру в ипотеку, часть ее выплатили. Потом решили взять новую квартиру побольше, тоже в ипотеку, а старую сдавать.

Можно. Здесь важно, чтобы доход позволял оплачивать новую ипотеку.

Обычно считаем так: на оплату текущих обязательств с учетом новых должно уходить до 50% от подтвержденного дохода.

Был случай, когда для клиентки с шестью ипотеками согласовали еще одну. Некоторые клиенты брали ипотеку, квартиру сдавали в аренду и, когда обращались за следующими ипотеками, подтверждали дополнительный доход сдачей недвижимости в аренду.

Как выгоднее гасить ипотеку?

Как лучше гасить ипотеку, чтобы меньше переплатить по итогу: большими платежами, уменьшая срок, или как-то иначе?

Выгоднее всего платить больше, тем самым уменьшая срок. Переплата зависит от многих параметров, и срок кредита — один из них.

Сравните:

- 3 000 000 ₽ на 15 лет под 10% — платеж 32 238 ₽, итоговая переплата 2 802 868 ₽;

- 3 000 000 ₽ на 10 лет под 10% — платеж 39 645 ₽, итоговая переплата 1 757 426 ₽.

Казалось бы, сумма ежемесячного платежа выше на 7000 ₽, а итоговая переплата из-за этого уменьшилась почти на 1 млн рублей.

Еще есть ипотека с дифференцированным платежом — с хорошим доходом есть шанс, что ее одобрят. Разница такая: первые месяцы придется платить максимальный платеж, зато и переплата будет ниже, так как большую часть в платеже сначала составит выплата основного долга и уже потом — процентов. Банкам невыгодна такая схема, но иногда ее еще можно встретить.

Как правильно рефинансироваться?

Насколько легко и быстро рефинансировать ипотеку в своем или другом банке? Какие неочевидные сопутствующие траты могут возникнуть в таком случае?

В своем банке это сделать проще: он знает досье клиента и быстрее обработает запрос. Но не все банки, где клиент уже взял ипотеку, занимаются рефинансированием.

Сторонний банк всегда готов, если клиент и залог подходят под требования программы. Не все банки рефинансируют ипотеку, по которой была реструктуризация, использовался маткапитал или есть еще какие-то нюансы. Важен и срок выплат: обычно ипотека должна выплачиваться уже 3—6 месяцев, чтобы другие банки приняли на рефинансирование.

По срокам рефинансирование делается небыстро: сначала надо снять обременение у старого кредитора, потом оформить на нового. Сейчас сроки сокращают, и такие сделки Росреестр обрабатывает быстрее.

Траты на рефинансирование будут такими же, как при оформлении классической ипотеки: оценка, страховка, аренда ячейки или аккредитива и так далее. Плюс не все банки при рефинансировании закроют срочные проценты по ипотеке, многие погасят только сумму основного долга, а проценты должен будет уплатить заемщик в день сделки.

Может ли банк выселить из квартиры, если заемщик не будет платить ипотеку?

Если ипотечная квартира будет моим единственным жильем, сможет ли банк выгнать меня на улицу в случае неуплаты?

Теоретически да. Но именно выгонять никто не будет: просто после долгих процедур квартиру продадут на торгах и придет новый собственник, несмотря на то, что квартира будет единственным жильем.

Жилье в этом случае выступает как залог, и он подлежит продаже в счет закрытия образовавшейся просроченной задолженности, если сторонам не удалось договориться и решить вопрос мирным путем.

Лучше не доводить до этого. Еще до наступления проблем всегда можно обратиться в банк за реструктуризацией, чтобы снизить на время или отменить ежемесячные выплаты. Иначе будут торги и возможная реализация залога.

Как банки считают стаж работы заемщика?

Банки требуют для ипотеки, чтобы общий стаж работы у заемщика был не менее года. Как он рассчитывается — суммарно за все время работы или только за последние пять лет?

Здесь речь больше идет об общем стаже. За последние пять лет любят запрашивать крупные банки типа Сбера или РСХБ, но остальные, более прогрессивные — за весь период трудовой деятельности.

А есть и те, кто вообще смотрит стаж только на последнем месте, потому что не запрашивает договор или трудовую. Или те, у кого вообще нет требований к общему стажу: им важно, чтобы на последнем месте человек отработал от трех месяцев.

Как оформить ипотеку по долям, если заемщики не состоят в официальном браке?

Можно ли разделить ипотечное жилье сразу на доли, если выплачивают ипотеку два человека и они не супруги? Даст ли банк такую ипотеку, а если нет, то как тогда обезопаситься?

Никто не запрещает заемщикам оформить собственность на свое усмотрение. Все зависит от условий кредитора, который выдает ипотеку. Они у банков разнятся.

Часть банков при наличии нескольких созаемщиков позволяют оформить собственность только на одного из них. И они не обязательно должны быть супругами — это тоже надо уточнять.

Есть банки, которые в созаемщики принимают только мужа, жену или других родственников, а есть такие, что принимают в созаемщики третьих лиц, не родственников и даже не гражданских супругов.

Дадут ли ипотеку иностранцу с ВНЖ?

Могут ли иностранные граждане с ВНЖ и официальной работой взять ипотеку?

Есть кредиторы, которые спокойно выдают ипотеку иностранным гражданам. Важно, чтобы заемщики легально находились на территории РФ и могли представить документы о доходе и занятости: справку о доходах и заверенную копию трудовой книжки — при наличии и если банк запрашивает полный пакет. С такими клиентами работает тот же ВТБ и банки с иностранным участием — «Райффайзенбанк», «Росбанк», «Юникредит».