Как я купила квартиру в Подмосковье

В 2013 году мне надоело платить за чужие квартиры и я решила начать платить за свою. По московским меркам денег у меня не было.

От редакции Т—Ж

Эта статья — личный опыт автора. C 2013 года цены на квартиры поменялись, а взять ипотеку стало проще. Но статья интересна с точки зрения стратегии: как найти свой вариант, стоит ли пользоваться услугами риелтора и как правильно вести переговоры о цене.

Если у вас был подобный опыт в 2023 году, расскажите о нем.

Если кратко, алгоритм был такой:

- Посчитать расходы и оценить свои финансовые возможности.

- Раздобыть стартовый капитал.

- Найти банк для кредита и риелтора для сделки.

- Тщательно выбрать квартиру.

- Получить скидку у продавца с помощью переговоров.

- Оформить сделку.

- Выдохнуть.

Я потратила на поиски и расчеты несколько месяцев и в результате стала собственницей недвижимости. Рассказываю свою историю.

Нужно ли это вообще?

У нас в редакции возник спор, нужно ли вообще покупать квартиру в Подмосковье, как это сделала наша героиня Светлана. Стала ли ее жизнь лучше от того, что у нее появилась собственная квартира? Стоят ли эти усилия дополнительного времени в дороге на работу? Разумно ли покупать квартиру в застроенном «окно к окну» микрорайоне?

Серьезно, готового ответа у нас нет. Поделитесь своим мнением.

Начальные условия

Весной 2013 года я снимала убитую однушку на окраине Москвы за 20 000 рублей, еще примерно 7000 рублей платила за коммунальные услуги, свет и интернет. При этом я получала 60 000 рублей. Иногда случались премии (от 5000 до 30 000 рублей), раз в год давали «тринадцатую зарплату».

У родителей была квартира в Пятигорске: пустая и без отделки. Денег на ремонт не было, а коммуналку приходилось платить каждый месяц. Так продолжалось несколько лет, пока у меня не родился план: если продать эту квартиру, можно купить недвижимость в ближайшем Подмосковье. Друзья посмеялись над моей идеей.

Я изучила рынок недвижимости и выяснила, что с продажи квартиры в Пятигорске получу миллион рублей. Моя зарплата — 60 000 рублей чистыми. Зарплату мне повысили как раз незадолго до этого, поэтому еще на одно повышение я не рассчитывала. Вот как выглядела структура моих расходов.

У меня всегда очень четко рассчитан бюджет: все траты я веду ровно так как закладывала и не отхожу от них. Но если у вас не так, то обязательно закладывайте деньги на непредвиденные расходы.

Обязательные траты в месяц — 51 280 ₽

| Трата | Цена |

|---|---|

| Аренда квартиры | 20 000 ₽ |

| Коммунальные платежи | 5500 ₽ |

| Свет | 500 ₽ |

| Интернет | 500 ₽ |

| Сотовая связь | 580 ₽ |

| Проезд | 2200 ₽ |

| Еда | 22 000 ₽ |

Обязательные траты в месяц — 51 280 ₽

| Аренда квартиры | 20 000 ₽ |

| Коммунальные платежи | 5500 ₽ |

| Свет | 500 ₽ |

| Интернет | 500 ₽ |

| Сотовая связь | 580 ₽ |

| Проезд | 2200 ₽ |

| Еда | 22 000 ₽ |

От зарплаты у меня оставалось 8720 рублей.

Я проанализировала свои траты и пришла к выводу: 50% зарплаты можно тратить на ипотеку. Остальное — еда, транспорт, коммунальные платежи — обязательные траты. Оставшиеся деньги можно тратить на одежду или отложить на путешествия. Но вместо этого я решила, что лучше буду гасить ими ипотеку.

Расчет бюджета при ипотеке

| Трата | Цена |

|---|---|

| Ежемесячный платеж | 30 000 ₽ |

| Еда | 22 000 ₽ |

| Проезд | 2500 ₽ |

| ЖКХ и интернет | 5500 ₽ |

Расчет бюджета при ипотеке

| Ежемесячный платеж | 30 000 ₽ |

| Еда | 22 000 ₽ |

| Проезд | 2500 ₽ |

| ЖКХ и интернет | 5500 ₽ |

Я могла купить только вторичное жилье, чтобы сразу переехать и не тратить деньги на аренду квартиры. Значит, нужно было искать квартиру c максимально приемлемым ремонтом и хотя бы какой-то мебелью, в идеале — с нормальной кухней.

Подготовка и поиск риелтора

В июле 2013 года я получила 1 050 000 ₽ за продажу квартиры в Пятигорске. К этой сумме добавила все свои сбережения — еще 50 000 ₽. В итоге сумма первоначального взноса — 1 100 000 ₽.

Деньги положила на накопительный счет. На тот момент у меня был счет под 4% годовых — это 0,33% в месяц. Получается, что во время поисков квартиры я получала дополнительно 3600 рублей ежемесячно.

Я начала искать риелтора. Хотела, чтобы это был опытный человек, отлично знающий рынок недвижимости. Нашла такого по совету знакомых, которые недавно покупали квартиру. Гонорар, на который мы договорились, — 80 000 или 100 000 ₽ в зависимости от финальной суммы сделки. В бюджет я заложила максимальную сумму — 100 000 ₽.

Вот критерии, по которым я искала риелтора:

- Он должен работать в этой области уже не первый год, лучше — десятый.

- В послужном списке должны быть крупные профильные компании.

- Кто-то из близких знакомых совершал сделку с этим риелтором и остался доволен: идеально, если это тоже покупка квартиры в ипотеку.

- Мне должно быть комфортно общаться с этим человеком, иначе я буду с неохотой с ним встречаться и это затянет поиски квартиры.

Подбор стоимости под ежемесячный платеж

Чтобы понимать, на какую сумму ориентироваться, можно подать документы в банк. Подавать лучше не в любое отделение банка, а именно в отделение ипотечного кредитования.

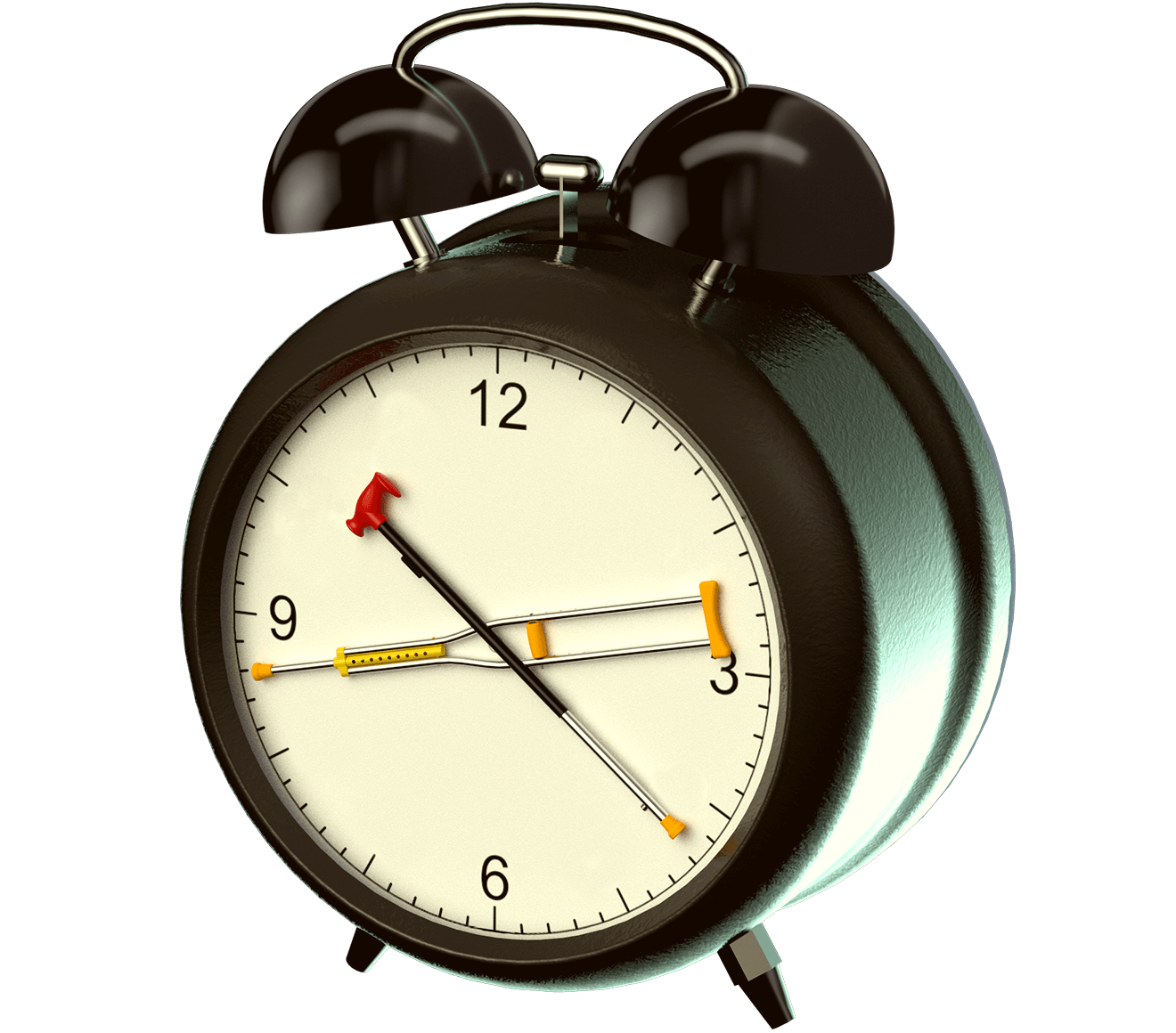

Почему важно время. Иногда банки дают две кредитные ставки: первая — твоя обычная ставка (у меня была 11,75%). Вторая — ставка, если ты купишь квартиру в первые 40 дней после расчета ипотеки, она на 0,25% меньше. В итоге это снизило бы мой ежемесячный платеж на 500 ₽, а общую переплату по кредиту на 120 000 ₽.

Я совершила ошибку: подала документы сразу в несколько банков задолго до того, как начала искать квартиру, и в результате не успела получить пониженную ставку.

Мои вводные для ипотечного консультанта. Первоначальный взнос — 1 000 000 ₽. Месячный платеж не более 30 000 ₽. Срок ипотеки не очень важен. Идеально — 15 лет, но можно рассмотреть и 20, и 25.

Как выбрать срок ипотеки

Чем меньше период ипотеки, тем меньше процентов вы отдадите банку, но ежемесячный платеж будет выше.

Например, если взять в ипотеку 2 000 000 ₽ на 15 лет, то переплата будет минимальной. Но месячный платеж будет чуть выше, чем если бы вы взяли ипотеку на 20 лет. Между 20 и 25 годами разница в платеже очень несущественная. Чем выше срок, тем больше переплата.

Многие мои знакомые переживают именно из-за переплаты, поэтому боятся брать ипотеку. Их логика следующая: «Я возьму в кредит 3 миллиона, а отдам банку 7 миллионов. Я так не хочу!»

Моя логика была другой: «Я могу 20 лет платить за съемную квартиру 25 000 ₽ в месяц, но эта квартира никогда не станет моей. Я заплачу 6 000 000 ₽ в воздух. Если я буду платить 25 000 ₽ за ипотеку, то для меня ничего не изменится, но через 20 лет эта квартира станет моей». Поэтому мне не было важно, сколько я переплачу по кредиту. Мне было важно, чтобы в месяц я платила не более 30 000 ₽.

На что влияет ставка

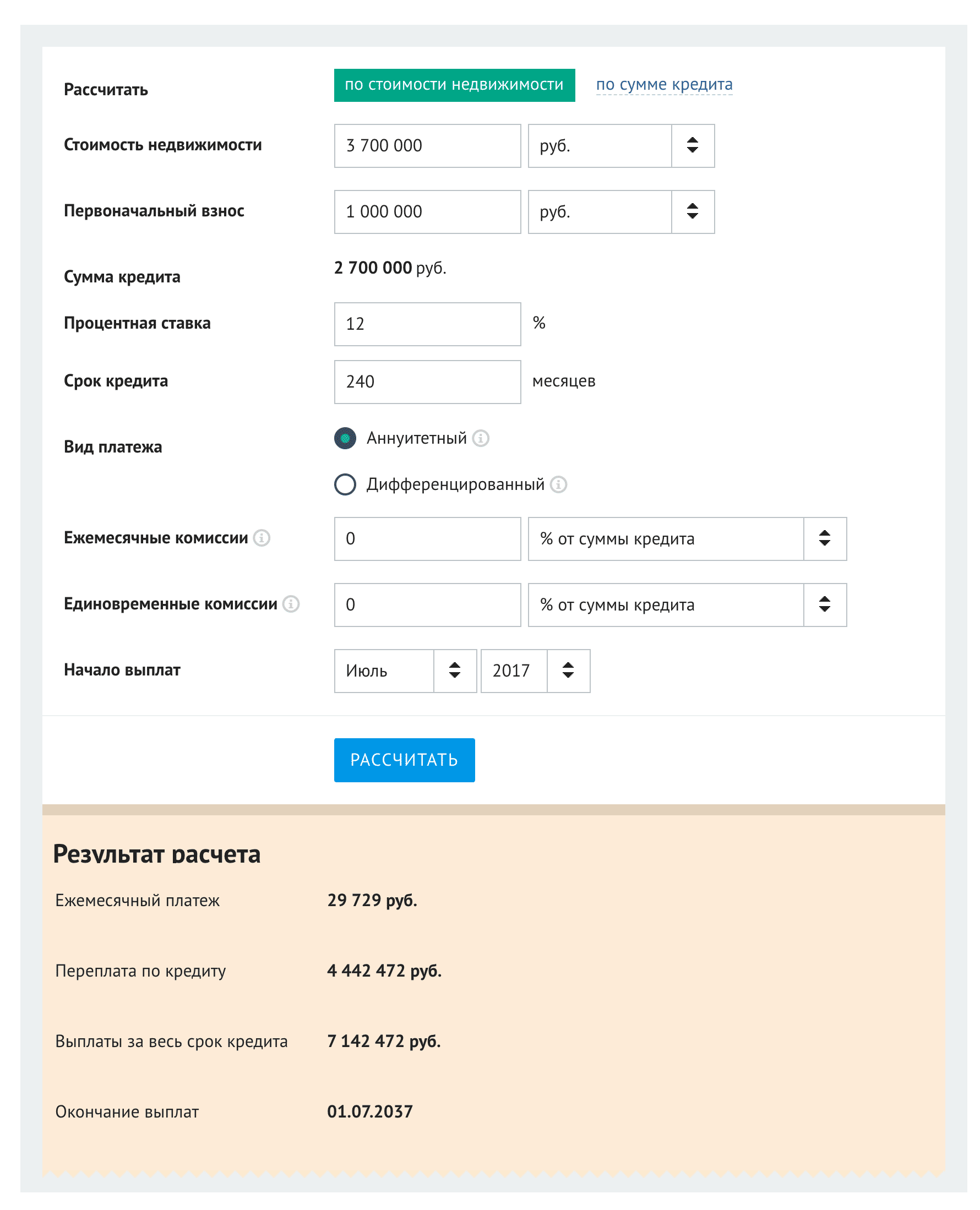

Когда узнаешь ставку по ипотеке, можно понять, сколько денег ты реально готов потратить. В любом ипотечном калькуляторе можно проверить несколько цен на недвижимость со своими ипотечными параметрами. Соответственно, можно подобрать стоимость, чтобы месячный платеж не выходил за рамки бюджета. Я отталкивалась от суммы 30 000 ₽ в месяц, но понимала, что смогу платить до 32 000 ₽.

Моя логика строилась на том, что в ипотеку можно отдавать 50% бюджета. Если вдруг я потеряю работу, я смогу переехать к родителям, а квартиру сдавать в наем. Тогда стоимость сдачи квартиры должна быть примерно равна платежу по ипотеке. Также я понимала, что найти работу на 60 000 ₽ в месяц я смогу всегда: пойду работать продавцом или официантом.

Банки одобрили мне кредиты на максимальную сумму 4 000 000 ₽ с процентной ставкой от 11,75 до 13%. Если не принимать во внимание размер ежемесячного платежа, в общей сложности я могла бы потратить на квартиру 5 000 000 ₽: 4 000 000 ₽ кредитных средств и 1 000 000 ₽ первоначального взноса.

Ипотечный калькулятор

Теперь нужно проверить реальные условия в ипотечном калькуляторе и подобрать идеальные условия для себя. Я использовала калькулятор на «Банки-ру». Начинала с квартиры за 5 000 000 ₽, постепенно уменьшая стоимость недвижимости, чтобы подобрать подходящий ежемесячный платеж. На этом этапе я не знала, какой будет итоговая процентная ставка (она могла составить от 11,75 до 13%), поэтому в расчетах использовала 12% годовых.

Квартира за 5 миллионов оказалась мне не по силам. Ежемесячный платеж — 44 тысячи в месяц, мне было бы нечего есть. Квартира за 4 миллиона тоже оказалась за рамками запланированного бюджета. Подошла квартира только за 3,7 млн — ежемесячный платеж был почти 30 тысяч. На эту сумму мы и договорились с риелтором. Я сказала, что больше платить не смогу.

Выбор квартиры

Вот главные факторы, на которые я обращала внимание при выборе.

Транспортная доступность. В моем случае это было очень важно, так как на транспорт в бюджете было заложено 2500 рублей в месяц. Это значит, что рядом должно быть метро, станция электрички или автобусы, которые будут ехать как можно ближе к работе.

Это помогло мне определить оптимальный район — Красногорск и его окрестности. Я работала на станции метро «Аэропорт», поэтому Волоколамское шоссе было идеальным вариантом: там есть и электрички, и автобусы.

Удаленность от Москвы. Когда я искала квартиру, я видела варианты за 2 000 000 ₽ с ремонтом в Лыткарино. Но добираться до работы полтора часа для меня не вариант.

Ремонт. Нужна квартира, в которой можно будет жить сразу, не делая ремонт, так как денег на него не будет. Поэтому я искала светлую квартиру с минимумом шкафов, чистым туалетом и нормальной ванной комнатой. Идеально, если какая-то мебель останется в квартире, чтобы сразу переехать.

Адекватность продавца. На «Циане» и других сайтах цена на квартиры всегда завышена. Смело можно отнимать 100 000 ₽. Но если продавец не очень адекватен, то торги могут затянуться.

Как я искала квартиру

Какие-то варианты мне присылал риелтор, еще я самостоятельно изучала «Циан». Около двух недель я просто смотрела объявления. Выбрала три квартиры в разных районах северо-западного направления: две в разных частях Красногорска и одну в районе Павшинской поймы. На их примере я еще раз проверила транспортную доступность района.

Красногорск мне не понравился. Квартира около железнодорожной станции в старом доме, вокруг много бездомных, постоянный шум электрички. А вот район Павшинской поймы мне понравился. Хотя он и застроен многоэтажными домами «окно в окно», но транспортная доступность лучше, а дома новые. К сожалению, квартиры в этом районе, подходящие под условия моей ипотеки, стоили от 4 800 000 ₽.

В середине августа 2013 года на «Циане» я нашла квартиру в Павшинской пойме за 4 650 000 ₽. Это была самая дешевая квартира в районе. Я отправила ссылку риелтору и в ответ узнала, что, скорее всего, в наш бюджет мы эту квартиру не уложим. Но мы все равно договорились о встрече с продавцом, который, как оказалось, и сам был риелтором.

Квартира мне понравилась. Я просигналила об этом риелтору: мы договорились о том, что если мне все нравится, то я незаметно ей кивну. На этом месте началась ее работа.

После осмотра мы с риелтором сели в кафе и посчитали деньги. У меня был миллион, еще 110 000 ₽ сбережений, плюс 2 800 000 ₽ возможной ипотеки — это размер займа, который я могла себе позволить, исходя из ежемесячного платежа. Итого 3 910 000 ₽. Еще я могла добавить 30 000 ₽, потому что как раз получила премию на работе. Пришло время принимать решение об увеличении бюджета, так как квартира стоила 4 650 000 ₽.

Я решила, что могу увеличить первоначальный взнос до 1 160 000 ₽ и готова платить за ипотеку до 32 000 ₽ в месяц. С новыми вводными выходило, что максимальная стоимость моей квартиры — 4 100 000 ₽. Это мой потолок.

После сделки мне еще нужно было рассчитаться с риелтором. Мы уже понимали, что сделка будет простой, поэтому оплата риелтору составит 80 000 ₽. Я договорилась с коллегой о том, что она даст мне в долг 80 000 ₽, и нашла вечернюю подработку до конца года, чтобы отдать долг за 2,5 месяца.

Как мы сбили цену

Мы заключили эту сделку со скидкой 550 000 ₽ от первоначальной стоимости квартиры.

Сначала еще один потенциальный покупатель отказался от квартиры, так как не был готов покупать ее немедленно. Потом на рынке недвижимости начался заметный застой — так мне сказала риелтор. Она отдельно встретилась с продавцом и провела переговоры: потрещали с ним о состоянии рынка, покручинились по поводу застоя. В итоге договорились о скидке 350 000 ₽. Получалось 4 300 000 ₽ за квартиру.

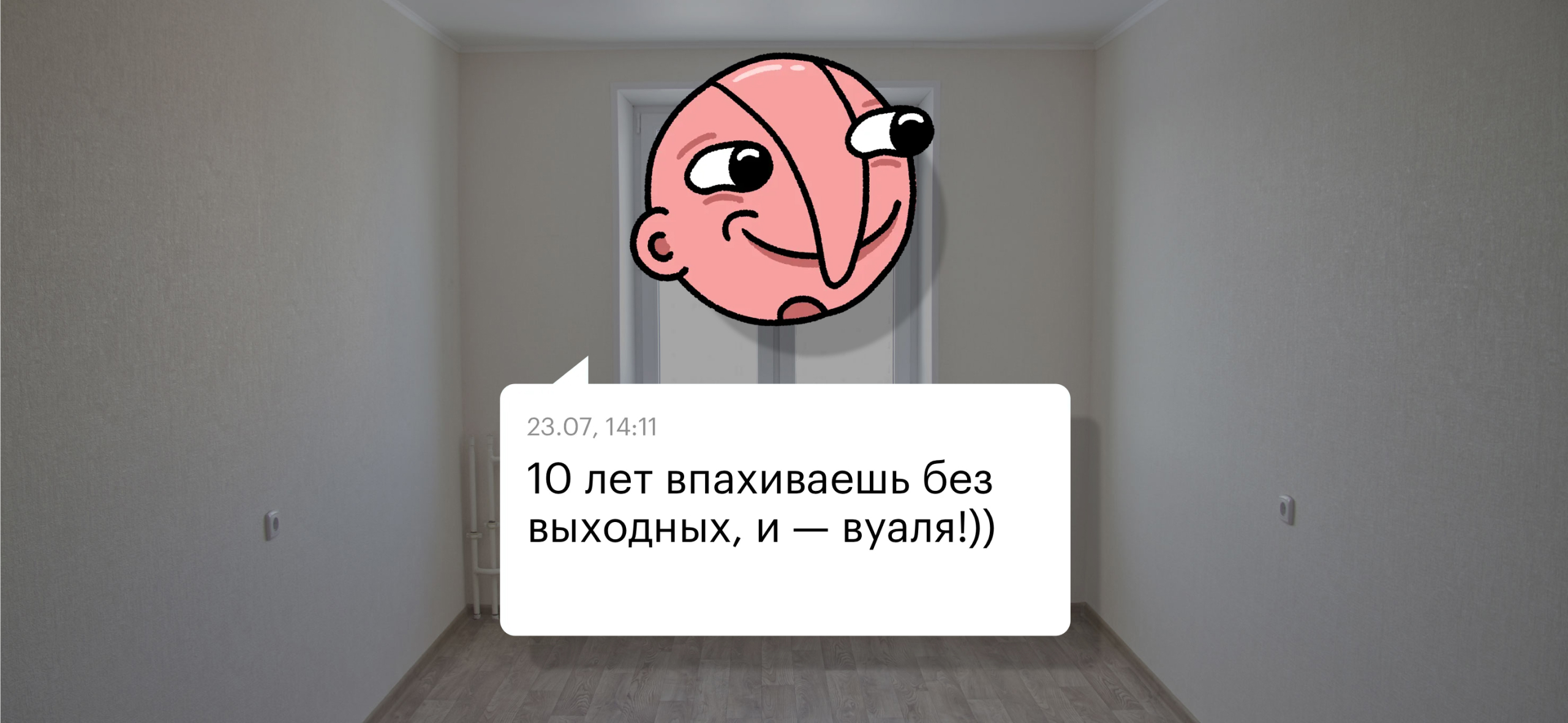

После этого мы встретились в квартире во второй раз: я, мой риелтор, продавец и его жена, которая оказалась собственницей квартиры. Тут началась моя работа. Я рассказала, что это единственная квартира, которая мне понравилась, и что я бы очень хотела ее купить, но у меня не хватает денег. Терять было нечего, поэтому я говорила все как есть: откуда у меня первоначальный взнос, сколько я смогла накопить за эти несколько месяцев, как экономила на еде, сколько мне дает банк и каким будет мой ежемесячный платеж.

В итоге мы договорились на 4 100 000 ₽. И пожали друг другу руки.

Пришло время оформлять документы — но это тема отдельного разговора.

Основные этапы покупки

Вот что надо сделать, когда вы договоритесь с продавцом о цене.

Проверить квартиру — этим занимается риелтор. Он проверяет кадастровую стоимость квартиры, вовремя ли вносились коммунальные платежи, нет ли несогласованного ремонта, все ли собственники указаны в документах и так далее.

Сообщить банку, что вы нашли квартиру. После этого отдельную оценку квартиры организует банк через стороннюю оценочную компанию.

Внести аванс за квартиру, чтобы закрепить на нее свое право. С документами поможет риелтор.

Оформить страховку. После всех проверок банк скажет вам, что конкретно нужно застраховать, например квартиру, титул, жизнь и так далее. У договора страхования есть нюансы, мы писали о них в статье «Как взять ипотеку и не остаться без штанов». Страховка может составлять от 5000 в год до десятков тысяч, но мне повезло. В моем случае необходимо было застраховать только имущество (квартиру), сумма составила 5500 рублей.

Заключить ипотечный договор и подписать договор купли-продажи.

Заключить сделку. Передача денег в моем случае происходила так: после подписания договоров я получила всю сумму в кассе банка, внесла эти деньги в банковскую ячейку и взяла об этом документ. Потом встретилась с продавцом, получила ключи от квартиры, подписала акт приемки квартиры, а в обмен отдала документ на банковскую ячейку. Продавец забирает всю сумму, а я пошла готовиться к переезду. Все счастливы.

Порядок взаиморасчетов зависит от договоренностей с продавцами. Кроме ячейки можно использовать перечисление на накопительный счет, аккредитив (условное денежное обязательство), перечисление денег после регистрации.

Заплатить риелтору. На всех встречах с банком с вами также находится риелтор. Он проверяет ваш кредитный договор, он составляет договор купли-продажи, акты и все документы, сопровождающие сделку. Именно за это вы ему и платите. Еще риелтор помогает получить свидетельство о собственности на квартиру. Например, мы с риелтором договорились о том, что она сама заберет свидетельство о собственности, мне только пришлось подготовить доверенность.

Сложности с оценкой квартиры

Оценка квартиры — один из самых сложных этапов покупки. Когда мы начали готовить квартиру к сделке, риелтор сразу посоветовала сделать альтернативную оценку.

Обычно оценку проводит сам банк. Приходят сотрудники банка или оценочной компании, с которой сотрудничает банк, делают фотографии квартиры, проводят замеры, смотрят выписки из домовой книги и кадастровую стоимость. Потом они составляют заключение, где прописывают рекомендуемую стоимость. Если стоимость ниже заявленной продавцом, то ипотеку могут не одобрить. Так произошло и со мной. Банк оценил квартиру в 3 800 000 ₽.

Так как риелтор это предусмотрела, на руках у нас была вторая оценка квартиры, подготовленная сторонней компанией. По ней квартира стоила 4 100 000 ₽. Этого документа хватило, чтобы получить одобрение кредита.

В итоге

Через неделю после покупки я уже переехала в новую квартиру. Из мебели в ней была кухня, два стула и стол. Моя коллега отдала мне свой старый диван, еще я перевезла с собой столик из Икеи, который покупала для съемной квартиры. Для начала мне этого вполне хватило.

Платеж по ипотеке составлял 31 895 рублей в месяц. Еще 3740 ₽ я платила за свет и ЖКХ.

Первые несколько месяцев я старалась экономить на всем, чтобы немного снизить платеж. При моей процентной ставке (11,75%) каждые внеочередные 100 000 ₽ уменьшают ежемесячный платеж чуть больше чем на 1000 ₽. Первый такой взнос я смогла сделать только в июне 2014 года. Второй — в феврале 2015 года, с годовой премии. За это время я поняла, сколько денег в месяц уходит на ипотеку, коммуналку, интернет. Это постоянно держало меня в тонусе, но страшно уже не было.

По моему опыту, если тратить 50% зарплаты на ипотеку, то, в принципе, можно нормально питаться и даже бюджетно путешествовать.

Запомнить

- Я боялась, что придется во всем себе отказывать. Меня спас расчет: я четко посчитала ежемесячный платеж, четко определила бюджет и не замахивалась на то, что мне не по карману.

- Риелтор мне очень помог. Но несмотря на его помощь, я много поездила по квартирам сама и лично проверяла все интересные мне районы.

- Торговаться можно и нужно. Везде люди, все решают люди, и если с ними говорить, то можно снизить цену.

Спасибо бабушке, дедушке и родителям за то, что они дали мне этот первый миллион.