У меня двое детей, и государство за это дает нам с мужем скидку при уплате НДФЛ.

Семьи, воспитывающие детей, могут экономить благодаря освобождению части заработка от подоходного налога. Расскажу о том, что такое налоговый вычет на детей, как его оформить и рассчитать.

Вы узнаете

Что такое налоговый вычет на детей

Стандартный налоговый вычет на детей — это часть дохода, которая освобождена от НДФЛ. Начиная с месяца рождения ребенка заработок сотрудника уменьшают на сумму вычета, прежде чем удержать налог. С 2025 года вычет на первого ребенка — 1400 ₽ в месяц, на второго — 2400 ₽, на третьего и последующих — 6000 ₽ в месяц. Умножаем на ставку НДФЛ 13% и получаем экономию 182, 364 и 780 ₽ ежемесячно.

Но вычет на работе не дают автоматически — надо принести в бухгалтерию копию свидетельства или свидетельств о рождении детей. Дальше работодатель действует сам: каждый месяц отнимает от вашей зарплаты сумму вычета и с остатка платит 13% НДФЛ. Если такого не было, не расстраивайтесь: вычет можно применить к доходам за три последних года.

Кому положен налоговый вычет на детей

Если вы работаете и платите с зарплаты НДФЛ, вы вправе получать детский вычет с месяца рождения ребенка .

Если вы работаете по гражданско-правовому договору и заказчик платит за вас НДФЛ, вычет вам тоже положен. Вы получите вычет и как ИП на общей системе налогообложения, потому что со своей прибыли отдаете 13, 15, 18, 20 или 22% государству.

Наряду с родителями вычет предоставляют усыновителям, опекунам и попечителям.

Кому налоговый вычет на детей из НДФЛ не положен

Если вы индивидуальный предприниматель на упрощенке, патенте, едином сельскохозяйственном налоге или самозанятый с налогом на профессиональный доход, то есть со своих доходов не платите НДФЛ, вычет вам не дадут.

Вычет на детей также не положен неработающим, пенсионерам и всем остальным, кто не платит НДФЛ. Его не дадут и налоговым нерезидентам.

При помощи вычетов государство стремится поддержать людей с небольшими зарплатами, поэтому установило для детского вычета лимит годового дохода — 450 000 ₽. Чтобы вычет предоставляли весь год, нужно получать в месяц не больше 37 500 ₽. Если с января ваша ежемесячная зарплата 50 000 ₽, в октябре ваш доход перевалит за 450 000 ₽ и вычета не будет. С октября и до конца года работодатель будет удерживать НДФЛ со всей зарплаты.

- 450 000 ₽

- максимальная сумма годового дохода, при котором вы имеете право на детский вычет

По каким доходам положен вычет на детей

Государство дает вычет по доходам, с которых вы или ваш работодатель платите НДФЛ. Вы получите детский вычет, даже если сдаете в аренду квартиру, машину или другое имущество. Для этого в налоговую нужно подать декларацию 3-НДФЛ, в которой следует указать полученный годовой доход.

Вычет на детей нельзя применить к доходам от операций с ценными бумагами и дивидендам.

Как рассчитать сумму вычета на детей из НДФЛ

Размер вычета зависит от количества детей: чем их больше, тем выше вычет, причем получить его могут оба родителя. В браке они или нет — неважно.

У меня двое детей, общий вычет: 1400 ₽ + 2800 ₽ = 4200 ₽. Ежемесячная экономия на НДФЛ: 4200 ₽ × 13% = 546 ₽. Столько же экономит муж со своей зарплаты.

Если у супругов есть по ребенку от предыдущих браков, то их общий ребенок будет третьим. Очередность детей определяют по датам их рождения, то есть первым считается старший. Тогда общая сумма вычетов: 1400 ₽ + 2400 ₽ + 6000 ₽ = 10 200 ₽ в месяц. Экономия на налоге: 10 200 ₽ × 13% = 1326 ₽ в месяц.

У Виктора и Марии есть по одному ребенку от предыдущих браков и один общий. Виктор платит алименты на первого ребенка, воспитывает падчерицу младше него и общего с новой женой сына. Виктор получит 1400 ₽ вычета за первого ребенка, 2800 ₽ — за падчерицу, 6000 ₽ — за сына и сэкономит на НДФЛ 1326 ₽. Его новая жена сэкономит столько же: 1400 ₽ вычета она получит за первого ребенка мужа, 2800 ₽ — за дочь, 6000 ₽ — за сына.

У новой жены Виктора только два ребенка, но она имеет право на налоговый вычет за первого ребенка супруга, так как отец его содержит. За своего первого ребенка она получит вычет как за второго, а за второго — как за третьего. Минфин суммирует детей обоих родителей, если те в официальном браке.

Таким образом, вычет могут получить не только родители, но и мачеха, отчим, опекуны, усыновители, попечители и разведенные родители, если они материально обеспечивают ребенка.

Вычет вам положен до конца года, в котором ребенку исполняется 18 лет. На детей, которые платно бесплатно продолжат учебу на очном отделении, вычет продлят на весь срок обучения — максимум до наступления 24 лет. Допустим, если в июне ребенок окончил университет, с июля вы перестанете получать вычет.

Вычет также действует на детей и подопечных без ограничения возраста, если суд признал их недееспособными .

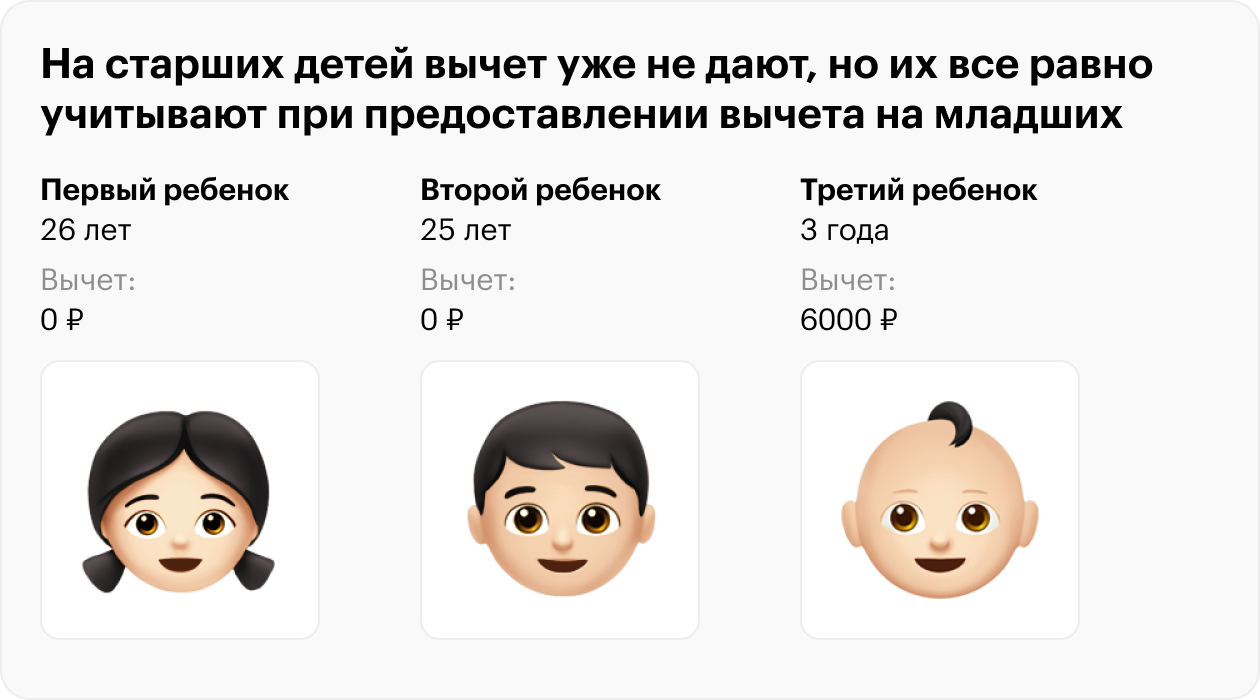

Если на старших детей вычет уже не дают, их все равно учитывают при предоставлении вычета на младших братьев и сестер. Если у вас, к примеру, трое детей, а старшие два давно выросли, вычет за третьего ребенка по-прежнему останется 6000 ₽.

На детей с инвалидностью вычет больше — 12 000 ₽. Причем с 2025 года столько положено не только родителям, но и усыновителям, опекунам и попечителям. Этот вычет суммируется с обычным детским вычетом .

Например, если ребенок с инвалидностью родился первым, каждый родитель получит за него два вычета: 1400 и 12 000 ₽. Тогда экономия на налоге: (1400 ₽ + 12 000 ₽) × 13% = 1742 ₽. Если ребенок третий в семье, от налога освободят 6000 и 12 000 ₽. Тогда родители экономят на налоге: (6000 ₽ + 12 000 ₽) × 13% = 2340 ₽.

Бывает так, что зарплаты нет несколько месяцев: в кризис работника отправили в отпуск за свой счет или он взял больничный. Тогда вычеты за эти месяцы накапливаются, и их можно применить общей суммой с месяца, когда доходы появятся вновь.

Но если зарплаты до конца года не будет, накопившиеся вычеты сгорят.

Кто может удвоить вычет

Право на двойной вычет имеет единственный родитель, если другой умер или пропал без вести. Если родитель снова вступает в брак, он теряет право на двойной вычет.

Двойной вычет дадут и матерям-одиночкам, если в свидетельстве о рождении ребенка нет записи об отце или он внесен со слов матери.

Еще вариант удвоения вычета: один родитель, получающий доходы, облагаемые НДФЛ, отказывается от вычета в пользу второго. Но если первый родитель не работает, является индивидуальным предпринимателем, состоит на бирже труда или находится в отпуске по уходу за ребенком до полутора лет, двойной вычет не дадут.

До 2025 года, чтобы получать двойной вычет, родитель должен был ежемесячно приносить работодателю справку о доходах супруга: так контролировали, что отказник вычетом не пользуется. Но с 2025 года налоговые агенты не обязаны за этим следить, так что справка больше не нужна.

Как получить детский вычет

Налоговый вычет на ребенка самый удобный: не нужно заполнять декларацию, его можно получить прямо на работе.

Для этого предоставьте в бухгалтерию такие документы:

- Копию свидетельства о рождении или усыновлении ребенка.

- Копию паспорта с отметкой о браке или свидетельство о регистрации брака, если родители женаты.

- Справку из образовательного учреждения о том, что ребенок обучается на дневном отделении, если он студент.

- Справку об инвалидности, если у ребенка инвалидность.

Если у ребенка только один родитель, а второй умер или пропал без вести, нужно свидетельство о смерти второго родителя или копия решения суда о признании его безвестно отсутствующим. Если у ребенка нет отца и мать растит его одна, нужно принести справку о рождении ребенка.

Усыновители, опекуны и попечители приносят документы, подтверждающие их право на воспитание ребенка.

Бухгалтер примет документы и начнет предоставлять вычет. Если вы обратились за вычетом не сразу, а в середине или конце года, в деньгах не потеряете: бухгалтер сделает перерасчет НДФЛ за все отработанные месяцы в этом году.

Вычет каждый год продлевается автоматически. Но придется еще раз предоставить документы, если у вас изменится жизненная ситуация: поменяете работу или, например, создадите новую семью и будете воспитывать неродных детей.

Если получаете вычет за ребенка-студента, то справку из образовательного учреждения нужно обновлять каждый календарный год.

До 2025 года при трудоустройстве на новое место для предоставления вычетов нужна была справка о доходах за текущий год: так работодатель проверял, не достиг ли заработок лимита.

С 2025 года это не нужно: если родитель получит лишние вычеты, налоговая инспекция обнаружит это по справкам о доходах от всех работодателей текущего года и в следующем году включит излишне сэкономленный НДФЛ в уведомление, которое пришлет осенью. Уплатить сумму надо будет до 1 декабря, вместе с имущественными налогами за истекший год.

Как вернуть налоговый вычет за предыдущие годы

Бывает, что работодатель по ошибке считал налог со всей зарплаты или давал вычет, но не на всех детей. Вы можете вернуть излишки уплаченного налога, но только за три последних года.

Чтобы получить вычеты, заполните декларацию 3-НДФЛ через личный кабинет на сайте ФНС и приложите сканы документов. Налоговая проверит декларацию максимум за три месяца и, если все в порядке, вернет деньги в течение пары рабочих дней.

Запомнить

- Если у вас есть ребенок, вы имеете право получить налоговый вычет и снизить НДФЛ.

- За первого ребенка вычет будет по 1400 ₽, за второго — по 2800 ₽, за третьего и следующих — по 6000 ₽.

- Вычет предоставит ваш работодатель. Для этого подайте в бухгалтерию копии документов, дающих право на вычет.

- Вычет могут получить оба родителя. У единственного родителя он будет двойным.

- Если вы работали, но вычет не получали, обратитесь в налоговую по месту жительства. Деньги вернут за последние три года.

Материалы, которые помогут родителям сохранить бюджет и рассудок, — в нашем телеграм-канале @t_dety