Инвестидея: Alphabet, потому что надо загуглить

Сегодня у нас спекулятивная идея: подкараулить акции Alphabet, головной компании Google, на падении.

Потенциал роста: до 19%.

Срок действия: 15 месяцев.

Почему акции могут вырасти: бизнес компании все же достаточно хорош — акции отскочат.

Как действуем: ждем падения.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

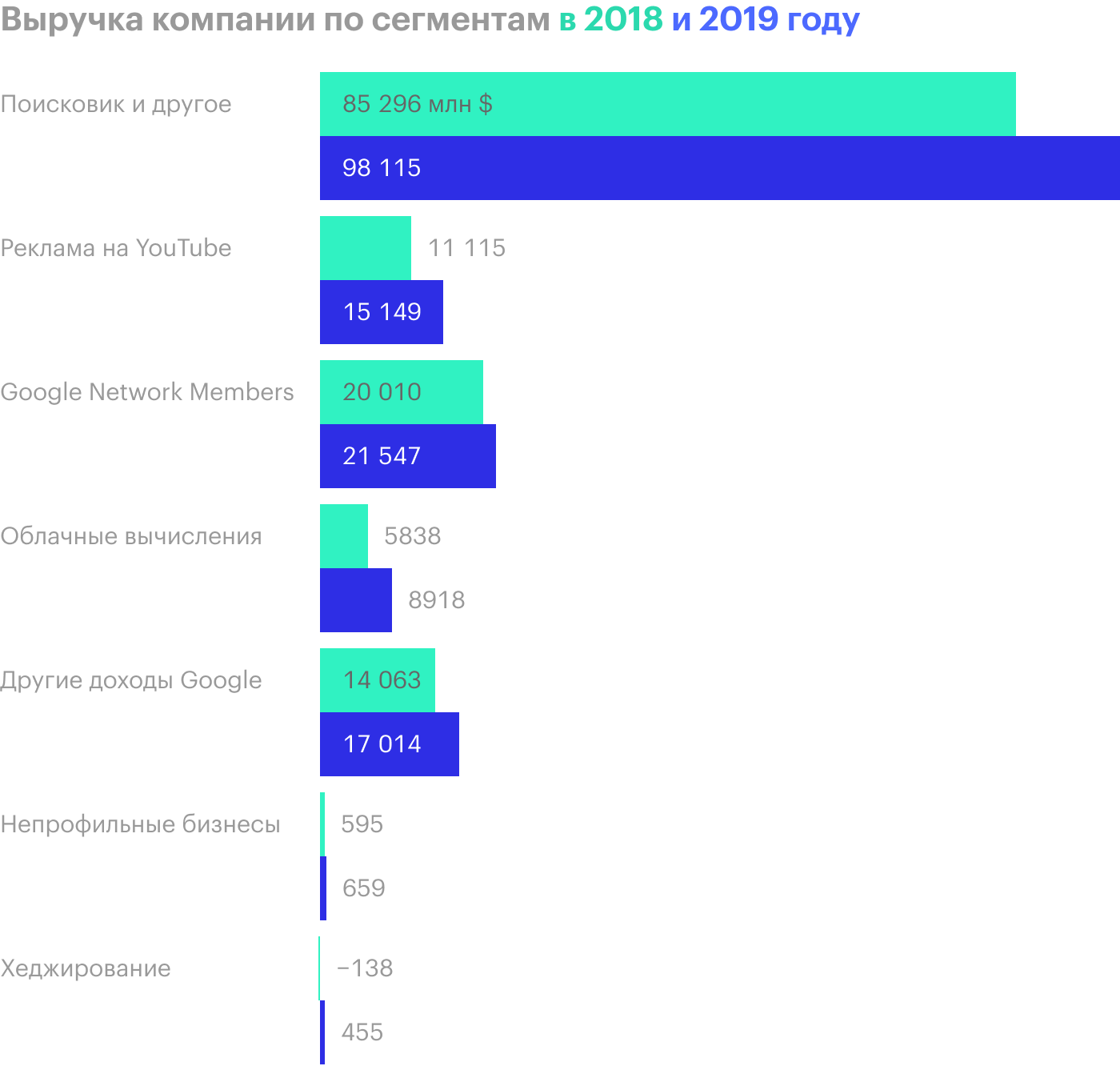

Alphabet — это огромная корпорация, основное достижение которой — создание глагола «гуглить». А если серьезно, то вот какая структура выручки у компании, согласно ее годовому отчету:

- Все, что связано с Google: реклама через поисковик; на YouTube; Google Network Members — рекламные сервисы Google: AdSense, Ad Exchange, AdMob, All DoubleClick; облачные сервисы Google — инфраструктура для облачных вычислений; загадочное «другое» — в основном деньги с нерекламного бизнеса YouTube (YouTube Premium, YouTube Music и YouTube TV), выручка с продаж в цифровом магазине Google Play, продажи физических товаров Google вроде семейства товаров Google Nest, ноутбуков и телефонов Pixel и пр.

- Непрофильные бизнесы. Это инвестиции Alphabet в разные стартапы. В частности, сервис на стыке облачных вычислений и кибербезопасности Calico, инвестфонды CapitalG и GV — занимаются инвестициями в технологические компании, — бизнес по исследованиям в области здравоохранения Verily, технологии для автоуправления машинами Waymo, научно-исследовательская компания X, из недр которой вышли некоторые из перечисленных выше компаний.

- Хеджирование. Alphabet де-факто международная с многомиллиардной выручкой и работой в различных юрисдикциях. Поэтому для компании актуальны операции с валютой, в ходе которых она страхует свои риски, но с переменным успехом.

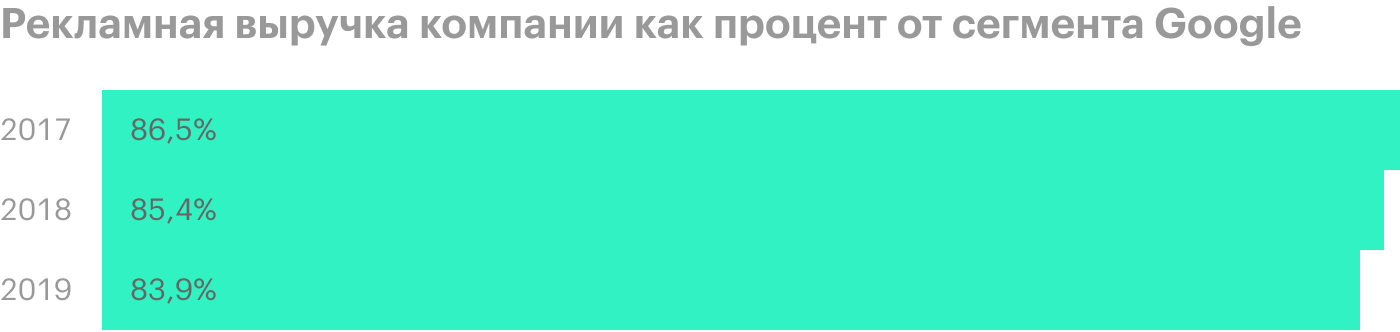

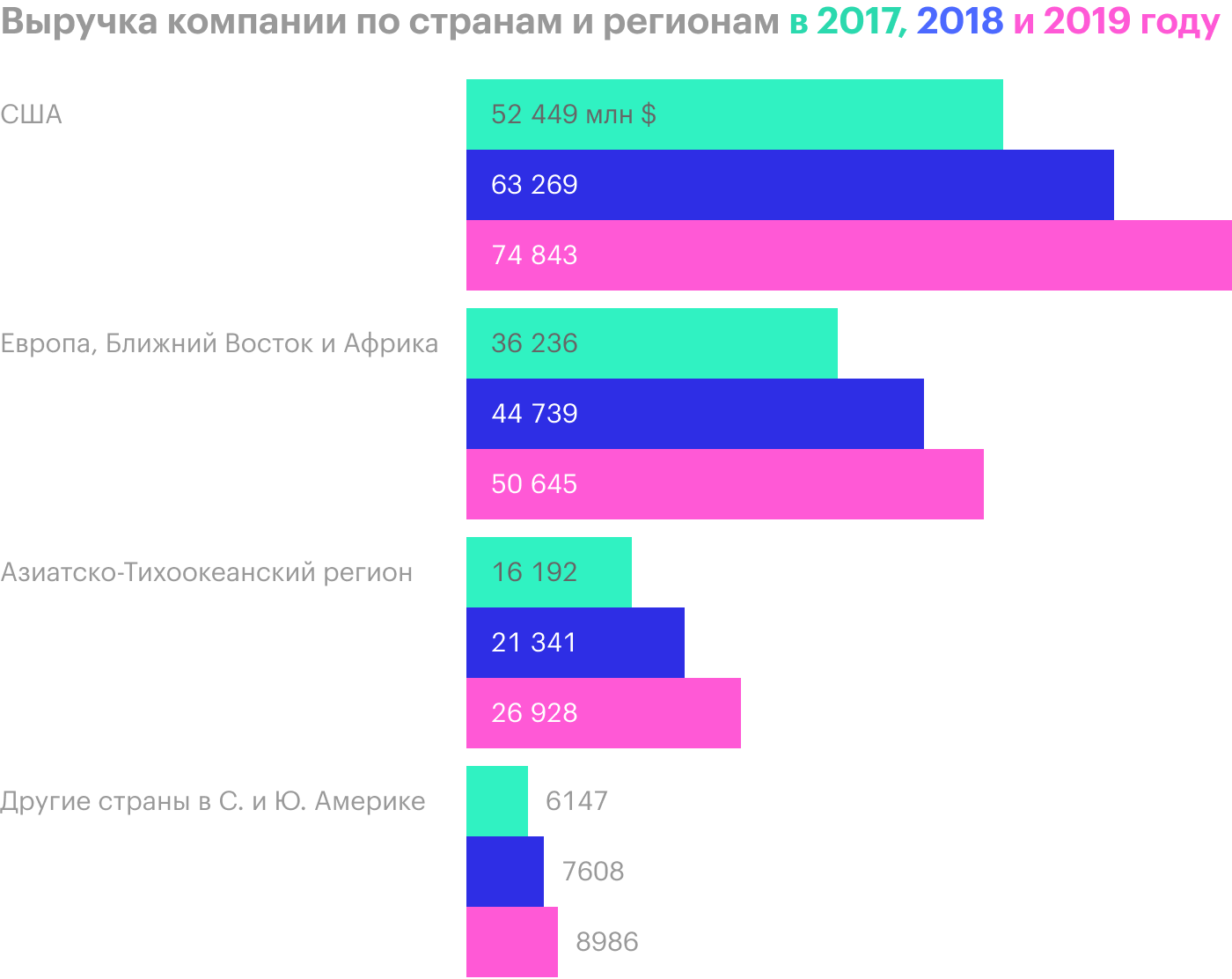

Реклама — это хлеб с маслом и икрой для компании: она приносит больше всего. Большую часть выручки компания делает за пределами США, в неназванных странах.

Почему акции должны упасть

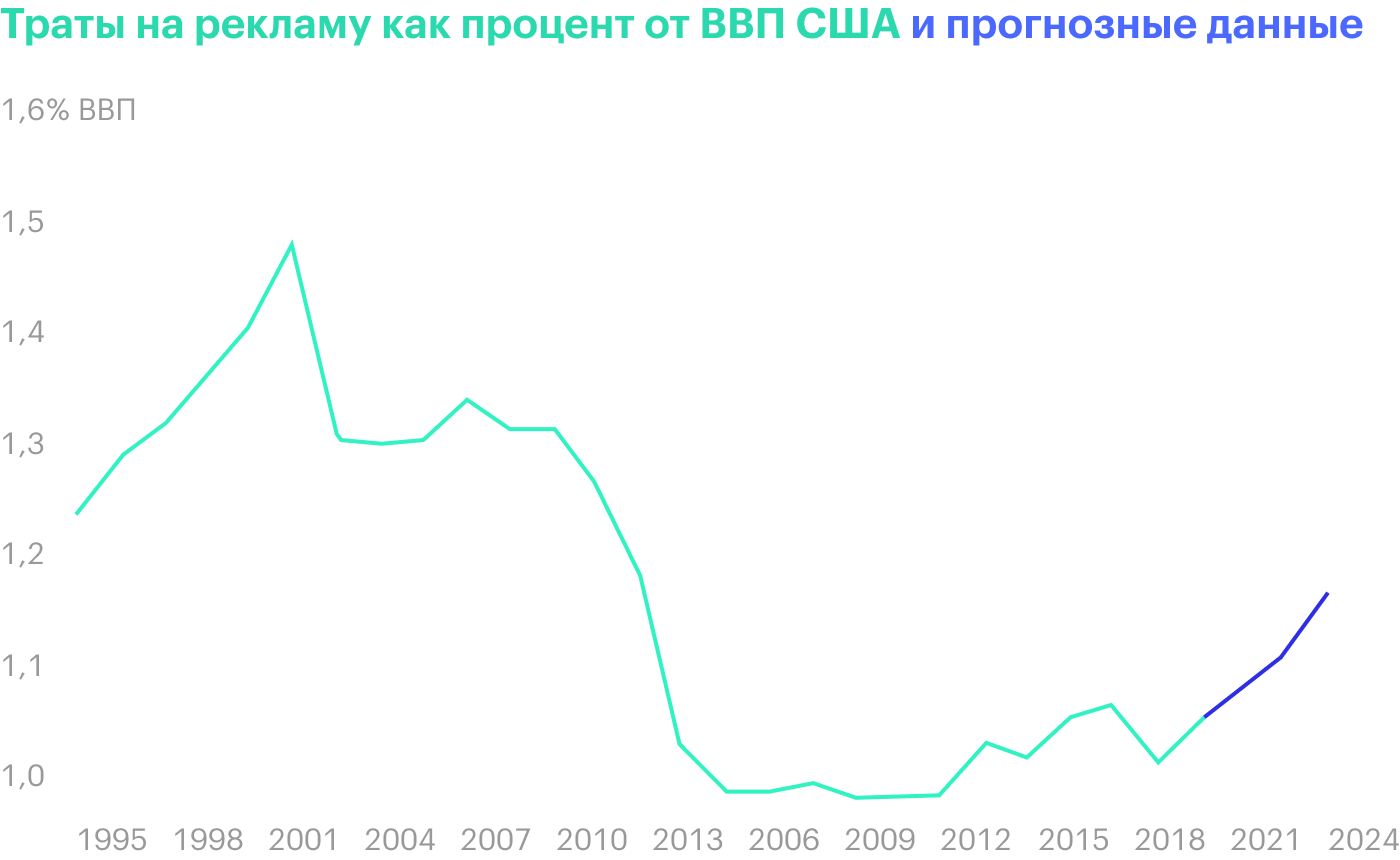

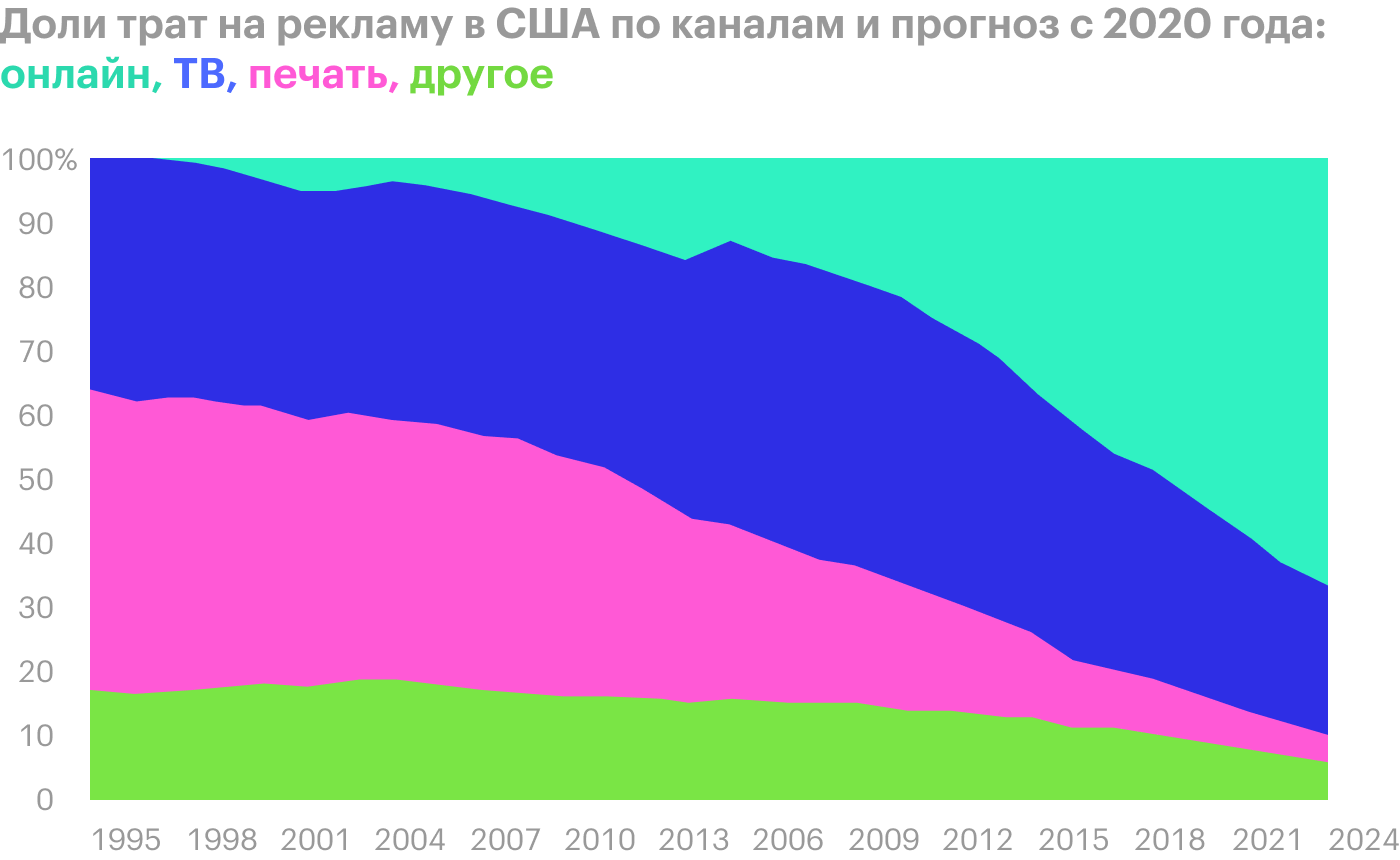

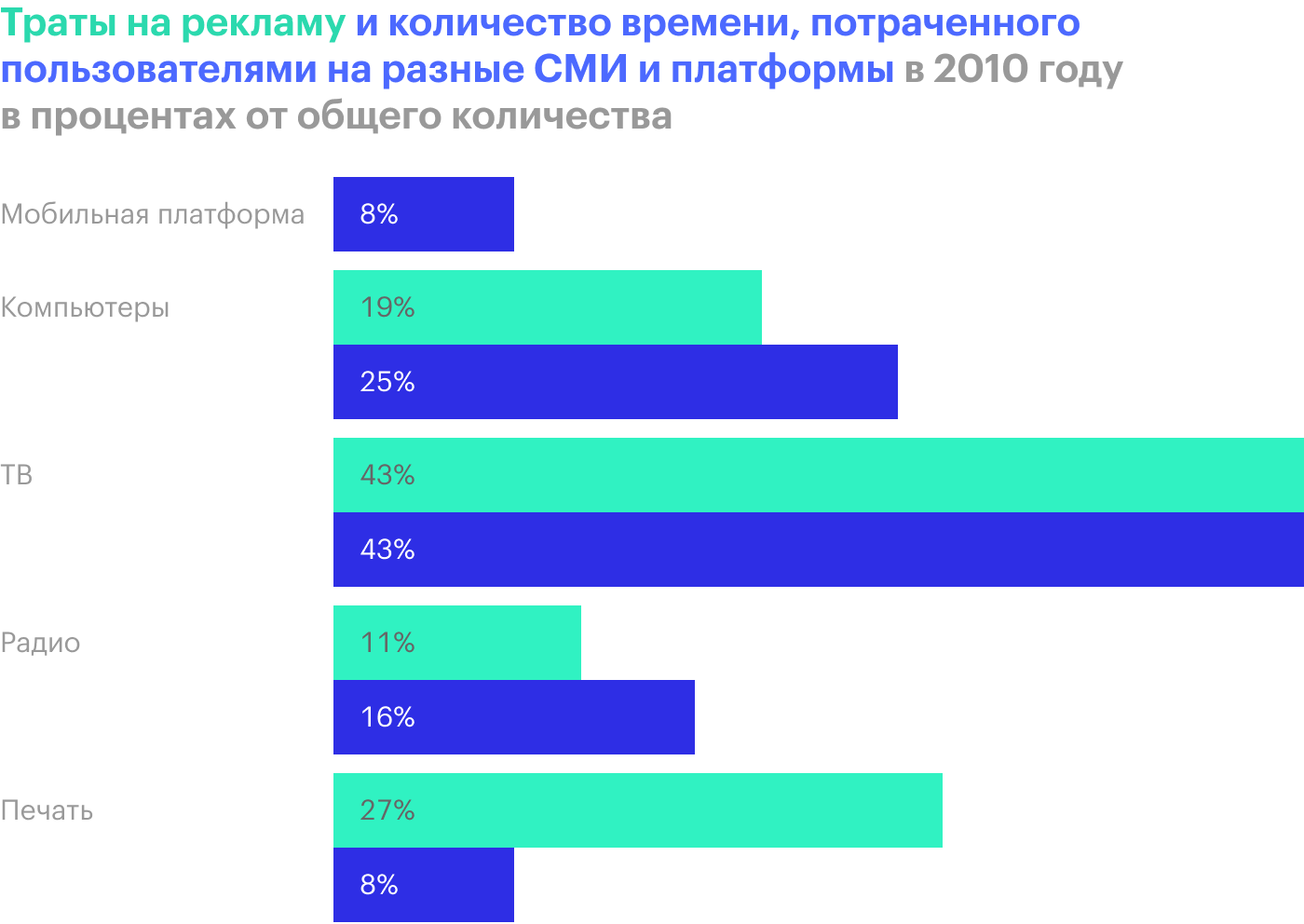

Это ясно уже из описания бизнеса: Google, по сути, рекламная компания. У нас уже был ряд идей по рекламному бизнесу: ViacomCBS, J2 Global, New York Times — в них мы рассказывали о том, как в этом году компании порезали расходы на рекламу из-за пандемии. Онлайн-рекламе повезло чуть больше: там будет не сильное сокращение по сравнению с прошлым годом, а незначительный рост — во много раз меньше ожиданий эпохи до пандемии.

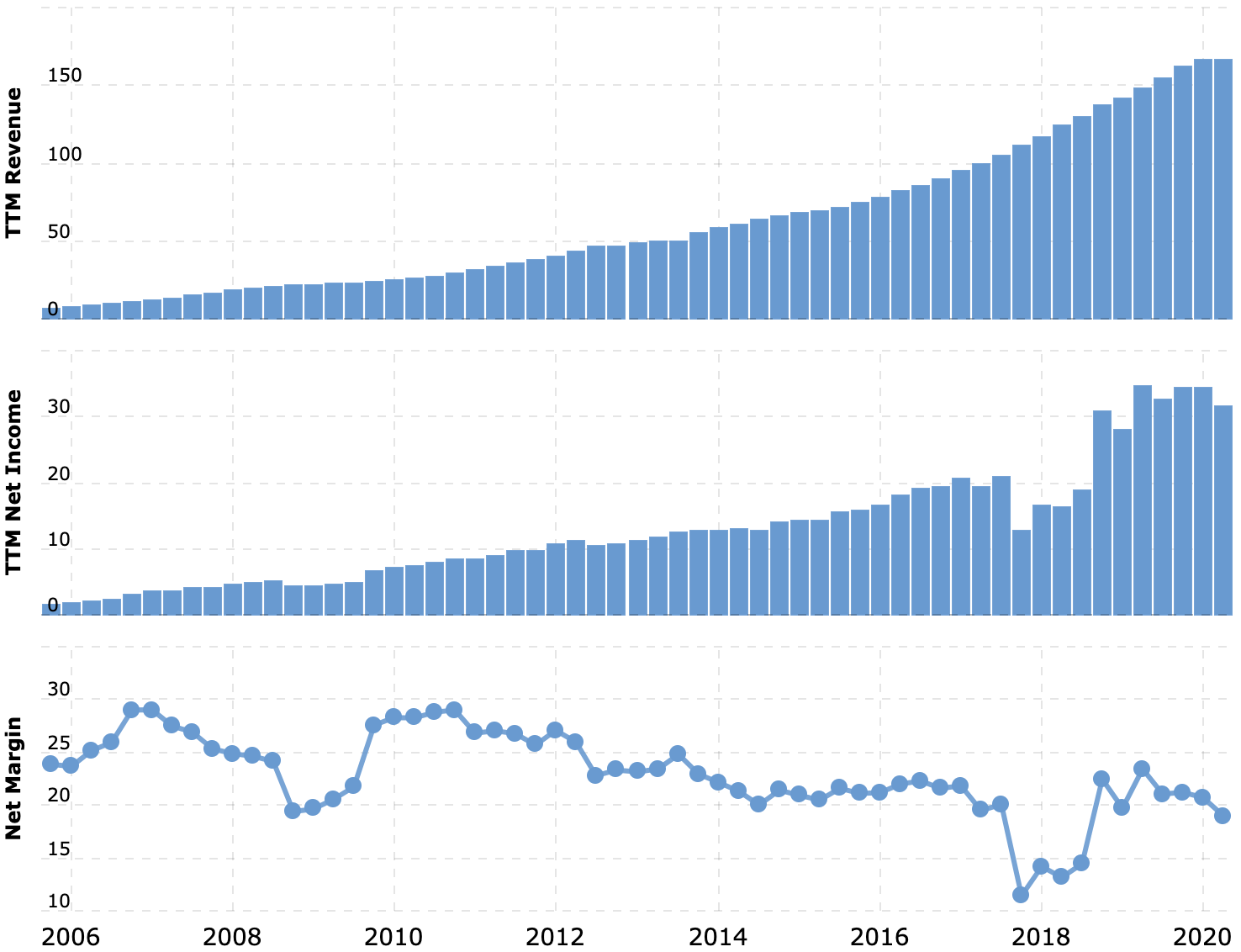

Выручка и прибыль у компании уже падают. Поэтому я ожидаю, что акции в этом году еще упадут, пусть и не очень сильно. У компании не самая безумная цена: P / E около 34,5, — но с учетом ожидаемого снижения бизнес-показателей в этом году я думаю, что акции могут упасть до 1300 $. Это заметно дешевле, чем они стоят сейчас, но в то же время заметно дороже, чем они стоили после мартовской коррекции — 1054 $.

Учитывая, что на американском рынке уже назрела коррекция, ждать падения акций до 1300 $ не будет большой наглостью. Тем более у Google хороший, рабочий бизнес с отличной маржой, поэтому я бы не стал надеяться на то, что капитализация компании упадет наполовину, — если только не будет никаких апокалиптических причин.

Текущую цену, учитывая реальное падение выручки и прибыли, компания оправдать не может, поэтому мы можем рассчитывать на продолжение падения этих акций. Раз компания зарабатывает заметно меньше, чем год назад, так пускай она стоит хотя бы примерно как год назад — а сейчас акции Google стоят на 26,41% дороже, чем год назад. Так что акции должны стоить заметно дешевле, чем они стоят сейчас просто потому, что сейчас компания зарабатывает меньше, чем год назад. Ожидаемое падение до 1300 $ будет оправданно и справедливо.

Аргументы в пользу компании

Побеждающая сторона истории. Может, этот год для компании вышел и не очень, но в целом цифровая реклама побеждает — и рекламный бизнес Google вернется к росту, как только мир вернется в нормальную форму.

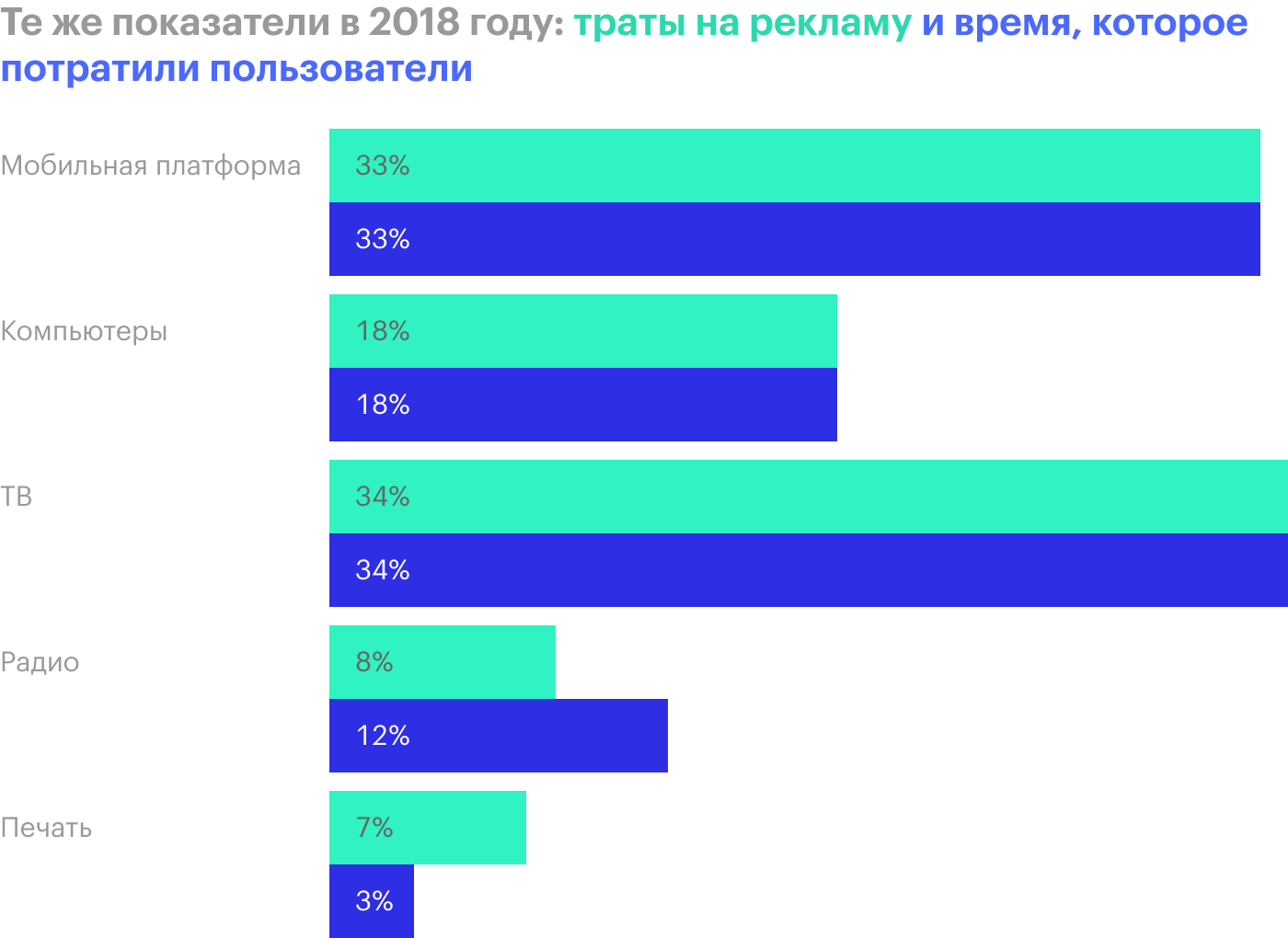

Правда, здесь есть свои подводные камни — подробнее о них в разделе с проблемами компании, — но в среднесрочной перспективе Google должна будет выиграть за счет перераспределения рекламных бюджетов на традиционные СМИ — ТВ, печать — в пользу цифровых. Поэтому общие рекламные бюджеты могут и уменьшиться, но Google что-нибудь да перепадет. Так что я ожидаю, что в течение следующих полутора лет Google восстановит свои доходы, а за ними последуют и котировки.

Не витают в облаках. Google занимает 9% мирового рынка облачных вычислений. Рынок этот очень крутой и постоянно растет — на эту тему у нас уже была куча идей, например с Nvidia. И именно рост облачного сегмента поддержал бизнес Google в минувшем квартале на фоне просадки в рекламе. И хотя облака дают около 6% выручки, растет она в этом сегменте покруче, чем в других.

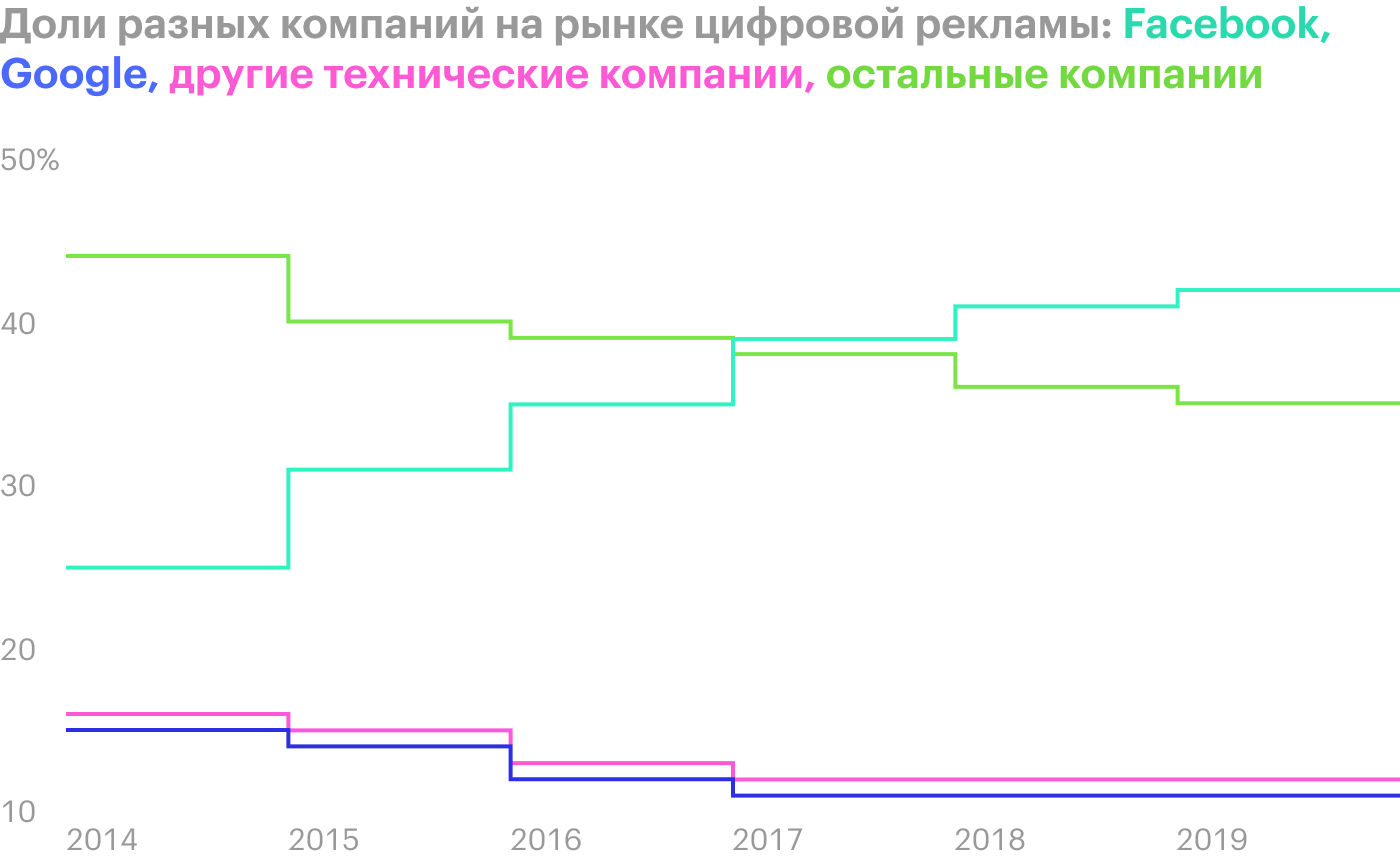

Есть куда расти. Доля рынка цифровой рекламы у Google невелика, поэтому я считаю, что здесь компания еще может вырасти за счет отъема доли рынка у Facebook, которого покидают рекламодатели. Впрочем, здесь все не так однозначно — подробнее поговорим об этом в разделе о проблемах компании.

Что может помешать

Если долго мучиться, может ничего не получиться. Непрофильные активы компании на английском довольно метко назвали «другие ставки» (other bets), что намекает на то, что инвестиции в стартапы — это чистое казино: взлетит или не взлетит. И пока не взлетает. Проблема тут в том, что рекламный бизнес компании неидеален и очень уязвим, — и совершенно очевидно, что Alphabet тратит огромные деньги на убыточные стартапы в надежде на то, что что-то из этого да выстрелит.

Похожая история была у древнего — аж 1915 года рождения — англо-африканского медиахолдинга Naspers: исходный бизнес компании был не очень крут, но она смогла серьезно разбогатеть благодаря паре удачных инвестиций в онлайн-стартапы вроде Tencent. Google очень хочет диверсифицировать свой бизнес, но пока это выглядит так, будто компания беспорядочно тыкается в разнообразные популярные темы вроде самоуправляемых машин в надежде, что из этого получится выхлоп. Ну а как говорил Сенека, «кто не знает, в какую гавань плыть, для того нет попутного ветра».

Ухудшение переговорной позиции. Есть вероятность того, что спад расходов на рекламу продолжится и после пандемии. Крупнейшие рекламодатели вроде Visa и Coca-Cola сейчас говорят, что планируют быть «более избирательными» при распределении бюджетов на рекламу. В переводе на понятный язык это означает, что компании будут выкручивать руки рекламщикам, поскольку сейчас их не устраивает результат.

Великая тайна онлайн-рекламы заключается в ее дичайшей неэффективности: до половины денег получают разнообразные посредники, причем 15% здесь уходит буквально «неизвестно на что». У рекламодателей этот факт вызывает раздражение и желание оптимизировать расходы — из-за чего может сильно пострадать рекламный бизнес Google: просто рекламные бюджеты станут меньше.

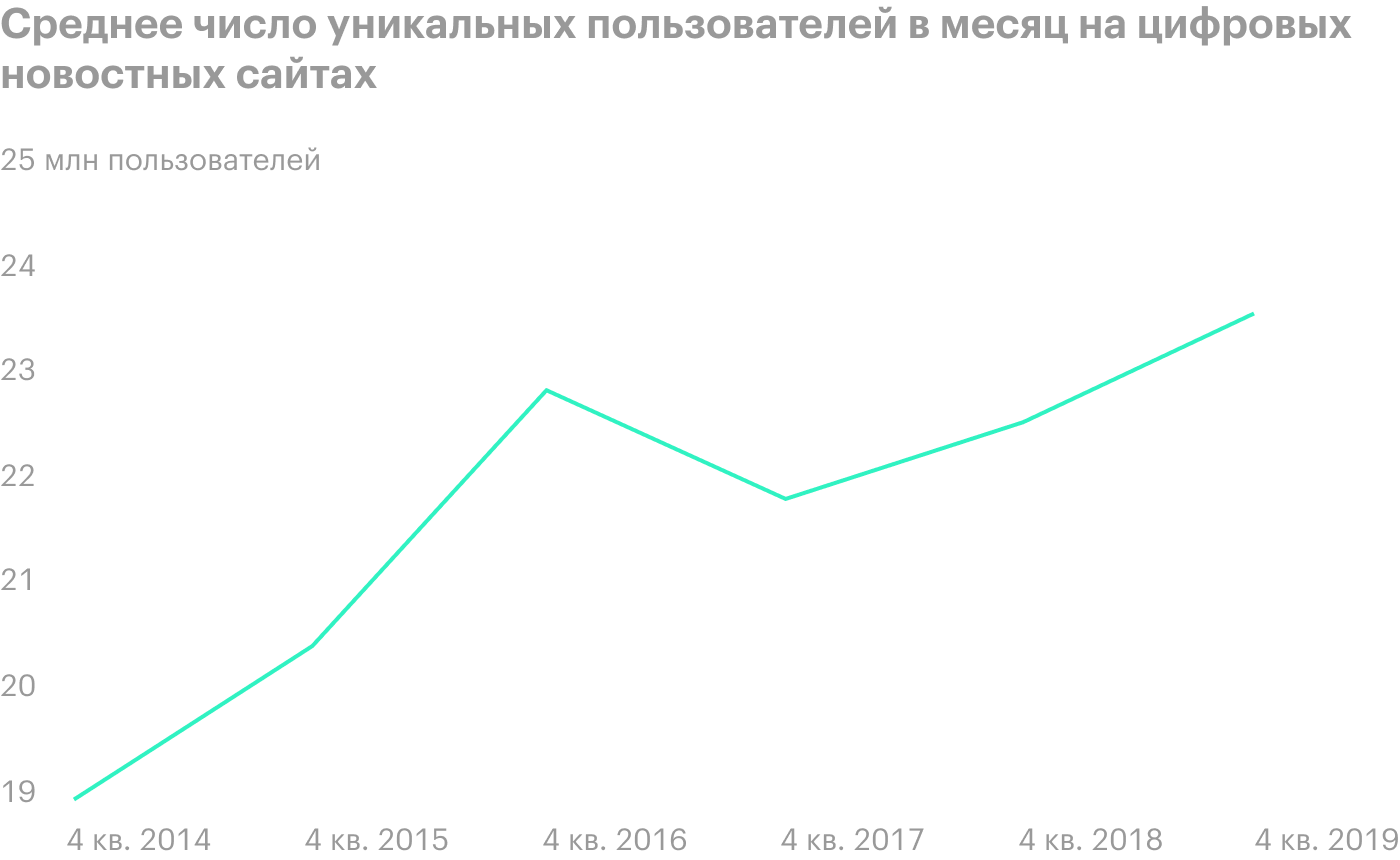

Плюс ко всему выхлоп от рекламы не вполне очевиден рекламодателям. Трафик на новостных сайтах некоторое время назад перестал расти, что привело к падению рекламной выручки на этих сайтах и последующей череде увольнений.

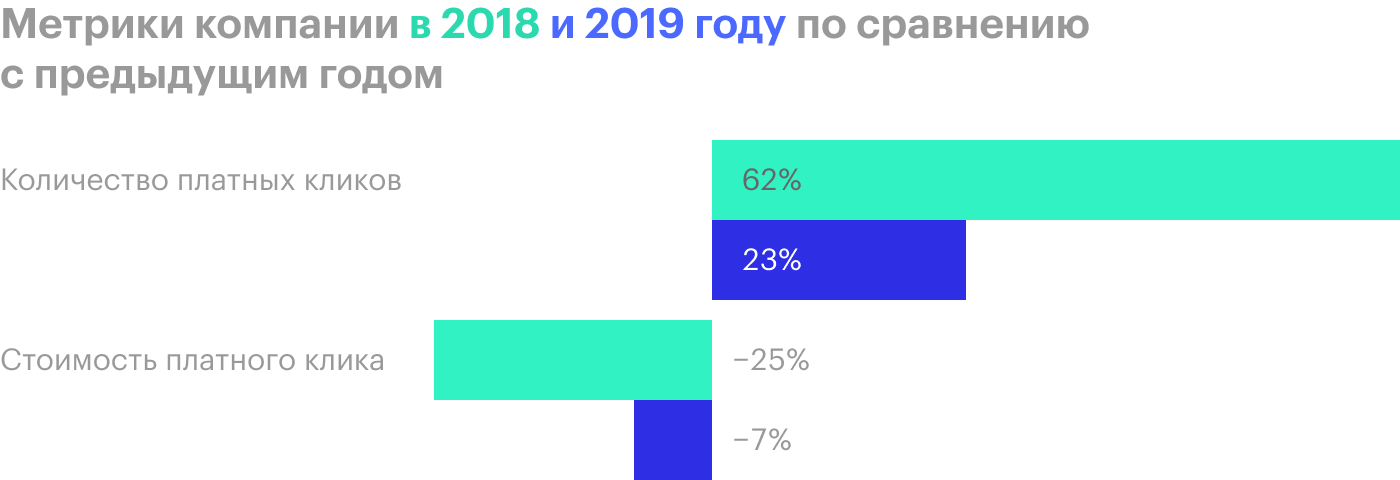

При этом у самой Google и до коронавируса падали темпы роста количества платных кликов и цены за клик. Очевидно, первое происходило потому, что посетители сайтов оказались не такими активными потребителями рекламы: можно мерить по себе — часто ли вы кликаете по рекламе, которая у вас выскакивает в интернете? И я тоже.

А вот падение стоимости платных кликов — это однозначный показатель того, что рекламодатели бухнули кулаком по столу: «Вы чего тут вообще? Мы на рекламу тратимся, а толку нет!» Очевидно, что чем дальше, тем более плотно рекламодатели будут разбираться в вопросе ценообразования рекламы — и тут Google оказывается в неприятном положении из-за своей структуры.

Google по форме — айтишный бизнес, поэтому заламывает высокую цену клиентам в надежде, что те не смогут разобраться в вопросе сами. В таких вопросах линия защиты всегда примерно такая: «Наши кодеры делают офигенный продукт, и это не их проблема, что вы не можете получить от него прибыль». Проблема в том, что в рекламе разобраться куда проще, чем в программировании: по итогам анализа рекламной кампании всегда видно, есть результат или нет. И выводы здесь не в пользу Google, поэтому есть реальная вероятность того, что рекламодатели смогут интенсивнее наседать на компанию в дальнейшем, приводя к падению ее маржи.

Могут раскулачить. Из-за своих размеров и власти (90% интернет-поиска только в США) Alphabet — излюбленная мишень регуляторов как в США, так и в ЕС. Риски насильственного расчленения компании в рамках борьбы с монополиями, как было со Standard Oil в начале 20 века, более чем реальны. Ну а уж штрафы за нарушение антимонопольного законодательства компания практически гарантированно будет получать по обе стороны океана.

Танцы с визами. Google — один из крупнейших импортеров квалифицированных зарубежных специалистов в США по визам H-1B. И компания делает это не просто так: привозным зарубежным специалистам можно платить сильно меньше, чем американским, и получается хорошая экономия. Этот факт у рядовых американцев и многих политиков вызывает абсолютно оправданную жгучую злобу.

В этом году для импорта квалифицированных мигрантов ввели жесткие ограничения. Хотя в августе их чуть ослабили, в среднесрочной перспективе ограничения такого рода приведут к росту расходов Google, поскольку компании нужны спецы в точных дисциплинах — не только для рекламного бизнеса, но и для других областей. А их по сдельной цене у нее получается найти только за рубежом. Не думаю, что Google на этом разорится, но это заметное препятствие на ее пути.

Что в итоге

Подождем падения акций до 1300 $, подберем их по этой цене, а дальше будем ждать их возвращения к 1550 $. Это чуть больше нынешней цены, но сильно меньше исторического максимума — 1717 $, — которого акции компании достигли 2 сентября этого года.

Я считаю, что целевой цены акции достигнут в течение 15 месяцев после падения: все-таки пока фундаментально Google остается сильным бизнесом, а многие из указанных рисков — антимонопольные дела, пересмотр рекламного бизнеса — реализуются, скорее всего, только на длительных промежутках. Google обладает имиджем «продвинутой технологической компании будущего», который подкрепляется ее бизнес-показателями, поэтому я не думаю, что отскок акций займет слишком много времени. Но сейчас брать эти акции не стоит: лучше дождаться падения, благо оно совершенно точно будет оправданным с точки зрения тех же самых бизнес-показателей.