Инвестидея: Caterpillar, потому что надо строить и бурить

Сегодня у нас долгосрочная идея: взять акции машиностроительного предприятия Caterpillar в надежде на восстановление спроса на его продукцию в течение нескольких лет.

Это плашка про коронавирус

Мы написали эту инвестидею до пандемии коронавируса, которая нарушила порядок работы многих отраслей. Нынешний уровень риска в этой идее слишком велик, поэтому описанные положительные факторы могут не сыграть той роли, на которую мы изначально рассчитывали.

Но эта идея по-прежнему представляет интерес: 95% информации остается актуальной и сейчас. Когда вирус будет побежден, можно будет вернуться к этой идее. А пока ее можно рассматривать как пример анализа бизнеса и поиска предпосылок для роста.

Потенциал роста: 8% годовых.

Срок действия: до 5 лет.

Почему акции могут вырасти: это хороший бизнес, который должен вырасти вместе с секторами, обеспечивающими основной спрос на товары компании.

Как действуем: можно подождать падения цены акций; можно взять их сейчас по 128 $ за штуку; лучше всего дождаться роста цен на нефть.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнать, сработала ли инвестидея, подпишитесь на Т—Ж в Телеграме: как только это станет известно, мы сообщим.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания делает и продает оборудование для самых разных отраслей. Согласно годовому отчету, 42% продаж компании приходится на США, остальное дают другие страны.

Основную выручку компании обеспечивают следующие отрасли.

- Строительство. Это экскаваторы, бульдозеры и прочее. Что-то используется в обычном строительстве, что-то — для нужд промышленности.

- Добыча ресурсов. Это продажи шахтерам примерно тех же товаров, что и выше.

- Энергия и транспорт. Здесь 23,5% продаж приходится непосредственно на добычу нефти и газа, 22,8% — на транспорт, 20,24% — на генерацию энергии, 16,96% — на промышленное использование, остальное приходится на расчеты между филиалами. Но на самом деле этот сегмент в основном относится к добыче нефти и газа. Например, те же электрогенераторы нужны тем, кто работает на месторождениях.

- Финансовые услуги: кредитование, лизинг, страхование и т. д.

- Другое — что-то загадочное, на чем Caterpillar тоже зарабатывает.

Компания расписала, какую сумму зарабатывает каждый сегмент в разных частях света.

Аргументы в пользу компании

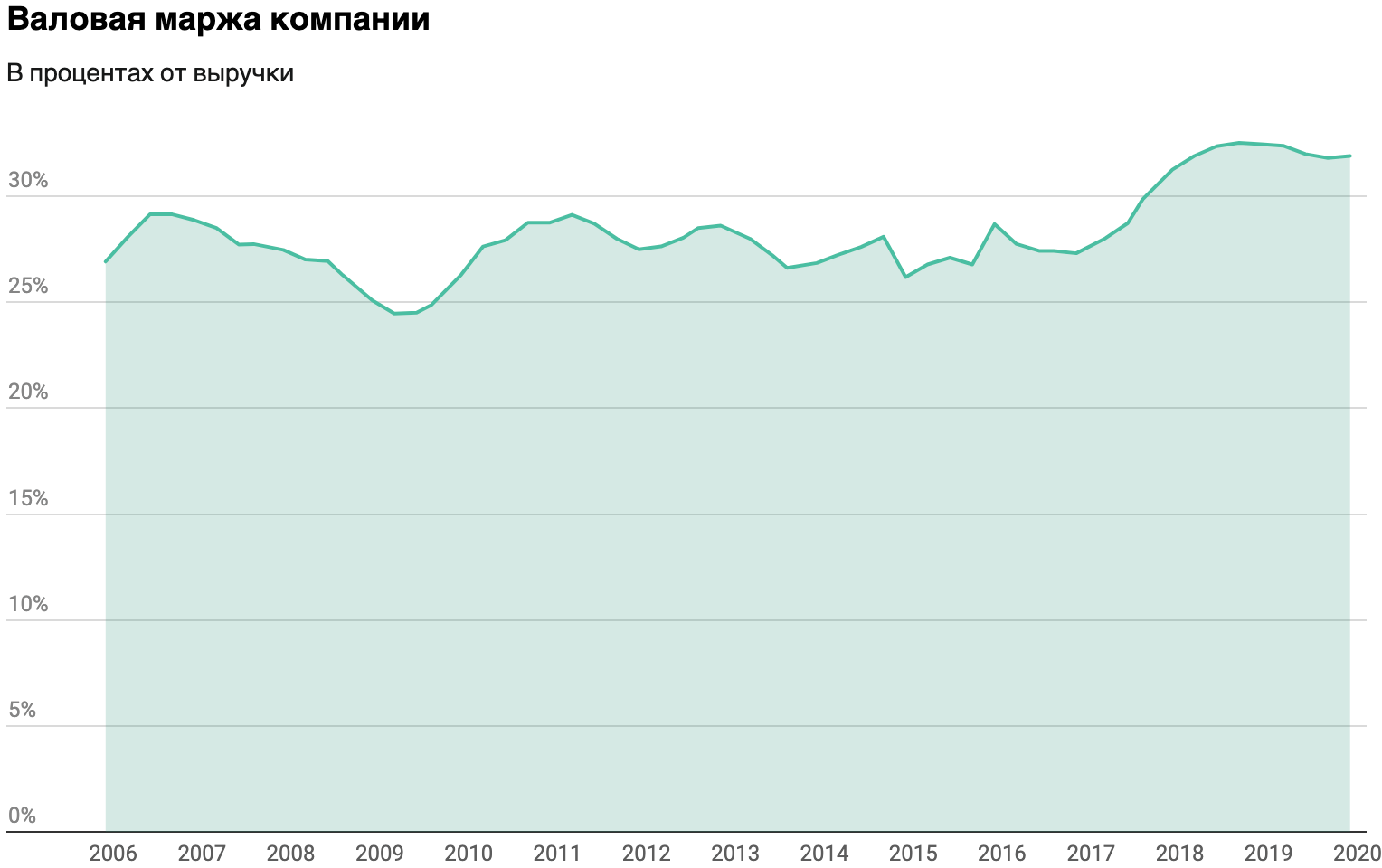

Компания молодец, хотя инвесторы этого не замечают. Недавний отчет Caterpillar оказался лучше ожиданий. Прибыль на акцию составила 2,63 $ против ожидавшихся 2,37 $, но акции все равно упали, потому что упала выручка. То ли дело гениальные ИТ-стартапы типа Anaplan с их растущей выручкой и колоссальными убытками! Caterpillar улучшила итоговый финансовый результат, сократив издержки и повысив маржу.

Пристойная бухгалтерия. Согласно последнему отчету, компания может рассчитывать примерно на 26 млрд долларов — против 63,8 млрд долларов ее задолженностей. По американским меркам соотношение хорошее, и это поможет компании пережить нелегкие времена.

Перспективы нефтегазовой отрасли. В снижении выручки компании во многом виноват кризис нефтегазовой отрасли, вызванный падением цен на энергоресурсы 5 лет назад. Сократились инвестиции в разведку и добычу ископаемых на новых месторождениях, а также ухудшилось финансовое положение добытчиков нефти. Этот сюжет мы подробно обсуждали в обзорах Chesapeake Energy и Cabot Oil & Gas.

Для нас здесь важно другое. Цена нефти сейчас — 50 $ за баррель — опасно близка к тому пределу, за которым большинству нефтяных компаний США невыгодно будет вкладываться в добычу на новых участках. Но хроническое недоинвестирование и вероятная череда банкротств в этой отрасли рано или поздно приведут к тому, что нефти будет добываться меньше, чем нужно. Тогда маятник качнется в обратную сторону. Цена нефти взлетит, и инвестировать в разведку и добычу на новых скважинах снова станет выгодно.

У Caterpillar достаточно денег, чтобы пережить этот кризис и потом заработать на росте спроса.

Дорожные работы и не только. Другая часть бизнеса компании, строительная, выглядит перспективно. В 2020 году власти американских штатов и муниципалитетов могут потратить 77,5 млрд долларов на строительство и ремонт дорог и улиц, что на 6% больше, чем в прошлом году. Подобные траты ожидаются и в будущем, и это неплохой источник спроса на продукцию Caterpillar.

Еще в США строительный бум, что тоже хорошо для компании. Эту историю мы подробно обсудили в статьях о D. R. Horton и Lennar.

Что может помешать

Проблемы нефтяников — это проблемы Caterpillar. Какими бы ни были перспективы нефтедобычи в США, здесь и сейчас отрасль страдает. Это плохо отражается на выручке Caterpillar и заставляет ее акции падать. И худшее у американской нефтянки еще впереди.

Сильный доллар не бро. Индекс доллара говорит нам о том, что доллар сегодня достаточно дорогой относительно евро, японской иены, швейцарского франка, канадского доллара, английского фунта и шведской кроны. Учитывая огромную долю зарубежных продаж в структуре выручки компании, это не очень хорошо.

Что в итоге

У нас есть следующие варианты действий:

- взять акции Caterpillar сейчас примерно по 128 $ за штуку и держать их до 5 лет в горе и радости;

- подождать падения цены до уровня 90—100 $ за акцию и взять тогда. Вдруг получится;

- подождать, пока цена на нефть поднимется до 65 $ за баррель и будет не ниже 60—65 $ в течение месяца, и тогда покупать акции Caterpillar. Возможно, это вдохновит американских нефтяников инвестировать в разведку и добычу. Caterpillar дополнительно заработает на продаже оборудования, что поможет акциям вырасти.