Инвестидея: Corning, потому что заводы не стоят без дела

Сегодня у нас умеренно спекулятивная идея: взять акции промышленного бизнеса Corning (NYSE: GLW), чтобы заработать на промышленном подъеме в США.

Потенциал роста и срок действия: 13% за 15 месяцев без учета дивидендов.

Почему акции могут вырасти: на продукцию компании есть спрос.

Как действуем: берем акции сейчас.

Идею предложил наш читатель Andrey Sergeev в комментариях к идее по Teradata. Предлагайте свои идеи в комментариях.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания производит товары из керамики и стекла, а также компоненты для сложной техники. Согласно годовому отчету, выручка компании распределяется следующим образом.

Технологии дисплеев — 28% выручки. Субстраты, которые используются при создании экранов ТВ, ноутбуков, планшетов. Итоговая маржа сегмента — 22,6% от его выручки.

Оптические коммуникации — 31% выручки. Оптоволоконные кабели и прочее. Итоговая маржа сегмента — 10,27% от его выручки.

Специальные материалы — 16% выручки. Стекло, керамика и кристаллы для промышленности. Здесь товары компании используются для производства огромного количества товаров — от очков и компонентов для аэрокосмической промышленности до потребительской электроники и защиты от радиации. Итоговая маржа сегмента — 22,45% от его выручки.

Технологии окружающей среды — 12% выручки. Керамические субстраты и фильтры для контроля выбросов в двигателях. Итоговая маржа сегмента — 14,37% от его выручки.

Научные исследования — 9% от выручки. Это расходники и приспособления для лабораторий. Итоговая маржа сегмента — 13,92% от его выручки.

Все прочее — 4% от выручки. Это различные инвестиции компании в такие сферы, как фармацевтика и производство стекла для автомобилей. Сегмент глубоко убыточный: убытки на 46% больше выручки.

Выручка компании по странам и регионам

| США | 29,79% |

| Канада | 2,39% |

| Мексика | 0,65% |

| Япония | 4,4% |

| Тайвань | 7,74% |

| Китай | 32,6% |

| Южная Корея | 6,53% |

| Другие страны Азиатско-Тихоокеанского региона | 2,96% |

| Германия | 3,3% |

| Другие страны Европы | 7,31% |

| Другие страны и регионы | 2,33% |

Выручка компании по странам и регионам

| США | 29,79% |

| Канада | 2,39% |

| Мексика | 0,65% |

| Япония | 4,4% |

| Тайвань | 7,74% |

| Китай | 32,6% |

| Южная Корея | 6,53% |

| Другие страны Азиатско-Тихоокеанского региона | 2,96% |

| Германия | 3,3% |

| Другие страны Европы | 7,31% |

| Другие страны и регионы | 2,33% |

Аргументы в пользу компании

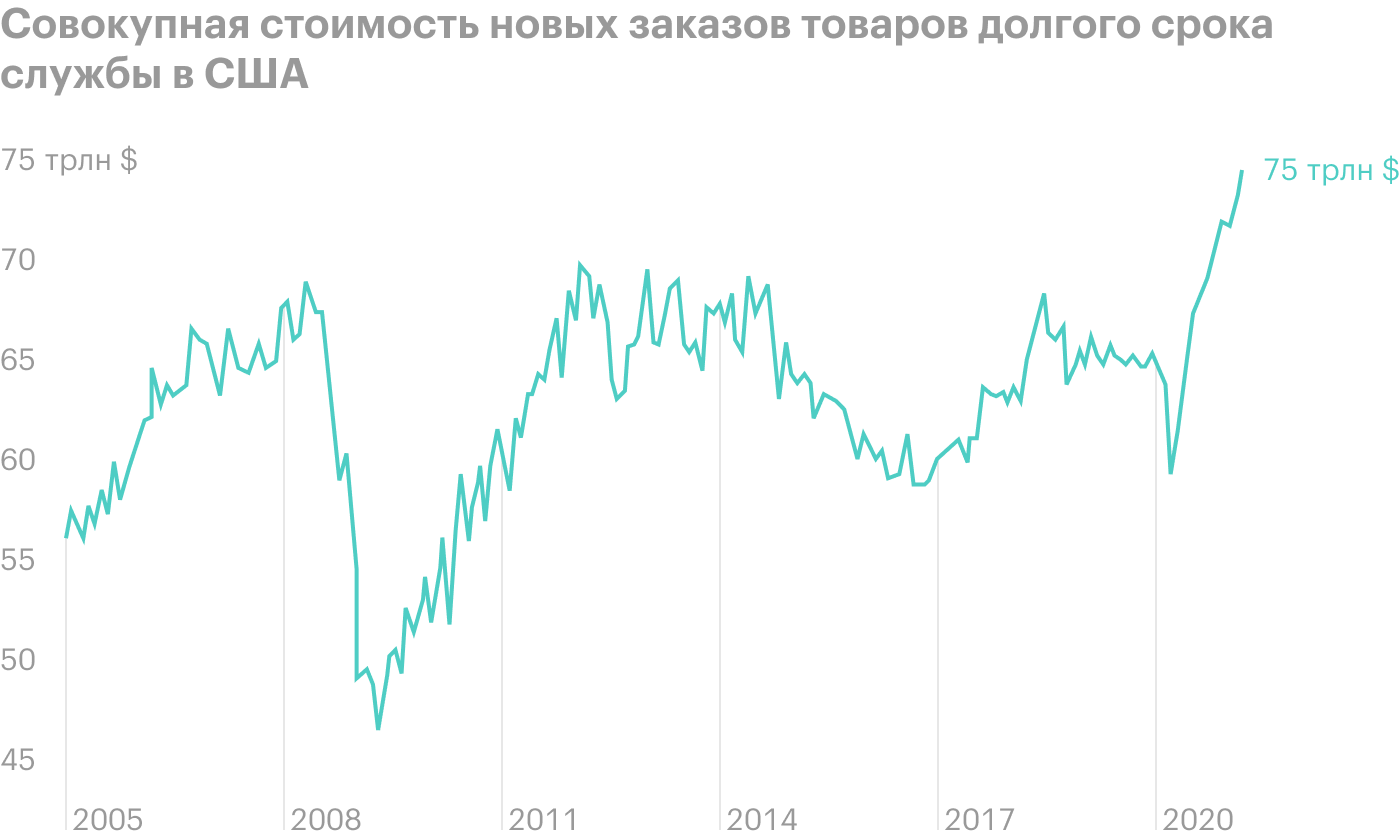

Хорошо, а можно еще лучше. За квартал, окончившийся 31 марта, компания показала отличный рост выручки и прибыли, причем во всех сегментах. С тех пор основные производственные показатели в США, да и в других регионах, выросли или остались на прежнем высоком уровне. Так что здесь мы можем ожидать, что в этом квартале дела у компании будут идти очень хорошо.

Выплаты. Компания платит 0,96 долларов на акцию в год, с текущей стоимостью акций получается 2,22% годовых. В случае Corning мы видим неплохую по нынешним безблагодатным временам дивидендную доходность, которая может привлечь в акции много любителей пассивного дохода — что поспособствует росту котировок. Тем более что конъюнктура для компании складывается неплохая, и потому есть реальная перспектива увеличения выплат.

Что может помешать

Высокая концентрация. Согласно годовому отчету, у компании довольно высокая концентрация продаж. В сегменте «Технологии дисплеев» четыре клиента дают 74% продаж, в сегменте «Оптические коммуникации» один клиент дает 11% выручки, в «Специальных материалах» на трех клиентов приходится 65% продаж, в «Технологиях окружающей среды» три клиента дают 74% выручки, в «Научных исследованиях» два клиента дают 39% продаж.

Изменение отношений с кем-то из крупных клиентов может негативно сказаться на результатах компании.

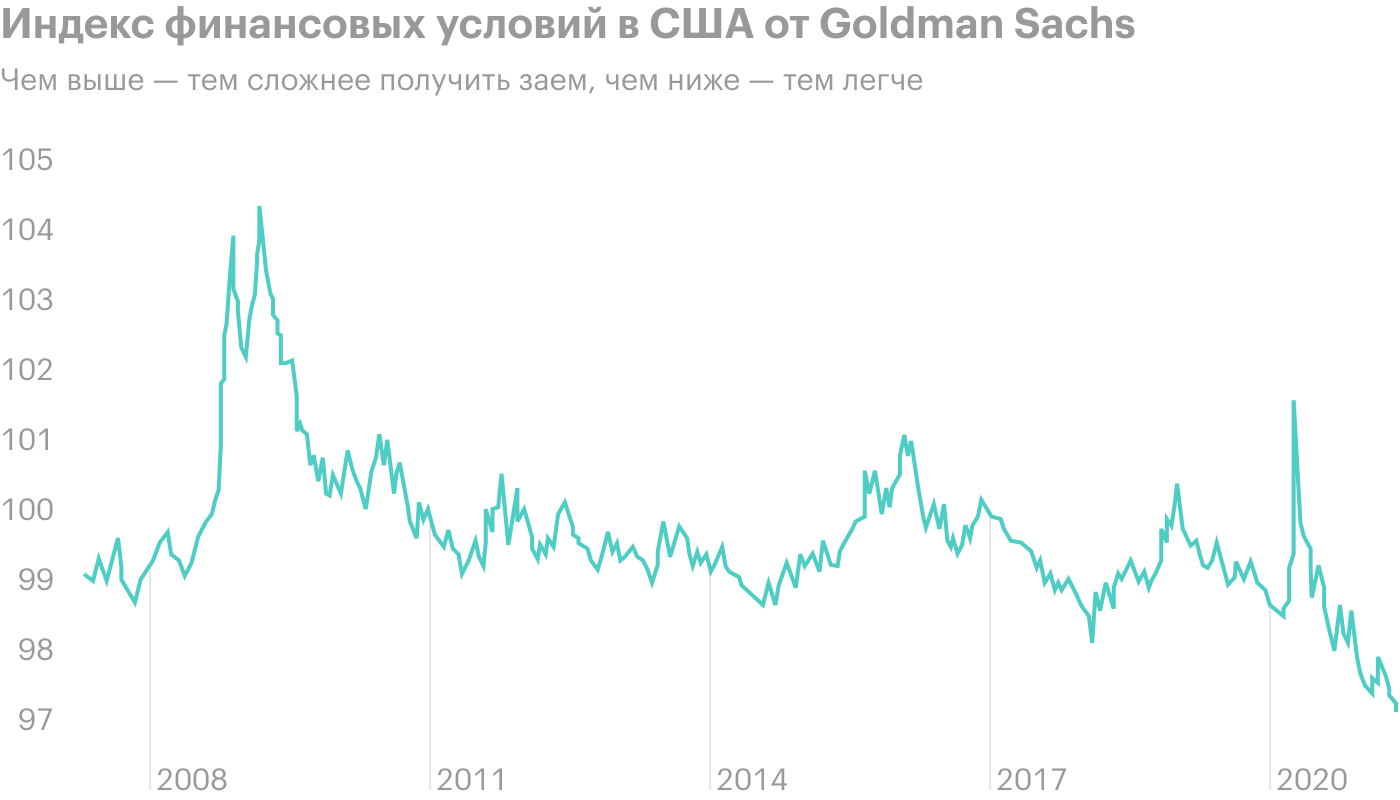

Выплаты. На «дребеденды» у компании уходит около 862 млн долларов в год. В принципе, это чуть меньше 40% прибыли компании, но вдруг она решит расширять производство? К тому же у нее очень высокий уровень задолженностей — 16,585 млрд долларов, из которых 3,513 млрд нужно погасить в течение года. Денег у Corning, в принципе, хватает на все: 2,868 млрд на счетах плюс 1,9 млрд задолженностей контрагентов, да и условия получения займов в США нынче очень мягкие. Но все же нужно держать в голове возможность урезания компанией выплат ради высших целей, что может привести к падению котировок.

Что в итоге

Берем акции сейчас по 43,12 $ за штуку. Думаю, с учетом всех позитивных моментов мы вполне можем ожидать роста акций до 49 $ за штуку в течение следующих 15 месяцев.