Инвестидея: Coursera, потому что Coursera

Сегодня у нас очень спекулятивная идея на грани фола: взять платформу онлайн-образования Coursera (NYSE: COUR), чтобы заработать на шумихе в этой области.

Потенциал роста и срок действия: 23% за 16 месяцев; 10% годовых в течение 10 лет.

Почему акции могут вырасти: потому что тема популярная.

Как действуем: берем сейчас по 34,80 $.

Идею предложил наш читатель Alex Freeman в комментариях к новостям. Предлагайте ваши идеи в комментариях.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Судя по количеству материалов на сайте, вы уже наверняка слышали об этом проекте. Но для тех, кто не в курсе, расскажем отдельно. Это платформа онлайн-образования, на которой выпускаются разные курсы. Выручка компании разделяется на следующие сегменты.

Потребители — 65,62% выручки. В этом сегменте индивидуальные пользователи самостоятельно обучаются на разных курсах и проектах. Пользователь платит Coursera, а сама платформа платит партнеру — создателю контента за наполнение курса. Валовая маржа сегмента — 55% от его выручки.

Предприятия — 26,17% выручки. Это доступ к курсам для институциональных клиентов на основе подписочной модели. Здесь в роли заказчиков Coursera выступают как корпоративный сектор, так и учебные заведения. Они платят Coursera за прохождение сотрудниками курсов, а сама Coursera платит создателю контента за каждого учащегося. Валовая маржа сегмента — 69% от его выручки.

Дипломы — 8,21% выручки. Это программы обучения, бакалавриат и магистратура, созданные совместно с полноценными вузами, по результатам окончания которых студенты получают полноценный диплом. Валовая маржа сегмента — 100% от его выручки.

Такая высокая маржа тут берется от того, что, в отличие от первых двух сегментов, никакой стоимости производства контента у Coursera здесь нет. Все соответствующие расходы — на плечах университета, который платит деньги Coursera за использование ее платформы: процент от стоимости обучения, которое оплачивает студент.

Компания на данный момент убыточная — ее итоговая маржа составляет примерно −22% от выручки.

Выручка по регионам и странам

| США | 48,77% |

| Европа, Ближний Восток и Африка | 28,24% |

| Азиатско-Тихоокеанский регион | 15% |

| Прочие страны | 7,99% |

Выручка по регионам и странам

| США | 48,77% |

| Европа, Ближний Восток и Африка | 28,24% |

| Азиатско-Тихоокеанский регион | 15% |

| Прочие страны | 7,99% |

Выручка и прибыль компании по годам, млн долларов

| Выручка | Чистый доход | Маржа | |

|---|---|---|---|

| 2019 | 184,41 | −46,72 | −25,33% |

| 2020 | 293,51 | −66,81 | −22,76% |

Выручка и прибыль компании по годам, млн долларов

| Выручка | |

| 2019 | 184,41 |

| 2020 | 293,51 |

| Чистый доход | |

| 2019 | −46,72 |

| 2020 | −66,81 |

| Маржа | |

| 2019 | −25,33% |

| 2020 | −22,76% |

Выручка и прибыль компании по кварталам, млн долларов

| Выручка | Чистый доход | Маржа | |

|---|---|---|---|

| 2 квартал 2020 | 73,73 | −13,92 | −18,87% |

| 3 квартал 2020 | 82,67 | −11,87 | −14,35% |

| 4 квартал 2020 | 83,26 | −26,72 | −32,09% |

| 1 квартал 2021 | 88,36 | −18,66 | −21,12% |

Выручка и прибыль компании по кварталам, млн долларов

| Выручка | |

| 2 квартал 2020 | 73,73 |

| 3 квартал 2020 | 82,67 |

| 4 квартал 2020 | 83,26 |

| 1 квартал 2021 | 88,36 |

| Чистый доход | |

| 2 квартал 2020 | −13,92 |

| 3 квартал 2020 | −11,87 |

| 4 квартал 2020 | −26,72 |

| 1 квартал 2021 | −18,66 |

| Маржа | |

| 2 квартал 2020 | −18,87% |

| 3 квартал 2020 | −14,35% |

| 4 квартал 2020 | −32,09% |

| 1 квартал 2021 | −21,12% |

Аргументы в пользу компании

Что-то там про онлайн-образование. Компания находится в числе предприятий, которые занимаются очень перспективной темой онлайн-образования. В идеях по Chegg, 2U и Stride, в девичестве K12, мы очень подробно обсуждали этот сюжет, так что здесь повторяться не станем.

Рынок высшего образования в мире составляет около 2 трлн долларов и остается сравнительно слабо затронут цифровизацией, хотя пандемия и заставила вузы начать движение в этом направлении.

В течение следующих 10 лет в мире примерно 1,3 млрд человек достигнут трудоспособного возраста. Даже если небольшая часть их решит заняться своим образованием, это позволит существенно расширить нынешнюю пользовательскую базу компании в 82 млн человек. Coursera обладает довольно узнаваемым и сильным брендом, и я думаю, что компании перепадет достаточно внимания со стороны потенциальных абитуриентов.

Стоит добавить также, что у компании капитализация в районе 4,7 млрд долларов. Это сильно увеличивает вероятность, что акции накачают инвесторы на волне популярности онлайн-образования.

Хороший отчет. Компания вышла на биржу 31 марта, и первый же ее квартальный отчет показал отличный результат: рост выручки в потребительском сегменте на 61%, среди предприятий — на 63% и в сегменте дипломов — на 81%. Результат в целом не был отмечен рынком, поскольку был в рамках ожиданий, но я считаю, что в будущем компания может рассчитывать на хорошие темпы роста. Это приведет к росту котировок рано или поздно, тем более сейчас компания стоит не сильно дороже 33 $ — цены IPO.

Очень велика вероятность покупки компании. Согласно регистрационному проспекту компании, 25% компаний из Fortune 500 являются ее клиентами. Кто-то из них вполне может купить Coursera, увидев потенциал развития онлайн-образования. Это вполне могла бы быть Microsoft — очевидно, что менеджмент компании Билла Гейтса горит желанием скупать убыточные стартапы, так что покупка Coursera была бы вполне в русле их логики. Но вообще покупателем Coursera может оказаться кто угодно, например какой-нибудь крутой крупный вуз.

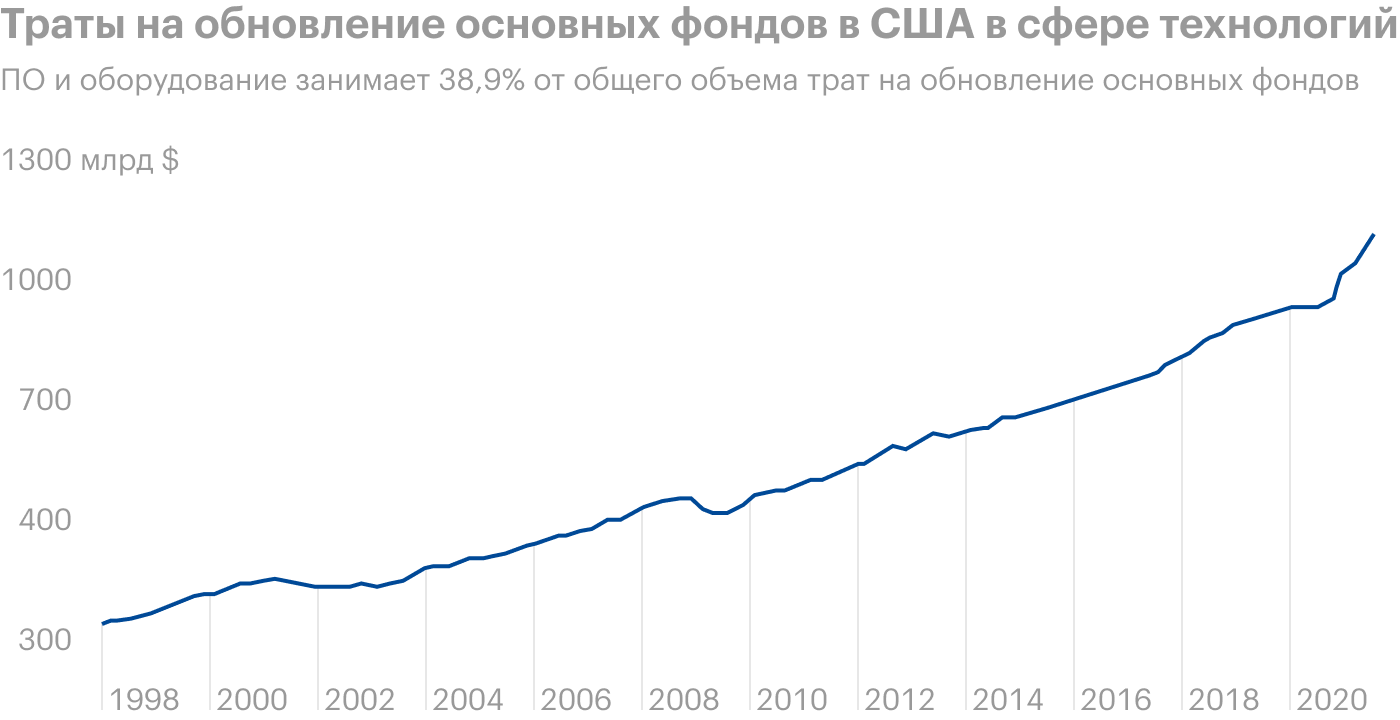

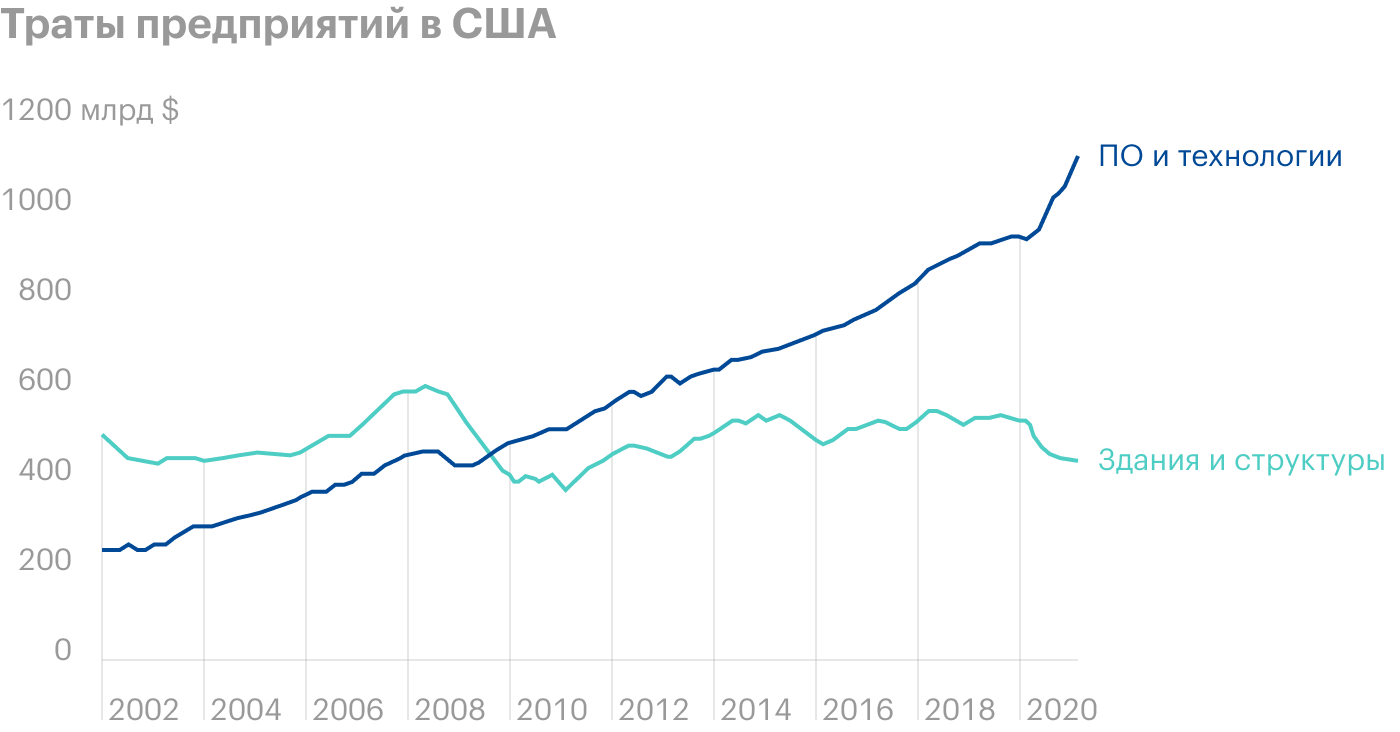

Сейчас на американском рынке бум слияний и поглощений, а траты на ПО и технологии преобладают в структуре расходов американских компаний на обновление основных фондов компаний.

В пользу покупки Coursera говорит и то, что степень удержания выручки у компании составляет 114%: из имеющейся базы клиентов получается извлекать выручки так много, что это перекрывает потери от ухода части клиентов. Это значит, что новые владельцы могут спокойно сократить расходы на продвижение и управление компанией, оставив только тех, кто будет работать непосредственно над продуктом. С такой точки зрения Coursera может быть вполне прибыльной.

Что может помешать

А может, и не может. В свое время у нас был обзор платформы интернет-образования Pluralsight, где мы тоже рассчитывали на покупку компании кем-то крупнее. В итоге ее купили, но только после того, как акции упали, и итоговая цена продажи получилась не очень высокой. Как мы уже рассказывали в Инвестнике, эта история закончилась скорее хорошо для акционеров компании, но до того мы изрядно понервничали. Coursera тоже может быть куплена после сильной просадки — и это будет для нас не очень хорошо, поскольку мы будем брать акции сейчас.

Стоимость труда. В ИТ-сфере становится все более популярной тема организованного коллективного действия работников. И, как мне кажется, Coursera тут может пострадать даже больше какого-нибудь Microsoft: забастовка производителей контента по образцу забастовок сценаристов в Голливуде может негативно отразиться на ее отчетности. Как вы убедились выше, у компании довольно высокая валовая маржа, и ее партнеры, занимающиеся разработкой учебных программ, вполне могут затребовать себе больший кусок пирога, чем у них имеется сейчас. Угроза эта теоретическая, но все же стоит иметь ее в виду.

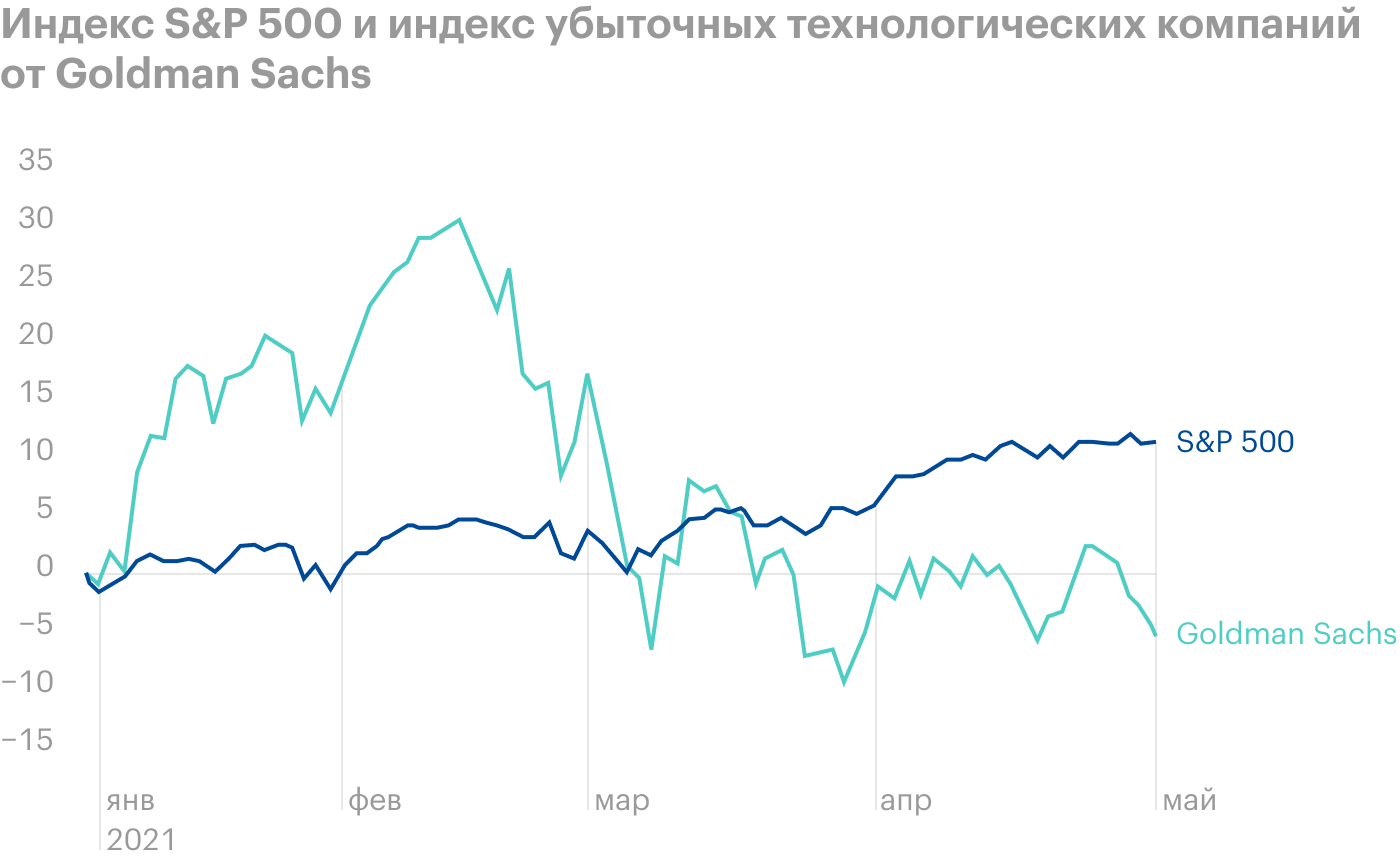

Человеческий фактор. Я всегда считал большинство инвесторов жадными и не всегда дальновидными. Однако в последнее время акции убыточных технологических компаний показывают результат сильно хуже рынка. В принципе, ничего необычного в этом нет: неприбыльные компании априори волатильны. Но все же акции Coursera как неприбыльной технологической компании тут находятся в зоне риска.

Что в итоге

Можно взять акции сейчас по 34,80 $. А дальше есть два варианта:

- Дождаться, когда акции будут стоить 43 $, что гораздо меньше исторического максимума 58 $, достигнутого в апреле. Думаю, что в связи со всеми указанными выше позитивными факторами мы сможем дождаться этого за следующие 16 месяцев.

- Держать 10 лет, чтобы смотреть, как компания превратится в Google от мира онлайн-образования или обанкротится и канет в Лету.

Но, учитывая убыточность компании, следует быть готовыми и к высокой волатильности этих акций, и к возможности неблагоприятного для акционеров исхода, как в упомянутом выше случае с Pluralsight.