Инвестидея: Crown Castle International, потому что 5G

Сегодня у нас безумная спекулятивная идея: взять акции фонда недвижимости Crown Castle International (NYSE: CCI), чтобы заработать на росте инвестиций телекоммуникационных компаний в 5G-технологии.

Потенциал роста и срок действия: 23% без учета дивидендов за 20 месяцев.

Почему акции могут вырасти: как говорил Человек в Черном в романе Стивена Кинга «Ветер сквозь замочную скважину», «Америка — это королевство идиотов, которые любят игрушки». Сочетание шумихи вокруг 5G и спроса на пассивную доходность может накачать акции компании очень сильно.

Как действуем: берем акции сейчас по 154 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания относится к REIT — фондам, которые управляют недвижимостью и большую часть прибыли обязаны распределять среди акционеров.

Crown Castle инвестирует в телекоммуникационную инфраструктуру: ей принадлежит или находится под ее длительным управлением 40 тысяч вышек и свыше 80 тысяч миль оптоволоконных кабелей. Все это богатство она сдает в аренду телеком-компаниям, которые размещают свое оборудование и увеличивают зону покрытия сигнала. Как этот бизнес работает, мы подробно рассказывали в обзоре аналогичного фонда American Tower.

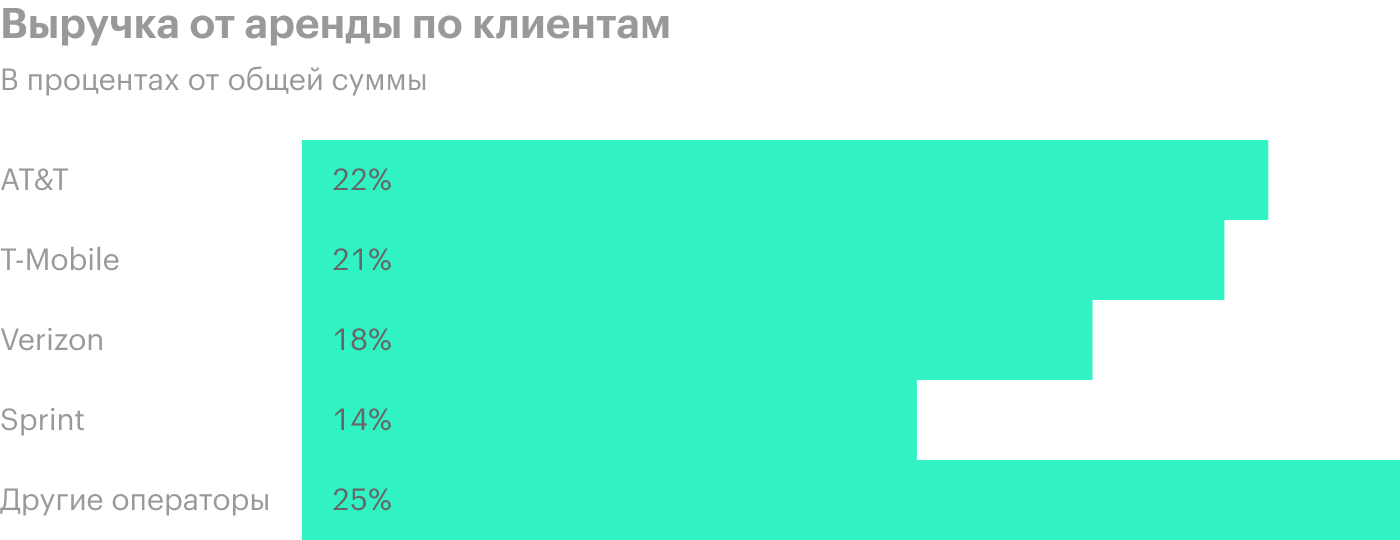

Согласно годовому отчету компании, структура ее выручки выглядит следующим образом.

Аренда инфраструктуры компании. Это 75,3% выручки Crown Castle. Валовая маржа сегмента — 71,3% от его выручки. 66,54% дает аренда вышек. Валовая маржа в этом подсегменте — 74,5% от его выручки. Подсегмент аренды оптоволоконных кабелей дает 33,46%. Валовая маржа подсегмента — 67,19% от его выручки.

Услуги и другое. Это 24,7% выручки компании. Валовая маржа сегмента — 21,8% от его выручки. Компания оказывает арендаторам услуги обслуживания инфраструктуры и развития прилегающей территории. Услуги установки оборудования клиентов дают 55% выручки. Валовая прибыль в этом сегменте делится на две неравные части: услуги для вышек — 96% и услуги обслуживания кабелей — 4%.

Выручка от аренды по клиентам распределяется так: 14% — Sprint, 18% — Verizon, 21% — T-Mobile, 22% — AT&T, 25% — операторы поменьше.

Работает компания только в США.

Аргументы в пользу компании

5G, 5G, 5G!!! Основные плюсы у компании такие же, как и у American Tower. Crown Castle станет бенефициаром масштабных инвестиций в инфраструктуру крупными телекоммуникационными компаниями в связи с массовым их переходом на стандарт 5G. Будет больше заказчиков, будет расти арендная плата с прибылью компании — а значит, будут расти дивиденды. Бизнес у компании достаточно стабильный: контракты на аренду продлевают 97—99% арендаторов.

Также можно ожидать повышенного внимания инвесторов в связи с перспективностью сектора.

На момент выпуска инвестидеи компания платит 5,32 $ на акцию в год, что с текущей ценой акций дает 3,45% годовых. По современным меркам это большая доходность, чего в принципе достаточно для того, чтобы в акции набежало много любителей пассивной доходности, убежденных в том, что деньги должны работать. Но, учитывая перспективы роста выручки и прибыли, дивиденды могу вырасти еще больше, поэтому миноритарные инвесторы наверняка будут скупать эти акции загодя.

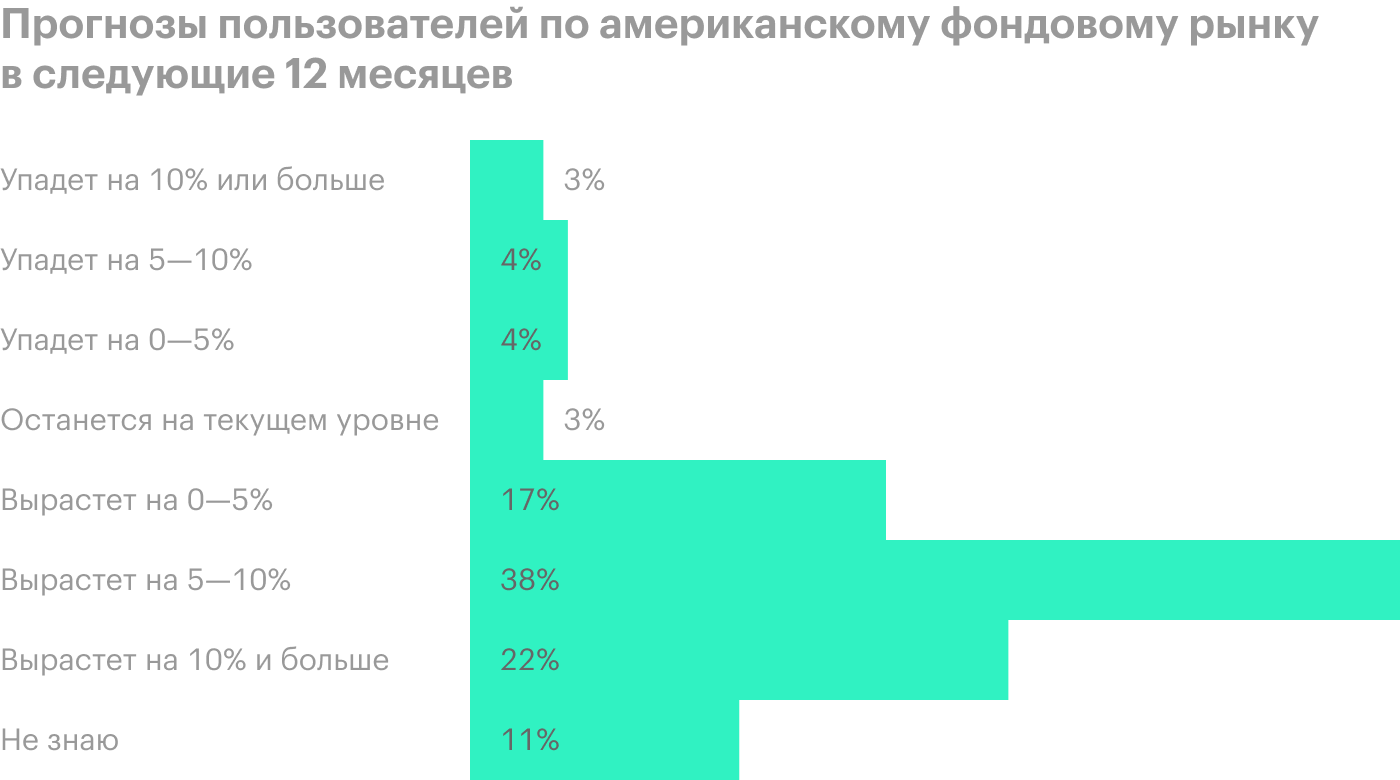

Все сошли с ума. У компании есть ряд существенных минусов, которые могут стать фатальными для нее. Но вообще этот ужасный год ознаменовался ненормальным на фоне рецессии ростом рынка акций.

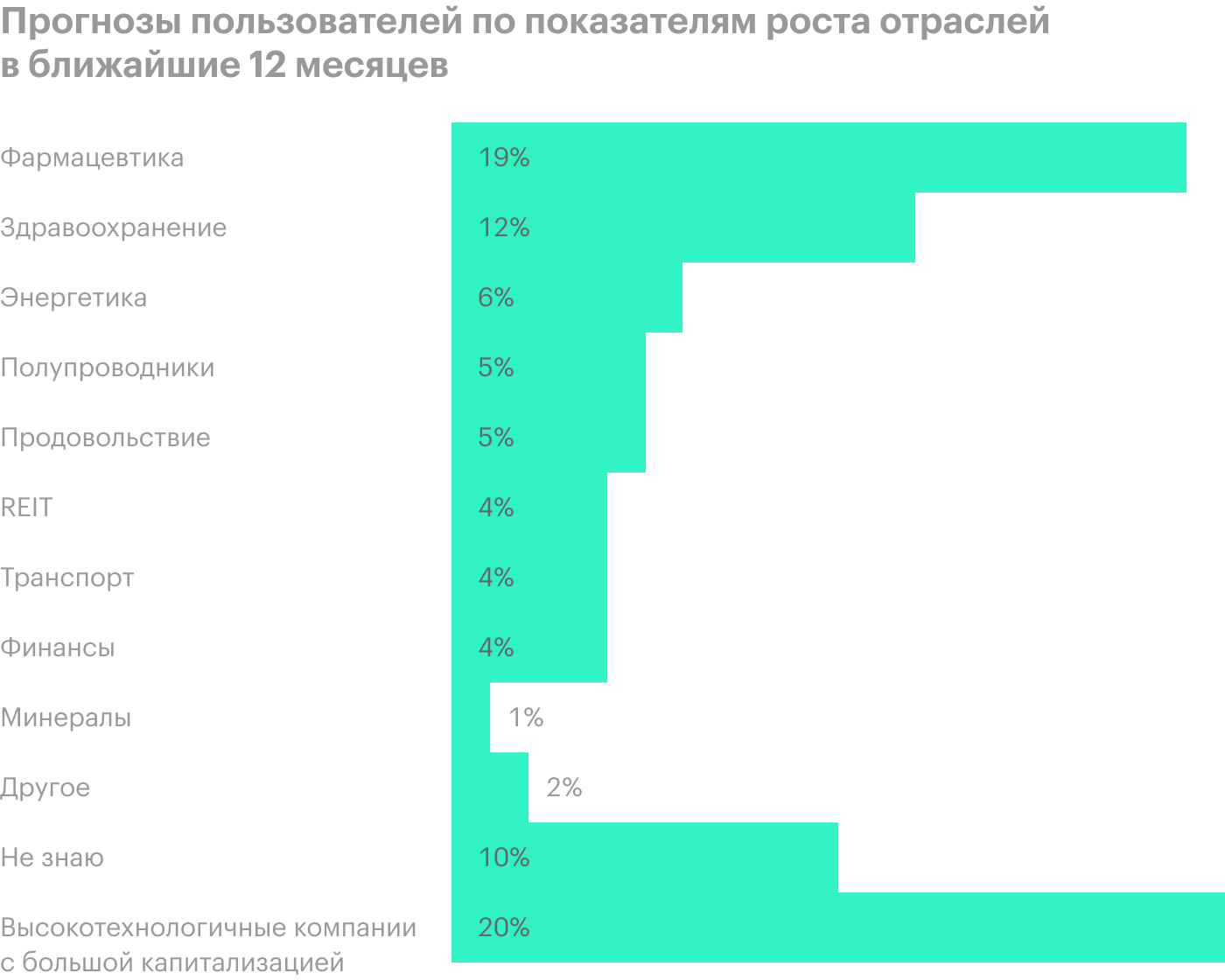

И судя по всему, многие инвесторы страх потеряли и жаждут продолжения банкета: согласно опросу пользователей сайта Investopedia, большая часть инвесторов ждет роста американского рынка, а наибольшей популярностью у них пользуются высокотехнологичные предприятия с большой капитализацией — Crown Castle, по сути, входит в эту категорию, так что можно осторожно надеяться, что жадность и глупость розничных инвесторов позволят накачать эти акции.

У крупных пенсионных фондов есть все причины поддержать рядовых инвесторов: у этих фондов и до пандемии дела шли не очень, а уж с началом коронакризиса стали еще хуже. Многие из них не смогут исполнить свои обязательства перед будущими пенсионерами, если не увеличат свою доходность. А чтобы ее увеличить, придется больше рисковать, в том числе в сфере пассивной доходности: в эпоху низких ставок надежные бумаги, дающие хотя бы 2% годовых, днем с огнем не сыщешь. Поэтому возможно, что акции Crown Castle могут подрасти, помимо прочего, и за счет наплыва желающих заработать фондов: как из соображений перспективности 5G, так и просто ради очень щедрых дивидендов.

Что может помешать

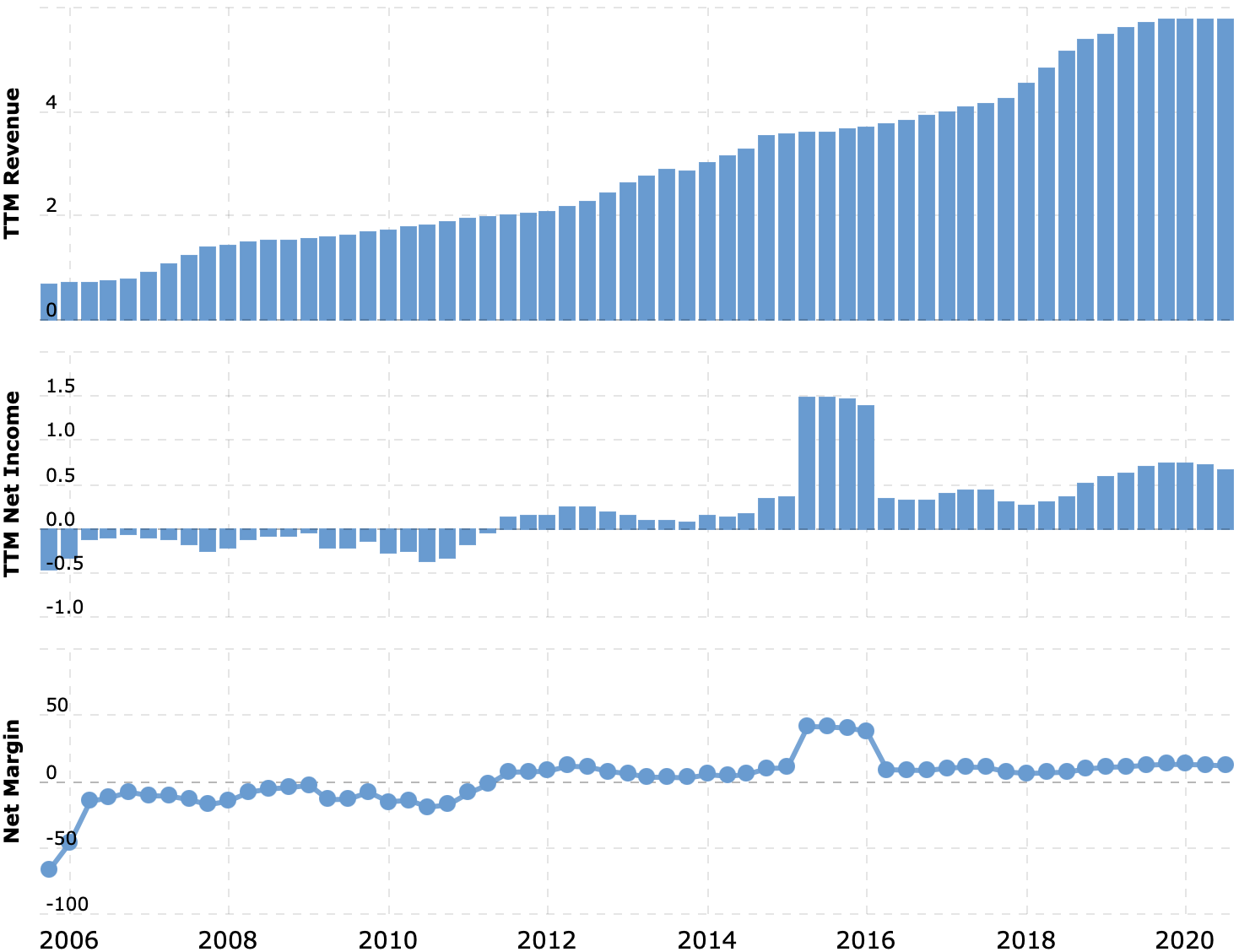

Реальные риски того, что дивиденды отменят. Сумма дивидендных выплат компании в три с лишним раза превышает ее прибыль. У компании куча долгов: 29,284 млрд долларов, из которых в течение года нужно погасить 1,925 млрд, — а в ее распоряжении примерно 871 млн долларов.

Есть большая вероятность, что дивиденды скоро порежут раза так в три, просто чтобы было чем платить по долгам. Или не порежут: ситуация с дивидендами, превышающими прибыльность, длится уже много лет — так, возможно, в этом безумии есть метод. Тем более в США астрологи объявили эпоху низких ставок и занять деньги под низкий процент очень легко — возможно, менеджмент фонда надеется именно на это. Но если дивиденды порежут, то акции могут упасть раза в три.

Инфернальная цена. P / E компании составляет ненормальные 96,45, и уже это практически гарантирует акциям волатильность. У American Tower P / E 51,64. Сложное финансовое положение Crown ни для кого не секрет, так что акции могут упасть и просто так, потому что «дорого» и «долгов много».

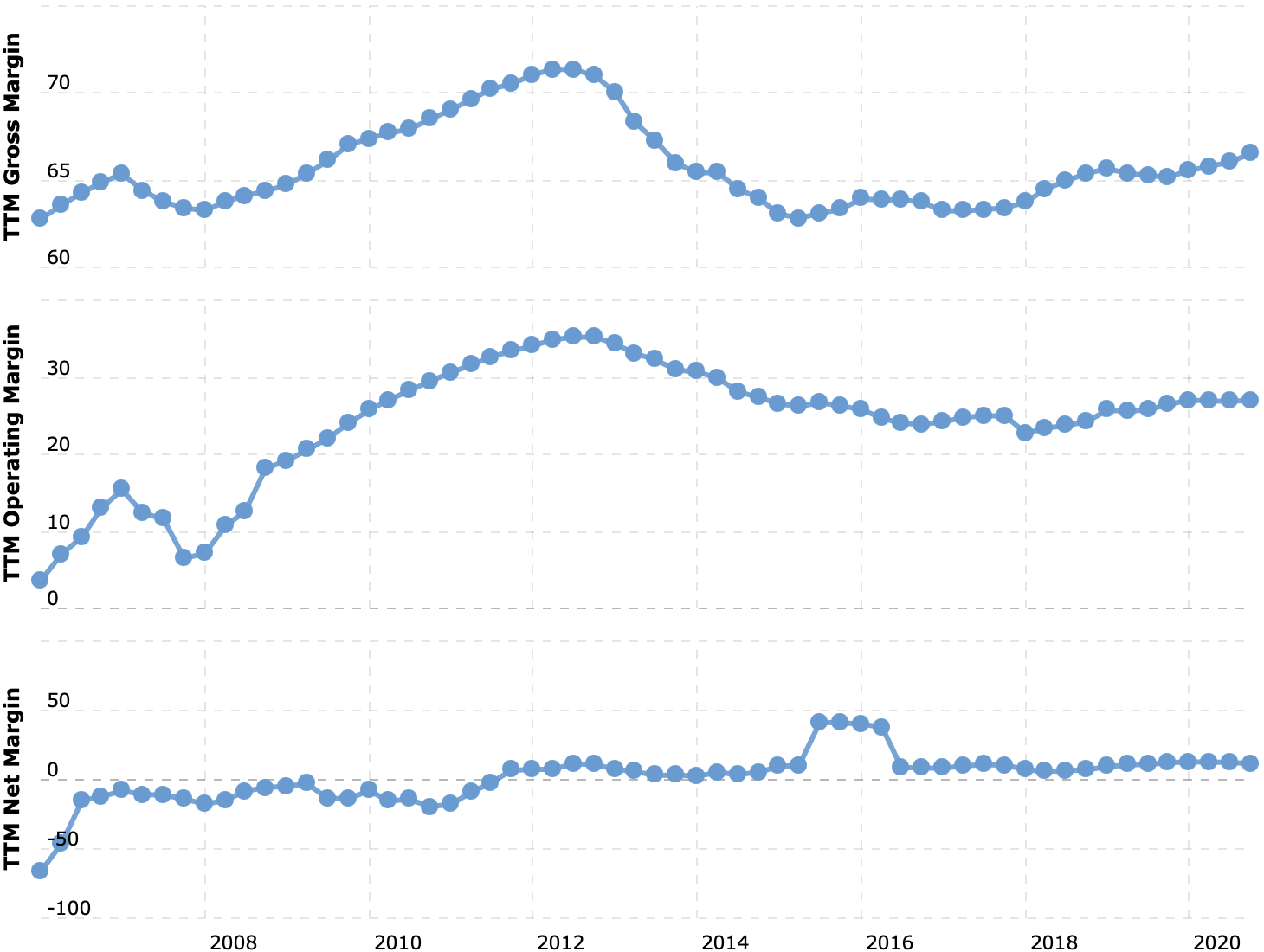

Вдруг арендаторы захотят играть по своим правилам. У компании огромная валовая маржа — больше 65% от выручки — и большая концентрация клиентов, самый крупный из которых, Sprint, слившийся с T-Mobile, дает 35% от выручки.

Разумеется, в интересах крупных арендаторов компании снизить арендную плату. Не факт, что у них получится: у них же гонка 5G, тут не до торгов, — но вероятность этого есть. И учитывая сложную финансовую ситуацию Crown Castle, снижение выручки и прибыли из-за торга со стороны арендаторов может стать для компании событием, которое приведет к решению снизить дивиденды.

Что в итоге

American Tower во всем лучше Crown Castle, кроме дивидендной доходности: все-таки у CCI она сильно выше. Этот фактор, помноженный на шумиху вокруг 5G, позволяет предположить, что можно взять акции сейчас по 154 $, чтобы затем продать их по цене 190 $ в течение следующих 20 месяцев. До такого предела акции могут накачать любители пассивного дохода: при 190 $ дивидендная доходность будет составлять все еще очень значительные 2,8%.

С одной стороны, это очень нагло — надеяться на такой результат, ведь целевая цена продажи выше исторического максимума этих акций. Но с другой стороны — не наглее, чем рост фондовых рынков в годину коронакризиса. Так что можно и рискнуть.

Но следует помнить о том, что львиная доля привлекательности этих акций состоит в дивидендных выплатах. Нужно следить за новостями на сайте компании: нет ли известий о сокращении дивидендов. От таких новостей акции, скорее всего, упадут очень-очень сильно, но, возможно, на Санкт-Петербургской бирже будет шанс скинуть их до того, как на эти новости отреагируют в Америке.

Идея эта очень рискованная. Если вы не готовы терпеть волатильность — вам здесь нечего делать. Тут мы проверяем глубину жадности и глупости американских инвесторов: клюнут ли они на сочетание щедрых «дивов» и «перспективности 5G». Но, безусловно, на эту идею нельзя тратить значительный капитал. Если уж вкладывать в нее деньги, то только те, что вы морально готовы потерять.