Инвестидея: Corsair Gaming, потому что ничего больше не остается

Сегодня у нас умеренно спекулятивная идея: взять акции производителя компьютерных устройств Corsair Gaming (NASDAQ: CRSR), дабы заработать на росте популярности его продукции.

Потенциал роста и срок действия: 18% за 12 месяцев; 77% за 4 года; 150% за 10 лет.

Почему акции могут вырасти: они сильно упали, а бизнес у компании не потерял своей перспективности.

Как действуем: берем акции сейчас по 25,36 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

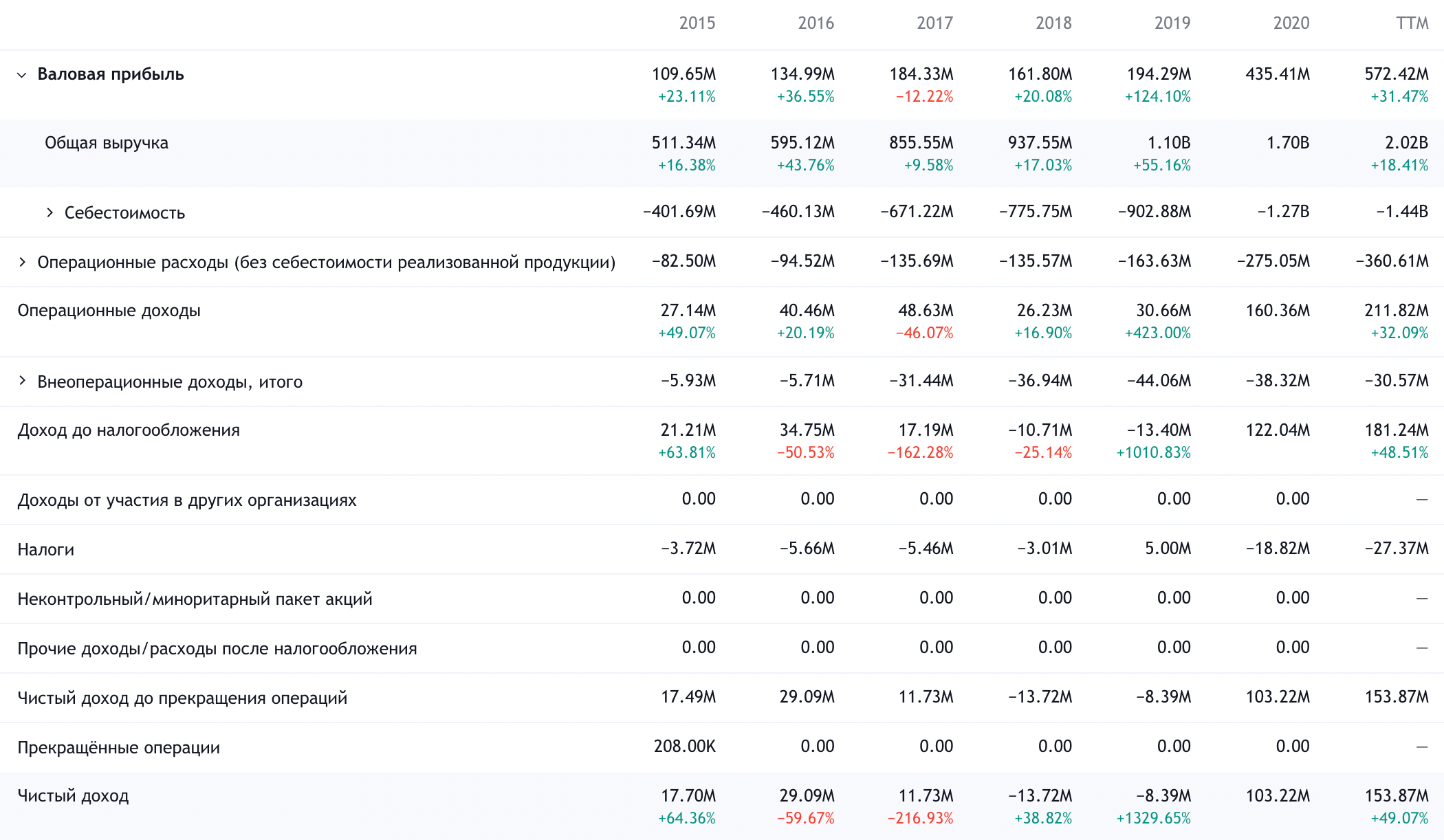

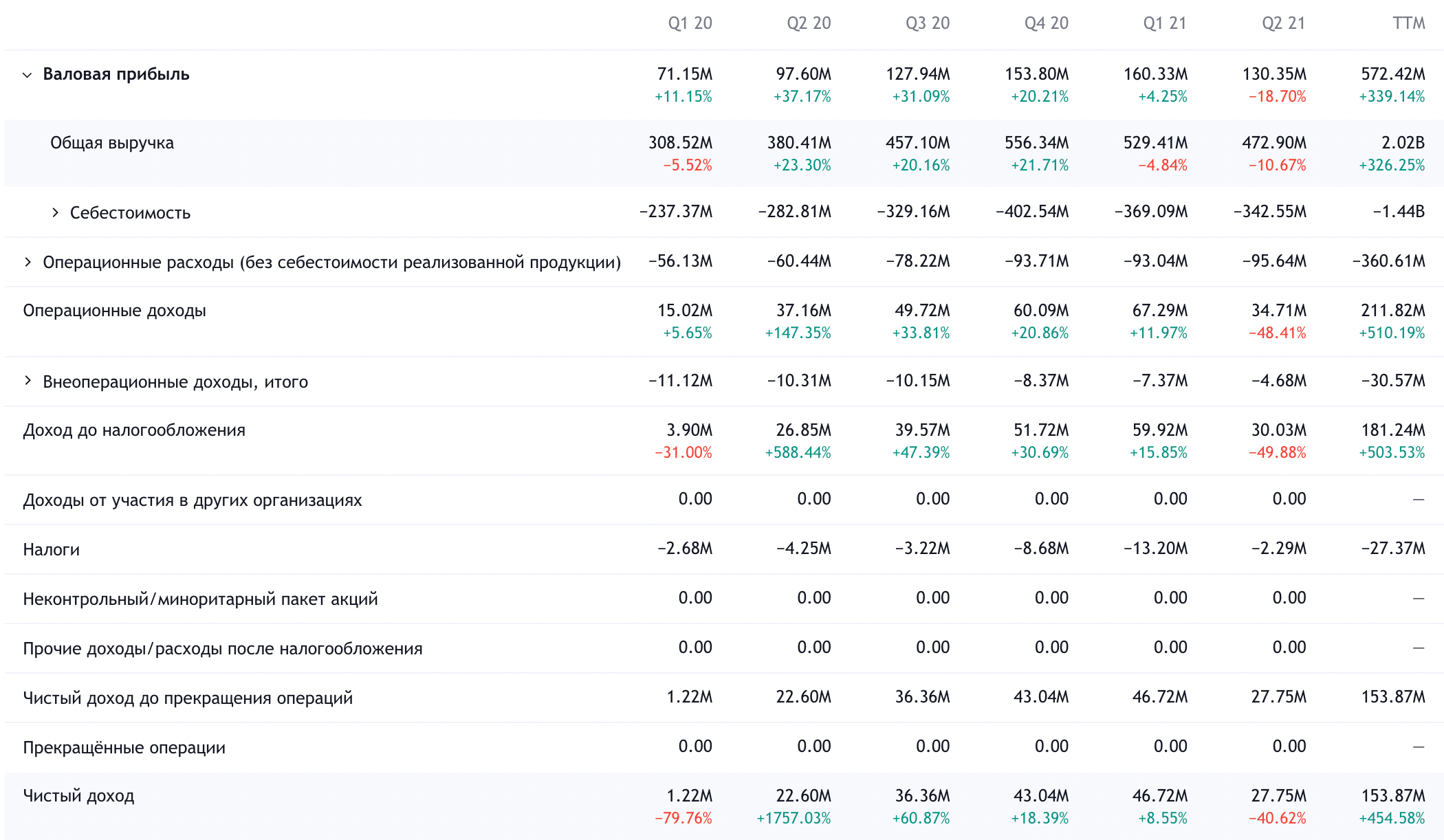

Corsair проектирует, производит и продает устройства для игры на ПК. Согласно годовому отчету, выручка компании выглядит так.

Периферийные устройства для игроков и создателей контента — 31,7%. Мыши, гарнитуры, клавиатуры, контроллеры, микрофоны, ПО, а также услуги в этой сфере. Валовая маржа сегмента — 35,2% от его выручки.

Игровые компоненты и системы — 68,3%. Модули памяти, готовые высокопроизводительные ПК, решения для охлаждения и прочее. Собственно, 35,8% всей выручки компании дают продажи решений в сфере памяти, валовая маржа этой категории — 20,5% от ее выручки. Остальные 32,5% — прочие игровые решения, валовая маржа этой категории продаж — 27,2% от ее выручки. Валовая маржа единого сегмента — 23,7% от его выручки.

Значительную долю производства — неизвестно точно какую — вместо компании осуществляют сторонние предприятия.

Выручка компании по странам и регионам:

- США — 38%.

- Другие страны в Америках — 7,5%.

- Европа и Ближний Восток — 36,66%.

- Азиатско-Тихоокеанский регион — 17,84%.

Аргументы в пользу компании

Упало. С февраля акции подешевели почти на 44% из-за негативных ожиданий инвесторов касательно логистических проблем компании. Мне это падение кажется чрезмерным. Так что можно взять акции с расчетом на отскок.

Дымящееся зеркало. 2020 год показал, какое будущее ждет население развивающихся стран: бесперспективность и бедность с играми и кино в качестве анестезии. Так что компания может рассчитывать на позитивную конъюнктуру для своего бизнеса — как и Skillz. Собственно, продажи и прибыль у Corsair продолжают расти.

Дешевизна. Рынок устройств для игр на ПК нынче составляет примерно 33 млрд долларов, забегая вперед — он достигнет примерно 45 млрд долларов в 2024 году. Доля рынка Corsair в 6,12% чуть ниже ее капитализации — это лишь 2,37 млрд долларов, или 7,18% от ее целевого рынка. Иными словами, компания выглядит не особенно переоцененной. P / E у нее только 16,7, а у ближайшего конкурента Razer, например, P / E в районе 30.

Показатель P / S у компании чуть больше единицы, что совсем мало по американским меркам. Так что в акции Corsair могут набежать как розничные инвесторы — «потому что я тут слышал, что игры — это перспективно», — так и институциональные инвесторы из числа банков и фондов, потому что игры — это действительно перспективно. С учетом невысокой стоимости компании эффект от притока будет очень значительным.

Могут купить. По продажам в США компания стабильно занимает места с первого по четвертое в разных категориях товаров: клавиатуры, гарнитуры и прочее. Учитывая это и указанные выше плюсы, кто-нибудь, например более крупный Logitech, вполне может купить Corsair.

Что может помешать

Деклассирование ПК-бояр. ПК — это наименее перспективный уголок игрового рынка, выручка которого топчется на месте и будет топтаться на месте дальше. Для Corsair это проблема, потому что она делает продукцию, ориентированную как раз на ПК-игроков.

Думаю, руководство компании это понимает и будет серьезно тратиться на расширение в сторону консольных и неигровых периферийных устройств. Все это негативно скажется на и без того неидеальной бухгалтерии и может привести к падению котировок.

Не сходится. Компания четко ориентируется на тех, кто, подобно Генри Кавиллу, собирает собственные ПК. Согласно данным компании, 46% выручки всего рынка игровых аксессуаров для ПК дают геймеры, собирающие собственные ПК своими руками, тратя в процессе около 953 $. Это довольно ощутимые деньги даже для США, и в концепции «люди будут беднеть и больше играть в игры» я не вижу места для крупных трат на комплектующие.

Возможно, я дую на воду и в ужасном дивном новом мире будущего люди будут экономить на еде, чтобы купить новый ПК и агрегаты для него. Но все же следует иметь в виду, что Corsair может споткнуться о падение покупательной способности своей целевой аудитории.

Концентрация. Согласно годовому отчету, 10 крупнейших покупателей компании дают 52,7% ее продаж. Самый крупный — Amazon, 24,6% продаж Corsair. Изменение отношений с кем-то из них может негативно сказаться на отчетности Corsair.

Орлиное одеревенение. Крупнейший акционер компании с 57% акций — фонд EagleTree Capital. Некоторые аналитики боятся, что фонд будет делать вещи, несовместимые с интересами миноритариев, например мешать продаже Corsair. Но пока к этому нет предпосылок.

Главная проблема мне видится в том, что фонд может по каким-то причинам расстаться единовременно с большим количеством акций, что в условиях небольшой капитализации Corsair может привести к сильному падению ее акций. В принципе, ничего особенно страшного в этом нет, но возможны ощутимые просадки.

Бухгалтерия. У компании довольно крупный объем задолженностей — 848,7 млн долларов, из которых 494 млн нужно погасить в течение года. При этом денег в ее распоряжении не сказать чтобы очень много: 134,5 млн на счетах и 258,7 млн задолженностей контрагентов. В долгосрочной перспективе этот относительно высокий уровень задолженностей может портить репутацию компании в глазах потенциальных акционеров.

Все на свете. Логистические проблемы, усиленные тем, что Corsair в немалой степени полагается на сторонних производителей, и нехватка полупроводников наверняка ударят по отчетности компании. Вопрос только в том, насколько сильно.

Что в итоге

Акции можно взять сейчас по 25,36 $. А дальше есть несколько вариантов действий:

- дождаться 30 $, которые за эти акции просили еще в июле. Думаю, этого уровня мы достигнем в течение года;

- ждать роста до их исторического максимума, достигнутого в феврале, — 77 $. Думаю, здесь следует рассчитывать на примерно 4 года ожидания;

- держать акции следующие 10 лет.