Инвестидея: IDEXX, потому что животный магнетизм

Сегодня у нас спекулятивная идея: подкараулить на падении акции поставщика товаров и услуг для ветеринаров IDEXX Laboratories, чтобы заработать на их отскоке.

Потенциал роста: до 18% за 15 месяцев; до 49% за 5 лет.

Срок действия: 15 месяцев или 5 лет.

Почему акции могут вырасти: у компании хороший бизнес, а сектор, в котором она работает, популярен у розничных инвесторов.

Как действуем: ждем падения цены акций до 335 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

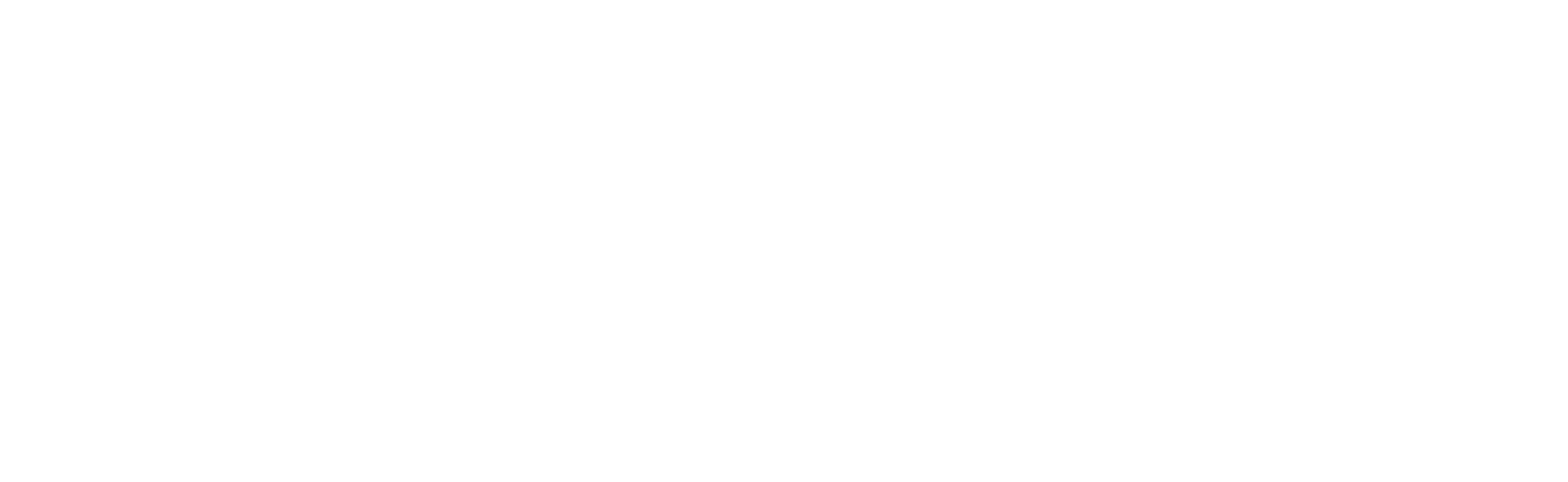

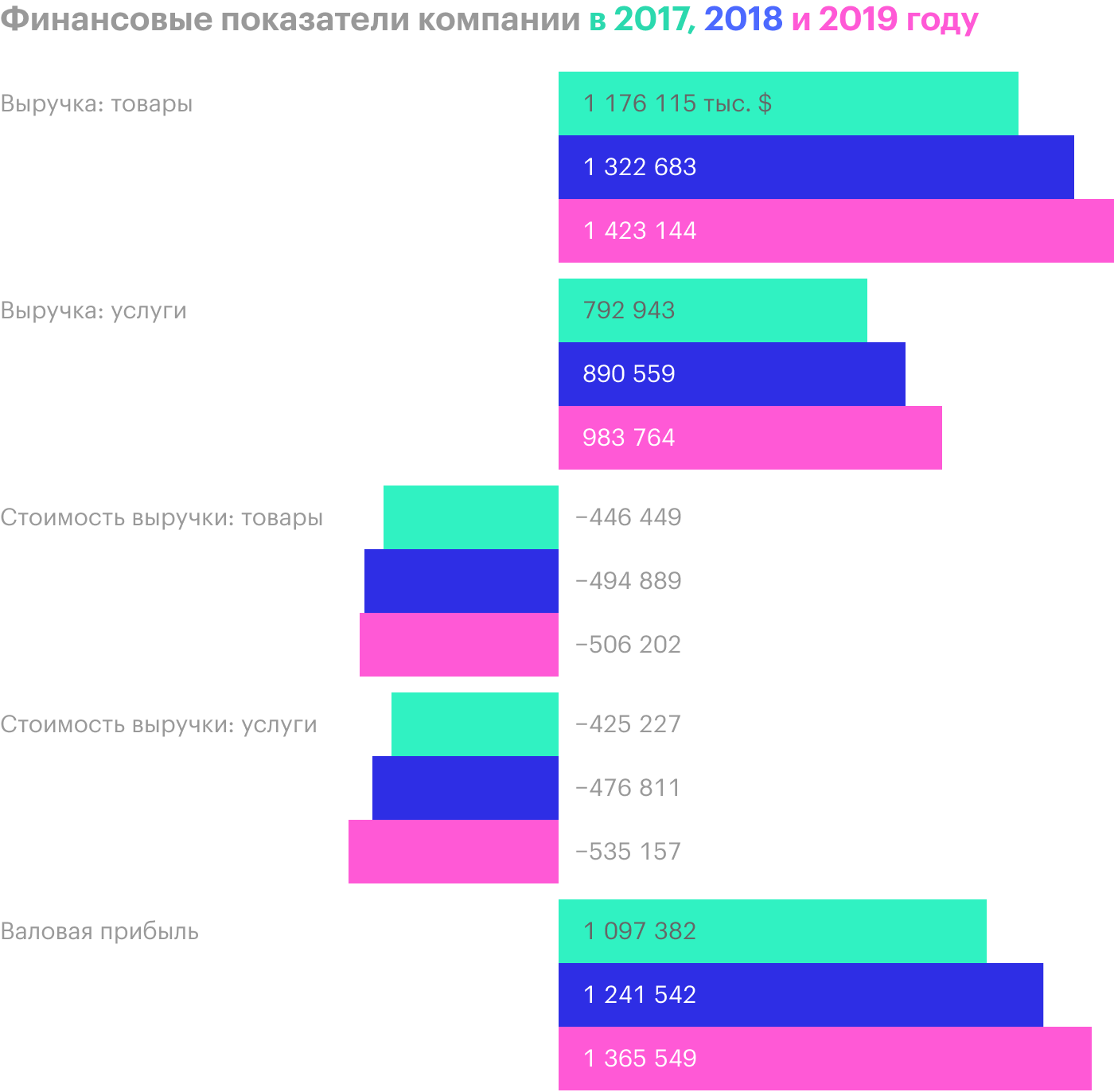

Это поставщик товаров и услуг преимущественно в ветеринарной сфере. Согласно годовому отчету, выручка компании делится на 3 сегмента:

- Домашние животные. Услуги и товары для их лечения, в основном это устройства и химические штуки для диагностики: как устройства и расходники для физических анализов и осмотров, так и ПО для организации работы ветеринаров и радиография. Операционная маржа сегмента — 23,21%.

- Качество воды. Разработка, производство и продажа товаров для оценки разных микробиологических параметров воды. Операционная маржа — 46,61%.

- Скотина, домашняя птица и молочная продукция. Это товары и услуги для обеспечения здоровья подопечных животноводческих хозяйств — в основном диагностика. Операционная маржа — 18,79%.

- OPTI Medical. Это диагностика и анализы для пациентов-людей. Операционная маржа — 22,2%.

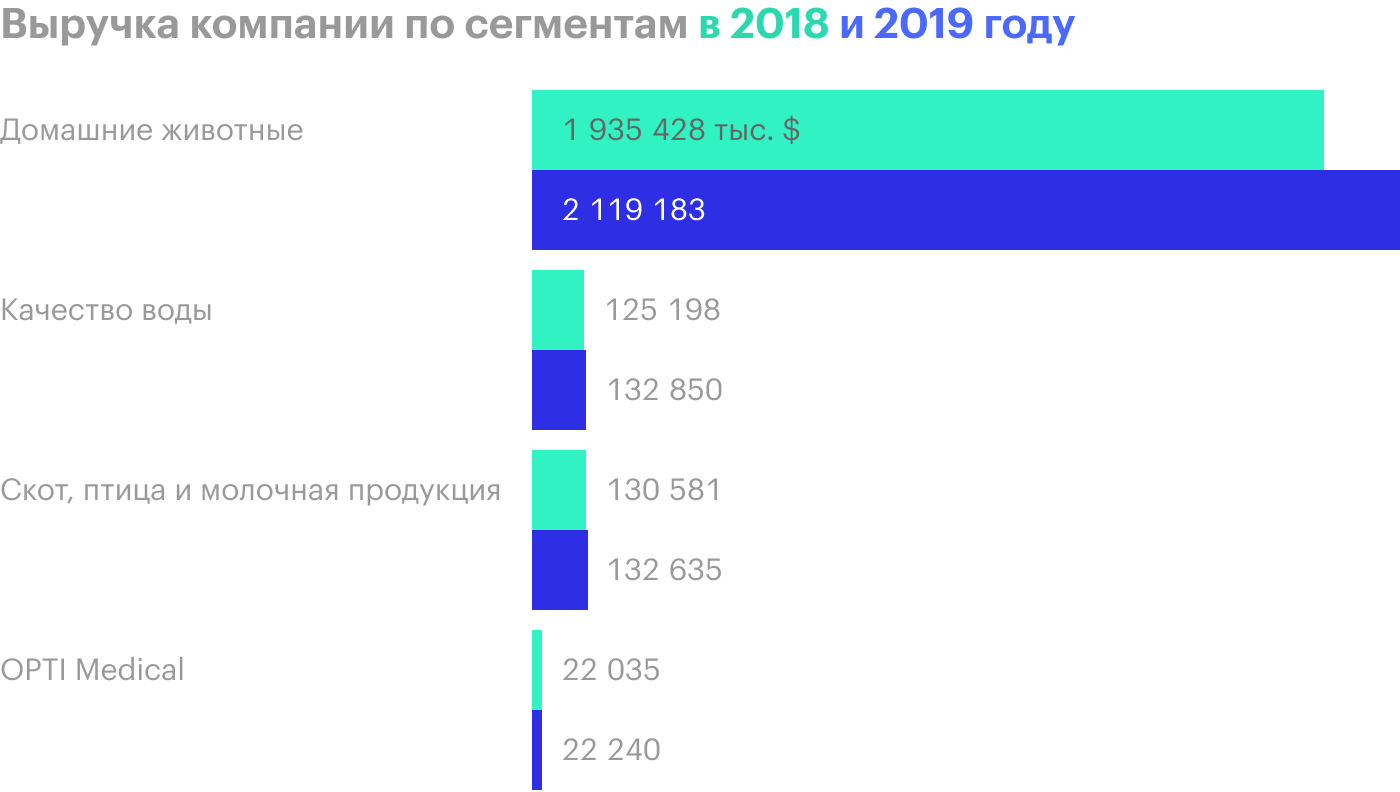

Большую часть денег компания получает в США, но 38% выручки приходится на другие страны.

Почему акции могут упасть

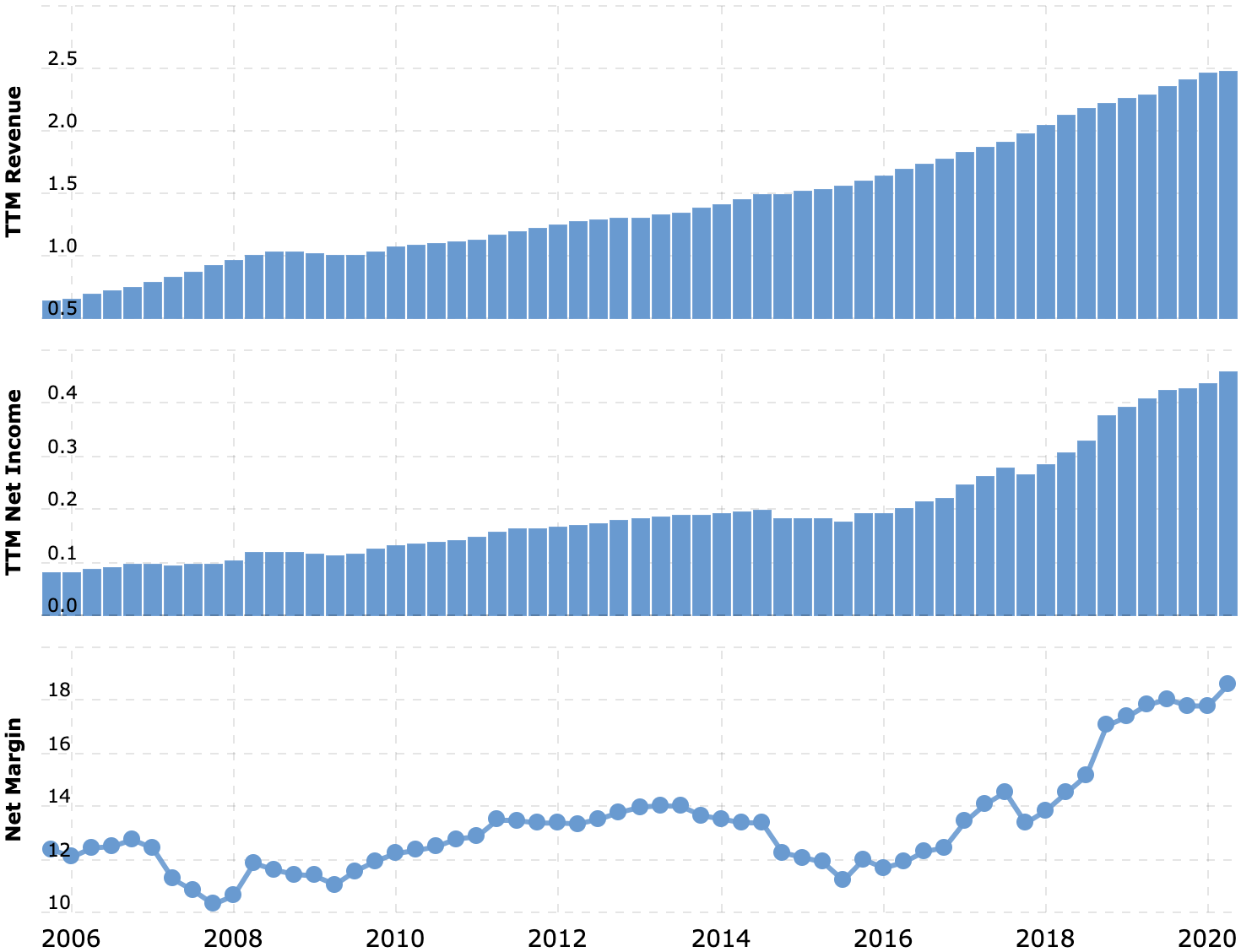

Это тот редкий случай, когда сама компания практически не виновата в падении. У нее довольно высокая цена — P / E чуть выше 75, — но она не безумно завышена. Бизнес компании довольно прибылен и демонстрирует хорошие темпы роста.

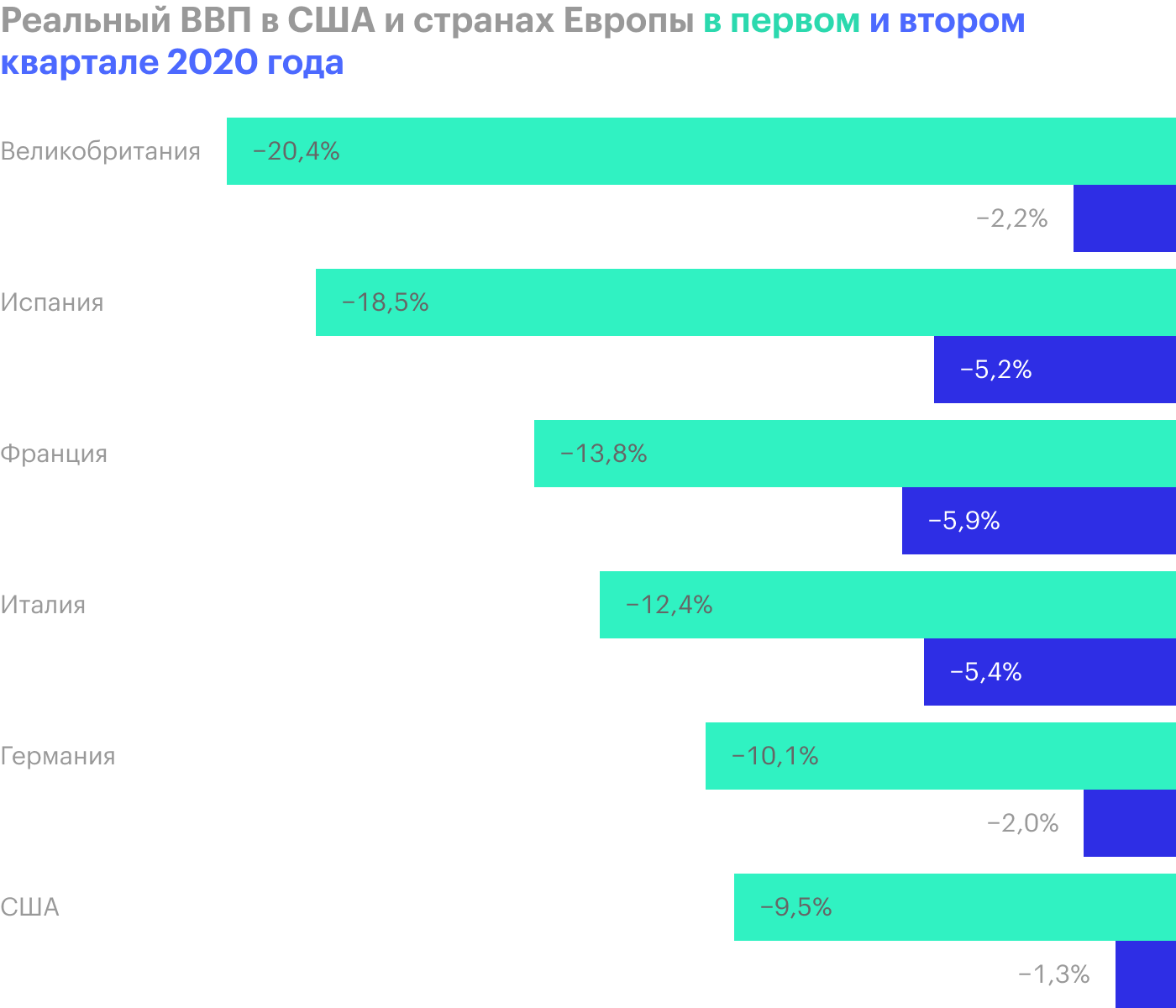

Поэтому главная проблема тут — это американский фондовый рынок: он слишком неприлично вырос за период, когда экономика США — да и других развитых стран — вылетела в трубу. Рано или поздно такой диссонанс приведет к обвалу на бирже, благо львиной доле инвесторов свойственны импульсивные решения.

Также компания может раскошелиться на покупку какого-нибудь стартапа в сфере лечения животных, что тоже может повлиять на стоимость акций. Это вполне разумное движение для IDEXX: это большая компания с огромной капитализацией, под 34 млрд долларов, — логично ожидать, что она будет наращивать долю рынка. Но акции от крупных покупок обычно падают, особенно когда речь идет о таких дорогих компаниях.

В связи с этим я считаю, что акции компании из-за совокупности перечисленных факторов могут упасть до 335 $. Это не слишком наглый расчет: в эту цену мы закладываем признание заслуг и перспектив компании, поэтому я не жду, что акции упадут до 182 $, как в марте, — компания после мартовского падения показала свое умение зарабатывать в сложных обстоятельствах.

Но, по моему опыту, дорогие компании в период биржевых обвалов могут сильно подешеветь, даже если в их основе хорошо функционирующий бизнес. Можно вспомнить, как акции Visa лихо улетели вниз в феврале, хотя всем должно было быть ясно, что компания точно не будет основной пострадавшей от пандемии, потому что вырастет объем безналичных платежей. И в результате акции Visa вернулись из этой просадки совсем недавно и дали неплохую прибыль.

В период паники — а мы ждем именно паники — все компании дешевеют без оглядки на фундамент бизнеса. Поэтому ожидать падения акций IDEXX вполне оправданно в текущих обстоятельствах. А теперь поговорим о том, почему акции будут расти.

Аргументы в пользу компании

Как бы перспективный сектор. У нас уже была охапка идей про животных: Trupanion, Freshpet, Zoetis, Elanco, Patterson. В них мы рассказывали о том, что этот сектор считается очень перспективным.

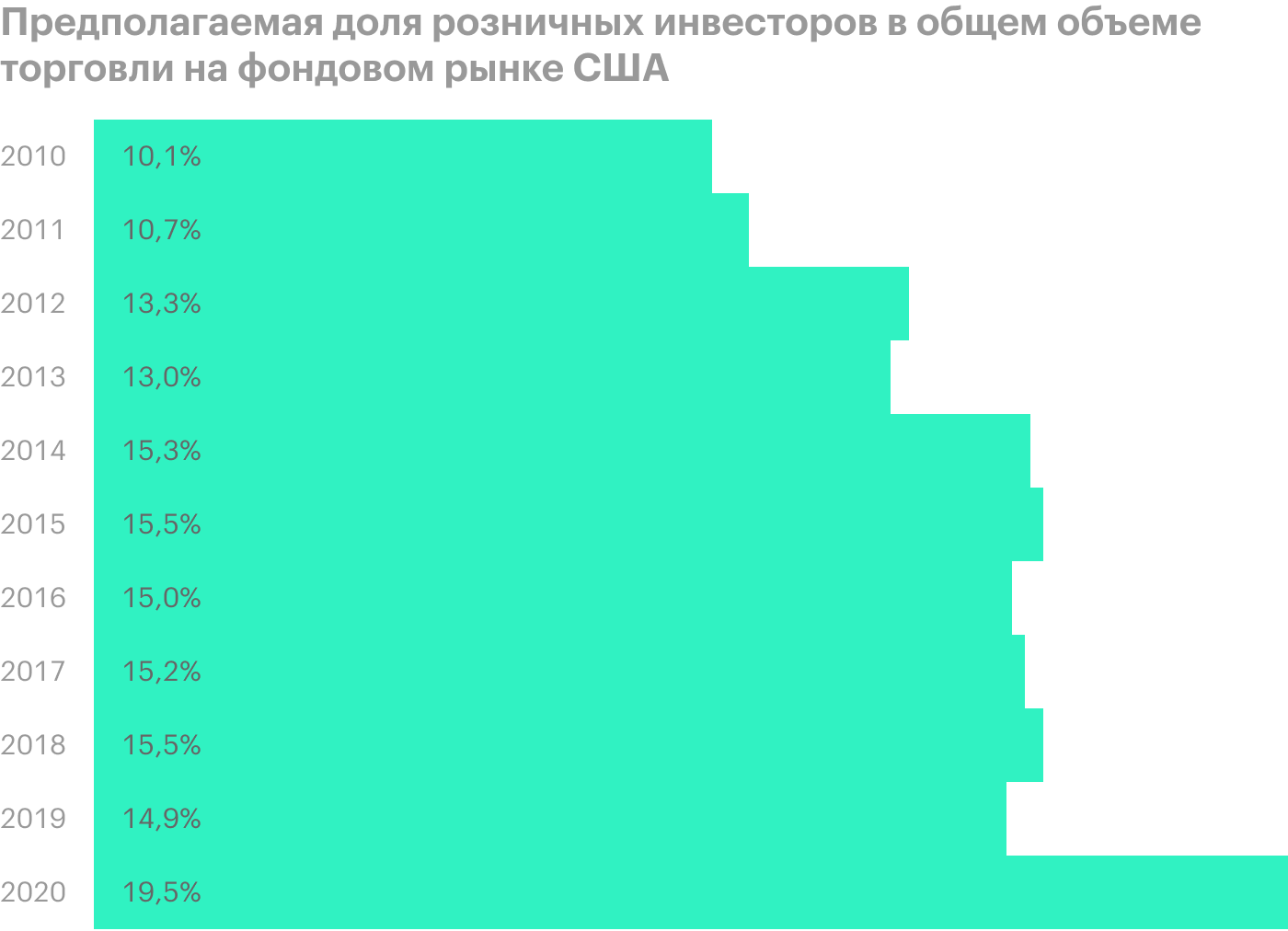

Это хорошо, потому что на рынке нынче растет доля розничных инвесторов, — и это значит, что после падения котировки IDEXX быстро «откачают» молодые рисковые инвесторы. Поможет и то, что у IDEXX хороший бизнес: из всех «животных» компаний как бизнес лучше всего функционирует именно эта, что рано или поздно отметят инвесторы.

Откуда не ждали. В долгосрочной перспективе водяной бизнес компании ждет неплохой рост, поскольку с каждым годом миру требуется все больше инвестиций в существующую инфраструктуру водоснабжения, — и IDEXX здесь точно кое-что перепадет, как поставщику тестов на чистоту воды. Недаром этот бизнес у компании самый маржинальный. Хотя он дает только небольшую часть выручки, его наличие будет служить приятным бонусом для долгосрочных инвесторов — и здесь можно ожидать большего роста, чем в основном бизнесе.

Покупка немаловероятна. Хотя компания стоит очень дорого и ее оценка даже после падения останется чрезмерно завышенной, я бы не стал совсем исключать вариант с покупкой IDEXX более крупным фармацевтическим конгломератом в рамках кампании по завоеванию рынка товаров для животных. Тем более бизнес у IDEXX вполне рабочий и пережил страшный 2 квартал 2020 года без потерь.

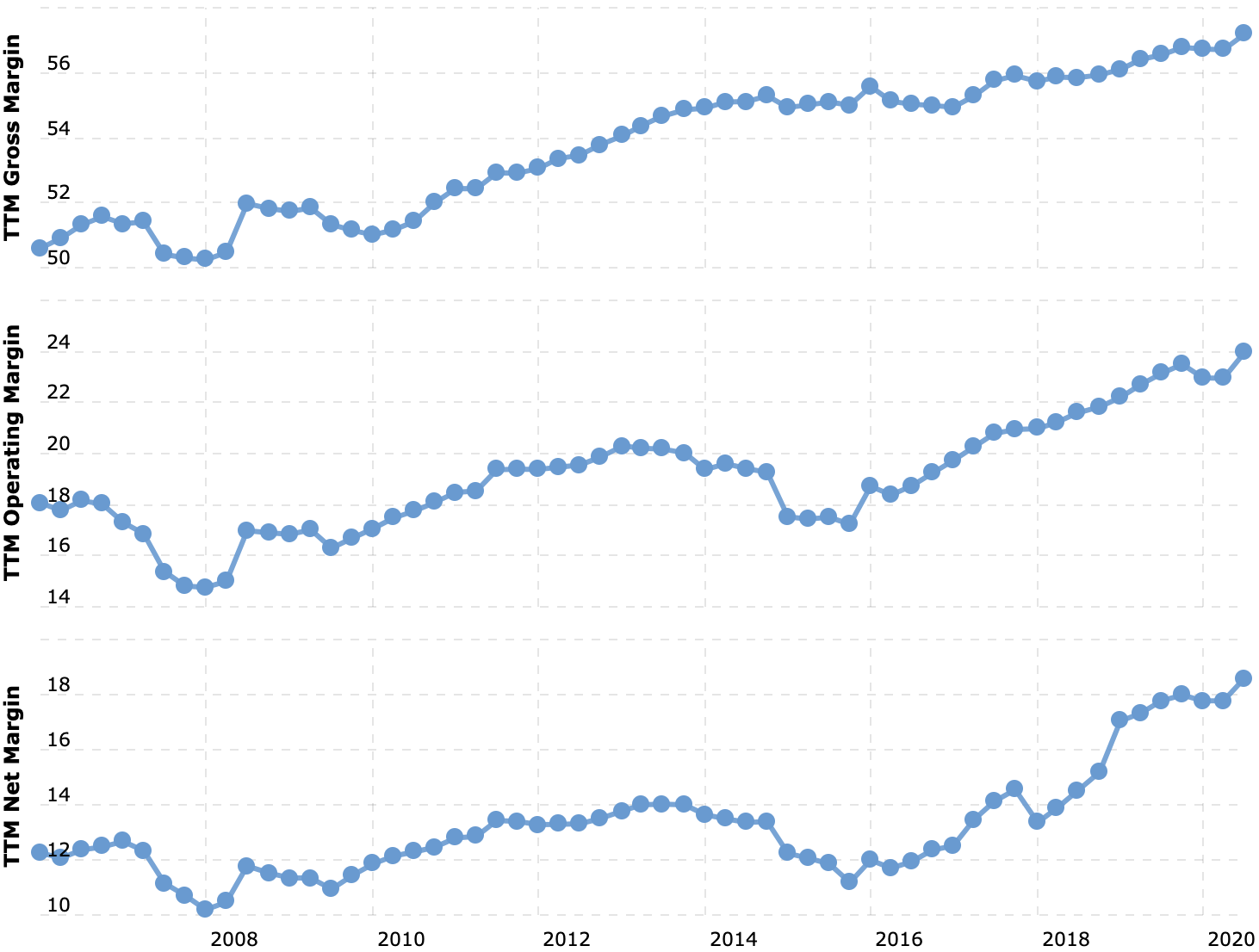

Не только перспективы. По показателям IDEXX можно увидеть, что это хороший, крепкий бизнес с большой маржой. Более того, у этого растущего бизнеса приятная предсказуемость: согласно годовому отчету, 76% выручки компании относится к разряду возобновляемой — это регулярное продление контрактов с уже существующими клиентами. Уровень удержания клиентов — примерно 98%, это довольно неплохо.

Что может помешать

«Это то, что должен видеть ковбой». Согласно данным самой компании, рынок диагностики животных — ключевой для IDEXX — составляет 33 млрд долларов в год, а доля самой IDEXX на нем — 5%. При этом капитализация компании сейчас — почти 34 млрд долларов. То есть компания стоит дороже своего основного рынка.

Даже после ожидаемого нами падения акции компании будут стоить все еще относительно дорого, что может сдерживать их дальнейший рост: всегда есть вероятность, что большая часть розничных инвесторов перестанет скупать акции компаний без оглядки на фундамент их бизнеса. Так что акции IDEXX могут обвалиться еще больше, чем мы думаем.

Долги. Согласно последнему отчету, у компании 1,687 млрд долларов задолженностей против 0,425 млрд долларов в ее распоряжении. Соотношение не самое страшное, но и не самое приятное.

Что в итоге

Компания хорошая, но, учитывая грозовые тучи над фондовым рынком и ее высокую цену, лучше подождать падения акций до 335 $. А дальше есть два варианта.

Дождаться возвращения акций к цене 398 $ и продать. Я считаю, что этот сценарий может реализоваться в течение 15 месяцев, следующих за падением: крутые бизнес-показатели компании за это время никуда не денутся, а инвесторы, скорее всего, забудут все свои страхи и накачают компанию до прежних значений. Плюс за этот период вполне возможна покупка компании более крупными конкурентами: снижение капитализации IDEXX облегчит задачу потенциальному покупателю.

Ждать роста до 500 $. Это более наглый вариант, поскольку он подразумевает, что акции компании станут еще дороже рынка, но у нас есть перед глазами и более дикие истории, поэтому и этот вариант может реализоваться. На пути к этому может случиться всякое, поэтому ожидание тут может занять до 5 лет. Но и вероятность покупки компании на такой длительной дистанции сильно возрастает.

В любом случае эта идея достаточно волатильная: не забываем о непропорционально большой капитализации IDEXX. Поэтому консервативным инвесторам точно не стоит брать эти акции.