Инвестидея: ManTech, потому что покупатели уже в прихожей

Сегодня у нас умеренно спекулятивная идея с консервативным налетом: взять акции военного подрядчика ManTech International (NASDAQ: MANT) ввиду того, что его готовятся купить.

Потенциал роста и срок действия: 14,5% в течение 16 месяцев без учета дивидендов; 9% годовых в течение следующих 13 лет с учетом дивидендов.

Почему акции могут вырасти: потому что компанию скоро купят.

Как действуем: берем акции сейчас по 84,56 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

У меня уже была успешная инвестидея по этой компании. MANT обслуживает ИТ-стороны жизни американского правительства с акцентом на оборонную промышленность.

MANT разрабатывает приложения, обеспечивает соблюдение норм кибербезопасности, обучает специалистов, выступает в качестве сисадминов, занимается сбором и аналитикой данных и так далее.

99% выручки компании напрямую или через субподряды дает правительство США.

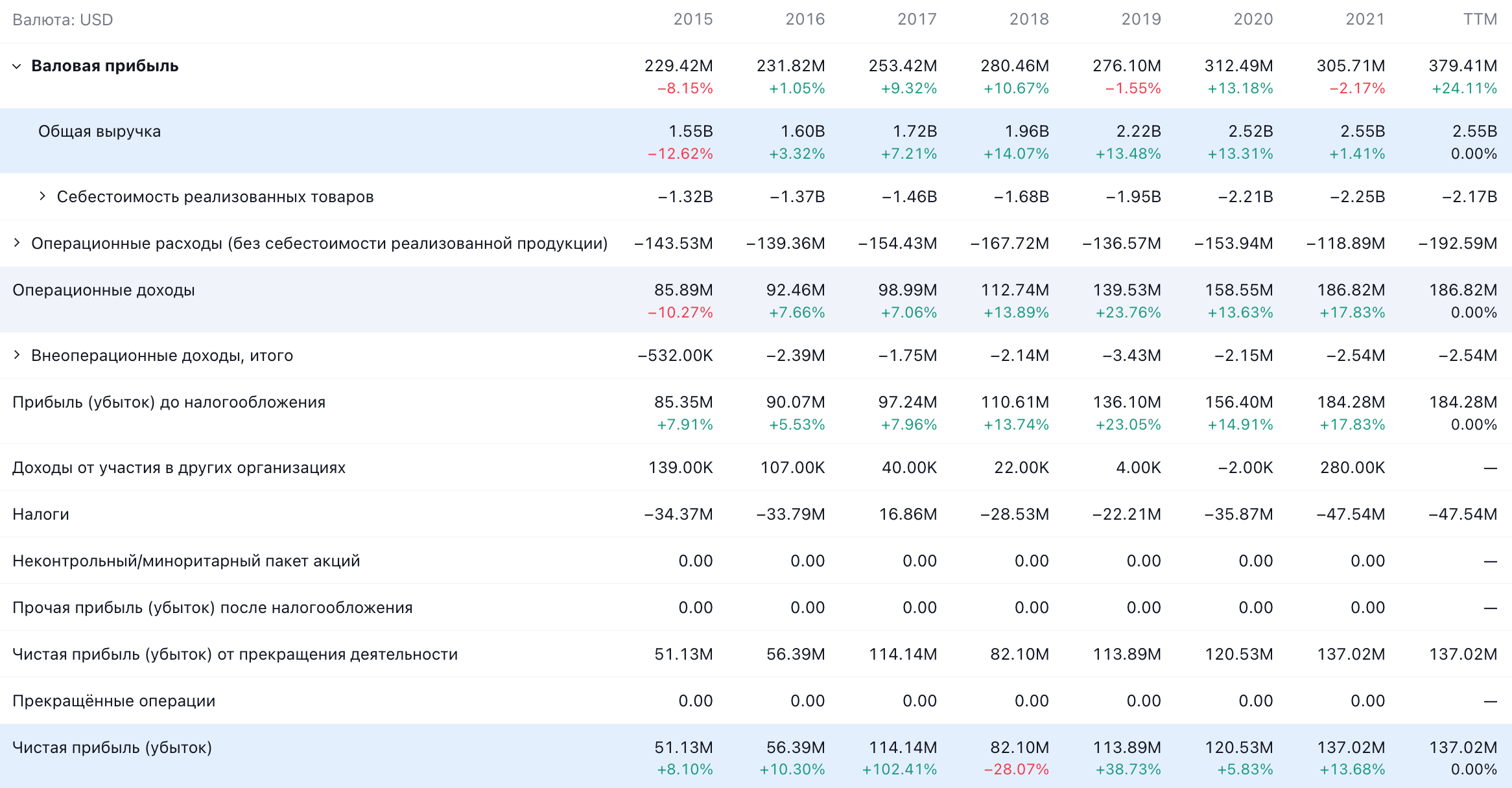

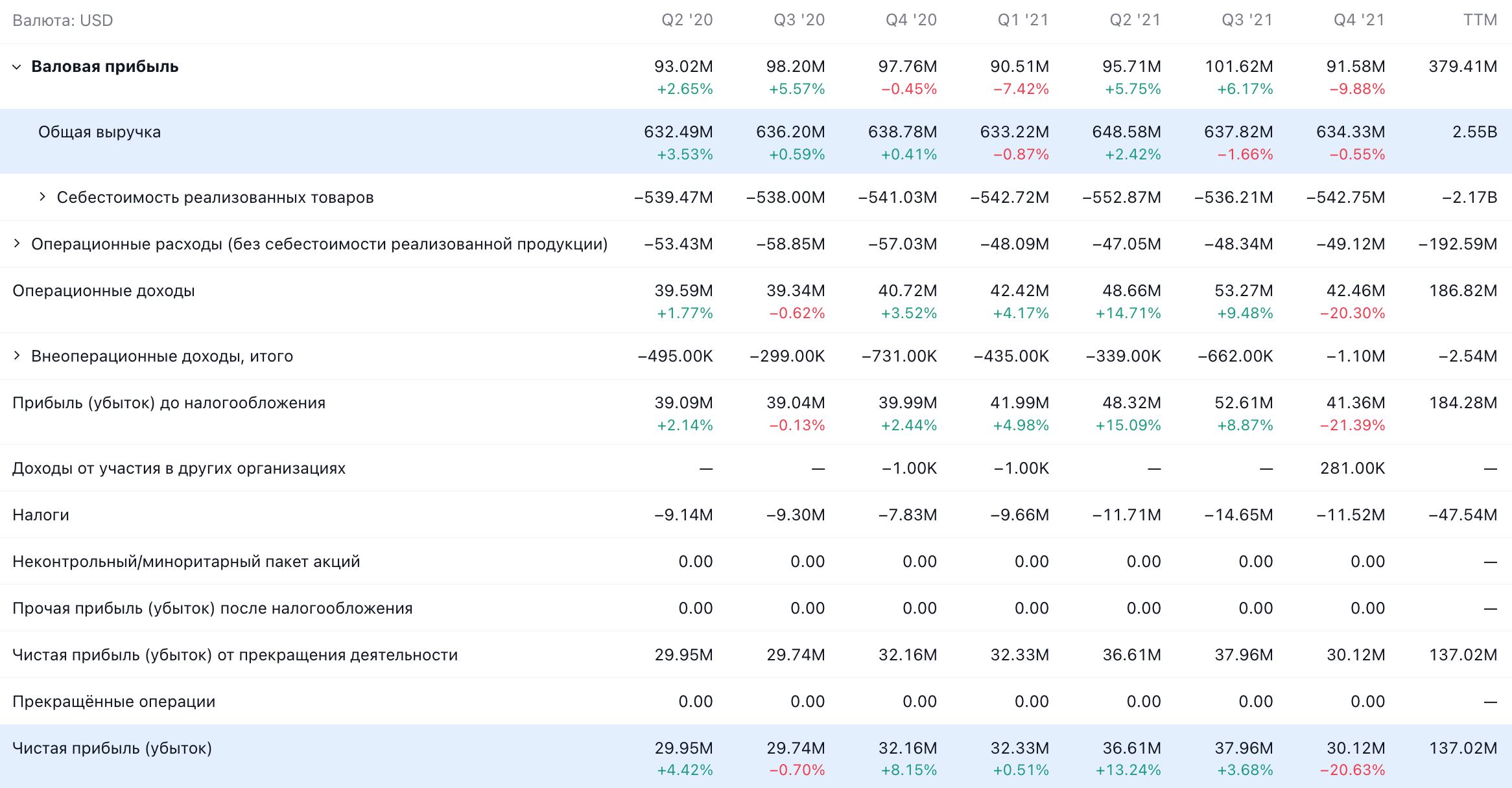

Точной доли разных типов заказчиков в отчете не указали, информации по сегментам и прочих подробностей там тоже нет. По презентации MANT я могу предположить, что структура выручки у компании выглядит примерно так:

- Разведывательные ведомства — 46%.

- Военные ведомства — 40%.

- Гражданские ведомства — 13%.

- Другие заказчики — 1%. Возможно, это коммерческие структуры, а может, ведомства других стран.

Впрочем, при ближайшем рассмотрении оказывается, что гражданские ведомства — это те же военные, или разведчики, или кто-то рядом с ними: Госдеп, авиационные исследования, военная система здравоохранения и прочее.

По большому счету, за минувшие со времени первой инвестидеи два года ничего в структуре бизнеса компании не поменялось.

Аргументы в пользу компании

Стабильно. Основной заказчик компании — американское правительство, что делает ее несколько более устойчивой, пусть и не на 100%. Это может привлечь в ее акции немало инвесторов.

Перспективно. Сочетание войны и ИТ — это крайне многообещающая штука. Уже это должно привести в акции инвесторов чисто на спекулятивных основаниях. Но также есть основания считать, что и для бизнеса MANT все будет хорошо.

Американский военный бюджет — самый большой в мире, и американцы вечно ведут себя беспокойно, что уже само по себе генерирует спрос на услуги MANT. События в Восточной Европе показали, что главное преимущество американцев — это высокие технологии и контроль над ними. В «чистом поле померяться силушкой богатырской» с крупной европейской армией они не рискуют, а если и рискуют, то в очень и очень ограниченных масштабах — на уровне сражений небольших групп спецназа. Поэтому, как мне кажется, скоро в США военные увеличат траты на «мозги», что принесет большую пользу MANT.

Агрессивное внедрение прогрессистской леволиберальной повестки поможет зачистить американские военные и разведывательные структуры от умных людей, которые уйдут в частный сектор. В этих условиях в правительстве за общение с MANT будут отвечать не «самые умные», а «те, кто остался». В таких условиях MANT сможет половить рыбку в мутной воде и навязывать клиентам завышенную цену.

Недорого. MANT стоит недорого: P / S 1,35, P / E 25,26 и, наконец, капитализация всего лишь 3,45 млрд.

Скорее всего, купят. Основной довод в пользу компании уже прозвучал в последней пачке инвестновостей: появилась новость о том, что основатель компании Джордж Педерсен планирует продать свой контрольный пакет акций. Сейчас известно о как минимум двух возможных покупателях компании:

- НИОКР-компания KBR;

- инвестфонд Carlyle Group (CG).

У них есть разные побудительные мотивы для покупки MANT. И финансовые возможности тоже сильно разные. KBR, наверное, обладает наибольшей мотивацией: у нее низкая итоговая маржа, на грани отрицательной, в 5 раз ниже, чем у MANT.

У CG все наоборот: итоговая маржа у нее почти в 6 раз выше, чем у MANT. Но вот свободных денег у нее так много, что она может купить минимум 4 таких же компании, как MANT.

Я думаю, что недостаток денег в случае чего не помешает KBR: она вполне может найти кредит или даже купить MANT совместно с CG.

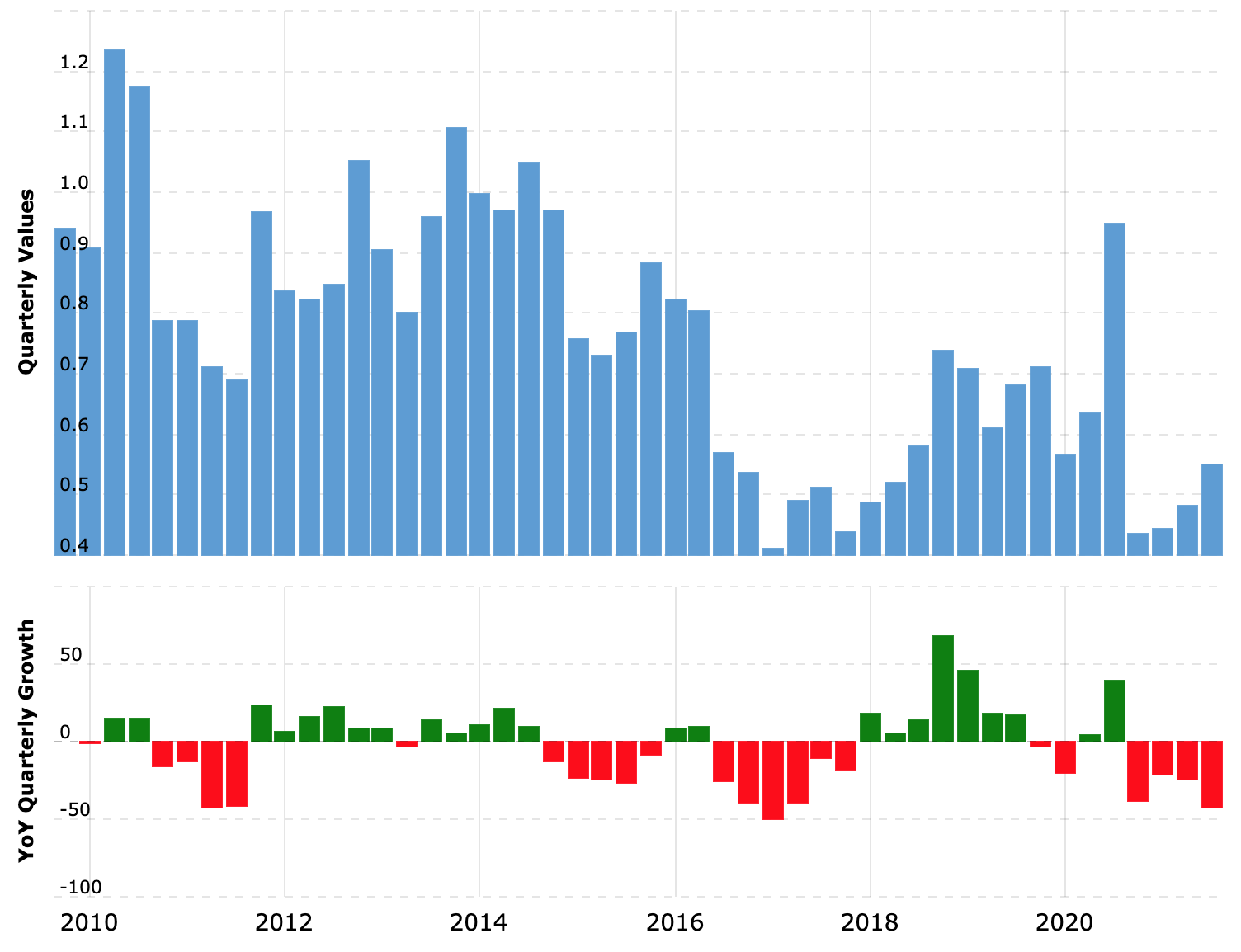

Но наиболее предпочтительным для нас будет вариант, при котором KBR и CG будут соперничать друг с другом, чем будут способствовать накачке акций компании. Сейчас цена MANT ниже исторических максимумов: в январе 2021 за акции просили 101 $. Учитывая все сильные стороны этого бизнеса, я сомневаюсь в том, что его купят за сумму сильно меньше этой планки. Хотя этот вариант нельзя совсем исключать.

Дивиденды. Компания платит 1,64 $ на акцию в год, что дает нестыдные 1,93% годовых. Это не безумно большие деньги, но в сочетании со всеми описанными факторами привлечет в акции компании немало любителей «чтобы деньги не лежали без дела».

Более того, в случае если компанию не продадут, то дивиденды могут увеличить. Раньше я боялся, что основатель-владелец MANT Педерсен может предпринимать какие-то действия, направленные на сохранение предприятия, но не в интересах акционеров. Но новости о готовящейся продаже его доли означают, что самое важное для него — это деньги. А значит, дивиденды могут увеличить раза в полтора минимум, если сделка по продаже не состоится.

Что может помешать

Не купят. Если компанию не купят, то акции могут сильно упасть и нам придется стать долгосрочными инвесторами. Само по себе это не ужасно: бизнес у компании многообещающий, как мы уже успели разобраться. Но все же хотелось бы быстрой и легкой прибыли. К слову, подобный случай у нас уже был с Aerojet Rocketdyne.

Также если компанию не купят, то ее риски и проблемы станут нашими. Вот основные моменты, которые в этом случае нужно будет иметь в виду.

Не купят по причине «бухгалтерия». Сумма всех задолженностей компании составляет 964,145 млн, из которых в течение года нужно погасить 377,228 млн. Денег в распоряжении MANT достаточно для закрытия срочных задолженностей: 53,374 млн на счетах и 476,035 млн задолженностей контрагентов. Но, учитывая, что скоро ставки вырастут, а займы подорожают, это немного напрягает. Также это может повлиять на способность компании платить и повышать дивиденды.

Не купят по причине «ИТфляция». В Америке серьезная нехватка ИТ-кадров. Небольшой компании вроде MANT будет непросто конкурировать за специалистов на рынке труда с такими гигантами, как Microsoft, Google, Intel. Поэтому я бы опасался того, что расходы компании на персонал начнут оказывать серьезное влияние на маржу.

Купят, но не так, как надо. Есть вероятность того, что Педерсен продаст компанию по цене, близкой к нынешней, и мы ничего особо не заработаем.

Что в итоге

Акции можно взять сейчас по 84,56 $. А дальше есть два варианта развития событий:

- компанию купят по цене 97 $. Это не завышенный и не наглый ценник. Более того, акции вполне могут достигнуть этого уровня, отталкиваясь от фундаментальных свойств этого бизнеса. Ну или в ходе торга за них между разными возможными покупателями акции достигнут этой цены. Думаю, что все решится за следующие 16 месяцев;

- если компанию не купят, то держать акции следующие 13 лет в горе и радости. Если в прошлый раз вы брали их на длительный срок, то сейчас можно докупить. Это, конечно, несколько менее предпочтительный вариант, чем покупка компании в ближайшее время. Но все же бизнес очень интересный и сам по себе.