Инвестидея: ManTech, потому что на военных сисадминов есть спрос

Сегодня у меня умеренно спекулятивная идея с опцией долгосрочных вложений: взять акции военного подрядчика ManTech International ввиду стабильности и перспективности их бизнеса.

Потенциал роста: до 13% без учета дивидендов в течение 10 месяцев; до 9% в год с учетом дивидендов на протяжении 15 лет.

Срок действия: до 10 месяцев, если инвестировать краткосрочно; до 15 лет, если долгосрочно.

Почему акции могут вырасти: у компании мачистское название и военная направленность. Ну и контракты от правительства США еще немного помогут.

Как действуем: берем акции сейчас примерно по 66,8 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

ManTech обслуживает ИТ-стороны жизни американского правительства с акцентом на оборонку. Это разработка приложений, кибербезопасность, подготовка специалистов, работа сисадминов, сбор данных и т. д.

Годовой отчет этой военной компании отличается полным отсутствием детальной информации касательно сегментов выручки или географии продаж. Известно, что 98% выручки ManTech приходится на американское правительство, остальное — на неназванные коммерческие организации.

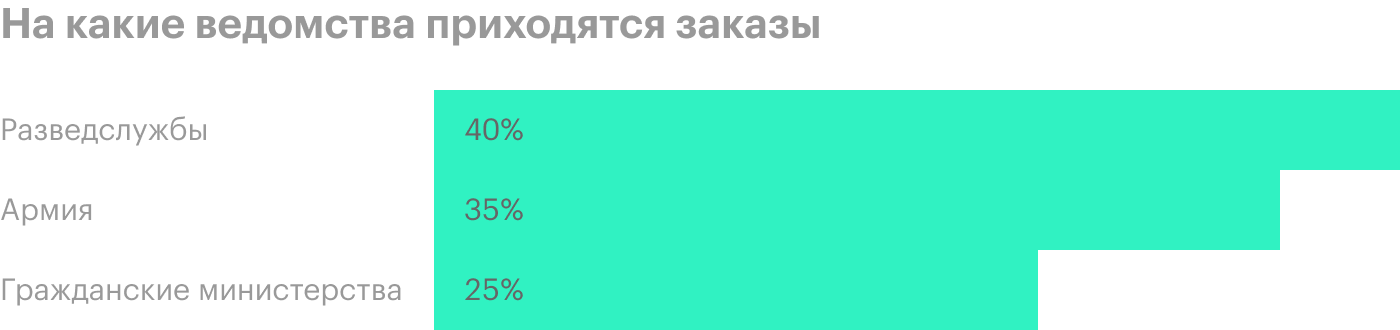

90% выручки приходится на вещи, связанные с обеспечением национальной безопасности. При этом четверть заказов поступает от гражданских министерств: видимо, у них бывают и негражданские запросы.

Аргументы в пользу компании

Государство — это стабильность. Компания получает 98% выручки от американского правительства. Согласно последнему отчету, у компании только заключенных контрактов в запасе насчитывается на 9,3 млрд долларов, то есть ManTech обеспечена работой и притоком денег на годы вперед.

Помогает и то, что примерно 45% работников компании — это бывшие военнослужащие. Я уверен, что благодаря связям в Пентагоне компания обеспечивает себе постоянный приток заказов. Также эти связи объясняют, почему ManTech 90% своей выручки получает как главный подрядчик, а не субподрядчик.

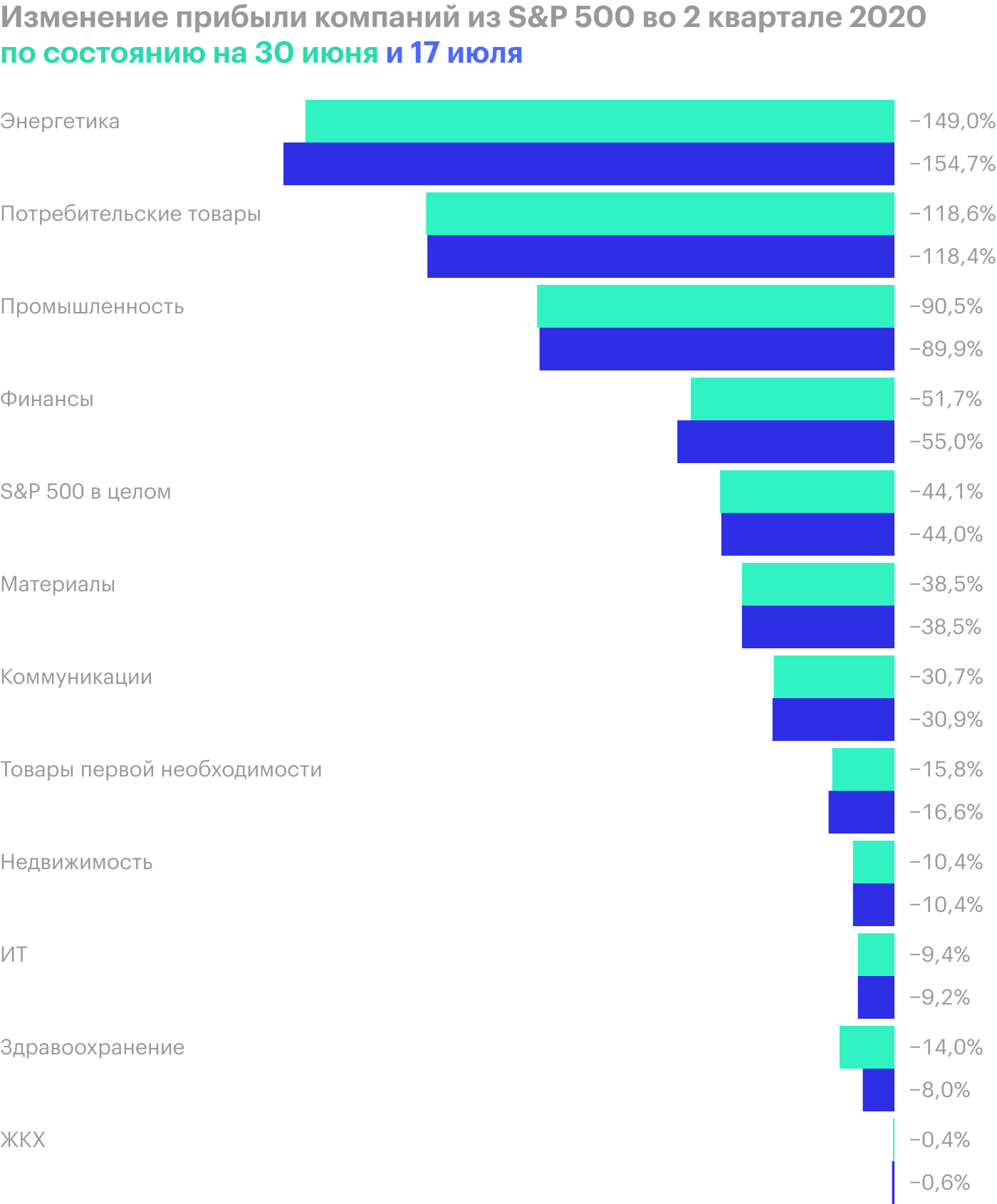

Я думаю, что в этом квартале ManTech сохранит прибыльность и не сильно потеряет в выручке: американское правительство не сидело на карантине. Это преимущество, поскольку квартал для большинства компаний выдался отвратный.

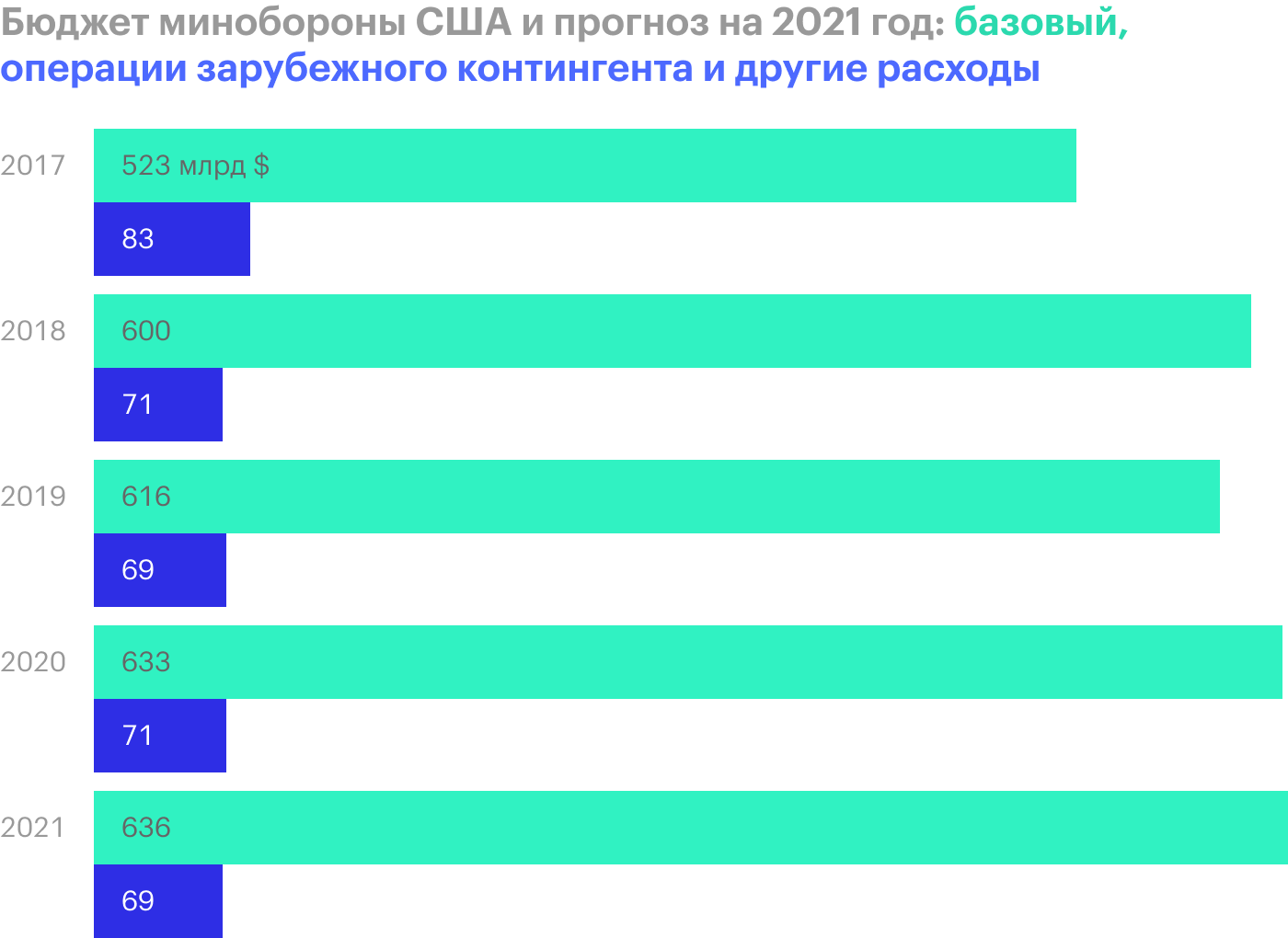

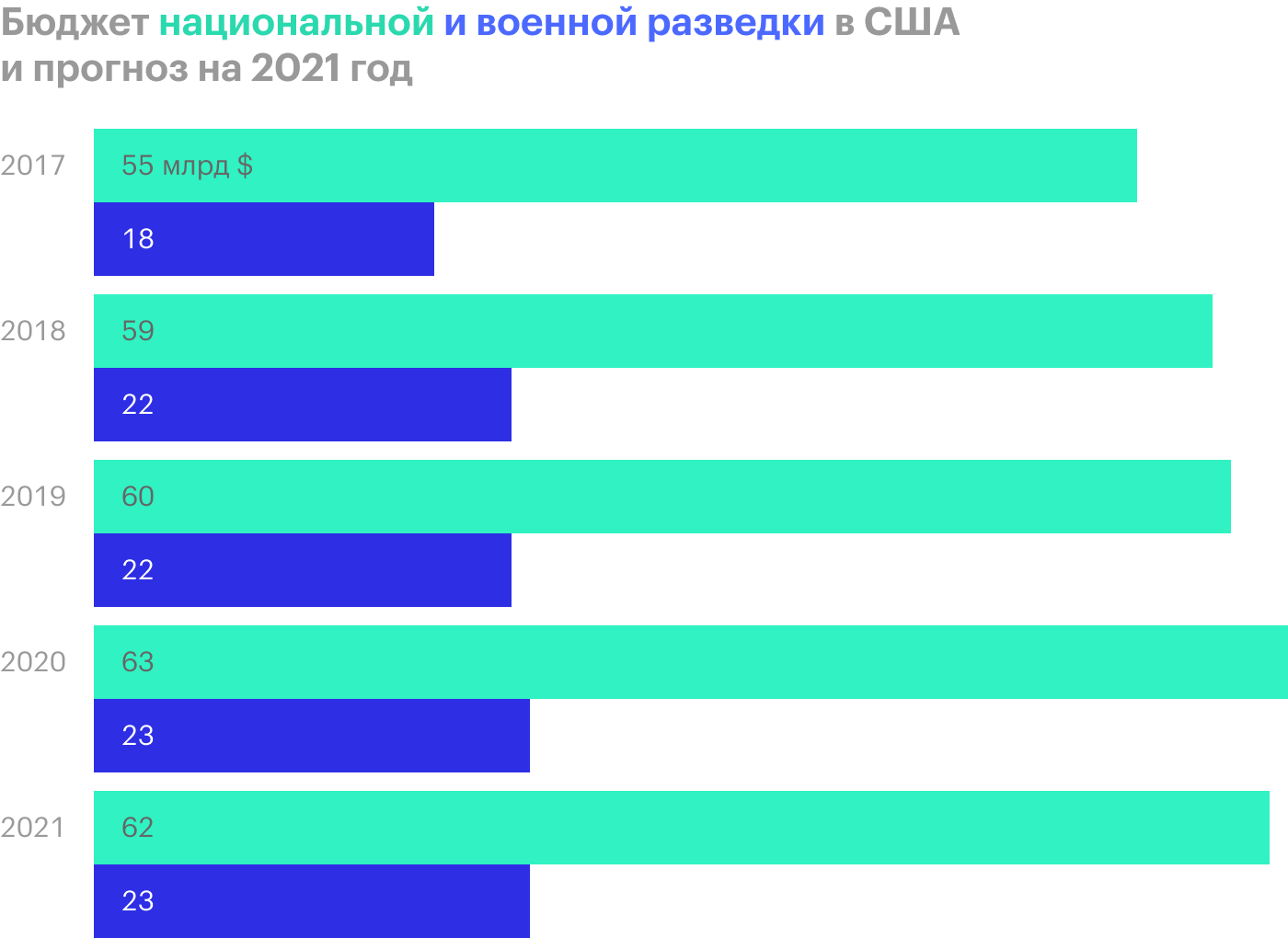

«Война… война никогда не меняется». Бюджеты американских военных и безопасников растут который год, несмотря на отсутствие каких-то крупных войн. Учитывая высокий уровень международной напряженности — вечные конфликты на Ближнем Востоке, морская экспансия КНР, непредсказуемость КНДР, — новая война, которая вызовет резкий рост военных расходов, вполне вероятна в течение ближайших 15 лет.

ManTech в этом случае хорошо заработает, поскольку компания занимается обслуживанием электронной инфраструктуры американских военных. Это та отрасль, в которой США имеют преимущество над текущими и вероятными противниками. Достаточно полистать Foreign Policy или Foreign Affairs, где постоянно публикуются бывшие и нынешние американские дипломаты и военные, или доклады RAND Corporation, или сайт платформы War on the Rocks, чтобы увидеть тренд на цифровизацию войны.

Идею про ManTech можно считать дополнением к идеям по Lockheed Martin и Raytheon.

Дивиденды. Дополнительным аргументом в пользу ManTech для некоторых инвесторов может стать то, что компания платит не самые плохие дивиденды: 1,28 $ на акцию в год. С текущей ценой акций 66,8 $ это дает годовую доходность 1,91%. Не очень много, но приятно для тех, кому нужен пассивный доход от акций сам по себе или в ожидании роста котировок.

Можем купить не только мы. У ManTech небольшая капитализация, меньше 2,7 млрд долларов, и приемлемая стоимость: P / E около 22. Также у компании репутация достаточно доходного и предсказуемого бизнеса с хорошими перспективами.

Ее вполне может купить одна из крупных военных компаний вроде уже упомянутой Lockheed Martin или Raytheon. Или это может сделать Boeing, которому в текущих обстоятельствах только и остается, что развивать военный сегмент бизнеса.

Возможность покупки компании кем-то из крупных игроков — это неплохой аргумент в пользу длительного держания акций.

Что может помешать

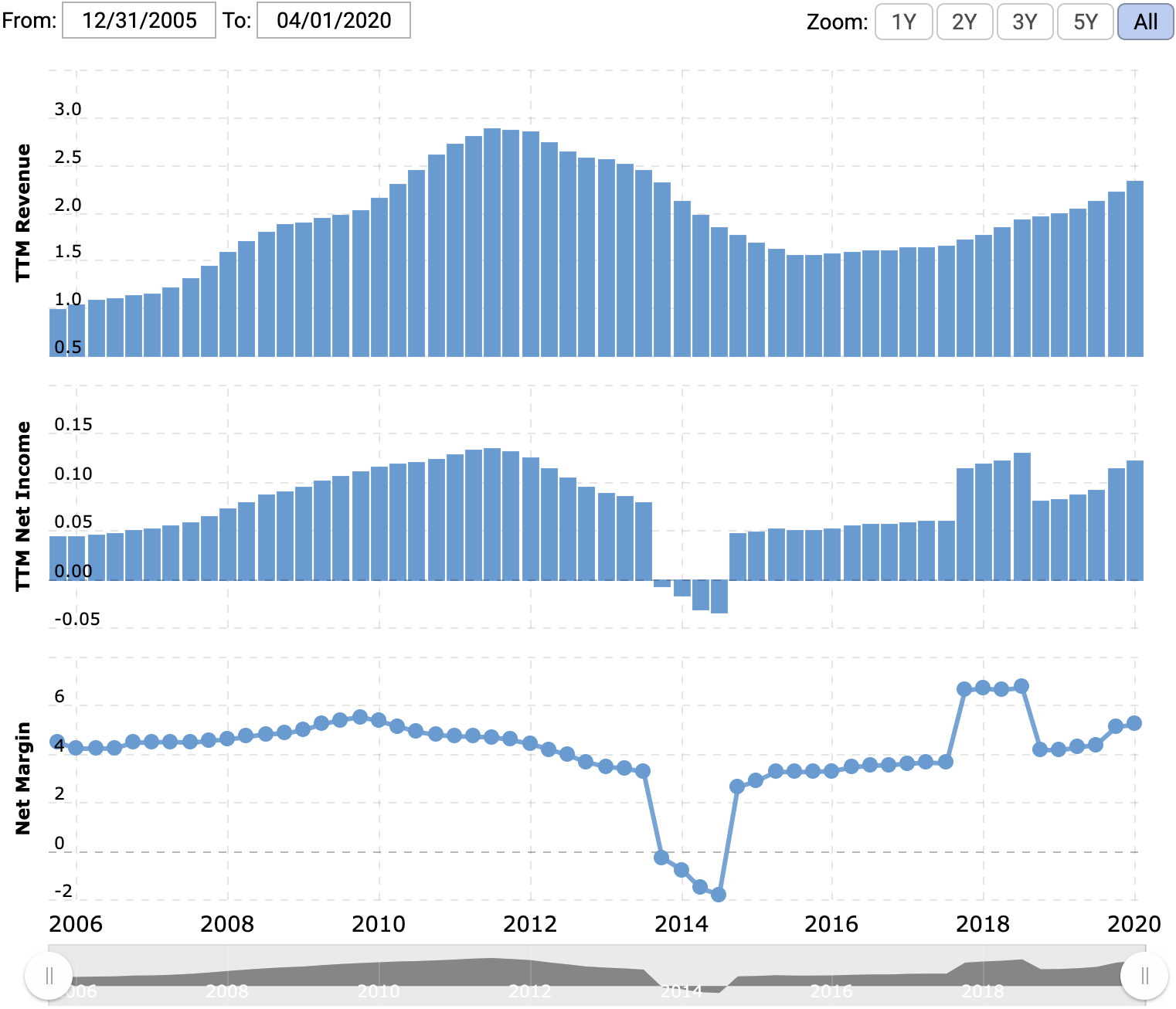

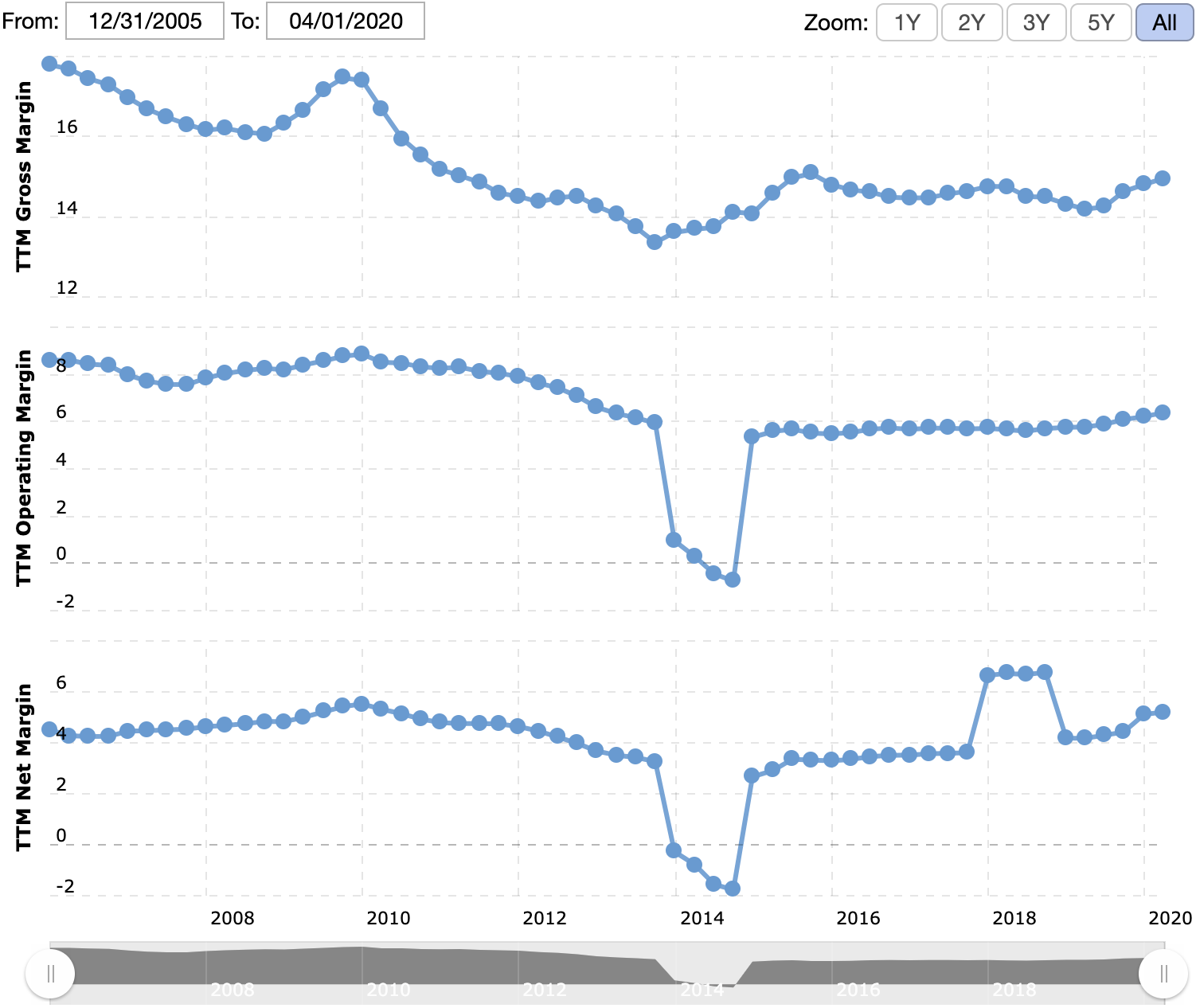

Не так богаты, как хотелось бы. Маржа компании не очень велика. Значит, прибыль этого бизнеса могут подпортить неприятные обстоятельства минувшего квартала.

Основной проблемой видится вероятность срыва поставок оборудования партнерами компании, из-за чего ManTech могла во втором квартале заработать меньше, чем должна была бы. Также возможны более высокие расходы компании на обеспечение безопасности работников в условиях пандемии.

Точно об этом мы сможем узнать только 29 июля, когда выйдет отчет за 2 квартал 2020 года.

Все зависит от одного человека. У компании есть 2 класса акций: A и B. Первые дают один голос, вторые — 10.

Большинство акций класса B принадлежит владельцам компании. При этом основателю ManTech Джорджу Педерсену принадлежит значительная часть и тех и других акций, которые в сумме дают 83% голосов. Иными словами, как Педерсен скажет — так оно и будет.

Сказать и сделать он может много чего, и далеко не все из этого может понравиться рядовым акционерам вроде нас. Вряд ли Педерсен станет резать расходы, увольнять толпы работников и убиваться ради выплаты дивидендов, то есть делать то, от чего акции вырастут.

Учитывая юридическую структуру владения компанией, не факт, что шантаж Педерсена какими-нибудь инвесторами-активистами принесет положительный результат. Суд точно будет учитывать то, что Педерсену принадлежит 83% голосов в компании.

Для нас это значит, что Педерсен, например, может отменить дивиденды, которые составили 44% от прибыли компании за 1 квартал 2020 года. Из-за этого котировки акций снизятся.

Политические риски. Есть небольшая вероятность того, что в обозримом будущем в США случится то, что случилось с Россией в 1917 году. К власти придут те, кто громил улицы месяц назад, и начнут прогрессивные реформы, в том числе снизят расходы на оборону. Акции военных компаний от этого упадут.

Есть и менее апокалиптический вариант: если к власти на выборах придут демократы, то они могут начать ревизию трат военных ведомств. Это очень больной вопрос для США: ежегодно там появляется 14 тысяч жалоб на случаи коррупции от сотрудников Минобороны.

Смена администрации с республиканцев на демократов может стать причиной для запуска такой ревизии, по результатам которой Пентагону могут урезать бюджет, что прямо или косвенно скажется на будущих доходах ManTech. Ну или бюджет не урежут, но поставят гражданских наблюдателей, которые будут трястись над каждым долларом.

На это можно возразить, что приход к власти демократов в 2008 году не испортил жизнь военным. Но вот контраргумент: тогдашние американские демократы были явно менее деструктивны, чем сегодняшние.

При этом политические риски заключаются именно в пересмотре внутриамериканской повестки, а не в гипотетическом миролюбии демократов. На президентов-демократов пришлись обе мировые войны, Корея, Вьетнам и целый ворох конфликтов в духе Югославии, Ливии и Сирии.

Что в итоге

Взять акции можно сейчас примерно по 66,8 $, а дальше есть 2 варианта действий.

Краткосрочное вложение. В течение следующих 10 месяцев акции компании могут вырасти до 75 $, что заметно меньше 87 $, которые они стоили еще в феврале. Бизнес компании выглядит вполне неплохо и на это время может стать убежищем для инвесторов, ищущих сочетания надежности и потенциальной прибыльности.

Долгосрочное вложение. Можно держать акции следующие 15 лет, пока дивиденды скрашивают ожидание. На длинных дистанциях сильно вырастают шансы того, что компанию купят, но также возрастают риски политической дегенерации США, которая плохо отразится на военных. Но это очень умозрительный риск, который, правда, стоило упомянуть для порядка.