Инвестидея: Medtronic, потому что старость не радость

У меня есть достаточно консервативная идея: купить акции производителя медицинского оборудования Medtronic на долгосрочную перспективу. Расчет в том, что население США, да и всего мира, будет стареть, что создает спрос на эмитентов, которые работают на рынке здравоохранения.

Потенциал роста: 7—8% годовых.

Срок действия: до 10 лет.

Почему акции могут вырасти: на продукцию компании уже существует устойчивый спрос — и он будет расти вместе с количеством новых потребителей, недостатка в которых ввиду неизбежного старения основной массы населения развитых стран не предвидится.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не инструкции к действию. Полагаться на наши размышления или нет — решать вам.

Любим, ценим,

Инвестредакция

Чем занимается компания

Судя по отчетности, 37,9% выручки дают аппараты для лечения и диагностики сердечно-сосудистых заболеваний; 29% приходится на оборудование для минимально инвазивного лечения — от скальпелей до целых диагностических аппаратов с ультразвуком; 25,8% — это оборудование для восстановительного лечения; остальную выручку дает оборудование для лечения диабета.

Почему компания может вырасти

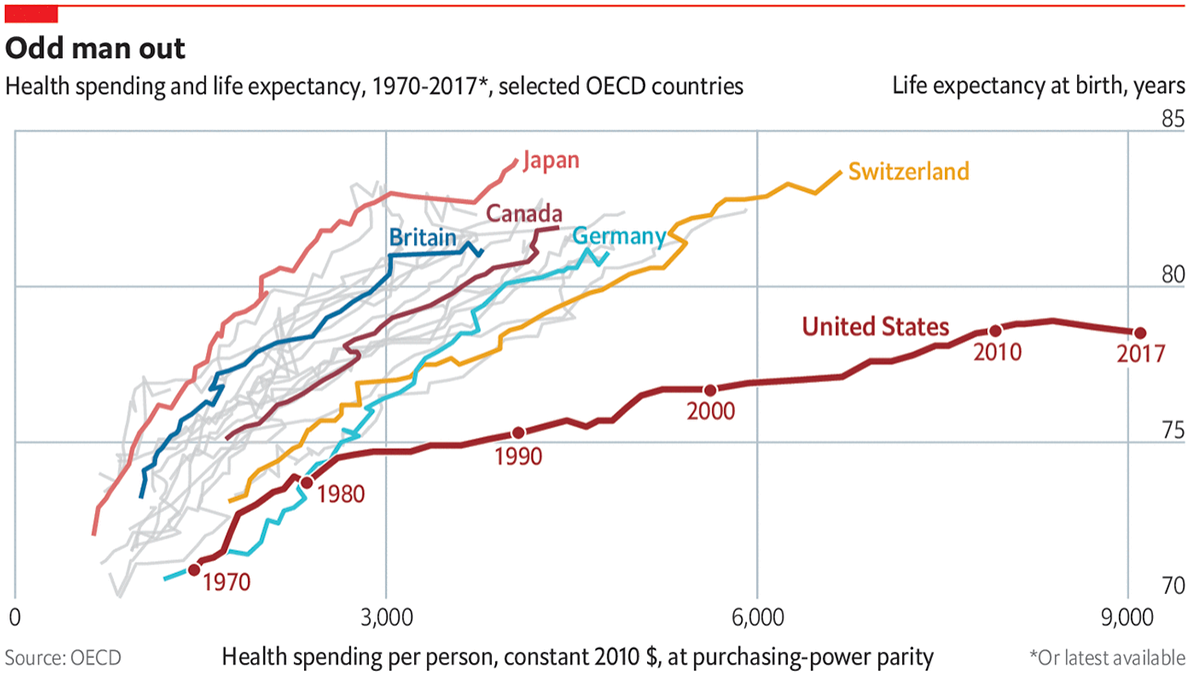

Растущий рынок. Мировой рынок медицинского оборудования будет расти, а значит, наш эмитент сможет хорошо заработать. Конкретно в США американское правительство прогнозирует средний ежегодный рост трат населения на медицинские нужды в районе 5,5% в год вплоть до 2027 — из-за неизбежного старения основной массы населения США.

Учитывая, что MDT специализируется на понятном оборудовании для больниц, а не разрабатывает дорогие лекарства от сложных болезней, динамика спроса со стороны потенциальных пациентов получается вполне предсказуемая: чем старше люди становятся, тем чаще им нужно лечиться, причем от того набора заболеваний, что лечится продукцией компании.

Есть куда увеличивать экспорт. В США MDT получает примерно 83% выручки — почти 25 млрд долларов. Учитывая, что и за пределами США населению нужно лечиться, MDT обеспечен приток новых клиентов. И в этом плане бизнес компании движется в правильном направлении: продажи за пределами США растут где-то на 9—10% в год — в США рост около 3—5%.

Риски: отток пациентов, конфликты в системе здравоохранения США

Теоретическая возможность замедления притока пациентов в больницы. В этом году в США перестали действовать штрафы для людей, у которых нет медицинской страховки. В свое время именно эти штрафы позволили нагнать в больницы 20 млн новых пациентов. Большее количество пациентов быстрее изнашивает имеющееся оборудование и заставляет больницы чаще обновлять инвентарь. Пока непонятно, как подействует отмена штрафов на приток пациентов в больницы, но все же будем держать в уме вероятность замедления роста продаж оборудования MDT.

Конфликты вокруг системы медицинского страхования. При Обаме в США медицинское страхование сделали обязательным для всех граждан страны — это была часть пакета реформ, известного широкой публике под названием Obamacare.

При Трампе эту систему хотят отменить, но все никак не получается. Для инвесторов это важно, потому что американская система здравоохранения устроена крайне сложно. Отмена Obamacare, к которому все привыкли и в структуре которого работают все игроки на рынке, вызовет хаос и перетряску всего сектора здравоохранения с возможным пересмотром старых контрактов, новыми условиями их продления, новыми правилами закупок.

Инвесторы это понимают, хотя в финансовом плане заранее оценить эффект возможной отмены крайне сложно, — поэтому на любые новости об отмене Obamacare они реагируют распродажей всех медицинских компаний без оглядки.

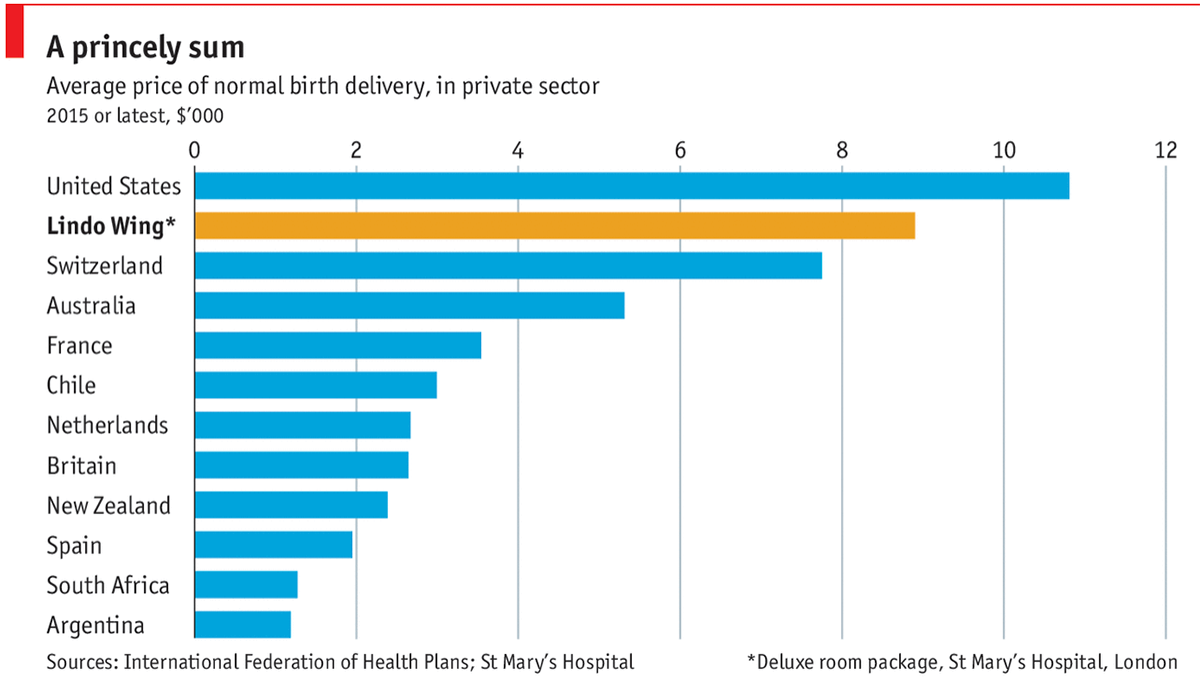

Недовольство трудящихся. Американская система здравоохранения отличается чудовищной дороговизной. Про это можно рассказать много интересного, но вот показательный пример: когда Кейт Миддлтон, жена английского принца, в прошлом году рожала в Лондоне в люксовых условиях, это стоило на 15% меньше средней цены обычных родов в частной больнице в США.

С остальными европейскими странами сравнение еще хуже. И такая же картина в остальном. Поэтому тема здравоохранения в США справедливо политизирована: весьма вероятно, что политики в США начнут разыгрывать эту карту для укрепления популярности среди избирателей. Например, будут продвигать законы, ограничивающие стоимость услуг и товаров, которую поставщики устанавливают для госпиталей, — то есть снижать их маржу, что неминуемо отразится в отчетности.

Сейчас в США есть более актуальные кандидаты для того, чтобы принести их в жертву регуляторам, — например фармацевтический сектор, руководство которого зачастую ведет себя как ожившая советская карикатура на пороки капитализма. Но, разобравшись с фармацевтикой, могут приняться и за производителей медоборудования. А может быть, накроют все здравоохранение разом.

Здесь сразу скажу, что новости такого рода всегда приходят слишком поздно, поэтому подготовиться к ним невозможно. С другой стороны, если они поступят до открытия премаркета в США, но уже в часы работы Санкт-Петербургской биржи, велик шанс успеть выйти из акций до того, как это начнут делать все и цена обвалится.

Что в итоге

Medtronic следует оценивать с позиции долгосрочных инвестиций. К сожалению, на Санкт-Петербургской бирже нет американских секторальных ETF на производителей медоборудования. Такие фонды представляют собой, простите за каламбур, среднюю температуру по больнице. В них много разных эмитентов, и падение одного не утянет весь портфель вниз.

В случае же Санкт-Петербургской биржи приходится делать ставку на конкретных эмитентов. Поэтому в Medtronic следует вкладываться, только если вы уверены в том, что он не попадет в будущем под раздачу регуляторов. А вот за исключением гипотетических политических рисков картина будущего для компании получается вполне оптимистичная.