Инвестидея: Olin, потому что пули летят

Сегодня у нас умеренно спекулятивная идея: взять акции химического предприятия Olin (NYSE: OLN), чтобы заработать на росте спроса на его продукцию.

Потенциал роста и срок действия: 15,5% за 14 месяцев без учета дивидендов; 9% годовых с учетом дивидендов в течение 10 лет.

Почему акции могут вырасти: на продукцию компании есть спрос, а сама она стоит недорого.

Как действуем: берем акции сейчас по 53,21 $.

При создании материала использовались источники, недоступные пользователям из РФ.

На чем компания зарабатывает

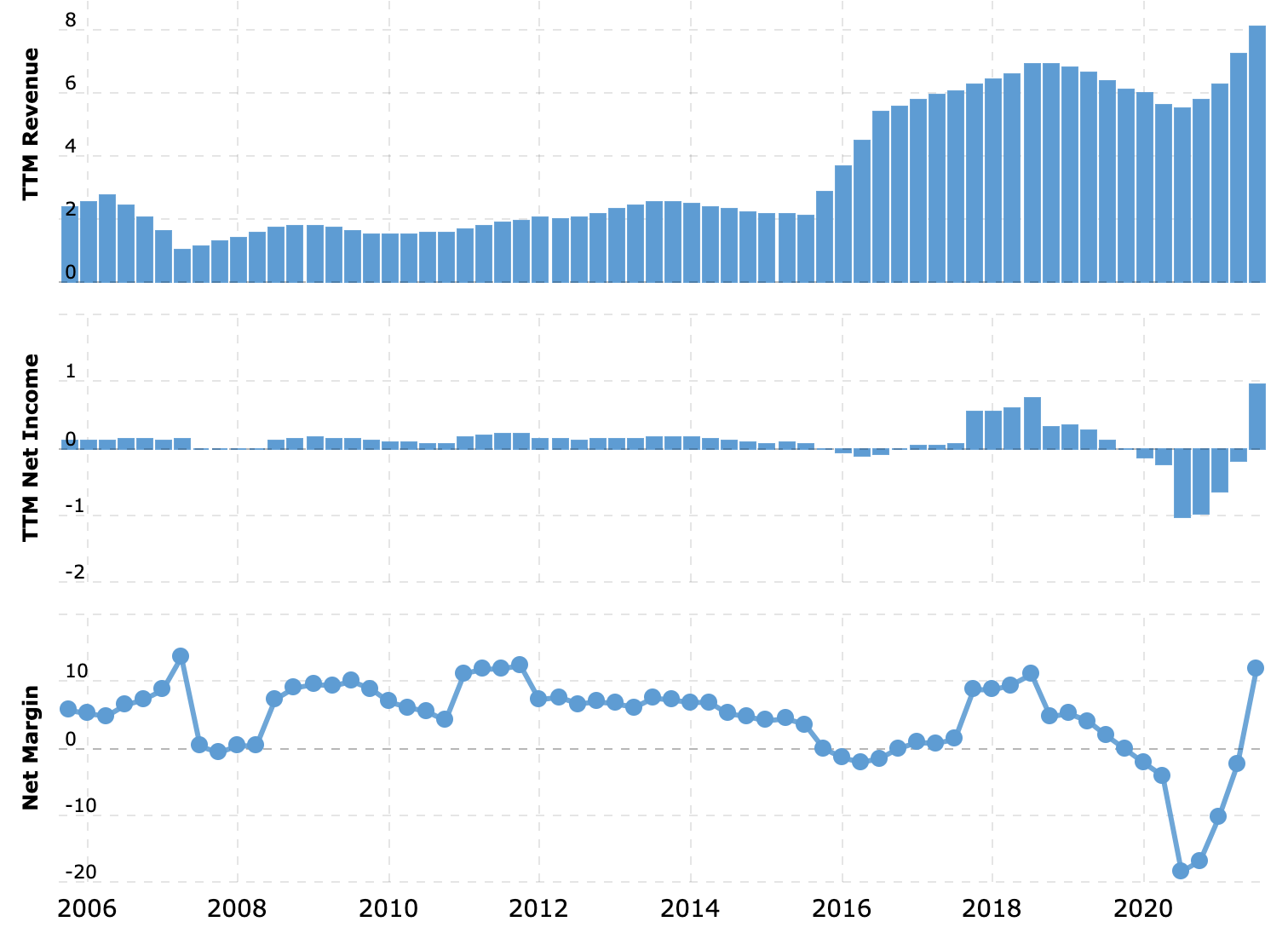

Годовой отчет компании за 2020 год включает в себя убытки, которые компания понесла из-за разовых издержек, и представленная там информация не вполне объективна. Поэтому мы будем ориентироваться на последний отчет компании, включающий в себя информацию о последних 9 месяцах ее работы.

Согласно последнему квартальному отчету компании, ее выручка за последние 9 месяцев делится на следующие сегменты.

Хлорно-щелочные соединения и винил — 44,7%. Это каустическая сода, водород и прочие важные штуки, нужные промышленным предприятиям в самых разных отраслях. Маржа доналоговой прибыли сегмента — 24,26% от его выручки.

Эпоксиды — 36,88%. Это различные покрытия, как жидкие, так и твердые, и решения для фильтрации. Маржа доналоговой прибыли сегмента — 18,64% от его выручки.

Winchester — 18,42%. Это амуниция для малокалиберного огнестрельного оружия. Также в этом сегменте считается продажа решений на основе пороха для строительной отрасли. Военные ведомства и правоохранительные органы дают только 30,99% выручки сегмента, 69,1% выручки тут приходится на частный сектор. Маржа доналоговой прибыли сегмента — 26% от его выручки.

По регионам выручка компании делится так: 58,47% — США, 19,55% — Европа и 21,98% — другие, неназванные регионы.

Аргументы в пользу компании

Упало. С 12 ноября этого года акции сильно упали: с 64,42 до 52,72 $. Так что мы можем подобрать акции в ожидании отскока.

В целом все хорошо. «Химическую» часть бизнеса Olin, дающую компании более 80% выручки, поддержит продолжающийся промышленный подъем в США — как в идее с Westlake.

А «амуниционный» бизнес Olin поддержит неуклонный рост напряженности в США, о котором мы уже говорили в идее по Smith & Wesson. Так что в целом Olin дает нам неплохую возможность заработать на разных трендах в американском экономическом и социальном развитии.

Недорого. P / E у компании — 8,99, P / S — 1,05, а капитализация около 8,46 млрд долларов. В целом перечисленные достоинства облегчают как возможность накачки акций компании инвесторами, так и ее покупки кем-то крупнее.

Диверсификация. Согласно годовому отчету, только один из клиентов компании дает ей больше 5% выручки. В целом это усиливает переговорную позицию Olin и минимизирует риски порчи отчетности в случае ухода кого-то из клиентов.

Что может помешать

Концентрация. Согласно годовому отчету, 11% выручки Olin приходится на компанию Dow Chemical — на того самого единственного клиента с более чем 5% выручки. Не думаю, что Dow будет скандалить, требуя себе скидок, — хотя такой риск с крупными клиентами всегда есть. Но все же логистические проблемы на заводах Dow могут негативно отразиться на Olin, а сейчас все крупные промышленные предприятия США и мира страдают от такого рода затруднений.

И многое другое. Рост стоимости труда, логистики и сырья может сказаться на отчетности компании. Конечно, она будет по максимуму закладывать рост издержек в цену своей продукции, но здесь у ее клиентов есть определенный предел терпения. Так что повышать цены до бесконечности Olin не сможет.

ESG. Производство компании весьма токсично, и периодически у нее случаются судебные тяжбы и назначения компенсаций. Но самое проблемное тут — репутация: ESG-рейтинг компании у Sustainalytics очень низкий — Olin в своей подгруппе химических компаний находится на 409-м месте из 480. Это может привести к игнорированию ее акций частью инвесторов, а также негативно повлиять на возможность получить займы по приемлемым расценкам.

Бухгалтерия. У компании 6,264 млрд долларов задолженностей, из которых 1,587 млрд нужно погасить в течение года. В распоряжении Olin не так много денег: 306,1 млн на счетах плюс 1,041 млрд задолженностей контрагентов. А еще Olin платит дивиденды: 80 центов на акцию в год — аж 1,51% годовых, — на что у нее уходит примерно 129 млн в год — примерно 13,43% от ее прибыли за минувший год. Учитывая описанные выше факторы, выплаты могут порезать для того, чтобы погасить долги, — а выплаты у компании все же достаточно ощутимые — мы можем опасаться исхода дивидендных инвесторов.

Что в итоге

Берем акции сейчас по 53,21 $. А дальше есть два варианта:

- ждем роста акций до 61 $, которые за них просили еще в ноябре. Думаю, этого уровня мы достигнем за следующие 14 месяцев;

- держим акции следующие 10 лет — скорее всего, за это время компанию купит какой-нибудь крупный конгломерат. Бонусом за ожидание будут дивиденды.

Но все же проверяйте новостной раздел на сайте компании, чтобы успеть продать акции до того, как на снижение или отмену дивидендов отреагируют инвесторы на «СПб-бирже».