Инвестидея: Proofpoint, потому что нужно защищать своих сотрудников

Сегодня у нас очень спекулятивная идея: взять акции производителя ПО в сфере кибербезопасности Proofpoint (NASDAQ: PFPT), чтобы заработать на росте в этом секторе.

Потенциал роста и срок действия: до 20% в течение 20 месяцев; 10% годовых в течение 10 лет.

Почему акции могут вырасти: сектор этот люб как заказчикам, так и розничным инвесторам.

Как действуем: берем сейчас по 114,4 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Proofpoint делает программное обеспечение в сфере кибербезопасности, которое позволяет защищать переписку и внутренние коммуникации в компании, а также защищает пользователей от атак злоумышленников и мошенников, например от фишинга.

Согласно отчету, выручка делится на 2 сегмента.

Подписка. Основной сегмент компании, дающий 98,51% выручки, — в основном здесь клиенты платят Proofpoint за доступ и обновления ее программного обеспечения, техподдержку. Важно учитывать, что здесь 2,94% от выручки сегмента приходится на оплату ПО компании, которое размещается на серверах заказчика и которым он управляет самостоятельно. Валовая маржа сегмента — 76,35% от выручки.

Железо и услуги. В этом сегменте компания занимается установкой оборудования по запросу клиентов, а также консультирует и помогает в настройке. Это глубоко убыточный сегмент: затраты на него в 2,21 раза превышают выручку. Сегмент дает 1,49% выручки.

80% выручки компания делает в США, остальное приходится на другие, неназванные страны. Proofpoint ориентирована на обслуживание крупных и средних предприятий: обслуживает 54% компаний Fortune 1000 и 24% компаний Global 2000.

Аргументы в пользу компании

У этой компании плюсы, похожие на те, что мы рассматривали в инвестидее про SailPoint.

Перспективный сектор. Как показал масштабный взлом компании SolarWinds с последующим падением уровня защиты виртуальных ресурсов десятков тысяч клиентов компании, на кибербезопасность нельзя потратить «слишком много» денег, ибо ущерб всегда будет превосходить траты. Вряд ли у Proofpoint будут какие-то проблемы с продвижением своего продукта по огромной цене: в случае кибербезопасности противопоставить нечего, поскольку заказчики сами в теме не разбираются, а вот цена ошибки высока.

В плане дальнейшего роста выручки у Proofpoint все будет хорошо: в период пандемии сильно выросло количество хакерских атак против работников предприятий, направленных на кражу личности и данных сотрудников, а ПО для защиты от такого рода атак как раз делает Proofpoint.

Внимание розничных инвесторов. У Proofpoint не очень большая капитализация — 6,6 млрд долларов, поэтому эти акции накачать миноритарным инвесторам будет нетрудно. Роль и влияние мелких инвесторов на бирже растут: в 2020 году корзина из самых популярных акций среди розничных инвесторов выросла на 85%, в то время как S&P 500 вырос меньше чем на 14%.

Кибербезопасность как сектор показывает хорошие темпы роста. Розничные инвесторы любят поверхностные признаки успеха вроде роста выручки и числа пользователей — Proofpoint может похвастать и выручкой, и количеством пользователей.

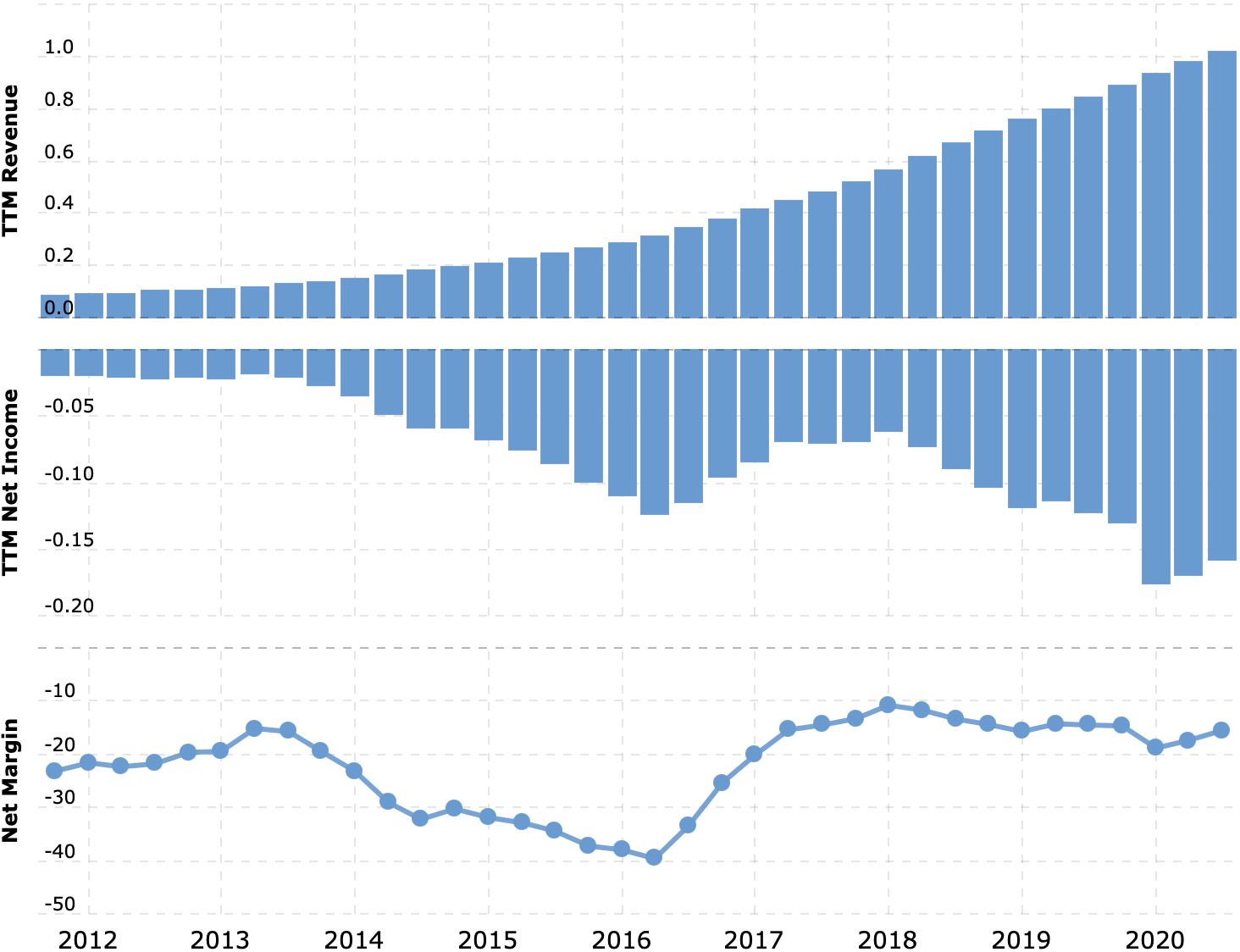

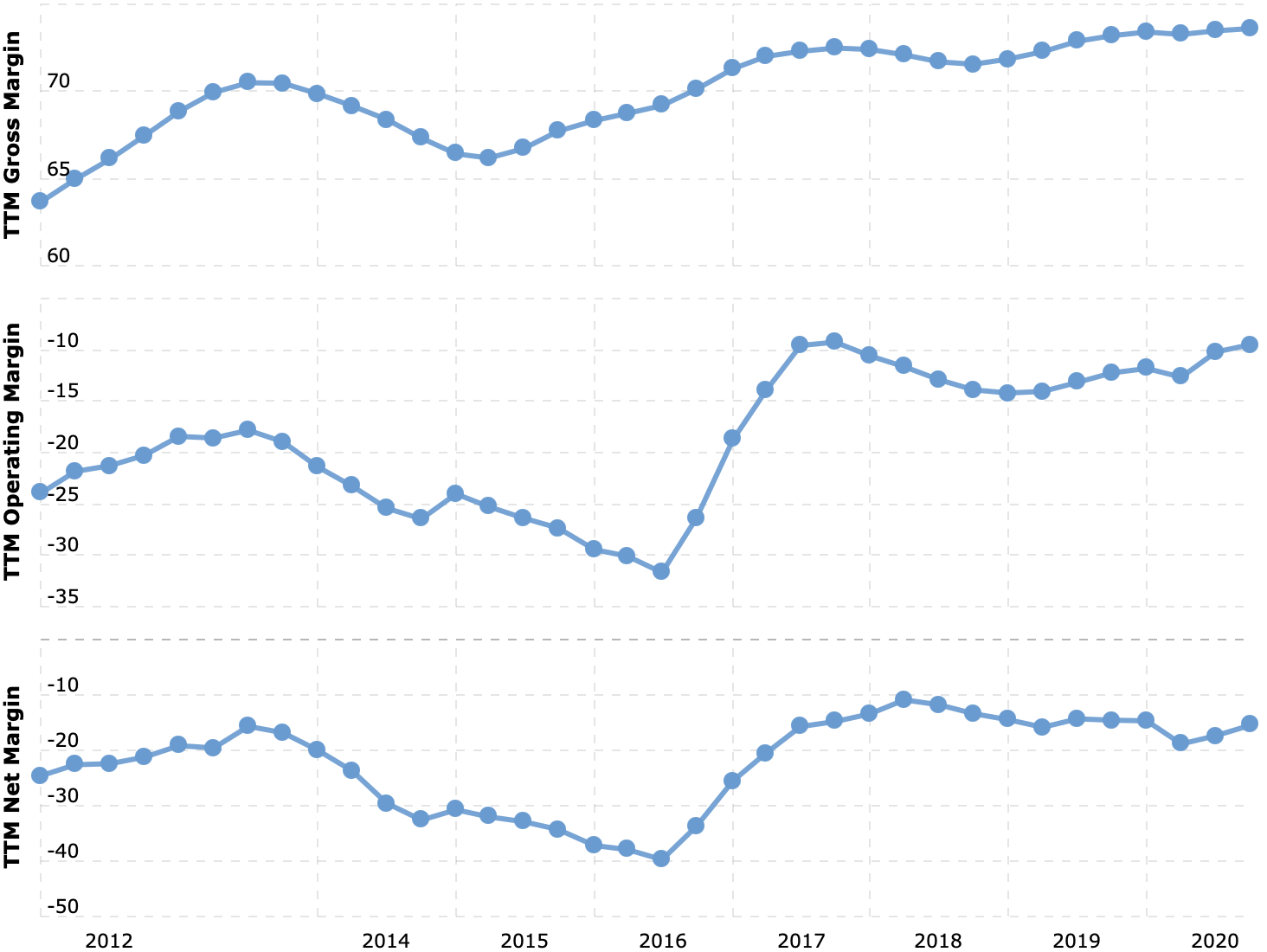

Возможность покупки компании. Сама по себе небольшая капитализация Proofpoint к этому располагает. Еще один важный фактор покупки — убыточность. Виновник убытков Proofpoint — отдел продаж и маркетинга, который, согласно отчету, пожирает 63,34% валовой прибыли. Несмотря на убыточность, компания обладает огромной валовой маржой — выше 73% от выручки.

Клиентская база. Свыше 90% клиентов Proofpoint возобновляют подписку — это делает доходы компании довольно предсказуемыми. Потенциальный покупатель Proofpoint из числа крупных корпораций вполне может порезать отдел маркетинга и продаж на 90%, забрав эти функции себе и оставив в Proofpoint только команду, работающую над продуктом, — получится отличный маржинальный бизнес. Тем более клиентская база с течением времени начинает пользоваться все большим количеством услуг Proofpoint: если в 2012 из примерно 2400 клиентов 98% пользовались лишь 1—2 продуктами компании, то в конце 2019 из примерно 7100 клиентов 56% использовали 3 продукта и более.

Топ-5 хакерских атак против предприятий по видам с начала пандемии

| Вредоносное ПО или фишинг | 41% |

| Мошенничество | 40% |

| Кража данных | 37% |

| Вымогательство | 36% |

| Уязвимость ПО | 34% |

Топ-5 хакерских атак против предприятий по видам с начала пандемии

| Вредоносное ПО или фишинг | 41% |

| Мошенничество | 40% |

| Кража данных | 37% |

| Вымогательство | 36% |

| Уязвимость ПО | 34% |

Какой ущерб понесли организации из-за хакерской атаки в период пандемии

| Утрата данных сотрудников | 36% |

| Утрата данных покупателей | 36% |

| Ущерб продуктивности | 36% |

| Финансовые потери или кражи | 35% |

| Кража личных данных | 32% |

| Утрата др. конфиденциальных данных | 31% |

Какой ущерб понесли организации из-за хакерской атаки в период пандемии

| Утрата данных сотрудников | 36% |

| Утрата данных покупателей | 36% |

| Ущерб продуктивности | 36% |

| Финансовые потери или кражи | 35% |

| Кража личных данных | 32% |

| Утрата др. конфиденциальных данных | 31% |

Финансовые показатели компании за периоды в тысячах долларов

| 1 июля — 30 сен 2020 | 1 июля — 30 сен 2019 | 1 янв — 30 сен 2020 | 1 янв — 30 сен 2019 | |

|---|---|---|---|---|

| Выручка: подписки | 260 672 | 224 275 | 759 633 | 634 639 |

| Выручка: железо и услуги | 5997 | 3110 | 15 248 | 10 122 |

| Общая выручка | 266 669 | 227 385 | 774 881 | 644 761 |

| Себест. выручки: подписки | −60 144 | −52 308 | −179 185 | −151 208 |

| Себест. выручки: железо и услуги | −8777 | −7573 | −26 242 | −21 744 |

| Общая себест. выручки | −68 921 | −59 881 | −205 427 | −172 952 |

| Прибыль | 197 748 | 167 504 | 569 454 | 471 809 |

| Расходы на НИОКР | −71 743 | −60 060 | −212 240 | −168 494 |

| Продажи и маркетинг | −121 294 | −105 502 | −360 735 | −305 343 |

| Общие и админ. расходы | −25 821 | −26 388 | −70 188 | −80 094 |

| Общие операцион. расходы | −218 858 | −191 950 | −643 163 | −553 931 |

| Операционный убыток | −21 110 | −24 446 | −73 709 | −82 122 |

| Выплаты по процентам | −9106 | −3698 | −27 039 | −3698 |

| Др. расходы или доходы | −119 | 2180 | 3410 | 3565 |

| Убыток до налогов | −30 335 | −25 964 | −97 338 | −82 255 |

| Налог на прибыль | −1540 | −18 376 | −31 369 | −19 276 |

| Итоговый убыток | −31 875 | −44 340 | −128 707 | −101 531 |

Финансовые показатели компании за периоды в тысячах долларов

| Выручка: подписки | |

| 1 июля — 30 сен 2020 | 260 672 |

| 1 июля — 30 сен 2019 | 224 275 |

| 1 янв — 30 сен 2020 | 759 633 |

| 1 янв — 30 сен 2019 | 634 639 |

| Выручка: железо и услуги | |

| 1 июля — 30 сен 2020 | 5997 |

| 1 июля — 30 сен 2019 | 3110 |

| 1 янв — 30 сен 2020 | 15 248 |

| 1 янв — 30 сен 2019 | 10 122 |

| Общая выручка | |

| 1 июля — 30 сен 2020 | 266 669 |

| 1 июля — 30 сен 2019 | 227 385 |

| 1 янв — 30 сен 2020 | 774 881 |

| 1 янв — 30 сен 2019 | 644 761 |

| Себест. выручки: подписки | |

| 1 июля — 30 сен 2020 | −60 144 |

| 1 июля — 30 сен 2019 | −52 308 |

| 1 янв — 30 сен 2020 | −179 185 |

| 1 янв — 30 сен 2019 | −151 208 |

| Себест. выручки: железо и услуги | |

| 1 июля — 30 сен 2020 | −8777 |

| 1 июля — 30 сен 2019 | −7573 |

| 1 янв — 30 сен 2020 | −26 242 |

| 1 янв — 30 сен 2019 | −21 744 |

| Общая себест. выручки | |

| 1 июля — 30 сен 2020 | −68 921 |

| 1 июля — 30 сен 2019 | −59 881 |

| 1 янв — 30 сен 2020 | −205 427 |

| 1 янв — 30 сен 2019 | −172 952 |

| Прибыль | |

| 1 июля — 30 сен 2020 | 197 748 |

| 1 июля — 30 сен 2019 | 167 504 |

| 1 янв — 30 сен 2020 | 569 454 |

| 1 янв — 30 сен 2019 | 471 809 |

| Расходы на НИОКР | |

| 1 июля — 30 сен 2020 | −71 743 |

| 1 июля — 30 сен 2019 | −60 060 |

| 1 янв — 30 сен 2020 | −212 240 |

| 1 янв — 30 сен 2019 | −168 494 |

| Продажи и маркетинг | |

| 1 июля — 30 сен 2020 | −121 294 |

| 1 июля — 30 сен 2019 | −105 502 |

| 1 янв — 30 сен 2020 | −360 735 |

| 1 янв — 30 сен 2019 | −305 343 |

| Общие и админ. расходы | |

| 1 июля — 30 сен 2020 | −25 821 |

| 1 июля — 30 сен 2019 | −26 388 |

| 1 янв — 30 сен 2020 | −70 188 |

| 1 янв — 30 сен 2019 | −80 094 |

| Общие операцион. расходы | |

| 1 июля — 30 сен 2020 | −218 858 |

| 1 июля — 30 сен 2019 | −191 950 |

| 1 янв — 30 сен 2020 | −643 163 |

| 1 янв — 30 сен 2019 | −553 931 |

| Операционный убыток | |

| 1 июля — 30 сен 2020 | −21 110 |

| 1 июля — 30 сен 2019 | −24 446 |

| 1 янв — 30 сен 2020 | −73 709 |

| 1 янв — 30 сен 2019 | −82 122 |

| Выплаты по процентам | |

| 1 июля — 30 сен 2020 | −9106 |

| 1 июля — 30 сен 2019 | −3698 |

| 1 янв — 30 сен 2020 | −27 039 |

| 1 янв — 30 сен 2019 | −3698 |

| Др. расходы или доходы | |

| 1 июля — 30 сен 2020 | −119 |

| 1 июля — 30 сен 2019 | 2180 |

| 1 янв — 30 сен 2020 | 3410 |

| 1 янв — 30 сен 2019 | 3565 |

| Убыток до налогов | |

| 1 июля — 30 сен 2020 | −30 335 |

| 1 июля — 30 сен 2019 | −25 964 |

| 1 янв — 30 сен 2020 | −97 338 |

| 1 янв — 30 сен 2019 | −82 255 |

| Налог на прибыль | |

| 1 июля — 30 сен 2020 | −1540 |

| 1 июля — 30 сен 2019 | −18 376 |

| 1 янв — 30 сен 2020 | −31 369 |

| 1 янв — 30 сен 2019 | −19 276 |

| Итоговый убыток | |

| 1 июля — 30 сен 2020 | −31 875 |

| 1 июля — 30 сен 2019 | −44 340 |

| 1 янв — 30 сен 2020 | −128 707 |

| 1 янв — 30 сен 2019 | −101 531 |

Количество продуктов, которые используют клиенты

| На момент IPO в 2012 году | 4 квартал 2019 года | |

|---|---|---|

| Количество клиентов | 2400 | 7100 |

| Сколько клиентов используют 1—2 продукта | 98% | 44% |

| Сколько клиентов используют 3 продукта и более | 2% | 56% |

Количество продуктов, которые используют клиенты

| Количество клиентов | |

| На момент IPO в 2012 году | 2400 |

| 4 квартал 2019 года | 7100 |

| Сколько клиентов используют 1—2 продукта | |

| На момент IPO в 2012 году | 98% |

| 4 квартал 2019 года | 44% |

| Сколько клиентов используют 3 продукта и более | |

| На момент IPO в 2012 году | 2% |

| 4 квартал 2019 года | 56% |

Что может помешать

Теоретическая вероятность взлома ПО компании. От этого акции упадут, а клиенты могут начать в массовом порядке отписываться.

Убыточность бизнеса. Чаще всего это практически гарантирует убыточность акций. В случае Proofpoint отягчающим обстоятельством выступает то, что компания, в отличие от SailPoint, вообще никогда не была прибыльной.

Клиенты. В годовом отчете компания упоминает, что львиная доля расходов ее отдела продаж приходится на скидки для новых клиентов, и это сильно снижает привлекательность бизнеса в глазах потенциальных покупателей. Конечно, с течением времени и после продления подписки эти клиенты становятся прибыльными, но на данном этапе бизнесу приходится фактически доплачивать им.

Уровень удержания клиентов у компании всего лишь выше 90% — это хороший показатель для бизнеса, основанного на подписках, но с такими жертвами могло бы быть гораздо больше. Рост выручки от имеющейся клиентской базы с лихвой перекрывал бы негативный эффект от отписок, если бы уровень удержания был 110%.

Конкуренты. У компании много конкурентов, которые могут предлагать клиентам схожие решения. Среди них Cisco, Microsoft, FireEye, Symantec, Google, Micro Focus International, Veritas Technologies, Mimecast и Barracuda Network. Их присутствие на рынке вынуждает компанию активно тратиться на маркетинг и продвижение.

Концентрация. Согласно годовому отчету, на двух крупнейших клиентов приходится чуть меньше четверти всей выручки компании — 12% на одного и 11% на другого. Пересмотр отношений с кем-либо из них может негативно сказаться на выручке Proofpoint.

Пропорции. В год компания делает продаж примерно на миллиард долларов, занимая примерно 8,33% от своего рынка. А вот капитализация у нее составляет почти 55% от рынка. Соотношение, конечно, гораздо лучше, чем у SailPoint, но все равно акции в процессе может потрясти. Правда, все не так страшно: к 2024 году рынок этот вырастет на 58%, а значит, вырастут и возможности Proofpoint.

Банкротство или размывание. С существующей моделью бизнеса компания может обанкротиться: у нее 1,82 млрд долларов долгов, из которых 782,798 млн нужно погасить в течение года, — против примерно 1,2 млрд в распоряжении компании. Чтобы продолжать финансировать свои операции, компания может прибегнуть к эмиссии новых акций — акции от этого могут упасть, если предложение превысит спрос.

Судя по опыту Tesla, которая выпускает и выпускает новые акции, а котировки от этого не сильно падают, инвесторы наверняка с удовольствием купят новые акции. Да во время карантина многие американские компании выпускали новые акции, и они отлично раскупались. Но все же стоит учитывать возможность просадки котировок Proofpoint от допэмиссии акций.

Что в итоге

Акции можно взять сейчас за 114,4 $ и продать где-то за 138 $ в течение следующих 20 месяцев. Сейчас акции торгуются вблизи исторических максимумов, но возможно, что комбинация причин — жадность розничных инвесторов, перспективность сектора и немалая вероятность покупки компании кем-то — заставят эти акции вырасти за указанный срок.

Также можно держать акции Proofpoint следующие 10 лет: на длинных дистанциях сильно увеличивается возможность покупки компании, да и бизнес может стать прибыльным. В любом случае идея эта точно не для консервативных инвесторов: тем, кто не готов к волатильности, здесь делать нечего.