Инвестидея: Vontier, потому что ударники промышленности

Сегодня у нас умеренно спекулятивная идея: взять акции промышленной компании Vontier (NYSE: VNT), чтобы заработать на промышленном подъеме в США.

Потенциал роста и срок действия: 12% за 12 месяцев; 9% в год на протяжении 15 лет.

Почему акции могут вырасти: промышленные показатели в США лучше ожидаемого.

Как действуем: берем акции сейчас по 31,08 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира. Как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания производит товары и оказывает услуги для предприятий, работающих в самых разных областях. Согласно отчету Vontier, ее выручка делится на два сегмента.

Технологии для мобильности — 77,18% от общей выручки. Это вещи, связанные с заправкой автотранспорта: системы мониторинга протечек, оборудование для улавливания паров, системы распределения топлива, ускорители зарядки для электрокаров, автоматизированные системы платежей для заправок, погружные турбинные насосы, облачное ПО для мониторинга и управления топливными системами и программное обеспечение для управления автопарком. Основные клиенты компании: заправочные станции, магазины шаговой доступности, коммерческий автотранспорт.

В этом сегменте существует такое направление, как телематика. Это ПО для мониторинга и управления автотранспортом. Клиенты компании работают в сфере коммерческого автотранспорта.

Еще один подраздел сегмента — «умный город». Это разные вещи для оптимизации и автоматизации регулирования движения автотранспорта в городах: решения для регулирования трафика, общественного транспорта. Основные клиенты компании — управляющие общественным транспортом и коммунальными службами.

Технологии диагностики и ремонта — 22,82% от общей выручки. Здесь товары и услуги компании разделяются на две категории: оборудование и ПО для ремонта и диагностики автомобилей, оборудование для ремонта и смены колес.

Компания также дает сведения о делении выручки по категориям клиентов и услуг:

- Заправка автотранспорта — 30,42%.

- Ремонт машин — 19,48%.

- Услуги и возобновляемая выручка — 16,46%.

- Розничные сети — 13,89%.

- Защита окружающей среды — 8,71%.

- Розничные сети — 6,7%.

- Другое — 2,26%.

- «Умные города» — 1,19%.

- Общественный транспорт — 0,89%.

Товары компании составляют 90,95% от выручки, их валовая маржа — 46,07% от выручки сегмента, а услуги — 9,05% от выручки, их валовая маржа — 22,48% от выручки сегмента.

На США приходится 70% выручки компании. Остальная выручка распределяется на другие, неназванные страны: 9,45% выручки дают страны Западной Европы, 16,9% — некие «быстрорастущие рынки», остальное приходится на «прочие страны».

Аргументы в пользу компании

«Ну за то, что он молодец». По основным показателям это хороший, крепкий бизнес с отличной итоговой маржой — 12,65% от выручки. Компания пережила ужасный коронавирусный год без совсем ужасных потерь, что очень хорошо. P / E у нее не очень большой — 15,39, капитализация тоже — 5,24 млрд долларов. Поэтому акции могут вырасти за счет притока тех, кто ищет «надежные акции, чтобы пережить в них непростые времена».

Тем более для промышленности в США «непростые времена», судя по всему, уже закончились: основные промышленные показатели идут вверх, а значит, Vontier может ожидать некоторого роста заказов.

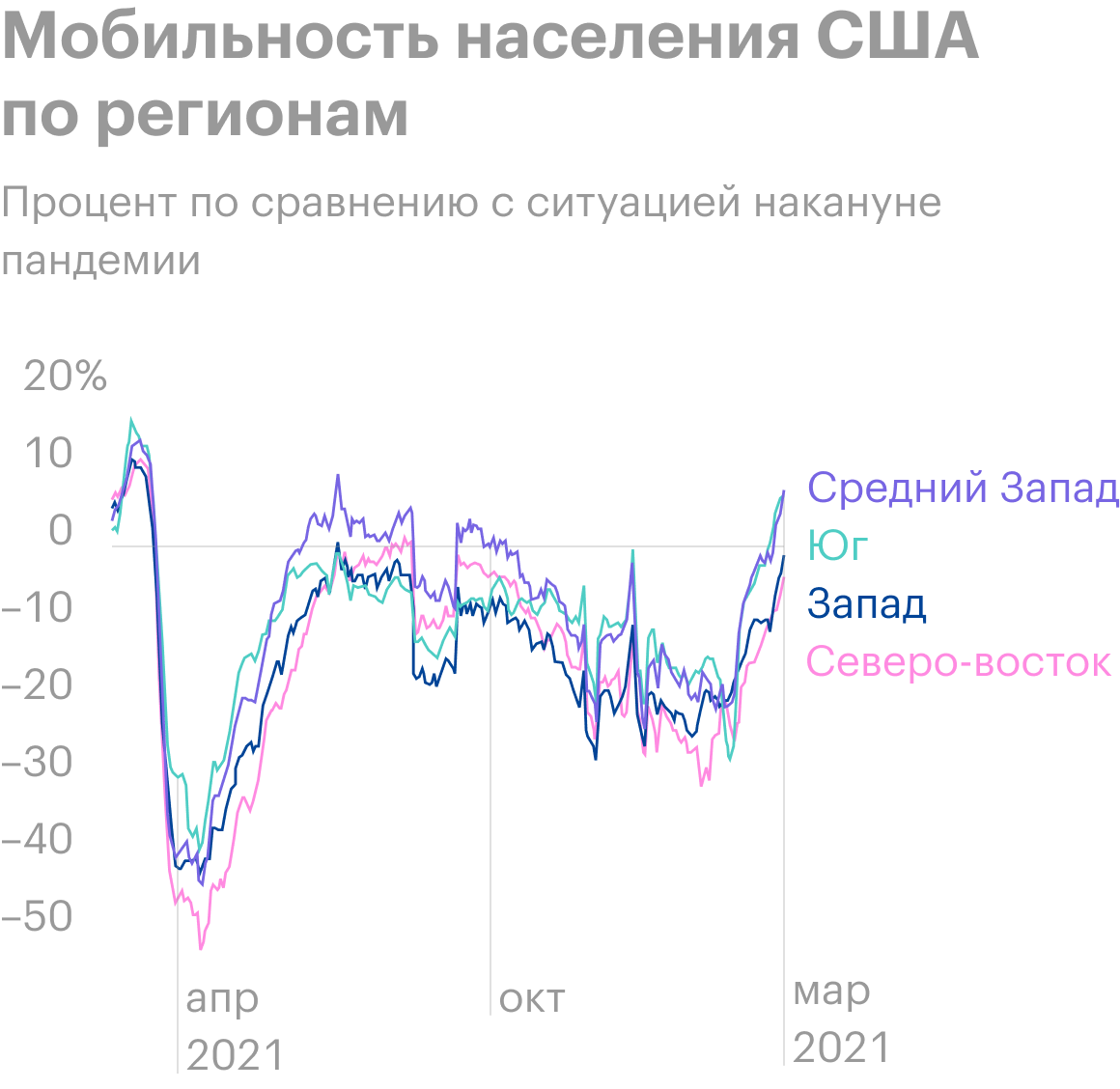

Вжух-вжух. В США во всех регионах страны растет мобильность населения, а это значит, что бизнес компании, который в значительной мере зависит от активности, связанной с автотранспортом, может рассчитывать на некоторое улучшение конъюнктуры.

Воспоминания о будущем. Vontier — это компания, ориентированная на оптимизацию технических процессов, а также на оказание услуг и производство товаров с высокой добавленной стоимостью в этой сфере. Проще говоря, Vontier работает на автоматизацию промышленности — в широком смысле слова, примерно как Cadence и Rockwell.

Вероятно, бизнес компании в долгосрочной перспективе себя покажет очень хорошо. Именно высокотехнологичная ориентация и уберегла Vontier от по-настоящему сильного падения продаж и серьезного снижения прибыли в 2020 году, когда весь остальной реальный сектор, и особенно автопром, плакал кровавыми слезами: достаточно посмотреть на General Electric и Volkswagen.

Еще велика вероятность покупки Vontier кем-то крупнее — может быть, даже General Motors, которая сейчас интенсивно развивает наиболее «наукоемкие» сегменты бизнеса, ведь Vontier стоит довольно дешево. Так компания проделает полный круг: до недавнего времени Vontier была подразделением Fortive, только в 2020 году Vontier стала отдельной компанией.

Выручка и прибыль компании, млн долларов, итоговая маржа, проценты от выручки

| Выручка | Прибыль | Итоговая маржа | |

|---|---|---|---|

| 2017 | 2500 | 373,3 | 14,94% |

| 2018 | 2670 | 385,8 | 14,46% |

| 2019 | 2770 | 436,5 | 15,75% |

| 2020 | 2700 | 342 | 12,65% |

Выручка и прибыль компании, млн долларов, итоговая маржа, проценты от выручки

| Выручка | |

| 2017 | 2500 |

| 2018 | 2670 |

| 2019 | 2770 |

| 2020 | 2700 |

| Прибыль | |

| 2017 | 373,3 |

| 2018 | 385,8 |

| 2019 | 436,5 |

| 2020 | 342 |

| Итоговая маржа | |

| 2017 | 0,1494 |

| 2018 | 0,1446 |

| 2019 | 0,1575 |

| 2020 | 0,1265 |

Что может помешать

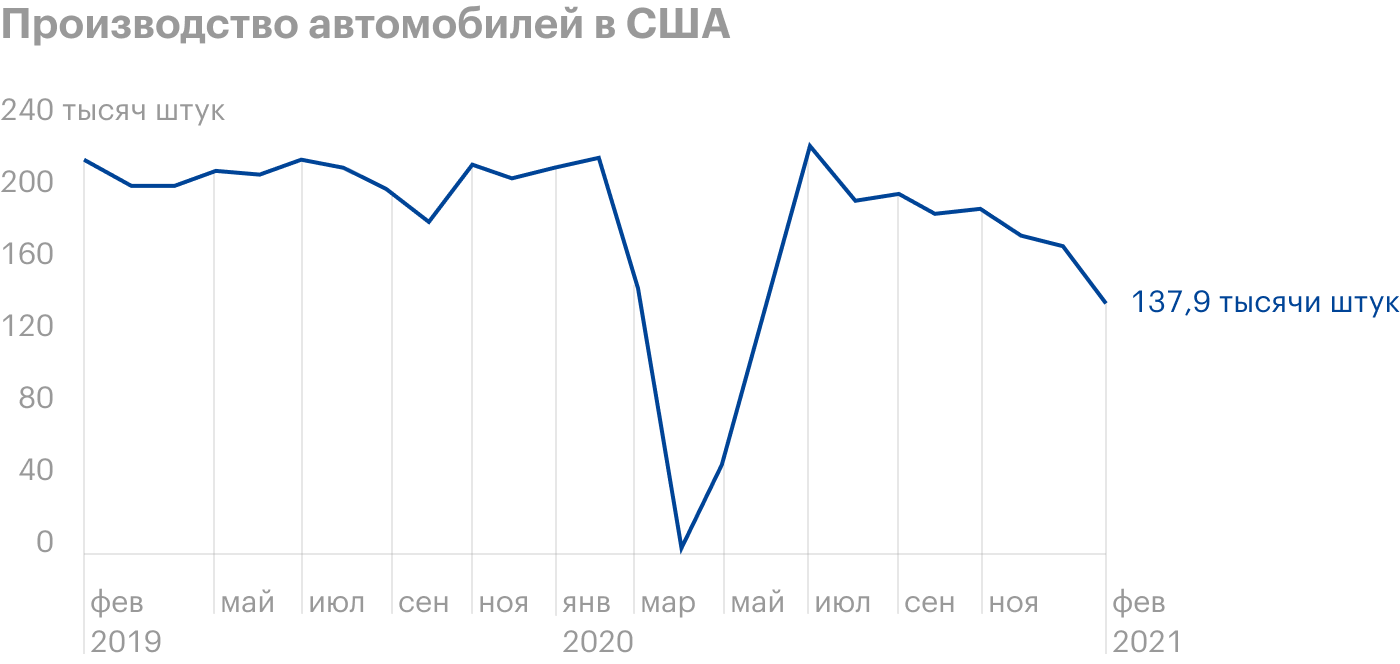

Полупроводники. Производство автомобилей в США начало понемногу падать в связи с острым дефицитом полупроводников. Ведь современные машины полагаются на сложную электронику, стоимость которой составляет уже под 40% стоимости машины, — для их производства нужны чипы. Поэтому следует быть готовыми к тому, что временная нехватка чипов отрицательно скажется на бизнесе Vontier.

Бухгалтерия. Согласно последнему отчету, у компании долгов на 1,795 млрд долларов, а вот на счетах у нее 380,5 млн — плюс 447,1 млн задолженностей контрагентов. В принципе, ничего ужасного в этом долге нет: компания не платит дивиденды и легко перекредитуется под приемлемый процент. Но все же стоит иметь этот момент в виду.

Что в итоге

Акции можно взять сейчас за 31,08 $, а дальше есть два варианта действий:

- дождаться, когда акции снова будут стоить 35 $. Я считаю, что с учетом всего вышесказанного не будет большой наглостью надеяться, что это произойдет в течение следующих 12 месяцев;

- держать акции следующие 15 лет, чтобы увидеть, как компания станет бенефициаром происходящих в промышленности изменений. Также на длинной дистанции сильно возрастает возможность покупки компании кем-то — и уже не так страшны сезонные неприятности вроде временной нехватки чипов.