Инвестидея: Zuora, потому что американские инвесторы любят все блестящее

Сегодня у меня очень спекулятивная идея: взять акции сервиса по оформлению подписок Zuora ввиду привлекательности этих акций с точки зрения розничных инвесторов и крупных компаний.

Потенциал роста: до 31%, если инвестировать краткосрочно; около 7,2% годовых в течение 10 лет.

Срок действия: 8 месяцев, если вкладываться краткосрочно; 10 лет, если долгосрочно.

Почему акции могут вырасти: карантин повысил спрос на услуги компании.

Как действуем: берем акции сейчас по 11,4 $.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

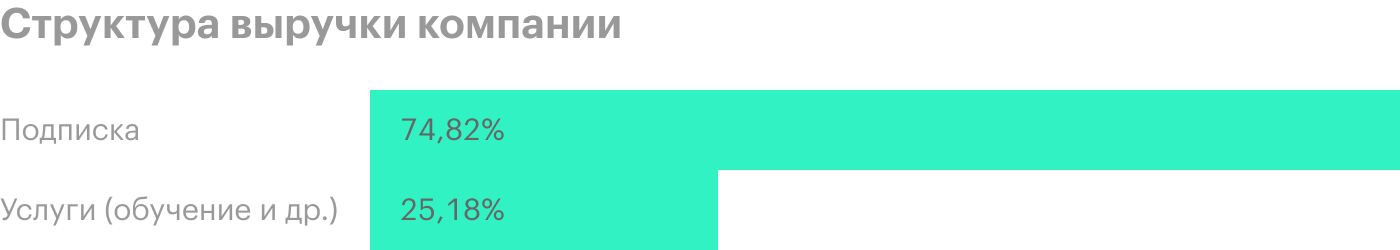

На чем компания зарабатывает

Zuora делает ПО, которое помогает компаниям запускать сервисы на базе подписной модели. ПО позволяет отправлять счета, снимать деньги, анализировать ключевые бизнес-метрики вроде статистики отписок и т. д.

Аргументы в пользу компании

Ударная пятилетка построения удаленной работы. Последние годы популярность удаленной работы потихоньку росла, а весной 2020 года спрос на нее резко вырос. В связи с этим мы можем ожидать, что темпы генерации онлайн-контента в мире ускорятся.

Это потребует услуг по автоматизации и управлению монетизацией, то есть создаст условия для роста спроса на услуги Zuora. Неважно, когда закончится коронавирус, ведь рано или поздно может появиться новая проблема. У тех, чья работа завязана на интернете, в такой ситуации есть преимущество перед многими офлайн-бизнесами.

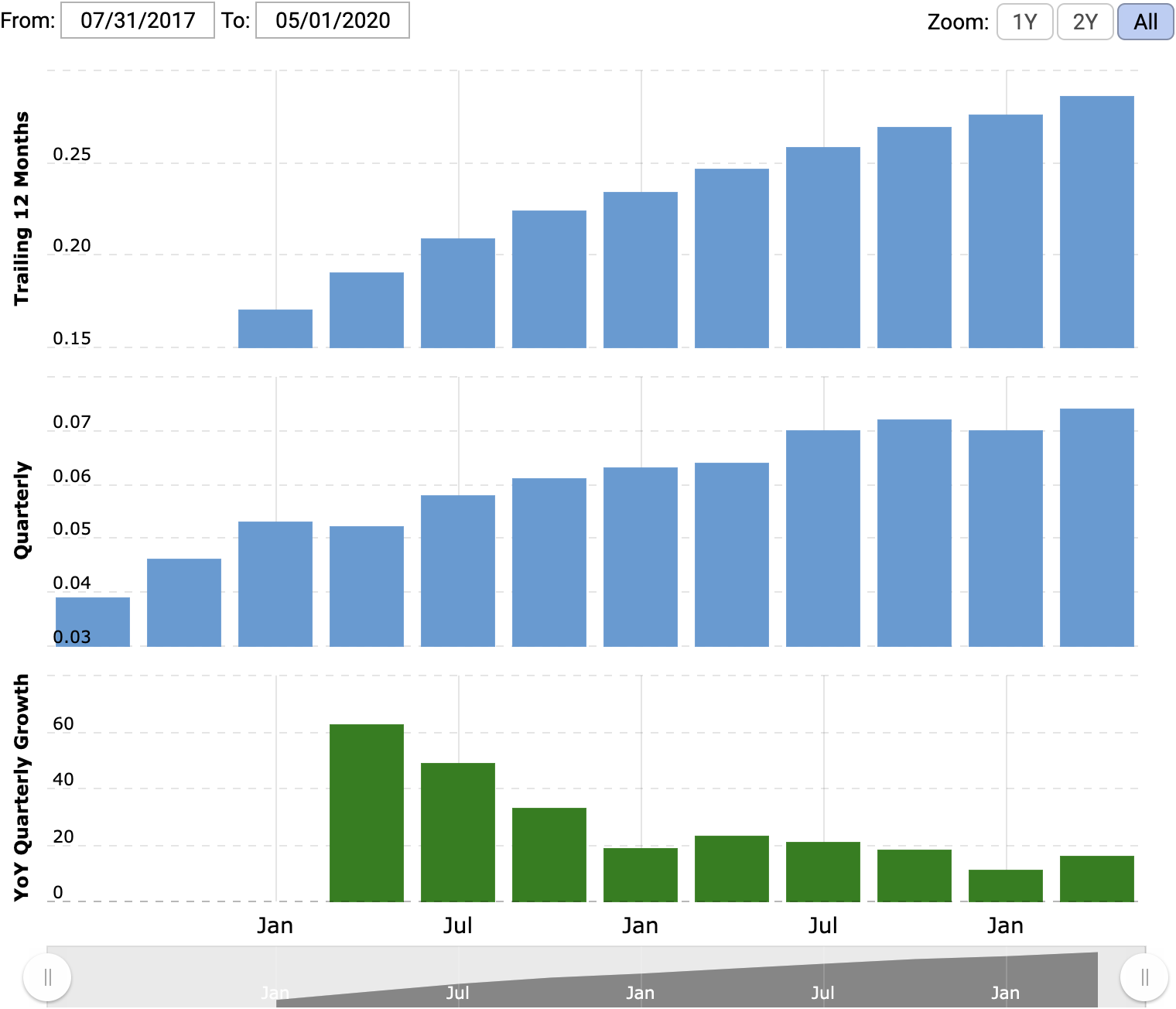

Яркая и блестящая. У компании неплохие темпы роста выручки. Это привлечет к ней внимание розничных инвесторов.

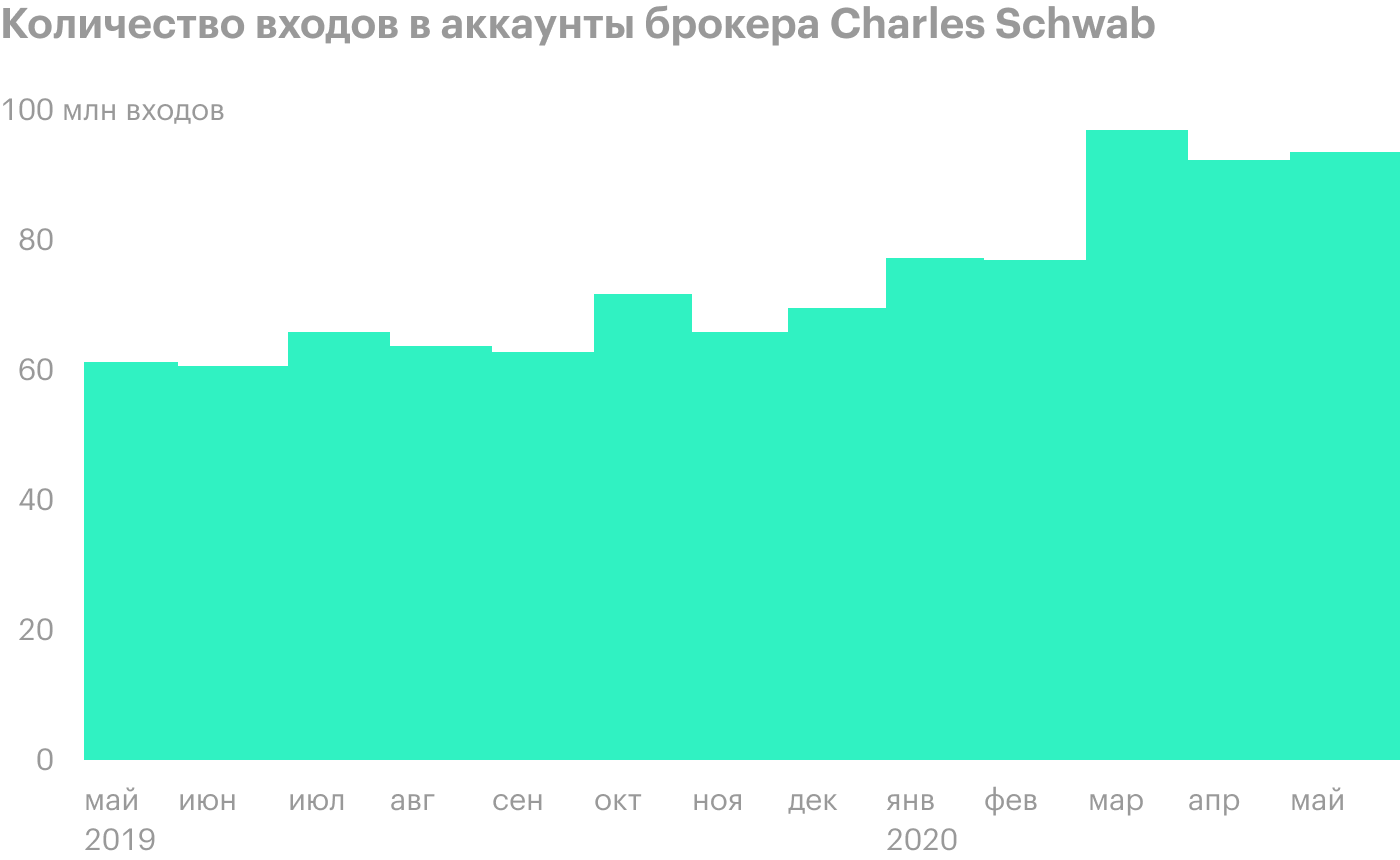

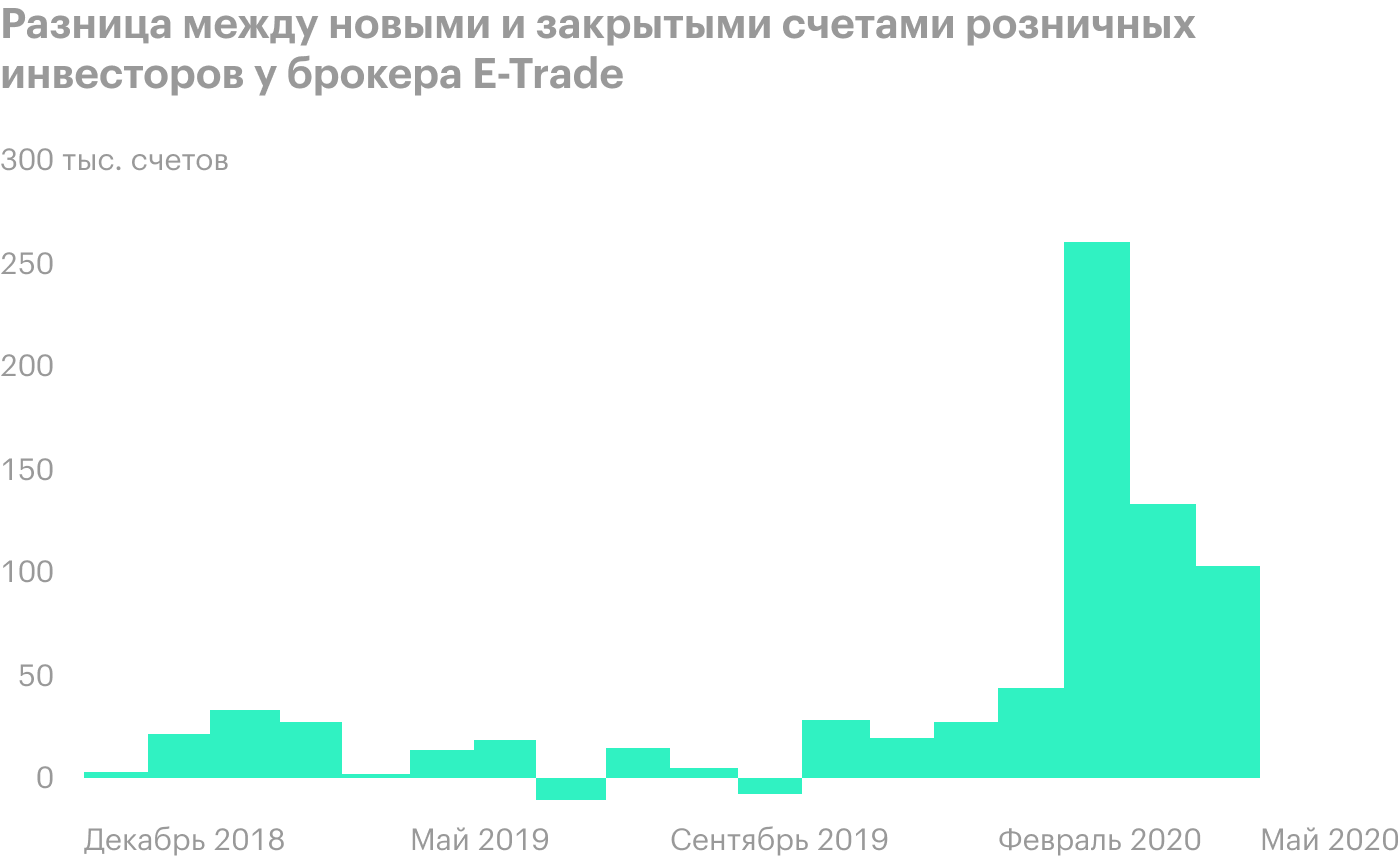

Биржа на кончиках пальцев. Карантин вызвал в США массовый дневной трейдинг: неопытные розничные инвесторы активно торгуют на бирже. В немалой степени их активностью объясняется рост капитализации американского фондового рынка в последние 3 месяца.

Для нас это хорошо тем, что такие инвесторы любят технологические компании и компании с низкой капитализацией. Zuora с капитализацией 1,35 млрд долларов подходит под оба определения. Можно рассчитывать на то, что американские инвесторы накачают котировки.

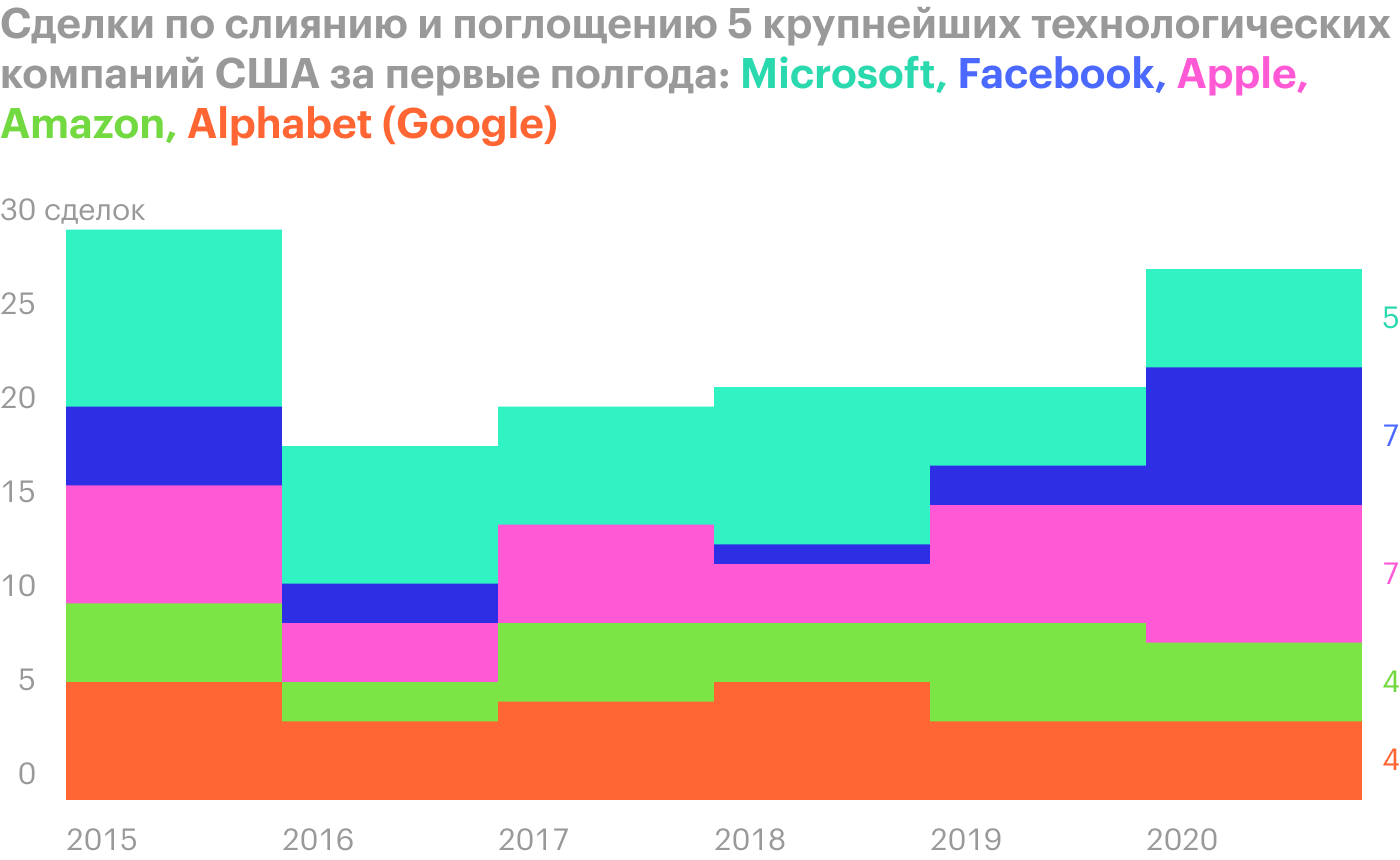

Компанию могут купить. Учитывая небольшую капитализацию компании, ее вполне может купить более крупное предприятие. Возможно, это скоро случится: в этом году технологические гиганты демонстрируют огромную активность на рынке слияний и поглощений. А от новостей о покупке Zuora ее акции сильно вырастут.

Что может помешать

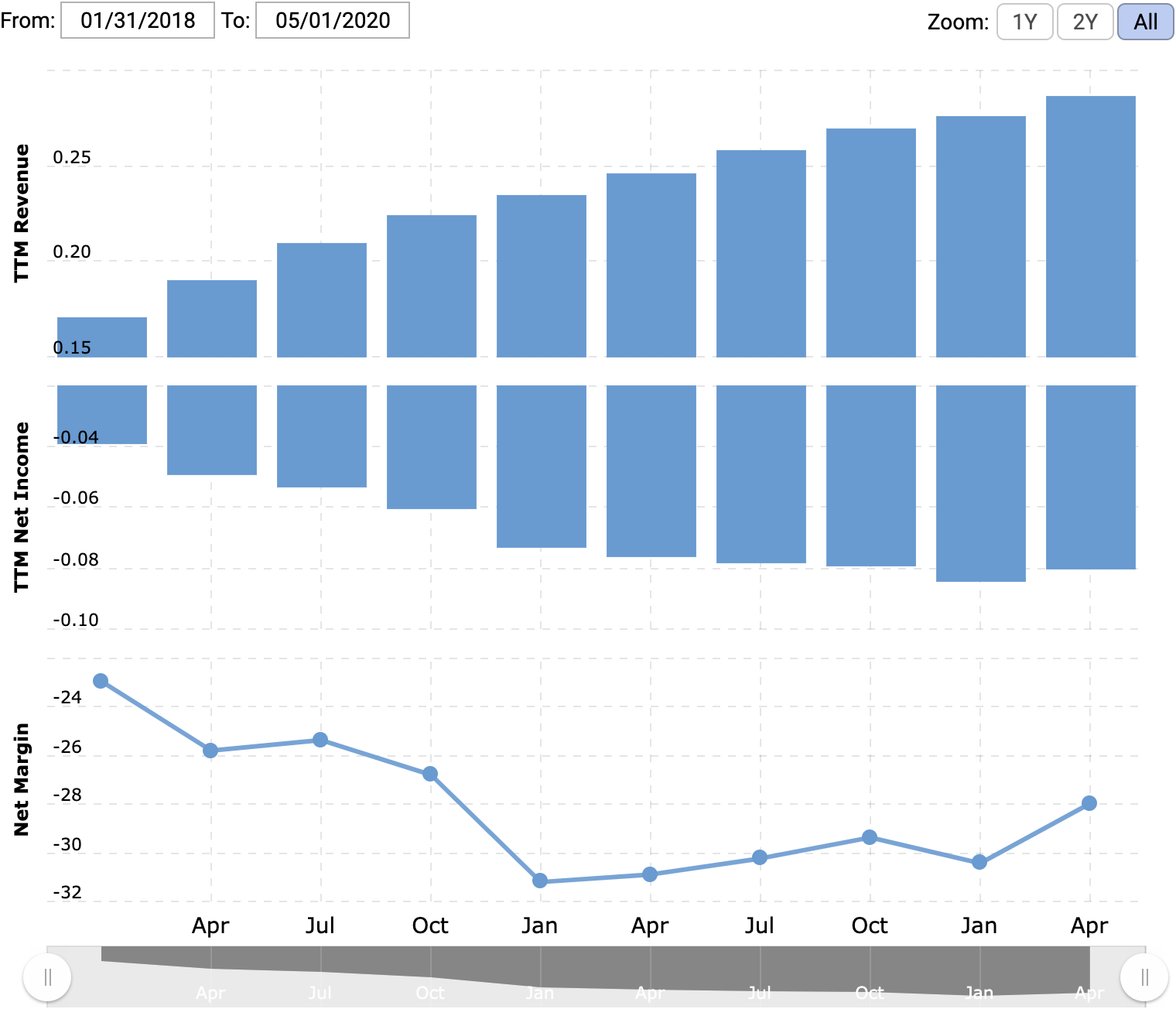

Убыточность — залог волатильности. Компания теряет деньги, вместо того чтобы их зарабатывать. Это гарантирует то, что акции будет штормить.

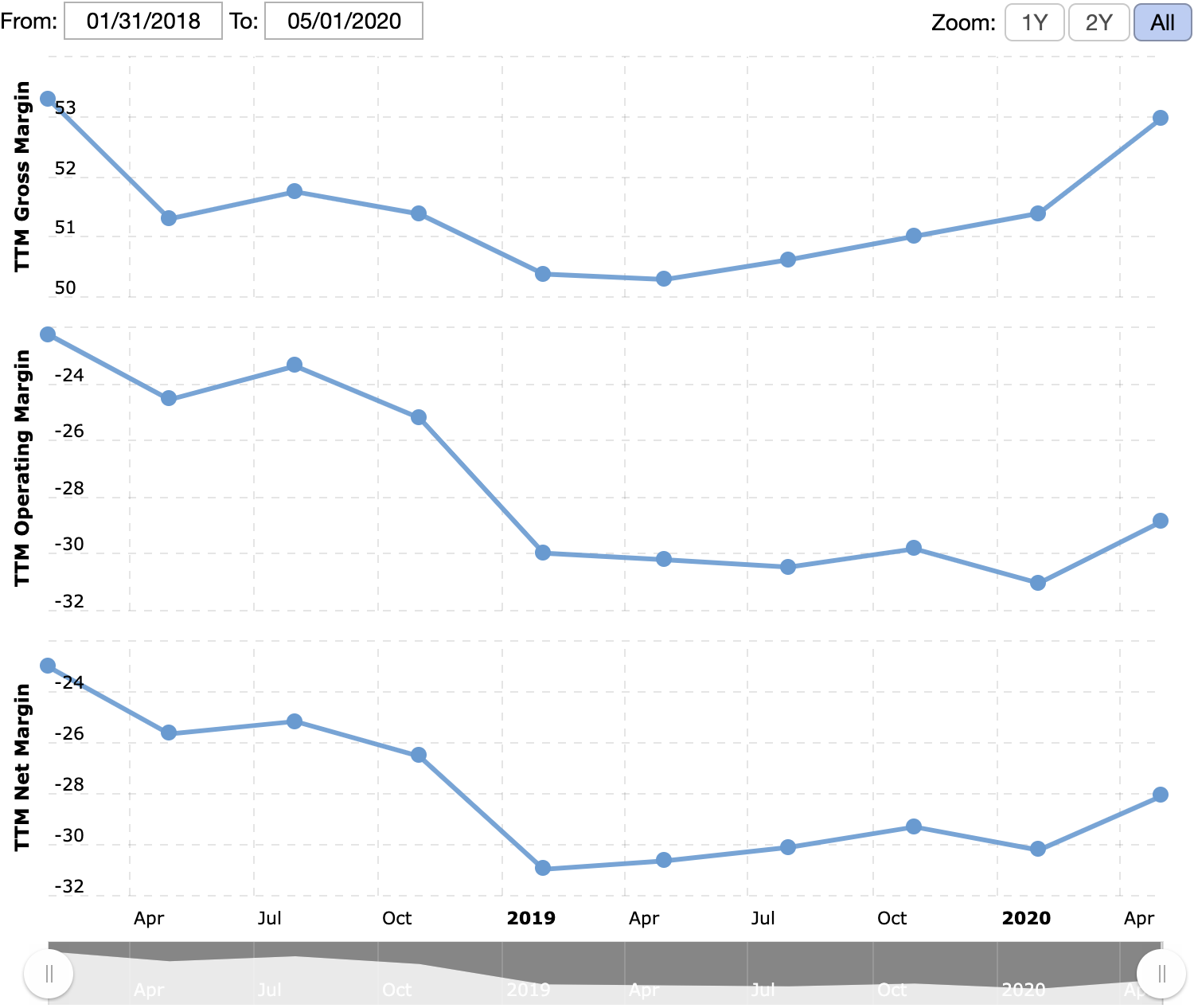

Непонятно, что улучшить. Если посмотреть на структуру финансовой отчетности компании, то очевидного виновника убытков сразу и не найти. Отдел продаж раздут не настолько сильно, чтобы его сокращение помогло снизить расходы. Сегмент услуг имеет валовую маржу −17%, но этот сегмент дает лишь 25% выручки.

Можно было бы заняться высокими зарплатами и перестать выдавать сотрудникам акций на 45 млн долларов в год, но тогда сотрудники могут уйти туда, где им будут платить лучше. Банкротства стартапов в США весной не привели к массовой безработице среди программистов, так что расходы на труд айтишников вряд ли получится снизить.

В общем, не вполне понятно, как сделать компанию прибыльной, и это может снизить вероятность ее покупки более крупным предприятием. С другой стороны, покупка Zuora крупным бизнесом после интеграции в его структуру позволит сократить все отделы Zuora, не связанные с созданием и техподдержкой продукта, а продажи будут идти через отдел продаж самого покупателя по его огромной клиентской базе.

Краткосрочные коронавирусные нарушения. В этом году темпы роста выручки хуже, чем раньше. Коронавирусный кризис нарушил работу многих информационных бизнесов, например лишив многих из них рекламных доходов. Zuora пока не может выжать максимум из роста популярности удаленной работы и развития бизнесов, работающих в сфере генерации контента, — это будет позже.

Долгосрочные выводы по итогам кризиса о том, что надо по максимуму переходить на продажу онлайн-контента, многим предприятиям еще только предстоит сделать. Возможно, в этом полугодии темпы роста выручки у Zuora будут ниже, чем хотелось бы.

А вот снижения выручки я бы не ожидал. Речь скорее о том, что внезапность кризиса и пандемии не позволили всем перестроиться так быстро, как хотелось бы.

Конкуренты. Есть масса других подобных сервисов: Stripe Billing, Aria Systems, Chargebee, Chargify, 2Checkout, SaaSOptics, Recurly. Они будут ощутимо тормозить рост маржи Zuora.

Что в итоге

Акции можно взять сейчас по 11,4 $, а дальше есть два варианта.

Продать быстро. Можно дождаться, пока цена вырастет до 15 $, и продать акции. Это вполне разумная цена: в феврале акции Zuora стоили 16 $. За прошедшие с тех пор полгода перспективность компании не исчезла, благоприятная конъюнктура не пропала, а потенциальных любителей таких акций стало только больше. Думаю, что в течение следующих 8 месяцев акции вырастут до указанной цены.

Держать долго. Можно пристегнуть ремни и держать акции следующие 10 лет. Думаю, что за это время стоимость акций компании удвоится или из-за внимания инвесторов, надеющихся на рост выручки, или из-за покупки Zuora кем-то крупным.

На длинных дистанциях вероятность покупки Zuora значительно увеличивается, но и риски банкротства этой убыточной компании растут.