Облигации лизинговых компаний: сколько можно на них заработать

Мы уже рассматривали облигации девелоперов на Московской бирже, на этот раз обратим внимание на еще одну группу активных эмитентов данных ценных бумаг — лизинговые компании.

Лизинговые компании на российском облигационном рынке

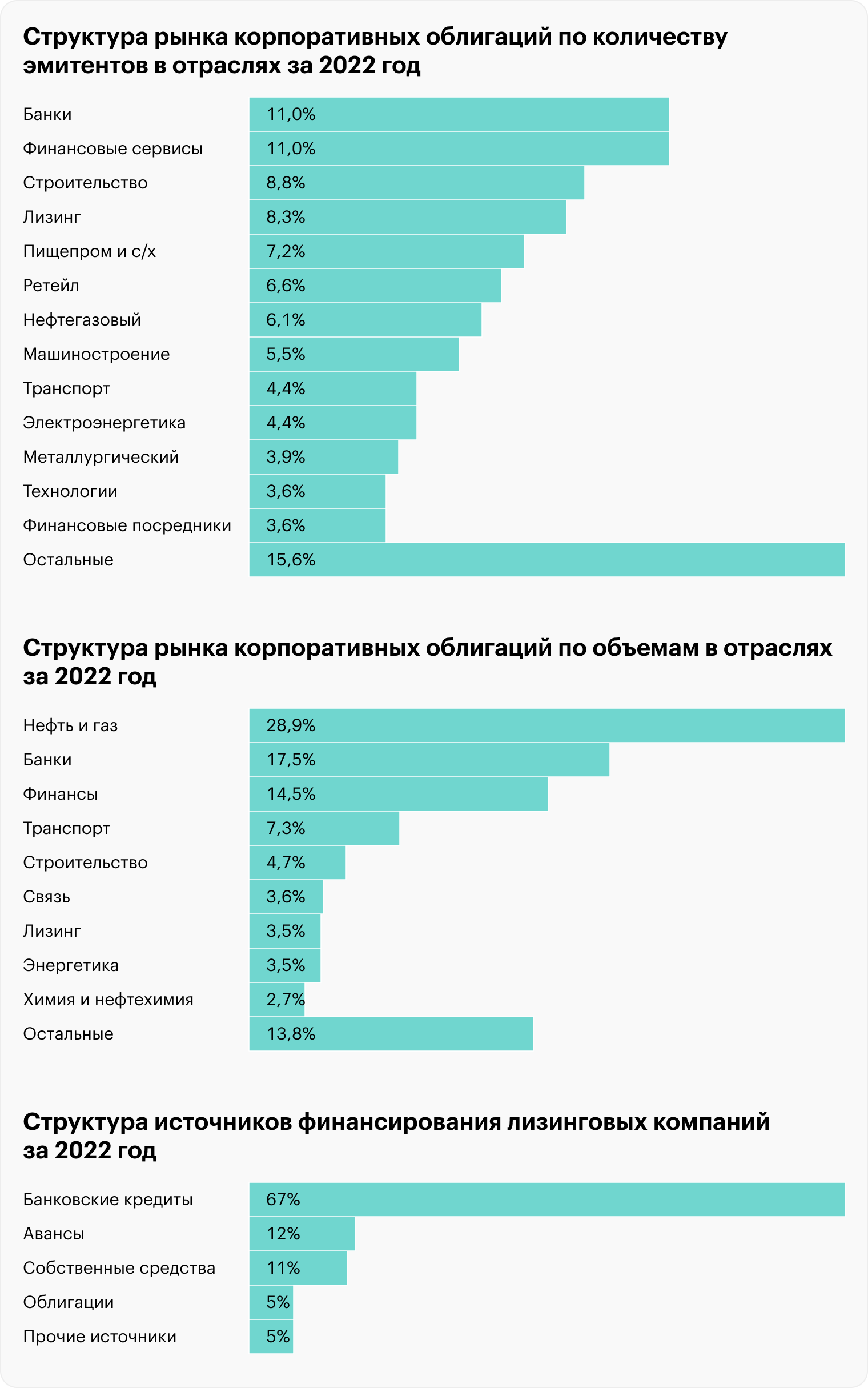

Согласно исследованию российского облигационного рынка за 2022 год от «БК Регион», на рынке есть 30 лизинговых компаний. Это 8,3% от общего числа. Больше было только банков, финансовых сервисов и строителей. Доля по объему выпусков облигаций несколько меньше — 3,5%.

Основная причина активности лизинговых компаний на рынке облигаций — их бизнес-модель. Им требуются существенные суммы на покупки — нередко крупномасштабные — товаров или оборудования, которые они затем сдают в лизинг, регулярно получая за них платежи.

С одной стороны, их деятельность несколько напоминает банковскую, а с другой — лизинговые компании не могут принимать вклады как банки. Конечно, лизинговые компании активно используют банковские кредиты для фондирования — привлечения средств, но зачастую их недостаточно по нескольким причинам.

Банки могут не одобрить кредит на всю величину договора лизинга, чтобы снизить свои риски, могут провести анализ лизингополучателя и не одобрить конкретную сделку. Также банк может потребовать незамедлительного погашения кредита, если сделка лизинга становится проблемной, не дожидаясь реализации предмета лизинга. Кроме того, согласование получения банковского кредита под конкретную сделку может затянуться, что ставит саму сделку под угрозу.

Таким образом, лизинговым компаниям требуется капитал вдобавок к банковскому финансированию. Часть его может покрываться собственным капиталом компании, а часть — привлекаться в виде небанковских займов, в частности в виде размещения облигаций.

Согласно данным анкетирования лизинговых компаний агентством «Эксперт РА», в среднем по отрасли на долю облигаций приходилось 5% от источников финансирования.

Плюсы облигаций лизинговых компаний

Большой выбор. На Московской бирже торгуются облигации примерно трех десятков эмитентов. Среди них есть как лидеры отрасли с высокими кредитными рейтингами, так и небольшие компании из сегмента высокодоходных облигаций (ВДО).

Кроме того, многие лизинговые компании представлены несколькими выпусками облигаций с разными сроками погашения. Есть даже такие примеры, как ГТЛК: на Московской бирже обращаются больше 20 выпусков данного эмитента. Ну а общее количество выпусков облигаций лизинговых компаний в обращении превышает полторы сотни.

Таким образом, инвестор в облигации данного сектора имеет возможность широкой диверсификации по эмитентам и срокам погашения.

Хорошая доходность. Инвесторы в облигации лизинговых компаний с высоким кредитным рейтингом (A− и выше) могут рассчитывать на эффективную доходность к погашению коротких облигаций — почти до 12%. Эти условия можно найти по облигациям таких эмитентов, как «РЕСО-лизинг» и «Интерлизинг» с погашением до трех лет. А длинные облигации ГТЛК могут принести почти 12,5% эффективной доходности. Ну а рискованные истории типа «Солид-лизинга» или «Бэлти-гранд» предлагают до 14—15,5% доходности.

Интересный сектор. В последние годы сектор лизинга неплохо рос по основным показателям. Например, объем нового бизнеса, сумма новых договоров лизинга и совокупный портфель лизинговых компаний в 2022 году превысили аналогичные показатели 2018 года примерно на 50%. И это притом что год был крайне непростым для экономики и многие показатели оказались несколько ниже, чем в 2021 году.

А объем полученных лизинговых платежей вообще вырос примерно в два раза к показателям 2018 года и примерно на четверть к показателям 2021 года. Конечно, на это повлиял рост ставок в экономике в 2022 году, но все равно такая динамика данного показателя заслуживает внимания.

Кроме того, стоит отметить, что доля лизинга в ВВП также имеет растущую динамику: в 2018 году она составляла 1%, в 2021 — 1,7%, а в 2022 — 1,6%.

Не стоит забывать, что лизинг устроен таким образом, что, даже если у лизингополучателя появляются финансовые проблемы и он больше не может вносить платежи, лизинговая компания как собственник товара или оборудования может отдать его в лизинг другой компании или же продать. Поэтому лизинговый бизнес выглядит менее рискованным, чем, например, выдача необеспеченных кредитов.

Конечно, в данном случае важный момент — насколько ликвидным является предмет лизинга. Согласно статистике сектора, значительную часть предметов лизинга занимает транспорт, в частности автомобили. А это довольно ликвидный товар, который зачастую есть возможность реализовать по более-менее приемлемой цене с учетом его износа.

Кредитный рейтинг некоторых лизинговых компаний

| «ВЭБ-лизинг» | AAA, отозван |

| «Европлан» | AA |

| «Совкомбанк Лизинг» | AA− |

| «ВТБ Лизинг» | AA− |

| «Росагролизинг» | AA− |

| ГТЛК | AA− |

| «Балтийский Лизинг» | A+ |

| «РЕСО-лизинг» | A+ |

| «Элемент Лизинг» | A |

| «Интерлизинг» | A− |

| «Трансфин-М» | BBB+ |

| «ПР-Лизинг» | BBB+ |

| «Лизинговая компания Дельта» | BBB |

| «Роделен» | BBB |

| «Лизинг-трейд» | BBB− |

| «Техно Лизинг» | BBB− |

| «Аквилон-лизинг» | BB+ |

| «МСБ-лизинг» | BB+ |

| «Роял Капитал» | BB+ |

| «ЭкономЛизинг» | BB+ |

| «Бизнес Альянс» | BB |

| «ДиректЛизинг» | BB |

| «Соби-лизинг» | BB |

| «Аренза-про» | BB− |

| «Пионер-лизинг» | B+ |

| «Солид-лизинг» | B+ |

| СИЛ | B+, отозван |

| «Бэлти-гранд» | Нет |

| «Лизинговая компания малого бизнеса Республики Татарстан» | Нет |

Кредитный рейтинг некоторых лизинговых компаний

| «ВЭБ-лизинг» | AAA, отозван |

| «Европлан» | AA |

| «Совкомбанк Лизинг» | AA− |

| «ВТБ Лизинг» | AA− |

| «Росагролизинг» | AA− |

| ГТЛК | AA− |

| «Балтийский Лизинг» | A+ |

| «РЕСО-лизинг» | A+ |

| «Элемент Лизинг» | A |

| «Интерлизинг» | A− |

| «Трансфин-М» | BBB+ |

| «ПР-Лизинг» | BBB+ |

| «Лизинговая компания Дельта» | BBB |

| «Роделен» | BBB |

| «Лизинг-трейд» | BBB− |

| «Техно Лизинг» | BBB− |

| «Аквилон-лизинг» | BB+ |

| «МСБ-лизинг» | BB+ |

| «Роял Капитал» | BB+ |

| «ЭкономЛизинг» | BB+ |

| «Бизнес Альянс» | BB |

| «ДиректЛизинг» | BB |

| «Соби-лизинг» | BB |

| «Аренза-про» | BB− |

| «Пионер-лизинг» | B+ |

| «Солид-лизинг» | B+ |

| СИЛ | B+, отозван |

| «Бэлти-гранд» | Нет |

| «Лизинговая компания малого бизнеса Республики Татарстан» | Нет |

Структура лизингового рынка по видам имущества

| Доля в новом бизнесе за 2022 год | Доля в лизинговом портфеле на 01.01.2023 | |

|---|---|---|

| Грузовой автотранспорт | 29,1% | 17,6% |

| Легковые автомобили | 17,1% | 10,1% |

| Строительная и дорожно-строительная техника | 16,0% | 9,3% |

| Железнодорожная техника | 12,3% | 27,3% |

| Сельскохозяйственная техника и скот | 5,2% | 4,0% |

| Авиационный транспорт | 3,2% | 7,0% |

| Автобусы и троллейбусы | 2,6% | 2,4% |

| Морские и речные суда | 2,4% | 6,6% |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование | 2,2% | 1,7% |

| Оборудование для нефте- и газодобычи и переработки | 1,8% | 4,8% |

| Складское и упаковочное оборудование, погрузчики | 1,3% | 0,9% |

| Недвижимость | 1,2% | 3,5% |

| Прочее | 5,6% | 4,8% |

Структура лизингового рынка по видам имущества

| Грузовой автотранспорт | |

| Доля в новом бизнесе за 2022 год | 29,1% |

| Доля в лизинговом портфеле на 01.01.2023 | 17,6% |

| Легковые автомобили | |

| Доля в новом бизнесе за 2022 год | 17,1% |

| Доля в лизинговом портфеле на 01.01.2023 | 10,1% |

| Строительная и дорожно-строительная техника | |

| Доля в новом бизнесе за 2022 год | 16,0% |

| Доля в лизинговом портфеле на 01.01.2023 | 9,3% |

| Железнодорожная техника | |

| Доля в новом бизнесе за 2022 год | 12,3% |

| Доля в лизинговом портфеле на 01.01.2023 | 27,3% |

| Сельскохозяйственная техника и скот | |

| Доля в новом бизнесе за 2022 год | 5,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 4,0% |

| Авиационный транспорт | |

| Доля в новом бизнесе за 2022 год | 3,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 7,0% |

| Автобусы и троллейбусы | |

| Доля в новом бизнесе за 2022 год | 2,6% |

| Доля в лизинговом портфеле на 01.01.2023 | 2,4% |

| Морские и речные суда | |

| Доля в новом бизнесе за 2022 год | 2,4% |

| Доля в лизинговом портфеле на 01.01.2023 | 6,6% |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование | |

| Доля в новом бизнесе за 2022 год | 2,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 1,7% |

| Оборудование для нефте- и газодобычи и переработки | |

| Доля в новом бизнесе за 2022 год | 1,8% |

| Доля в лизинговом портфеле на 01.01.2023 | 4,8% |

| Складское и упаковочное оборудование, погрузчики | |

| Доля в новом бизнесе за 2022 год | 1,3% |

| Доля в лизинговом портфеле на 01.01.2023 | 0,9% |

| Недвижимость | |

| Доля в новом бизнесе за 2022 год | 1,2% |

| Доля в лизинговом портфеле на 01.01.2023 | 3,5% |

| Прочее | |

| Доля в новом бизнесе за 2022 год | 5,6% |

| Доля в лизинговом портфеле на 01.01.2023 | 4,8% |

Показатели лизингового рынка по годам, млрд рублей

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Объем нового бизнеса и стоимости имущества | 1310 | 1500 | 1410 | 2280 | 1980 |

| Сумма новых договоров лизинга | 2100 | 2550 | 2040 | 3370 | 3209 |

| Объем полученных лизинговых платежей | 1050 | 910 | 1060 | 1595 | 2029 |

| Совокупный портфель лизинговых компаний | 4300 | 4900 | 5170 | 6450 | 6750 |

| Доля лизинга в ВВП | 1,0% | 1,4% | 1,3% | 1,7% | 1,6% |

Показатели лизингового рынка по годам, млрд рублей

| Объем нового бизнеса и стоимости имущества | |

| 2018 | 1310 |

| 2019 | 1500 |

| 2020 | 1410 |

| 2021 | 2280 |

| 2022 | 1980 |

| Сумма новых договоров лизинга | |

| 2018 | 2100 |

| 2019 | 2550 |

| 2020 | 2040 |

| 2021 | 3370 |

| 2022 | 3209 |

| Объем полученных лизинговых платежей | |

| 2018 | 1050 |

| 2019 | 910 |

| 2020 | 1060 |

| 2021 | 1595 |

| 2022 | 2029 |

| Совокупный портфель лизинговых компаний | |

| 2018 | 4300 |

| 2019 | 4900 |

| 2020 | 5170 |

| 2021 | 6450 |

| 2022 | 6750 |

| Доля лизинга в ВВП | |

| 2018 | 1,0% |

| 2019 | 1,4% |

| 2020 | 1,3% |

| 2021 | 1,7% |

| 2022 | 1,6% |

Минусы облигаций лизинговых компаний

Повышенный риск. Лизинг во многом сходен с кредитом, соответственно, и деятельность лизинговых компаний сходна с банковской. А данная экономическая деятельность довольно рискованная: нужно занимать деньги под приемлемый процент, умело оценивать риски лизингополучателей, ликвидность предметов лизинга, при этом избегать кассовых разрывов.

Конечно, риски еще возрастают, когда речь идет о небольших лизинговых компаниях, не входящих в крупные финансово-промышленные холдинги и чья бизнес-модель в основном ориентируется на работу с малым и средним бизнесом как с лизингополучателями.

Сложности анализа финансового состояния. Специфика лизинговой деятельности, сходной с банковской, также добавляет сложности для анализа инвесторами того, как идут дела у компании и насколько она платежеспособна.

Если для нефинансовых компаний обычно оценивают долговую нагрузку с помощью мультипликатора net debt / EBITDA, то для финансовых более актуально следить за таким показателем, как достаточность собственного капитала.

Важными для лизинговых компаний могут быть показатели покрытия финансовых обязательств лизинговыми платежами и уровня просрочки по портфелю. Конечно, стоит обращать внимание на диверсификацию по лизингополучателям и ликвидность предметов залога.

Заслуживающие внимания облигации лизинговых компаний

Одни из важнейших показателей лизинговых компаний — объем нового бизнеса и размер текущего портфеля. По ним можно понять размер бизнеса компании и как у нее шли дела в последний год. Но стоит помнить, что места по данным показателям не всегда коррелируют с кредитным рейтингом компании, ведь крупный размер бизнеса не всегда означает его высокую надежность — и наоборот.

Рейтинг лизинговых компаний, эмитентов облигаций, по итогам 2022 года, млрд рублей

| Объем нового бизнеса | Место в общем рейтинге | Текущий портфель | Место в общем рейтинге | |

|---|---|---|---|---|

| «ВТБ Лизинг» | 174,2 | 4 | 627,1 | 4 |

| «Европлан» | 134,1 | 5 | 262,3 | 6 |

| «Балтийский Лизинг» | 107,2 | 6 | 163,9 | 9 |

| ГТЛК | 90,2 | 7 | 1129,3 | 1 |

| «РЕСО-лизинг» | 71,3 | 8 | 151,4 | 10 |

| «Росагролизинг» | 67,4 | 10 | 167,3 | 8 |

| «Интерлизинг» | 31,7 | 12 | 52,3 | 14 |

| «Совкомбанк Лизинг» | 29,0 | 14 | 50,0 | 16 |

| «Элемент Лизинг» | 13,8 | 20 | 17,1 | 27 |

| «Лизинговая компания Дельта» | 7,5 | 26 | 16,4 | 28 |

| «ПР-лизинг» | 3,3 | 35 | 7,3 | 38 |

| «Лизинг-трейд» | 2,9 | 39 | 6,1 | 41 |

| «Соби-лизинг» | 2,4 | 43 | 3,3 | 54 |

| «Техно Лизинг» | 2,0 | 47 | 4,1 | 50 |

| «Роделен» | 1,5 | 53 | 2,8 | 58 |

| «ДиректЛизинг» | 1,4 | 55 | 2,3 | 62 |

| «ЭкономЛизинг» | 1,1 | 59 | 1,8 | 71 |

| «Аренза-про» | 0,9 | 72 | 1,2 | 86 |

| «Бэлти-гранд» | 0,8 | 76 | 1,6 | 80 |

| «МСБ-лизинг» | 0,7 | 77 | 1,6 | 78 |

| «Лизинговая компания малого бизнеса Республики Татарстан» | 0,7 | 79 | 1,9 | 68 |

| «Аквилон-лизинг» | 0,5 | 86 | 1,1 | 88 |

| СИЛ | 0,5 | 88 | 2,2 | 63 |

| «Пионер-лизинг» | 0,4 | 90 | 1,7 | 73 |

| «Бизнес Альянс» | 0,4 | 93 | 3,2 | 55 |

Рейтинг лизинговых компаний, эмитентов облигаций, по итогам 2022 года, млрд рублей

| «ВТБ Лизинг» | |

| Объем нового бизнеса | 174,2 |

| Место по объему нового бизнеса в общем рейтинге | 4 |

| Текущий портфель | 627,1 |

| Место по портфелю в общем рейтинге | 4 |

| «Европлан» | |

| Объем нового бизнеса | 134,1 |

| Место по объему нового бизнеса в общем рейтинге | 5 |

| Текущий портфель | 262,3 |

| Место по портфелю в общем рейтинге | 6 |

| «Балтийский Лизинг» | |

| Объем нового бизнеса | 107,2 |

| Место по объему нового бизнеса в общем рейтинге | 6 |

| Текущий портфель | 163,9 |

| Место по портфелю в общем рейтинге | 9 |

| ГТЛК | |

| Объем нового бизнеса | 90,2 |

| Место по объему нового бизнеса в общем рейтинге | 7 |

| Текущий портфель | 1129,3 |

| Место по портфелю в общем рейтинге | 1 |

| «РЕСО-лизинг» | |

| Объем нового бизнеса | 71,3 |

| Место по объему нового бизнеса в общем рейтинге | 8 |

| Текущий портфель | 151,4 |

| Место по портфелю в общем рейтинге | 10 |

| «Росагролизинг» | |

| Объем нового бизнеса | 67,4 |

| Место по объему нового бизнеса в общем рейтинге | 10 |

| Текущий портфель | 167,3 |

| Место по портфелю в общем рейтинге | 8 |

| «Интерлизинг» | |

| Объем нового бизнеса | 31,7 |

| Место по объему нового бизнеса в общем рейтинге | 12 |

| Текущий портфель | 52,3 |

| Место по портфелю в общем рейтинге | 14 |

| «Совкомбанк Лизинг» | |

| Объем нового бизнеса | 29,0 |

| Место по объему нового бизнеса в общем рейтинге | 14 |

| Текущий портфель | 50,0 |

| Место по портфелю в общем рейтинге | 16 |

| «Элемент Лизинг» | |

| Объем нового бизнеса | 13,8 |

| Место по объему нового бизнеса в общем рейтинге | 20 |

| Текущий портфель | 17,1 |

| Место по портфелю в общем рейтинге | 27 |

| «Лизинговая компания Дельта» | |

| Объем нового бизнеса | 7,5 |

| Место по объему нового бизнеса в общем рейтинге | 26 |

| Текущий портфель | 16,4 |

| Место по портфелю в общем рейтинге | 28 |

| «ПР-лизинг» | |

| Объем нового бизнеса | 3,3 |

| Место по объему нового бизнеса в общем рейтинге | 35 |

| Текущий портфель | 7,3 |

| Место по портфелю в общем рейтинге | 38 |

| «Лизинг-трейд» | |

| Объем нового бизнеса | 2,9 |

| Место по объему нового бизнеса в общем рейтинге | 39 |

| Текущий портфель | 6,1 |

| Место по портфелю в общем рейтинге | 41 |

| «Соби-лизинг» | |

| Объем нового бизнеса | 2,4 |

| Место по объему нового бизнеса в общем рейтинге | 43 |

| Текущий портфель | 3,3 |

| Место по портфелю в общем рейтинге | 54 |

| «Техно Лизинг» | |

| Объем нового бизнеса | 2,0 |

| Место по объему нового бизнеса в общем рейтинге | 47 |

| Текущий портфель | 4,1 |

| Место по портфелю в общем рейтинге | 50 |

| «Роделен» | |

| Объем нового бизнеса | 1,5 |

| Место по объему нового бизнеса в общем рейтинге | 53 |

| Текущий портфель | 2,8 |

| Место по портфелю в общем рейтинге | 58 |

| «ДиректЛизинг» | |

| Объем нового бизнеса | 1,4 |

| Место по объему нового бизнеса в общем рейтинге | 55 |

| Текущий портфель | 2,3 |

| Место по портфелю в общем рейтинге | 62 |

| «ЭкономЛизинг» | |

| Объем нового бизнеса | 1,1 |

| Место по объему нового бизнеса в общем рейтинге | 59 |

| Текущий портфель | 1,8 |

| Место по портфелю в общем рейтинге | 71 |

| «Аренза-про» | |

| Объем нового бизнеса | 0,9 |

| Место по объему нового бизнеса в общем рейтинге | 72 |

| Текущий портфель | 1,2 |

| Место по портфелю в общем рейтинге | 86 |

| «Бэлти-гранд» | |

| Объем нового бизнеса | 0,8 |

| Место по объему нового бизнеса в общем рейтинге | 76 |

| Текущий портфель | 1,6 |

| Место по портфелю в общем рейтинге | 80 |

| «МСБ-лизинг» | |

| Объем нового бизнеса | 0,7 |

| Место по объему нового бизнеса в общем рейтинге | 77 |

| Текущий портфель | 1,6 |

| Место по портфелю в общем рейтинге | 78 |

| «Лизинговая компания малого бизнеса Республики Татарстан» | |

| Объем нового бизнеса | 0,7 |

| Место по объему нового бизнеса в общем рейтинге | 79 |

| Текущий портфель | 1,9 |

| Место по портфелю в общем рейтинге | 68 |

| «Аквилон-лизинг» | |

| Объем нового бизнеса | 0,5 |

| Место по объему нового бизнеса в общем рейтинге | 86 |

| Текущий портфель | 1,1 |

| Место по портфелю в общем рейтинге | 88 |

| СИЛ | |

| Объем нового бизнеса | 0,5 |

| Место по объему нового бизнеса в общем рейтинге | 88 |

| Текущий портфель | 2,2 |

| Место по портфелю в общем рейтинге | 63 |

| «Пионер-лизинг» | |

| Объем нового бизнеса | 0,4 |

| Место по объему нового бизнеса в общем рейтинге | 90 |

| Текущий портфель | 1,7 |

| Место по портфелю в общем рейтинге | 73 |

| «Бизнес Альянс» | |

| Объем нового бизнеса | 0,4 |

| Место по объему нового бизнеса в общем рейтинге | 93 |

| Текущий портфель | 3,2 |

| Место по портфелю в общем рейтинге | 55 |

Крупные компании. Большинство крупных лизинговых компаний входят в финансово-промышленные группы или принадлежат государству. Так, «ВТБ Лизинг», «ВЭБ Лизинг» и «Совкомбанк Лизинг» принадлежат одноименным банкам, «Балтийский лизинг» входил в группу банка «Открытие», а в конце 2022 года был продан банку непрофильных активов «Траст».

«Интерлизинг» принадлежит банку «Уралсиб», а «РЕСО-лизинг» входит в одноименную страховую группу. В свою очередь, «Европлан» принадлежит публичному инвестиционному холдингу SFI, а ГТЛК и «Росагролизинг» — государству.

Среди них наиболее интересную доходность показывают облигации ГТЛК. Компания — лидер рынка по размеру текущего портфеля: он превышает 1,1 трлн рублей. При этом у ГТЛК достаточно высокая концентрация лизингового портфеля: на крупнейшего лизингополучателя приходится 16%, а на десять крупнейших — 58%. Основную долю в лизинговом портфеле занимают железнодорожный, воздушный и водный транспорт. А вот наиболее ликвидного автотранспорта всего лишь около 3%.

Таким образом, у компании не самый лучший бизнес-профиль и необходимость в больших объемах займов — как следствие, и доходность по облигациям достаточно высокая для ее кредитного рейтинга. А он довольно солидный ввиду того, что ГТЛК имеет стратегическое значение, так как с помощью этой компании реализуется государственная политика по развитию транспорта.

Многие облигации ГТЛК имеют срок погашения в 2030-х годах, но есть оферты через несколько лет. В частности, облигации с офертами в 2024—2026 годах предлагают эффективную доходность к погашению в районе 11,5—12%, с датой оферты или погашения в 2027—2031 годах — почти до 12,5%.

Также довольно приятную доходность предлагают облигации «Интерлизинга»: у компании относительно низкий среди лидеров рынка кредитный рейтинг — A−, ее облигации с погашением или офертой в 2025—2026 годах дают 11,67—12,21% эффективной доходности.

Некоторые облигации крупных компаний

| Эффективная доходность | Дата погашения или ближайшей оферты | Эмитент | |

|---|---|---|---|

| RU000A100W60 | 10,84% | 26.09.2024 | «Европлан» |

| RU000A102VR0 | 11,60% | 16.09.2024 | ГТЛК |

| RU000A106EM8 | 11,20% | 12.06.2025 | «Балтийский лизинг» |

| RU000A100Z91 | 11,36% | 21.10.2025 | ГТЛК |

| RU000A105FU0 | 11,67% | 11.11.2025 | «Интерлизинг» |

| RU000A100FE5 | 11,89% | 03.09.2026 | ГТЛК |

| RU000A105Y30 | 12,21% | 10.03.2026 | «Интерлизинг» |

| RU000A0ZYNY4 | 12,23% | 08.01.2027 | ГТЛК |

| RU000A0JWTV5 | 12,42% | 05.09.2031 | ГТЛК |

Некоторые облигации крупных компаний

| RU000A100W60 | |

| Эффективная доходность | 10,84% |

| Дата погашения или ближайшей оферты | 26.09.2024 |

| Эмитент | «Европлан» |

| RU000A102VR0 | |

| Эффективная доходность | 11,60% |

| Дата погашения или ближайшей оферты | 16.09.2024 |

| Эмитент | ГТЛК |

| RU000A106EM8 | |

| Эффективная доходность | 11,20% |

| Дата погашения или ближайшей оферты | 12.06.2025 |

| Эмитент | «Балтийский лизинг» |

| RU000A100Z91 | |

| Эффективная доходность | 11,36% |

| Дата погашения или ближайшей оферты | 21.10.2025 |

| Эмитент | ГТЛК |

| RU000A105FU0 | |

| Эффективная доходность | 11,67% |

| Дата погашения или ближайшей оферты | 11.11.2025 |

| Эмитент | «Интерлизинг» |

| RU000A100FE5 | |

| Эффективная доходность | 11,89% |

| Дата погашения или ближайшей оферты | 03.09.2026 |

| Эмитент | ГТЛК |

| RU000A105Y30 | |

| Эффективная доходность | 12,21% |

| Дата погашения или ближайшей оферты | 10.03.2026 |

| Эмитент | «Интерлизинг» |

| RU000A0ZYNY4 | |

| Эффективная доходность | 12,23% |

| Дата погашения или ближайшей оферты | 08.01.2027 |

| Эмитент | ГТЛК |

| RU000A0JWTV5 | |

| Эффективная доходность | 12,42% |

| Дата погашения или ближайшей оферты | 05.09.2031 |

| Эмитент | ГТЛК |

Структура лизингового портфеля ГТЛК за 1 квартал 2023 года

| Железнодорожный транспорт | 37% |

| Авиатранспорт | 32% |

| Водный транспорт | 25% |

| Автотранспорт и дорожно-строительная техника | 3% |

| Прочее | 3% |

Структура лизингового портфеля ГТЛК за 1 квартал 2023 года

| Железнодорожный транспорт | 37% |

| Авиатранспорт | 32% |

| Водный транспорт | 25% |

| Автотранспорт и дорожно-строительная техника | 3% |

| Прочее | 3% |

ВДО. Сюда мы включили компании с рейтингом от BBB− до BBB+. Они ощутимо меньше лидеров рынка и зачастую являются независимыми компаниями.

Доходность их облигаций начинается от 12,75% эффективной доходности у «Лизинговой компании Дельта» с датой погашения или оферты в середине 2024 года и доходит до 14,65% у «Лизинг-трейда» с погашением в начале 2028 года.

Также стоит отметить, что по некоторым выпускам облигаций компании ежемесячно выплачивают купоны.

Некоторые облигации ВДО

| Эффективная доходность | Дата погашения или ближайшей оферты | Эмитент | |

|---|---|---|---|

| RU000A103CD8 | 12,75% | 01.07.2024 | «Лизинговая компания Дельта» |

| RU000A1029F8 | 13,86% | 01.10.2024 | «Лизинг-трейд» |

| RU000A102234 | 12,96% | 31.07.2025 | «Техно Лизинг» |

| RU000A105SK4 | 13,19% | 19.07.2025 | «Роделен» |

| RU000A106EP1 | 13,22% | 07.06.2026 | «ПР-лизинг» |

| RU000A1032X5 | 13,98% | 16.04.2026 | «Техно Лизинг» |

| RU000A103TS0 | 14,03% | 03.09.2027 | «Техно Лизинг» |

| RU000A105WZ4 | 14,65% | 09.02.2028 | «Лизинг-трейд» |

Некоторые облигации ВДО

| RU000A103CD8 | |

| Эффективная доходность | 12,75% |

| Дата погашения или ближайшей оферты | 01.07.2024 |

| Эмитент | «Лизинговая компания Дельта» |

| RU000A1029F8 | |

| Эффективная доходность | 13,86% |

| Дата погашения или ближайшей оферты | 01.10.2024 |

| Эмитент | «Лизинг-трейд» |

| RU000A102234 | |

| Эффективная доходность | 12,96% |

| Дата погашения или ближайшей оферты | 31.07.2025 |

| Эмитент | «Техно Лизинг» |

| RU000A105SK4 | |

| Эффективная доходность | 13,19% |

| Дата погашения или ближайшей оферты | 19.07.2025 |

| Эмитент | «Роделен» |

| RU000A106EP1 | |

| Эффективная доходность | 13,22% |

| Дата погашения или ближайшей оферты | 07.06.2026 |

| Эмитент | «ПР-лизинг» |

| RU000A1032X5 | |

| Эффективная доходность | 13,98% |

| Дата погашения или ближайшей оферты | 16.04.2026 |

| Эмитент | «Техно Лизинг» |

| RU000A103TS0 | |

| Эффективная доходность | 14,03% |

| Дата погашения или ближайшей оферты | 03.09.2027 |

| Эмитент | «Техно Лизинг» |

| RU000A105WZ4 | |

| Эффективная доходность | 14,65% |

| Дата погашения или ближайшей оферты | 09.02.2028 |

| Эмитент | «Лизинг-трейд» |

Что в итоге

Лизинговые компании — активные эмитенты облигаций на Московской бирже. Этому способствует суть их бизнеса как организаций, которые предоставляют финансовые услуги.

Облигации лизинговых компаний предлагают хорошую доходность, а самих их выпусков на Московской бирже огромное количество, что дает хорошую возможность выбора. Вместе с тем нужно понимать, что лизинг — это достаточно рискованный бизнес, который не так прост для анализа.

В статье я рассмотрел кажущиеся достаточно привлекательными выпуски облигаций как от крупных компаний, многие из которых принадлежат государству или входят в крупные финансово-промышленные группы, так и от небольших независимых бизнесов.

Также стоит помнить, что инвестировать в облигации можно не только выбирая и покупая их отдельные выпуски, но и с помощью соответствующих фондов, которых на Московской бирже обращается несколько десятков.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique