Стоит ли вкладываться в юань: разбираем перспективы китайской валюты

Финансовые ограничения в отношении РФ продолжают усиливать, и инвестиции в привычные доллар и евро уже не так безопасны, как раньше. Поэтому вслед за дирхамом ОАЭ и гонконгским долларом мы присмотрелись к китайскому юаню.

В России теперь появилось немало способов вложиться в юань: можно не только купить наличную и безналичную валюту, но и открыть юаневый вклад, приобрести юаневые облигации. И судя по статистике ЦБ РФ, юань все больше интересует россиян: его доля на биржевом валютном рынке выросла до 44%.

В статье разберем, чем оншорный юань отличается от офшорного, кто и как определяет курс китайской валюты, укрепляется ли юань вместе с экономикой Китая и насколько он устойчив к инфляции.

Какие бывают юани

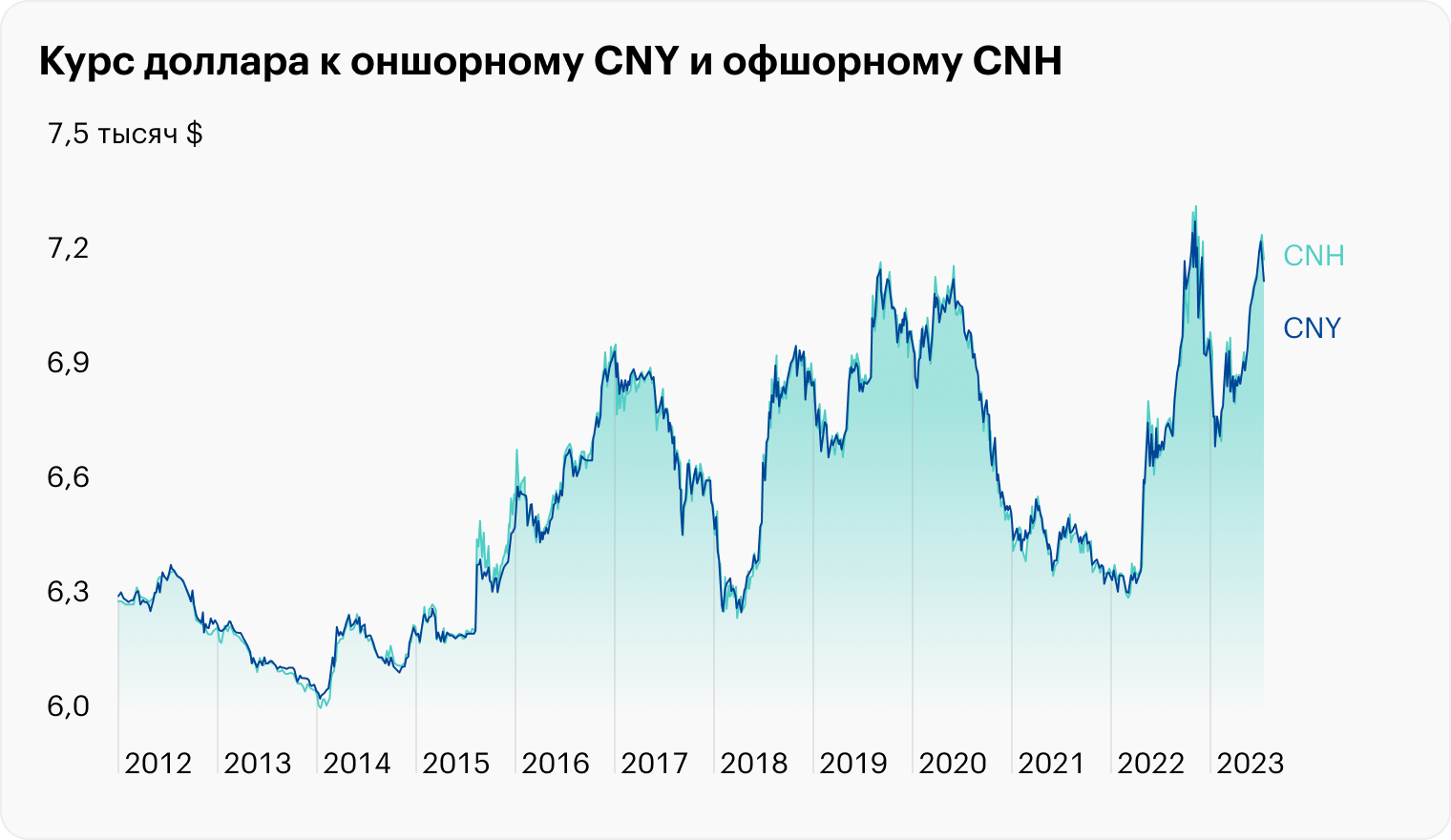

Есть два типа китайской валюты: оншорный юань (CNY) и офшорный (CNH). Вот чем они отличаются и какие у них особенности.

Оншорный юань. Этой валютой торгуют только на территории континентального Китая. Выпускает оншорные юани и контролирует их курс Народный банк Китая, то есть китайский центробанк. Каждый день в 09:15 утра по пекинскому времени ЦБ устанавливает базовый курс, от которого CNY может отклоняться на 2% в любую сторону. При этом банк учитывает множество факторов: курсы других валют, итоги предыдущего торгового дня и так далее.

Офшорный юань. Эту валюту используют за пределами континентального Китая, в том числе в Гонконге. Можно сказать, что это зарубежный юань, который отличается от внутреннего. Регулирует CNH Управление денежного обращения Гонконга. Курс офшорного юаня посвободнее, потому что его, в отличие от CNY, не фиксируют. Курс определяется рыночными факторами: спросом и предложением.

Оба юаня равны по стоимости: 1 CNY = 1 CNH. Но при конвертации в другие валюты курс может различаться. Так, в 2018 году с мая по август на фоне торговой войны между КНР и США оншорный юань ослаб к доллару с 6,24 до 6,93 CNY, а офшорный — с 6,24 до 6,96 CNH.

И хотя между стоимостью CNY и CNH есть разница, она не гигантская: трейдеры ориентируются на курс CNY в КНР, так что курс CNH не сильно отрывается от реальности. Нечто похожее можно наблюдать на СПб-бирже: цены иностранных акций на российской площадке могут отличаться от цен на родных биржах эмитентов — NYSE, NASDAQ, HKEX, — но значительной разницы нет.

Какие юани доступны в России

Купленные в РФ юани — это офшорные CNH. Вообще, все доступные за пределами континентального Китая безналичные — это всегда «зарубежный» тип юаня.

При этом биржи и банки вне КНР при обозначении юаня все равно используют тикер «внутренней» китайской валюты — CNY. На сайте Мосбиржи есть такое объяснение:

«Если открыт расчетный или корреспондентский счет, неважно, в CNH или CNY, с него можно платить в континентальный Китай только при условии соблюдения требований валютного законодательства КНР (т. е. при наличии соответствующего экспортно-импортного контракта и в его рамках). При данной оплате на счет в континентальном Китае валюта поступит на счет CNY. При операциях на счет, открытый за пределами Китая, валюта поступит на счет CNH. Стоит учитывать, что курс при пересечении границы КНР никак не изменится. Отправит плательщик 100 CNH, получит бенефициар в континентальном Китае 100 CNY».

Проще говоря, логика биржи такая: раз нет разницы в курсе, то и нечего устраивать чехарду с тикерами.

Как юань обеспечен резервами

Валютные резервы Китая в июле 2023 года составляли 3,2 трлн долларов, или 23,24 трлн юаней по курсу на середину августа. Еще есть 2113 тонн золотых запасов стоимостью примерно 141,4 млрд долларов. Отталкиваясь от этого, попробую оценить, насколько обеспечен юань. Использовать буду метрики денежной массы М1, М2 и М3:

- М1 — наличные и безнал на текущих счетах, а еще депозиты до востребования, которые можно закрыть в любой момент. В мае 2023 года М1 в Китае составляла 67,5 трлн юаней — получается, по этой метрике юань обеспечен на 36%.

- М2 — это М1 плюс дорожные чеки, сберегательные счета, срочные вклады, ликвидные ценные бумаги и денежные фонды. В мае 2023 года М2 составляла 282,1 трлн юаней, и по ней юань обеспечен на 8,6%.

- M3 — самая объемная метрика. Кроме М2 включает долгосрочные вклады, гособлигации, депозиты крупных юрлиц и их ликвидные активы, например короткие облигации. В мае 2023 года М3 примерно равнялась показателю М2. Так что будем считать, что и по самому строгому показателю юань обеспечен не менее чем на 8,6%.

Много это или мало? Для сравнения: по метрике М3, гонконгский доллар обеспечен резервами не менее чем на 20%, а евро — только на 6,9%. Впрочем, серьезно учитывать параметр обеспеченности резервами не стоит. Например, рубль по аналогу М3 в начале июля 2023 года был обеспечен валютными резервами аж на 51%. Но это не помешало ему сильно упасть с тех пор.

Так что юань тоже может упасть, если КНР окажется в состоянии блокады, как РФ. А такое вполне может произойти: американцы понемногу вводят санкции против ведущих предприятий Китая, а западные компании сокращают присутствие в этой стране «на всякий случай».

Кстати, насчет доллара: американская валюта практически не обеспечена резервами. В апреле 2023 года валютные резервы США составляли 37,6 млрд в пересчете на доллары — всего лишь 0,2% от денежной массы М3. Но с учетом запасов золота — 8133 тонны стоимостью 543 млрд долларов — в сумме получается, что USD обеспечен на 3,4%. Видимо, американцы считают, что, раз они сами печатают основную мировую резервную валюту, то собственные валютные резервы им не особо нужны. Но это не мешает многим странам считать доллар надежной валютой и хранить в ней госрезервы.

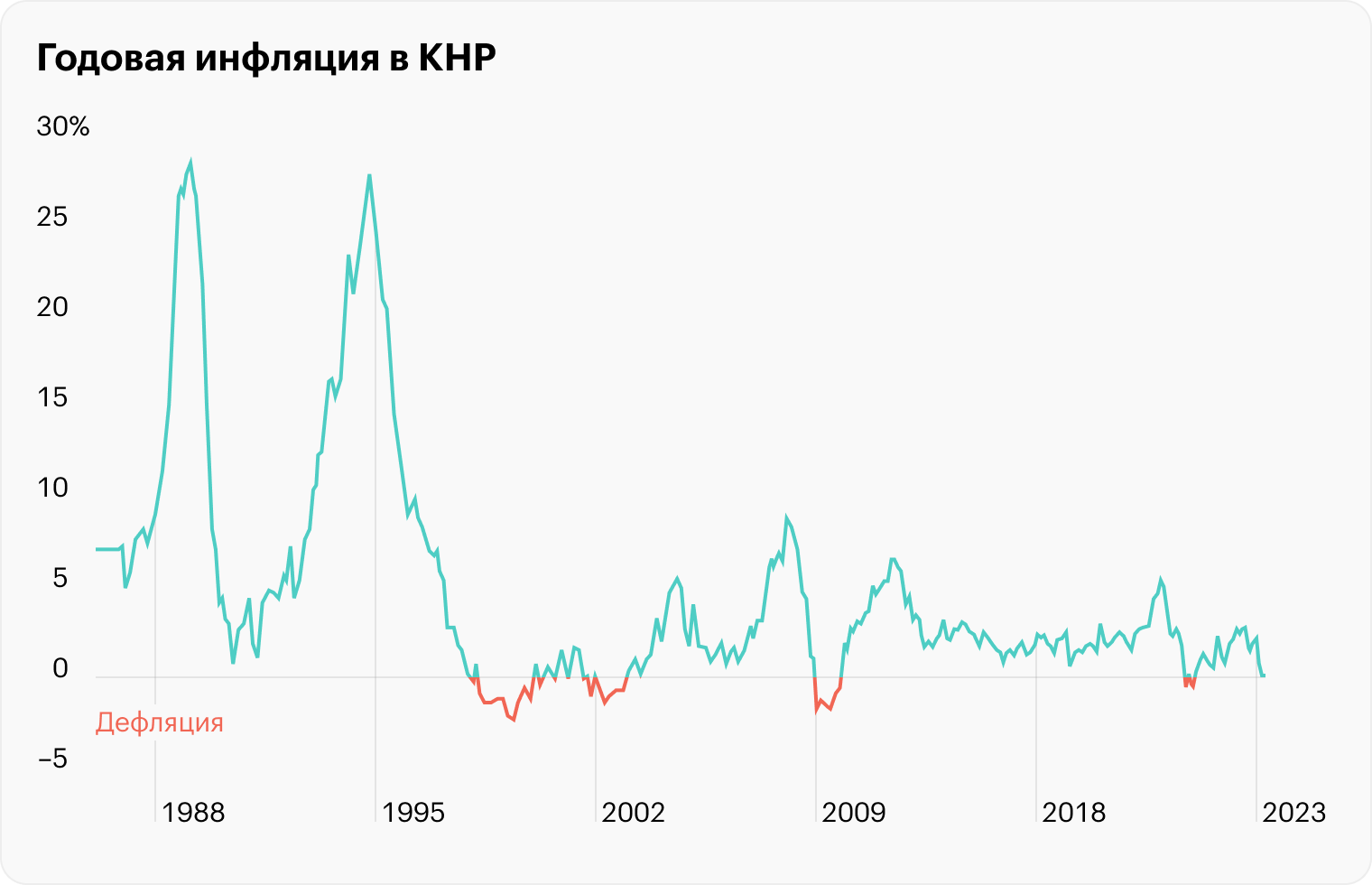

Насколько юань устойчив к инфляции

Последние 20 лет инфляция в Китае большую часть времени держалась ниже 5%. А в июне 2023 года она составила 0% годовых — это минимальный показатель за 2,5 года.

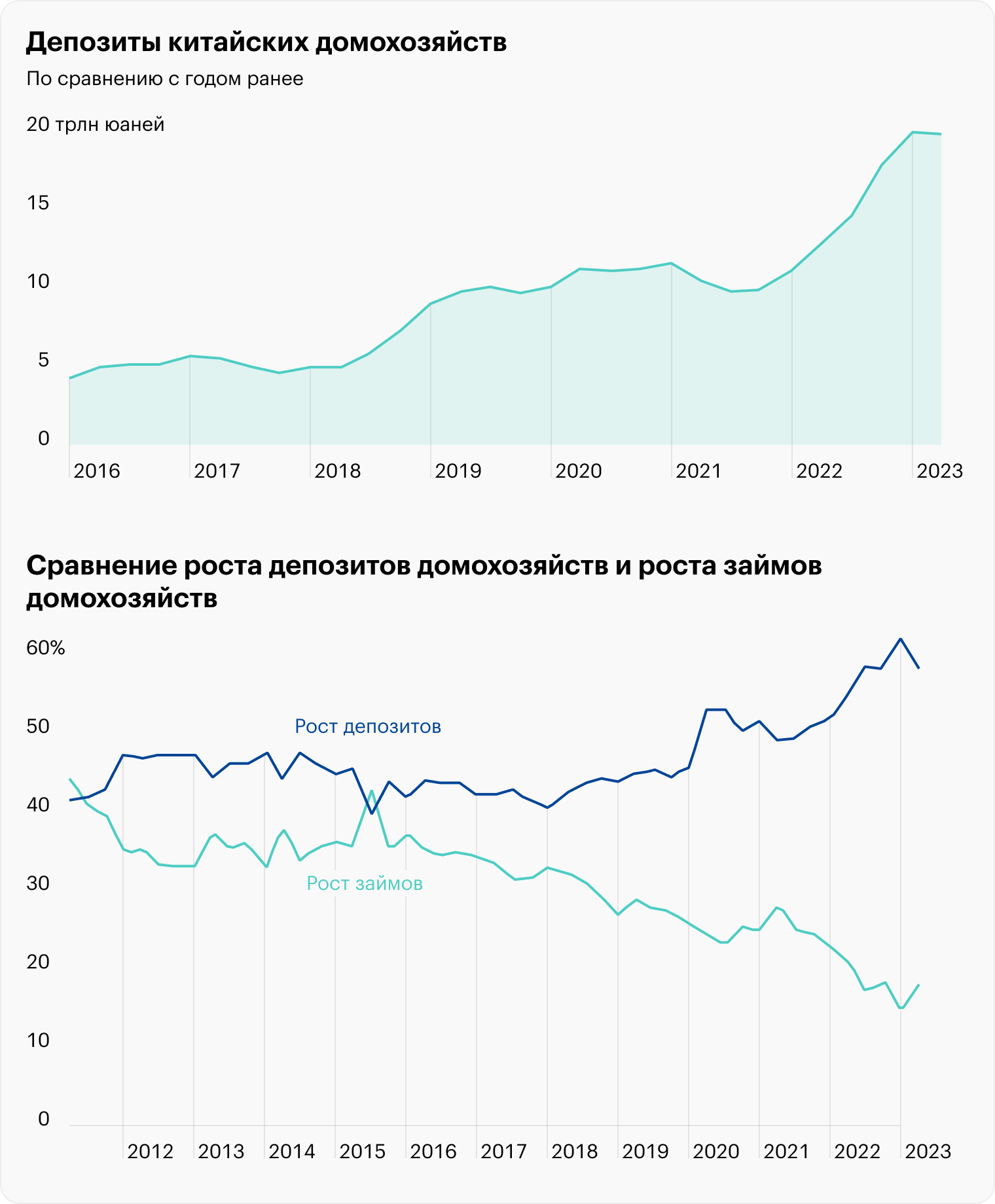

Сейчас инфляция в Китае падает даже на фоне снижения ключевых ставок. По идее, более дешевые займы должны стимулировать экономику и траты, а следовательно, и подстегивать рост цен. Но почему этого не происходит?

Основная причина в том, что китайские потребители нынче предпочитают меньше тратить и больше копить. Я думаю, что сложности коронакризисной эпохи их сильно напугали: во время карантинов население Китая не получило от государства такой мощной поддержки, как жители США, — это могло научить их быть осторожнее в тратах и копить деньги на всякий случай, не обращая внимания на снижение ставки. А бизнес, со своей стороны, не спешит повышать цены, потому что не уверен в сохранении спроса.

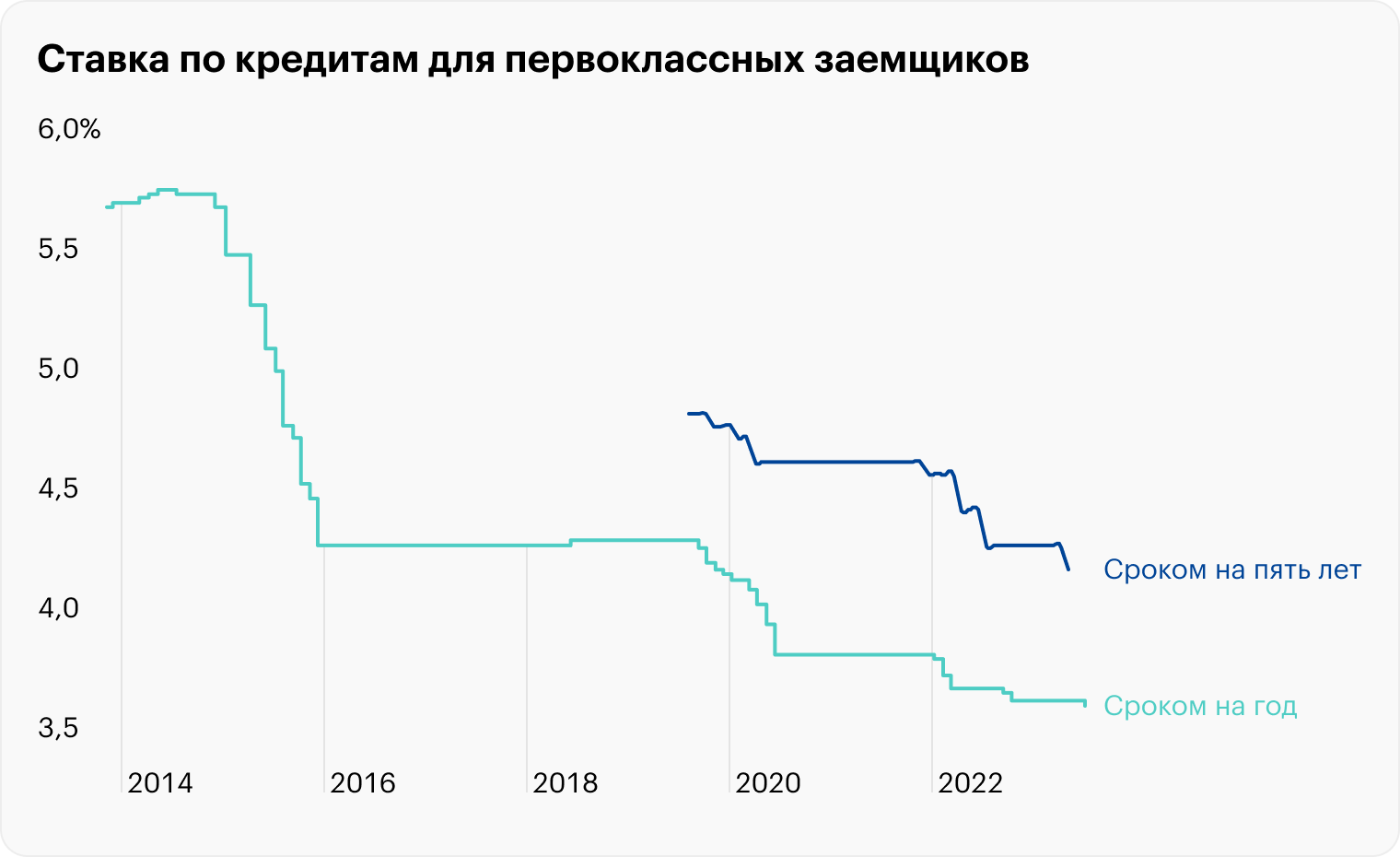

В отличие от России в КНР не одна, а две ключевые ставки, которые применяются в разных сегментах финансового рынка.

Основная ставка по кредитам для первоклассных заемщиков сроком на год. Это ставка по займам в основном для корпоративного сектора и неипотечных кредитов домохозяйств.

Основная ставка по кредитам для первоклассных заемщиков сроком на 5 лет. Эту ставку используют в основном для ипотеки.

Годовую ставку в этом году снизили с 3,65 до 3,55%, а пятилетнюю — с 4,3 до 4,2%. Таким образом китайские регуляторы пытаются подогреть спрос в стране.

Как можно увидеть на графиках, ставки не всегда меняют синхронно. Так, в 2020 году годовую снижали сильнее, чтобы стимулировать потребление в условиях коронакризиса.

Как на юань влияет экономика

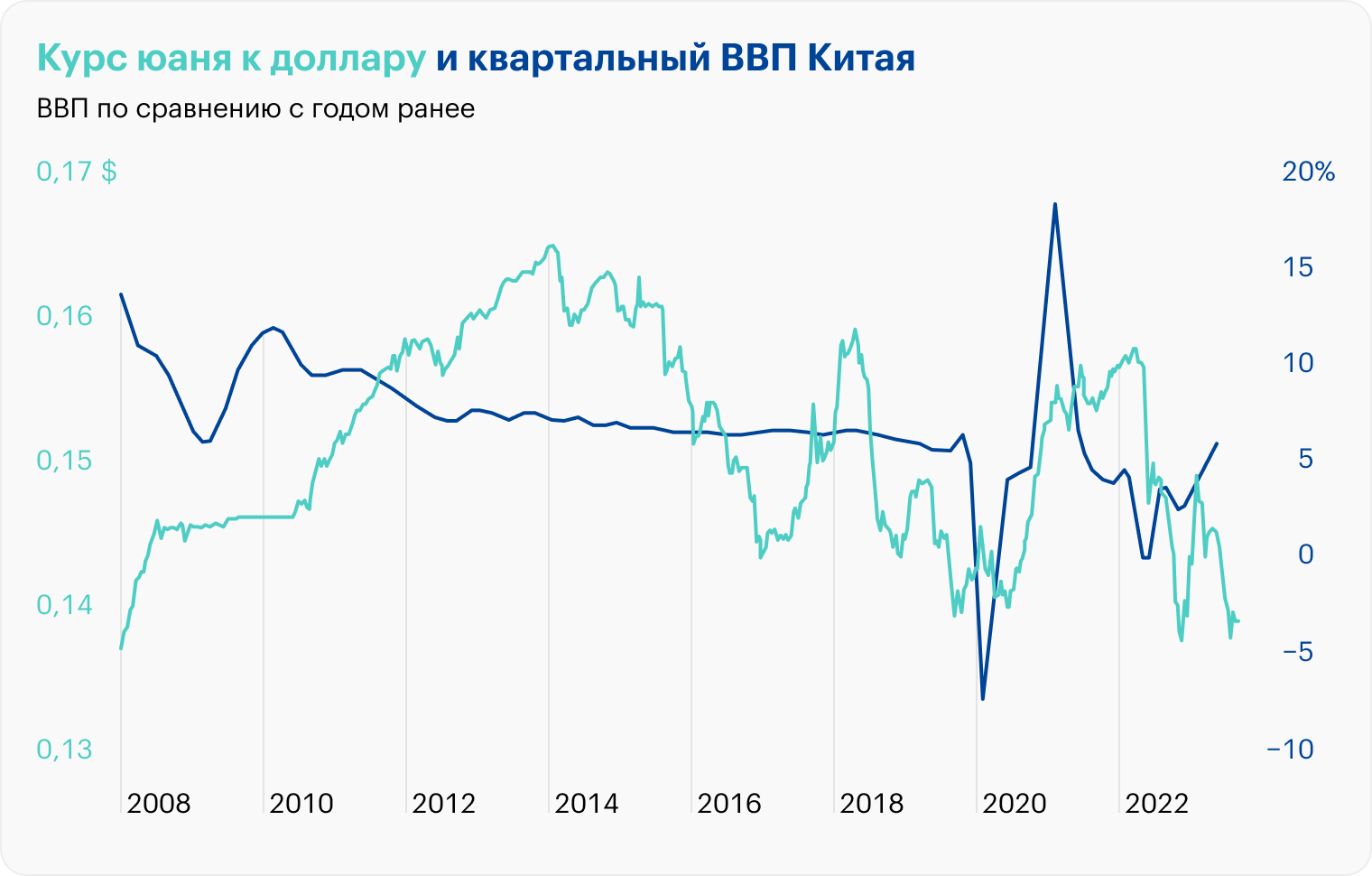

С 2005 по середину 2023 года китайская валюта подорожала к доллару на 14%. Основная часть этого роста пришлась на 2005—2014 годы. Большую часть нулевых экономика Китая росла двузначными темпами, а с 2011 — на 6—7% в год.

Но успехи китайской экономики тут не так важны. Просто до 2006 года курс юаня был фиксированный, а потом ЦБ КНР постепенно отпускал его: с 2006 года юань торговался с отклонением от фиксированного курса на 0,3%, с 2007 года — на 0,5%, с 2012 — на 1%, а с 2014 года — на 2%. То есть китайское правительство искусственно сдерживало юань, но не от ослабления, а от укрепления.

А с 2015 года китайский регулятор стал принудительно девальвировать юань. Тогда валюта начала дешеветь, хотя экономика страны по-прежнему росла. Зачем правительству КНР нужен слабый юань?

Это делает китайские товары более дешевыми и, как следствие, конкурентоспособными. В КНР сильное лобби экспортеров, поэтому США раньше часто обвиняли Китай в том, что правительство страны искусственно удерживает курс юаня на низком уровне и усиливает позиции своих экспортеров.

Вообще, я не вижу прямой связи между курсом юаня и экономикой страны. За 1 полугодие 2023 года юань упал относительно доллара на 5%, хотя экономика КНР выросла: в 2 квартале 2023 года ВВП Китая увеличился на 6,3% по сравнению с аналогичным периодом 2022 года. Впрочем, о падении юаня в 2023 году мы поговорим отдельно.

Почему юань дешевеет

С начала 2023 года юань слабеет к доллару даже на фоне роста экономики. Вот две ключевые причины падения курса.

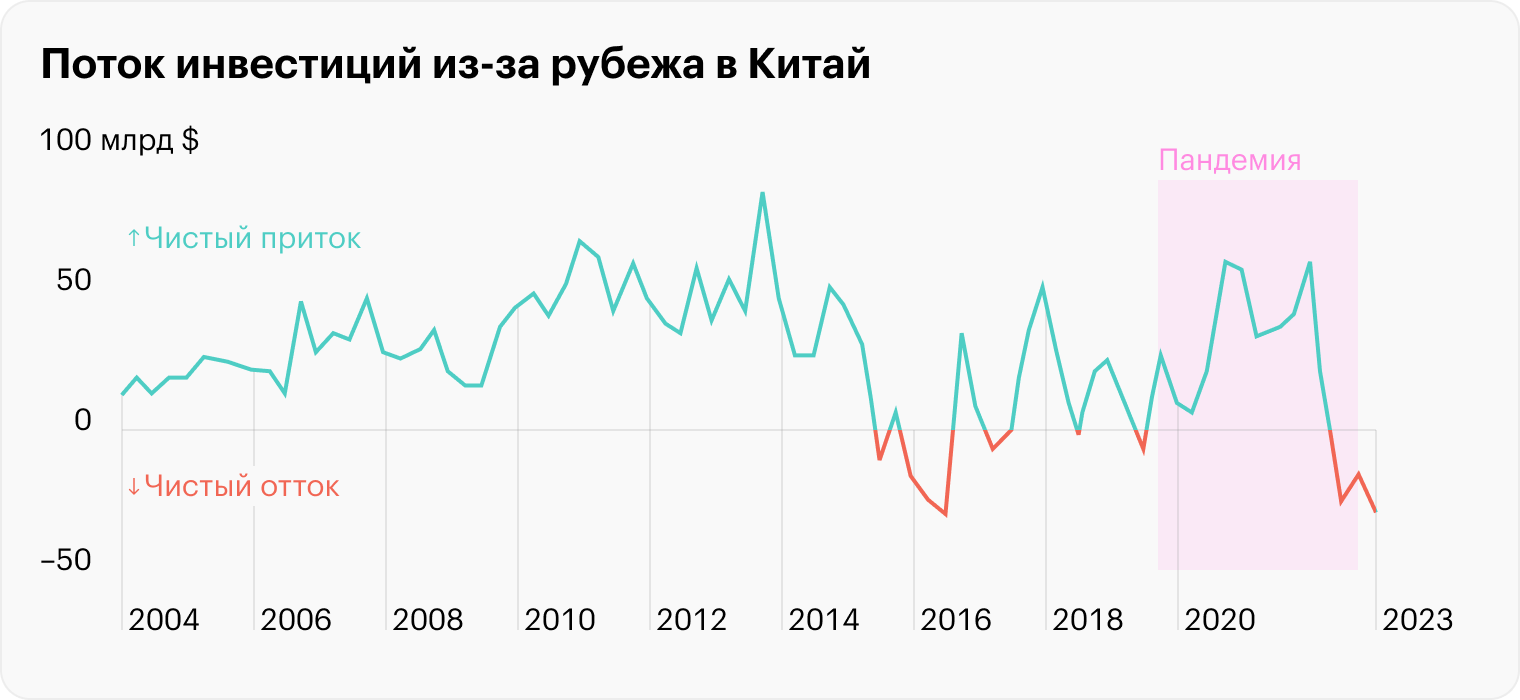

Отток капитала. Китайские инвесторы с начала года переводят деньги в некитайские активы, что повышает спрос на иностранную валюту внутри КНР и ослабляет юань. Сам по себе этот факт не говорит о структурной слабости юаня — просто в США повышают ключевую ставку, активы в долларах становятся привлекательнее, и инвесторы переводят деньги в них из активов в других валютах.

Но этот процесс накладывается на обычный для КНР отток богатых людей. В 2022 году страну покинуло 10,8 тысячи человек с состоянием в среднем в 6 млн долларов. По прогнозам профильных аналитиков из Henley & Partners и New World Wealth, в 2023 году отток может быть еще больше.

Уход западных компаний. В этом году усилился отток иностранных инвестиций из КНР. Частично это деньги спекулянтов: как и китайские инвесторы, они переводят деньги в долларовые активы, потому что те дорожают из-за роста ставки ФРС в США.

Но также влияет и отказ иностранных компаний от расширения бизнеса в КНР или даже вывод оттуда производства. Ставшая более жесткой в последние несколько лет позиция китайских регуляторов усложняет работу иностранного бизнеса в этой стране. В частности, в КНР ужесточили правила раскрытия информации, что сильно мешает аналитикам и бухгалтерам оценивать финансовые риски.

А еще влияют усиливающиеся санкции США против китайских технологических компаний — это тоже не увеличивает инвестиционную привлекательность юаня для иностранцев. В лучшем случае западные компании сейчас отделяют свои операции в Китае от общемировых. В худшем — американцы вводят санкции, направленные на ограничение развития китайской экономики. Пример тому — недавний запрет администрации Байдена американским компаниям инвестировать в квантовые вычисления, сложные полупроводники и искусственный интеллект в КНР.

Почему ставку не повышают на фоне падения юаня

Потому что регулятор боится обрушить рынок недвижимости и вызвать системный кризис во всей экономике.

Китайский строительный сектор начало трясти в 2020—2021 годах, о чем я подробно рассказывал в статье о коллапсе застройщика Evergrande. И с тех пор ничего в лучшую сторону не изменилось: цены на недвижимость в КНР не особо растут и сектор по-прежнему в тяжелом положении.

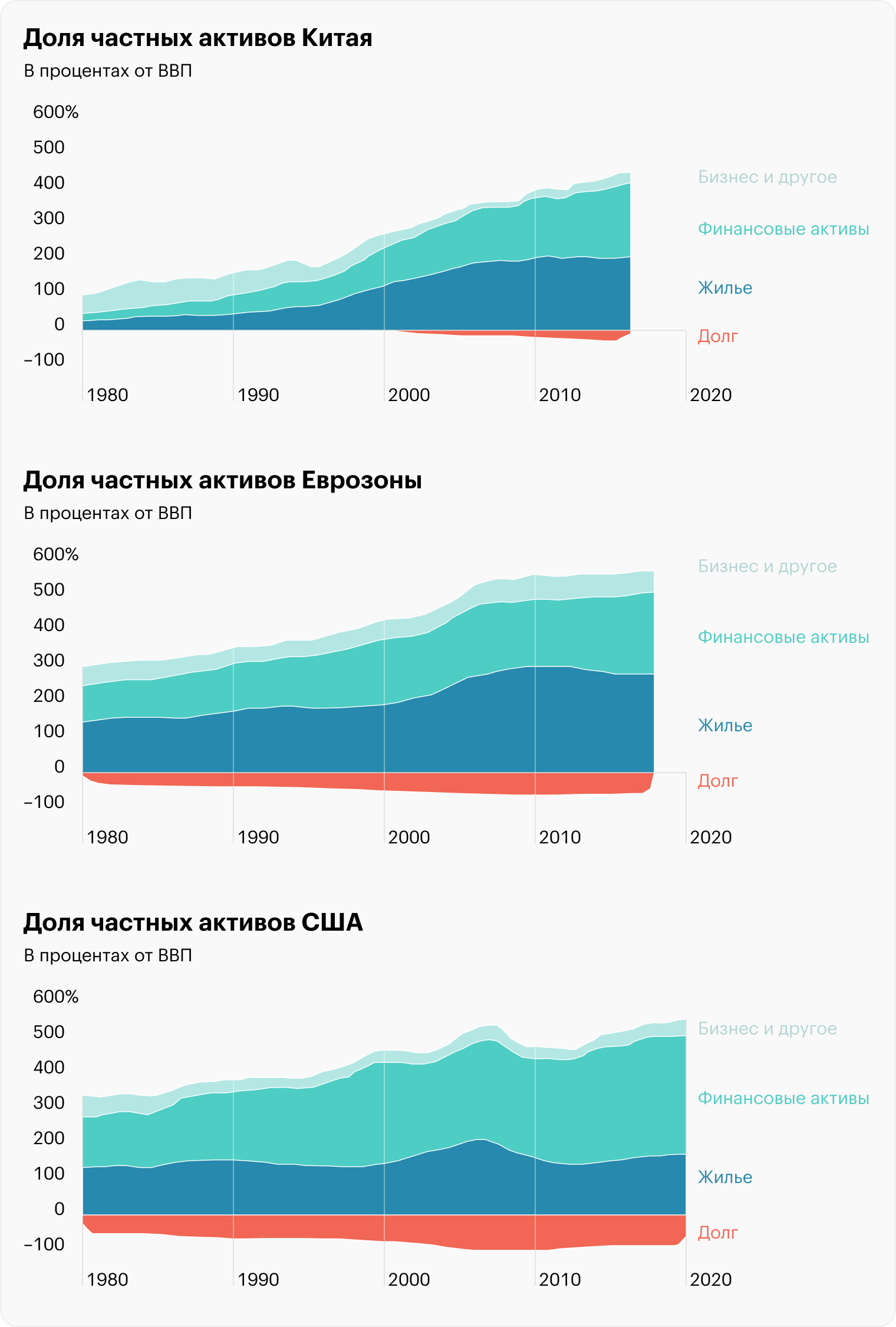

Это плохо для всей китайской экономики: значительную часть состояния китайские домохозяйства держат в недвижимости, которую они купили с инвестиционными целями — продать или сдать в аренду.

Тем временем повышение ставки сделает ипотеку дороже, что ударит по строительному сектору и может привести к цепочке банкротств. Например, обанкротятся банки, которые кредитовали кризисные строительные предприятия. А домохозяйства, которые инвестировали в недвижимость, останутся ни с чем.

Поэтому если Пекин захочет бороться с ослаблением юаня, то, скорее всего, делать это будет не с помощью ставки, а другими способами.

Поднимать курс вручную. Регулятор может просто устанавливать фиксированный курс юаня к доллару все выше и выше.

Продавать золотовалютные резервы. Китайский ЦБ может создавать искусственный спрос на юань, покупая его за иностранную валюту. Резервов у КНР много, как мы говорили выше, — около 3,2 трлн долларов, а с золотом — 3,34 трлн, что примерно в 5 раз больше, чем у России с учетом замороженных на Западе активов.

Но, принимая во внимание заинтересованность китайских экспортеров в слабом юане, надеяться на серьезное его укрепление я бы не стал.

Юань как резервная валюта

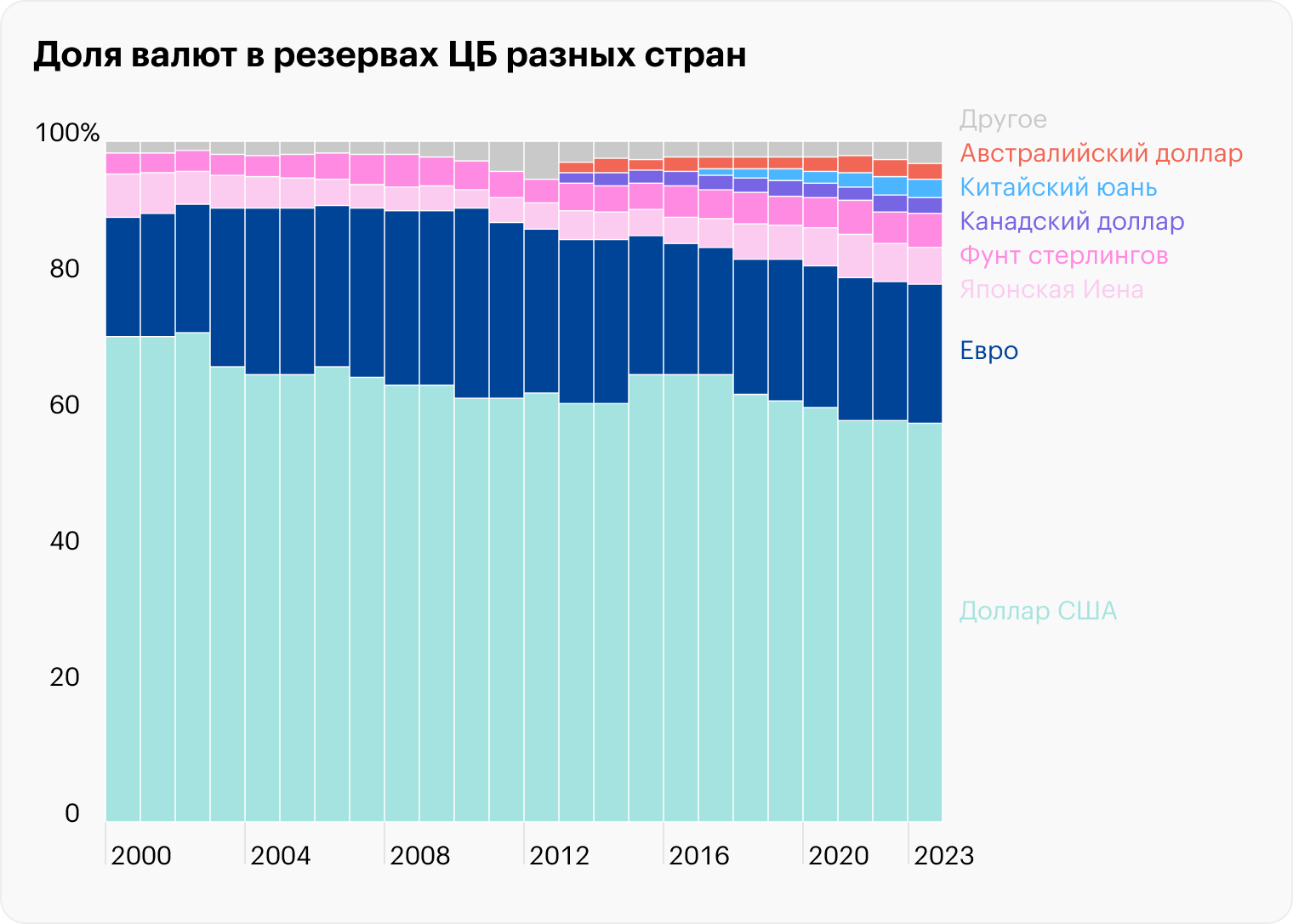

С 2000 по 2023 год доля доллара в резервах центральных банков разных стран упала с 72 до 59%. Но юань тут почти ни при чем. Большую часть долларовой доли отобрали евро, швейцарский франк, британский фунт и валюты других развитых регионов.

Доля юаня тоже выросла: с околонулевой отметки до 2—3%. Но по большей части это связано с тем, что КНР в последние годы активно продвигает юань в своей международной торговле. Поэтому разные страны держат какое-то количество китайской валюты про запас для обеспечения торговых расчетов. Но хранить сбережения в ней пока мало кто хочет. Способствуют этому следующие факторы.

Торговая политика. КНР заинтересована в слабом юане для поддержки экспортеров, и это уже демотивирует многих потенциальных инвесторов.

Геополитика. КНР последние 10 лет все активнее идет наперекор США, и на многие важные предприятия Китая, такие как Huawei, американцы навесили тяжелые санкции. Скорее всего, инвесторы боятся варианта развития событий, при котором КНР станет страной-изгоем в санкционной блокаде. Поэтому они не спешат инвестировать в валюту, оборот которой завтра-послезавтра могут ограничить.

Статус. Китай — все еще развивающаяся страна с кучей болячек. Например, это низкое качество институтов и слабая защита прав инвесторов. В США и ЕС с этим, как ни крути, получше.

Раздвоение юаня. Наличие офшорного и оншорного юаня снижает доверие к валюте. Покупая CNH, инвестор не может быть уверен в том, что оборот этого юаня не ограничат или что его курс не упадет слишком сильно относительно CNY в случае потрясений, например при эскалации торговой войны между США и КНР.

Что в итоге

Несмотря на описанные препятствия для укрепления юаня, определенного роста этой валюты все же ожидать можно. Санкции против России показали странам всего мира, что всецело полагаться на доллар как при расчетах, так и для хранения резервов может быть опасно. К тому же угроза дефолта США никуда не делась, что мы в очередной раз увидели в 2023 году. Поэтому медленная дедолларизация мировой экономики — это вполне логичная перспектива.

Правда, в этом случае я бы ожидал, что большую часть долларовой доли отнимут валюты развитых регионов: евро, швейцарский франк и британский фунт. Но и доля юаня вполне может вырасти — например, до уровня 10% от резервов мировых ЦБ — как минимум в силу роли КНР в мировой экономике. Китай в год экспортирует товаров на сумму почти в 3,6 трлн долларов, так что некоторое количество юаней в резервах для расчетов с китайскими партнерами, очевидно, никому не помешает.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique