Облигации Segezha Group: 11% годовых на 15 лет. Что нужно знать инвесторам

16 августа Segezha Group планирует провести сбор заявок на свои новые долгосрочные облигации серии 002P-05R на сумму не менее 4 млрд рублей сроком на 15 лет. Техническое размещение выпуска на бирже предварительно пройдет 18 августа.

- Минимальная заявка — не менее 10 000 ₽.

- Возможность отмены поданного поручения — до 14:00 мск 16.08.2022. После этого срока брокер приступает к исполнению поручения.

- Брокерская комиссия за сделку — 0,15%.

- Ориентир доходности — 10,95—11,15%.

- Периодичность выплат — 2 раза в год, на полугодовой основе.

- Дата первой выплаты купона — 16.02.2023.

- Дата ближайшей оферты — через 3,5 года.

- Дата погашения — 30.07.2037.

Финальная ставка купона будет известна в день завершения сбора поручений.

Об эмитенте

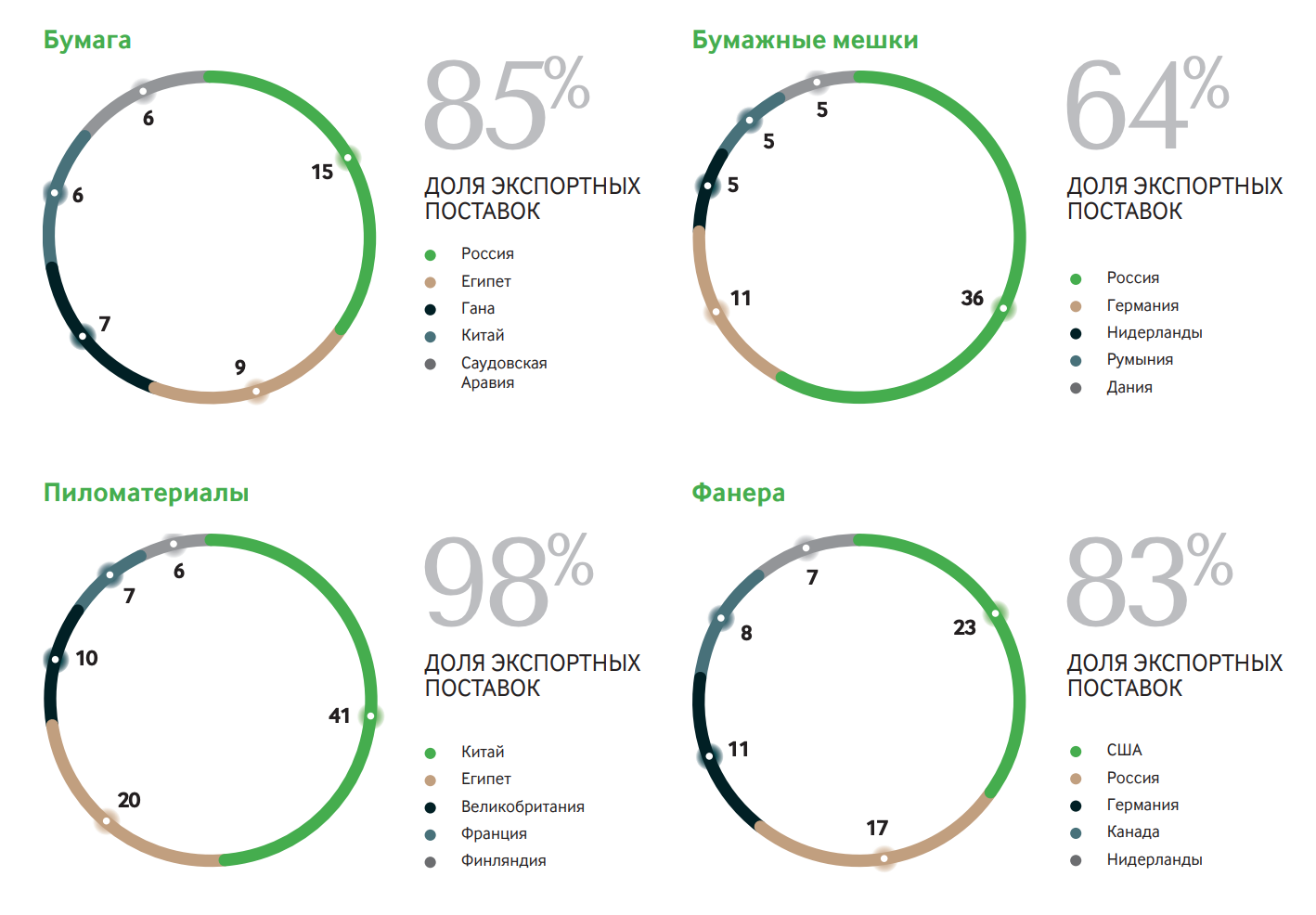

Segezha Group (MOEX: SGZH) — крупный российский лесопромышленный холдинг с полным циклом собственной лесозаготовки и специализацией на выпуске широкой линейки высокомаржинальной продукции, которую компания делит на четыре операционных сегмента:

- Лесные ресурсы и деревообработка — 49%.

- Бумага и упаковка — 33%.

- Фанера и плиты — 13%.

- Домостроение — 5%.

Лесные ресурсы и деревообработка. Сегмент производит пиломатериалы из древесины хвойных пород, а также пеллеты — современный и экологичный вид топлива, который изготавливается из опилок, образующихся в результате лесопиления.

Бумага и упаковка. Компания изготавливает и продает мешочную бумагу и подпергамент, а также весь ассортимент бумажной упаковки для тарированного цемента, сухих строительных смесей, продуктов химической промышленности, пищевой индустрии и прочих отраслей.

Фанера и плиты. Segezha Group входит в мировой рейтинг 5 ведущих производителей высокотехнологичной березовой фанеры различных форматов. Кроме этого, данный сегмент также выпускает ДВП, которые используются при производстве дверей, стеновых и напольных покрытий, погонажных изделий, в мебельной промышленности.

Домостроение. Самый маленький сегмент холдинга, занимающийся производством клееного бруса, балки, домокомплектов из клееного бруса и СLT-панелей из перекрестно склеенных слоев древесины хвойных пород, которые не уступают по прочности традиционным бетону, стали и кирпичу.

Финансовые результаты Segezha Group, млрд рублей

| 2019 | 2020 | 2021 | 1к2022 | |

|---|---|---|---|---|

| Выручка | 58,500 | 68,987 | 92,442 | 35,640 |

| OIBDA | 14,000 | 17,459 | 29,252 | 11,757 |

| Чистая прибыль | 4,800 | −1,348 | 15,237 | −7,917 |

| FCF | 1,189 | 1,993 | −30,210 | −20,735 |

| Чистый долг | 39,300 | 49,582 | 61,093 | 92,980 |

Финансовые результаты Segezha Group, млрд рублей

| Выручка | |

| 2019 | 58,500 |

| 2020 | 68,987 |

| 2021 | 92,442 |

| 1к2022 | 35,640 |

| OIBDA | |

| 2019 | 14,000 |

| 2020 | 17,459 |

| 2021 | 29,252 |

| 1к2022 | 11,757 |

| Чистая прибыль | |

| 2019 | 4,800 |

| 2020 | −1,348 |

| 2021 | 15,237 |

| 1к2022 | −7,917 |

| FCF | |

| 2019 | 1,189 |

| 2020 | 1,993 |

| 2021 | −30,210 |

| 1к2022 | −20,735 |

| Чистый долг | |

| 2019 | 39,300 |

| 2020 | 49,582 |

| 2021 | 61,093 |

| 1к2022 | 92,980 |

Аргументы за

Лидер отрасли. Segezha Group — мировой лидер лесопромышленной отрасли. У компании самая высокая степень обеспеченности древесиной в своем секторе.

Степень обеспеченности древесиной ведущих мировых компаний на конец 2021 года:

- Segezha Group — 84%.

- Suzano — 63%.

- SCA — 47%.

- Holmen — 45%.

- Mondi — 22%.

- Stora Enso — 21%.

- UPM — 14%.

- DS Smith — 4%.

Двузначная доходность. Предварительная купонная доходность нового выпуска — 11%, что практически на 50% выше текущих банковских вкладов: максимальная депозитная ставка в десяти крупнейших кредитных организациях России сейчас составляет менее 7%. Очевидно, что ставки по вкладам будут и дальше снижаться, потому что целевой долгосрочный уровень ключевой ставки для правительства РФ — 4%.

Умеренная долговая нагрузка. Чистый долг Segezha Group за последний год примерно удвоился — вырос с 49 до 93 млрд рублей, — что объясняется главным образом покупкой конкурента — «Интер-форест-рус». Несмотря на это, долг все еще остается на достаточно приемлемом уровне: текущий показатель «чистый долг / EBITDA» равен 2,5.

Аналоги. На российском долговом рынке очень мало похожих долгосрочных выпусков с хорошей ликвидностью. Для сравнительного анализа мы отобрали 7 выпусков с примерно идентичной датой погашения, рейтингом и риском.

Как видно из следующей таблицы, рассматриваемая облигация лишь немного уступает лидеру — ГТЛК, крупнейшей российской лизинговой компании, которая на 100% принадлежит государству. Другой участник рейтинга — «Биннофарм-групп» — российская фармацевтическая компания, созданная в 2020 году путем слияния профильных активов. Основной собственник «Биннофарм-групп» и Segezha Group — АФК «Система».

Аналогичные выпуски облигаций

| Доходность к погашению | Купон | Дата погашения | Рейтинг эмитента | Чистый долг / EBITDA | |

|---|---|---|---|---|---|

| ГТЛК-001Р-08-боб | 11,3% | 11,32% | 18.01.2033 | AA−(RU) | Данные отсутствуют |

| Сегежа Групп 002P-05R | > 11% | 10,95— 11,15% | 30.07.2037 | ruA+ | 2,58 |

| ГТЛК-001Р-10-боб | 10,93% | 13,32% | 20.05.2033 | AA−(RU) | Данные отсутствуют |

| Биннофарм Групп-001P-02 | 10,32% | 10,35% | 02.07.2037 | ruA | 1,5 |

| Сегежа Групп 002P-04R | 10,21% | 11% | 11.05.2037 | ruA+ | 2,58 |

| Биннофарм Групп-001P-01 | 10,12% | 9,9% | 05.11.2036 | ruA | 1,5 |

| Сегежа Групп 002P-01R | 9,92% | 9,85% | 29.10.2036 | ruA+ | 2,58 |

| Сегежа Групп 002P-03R | 9,69% | 10,9% | 07.01.2037 | ruA+ | 2,58 |

Аналогичные выпуски облигаций

| ГТЛК-001Р-08-боб | |

| Доходность к погашению | 11,3% |

| Купон | 11,32% |

| Дата погашения | 18.01.2033 |

| Рейтинг эмитента | AA−(RU) |

| Чистый долг / EBITDA | Данные отсутствуют |

| Сегежа Групп 002P-05R | |

| Доходность к погашению | > 11% |

| Купон | 10,95— 11,15% |

| Дата погашения | 30.07.2037 |

| Рейтинг эмитента | ruA+ |

| Чистый долг / EBITDA | 2,58 |

| ГТЛК-001Р-10-боб | |

| Доходность к погашению | 10,93% |

| Купон | 13,32% |

| Дата погашения | 20.05.2033 |

| Рейтинг эмитента | AA−(RU) |

| Чистый долг / EBITDA | Данные отсутствуют |

| Биннофарм Групп-001P-02 | |

| Доходность к погашению | 10,32% |

| Купон | 10,35% |

| Дата погашения | 02.07.2037 |

| Рейтинг эмитента | ruA |

| Чистый долг / EBITDA | 1,5 |

| Сегежа Групп 002P-04R | |

| Доходность к погашению | 10,21% |

| Купон | 11% |

| Дата погашения | 11.05.2037 |

| Рейтинг эмитента | ruA+ |

| Чистый долг / EBITDA | 2,58 |

| Биннофарм Групп-001P-01 | |

| Доходность к погашению | 10,12% |

| Купон | 9,9% |

| Дата погашения | 05.11.2036 |

| Рейтинг эмитента | ruA |

| Чистый долг / EBITDA | 1,5 |

| Сегежа Групп 002P-01R | |

| Доходность к погашению | 9,92% |

| Купон | 9,85% |

| Дата погашения | 29.10.2036 |

| Рейтинг эмитента | ruA+ |

| Чистый долг / EBITDA | 2,58 |

| Сегежа Групп 002P-03R | |

| Доходность к погашению | 9,69% |

| Купон | 10,9% |

| Дата погашения | 07.01.2037 |

| Рейтинг эмитента | ruA+ |

| Чистый долг / EBITDA | 2,58 |

Аргументы против

Санкции. В апреле Евросоюз ввел новые санкции против российской лесной промышленности, запретив экспорт данной продукции в свои страны. Под ограничение попала треть продаж Segezha Group — 28% выручки на конец 2021 года компания получала от европейских покупателей.

Долгосрочный заем. Еще Уоррен Баффет заметил, что долгосрочные облигации — это более рискованный инструмент инвестирования, чем акции, так как инфляция, рост ставок и банкротство могут съесть всю вашу прибыль. Именно поэтому главным риском данного выпуска видится длительный срок погашения — 15 лет.

Что в итоге

Segezha Group обладает устойчивым бизнесом и низкой долговой нагрузкой, но подвержена рискам из-за санкций. Ставка по новому займу компании практически на 50% выше текущих банковских вкладов, ставка по которым, вероятно, продолжит снижаться.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.