Отчет «Черкизово» за 2022 год: падение прибыли несмотря на рекордную выручку

«Черкизово» (MOEX: GCHE) — лидер на российском рынке мясной продукции, который входит в тройку крупнейших производителей в России по объемам выпуска мяса курицы, индейки, свинины, а также колбасных изделий.

Компания имеет вертикальную интеграцию, то есть контролирует всю производственную цепочку: от производства комбикормов и выращивания птиц и свиней до переработки мяса и реализации готовой брендированной продукции в России и за рубежом.

27 февраля компания опубликовала консолидированную финансовую отчетность по итогам 2022 года. Несмотря на рекордную выручку по итогам прошедшего года, чистая прибыль компании сократилась, а чистый долг вырос на четверть.

Главное из отчета:

- Годовая выручка в 2022 году достигла рекордных 184,34 млрд рублей, прибавив чуть более 15%.

- Экспортная выручка выросла на 41% год к году за счет роста натуральных отгрузок.

- Коммерческие, общехозяйственные и административные расходы увеличились на 24%, себестоимость продаж — на 16%.

- Операционная прибыль сократилась на 10% до 17,52 млрд рублей на фоне роста операционных расходов.

- Скорректированный показатель EBITDA прибавил 3% до 30,17 млрд рублей.

- Чистая прибыль упала на 13% до 14,62 млрд рублей.

- Чистый долг за 12 месяцев 2022 года вырос на 25% до 96,2 млрд рублей.

Что с финансовыми показателями

Выручка «Черкизово» выросла более чем на 15% и достигла 184,34 млрд рублей, что стало новым историческим максимумом для компании. При этом рост наблюдался во всех сегментах бизнеса: курица (+11%), индейка (+57%), свинина (+8%), мясопереработка (+19%) и растениеводство (+25%).

В структуре сегментных продаж основную долю по-прежнему занимает куриный сегмент — около 58% всей выручки в 2022 году.

С 2019 года компания активно начала экспансию на зарубежные рынки. По итогам 2022 года доля экспортных продаж достигла 9,8% — соответственно, на Россию пришлось около 90,2% всей выручки холдинга. При этом продажи в России в денежном выражении выросли на 13%, на экспортных рынках — на 41%. Всего в прошлом году компания поставила за рубеж более 100 тысяч тонн продукции, из них около 75 тысяч тонн пришлось на мясо курицы.

Однако на фоне роста выручки растут и издержки, связанные с производством и продажей мяса. Себестоимость продаж увеличилась на 16% и достигла 139,4 млрд рублей. Коммерческие, общехозяйственные и административные расходы увеличились на 24% до 25,18 млрд рублей на фоне роста выплат работникам, транспортных расходов, затрат на рекламу и маркетинг.

Из-за того, что издержки росли быстрее расходов, операционная прибыль компании сократилась на 10% до 17,52 млрд рублей, что стало худшим результатом с 2019 года.

Выросли и процентные расходы с 3,16 млрд до 5,03 млрд рублей на фоне увеличения долговой нагрузки.

Это отразилось на уменьшении чистой прибыли на 13% до 14,62 млрд рублей.

Финансовые показатели «Черкизово», млрд рублей

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Выручка | 100,42 | 120,11 | 128,80 | 160,18 | 184,34 |

| Операционная прибыль | 15,56 | 10,19 | 18,70 | 19,37 | 17,52 |

| Скорректированная EBITDA | 20,4 | 20,6 | 26,6 | 29,3 | 30,2 |

| Чистая прибыль | 12,00 | 6,75 | 15,18 | 16,89 | 14,62 |

Финансовые показатели «Черкизово», млрд рублей

| Выручка | |

| 2018 | 100,42 |

| 2019 | 120,11 |

| 2020 | 128,80 |

| 2021 | 160,18 |

| 2022 | 184,34 |

| Операционная прибыль | |

| 2018 | 15,56 |

| 2019 | 10,19 |

| 2020 | 18,70 |

| 2021 | 19,37 |

| 2022 | 17,52 |

| Скорректированная EBITDA | |

| 2018 | 20,4 |

| 2019 | 20,6 |

| 2020 | 26,6 |

| 2021 | 29,3 |

| 2022 | 30,2 |

| Чистая прибыль | |

| 2018 | 12,00 |

| 2019 | 6,75 |

| 2020 | 15,18 |

| 2021 | 16,89 |

| 2022 | 14,62 |

Что с инвестициями, долгом и дивидендами

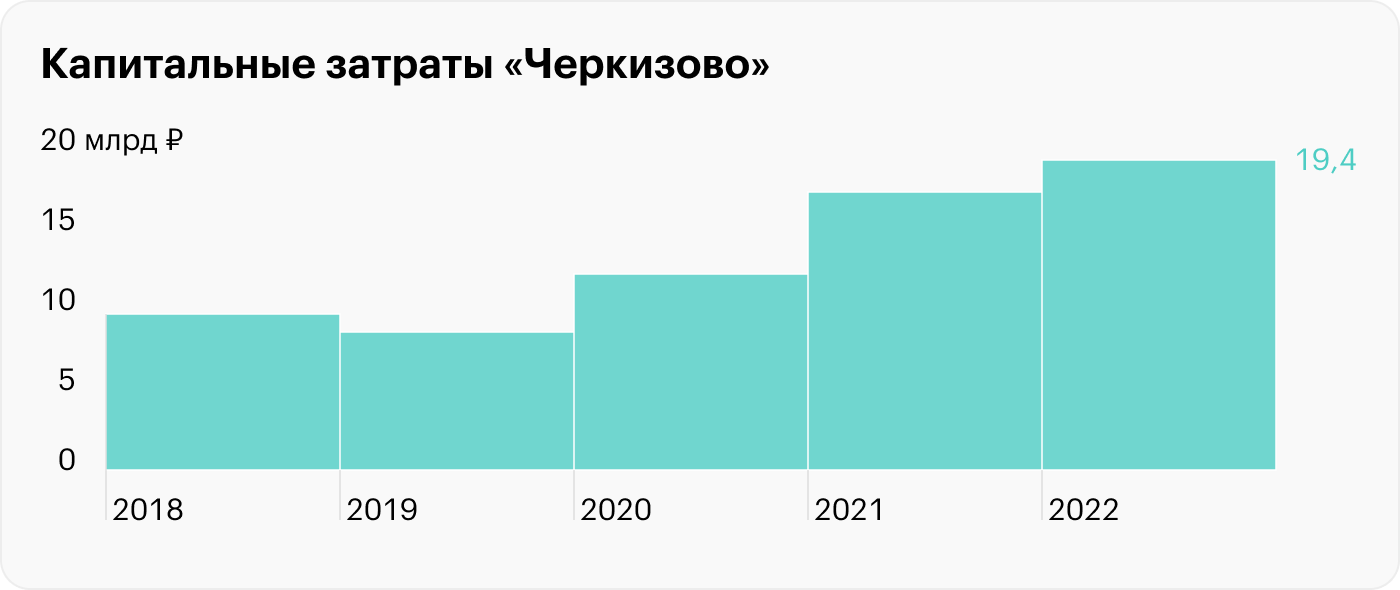

Компания все еще находится в фазе интенсивного развития и много средств направляет на расширение существующих мощностей, а также покупку и консолидацию активов у конкурентов. В 2022 года уровень капитальных затрат вновь достиг рекорда, прибавив почти 12% до 19,5 млрд рублей.

Ключевые покупки 2022 года:

- в январе были консолидированы активы СП «Тамбовская индейка»;

- в мае «Черкизово» приобретает бизнес быстрого питания «Сибилла Рус»;

- в августе запускает предприятие по переработке высокопротеиновых масличных культур;

- в октябре приобрела селекционно-генетический центр, снижая зависимость от импортной продукции;

- в декабре побеждает на торгах по покупке крупнейшего агрохолдинга в Башкирии и крупнейшего производителя мяса на Урале.

На фоне столь интенсивных покупок чистый долг Группы с января по декабрь увеличился на 25% и достиг рекордных 96,2 млрд рублей. При этом уровень долговой нагрузки по коэффициенту «чистый долг / скорректированная EBITDA за 12 месяцев» увеличился до 3,2×, что выше среднего для российского рынка и создает риски снижения уровня дивидендных выплат согласно действующей дивидендной политике. При этом на конец года на счетах компании находилось около 32,7 млрд рублей денежных средств и их эквивалентов.

Динамика долговой нагрузки «Черкизово», млрд рублей

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Чистый долг | 58,6 | 61,2 | 64,0 | 76,2 | 96,2 |

| Скорректированная EBITDA | 20,4 | 20,6 | 26,6 | 29,3 | 30,2 |

| Чистый долг / скорректированная EBITDA | 2,9× | 3,0× | 2,4× | 2,6× | 3,2× |

Динамика долговой нагрузки «Черкизово», млрд рублей

| Чистый долг | |

| 2018 | 58,6 |

| 2019 | 61,2 |

| 2020 | 64,0 |

| 2021 | 76,2 |

| 2022 | 96,2 |

| Скорректированная EBITDA | |

| 2018 | 20,4 |

| 2019 | 20,6 |

| 2020 | 26,6 |

| 2021 | 29,3 |

| 2022 | 30,2 |

| Чистый долг / скорректированная EBITDA | |

| 2018 | 2,9× |

| 2019 | 3,0× |

| 2020 | 2,4× |

| 2021 | 2,6× |

| 2022 | 3,2× |

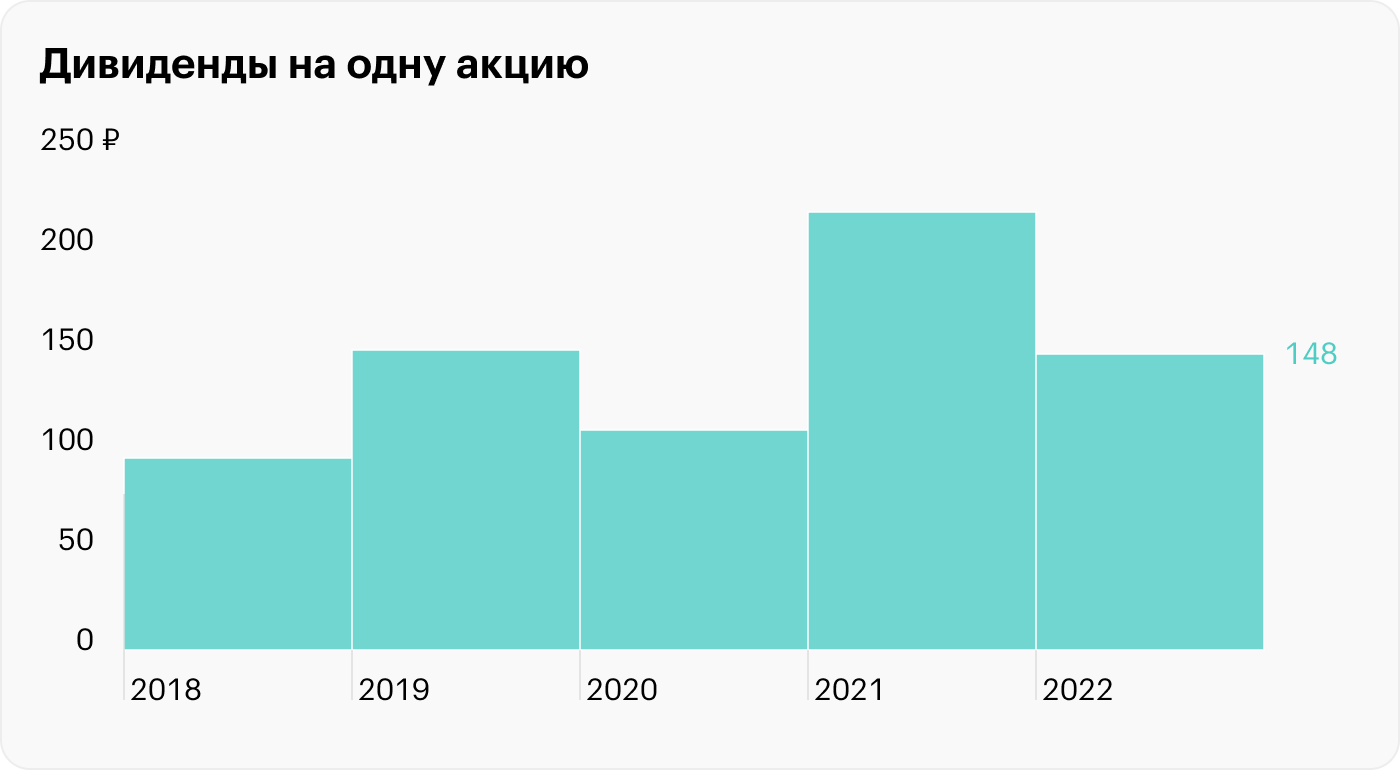

Согласно дивидендной политике «Черкизово», утвержденной в мае 2018 года, компания может направлять на выплату дивидендов не менее 50% от скорректированной чистой прибыли по МСФО, если коэффициент «чистый долг / скорректированная EBITDA» не превышает 2,5×.

При расчете дивидендной базы компания корректирует свою прибыль на разовые эффекты, не относящиеся к основной деятельности компании, а также изменения справедливой стоимости биологических активов и сельхозпродукции.

В начале марта этого года совет директоров холдинга отменил уже принятое ранее решение о выплате итоговых дивидендов за 2021 год, а затем и вовсе решил не выплачивать финальные дивиденды на фоне роста геополитических и инфраструктурных рисков.

Однако в декабре 2022 года акционеры все-таки утвердили дивиденды в размере 148,05 ₽ на одну обыкновенную акцию из нераспределенной прибыли прошлых лет.

Что в итоге

Финансовые результаты «Черкизово» по итогам 2022 года выглядят противоречиво. С одной стороны, бизнес поставил новый рекорд по размеру годовой выручки и скорректированной EBITDA, с другой — рост издержек негативно отразился на рентабельности продаж и привел к сокращению чистой прибыли год к году впервые за несколько лет.

Из отчета становится понятно, что одним из главных драйверов роста доходов «Черкизово» становится экспортное направление. Компания достаточно удачно выбрала направления для зарубежной экспансии: ключевые страны-импортеры Китай, Казахстан, Китай, Саудовская Аравия и Вьетнам не попали в список «недружественных», поэтому западные санкции не смогли помешать росту экспортных продаж в натуральном выражении на 25% и в стоимостном — на 41%.

При этом российский рынок все еще остается ключевым для бизнеса: на домашние продажи приходится более 90% всех доходов. Поэтому динамика финансовых показателей в 2023 году в основном будет зависеть от уровня инфляции и динамики спроса и цен на мясо в России, а также эффективности работы менеджмента с издержками.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.