Изучаем операционный отчет «Черкизово» за 2021 год

«Черкизово» (MCX: GCHE) — крупнейший российский производитель мясной продукции. Компания не только занимается производством, переработкой и продажей мяса, но и сама выращивает сельхозпродукцию и производит комбикорма для внутреннего потребления.

17 января 2022 года компания объявила операционные результаты по итогам 2021 года, где отчиталась о рекордных объемах производства мясной продукции. Но сильнее производства выросли цены реализации на фоне разгона инфляции. Предлагаю оценить динамику продаж и средних цен продукции «Черкизово» в разрезе по сегментам.

Дисклеймер: если мы пишем, что что-то выросло или упало на X%, то по умолчанию подразумеваем сравнение с данными отчета за аналогичный период прошлого года, если не указано другое.

Мясо курицы

«Черкизово» управляет несколькими птицеводческими и перерабатывающими комплексами и на протяжении последних лет остается крупнейшим производителем курятины по объемам выпуска и продаж в России.

В 2021 году объемы продаж куриного мяса выросли лишь на 2% — до 711,24 тысячи тонн. Несмотря на невысокий рост, компания вновь обновила исторический максимум сегмента.

Слабая динамика связана с приостановкой производства на фабрике «Алтайский бройлер» из-за пожара, который случился в июле прошлого года. Во время пожара пострадали только складские и производственные помещения: ни одна птица не погибла, а уже в октябре работу предприятия возобновили.

Росту продаж способствовали следующие факторы:

- Восстановление спроса со стороны предприятий общепита по сравнению с низкой базой 2020 года, когда в России ввели ограничительные меры. Кафе, столовые и рестораны на какое-то время закрылись или перешли на режим доставки.

- Рост экспортных поставок за границу. Куриное мясо — локомотив продаж «Черкизово» за рубежом. На долю курятины в 2021 году пришлось более 70% всех экспортных продаж, или 63 тысячи тонн, и около половины этого объема отправилось в Китай.

«Черкизово» практически полностью обеспечивает себя инкубационными куриными яйцами и кормом для выращивания птиц, что дает возможность контролировать издержки при производстве и создает дополнительное конкурентное преимущество в условиях растущей инфляции.

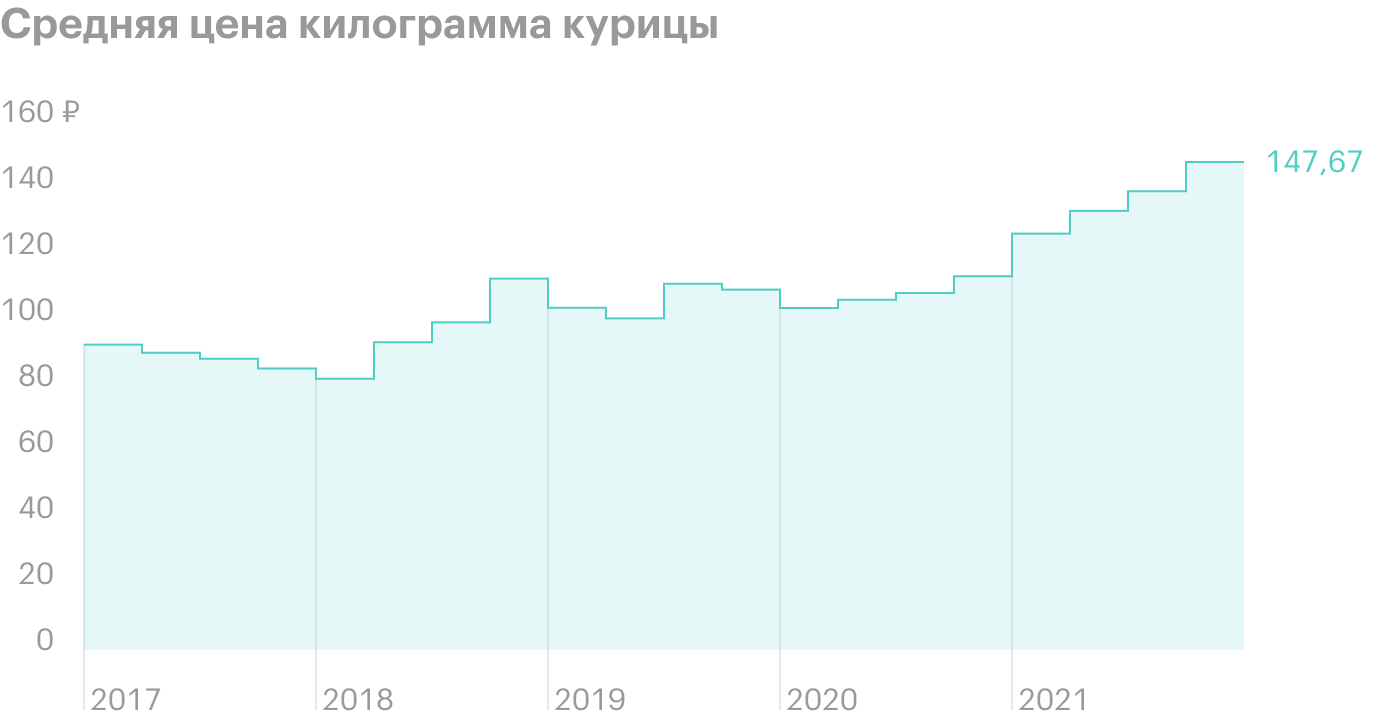

В 2021 году средняя цена продажи куриного мяса выросла на 27% — до 136,3 ₽ за килограмм. Только в четвертом квартале 2021 года ценник увеличился на 6% и достиг рекордных 147,67 ₽ за килограмм. Пугающая динамика для потребителей, но благодаря этому компания неплохо заработала.

Динамика объемов продаж куриного мяса, тысяч тонн

| 2017 | 522,49 |

| 2018 | 544,10 |

| 2018 | 544,10 |

| 2019 | 663,03 |

| 2020 | 695,08 |

| 2021 | 711,24 |

Динамика объемов продаж куриного мяса, тысяч тонн

| 2017 | 522,49 |

| 2018 | 544,10 |

| 2019 | 663,03 |

| 2020 | 695,08 |

| 2021 | 711,24 |

Мясо индейки

До недавнего времени компания производила индейку на совместном предприятии «Тамбовская индейка», где «Черкизово» принадлежало 50%, а другим владельцем был испанский производитель Grupo Corporativo Fuertes.

Однако в конце 2021 года стало известно о том, что «Черкизово» планирует консолидировать все 100% акций «Тамбовской индейки», заплатив за сделку дополнительным выпуском акций. Это позволит компании получить полный контроль над предприятием, а испанским партнерам — увеличить свою акционерную долю в холдинге.

Цель такого решения — избежать конфликта интересов после приобретения еще одного крупного производителя индейки «Краснобор». Предприятие вошло в тройку лидеров по объему производства индейки в 2020 году и позволит «Черкизово» существенно увеличить объемы выпуска в сегменте.

Агрессивная консолидация кажется верным решением. Конкуренция на рынке индейки пока не столь сильная, как в смежных направлениях, а среднее потребление в России мяса индейки остается относительно невысоким по сравнению с развитыми странами.

В последние годы сегмент демонстрирует уверенный рост на фоне роста популярности идей о правильном питании, поскольку мясо индейки считается диетическим. При этом его стоимость практически на 40% дороже, чем мяса курицы в расчете на килограмм, что весьма выгодно и перспективно.

В 2021 году объемы продаж индейки «Черкизово» выросли на 28%, до 52,4 тысячи тонн, и достигли очередного рекорда. В новом году объемы производства индейки могут вырасти более чем в два раза с учетом новых приобретений. Текущая проектная мощность «Тамбовской индейки» составляет 85 тысяч тонн с возможностью расширения до 130 тысяч тонн, а «Краснобор» добавит к этому еще около 30 тысяч тонн, что позволит приблизить «Черкизово» к лидеру рынка индейки в России — ГК «Дамате».

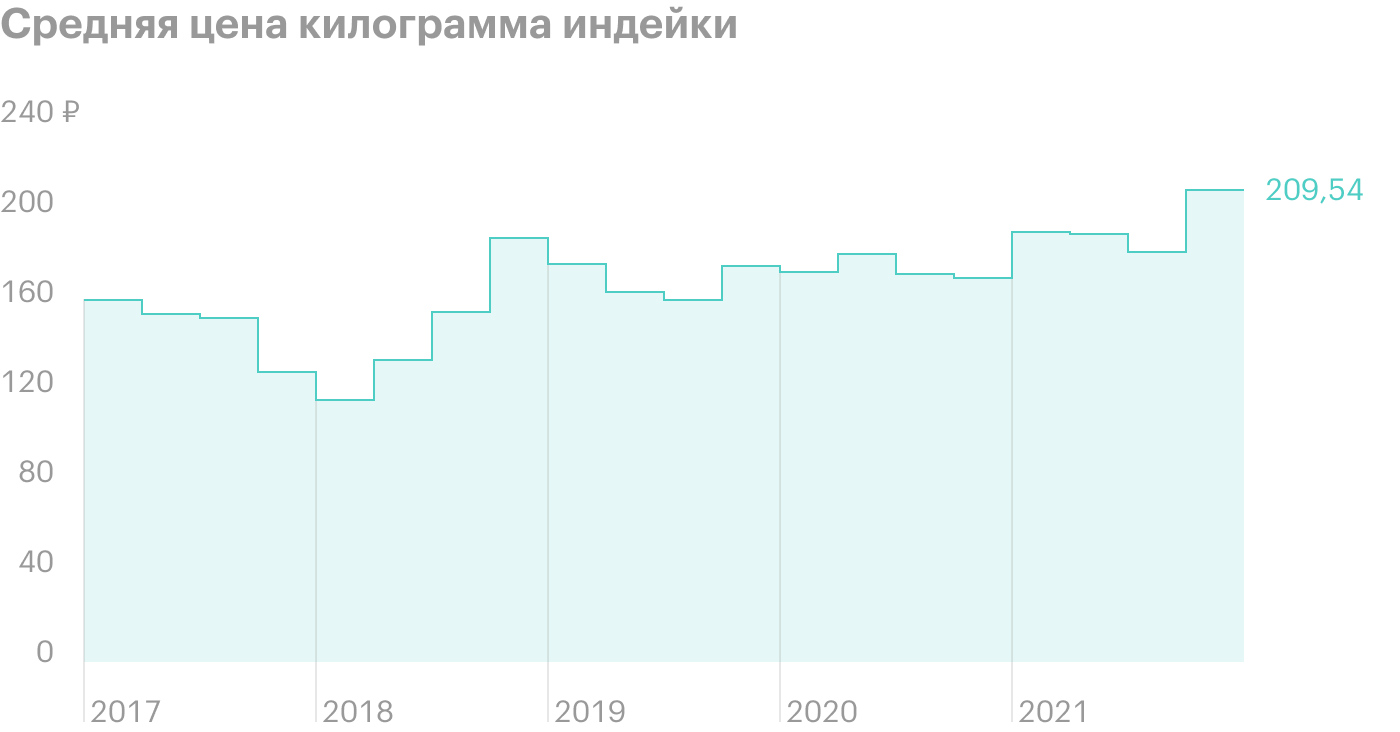

Средняя цена мяса индейки в 2021 году увеличилась на 11% — до рекордных 193,34 ₽ за килограмм. Более того, после коррекции в третьем квартале 2021 года цены выросли на 15% и достигли 209,54 ₽ за килограмм — очередной исторический максимум для бизнеса.

Динамика объемов продаж мяса индейки, тысяч тонн

| 2017 | 26,31 |

| 2018 | 39,25 |

| 2019 | 39,41 |

| 2020 | 40,98 |

| 2021 | 52,40 |

Динамика объемов продаж мяса индейки, тысяч тонн

| 2017 | 26,31 |

| 2018 | 39,25 |

| 2019 | 39,41 |

| 2020 | 40,98 |

| 2021 | 52,40 |

Свинина и мясопереработка

По итогам 2021 года объемы производства свинины в живом весе рухнули на 28% — до 242,8 тысячи тонн за килограмм. В пресс-релизе холдинга не раскрываются причины падения. Предположу, что это связано с высокой базой 2020 года, когда компания произвела рекордные объемы свинины, полностью отказалась от продажи живых свиней и сократила продажи полутуш на 38% сторонним покупателям в 2021 году.

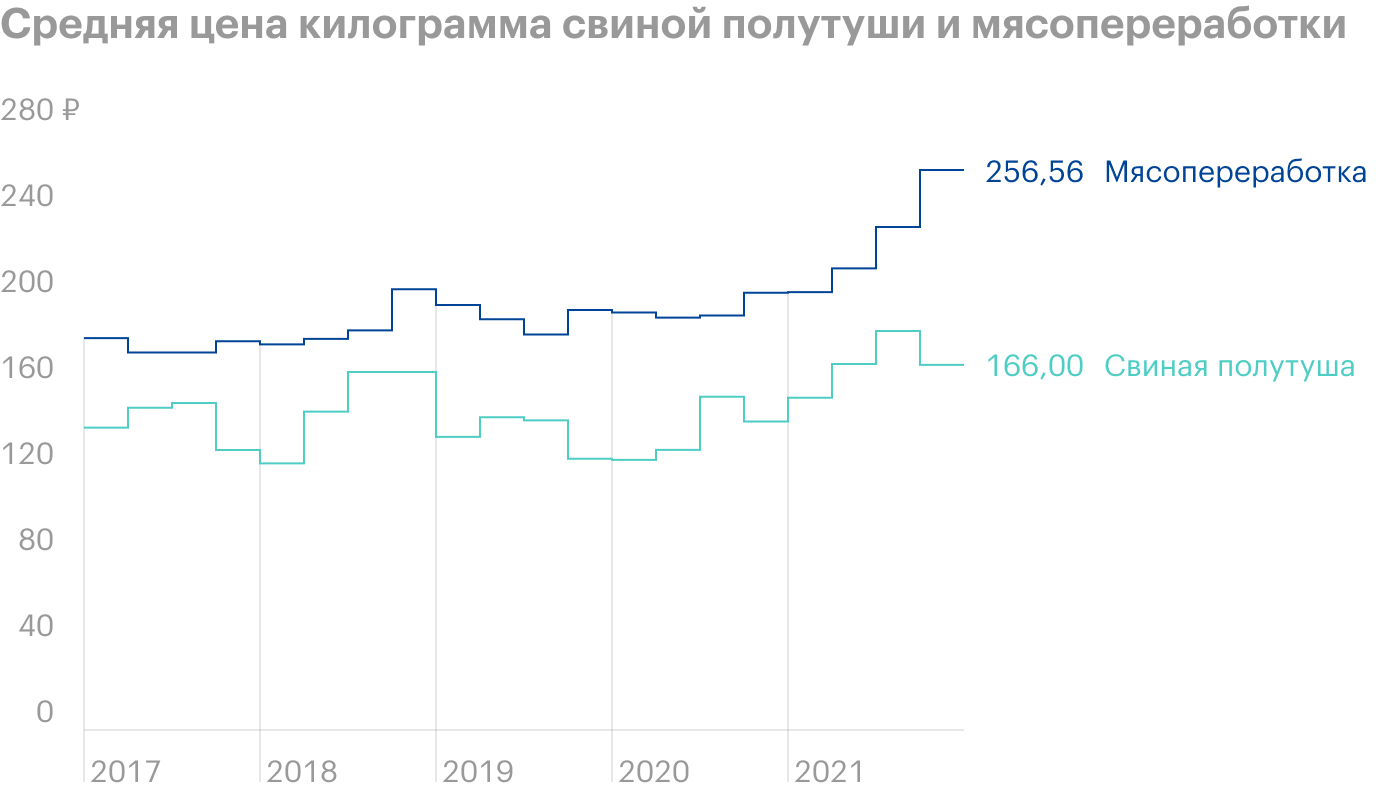

В среднем цены на свиную продукцию в 2021 году заметно выросли на фоне инфляции в России. Средняя цена продаж килограмма полутуши увеличилась по итогам года на 23%, до 166,35 ₽.

Несмотря на снижение выпуска свинины, объемы производства продукции мясопереработки выросли год к году на 20%, до 135,86 тысячи тонн, после нескольких лет стагнации. Увеличить объемы и долю мясопереработки удалось благодаря инвестициям в расширение перерабатывающих мощностей. Это можно отнести к позитивным моментам, поскольку продавать переработанную продукцию гораздо выгоднее, чем живых свиней.

Средняя цена продажи продуктов мясопереработки достигла 223,94 ₽ за килограмм. Более того, в четвертом квартале 2021 года средние цены продаж достигли уже 256,56 ₽ за килограмм, и пока признаков замедления не наблюдается.

Динамика объемов производства свинины, тысяч тонн

| 2017 | 211,76 |

| 2018 | 247,26 |

| 2019 | 284,17 |

| 2020 | 337,11 |

| 2021 | 242,80 |

Динамика объемов производства свинины, тысяч тонн

| 2017 | 211,76 |

| 2018 | 247,26 |

| 2019 | 284,17 |

| 2020 | 337,11 |

| 2021 | 242,80 |

Динамика объемов продаж продуктов мясопереработки, тысяч тонн

| 2017 | 110,79 |

| 2018 | 106,73 |

| 2019 | 107,66 |

| 2020 | 113,6 |

| 2021 | 135,86 |

Динамика объемов продаж продуктов мясопереработки, тысяч тонн

| 2017 | 110,79 |

| 2018 | 106,73 |

| 2019 | 107,66 |

| 2020 | 113,6 |

| 2021 | 135,86 |

Растениеводство

Пожалуй, единственный сегмент бизнеса, результаты которого выглядят слабыми, особенно на фоне высокой базы 2020 года.

Общий объем собранного урожая в 2021 году сократился на 25%, до 597,2 тысячи тонн, а объемы продаж сельхозпродукции рухнули на 36%, до 425,48 тысячи тонн. Отчасти такое падение вызвано неблагоприятными климатическими условиями.

Средняя цена реализации продукции осталась практически на уровне прошлогоднего показателя, составив 16,7 ₽ за килограмм. Большая часть произведенной сельхозпродукции «Черкизово» идет на внутреннее потребление.

Динамика объемов урожая, тысяч тонн

| 2017 | 631,90 |

| 2018 | 479,73 |

| 2019 | 592,97 |

| 2020 | 796,64 |

| 2021 | 597,20 |

Динамика объемов урожая, тысяч тонн

| 2017 | 631,90 |

| 2018 | 479,73 |

| 2019 | 592,97 |

| 2020 | 796,64 |

| 2021 | 597,20 |

Средняя цена сельхозпродукции, рублей за килограмм

| 2017 | 7,02 |

| 2018 | 9,92 |

| 2019 | 11,02 |

| 2020 | 16,72 |

| 2021 | 16,70 |

Средняя цена сельхозпродукции, рублей за килограмм

| 2017 | 7,02 |

| 2018 | 9,92 |

| 2019 | 11,02 |

| 2020 | 16,72 |

| 2021 | 16,70 |

Что в итоге

Производственные результаты говорят, что для «Черкизово» прошедший год оказался успешным. Компания продолжает наращивать присутствие на внутреннем рынке и постепенно увеличивает объемы поставок на экспорт, особенно в Китай, где скрыт огромный потенциал с учетом количества населения.

Отдельно хочется выделить сегмент мяса индейки, который может стать основным драйвером роста в 2022 году после окончательной консолидации новых активов.

Кроме того, компания отчиталась о рекордных средних ценах продажи, что говорит о высокой вероятности рекордной выручки за весь год.

Однако стоит отметить, что рост цен стал следствием инфляции, которая влияет на всю цепочку производственного процесса и ведет к удорожанию стоимости производства мясной продукции. Дорожает абсолютно все — от комбикормов до упаковки.

По заявлению генерального директора «Черкизово» Сергея Михайлова, рост себестоимости год к году может составить 30% и более. В краткосрочной перспективе это негативно отразится на рентабельности продаж, но позволит компании стратегически выигрывать у конкурентов за счет вертикальной интеграции.