IPO GitLab: стоит ли спонсировать убытки программистов

На этой неделе на биржу выходит компания GitLab (NASDAQ: GTLB). В этом материале мы решили посмотреть, заслуживает ли она внимания инвесторов.

При создании материала использовались источники, недоступные пользователям из РФ.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса иностранных эмитентов. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

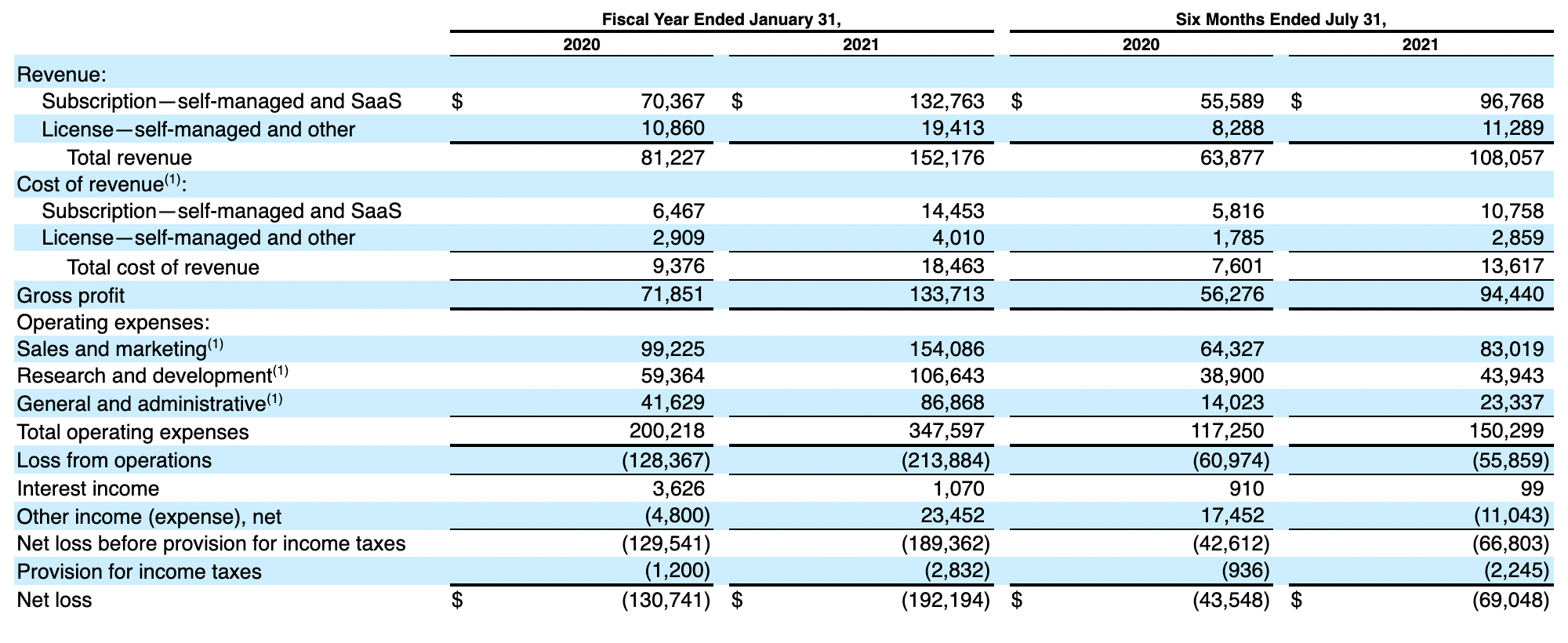

Часто при составлении отчетности компаний числа округляются, поэтому итоговые суммы в графиках и таблицах могут не сходиться. В разборе мы будем опираться на результаты компании за первые полгода 2021 года, так как выручка у компании растет очень быстро.

В статье есть скриншот таблицы из отчета. Чтобы было удобнее ею пользоваться, мы вынесли ее в гугл-таблицу и перевели на русский язык.

На чем зарабатывают

Основным источником сведений о компании для нас будет ее регистрационный проспект.

GitLab — это веб-приложение для совместного ведения разработки. Компания работает по freemium-модели: часть функций доступна бесплатно, но более продвинутые версии стоят денег. Premium-версия стоит 19 $ в месяц на пользователя, а самая крутая версия приложения — Ultimate — обходится в 99 $ в месяц.

Выручка компании разделяется на следующие сегменты:

- Подписка — 89,55%. Регулярная плата клиентов за использование ПО компании. Валовая маржа сегмента — 88,89% от его выручки.

- Лицензирование и другое — 10,45%. Это продажа прав использования ПО компании ее клиентам. Также здесь посчитана выручка от профессиональных услуг, которые компания оказывает своим клиентам. Валовая маржа сегмента — 74,63% от его выручки.

Клиенты к компании приходят из самых разных отраслей: бизнес-услуги — ContextLogic и Salesforce, финансы — UBS, консалтинг — IHS Markit, оборона — General Dynamics, промышленность — Rockwell Automation и Siemens, медиа — Pearson, телекоммуникации — T-Mobile, заумные научные заведения — ЦЕРН, кибербезопасность — Fortinet и KnowBe4 и так далее.

Выручка компании по регионам по результатам полугодия:

- США — 83,77%.

- Европа — 14,31%.

- Азиатско-Тихоокеанский регион — 1,92%.

Среди ИТ-стартапов прибыльность считается грехом, что объясняет хроническую убыточность GitLab: по итогам первых 6 месяцев 2021 итоговая маржа составила −63,89% от выручки.

Взлетит?

Есть некоторые основания надеяться на успех как IPO, так и самой компании в долгосрочной перспективе.

Валовая маржа высока. Начнем с того, что у компании очень высокая валовая маржа — 88%. Большим плюсом GitLab видится крайне высокий уровень удержания выручки: он составляет 152% — это значит, что из имеющейся базы пользователей она извлекает денег так много, что это позволяет ей с лихвой компенсировать уход платных подписчиков. Однажды настанет момент, когда компания сможет начать сокращать расходы на отдел продаж, сжирающий сейчас большую часть денег, и выйти на прибыль.

Перспективы. Бизнес компании выглядит довольно перспективным. GitLab благоприятствует несколько обстоятельств.

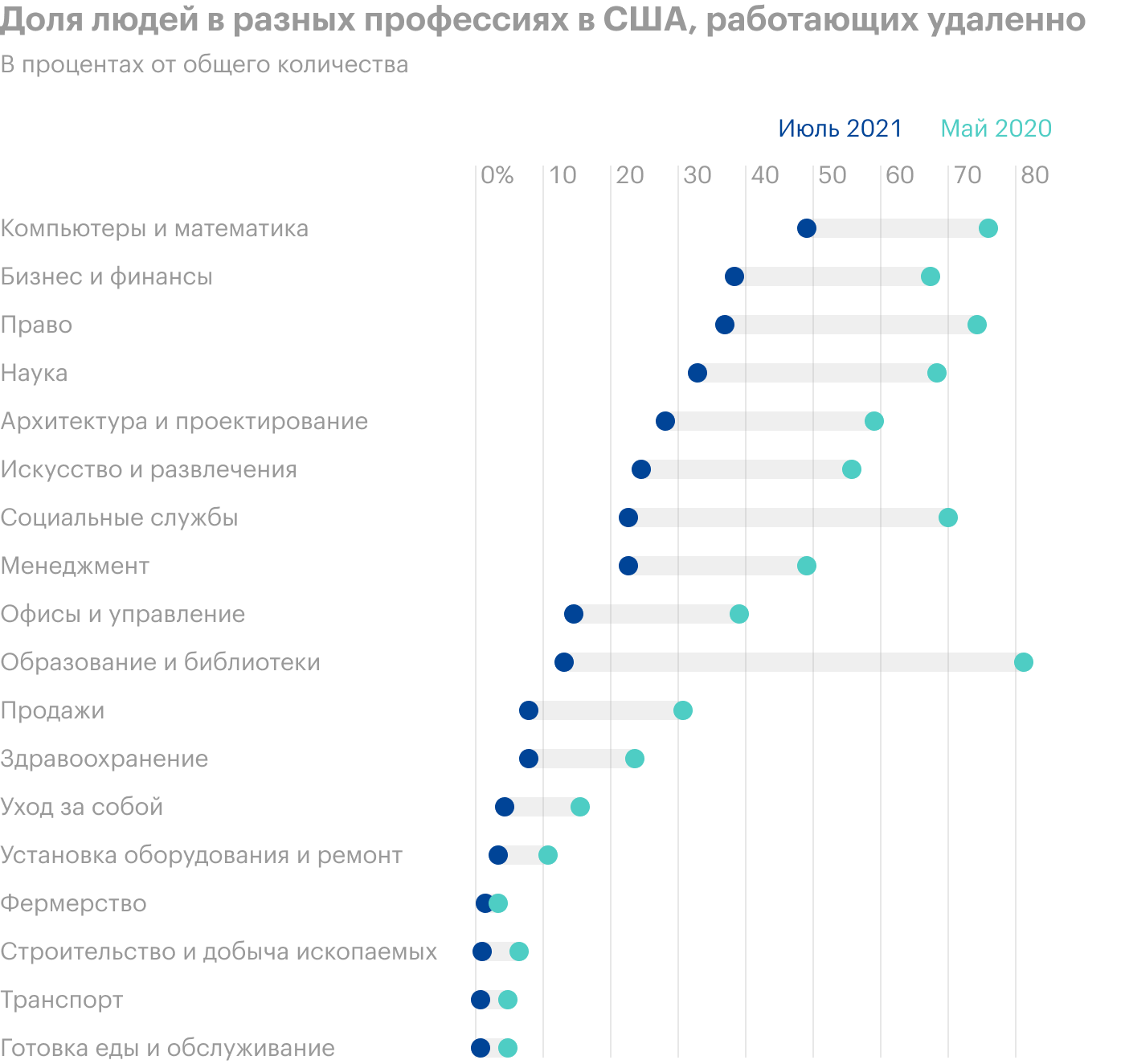

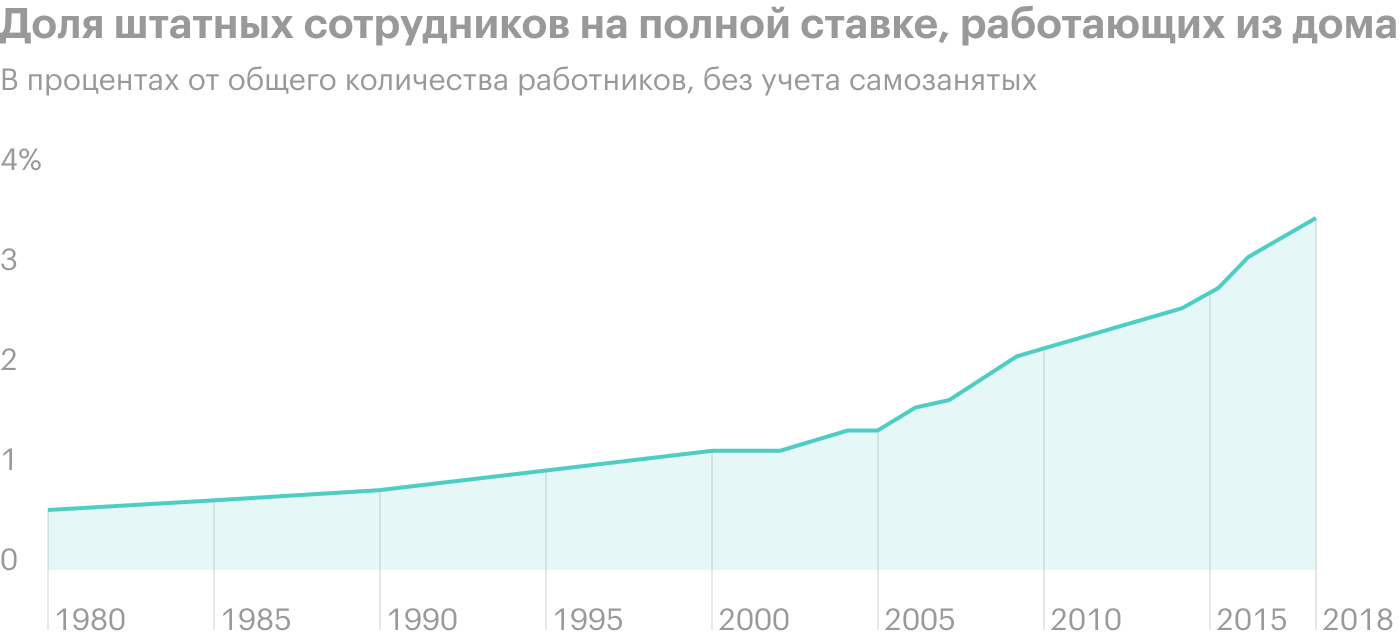

Стремительное распространение удаленной работы резко актуализировало вопрос о переводе значительной части операций различных отраслей в онлайн — это позволяет надеяться на загрузку программистов, которые будут активно пользоваться ПО компании. В известном смысле цифровизация активно шла и до пандемии, но теперь этот процесс форсируется как компаниями, так и государствами.

К слову, с самого начала работы весь штат GitLab работает на удаленке — и, не будь она убыточной, я бы даже сказал, что GitLab своим примером демонстрирует преимущества цифровизации.

Еще можно ожидать значительного роста инвестиций самых разных предприятий в ИТ: для повышения эффективности своего бизнеса. Например, в реальном секторе. Сейчас для этого складываются подходящие условия: с одной стороны, у компаний много денег и заказов, а с другой — нехватка ресурсов и дороговизна рабочей силы вынуждают корпоративный сектор искать долгосрочные решения. В принципе, это будет актуально и для сектора услуг, где многие предприятия страдают от нехватки рабочих рук.

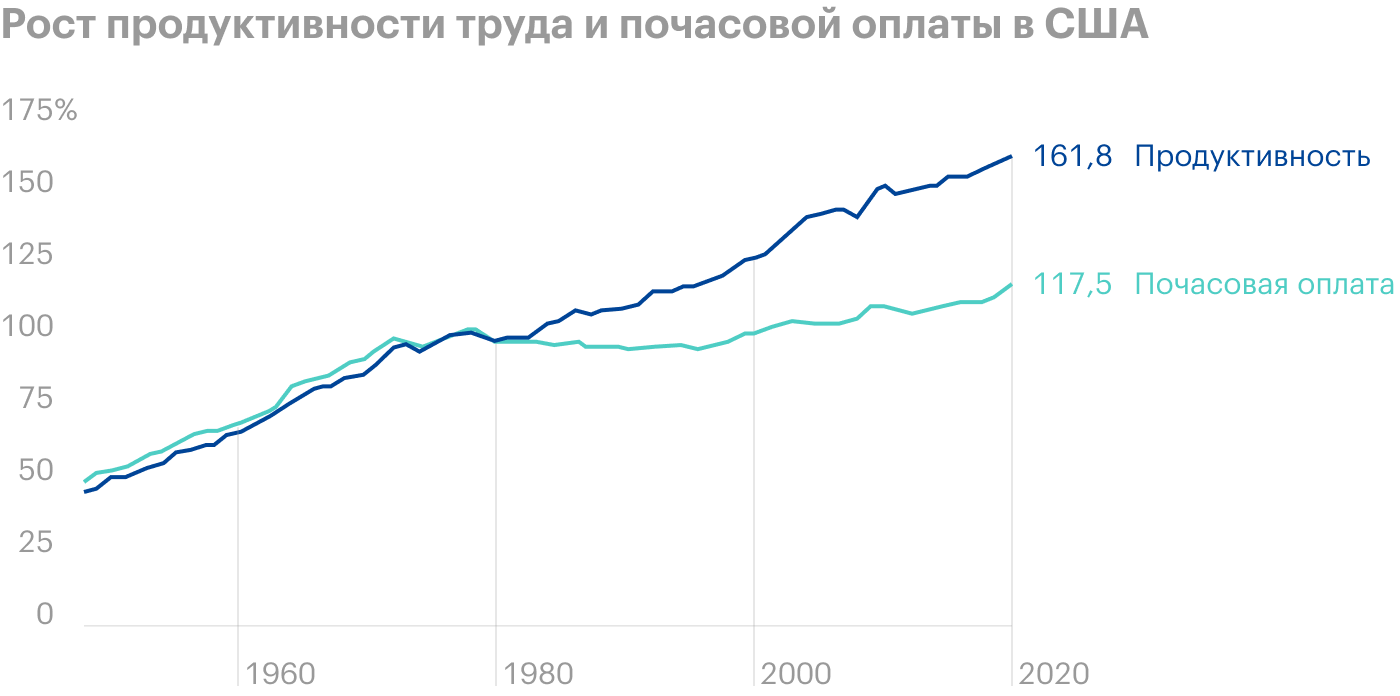

Для американских предприятий это будет продолжением исторических традиций: инвестируя в новое оборудование и технологии на протяжении десятилетий, они значительно повысили продуктивность труда и возможность получать больше из имеющихся ресурсов, счастливо избежав необходимости серьезно увеличивать уровень зарплаты.

Сама GitLab предлагает в своем проспекте примеры того, как используют ее ПО ее клиенты из самых разных отраслей. Надо заметить, что все эти примеры сводятся к тому, как заказчик, используя ПО GitLab, разработал приложение или их комплекс, которые позволили ему выжимать больше из существующих мощностей.

Так что GitLab, пусть это и не вполне бросается в глаза, стоит в авангарде автоматизации.

IPO, традиции и банки. Компания проводит традиционное IPO, и ее андеррайтерами выступают Goldman Sachs, J. P. Morgan и прочие крупные банки. Учитывая, что нынче среди компаний пользуются популярностью методы выхода на биржу в обход банков типа DPO, инвестбанки-андеррайтеры заинтересованы в том, чтобы столь крупное IPO прошло удачно и акции выросли. Это значит, что они наверняка уже обзванивают своих клиентов, предлагая им «перспективный развивающийся стартап». В принципе, сейчас очень хорошее время для выхода на биржу, о чем свидетельствует статистика по IPO в США.

Не взлетит?

Но у GitLab есть слабые места, о которых обязательно нужно сказать.

Ну очень переоценено. С ожидаемой ценой акций в диапазоне 55—60 $ компания претендует на капитализацию около 9 млрд долларов — это примерно 41 годовая выручка, что нереально много даже по меркам переоцененного технологического сектора. Хорошо, что компания хотя бы убыточная: в противном случае пришлось бы волноваться насчет ее P / E!

Сама GitLab оценивает размеры своего целевого рынка в районе 40 млрд долларов. Занимая на нем примерно 0,54%, компания уже на старте претендует на то, чтобы стоить как 22,5% от него. В принципе, это стандартная айтишная схема, но в совокупности с убыточностью компании, как мне кажется, это предрасполагает к волатильности котировок.

Впрочем, убыточные и переоцененные ИТ-эмитенты Freshworks и Toast вполне успешно выступили на IPO: их котировки сильно выросли. GitLab, как компания схожего с ними размера, вполне может добиться результатов как минимум не хуже.

Скупые пользователи. Также стоит учитывать возможность, что бравые темпы роста выручки GitLab споткнутся о переход компании на альтернативную систему работы. До недавнего времени у компании был еще и третий, самый дешевый, «бронзовый» уровень подписки — 4 $. В первом полугодии 2021 года «бронзовые» подписчики давали 11% выручки GitLab — и нет гарантии, что они все перейдут на более дорогие уровни, вместо того чтобы удовлетвориться бесплатной опцией. Если GitLab перестанет демонстрировать бравые темпы роста выручки, то акции «покатятся колбаской по Малой Спасской».

«Кому и кобыла невеста». Каждая убыточная ИТ-компания надеется найти прекрасного принца, который купит ее, решив все финансовые проблемы. Аналогичную компанию GitHub купила Microsoft в 2020 году за 7,5 млрд долларов. Не думаю, что GitLab кто-то купит со значительной премией к ее стартовой стоимости. Хотя я бы не стал совсем исключать этот вариант.

Неравные возможности. Конкуренция с упомянутым GitHub будет тормозить превращение компании в прибыльное предприятие. Аналитики обычно указывают на схожесть предложений, но главной проблемой мне видится, что за GitHub стоит сверхприбыльная и маржинальная Microsoft с практически бездонными карманами. Корпорация Билла Гейтса вполне может себе позволить тратиться на расширение GitHub.

За GitLab пока нет ничего, кроме ее наглости. Хуже всего, я думаю, что GitLab будет агрессивно расширяться путем как займов, так и эмиссии новых акций — первое по умолчанию плохо в преддверии подорожания кредитов, второе же может в теории сказаться на котировках не лучшим образом, особенно если не будет достаточного спроса на эти акции.

Классовая борьба. У компании будет 2 класса акций — A и B. Акции класса А дают голос на акцию, акции класса B дают 10 голосов. Как вы понимаете, акции класса B принадлежат нынешним владельцам компании и само их наличие устроено для того, чтобы владельцы компании могли диктовать свою волю остальным инвесторам. Возможно, это будет иметь неприятные последствия: например, компания может отказаться от продажи и решит самостоятельно расширяться, вплоть до банкротства.

Резюме

Компания выглядит непомерно дорогой. Это, впрочем, не значит, что ее IPO не удастся: вполне возможно, что инвесторы купятся на яркую обложку и перспективы роста. Но я бы стал брать эти акции только после достаточно серьезной коррекции. Я понимаю, что такой коррекции может никогда не случиться, но брать акции убыточного стартапа по цене нормального, успешного бизнеса точно не хотелось бы. Но повторюсь, что IPO GitLab вполне может пройти успешно — и в первую очередь благодаря заинтересованности банков-андеррайтеров.