«Мать и дитя»: возможность вложиться в частную медицину на Московской бирже

Глобальные депозитарные расписки кипрской компании MD Medical Group Investments начали торговаться на Московской бирже 9 ноября. Кипрская MD Medical Group Investments — холдинговая компания известной сети «Мать и дитя» (LSE: MDMG). Ценные бумаги торгуются в российских рублях. Это был вторичный листинг без допэмиссии. IPO компания провела на Лондонской бирже еще в 2012 году.

О компании

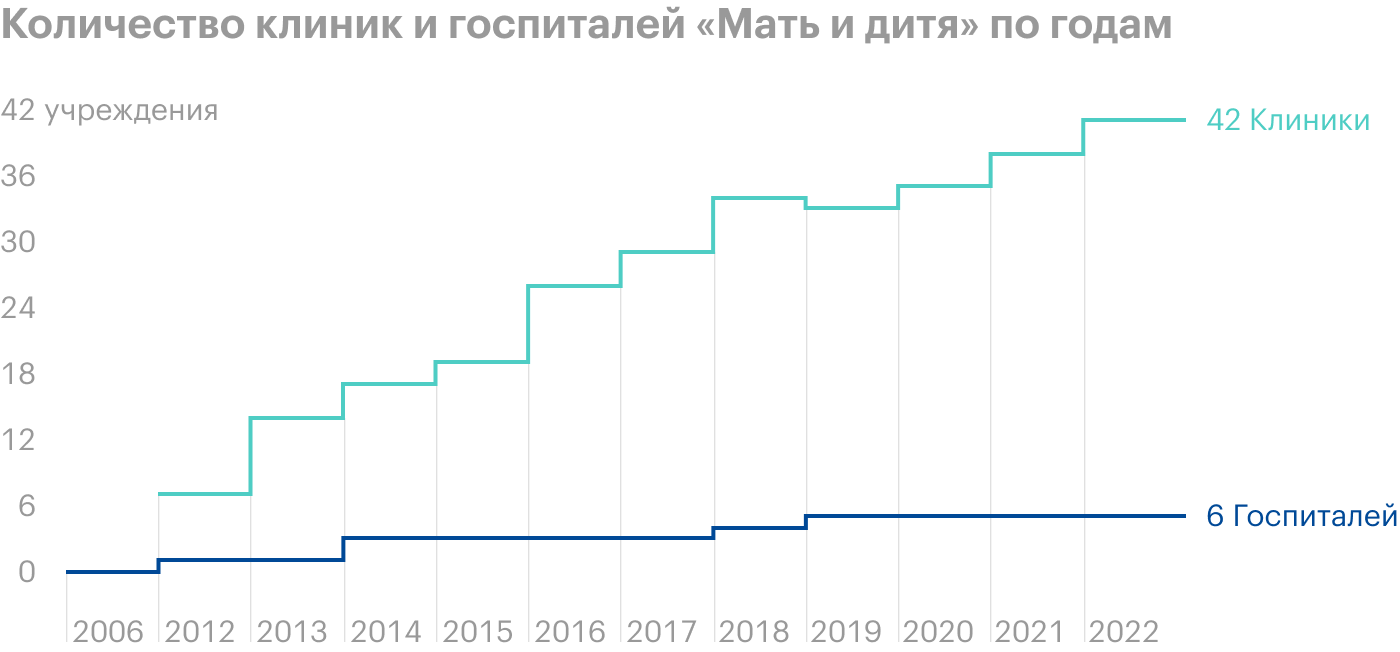

«Мать и дитя» — одна из крупнейших частных медицинских сетей федерального масштаба, существующая с 2006 года. Ее основная специализация — сфера акушерства и гинекологии: экстракорпоральное оплодотворение, роды, педиатрия. Также компания активно расширяет свою сферу деятельности в терапии, хирургии, онкологии и других сферах. Сейчас она состоит из 42 медицинских учреждений в 25 регионах России.

Компания активно расширяется, строя новые госпитали, клиники. В последние годы основные капитальные затраты сосредоточены вокруг самого большого госпиталя компании в Подмосковье — «Лапино». «Лапино-2» — это мультифункциональный госпиталь с различными отделениями и основным фокусом на онкологии. В госпитале 120 обычных и 11 реанимационных коек. Предполагается, что за год в госпитале будут делать 12 тысяч операций, а пациенты будут проводить в нем 40 тысяч койко-дней и проходить 180 тысяч амбулаторных приемов.

У компании есть планы строительства третьей очереди госпиталя, которая будет специализироваться на радиологии, уже в 2021 году и идеи о четвертой очереди — инфекционном корпусе.

Финансовые показатели

На протяжении последних лет выручка компании растет, и даже в пандемию компания неплохо справилась. Несмотря на снижение спроса в традиционных сегментах, компания нашла способ заработать: переориентировала госпиталь «Лапино» на работу с коронавирусными пациентами — это дало хорошие финансовые результаты.

Изменение структуры выручки по годам показывает, что компания действительно реализует свои планы по диверсификации бизнеса. Чистая прибыль растет не настолько уверенно, как выручка. Чистый долг рос в связи с большими капитальными затратами на «Лапино-2», но как только основные затраты на него закончились, компания сумела существенно снизить долг.

Мажоритарный акционер компании — ее основатель и CEO академик Марк Курцер, владеющий 67,9% через MD Medical Holding Limited. Остальные 32,1% акций компания считает находящимися в свободном обращении, но указывает в своем годовом отчете за 2019 год в качестве миноритарных акционеров более десяти фондов, в том числе РФПИ — 5,5% и Prosperity Capital — 2,6%.

Выручка и прибыль компании по годам в миллиардах рублей

| Выручка | Чистая прибыль | Чистый долг | |

|---|---|---|---|

| 2016 | 12,2 | 2,28 | 1,64 |

| 2017 | 13,8 | 2,70 | 2,09 |

| 2018 | 14,9 | 2,83 | 2,95 |

| 2019 | 16,2 | 2,64 | 3,53 |

| 2020, 6 месяцев | 7,97 | 1,47 | 2,31 |

Выручка и прибыль компании по годам в миллиардах рублей

| 2016 | |

| Выручка | 12,2 |

| Чистая прибыль | 2,28 |

| Чистый долг | 1,64 |

| 2017 | |

| Выручка | 13,8 |

| Чистая прибыль | 2,70 |

| Чистый долг | 2,09 |

| 2018 | |

| Выручка | 14,9 |

| Чистая прибыль | 2,83 |

| Чистый долг | 2,95 |

| 2019 | |

| Выручка | 16,2 |

| Чистая прибыль | 2,64 |

| Чистый долг | 3,53 |

| 2020, 6 месяцев | |

| Выручка | 7,97 |

| Чистая прибыль | 1,47 |

| Чистый долг | 2,31 |

Структура выручки по годам в процентах

| 2016 | 2017 | 2018 | 2019 | 2020, 6 месяцев | |

|---|---|---|---|---|---|

| Роды | 22 | 20 | 15 | 14 | 14 |

| Акушерство и гинекология | 18 | 16 | 19 | 19 | 17 |

| ЭКО коммерческое | 18 | 17 | 16 | 15 | 12 |

| ЭКО по ОМС | 4 | 6 | 8 | 9 | 5 |

| Педиатрия | 13 | 13 | 12 | 12 | 10 |

| Хирургия и травматология | 5 | 7 | 8 | 9 | 8 |

| Лабораторные исследования | 6 | 6 | 7 | 7 | 7 |

| Диагностика | 5 | 6 | 7 | 8 | 8 |

| Медицинское другое | 8 | 8 | 7 | 6 | 5 |

| Немедицинское другое | 1 | 1 | 1 | 1 | 1 |

| Терапия | — | — | — | — | 9 |

| Онкология | — | — | — | — | 4 |

Структура выручки по годам в процентах

| Роды | |

| 2016 | 22 |

| 2017 | 20 |

| 2018 | 15 |

| 2019 | 14 |

| 2020, 6 месяцев | 14 |

| Акушерство и гинекология | |

| 2016 | 18 |

| 2017 | 16 |

| 2018 | 19 |

| 2019 | 19 |

| 2020, 6 месяцев | 17 |

| ЭКО коммерческое | |

| 2016 | 18 |

| 2017 | 17 |

| 2018 | 16 |

| 2019 | 15 |

| 2020, 6 месяцев | 12 |

| ЭКО по ОМС | |

| 2016 | 4 |

| 2017 | 6 |

| 2018 | 8 |

| 2019 | 9 |

| 2020, 6 месяцев | 5 |

| Педиатрия | |

| 2016 | 13 |

| 2017 | 13 |

| 2018 | 12 |

| 2019 | 12 |

| 2020, 6 месяцев | 10 |

| Хирургия и травматология | |

| 2016 | 5 |

| 2017 | 7 |

| 2018 | 8 |

| 2019 | 9 |

| 2020, 6 месяцев | 8 |

| Лабораторные исследования | |

| 2016 | 6 |

| 2017 | 6 |

| 2018 | 7 |

| 2019 | 7 |

| 2020, 6 месяцев | 7 |

| Диагностика | |

| 2016 | 5 |

| 2017 | 6 |

| 2018 | 7 |

| 2019 | 8 |

| 2020, 6 месяцев | 8 |

| Медицинское другое | |

| 2016 | 8 |

| 2017 | 8 |

| 2018 | 7 |

| 2019 | 6 |

| 2020, 6 месяцев | 5 |

| Немедицинское другое | |

| 2016 | 1 |

| 2017 | 1 |

| 2018 | 1 |

| 2019 | 1 |

| 2020, 6 месяцев | 1 |

| Терапия | |

| 2016 | — |

| 2017 | — |

| 2018 | — |

| 2019 | — |

| 2020, 6 месяцев | 9 |

| Онкология | |

| 2016 | — |

| 2017 | — |

| 2018 | — |

| 2019 | — |

| 2020, 6 месяцев | 4 |

Почему акции могут вырасти

Растущая компания в растущем секторе. Компания не только сама растет и развивается, но и находится в растущем секторе. Рынок платных медицинских услуг в последние годы стабильно рос, доля теневого сектора в нем стабильно сокращалась в пользу легального сектора. При этом, по данным BusinesStat, по итогам 2020 года доля бесплатной медицины — ОМС плюс бюджет — составляет внушительные 65,8%, постепенно снижаясь с 70% по итогам 2014 года.

Дивиденды. Компания платит дивиденды в течение всей своей публичной истории. В сентябре 2020 года глава компании Марк Курцер в телефонной конференции с инвесторами рассказал о планах ежегодно выплачивать до 50% чистой прибыли в виде дивидендов.

Объем рынка платных медицинских услуг в России по годам в сопоставимых ценах 2019 года в миллиардах рублей

| 2015 | 794,7 |

| 2016 | 793,9 |

| 2017 | 812,1 |

| 2018 | 838,1 |

| 2019 | 846,5 |

Объем рынка платных медицинских услуг в России по годам в сопоставимых ценах 2019 года в миллиардах рублей

| 2015 | 794,7 |

| 2016 | 793,9 |

| 2017 | 812,1 |

| 2018 | 838,1 |

| 2019 | 846,5 |

Структура рынка платных медицинских услуг в России по годам

| Теневой сектор | Легальный сектор | ДМС | |

|---|---|---|---|

| 2015 | 24% | 62% | 14% |

| 2016 | 22% | 64% | 14% |

| 2017 | 21% | 65% | 14% |

| 2018 | 17% | 69% | 14% |

| 2019 | 15% | 71% | 14% |

Структура рынка платных медицинских услуг в России по годам

| 2015 | |

| Теневой сектор | 24% |

| Легальный сектор | 62% |

| ДМС | 14% |

| 2016 | |

| Теневой сектор | 22% |

| Легальный сектор | 64% |

| ДМС | 14% |

| 2017 | |

| Теневой сектор | 21% |

| Легальный сектор | 65% |

| ДМС | 14% |

| 2018 | |

| Теневой сектор | 17% |

| Легальный сектор | 69% |

| ДМС | 14% |

| 2019 | |

| Теневой сектор | 15% |

| Легальный сектор | 71% |

| ДМС | 14% |

Дивиденд на акцию и дивидендная доходность по годам

| Дивиденд, ₽ на акцию | Дивидендная доходность, % | |

|---|---|---|

| 2016 | 8,3 | 1,4 |

| 2017 | 10,67 | 1,8 |

| 2018 | 10,65 | 3,4 |

| 2019 | 18,5 | 6,0 |

| 2020, 6 месяцев | 9,8 | 4,5 |

Дивиденд на акцию и дивидендная доходность по годам

| 2016 | |

| Дивиденд, ₽ на акцию | 8,3 |

| Дивидендная доходность, % | 1,4 |

| 2017 | |

| Дивиденд, ₽ на акцию | 10,67 |

| Дивидендная доходность, % | 1,8 |

| 2018 | |

| Дивиденд, ₽ на акцию | 10,65 |

| Дивидендная доходность, % | 3,4 |

| 2019 | |

| Дивиденд, ₽ на акцию | 18,5 |

| Дивидендная доходность, % | 6,0 |

| 2020, 6 месяцев | |

| Дивиденд, ₽ на акцию | 9,8 |

| Дивидендная доходность, % | 4,5 |

Мультипликаторы, подсчитанные на основе финансовых результатов компании

| P / E | ROE, % | Net debt / EBITDA | |

|---|---|---|---|

| 2016 | 19,1 | 18,4 | 0,45 |

| 2017 | 16,8 | 19,1 | 0,49 |

| 2018 | 8,33 | 18,0 | 0,68 |

| 2019 | 13,1 | 15,0 | 0,87 |

| 2020, 6 месяцев | 12,3 | 15,0 | 0,5 |

Мультипликаторы, подсчитанные на основе финансовых результатов компании

| 2016 | |

| P / E | 19,1 |

| ROE, % | 18,4 |

| Net debt / EBITDA | 0,45 |

| 2017 | |

| P / E | 16,8 |

| ROE, % | 19,1 |

| Net debt / EBITDA | 0,49 |

| 2018 | |

| P / E | 8,33 |

| ROE, % | 18,0 |

| Net debt / EBITDA | 0,68 |

| 2019 | |

| P / E | 13,1 |

| ROE, % | 15,0 |

| Net debt / EBITDA | 0,87 |

| 2020, 6 месяцев | |

| P / E | 12,3 |

| ROE, % | 15,0 |

| Net debt / EBITDA | 0,5 |

Почему акции могут упасть

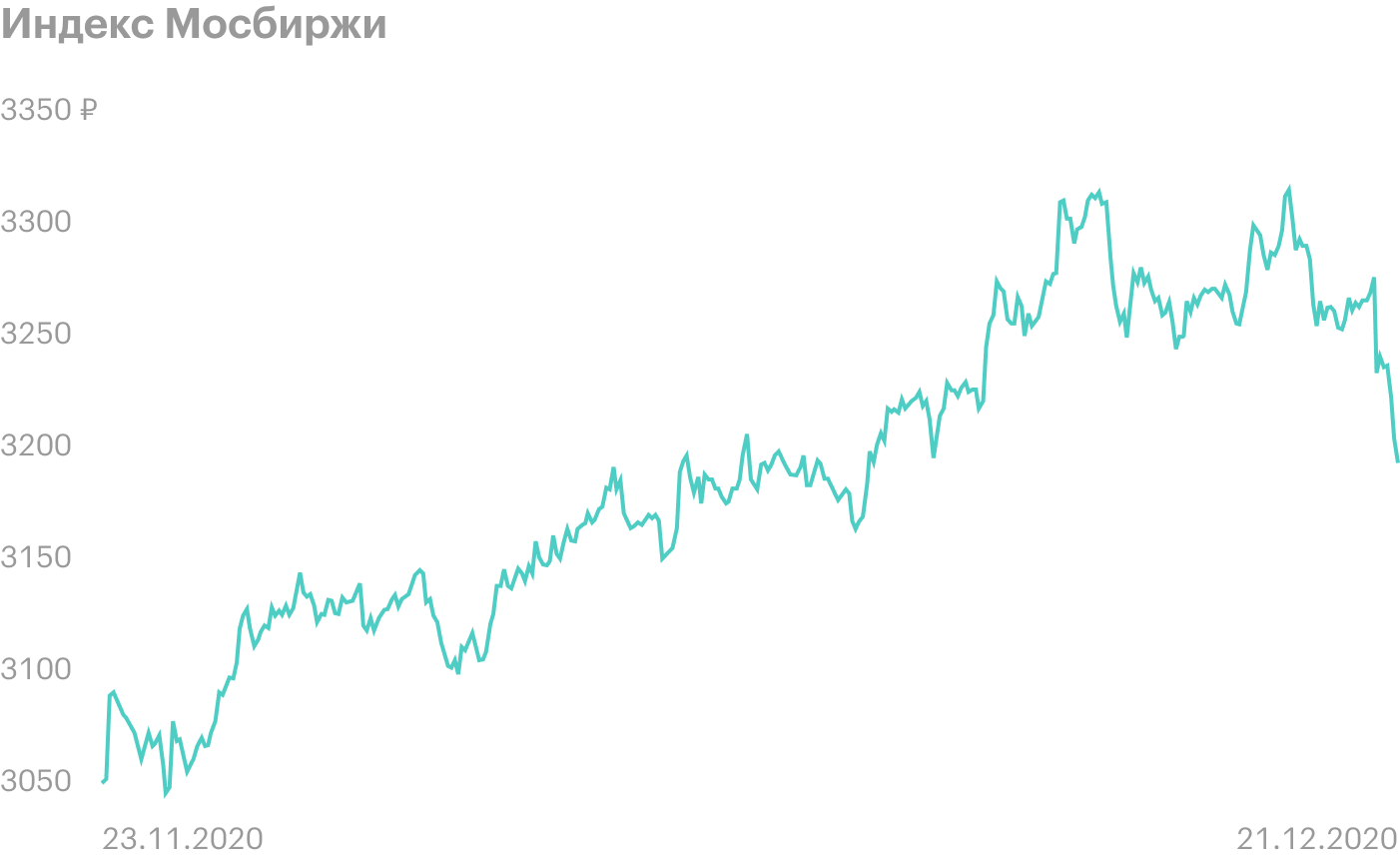

Инвесторы могут найти варианты поинтереснее. Компания уже больше месяца торгуется на Московской бирже. И хотя в первые дни объем торгов существенно вырос и несколько выросли котировки, к середине декабря они вернулись примерно к цене старта торгов. И это на фоне роста бенчмарка российского рынка — индекса Мосбиржи.

Инвесторов можно понять: компанию невозможно сравнить с ближайшими конкурентами, так как все они непубличные. Если же сравнивать с остальными компаниями, которые торгуются на Московской бирже, то можно найти более крупные компании, которые дают большую дивидендную доходность. Такие компании даже выигрывают от девальвации рубля за счет значительной валютной выручки.

Зависимость от доходов населения. «Мать и дитя» работает только в России, соответственно, зависит от уровня доходов населения. В этом году из-за пандемии и последовавшего за этим кризиса, по данным Росстата, доходы населения упали. Если они и дальше будут падать, то тенденция уменьшения доли бесплатной медицины сменится на обратную.

Конкуренты не дремлют. В 2016—2017 годах «Мать и дитя» была крупнейшей по выручке частной медицинской сетью России, а затем она последовательно пропустила вперед «Медси» и Европейский медицинский центр. Отрыв первой тройки от остальных достаточно велик, и тем не менее тенденция немного настораживает.

Отсутствие дивидендной политики. Дивиденды — это хорошо, но еще лучше, если они платятся в соответствии с понятной дивидендной политикой, которая дает большую определенность и прогнозируемость будущих дивидендов. К сожалению, «Мать и дитя» сформулированной дивидендной политики не имеет.

Выручка крупнейших частных медицинских сетей России по годам в миллиардах рублей

| «Медси» | Европейский мед. центр | «Мать и дитя» | «СМ-клиника» | |

|---|---|---|---|---|

| 2016 | 9,4 | 9,6 | 12,2 | 4,4 |

| 2017 | 11,7 | 10,7 | 13,8 | 5,0 |

| 2018 | 17,7 | 14,3 | 14,9 | 7,6 |

| 2019 | 22,3 | 16,4 | 16,2 | 10,0 |

Выручка крупнейших частных медицинских сетей России по годам в миллиардах рублей

| 2016 | |

| «Медси» | 9,4 |

| Европейский мед. центр | 9,6 |

| «Мать и дитя» | 12,2 |

| «СМ-клиника» | 4,4 |

| 2017 | |

| «Медси» | 11,7 |

| Европейский мед. центр | 10,7 |

| «Мать и дитя» | 13,8 |

| «СМ-клиника» | 5,0 |

| 2018 | |

| «Медси» | 17,7 |

| Европейский мед. центр | 14,3 |

| «Мать и дитя» | 14,9 |

| «СМ-клиника» | 7,6 |

| 2019 | |

| «Медси» | 22,3 |

| Европейский мед. центр | 16,4 |

| «Мать и дитя» | 16,2 |

| «СМ-клиника» | 10,0 |

В итоге

«Мать и дитя» — растущая компания в секторе частной медицины. Она активно расширяется, диверсифицирует свою выручку, платит дивиденды. Вместе с тем она упустила лидерство в выручке, хоть и уверенно держится в первой тройке крупнейших частных медицинских сетей России.

Среди компаний, торгующихся на Московской бирже, «Мать и дитя» не выделяется какими-то выдающимися темпами роста или дивидендной доходностью, но, будучи единственным представителем сектора частной медицины, может быть неплохим вариантом для диверсификации портфеля инвестора.