Обзор Realty Income: компания растет быстрее S&P 500 и Nasdaq

Realty Income (NYSE: O) — это инвестиционный фонд недвижимости (REIT), основанный в 1969 году и работающий в США и Европе. Компании принадлежит на конец сентября 2021 года более 7 тысяч объектов недвижимости, из которых 98,8% зданий находятся в аренде.

О компании

Основная деятельность Realty Income — это покупка и сдача в аренду собственных торговых, промышленных, офисных и сельскохозяйственных объектов недвижимости. Активы фонд приобретает за счет заработанной прибыли, выпуска новых обыкновенных или привилегированных акций и большого количества долговых бумаг. Годовые ставки по ним сильно варьируются в диапазоне от 0,75 до 5,875% в зависимости от срока погашения, наличия или отсутствия обеспечения и многих других параметров.

Секторальная диверсификация активов Realty Income:

- Ретейл — 83,7%.

- Промышленность — 12,2%.

- Офисы — 2,6%.

- Сельское хозяйство — 1,5%.

Ключевой рынок для Realty Income — это США, на которые приходится более 90% доходов. Кроме Северной Америки, свою деятельность фонд еще ведет с 2019 года в Великобритании и с третьего квартала 2021 года в Испании. В первой стране в собственности компании находятся более 100 объектов недвижимости, а второй — всего семь.

Руководство Realty Income считает рынок ЕС очень перспективным из-за большего размера и меньшего количества конкурентов. Европейские REIT занимают менее 1% от общего своего рынка, в то время как в США этот показатель равен 4%.

Размер общего рынка:

- Рынок недвижимости США — 4 трлн долларов.

- Рынок недвижимости ЕС — 8 трлн долларов.

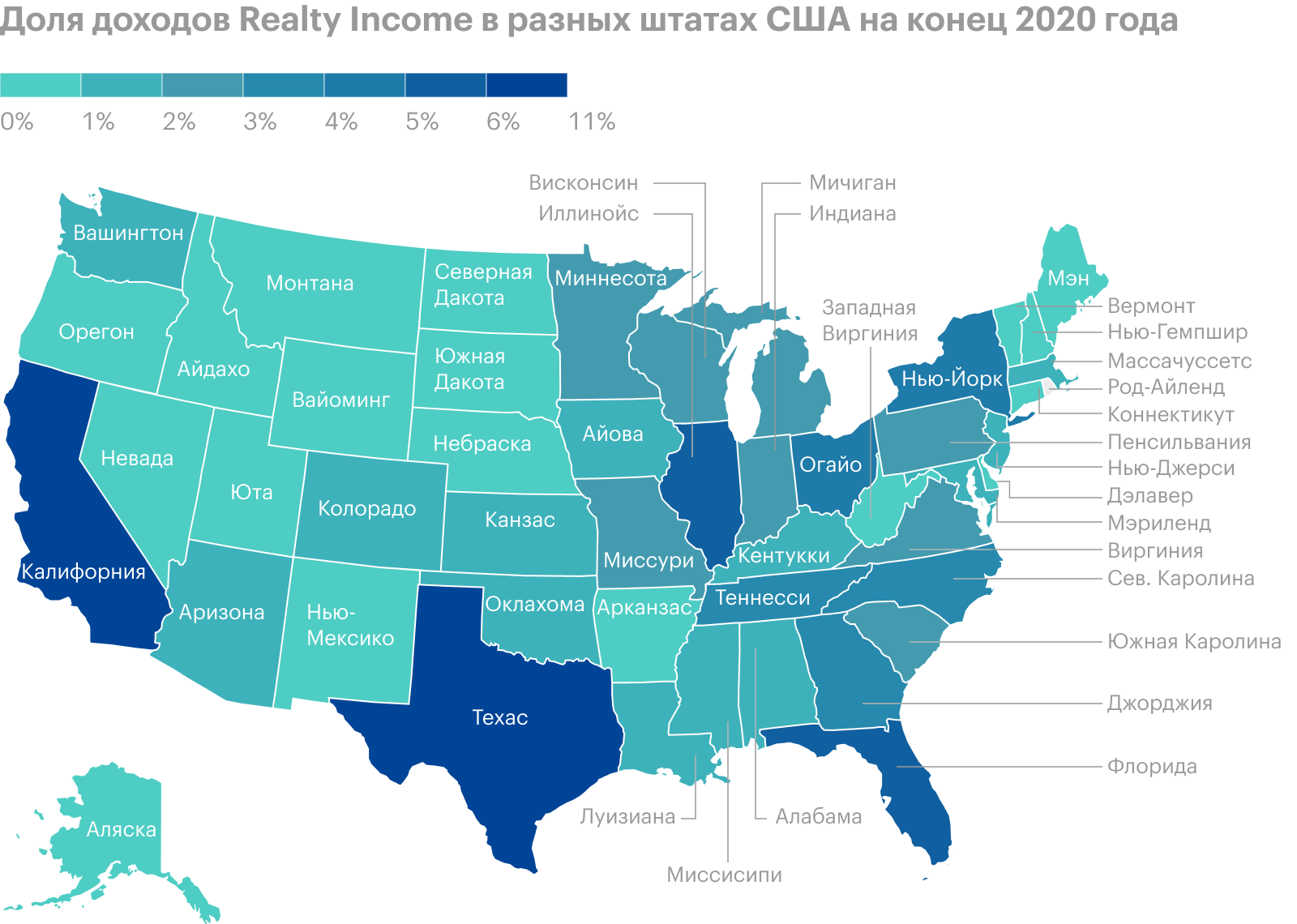

Самые прибыльные штаты США Realty Income на конец 2020 года:

- Техас — 10,5%.

- Калифорния — 8,8%.

- Иллинойс — 5,8%.

- Флорида — 5,3%.

- Нью-Йорк — 4,2%.

Великобритания как регион приносит 6,2% от выручки компании.

Распределение прибыли

Основная цель Realty Income — это выплата надежных растущих дивидендов. Компания своим акционерам распределяет не менее 90% от налогооблагаемой прибыли, за исключением дохода от прироста капитала. Периодичность выплат — 12 раз в год. Ежемесячные дивиденды распределяются за счет большого и стабильного денежного потока, который получает REIT благодаря долгосрочным договорам аренды собственных объектов недвижимости.

Последние два года руководство Realty Income придерживалось следующего дивидендного принципа: рост ежемесячных выплат происходил каждый квартал, после трех одинаковых распределений следовало увеличение. Последний анонсированный дивиденд компании в 2021 году равнялся 0,2465 $, если консервативно предположить, что в 2022 году менеджмент оставит свои выплаты без изменений, то годовой дивиденд составит 12 × 0,2465 $ = 2,958 $, что соответствует дивидендной доходности 4,1%.

Годовая динамика дивидендных выплат

| 2011 | 1,738 $ |

| 2012 | 1,778 $ |

| 2013 | 2,178 $ |

| 2014 | 2,193 $ |

| 2015 | 2,279 $ |

| 2016 | 2,403 $ |

| 2017 | 2,537 $ |

| 2018 | 2,639 $ |

| 2019 | 2,717 $ |

| 2020 | 2,801 $ |

| 2021 | 2,845 $ |

Годовая динамика дивидендных выплат

| 2011 | 1,738 $ |

| 2012 | 1,778 $ |

| 2013 | 2,178 $ |

| 2014 | 2,193 $ |

| 2015 | 2,279 $ |

| 2016 | 2,403 $ |

| 2017 | 2,537 $ |

| 2018 | 2,639 $ |

| 2019 | 2,717 $ |

| 2020 | 2,801 $ |

| 2021 | 2,845 $ |

Текущие результаты и прогнозы

Инвесторам Realty Income хорошо известна не только своими высокими дивидендными выплатами, но и двузначным ростом: с 2016 года финансовые показатели REIT в среднем ежегодно росли на 10,63%.

Даже в сложном 2020 году компании удалось увеличить собственные результаты благодаря низкому негативному эффекту, который COVID-19 оказал на основных арендаторов фонда — ретейлеров. Почти все их магазины работали, и на товары был повышенный спрос, из-за чего проблем с платежами за аренду не было.

По итогам третьего квартала 2021 года менеджмент Realty Income актуализировал свой прогноз финансовых результатов на 2021 год и раскрыл некоторые расчетные данные 2022 года, основной прогноз на следующий год компания своим акционерам опубликует по итогам четвертого квартала 2021 года.

Прогноз Realty Income на 2021—2022 годы

| Прошлый прогноз на 2021 год | Новый прогноз на 2021 год | Прогноз на 2022 год | |

|---|---|---|---|

| Чистая прибыль на акцию | 1,32—1,41 $ | 1,39—1,44 $ | — |

| Амортизация и обесценение недвижимости на акцию | 2,11 $ | 2,06 $ | — |

| Прибыль от продажи недвижимости на акцию | −0,09 $ | −0,10 $ | — |

| Дополнительные расходы на акцию | 0,03 $ | 0,08 $ | — |

| FFO на акцию | 3,37—3,46 $ | 3,43—3,48 $ | — |

| AFFO на акцию | 3,53—3,59 $ | 3,55—3,60 $ | 3,84—3,97 $ |

| Процент недвижимости, которая находится в аренде | 98% | 98% | — |

| Денежные расходы на общие и административные нужды, в процентах от выручки | 4,5% | 4—4,5% | 3,5—4% |

| Расходы на имущество, в процентах от выручки | 1,5—1,8% | 1,5—1,8% | — |

| Расходы по подоходному налогу | 25 млн долларов | 30 млн долларов | — |

| Объем новых приобретений | 4,5 млрд долларов | 5 млрд долларов | 5 млрд долларов |

Прогноз Realty Income на 2021—2022 годы

| Прошлый прогноз на 2021 год | |

| Чистая прибыль на акцию | 1,32—1,41 $ |

| Амортизация и обесценение недвижимости на акцию | 2,11 $ |

| Прибыль от продажи недвижимости на акцию | −0,09 $ |

| Дополнительные расходы на акцию | 0,03 $ |

| FFO на акцию | 3,37—3,46 $ |

| AFFO на акцию | 3,53—3,59 $ |

| Процент недвижимости, которая находится в аренде | 98% |

| Денежные расходы на общие и административные нужды, в процентах от выручки | 4,5% |

| Расходы на имущество, в процентах от выручки | 1,5—1,8% |

| Расходы по подоходному налогу | 25 млн долларов |

| Объем новых приобретений | 4,5 млрд долларов |

| Новый прогноз на 2021 год | |

| Чистая прибыль на акцию | 1,39—1,44 $ |

| Амортизация и обесценение недвижимости на акцию | 2,06 $ |

| Прибыль от продажи недвижимости на акцию | −0,10 $ |

| Дополнительные расходы на акцию | 0,08 $ |

| FFO на акцию | 3,43—3,48 $ |

| AFFO на акцию | 3,55—3,60 $ |

| Процент недвижимости, которая находится в аренде | 98% |

| Денежные расходы на общие и административные нужды, в процентах от выручки | 4—4,5% |

| Расходы на имущество, в процентах от выручки | 1,5—1,8% |

| Расходы по подоходному налогу | 30 млн долларов |

| Объем новых приобретений | 5 млрд долларов |

| Прогноз на 2022 год | |

| AFFO на акцию | 3,84—3,97 $ |

| Денежные расходы на общие и административные нужды, в процентах от выручки | 3,5—4% |

| Объем новых приобретений | 5 млрд долларов |

Сравнение с конкурентами

| EV / EBITDA | P / E | Чистый долг / EBITDA | |

|---|---|---|---|

| Realty Income | 23,31 | 61,30 | 5,40 |

| Simon Property Group | 21,58 | 26,14 | 6,97 |

| Kimco Realty Corporation | 31,21 | 16,16 | 9,85 |

| Digital Realty Trust | 29,18 | 75,23 | 6,27 |

| Alexandria Real Estate Equities | 30,25 | 37,49 | 6,19 |

| AvalonBay Communities | 24,51 | 35,01 | 4,27 |

Сравнение с конкурентами

| EV / EBITDA | |

| Realty Income | 23,31 |

| Simon Property Group | 21,58 |

| Kimco Realty Corporation | 31,21 |

| Digital Realty Trust | 29,18 |

| Alexandria Real Estate Equities | 30,25 |

| AvalonBay Communities | 24,51 |

| P / E | |

| Realty Income | 61,30 |

| Simon Property Group | 26,14 |

| Kimco Realty Corporation | 16,16 |

| Digital Realty Trust | 75,23 |

| Alexandria Real Estate Equities | 37,49 |

| AvalonBay Communities | 35,01 |

| Чистый долг / EBITDA | |

| Realty Income | 5,40 |

| Simon Property Group | 6,97 |

| Kimco Realty Corporation | 9,85 |

| Digital Realty Trust | 6,27 |

| Alexandria Real Estate Equities | 6,19 |

| AvalonBay Communities | 4,27 |

Финансовые результаты компании на конец периода, млрд долларов

| Выручка | EBITDA | Чистая прибыль | Чистый долг | |

|---|---|---|---|---|

| 2016 | 1,103 | 1,027 | 0,288 | 5,840 |

| 2017 | 1,216 | 1,115 | 0,301 | 6,111 |

| 2018 | 1,328 | 1,237 | 0,363 | 6,489 |

| 2019 | 1,492 | 1,424 | 0,436 | 7,847 |

| 2020 | 1,652 | 1,497 | 0,395 | 7,992 |

| 9м2021 | 1,399 | 1,242 | 0,355 | 8,732 |

Финансовые результаты компании на конец периода, млрд долларов

| Выручка | |

| 2016 | 1,103 |

| 2017 | 1,216 |

| 2018 | 1,328 |

| 2019 | 1,492 |

| 2020 | 1,652 |

| 9м2021 | 1,399 |

| EBITDA | |

| 2016 | 1,027 |

| 2017 | 1,115 |

| 2018 | 1,237 |

| 2019 | 1,424 |

| 2020 | 1,497 |

| 9м2021 | 1,242 |

| Чистая прибыль | |

| 2016 | 0,288 |

| 2017 | 0,301 |

| 2018 | 0,363 |

| 2019 | 0,436 |

| 2020 | 0,395 |

| 9м2021 | 0,355 |

| Чистый долг | |

| 2016 | 5,840 |

| 2017 | 6,111 |

| 2018 | 6,489 |

| 2019 | 7,847 |

| 2020 | 7,992 |

| 9м2021 | 8,732 |

Аргументы за

Рост лучше рынка. Акции Realty Income за последние 26 лет смогли показать более впечатляющую динамику в сравнении с основными американскими индексами, обогнав S&P 500 и Nasdaq в два-три раза.

Если бы обычный инвестор в 1994 году вложил по 100 $ в рассматриваемый REIT и в основные рыночные бенчмарки, то к концу 2020 года его текущая доля оценивалась:

- в Realty Income — 3331 $;

- в Nasdaq — 1711 $;

- в Dow Jones — 1454 $;

- в S&P 500 — 1350 $;

- в Equity REIT Index — 1261 $.

Общая среднегодовая доходность Realty Income и рыночных бенчмарков с 1994 по 2020

| Realty Income | 15,3% |

| Nasdaq | 11,4% |

| Dow Jones | 10,7% |

| S&P 500 | 10,4% |

| Equity REIT Index | 10,1% |

Общая среднегодовая доходность Realty Income и рыночных бенчмарков с 1994 по 2020

| Realty Income | 15,3% |

| Nasdaq | 11,4% |

| Dow Jones | 10,7% |

| S&P 500 | 10,4% |

| Equity REIT Index | 10,1% |

Распределение прибыли. Realty Income входит в 65 дивидендных аристократов Америки. К дивидендным аристократам относятся предприятия, у которых более 25 лет подряд росли годовые дивидендные выплаты акционерам. Текущий результат Realty Income — 27 лет. С 1995 по 2021 год годовое распределение компании увеличилось с 0,6425 $ до текущего значения 2,845 $, это означает, что дивиденды в среднем ежегодно росли на 5,89%.

Устойчивость. Большая диверсификация клиентов позволяет менеджменту Realty Income утверждать, что REIT устойчив к экономическим спадам и успешно противостоит влиянию сектора e-commerce. На текущий момент арендаторами фонда остаются более 650 компаний из 60 отраслей, крупнейшая доля у всевозможных ретейлеров больше 80%.

10 крупнейших клиентов Realty Income, доля в общих результатах

| 7-Eleven | 5,7% |

| Walgreens | 5,0% |

| Dollar General | 4,2% |

| FedEx | 3,4% |

| Dollar Tree / Family Dollar | 3,3% |

| Sainsbury’s | 3,2% |

| LA Fitness | 2,8% |

| AMC Theaters | 2,5% |

| Regal Cinemas | 2,4% |

| Wal-Mart / Sam’s Club | 2,3% |

10 крупнейших клиентов Realty Income, доля в общих результатах

| 7-Eleven | 5,7% |

| Walgreens | 5,0% |

| Dollar General | 4,2% |

| FedEx | 3,4% |

| Dollar Tree / Family Dollar | 3,3% |

| Sainsbury’s | 3,2% |

| LA Fitness | 2,8% |

| AMC Theaters | 2,5% |

| Regal Cinemas | 2,4% |

| Wal-Mart / Sam’s Club | 2,3% |

Защитный актив. REIT — это безопасный актив для тех инвесторов, которые хотят защитить свои сбережения в периоды высокой инфляции, потому что ее рост обычно приводит к постепенному увеличению стоимости недвижимости и ренты, а значит, к росту финансовых результатов и дивидендов этих инвестиционных фондов недвижимости.

Налоговые льготы. Издавна REIT называли налоговым убежищем, ведь эти фонды освобождены в США от уплаты федеральных налогов. При президенте Трампе их условный статус несколько пошатнулся в связи со снижением налоговой ставки с 35 до 21%, но при Байдене все должно вернуться на круги своя: текущий лидер США решил повысить налоги.

Аргументы против

Рост ставок. В середине декабря 2021 года главы ФРС заявил, что они планируют в 2022 году трижды повысить ставку в связи с рекордной инфляцией в США. Рост инфляции негативно скажется на компаниях с большим долгом, это приведет к увеличению процентных платежей по кредитам и займам. На текущий момент чистый долг Realty Income составляет 8,732 млрд долларов, а мультипликатор «чистый долг / EBITDA» находится на уровне 5,4.

Увеличение уставного капитала. В четвертом квартале 2021 года компания выпустит новые акции по случаю слияния: Realty Income покупает VEREIT за 11 млрд долларов. В соответствии с условиями сделки акционеры VEREIT получат 0,705 акции Realty Income за каждую свою акцию. При этом, если рассматривать само слияние, оно скорее позитивное. Оно укрепит положение объединенной компании в отрасли: портфель объектов недвижимости по итогу вырастет с 7 тысяч зданий до более чем 10 тысяч.

Что в итоге

Realty Income — это крупный инвестиционный фонд недвижимости, который должен понравиться долгосрочным инвесторам. Компания растет быстрее рынка и выплачивает своим акционерам ежегодно дивидендную доходность 4%. Перспективная оценка для покупок — это EV / EBITDA 20 и ниже. На такие уровни Realty Income опускалась в 2016, 2017, 2018, 2020 и в начале 2021 года. Текущий ценовой ориентир для этой оценки — 59 $ и ниже.