Gillette, Fairy и Old Spice: на чем зарабатывает Procter & Gamble

Procter & Gamble — американский производитель товаров в сфере здоровья и ухода за собой. Компании в этом году очень повезло: ее доходы сильно выросли. Слабым местом могут оказаться дивиденды, но это маловероятно.

Что тут происходит

Читатели давно просили нас начать разбирать отчетность и фундамент бизнеса американских эмитентов. Идею обзора этой компании предложил наш читатель Андрей Осипов в комментариях к разбору Apple. Предлагайте в комментариях компании, разбор которых вам хотелось бы прочитать.

На чем зарабатывают

Компания — счастливая обладательница восхитительного сайта для инвесторов, на котором все не работает и ничего нельзя найти, — и здесь не помогают ни VPN, ни смена браузера. К счастью, Комиссия по ценным бумагам США держит на своем сайте все отчеты всех торгующихся в Америке компаний, поэтому мы смогли найти нужную информацию там.

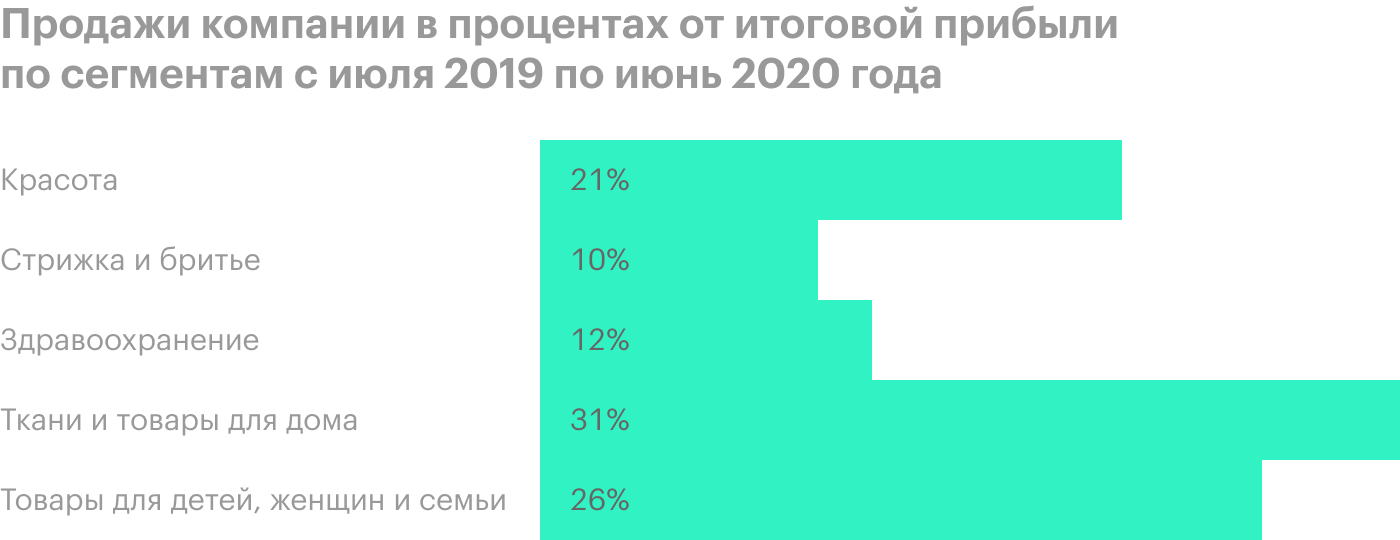

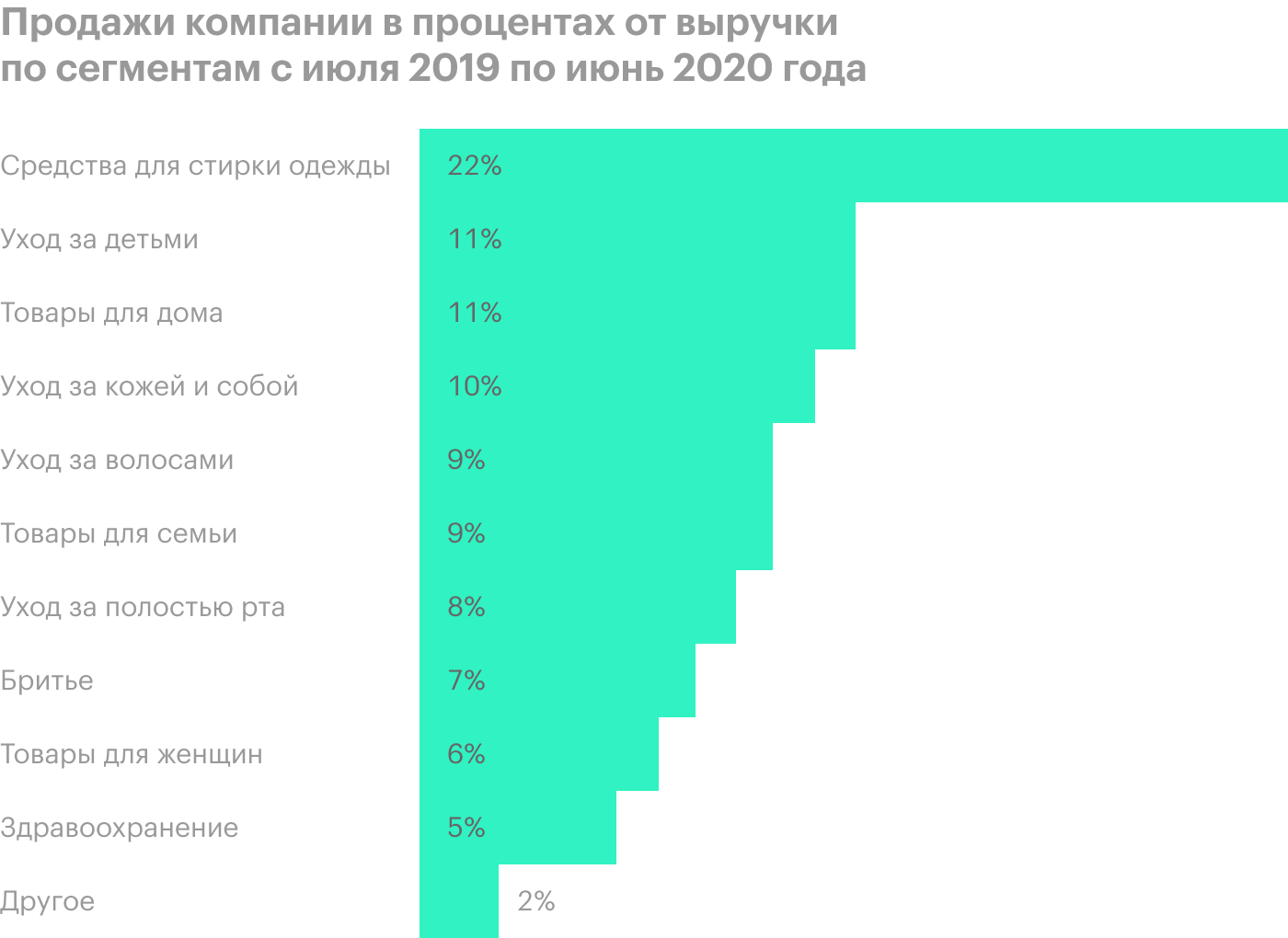

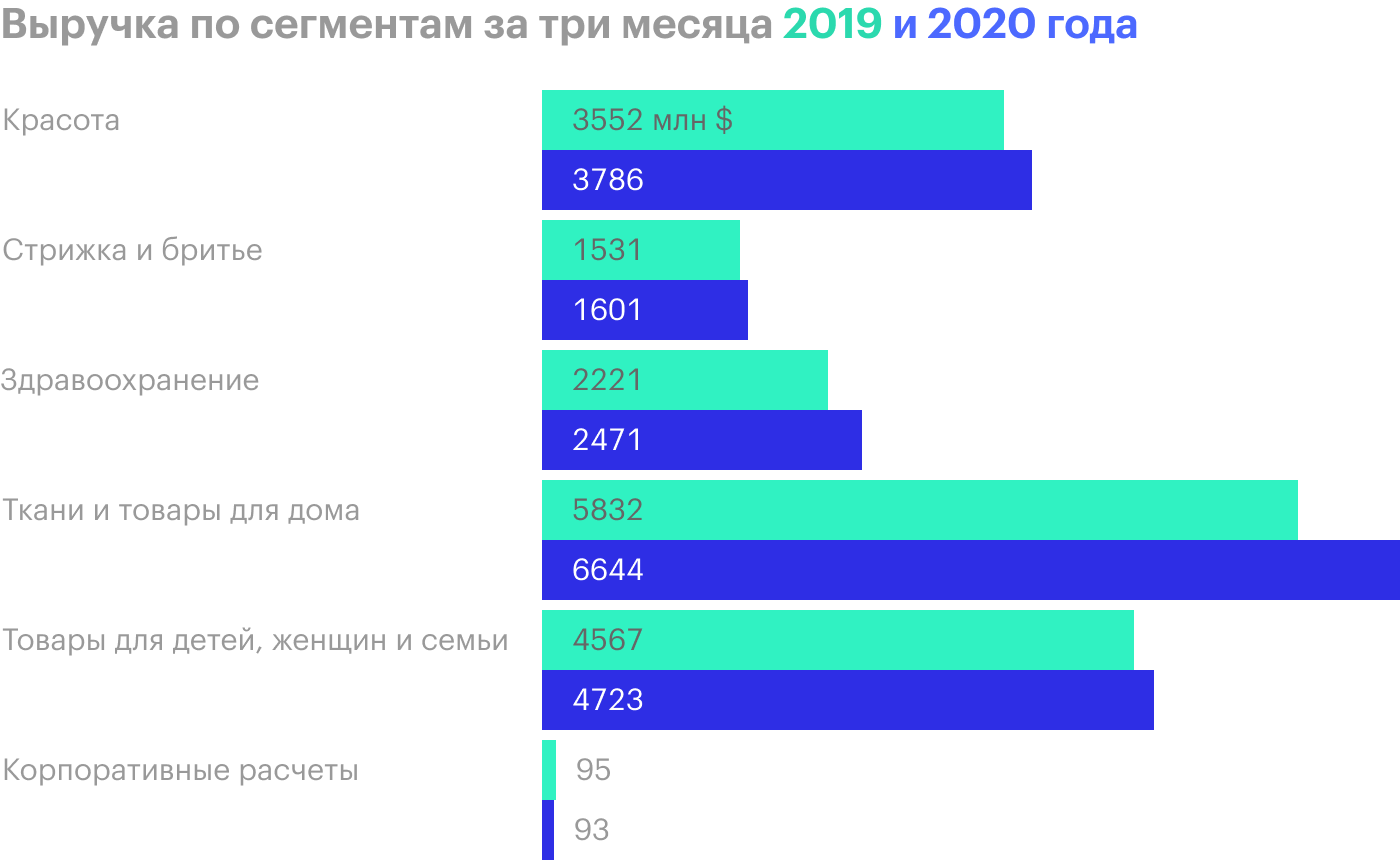

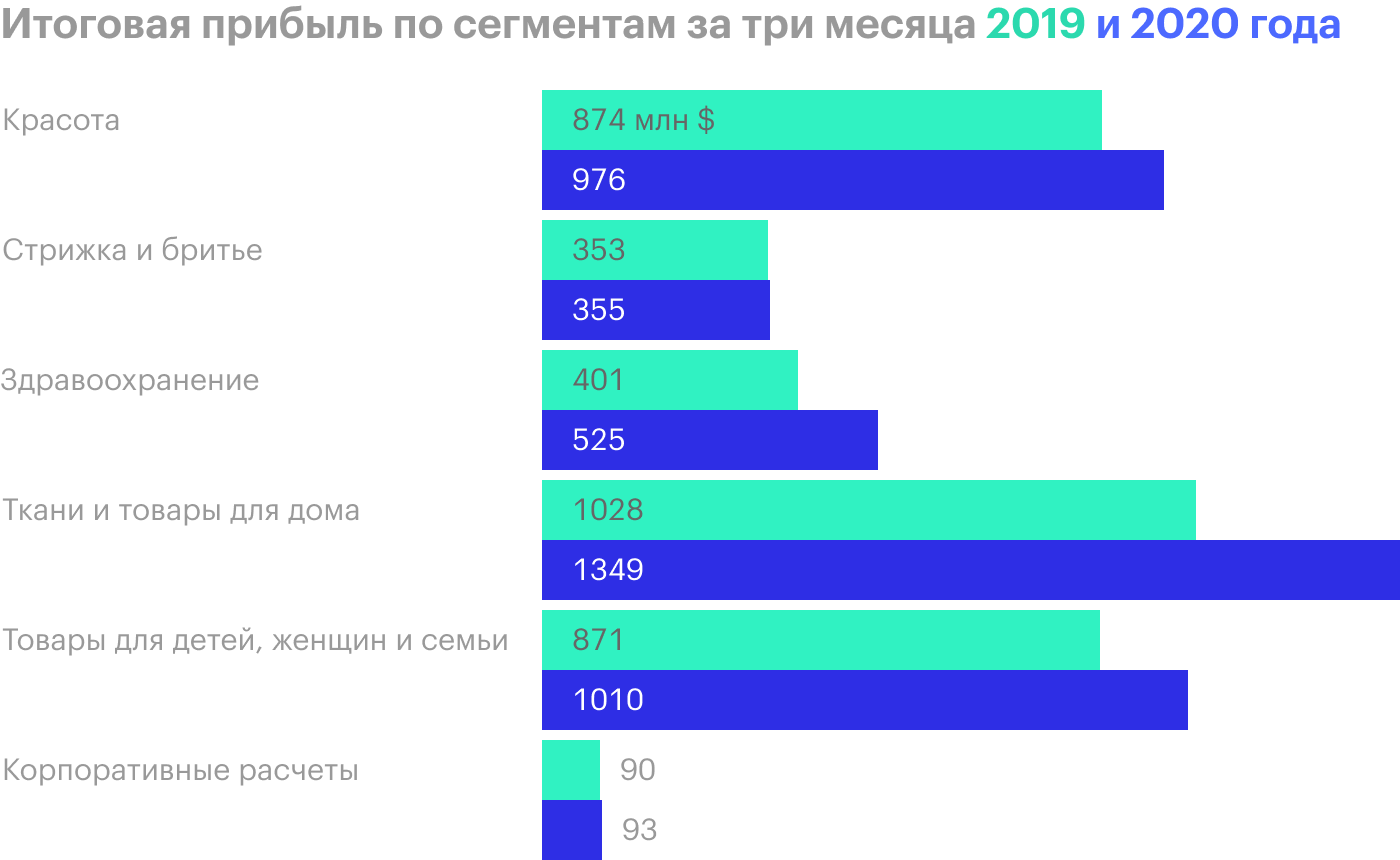

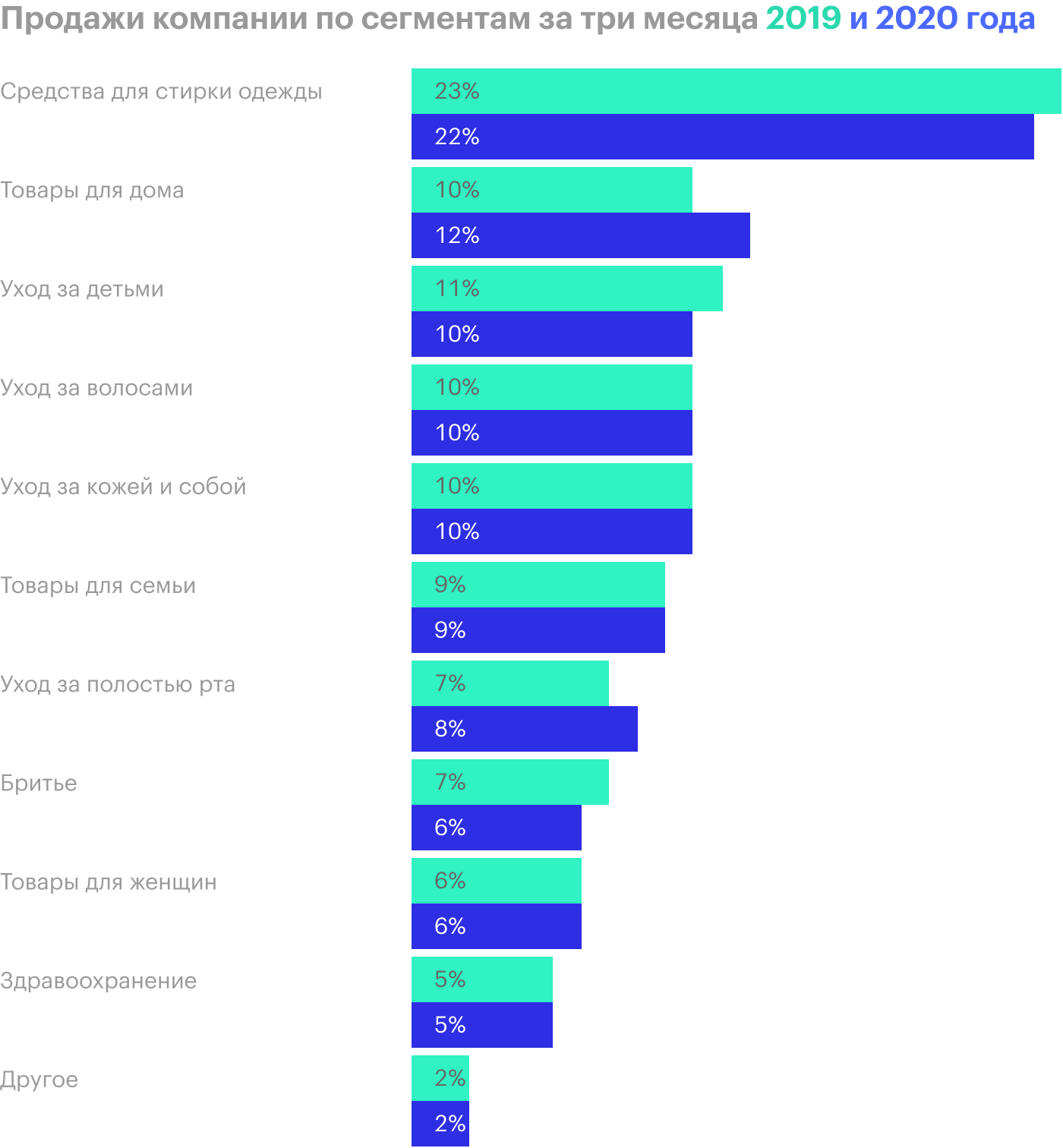

Итак, согласно добытому нами в муках годовому отчету PG, ее выручка разделяется на следующие сегменты.

Красота. Уход за волосами — это шампуни и прочее. В этой категории вы узнаете такие бренды, как Head & Shoulders, Herbal Essences и Pantene. Уход за кожей и за собой: дезодоранты, антиперспиранты, очищающие средства. На российском рынке известны Old Spice, Safeguard и Secret.

Стрижка и бритье. Это бритвы и товары для бритья. Бренды очень известные: Braun, Gillette, Venus. На мировом рынке лезвий у компании 60%, на мировом рынке мужских электробритв — 25%, а еще невероятные 50% рынка эпиляторов для женщин.

Здравоохранение. Здесь продажи разделяются на две категории. Первая — уход за полостью рта: зубные щетки, зубная паста и прочее. В этой категории товаров на PG приходится 20% мирового рынка. Вторая категория — безрецептурные препараты и витамины.

Текстиль и товары для дома. Средства для стирки одежды, например Ariel и Tide. Чистящие средства и тканевые аксессуары — разные штуки для мытья посуды и уборки поверхностей. Здесь на компанию приходится 25% мирового рынка.

Товары для детей, женщин и семьи. Для детей компания делает подгузники и другие товары, например семейства Pampers. Для женщин — товары в сфере гигиены: Always, Always Discreet, Tampax. А для семей производят бумажные полотенца, туалетную бумагу и бумажные салфетки. В этом сегменте компания занимает 25% мирового рынка.

Хоть кому-то понравилось

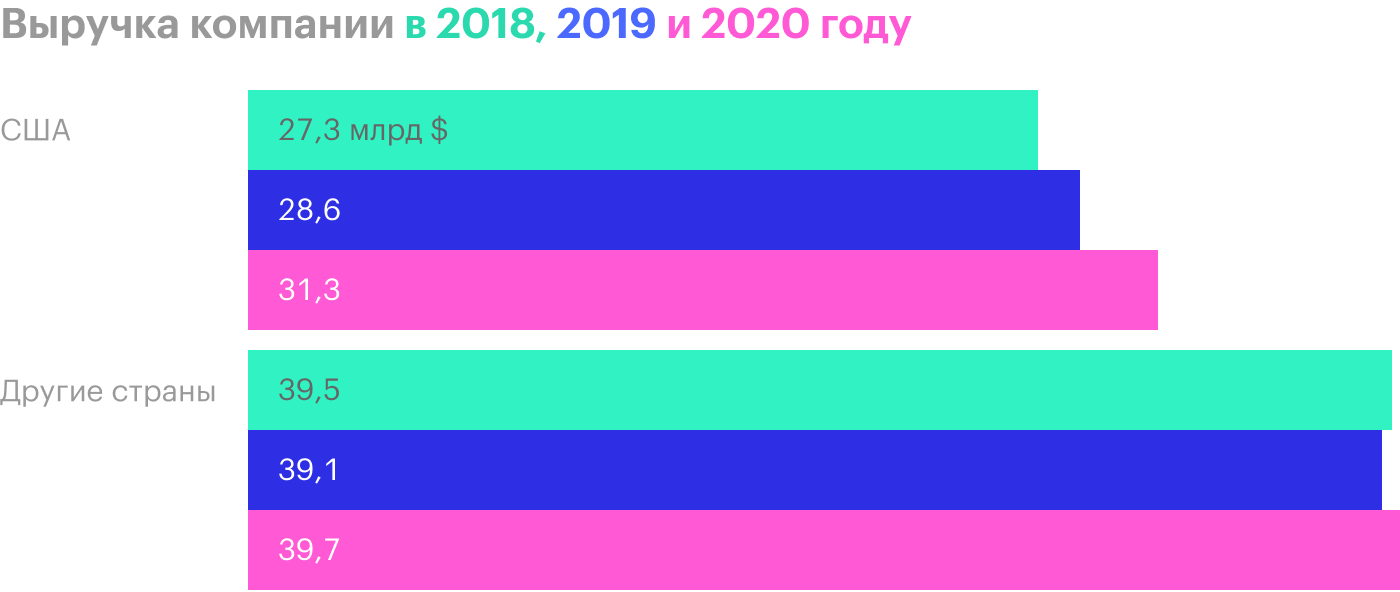

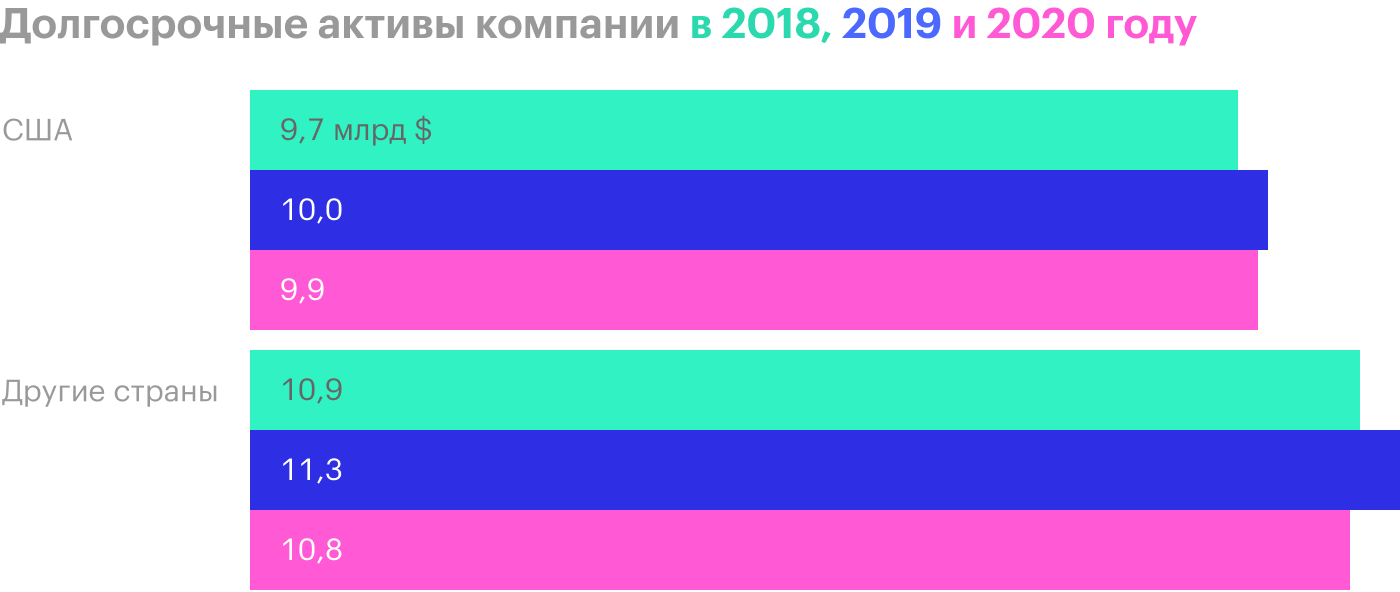

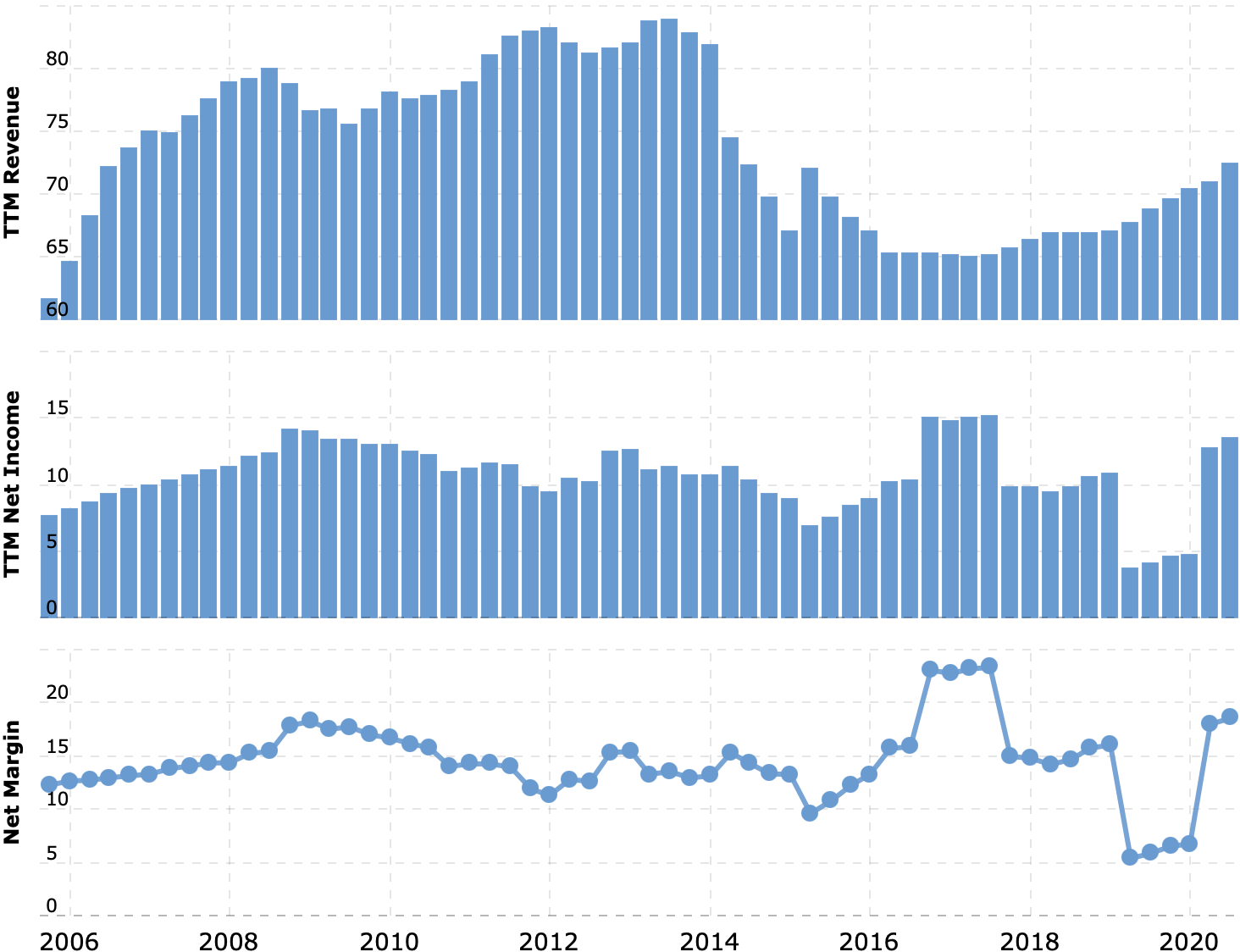

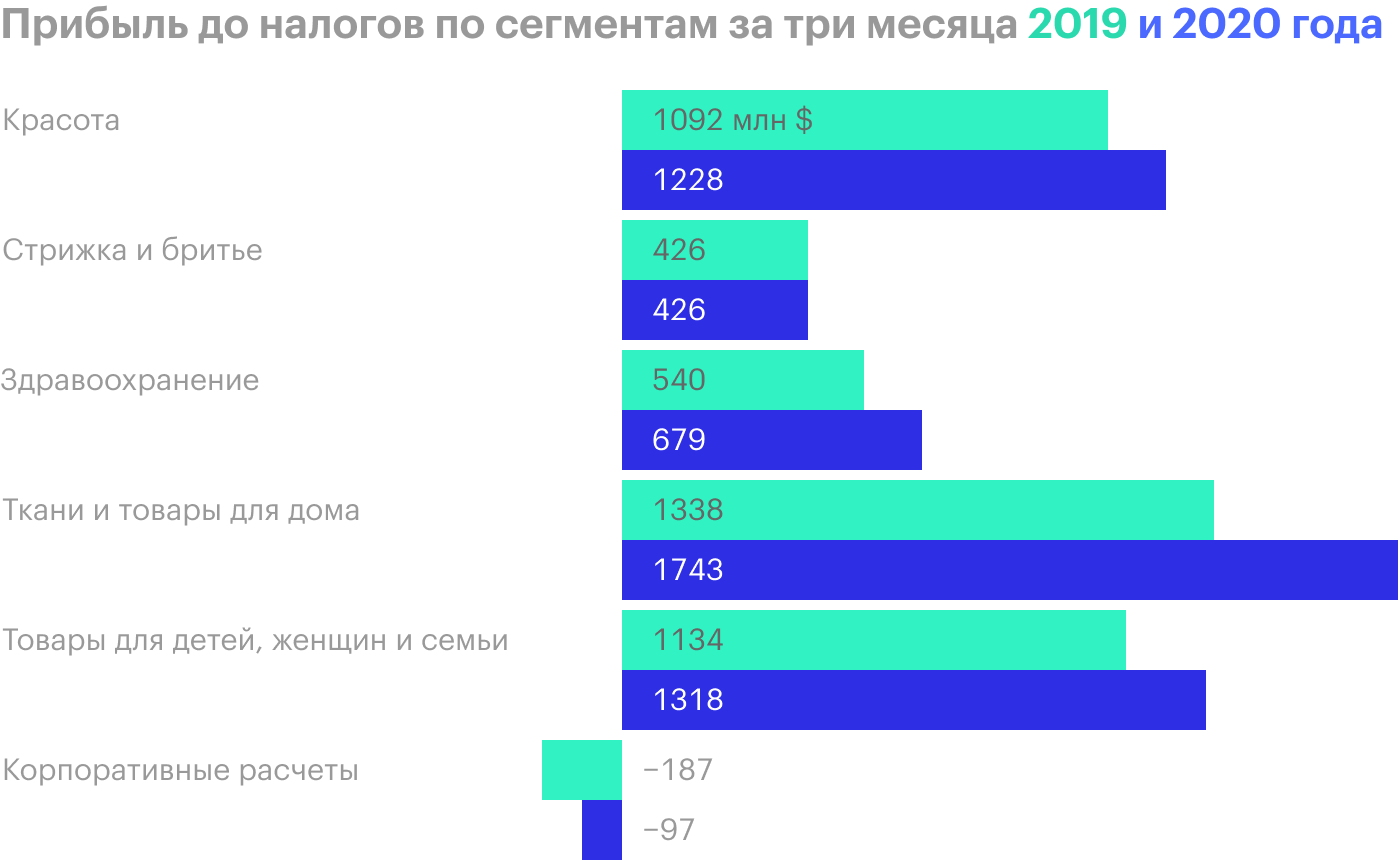

Несмотря ни на что, 2020 год для компании вышел отличным: и выручка, и прибыль, и маржинальность бизнеса сильно выросли. Можно предположить, что компании просто повезло с конъюнктурой и товары для дома были на пике востребованности в период карантина, но это не так.

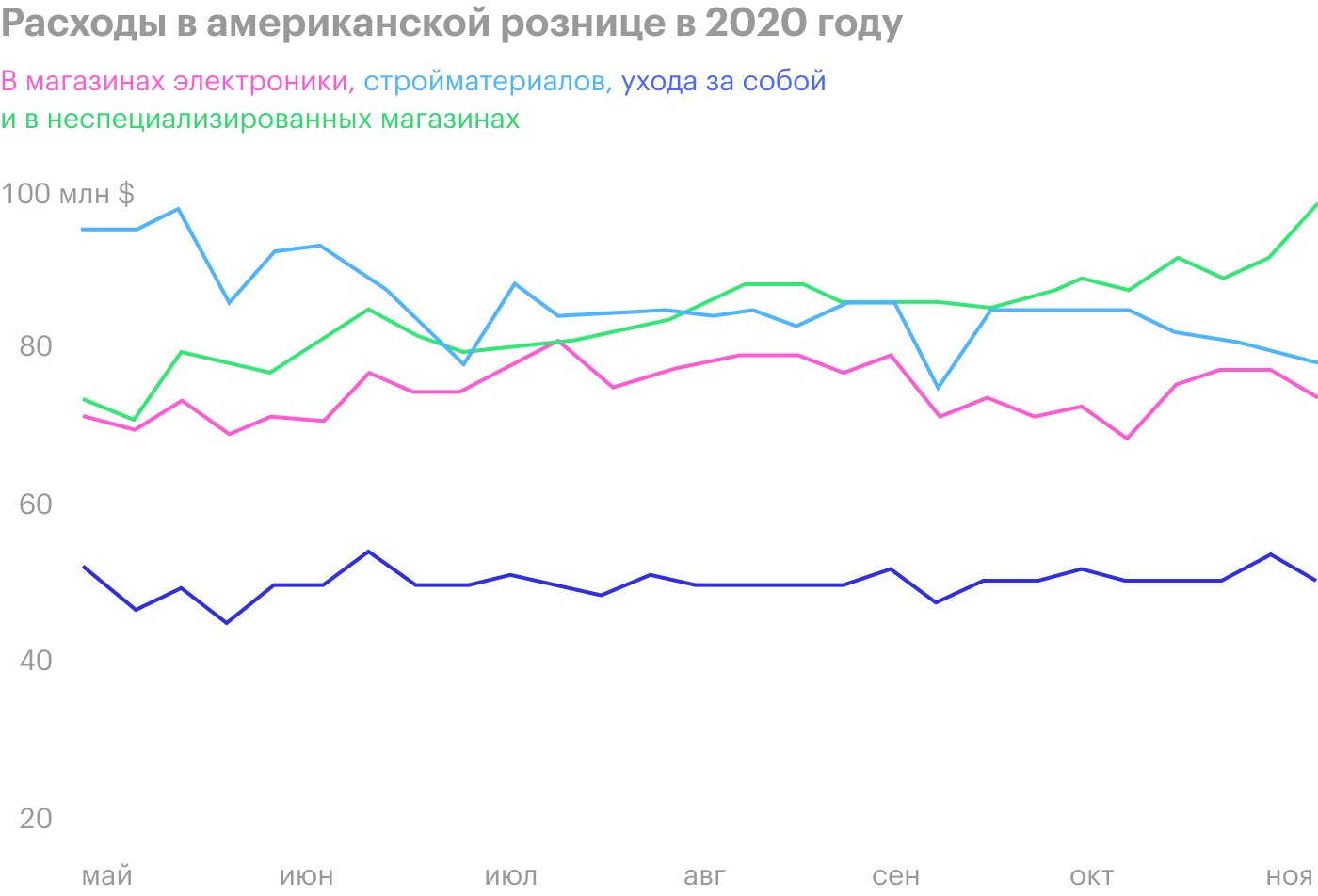

На графике можно увидеть, что спрос на товары для ухода за собой в США остался примерно на том же уровне и после снятия карантина, но у PG продажи и прибыль все равно заметно выросли в 3 квартале.

Основное внимание «закупок перед апокалипсисом» концентрировалось на дешевых и низкомаржинальных товарах типа туалетной бумаги, поэтому у PG не было бы такого крутого роста только за счет примитивных товаров. Показатели доходности у PG выросли за счет более маржинальных товаров — и общий вес товаров типа салфеток там не очень велик.

Поэтому Procter & Gamble — крутой бизнес с отличной маржой, который в непростых условиях пандемии показал себя с лучшей стороны.

Опасная концентрация

Согласно годовому отчету, у компании 38% продаж приходится на топ-10 крупнейших покупателей, из которых самый большой — Walmart с долей в 15%. Среди остальных, неназванных покупателей никто не дает больше 10% выручки. И это проблема по ряду причин.

Крупные покупатели могут требовать себе скидки. В случае PG такая вероятность не очень велика, бренд крутой, и его доля на мировом рынке тоже огромная, тут не повоюешь. Но вероятность всегда есть.

Розничные сети могут запускать свои товары в аналогичных категориях. Не так давно Walmart решила расширить свою линейку товаров для животных, став конкурентом поставщика ветеринарных товаров и услуг PetIQ, у которого 12% продаж приходилось как раз на Walmart. Акции PetIQ от таких новостей улетели в ад. Сложно сказать, насколько успешным соперником Walmart может стать для PG.

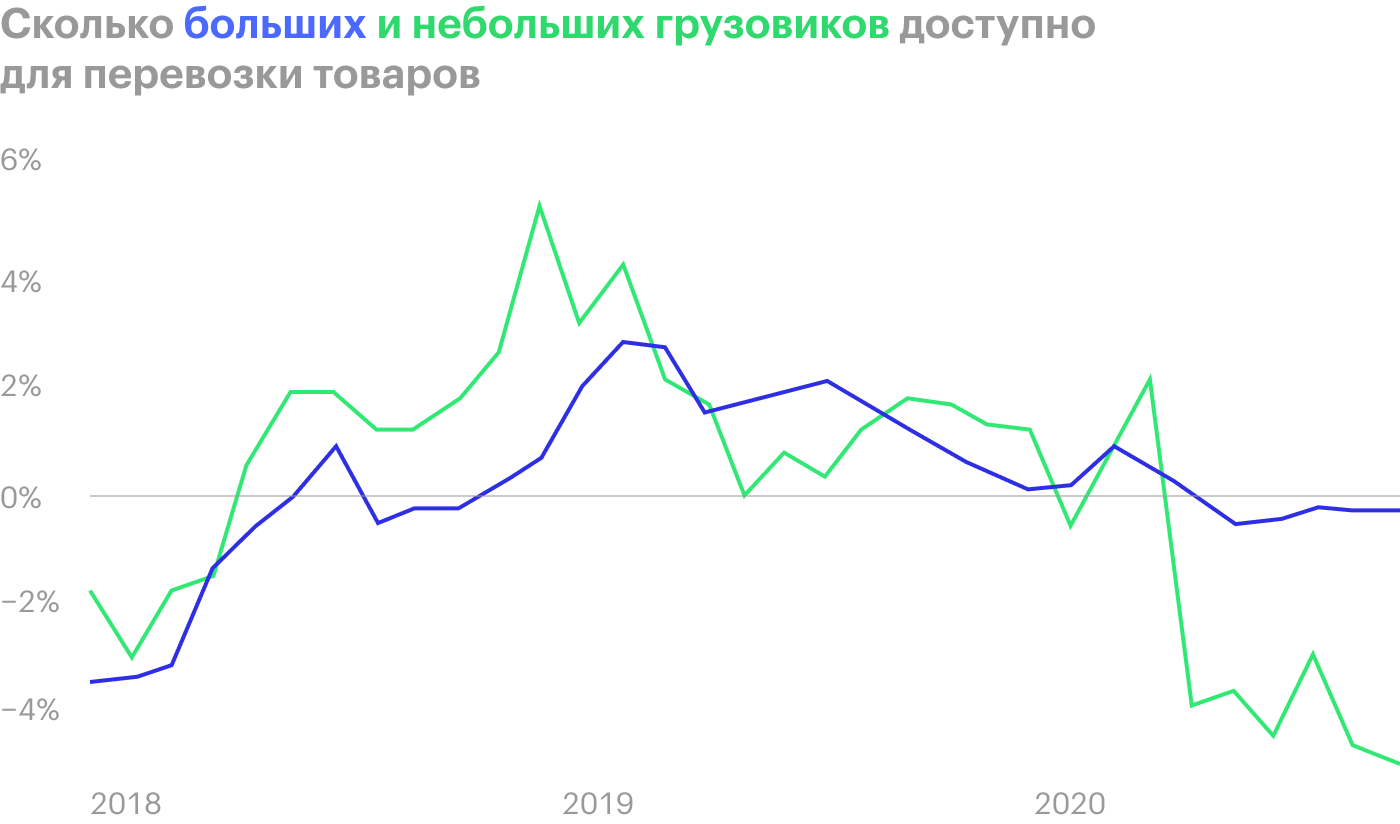

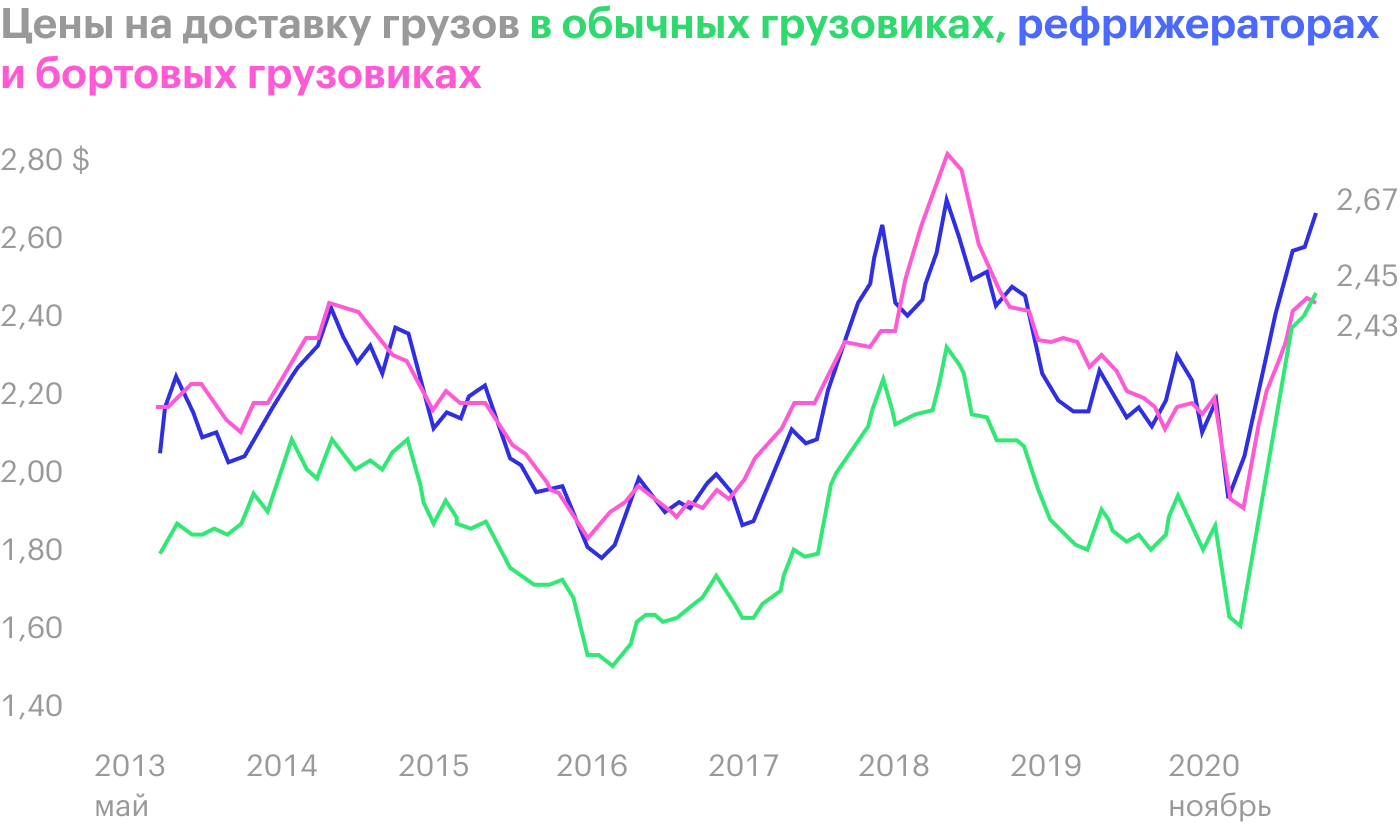

Концентрация продаж может привести к логистическим пробкам. Это очень актуальная проблема: стремительный рост онлайн-коммерции создает огромную нагрузку на перевозчиков. Например, у Walmart в последнем квартале рост был обусловлен увеличением числа заказов в сфере онлайн-продаж, а вот количество посетителей в офлайн-магазинах заметно упало.

В США уже начинает снижаться доступность перевозчиков, а логистические компании ощущают нехватку работников. Если в этом году в США случится транспортный коллапс, то PG может пострадать. С таким акцентом на онлайн-коммерцию у Walmart и других крупных торговых сетей это вполне может произойти: на всех перевозчиков может не хватить.

Причем у PG рычагов влияния на это почти нет: все будет зависеть от того, как с этой ситуацией справятся партнеры из торговых сетей. Хорошо, что товары у PG в основном не скоропортящиеся.

Дребеденды

PG — это истинная услада любителя пассивной доходности. Компания тратит на выплаты 2,03 млрд долларов в квартал — меньше половины прибыли за минувший квартал. На акцию приходится 3,16 $ в год, что с текущей ценой акций 138,76 $ дает фантастические 2,27% годовых, ради которых инвесторы готовы на все.

Компания вполне может сократить дивиденды, несмотря на хорошую отчетность. Согласно последнему отчету, сумма ее задолженностей составляет 71,323 млрд долларов, из которых 30,008 млрд долларов нужно погасить в течение следующих 12 месяцев. Сумма очень большая, но, по идее, денег должно хватить на все: чтобы закрыть текущие обязательства, компания легко наберет новых долгов под низкий процент — спасибо эпохе низких процентных ставок. Потребности любителей пассивной доходности компания сможет удовлетворить из имеющихся резервов.

В распоряжении PG есть примерно 18,435 млрд долларов. Но компания может, например, потратиться на расширение бизнеса, и это подтолкнет ее сократить дивиденды. Или случится форс-мажор, который уронит продажи. На дивиденды, особенно при таких долгах, никогда не стоит рассчитывать всерьез и надолго — а от сокращения дивидендов акции упадут.

Вероятность урезания дивидендов PG мала. Но следует иметь ее в виду, ибо, как говорил Фрэнк Андервуд в сериале «Карточный домик» американским избирателям, «вам никто ничего не должен».

Резюме

PG — это хороший, крепкий бизнес, который стоит относительно недорого: P / E — 26,53. Акции компании вполне можно взять на долгий срок. Но стоит быть готовым к сезонным колебаниям, вызванным, например, возросшими логистическими издержками.