Отчет «Распадской» за 2022 год: прибыль есть, но дивиденды будут неизвестно когда

16 марта компания опубликовала консолидированные финансовые результаты по итогам 2022 года. Выручка достигла рекордного значения за счет своевременной переориентации продаж на рынки «дружественных» стран, а вот чистая прибыль упала на фоне роста издержек.

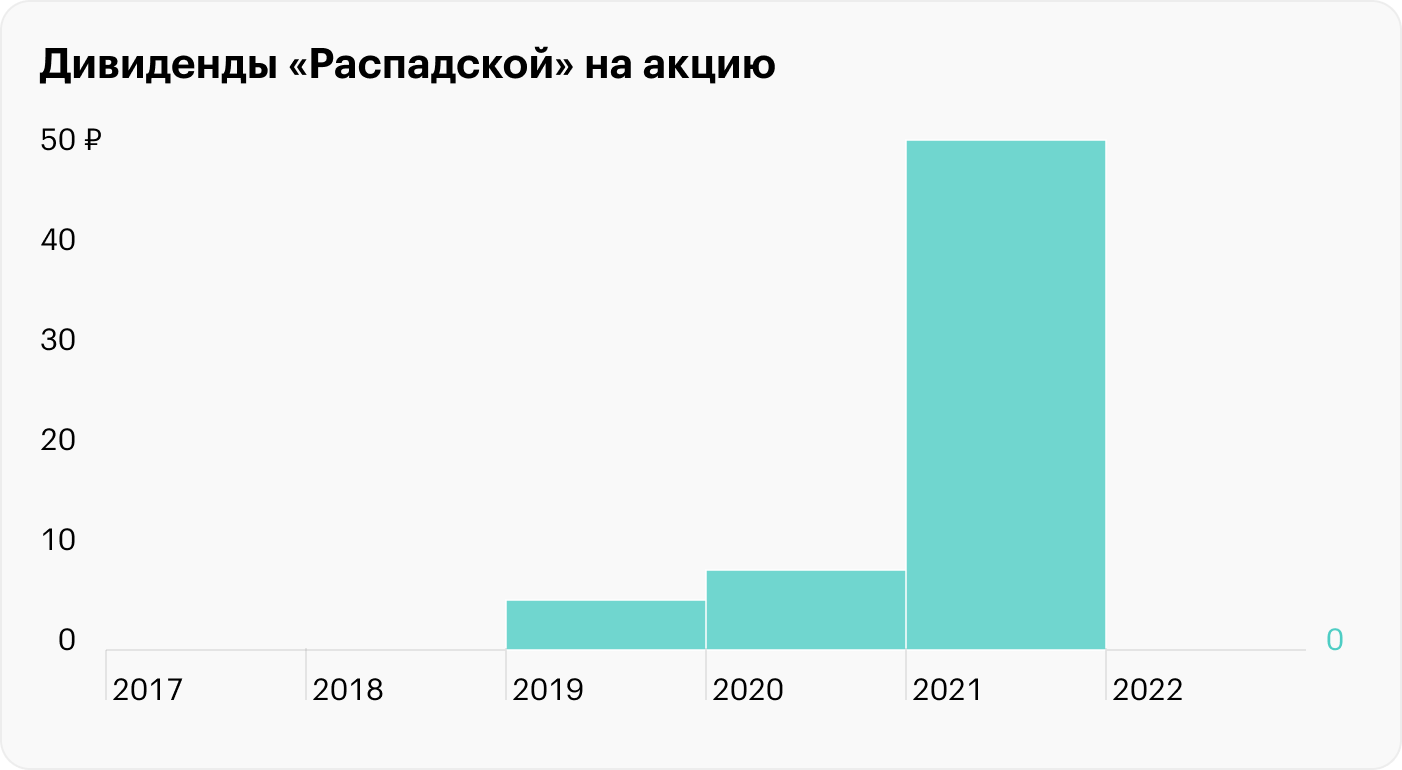

Совет директоров рекомендовал не распределять дивиденды. Это, скорее всего, связано с тем, что контролирующий акционер зарегистрирован в Великобритании и до него деньги из России могут дойти еще не скоро, учитывая текущую ситуацию. Изучим динамику ключевых финансовых результатов по итогам сложного 2022 года.

«Распадская» (MOEX: RASP) — ведущая угольная компания России с годовой добычей свыше 20 млн тонн. Производит все основные марки коксующегося угля и входит в число крупнейших экспортеров сырья для нужд металлургической отрасли.

Главное из отчета:

- Выручка по итогам 2022 года выросла на 35% и достигла рекордных 2,84 млрд долларов.

- Себестоимость реализации выросла на 37% — до 1,1 млрд долларов — на фоне высокой инфляции.

- Показатель EBITDA сократился на 3% — до 1,3 млрд долларов.

- Операционная прибыль упала на 11% — до миллиарда долларов, потому что издержки росли быстрее доходов.

- Чистая прибыль также сократилась на 11% — до 782 млрд долларов.

- Рентабельность по прибыли рухнула с 42 до 27% на фоне неблагоприятной рыночной конъюнктуры.

- Капитальные вложения составили 231 млн долларов, оставшись практически на уровне 2021 года.

- Общий долг упал до 23 млн долларов, чистый долг снова оказался отрицательным.

- Объем добычи угля всех марок составил 21,5 млн тонн по сравнению с 22,8 млн тонн в 2021 году.

- Объем запасов компании на конец года составил 1,8 млрд тонн высококачественного коксующегося угля.

На чем зарабатывает компания

Основной доход «Распадской» приносит производство и продажа коксующегося угля различных марок. Продукция в основном поступает на металлургические предприятия в России и за рубежом и используется при производстве стали.

Крупнейший покупатель угольного сырья — металлургический холдинг «Евраз», который владеет долей около 93% акций самой «Распадской» и выступает ее контролирующим акционером.

Соответственно, доходы бизнеса в основном зависят от следующих взаимосвязанных факторов:

- Объем производства коксующегося угля и размер запасов.

- Спрос на уголь со стороны металлургических предприятий.

- Цены на коксующийся уголь в России и на международных рынках.

- Себестоимость производства и реализации угля различных марок.

В 2022 году цены на коксующийся уголь отличались сильной волатильностью: в начале года произошел резкий рост стоимости угля, но с апреля по сентябрь последовало столь же стремительное падение на фоне кризиса в России и локдаунов в Китае.

В 4 квартале цены на коксующийся уголь вновь начали расти по мере снятия ограничений в Китае и восстановления спроса и цен на сталь в Европе и Азии.

Структура продаж угольного холдинга в разбивке по регионам в 2022 году сильно изменилась на фоне геополитических проблем. Компания резко сократила объемы поставок угля на европейский рынок из-за санкций.

Выручка от продаж в Европе рухнула в 4 раза — до 58 млн долларов. Одновременно произошел резкий рост продаж в Азиатско-Тихоокеанском регионе, который не присоединился к западной санкционной политике.

В результате выручка в странах АТР выросла в 2,1 раза — до 1,42 млрд долларов, — что не только компенсировало выпавшую выручку от европейского направления, но и позволило получить дополнительные доходы и увеличить долю в общих продажах региона до 50%.

На российский рынок пришлось еще около 48% продаж в денежном выражении, при этом выручка на внутреннем рынке выросла на 14% — до 1,37 млрд долларов.

Структура выручки по регионам продаж

| 2021 | 2022 | |

|---|---|---|

| Азиатско-Тихоокеанский регион | 32% | 50% |

| Россия | 57% | 48% |

| Европа | 11% | 2% |

Структура выручки по регионам продаж

| Азиатско-Тихоокеанский регион | |

| 2021 | 32% |

| 2022 | 50% |

| Россия | |

| 2021 | 57% |

| 2022 | 48% |

| Европа | |

| 2021 | 11% |

| 2022 | 2% |

Что с финансовыми показателями

Несмотря на санкции и падение добычи, компания смогла заработать рекордную выручку по итогам 2022 года за счет более высокой средней цены реализации коксующегося угля и переориентации продаж на Азиатско-Тихоокеанский регион. Рост выручки год к году составил 35% — до 2,84 млрд долларов.

Но на фоне высокой инфляции и изменения логистического плеча себестоимость реализации выросла на 37% и достигла 1,1 млрд долларов.

В 2022 году наблюдался рост издержек. Коммерческие расходы выросли в 6,6 раза — до 542 млн долларов, — хозяйственные и административные прибавили 43% — до 106 млн долларов, — социальные выросли на 75% — до 7 млн долларов.

Из-за того что себестоимость и операционные издержки бизнеса росли быстрее доходов, операционная прибыль «Распадской» упала на 11% — до миллиарда долларов, — а показатель EBITDA сократился на 3% — до 1,3 млрд долларов.

Расходы по налогу на прибыль остались примерно на уровне 2021 года и составили 217 млн долларов. Чистые процентные расходы сократились с 31 до 2 млн долларов из-за роста полученных процентных выплат.

В результате чистая прибыль угольного холдинга упала на 11% — до 782 млрд долларов.

Финансовые показатели «Распадской», млн долларов

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Выручка | 1085 | 996 | 619 | 2098 | 2835 |

| Операционная прибыль | 559 | 243 | 220 | 1121 | 1000 |

| Чистая прибыль | 448 | 208 | 177 | 875 | 782 |

| EBITDA | 589 | 478 | 197 | 1332 | 1295 |

Финансовые показатели «Распадской», млн долларов

| Выручка | |

| 2018 | 1085 |

| 2019 | 996 |

| 2020 | 619 |

| 2021 | 2098 |

| 2022 | 2835 |

| Операционная прибыль | |

| 2018 | 559 |

| 2019 | 243 |

| 2020 | 220 |

| 2021 | 1121 |

| 2022 | 1000 |

| Чистая прибыль | |

| 2018 | 448 |

| 2019 | 208 |

| 2020 | 177 |

| 2021 | 875 |

| 2022 | 782 |

| EBITDA | |

| 2018 | 589 |

| 2019 | 478 |

| 2020 | 197 |

| 2021 | 1332 |

| 2022 | 1295 |

Инвестиции, долг и дивиденды

Несмотря на кризис, размер капитальных вложений по итогам 2022 года оказался даже чуть выше, чем был в 2021 году, и составил 231 млн долларов, что можно объяснить ростом издержек на модернизацию производственных мощностей на фоне высокой инфляции.

При этом компания остается одной из самых незакредитованных среди российских эмитентов на местной бирже. Общий долг за 12 месяцев 2022 года сократился с 421 до 23 млн долларов.

При этом на счетах холдинга на конец года оставалось около 385 млн долларов в деньгах и их эквивалентах, что вновь увело чистый долг бизнеса в отрицательную зону. У компании больше денег, чем требуется, чтобы расплатиться по всем ее кредитам и займам, а значит, финансовой устойчивости ничто не должно угрожать.

Динамика долговой нагрузки «Распадской», млн долларов

| 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|

| Общий долг | 0 | 0 | 0 | 421 | 23 |

| Чистый долг | −67 | −571 | −578 | 21 | −362 |

| Чистый долг / 12мEBITDA | −0,11 | −1,19 | −2,93 | 0,02 | −0,53 |

Динамика долговой нагрузки «Распадской», млн долларов

| Общий долг | |

| 2018 | 0 |

| 2019 | 0 |

| 2020 | 0 |

| 2021 | 421 |

| 2022 | 23 |

| Чистый долг | |

| 2018 | −67 |

| 2019 | −571 |

| 2020 | −578 |

| 2021 | 21 |

| 2022 | −362 |

| Чистый долг / 12мEBITDA | |

| 2018 | −0,11 |

| 2019 | −1,19 |

| 2020 | −2,93 |

| 2021 | 0,02 |

| 2022 | −0,53 |

Дивидендная политика компании предполагает выплату дивидендов раз в полгода из свободного денежного потока:

- не менее 100% FCF, если коэффициент «чистый долг / EBITDA» меньше единицы;

- не менее 50% FCF, если коэффициент «чистый долг / EBITDA» больше единицы.

При этом совет директоров должен опираться на текущее финансовое состояние и учитывать прогноз цен на уголь и будущие потребности в капитальных вложениях, когда дает рекомендацию.

Дивидендная политика «Распадской»

| Чистый долг / EBITDA | Сколько направят на дивиденды |

|---|---|

| < 1 | Не менее 100% свободного денежного потока |

| > 1 | Не менее 50% свободного денежного потока |

Дивидендная политика «Распадской»

| Чистый долг / EBITDA | Сколько направят на дивиденды |

| < 1 | Не менее 100% свободного денежного потока |

| > 1 | Не менее 50% свободного денежного потока |

По итогам 2022 года свободный денежный поток компании вырос на 5% — до рекордных 684 млн долларов. С учетом отрицательного чистого долга, казалось бы, щедрым дивидендам ничего не должно угрожать. Но в ближайшее время выплат от компании ждать вряд ли стоит из-за реализации инфраструктурных рисков.

Последний раз компания платила дивиденды по итогам 9 месяцев 2021 года, а от финальных за 2021 год решила отказаться. По официальной версии, «для того, чтобы обеспечить компании запас ликвидности в период нестабильной геополитической ситуации».

Но причина приостановки выплат может быть также связана с техническими сложностями перевода денег из российской юрисдикции в юрисдикцию «недружественной» страны.

Контролирующий акционер «Евраз», который владеет долей около 93% акций «Распадской», зарегистрирован в Великобритании, которая ввела против компании санкции в мае 2022 года.

Теперь «Евраз» даже не может подготовить годовой отчет и консолидированную финансовую отчетность, потому что аудиторы Великобритании отказываются сотрудничать. Тем не менее о планах редомициляции в Россию или одну из «дружественных» стран руководство холдинга пока не сообщало.

16 марта стало известно о том, что совет директоров «Распадской» ожидаемо рекомендовал не распределять прибыль по итогам 2022 года в виде дивидендов.

Вероятно, возобновления дивидендных выплат стоит ожидать либо после снятия ограничений на перевод денег в «недружественную» юрисдикцию, либо когда контролирующий акционер сменит место регистрации на одну из «дружественных» стран.

Конкуренты

В отличие от своего главного конкурента на российском рынке — компании «Мечел», которая уже много лет пытается решить свои проблемы с кредиторами, иногда даже теряя из-за этого крупные и перспективные активы, у «Распадской» практически нет долгов, а значит, и связанных с этим рисков.

Может, именно поэтому компания демонстрирует стабильные финансовые результаты даже в кризис, а вот сравнить их с конкурентом нет возможности: «Мечел» приостановил публикацию отчетов.

По ключевым мультипликаторам «Распадская» выглядит дешевой с точки зрения фундаментального анализа относительно средних для российского рынка показателей.

Но если сравнить ее с другими сопоставимыми по масштабу бизнеса угольными компаниями мира, то окажется, что у российского угольного гиганта средняя оценка и дисконт за «геополитические риски» фактически отсутствует.

Дело в том, что из-за экологической повестки угольные компании не пользуются популярностью у западных инвесторов, поскольку считается, что их бизнес наносит серьезный ущерб экологии, поэтому у сектора одна из самых низких оценок на бирже.

Сравнение «Распадской» с другими угольными компаниями мира, млрд долларов

| «Распадская» | Alliance Resource Partners | Alpha Metallurgical Resources | Warrior Met Coal | |

|---|---|---|---|---|

| Капитализация | 2,31 | 2,38 | 2,47 | 1,89 |

| EV / EBITDA | 1,78 | 2,89 | 1,25 | 1,52 |

| P / E | 3,0 | 4.3 | 2,1 | 2,9 |

| Чистый долг / EBITDA | −0,53 | 0,15 | 0,01 | 0,58 |

Сравнение «Распадской» с другими угольными компаниями мира, млрд долларов

| Капитализация | |

| «Распадская» | 2,31 |

| Alliance Resource Partners | 2,38 |

| Alpha Metallurgical Resources | 2,47 |

| Warrior Met Coal | 1,89 |

| EV / EBITDA | |

| «Распадская» | 1,78 |

| Alliance Resource Partners | 2,89 |

| Alpha Metallurgical Resources | 1,25 |

| Warrior Met Coal | 1,52 |

| P / E | |

| «Распадская» | 3,0 |

| Alliance Resource Partners | 4.3 |

| Alpha Metallurgical Resources | 2,1 |

| Warrior Met Coal | 2,9 |

| Чистый долг / EBITDA | |

| «Распадская» | −0,53 |

| Alliance Resource Partners | 0,15 |

| Alpha Metallurgical Resources | 0,01 |

| Warrior Met Coal | 0,58 |

Что в итоге

В текущих обстоятельствах для миноритарных акционеров и частных инвесторов хорошо уже то, что компания в принципе продолжает публиковать финансовую отчетность и делиться своими показателями в условиях беспрецедентного санкционного давления.

Финансовые результаты «Распадской» по итогам 2022 года можно назвать умеренно негативными. На мой взгляд, бизнес отлично справляется с последствиями текущего кризиса: глубокого падения объемов добычи и продаж не произошло, а выручка даже достигла исторического максимума на фоне более высоких средних цен реализации, несмотря на общую волатильность котировок коксующегося угля на основных рынках.

Менеджмент своевременно переориентировал свои продажи на рынки «дружественных» стран в Азиатско-Тихоокеанском регионе, на который по итогам 2022 года пришелся каждый второй рубль выручки от реализации.

К сожалению, быстрый рост издержек привел к падению рентабельности и прибыли, но свободный денежный поток достиг рекорда, несмотря на значительные капитальные вложения.

Если бы удалось решить техническую задачу по переводу денег из России в Великобританию, чтобы они достигли конечного получателя — «Евраза», акционеры могли бы рассчитывать на щедрые дивиденды по итогам года. Но пока остается надеяться, что контролирующий акционер найдет способ преодолеть инфраструктурные ограничения без ущерба для миноритариев и вернется к действующей дивидендной политике. Сроки, когда это может произойти, пока нельзя назвать.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.